Chart Patterns – das Wichtigste vorweg

- Chartmuster (auch Chart Pattern oder Chartformation genannt) in Verbindung mit der Technischen Analyse sind unerlässlich, um profitabel zu traden. Chartmuster können Ihnen helfen, günstige Einstiege in Trades zu bekommen.

- Es gibt Trendumkehr-Chartmuster, wozu die Schulter-Kopf-Schulter Formation, Double Top/Double Bottom, Triple Top/Triple Bottom, Rounding Top/Rounding Bottom und die Island-Trendumkehr gehören.

- Es gibt Trendfortsetzung-Chartmuster, dazu zählen Rechtecke, Keile, Dreiecke, Flaggen und das Cup-with-Handle Pattern.

- Auch das Trading auf der Grundlage von Chartmustern muss mit Vorsicht betrieben werden, denn die Aussage von Chartmustern ist nicht immer zuverlässig.

Jetzt das kostenlose Chart Patterns pdf Deutsch anfordern!

Fünf Trendumkehr-Chartmuster (chart pattern)

Die ersten fünf Chartmuster (chart pattern) sind Trendumkehr-Muster. Üblicherweise beginnen sie mit dem Versuch, den Trend fortzusetzen. Die Trendumkehr wird bestätigt, sobald dieser allerletzte Versuch der Trendfortsetzung scheitert. Viele Trendumkehr-Muster schlagen fehl, da der Trend zu stark ist. Daher sollten Sie diese Muster mit Sorgfalt und Vorsicht handhaben.

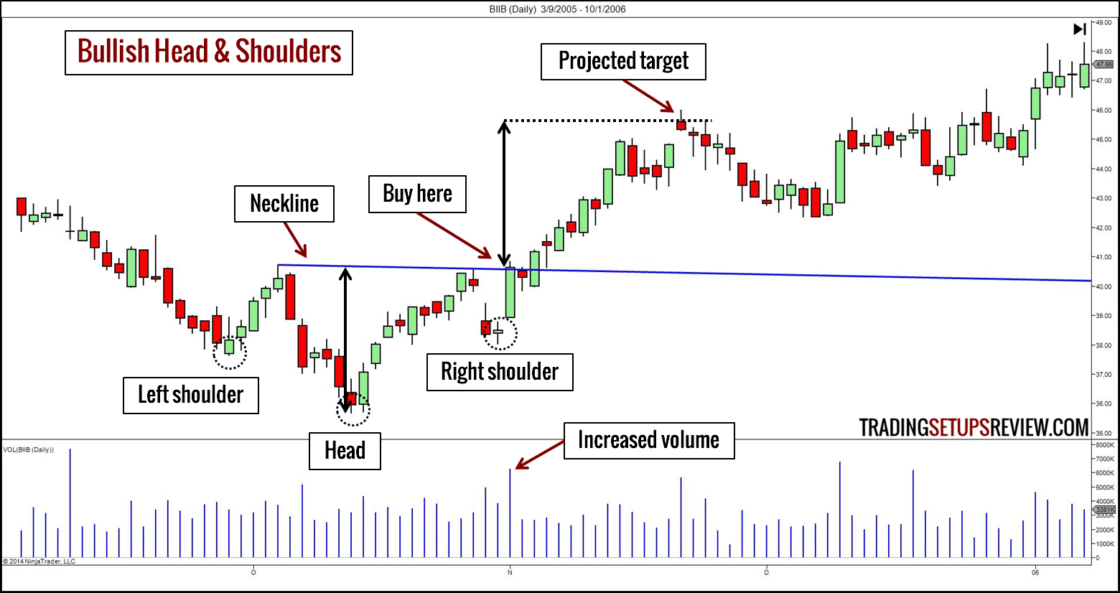

1. Head & Shoulders (Schulter-Kopf-Schulter)

Wie sieht eine Head & Shoulders-Chartformation aus?

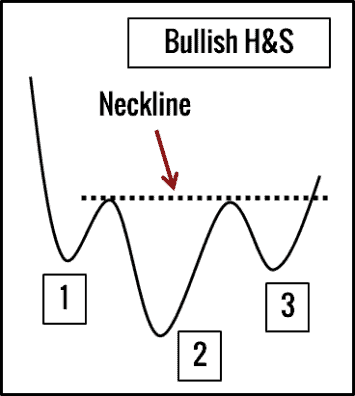

Das bullische Muster weist drei Swing-Tiefs auf, das mittlere Swing-Tief ist stets das tiefste. Die Linie, die beide Swing-Hochs verbindet, wird Nackenlinie genannt.

Das bärische Muster weist drei Swing-Hochs auf. Das mittlere Swing-Hoch ist immer das höchste. Die Linie, die beide Swing-Tiefs verbindet, ist auch hier die Nackenlinie.

Bei einem Ausbruch sollte das Volumen ansteigen. Messen Sie die Entfernung zwischen der Nackenlinie und dem Kopf, um das Gewinnziel zu berechnen. Übertragen Sie diese Entfernung ab dem Ausbruchspunkt, so erhalten Sie das projizierte Kursziel.

Ein Verkauf erfolgt bei einem bärischen Muster:

- Beim Ausbruch durch die Nackenlinie oder

- bei einem Pullback zur Nackenlinie nach dem Ausbruch.

Was bedeutet ein Head & Shoulders-Muster?

Bei der bullischen Variante zeigen die linke Schulter und der Kopf den Abwärtstrend an. Die rechte Schulter unterbricht nach Abschluss des Kopfes den bärischen Trend. Der Ausbruch aus der Nackenlinie bestätigt dann den Trendwechsel. Daher ist die Head & Shoulders-Chartformation ein Trendumkehr-Chartmuster.

Die bärische Variante funktioniert nach dem gleichen Prinzip.

Wie handeln wir eine Head & Shoulders-Chartformation?

Da es sich um ein Trendumkehr-Chartmuster handelt, ist ein bestehender Trend erforderlich, der sich dann dreht. In einem Abwärtstrend muss ein bullisches Muster erfolgen, in einem Aufwärtstrend dementsprechend ein bärisches Muster. Allgemein gilt: Je länger der Trend anhält, desto größer muss die Head & Shoulders-Formation sein, um den Trend umzukehren.

Ein Kauf erfolgt bei einem bullischen Muster:

- Beim Ausbruch durch die Nackenlinie oder

- bei einem Pullback zur Nackenlinie nach dem Ausbruch.

2. Double Top / Double Bottom (Doppelhoch/Doppeltief)

Wie sieht ein Double Top / Double Bottom Chartmuster aus?

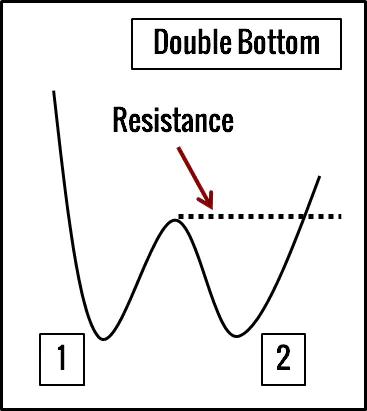

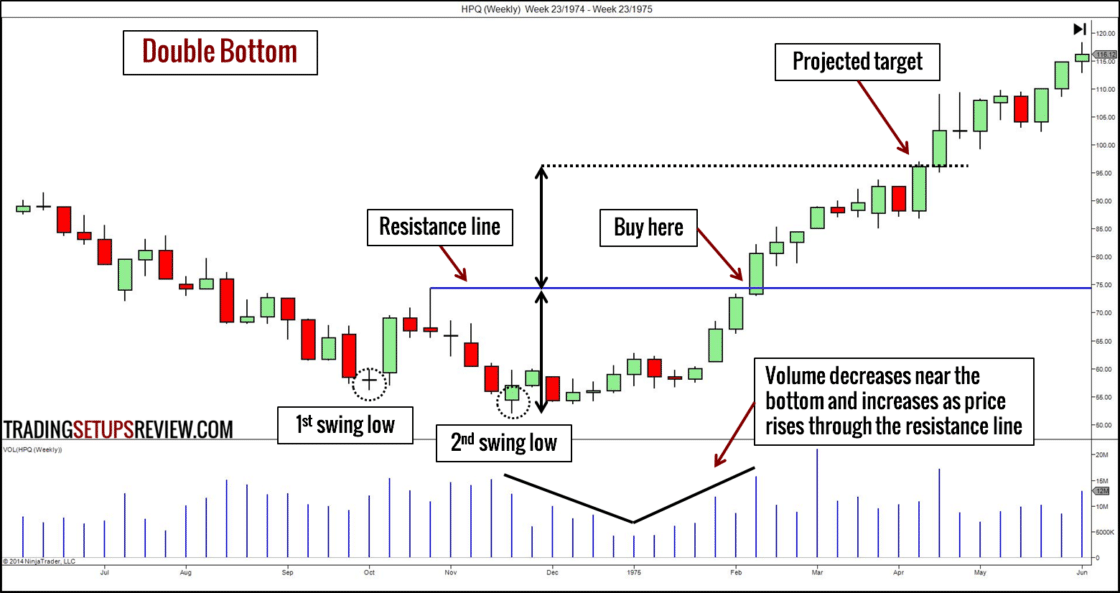

Ein Double Bottom hat zwei Swing-Tiefs im etwa gleichen Kursbereich. Das Swing-Hoch zwischen diesen beiden Swing-Tiefs ist dann eine Widerstandslinie.

Ein Double Top hingegen hat zwei Swing-Hochs im etwa gleichen Kursbereich. Das Swing-Tief zwischen diesen beiden Swing-Hochs ist dann eine Unterstützungslinie.

Welche Bedeutung hat ein Double Top / Double Bottom?

In einem Double Bottom kennzeichnet das erste Swing-Tief das extreme Tief eines Abwärtstrends. Sobald das zweite Swing-Tief dabei scheitert, dieses äußerste Tief zu unterbieten, ist dies die Warnung, dass eine Trendwende eintreten könnte. Die bullische Trendumkehr wird bestätigt, sobald ein Ausbruch durch den Widerstandsbereich erfolgt.

Für ein Double Top gilt das gleiche Prinzip und führt zu einer bärischen Trendumkehr.

Wie handeln wir ein Double Top / Double Bottom Chartmuster?

Da es sich hier ebenfalls um ein Trendumkehr-Chartmuster handelt, benötigen wir zunächst einen Trend, damit das Trendwende-Muster wirksam werden kann. Suchen Sie nicht in Seitwärtsmärkten nach Umkehr-Chartmustern wie dem Double Top / Double Bottom.

Ein Kauf erfolgt bei einem bullischen Muster:

- Beim Ausbruch über die Widerstandslinie oder

- bei einem Pullback zur Widerstandslinie (die nun als Unterstützung fungiert) nach dem Ausbruch.

Ein Verkauf erfolgt bei einem bärischen Muster:

- Beim Ausbruch unter die Unterstützungslinie oder

- bei einem Pullback zur Unterstützungslinie (die nun als Widerstand fungiert) nach dem Ausbruch.

Das Volumen sollte bei einem Ausbruch aus der Widerstands- bzw. Unterstützungslinie ansteigen. Zur Berechnung des Gewinnziels messen Sie die Höhe des Chartmusters und projizieren diese ab dem Ausbruchspunkt.

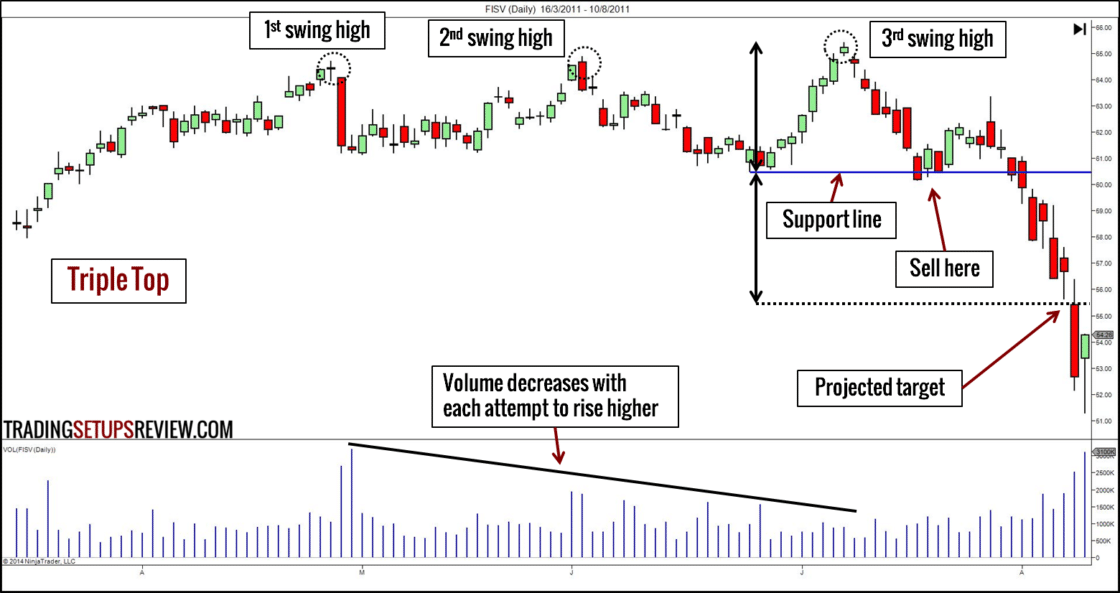

3. Triple Top / Triple Bottom (Dreifachhoch / Dreifachtief)

Wie sieht ein Triple Top / Triple Bottom Chartmuster aus?

Es gelingt Ihnen einen Double Top bzw. Double Bottom ausfindig zu machen? Dann ist es auch einfach, einen Triple Top / Triple Bottom zu finden.

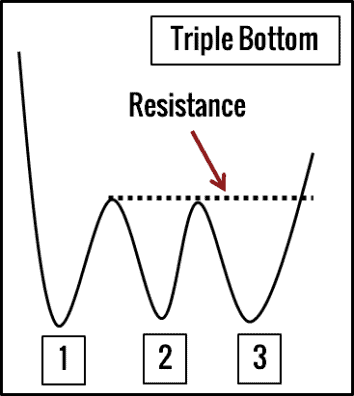

Ein Triple Bottom hat drei Swing-Tiefs im etwa gleichen Kursbereich. Ein Triple Top weist drei Swing-Hochs etwa im gleichen Kursbereich auf. Sie können dieses Muster auch im Zusammenhang mit dem Chartmuster Head & Shoulders betrachten. Allerdings liegt der mittlere Pivot (2) im vorliegenden Fall in etwa auf gleicher Höhe wie die beiden anderen Pivots (1 und 3).

Was bedeutet das Chartmuster Triple Top / Triple Bottom?

Beim Triple Bottom schafft es der Markt zwei Mal nicht, unter die Unterstützung zu gelangen, die aufgrund des ersten Swing-Tiefs entstanden ist. Dadurch entsteht ein Hinweis auf eine Trendwende. Ein Ausbruch über die Widerstandslinie bestätigt dann die Trendumkehr.

Das Triple Top zeigt gleichermaßen zwei erfolglose Versuche an, einen Aufwärtstrend fortzusetzen und kennzeichnet eine bärische Trendwende.

Wie handeln wir das Chartmuster Triple Top / Triple Bottom?

Diese Tradingmethode ist mit dem Chartmuster Double Top / Double Bottom verwandt. Ein Kauf erfolgt auf Grundlage der Triple Bottom Chartformation:

- Beim Ausbruch über die Widerstandslinie oder

- Bei einem Pullback zur Widerstandslinie (die nun als Unterstützung fungiert) nach dem Ausbruch.

Allerdings kann es schwierig sein die Widerstandslinie eines Triple Bottom zu zeichnen. Insbesondere dann, wenn die Swing-Hochs ungleich sind. In diesem Fall können Sie die Widerstandslinie folgendermaßen erstellen:

- Mit dem höheren Swing-Hoch,

- Mit einem zweiten Swing-Hoch, oder

- Irgendwo in der Mitte der beiden Swing-Hochs.

Ein Verkauf erfolgt bei einer Triple Top Chartformation:

- Beim Ausbruch unter die Unterstützungslinie oder

- Bei einem Pullback zur Unterstützungslinie (die nun als Widerstand fungiert) nach dem Ausbruch.

Die Unterstützungslinie des Chartmusters Triple Top können Sie folgendermaßen zeichnen:

- Mit dem tieferen Swing-Tief,

- Mit dem zweiten Swing-Tief oder

- Irgendwo in der Mitte der beiden Swing-Tiefs.

Das Volumen sollte bei einem Ausbruch aus der Widerstands- bzw. Unterstützungslinie ansteigen. Beim Triple Top sollte sich das Volumen bei jedem Aufwärts-Swing verringern. Das Volumen sollte sich bei einem Triple Bottom bei jedem Abwärts-Swing reduzieren. Für die Ermittlung des Gewinnziels messen Sie die Höhe des Chartmusters und projizieren diese ab dem Ausbruchspunkt.

Lesen Sie hier weiter: Eine Candlestick-Tradingstrategie mit Triple Tops / Bottoms

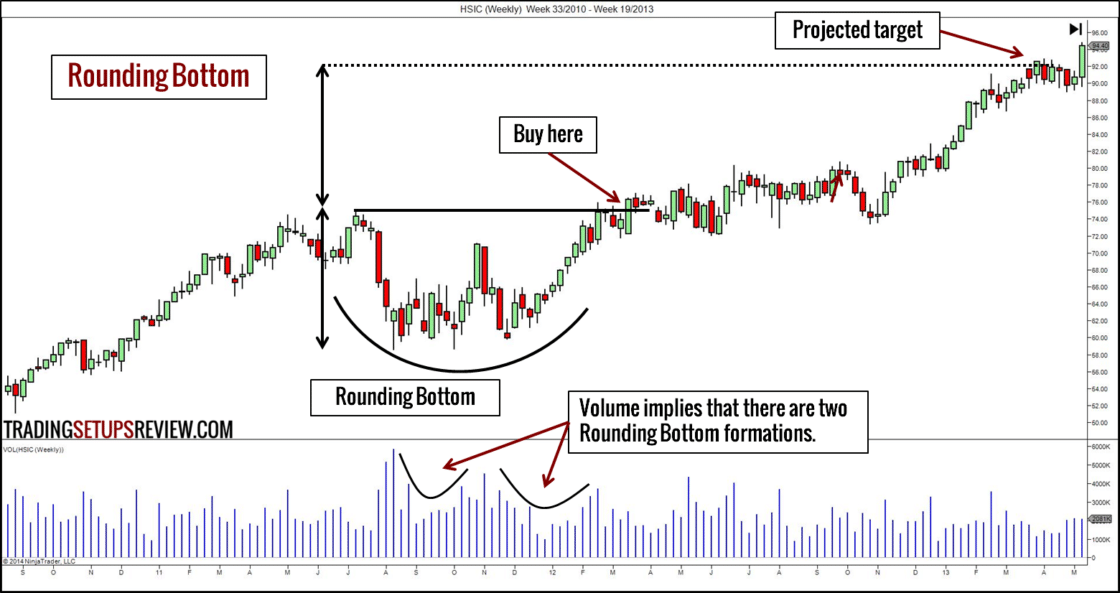

4. Rounding Top / Rounding Bottom

Wie sieht das Chartmuster Rounding Top / Rounding Bottom aus?

Ein Rounding Top besteht aus kleineren Swings, die allmählich steigen bzw. fallen und im oberen Teil des Charts eine kuppelartige Form aufweisen. Spiegeln Sie einen Rounding Top vertikal, so erhalten Sie einen Rounding Bottom. Es dauert normalerweise relativ lange, bis sich Rounding Tops / Rounding Bottoms bilden. Demzufolge treten Sie häufiger in Wochencharts auf.

Was bedeutet eine Rounding Top / Rounding Bottom Chartformation?

Ein Rounding Top zeigt eine schrittweise Veränderung der Marktstimmung von bullisch zu bärisch. Ein Rounding Bottom beinhaltet einen Stimmungswechsel von bärisch zu bullisch. Diese Umkehrformation ist relativ dezent und verhalten.

Wie handeln wir die Chartmuster Rounding Top / Rounding Bottom?

- Das Chartmuster Rounding Bottom empfiehlt einen Kauf, wenn die Kurse über dem Hoch des Musters schließen.

- Das Chartmuster Rounding Top empfiehlt einen Verkauf, wenn die Kurse unter dem Tief des Musters schließen.

Sie können auch einen aggressiveren Einstieg vornehmen, indem Sie nach kurzfristigen Mustern vor der Vollendung des Chartmusters suchen. Dies gilt insbesondere dann, wenn das Volumen ermutigend ist.

Das Volumen sollte sich zur Mitte des Chartmusters hin reduzieren und zum Ende des Musters hin ansteigen. Zur Ermittlung des Gewinnziels messen Sie die Höhe des Chartmusters und projizieren diese ab dem Ausbruchspunkt.

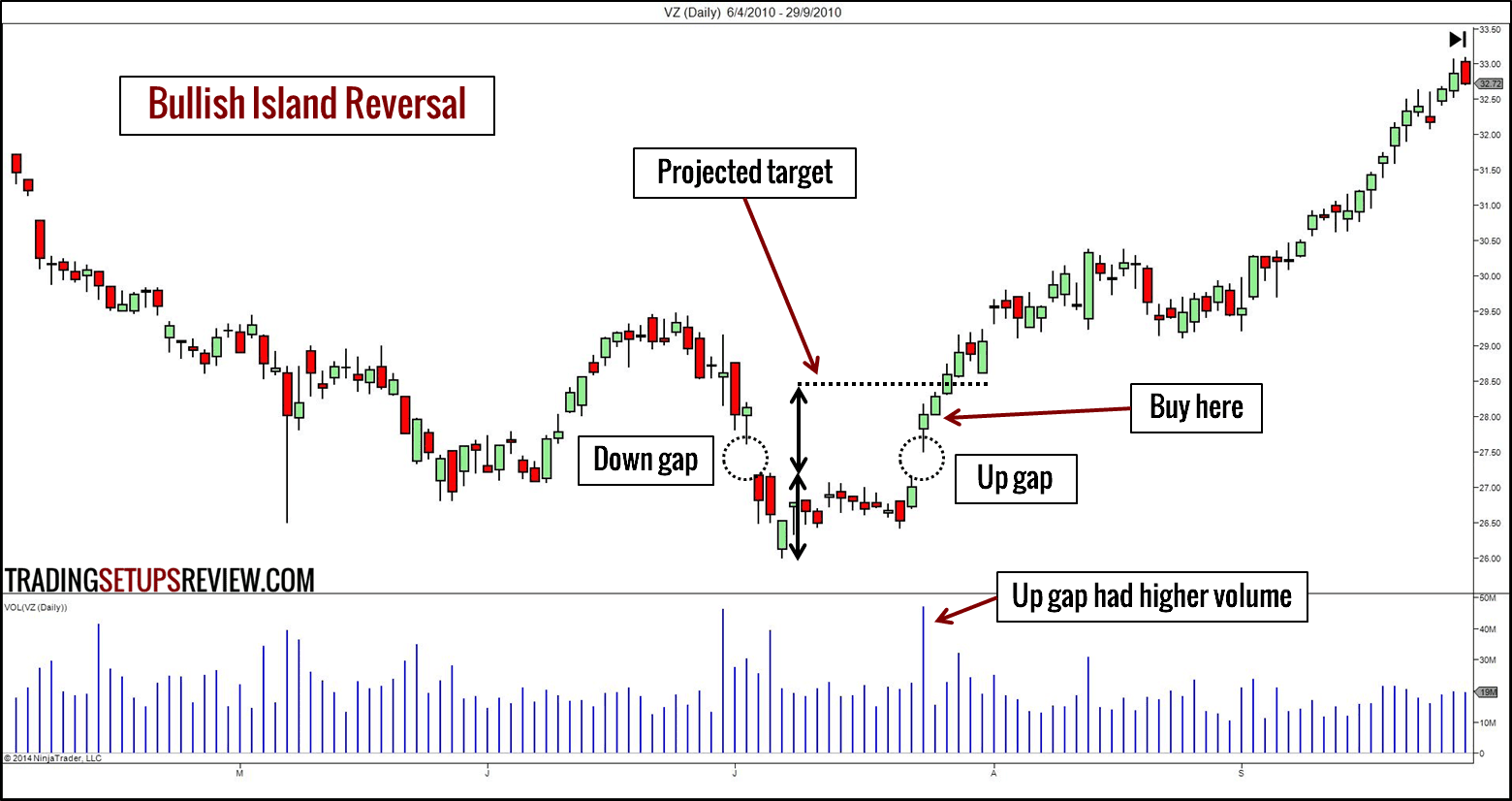

5. Island-Trendumkehr

Wie sieht das Trendumkehr-Chartmuster Island (Insel) aus?

Eine Island-Trendumkehr entspricht einer bestimmten Price Action, die vollkommen vom Rest des Chart separiert ist. Es gibt eine Kurslücke vor (Erschöpfungskurslücke bzw. Exhaustion Gap) und eine Kurslücke nach (Ausreißerkurslücke bzw. Breakaway Gap) der Island-Trendumkehr.

Eine bullische Island-Trendumkehr beginnt mit einer Abwärtskurslücke in einem Abwärtstrend. Nach einer Phase der Seitwärtsbewegung bildet sich eine Kurslücke nach oben, um den bärischen Trend rückgängig zu machen.

Eine bärische Island-Trendumkehr beginnt mit einer Aufwärtskurslücke. Dieser folgt eine seitwärts gerichtete Kursbewegung, bevor sich eine Trendwende mit einer Abwärtskurslücke einstellt.

Die Kurslücken müssen in beiden Fällen außerhalb der Kursspanne liegen!

Was bedeutet das Chartmuster Island-Trendumkehr?

Die erste Kurslücke stellt eine Kursbewegung dar, die auf den bestehenden Trend ausgerichtet ist. Der Markt schlängelt jedoch schlichtweg dahin, anstatt dem Momentum der Kurslücke zu folgen.

Bildet der Markt nun eine Kurslücke gegen den Trend aus, so stellt dies ein Umkehrsignal dar. Das Prinzip, auf dem diese Chartformation beruht, ähnelt den Candlestick-Mustern „Morning Star“ und „Evening Star“.

Wie handeln wir das Chartmuster Island-Trendumkehr?

- Für ein bullisches Chartmuster ist ein Kauf empfohlen, wenn eine Aufwärtskurslücke entsteht, die sich weit vom „Island“ (Insel) entfernt befindet.

- Für ein bärisches Chartmuster ist ein Verkauf empfohlen, wenn eine Abwärtskurslücke entsteht, die sich weit vom „Island“ (Insel) entfernt befindet.

Das Volumen der ersten Kurslücke sollte sich verringern, während es bei der zweiten, den Trend umkehrenden Kurslücke ansteigen sollte. Zur Ermittlung des Gewinnziels messen Sie die Höhe des „Islands“ und projizieren diese ab dem Breakaway-Punkt (Ausreißerpunkt).

Fünf Fortsetzung-Chartmuster

In tendierenden Märkten bilden sich eine Vielzahl von Fortsetzung-Chartmustern aus, da die Kurse immer wieder korrigieren (zurücklaufen).

Wie machen Sie diese Chartmuster ausfindig? Sie zeichnen zwei Linien, welche die Seitwärtsbewegung der Price Action umfassen. Zeichnen Sie eine Linie über den Widerstand und eine Linie unter der Unterstützung.

Die Beziehung bzw. der Zusammenhang zwischen diesen beiden Linien wird Ihnen helfen, die Fortsetzung-Chartmuster zu unterscheiden.

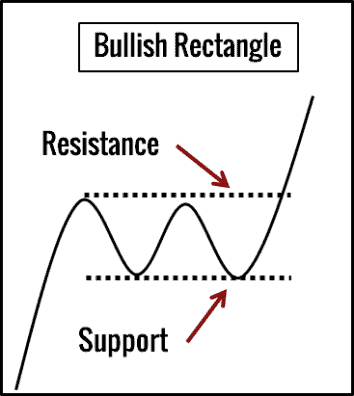

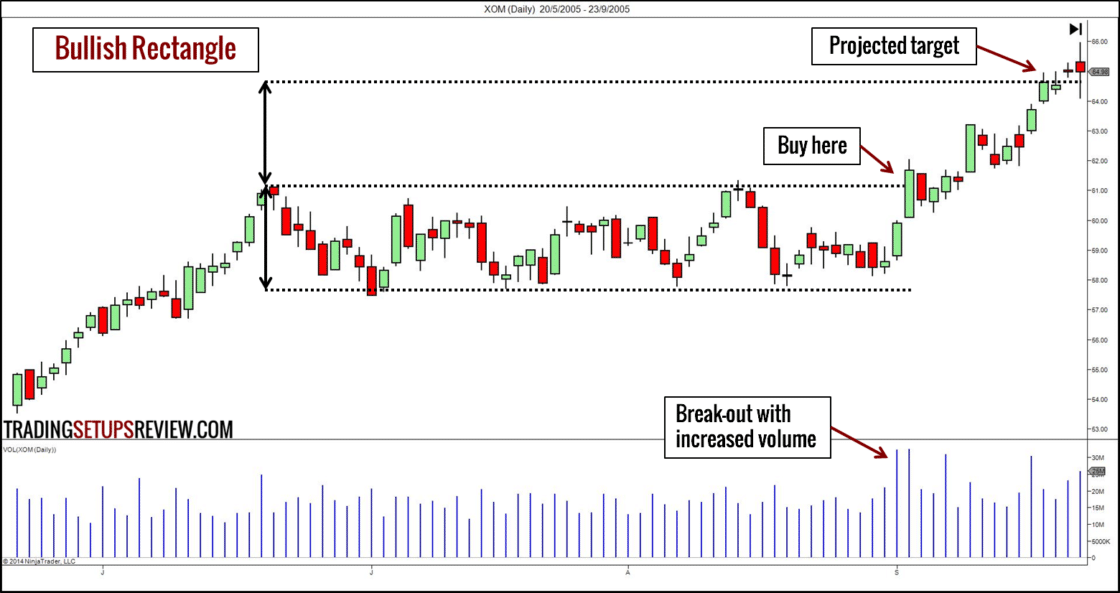

6. Rechteck (Rectangle)

Wie sieht ein Rechteck-Chartmuster aus?

Es handelt sich um ein Rechteck-Chartmuster, wenn zwei waagerechte Linien eine Seitwärtsbewegung umfassen. Das bullische und das bärische Rechteck-Chartmuster sehen gleich aus. Sie erscheinen jedoch in einem unterschiedlichen Trendkontext.

Was bedeutet das Rechteck-Chartmuster?

Ein Rechteck-Chartmuster lässt eine Seitwärtsbewegung erkennen. Tritt der Markt in eine Phase der Konsolidierung ein, so wird es wahrscheinlich einen Ausbruch in die Richtung des vorhergehenden Trends geben.

Wie handeln wir ein Rechteck-Chartmuster?

Denken Sie daran, dass der Trend vor dem Rechteck-Chartmuster bestimmt, ob das Chartmuster bullisch oder bärisch wird. Ein Rechteck-Chartmuster setzt den vorherigen Trend fort.

Ein Kauf aufgrund eines bullischen Chartmusters:

- Beim Ausbruch über die Widerstandslinie (Resistance) oder

- Bei einem Pullback zur Widerstandslinie (die nun als Unterstützung fungiert) nach dem Ausbruch.

Ein Verkauf aufgrund eines bärischen Chartmusters:

- Bm Ausbruch unter die Unterstützungslinie (Support) oder

- Bei einem Pullback zur Unterstützungslinie (die nun als Widerstand fungiert) nach dem Ausbruch.

Das Volumen sollte ansteigen, wenn die Kurse aus der Widerstands- bzw. Unterstützungslinie ausbrechen. Zur Ermittlung des Gewinnziels messen Sie die Höhe des Rechtecks und projizieren diese ab dem Ausbruchspunkt.

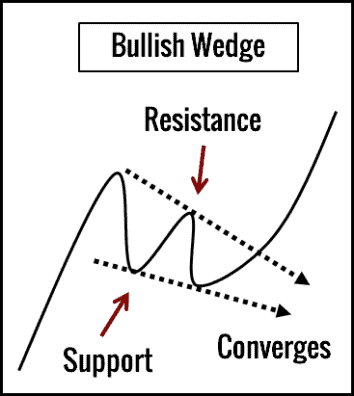

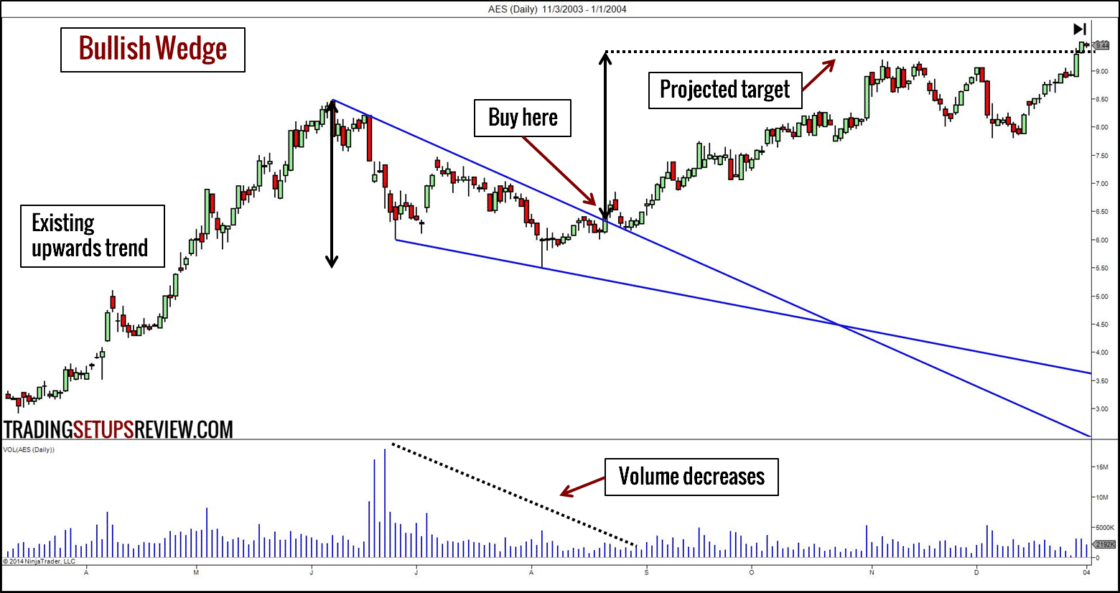

7. Keil (Wedge)

Wie sieht ein Keil-Chartmuster (Wedge) aus?

Bei einem Pullback des Keil-Chartmusters nähern sich die beiden Linien an.

Ein bullisches Keil-Chartmuster (Wedge) entsteht in einem Aufwärtstrend, und die Linien der Korrektur sind schräg nach unten gerichtet. Der Keil (Wedge) wird auch als “Fallender Keil” (Falling Wedge) bezeichnet.

Ein bärisches Keil-Chartmuster (Wedge) entsteht in einem Abwärtstrend, und die Linien der Korrektur sind schräg nach oben gerichtet. Man nennt diese Formation auch „Steigender Keil“ (Rising Wedge).

Was bedeutet ein Keil-Chartmuster (Wedge)?

Die Keilformation zeichnet sich durch zwei einander annähernde Trendlinien aus. Diese wurden in der Abbildung oben mit gestrichelten Pfeilen dargestellt und mit “Resistance” und “Support” gekennzeichnet. Das bedeutet, dass sich die Größe der Swings innerhalb der Keilformation reduziert. Die Reduzierung des Swingumfangs bedeutet, dass sich der Keil gegen den Weg des geringsten Widerstands bewegt. Bewegt sich der Markt also eindeutig mit dem Trend, so bestätigt dies, dass der Trend wieder aufgenommen wird.

Wie handeln wir das Keil-Chartmuster?

- Kauf aufgrund eines bullischen Chartmusters bei einem Ausbruch über den Widerstand.

- Verkauf aufgrund eines bärischen Chartmusters bei einem Ausbruch unter die Unterstützung.

Das Volumen sollte sich verringern, wenn sich der Keil (Wedge) bildet und es sollte bei einem Ausbruch ansteigen. Zur Ermittlung des Gewinnziels messen Sie die gesamte Höhe des Keil-Chartmusters und projizieren diese ab dem Ausbruchspunkt.

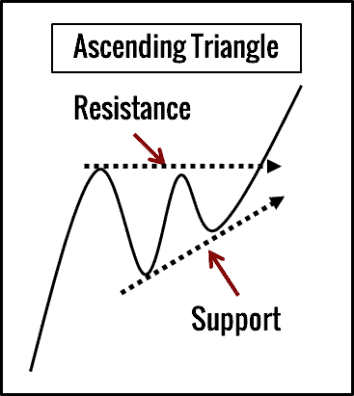

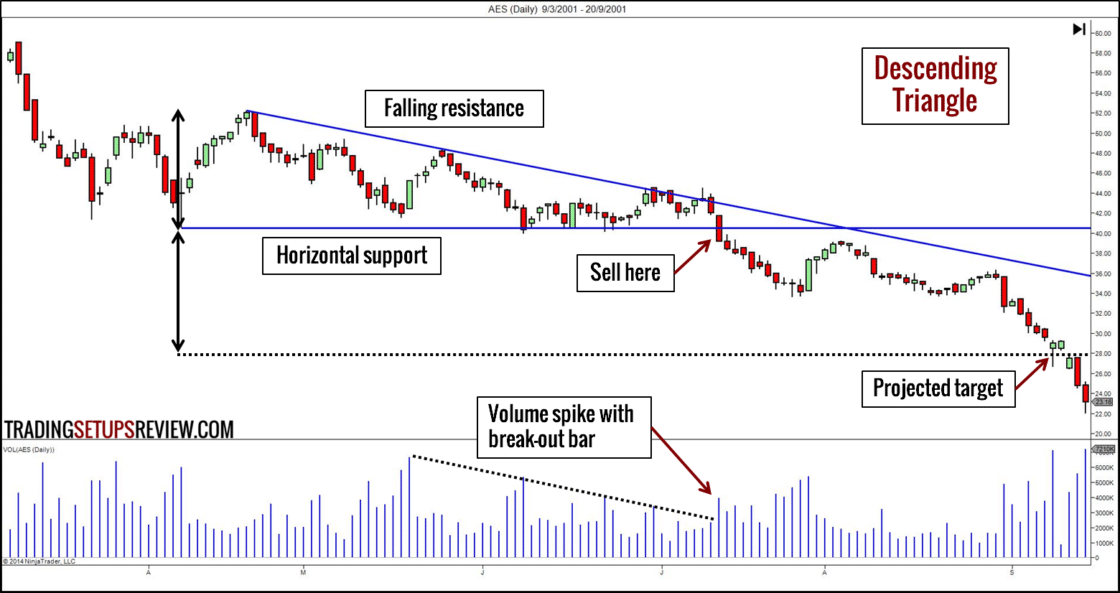

8. Dreieck (Triangle)

Wie sieht ein Dreieck-Chartmuster aus?

Es gibt drei Arten von Dreieck-Formationen:

- aufsteigend

- absteigend

- symmetrisch

Jede dieser Varianten lässt sich einfach mit den beiden Trendlinien beschreiben, welche die Korrektur (Retracement) umfassen.

Ein aufsteigendes Dreieck erkennt man an einem waagerechten Widerstand und eine ansteigende Unterstützung.

Ein absteigendes Dreieck hat einen absteigenden Widerstand und eine waagerechte Unterstützung.

Ein symmetrisches Dreieck besitzt eine aufsteigende Unterstützung und einen absteigenden Widerstand. Die Unterstützungslinie und die Widerstandslinie sollten sich im Sinne der Symmetrie beide im gleichen Winkel neigen. Weitere Beispiele auf Investopedia finden Sie auf Investopedia.

Was bedeutet ein Dreieck-Chartmuster?

Ein „Aufsteigendes Dreieck“ ist ein bullisches Chartmuster. Es zeigt den Markt in der Phase einer Pause während eines Aufwärtstrends. Die steigenden Swing-Tiefs sind jedoch bullische Hinweise.

Das „Absteigende Dreieck“ funktioniert nach dem gleichen Prinzip, denn mit den tieferen Swing-Hochs ist es ein bärisches Chartmuster.

Auch das „Symmetrische Dreieck“ ist ein Fortsetzungs-Chartmuster. Allerdings ist die richtungsmäßige Tendenz nicht so offensichtlich. Dies hängt vom Trend ab, in dem sich das Chartmuster bildet. Somit ist es bullisch, wenn es sich in einem Aufwärtstrend entwickelt und bärisch, wenn es in einem Abwärtstrend entsteht.

Wie handeln wir das Dreieck-Chartmuster?

- Kauf in einem Aufwärtstrend bei einem Ausbruch über einem aufsteigenden Dreieck oder einem symmetrischen Dreieck.

- Verkauf in einem Abwärtstrend bei einem Ausbruch unter einem absteigenden Dreieck oder einem symmetrischen Dreieck.

Das Volumen sollte sich verringern, wenn sich das Dreieck-Chartmuster bildet und es sollte ansteigen, wenn ein Ausbruch erfolgt. Was die Ermittlung des Gewinnziels anbelangt, messen Sie die Höhe an der umfangreichsten Stelle des Dreiecks und projizieren dieses Ergebnis ab dem Ausbruchspunkt.

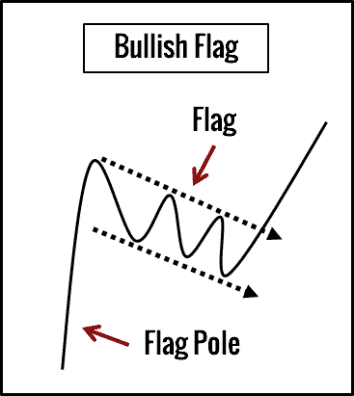

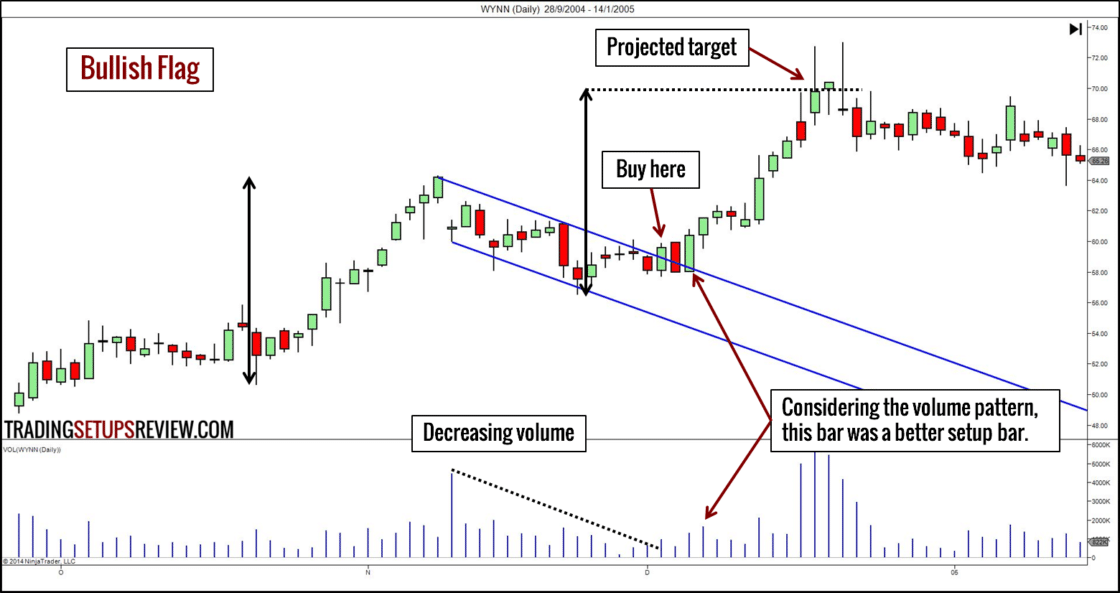

9. Flagge (Flag)

Wie sieht ein Flagge-Chartmuster aus?

Eine Flagge besteht aus einer Flaggenstange und einer Flagge.

Der Flaggenmast stellt einen starken Kursschub in Trendrichtung dar. Bei der Flaggenformation ist das Identifizieren des Flaggenmastes entscheidend. Suchen Sie also nach starken und offensichtlichen Kursschüben mit aufeinander folgenden Kursstäben, Kurslücken und starkem Volumen, die alle in die gleiche Richtung weisen.

Bei einer Flaggenformation benötigen wir einen Aufwärtsschub als Flaggenmast. Die Flagge besteht aus zwei parallelen Linien, die abwärts geneigt bzw. absteigend sind.

Das bärische Flaggen-Chartmuster beinhaltet einen Abwärtsschub als Flaggenmast. Die beiden Linien, aus denen die Flagge besteht, sind auch parallel, aber ansteigend.

Ein verwandtes Chartmuster ist der dreieckige Wimpel (Pennant), der aus einem Mast bzw. einer Stange und einem Dreieck-Muster als Flagge besteht.

Was bedeutet ein Flaggen-Chartmuster?

Das wichtigste Merkmal einer Flaggenformation ist der Flaggenmast, der einer starken Kursbewegung entspricht. Das Flaggen-Chartmuster stellt eine kurze Unterbrechung des Trends dar, bevor dieser fortgesetzt wird, d.h. die Kursbewegung setzt sich in die gleiche Richtung fort. Somit handelt es sich um eine Fortsetzungsformation.

Wie handeln wir ein Flaggen-Chartmuster?

- Kauf aufgrund eines Ausbruchs über eine bullische Flaggenformation.

- Verkauf aufgrund eines Ausbruchs unter eine bärische Flaggenformation.

Das Volumen sollte sich reduzieren, während sich das Flaggen-Chartmuster bildet. Im Gegensatz dazu sollte es bei einem Ausbruch ansteigen. Die Ermittlung des Gewinnziels unterscheidet sich bei der Flaggenformation von der anderer Chartmuster. Messen Sie die Höhe des Flaggenmastes. Dann projizieren Sie dieses Ergebnis von dem tiefsten Punkt einer bullischen Flagge oder von dem höchsten Punkt einer bärischen Flagge.

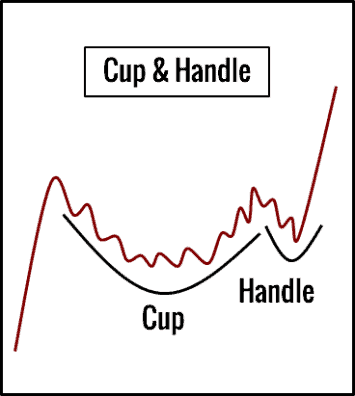

10. Cup & Handle (Tasse & Henkel)

Wie sieht ein Chartmuster Cup & Handle aus?

Die Tasse (Cup) sieht wie ein abgerundeter Bottom (Rounding Bottom) aus. Der Henkel (Handle), der sich an die Tasse anschließt, sieht wie ein typisches Retracement aus (beispielsweise ein Keil = Wedge oder eine Flagge = Flag).

Das Chartmuster Cup & Handle ist ein bullisches Muster. Das bärische Gegenstück ist das Chartmuster „Inverted Cup & Handle“ (Umgekehrte Tasse & Henkel).

Was bedeutet das Chartmuster Cup & Handle?

Eine Cup & Handle Chartformation ist im Grunde ein Rounding Bottom gefolgt von einem Pullback. Daher kennzeichnet diese Formation einen Zeitraum der Konsolidierung, in dem die Bullen allmählich die Bären ablösen.

Das letzte Retracement (Handle = Henkel) ist die letzte bärische Aktivität. Sobald sie scheitert, rechnen wir damit, dass die Kurse steigen.

Das Chartmuster Inverted Cup & Handle (Umgekehrte Tasse & Henkel) entspricht dem gleichen Prinzip wie der Rounding Top mit einem aufwärts gerichteten Pullback.

Wie handeln wir das Chartmuster Cup & Handle?

Ein konservativer Einstieg für das Chartmuster Cup & Handle besteht aus dem Kauf auf Grundlage des Ausbruchs aus dem Hoch der Tasse (Cup). Ein aggressiver Einstieg ist angebracht, sobald der Pullback des Henkels (Handle) fehlschlägt.

Beim Chartmuster Inverted Cup & Handle können Sie verkaufen, sobald sich ein Ausbruch unter das Tief der Tasse (Cup) ergibt oder wenn der Pullback des Henkels (Handle) abbricht.

Das Volumen sollte dem das Rounding Top bzw. Rounding Bottom bezüglich der Formationen der Tasse und des Henkels gleichen. Zur Ermittlung des Gewinnziels messen Sie die Tiefe der Tasse und übertragen diese auf das Hoch (oder das Tief der „Inverted Cup & Handle“).

Wenn Sie mehr über die Cup & Handle Chartformation erfahren wollen, empfehle ich das Buch How to Make Money in Stocks: A Winning System in Good Times and Bad (vierte Auflage).

Was nun?

Verstehen Sie, dass Chartmuster fehlschlagen

Tradingbeispiele von Chartmustern (einschließlich der hier behandelten Chartformationen und den Chartmustern anderer Websites und Bücher) sind normalerweise Beispiele aus Lehr- und Fachbüchern. Das Ziel ist, die ideale Form des Chartmusters vorzuführen, das einwandfrei funktioniert. Das ist auch der Grund, warum die Erreichung der jeweiligen Gewinnziele oft nicht nachvollziehbar ist, weil es fast zu perfekt erscheint.

Aber wie für alle Tradingmethoden gilt: Chartmuster schlagen auch mal fehl!

Um zu einer realistischen Vorstellung über die Erfolgsquote von Chartformationen zu gelangen, gibt es keine bessere Quelle als die Encyclopedia of Chart Patterns von Thomas Bulkowski (Deutsche Übersetzung). Dieses Buch enthält umfangreiche Statistiken der Ergebnisse sowie eine Rangliste der meisten Chartmuster.

Erlernen Sie die Interpretation von Chartformationen

Bei seinen Recherchen und Forschungen verwendete Thomas Bulkowski starre Regeln bzw. Definitionen für Chartmuster, die für seine Zwecke angebracht sind. Allerdings unterscheiden sich die meisten Trader in ihren Methoden, Chartmuster und Swings ausfindig zu machen. Sie zeichnen Trendlinien ebenfalls unterschiedlich. Einige ignorieren die oberen und unteren Schatten von Candlesticks, während sie andere einbeziehen.

Das ist überhaupt kein Problem, weil sich Trading von Chartmustern sowieso jenseits der Identifizierung von Chartmustern abspielt. Chartmuster völlig isoliert zu betrachten ist ohnehin keine Gewinnstrategie.

Verwenden Sie stattdessen das Volumen, kurzfristige Price Action Chartmuster und andere Unterstützungs-/Widerstandsinstrumente, um Trading-Gelegenheiten zu bestimmen. Obwohl die Gewinnziel-Übertragung bei Chartmustern eine wertvolle Methode bei der Gewinnplanung ist, sollten Sie dieses Instrument mit anderen Unterstützungs-/Widerstandsbereichen verknüpfen, um bessere Ergebnisse zu erzielen.

Erfahrungsgemäß werden Sie auch erkennen, das die einfache Einteilung von Chartmustern in Umkehr- und Fortsetzungsformationen nicht immer anwendbar ist. Die Tradingregeln von jedem Chartmuster sind eher Richtlinien.

Zum Schluss möchte ich Ihnen noch zwei Bücher empfehlen, falls Sie mehr über Chartmuster erfahren möchten:

- Technical Analysis and Stock Market Profits, Paperback 2008, von Richard W. Schabacker.

- Technical Analysis of Stock Trends, 10. Auflage, (Deutsche Übersetzung) von Robert D. Edwards und John Magee

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 10 Chart Patterns for Price Action Trading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Bonus: Yum-Yum Chartmuster als Trading-Setup

Das Yum-Yum Fortsetzung-Chartmuster ist ein vorzügliches Trading-Setup, das aus dem Buch Ultimate Trading Guide von John R. Hill, George Pruitt und Lundy Hills stammt. Dieses Buch kann ich nur empfehlen, denn es enthält viele gute Ideen zum Trading auf der Basis der Price Action.

Wenn Ihnen das hier vorgestellte Trading-Setup Yum-Yum gefällt, können Sie ja einen Blick in das oben erwähnte Buch werfen.

Tradingregeln für das Trendfortsetzung-Chartmuster Yum-Yum

Long Trading-Setup

- Bestehender Aufwärtstrend

- Swing-Hoch durchbrochen durch einen Kursstab mit umfangreicher Kursspanne, welche die durchschnittliche Kursspanne der letzten 10 Kerzen übertrifft.

- Der Schlusskurs befindet sich nahe beim Hoch des Kursstabes und über der Eröffnung

- Kaufe beim Ausbruch aus dem Kursstab mit umfangreicher Kursspanne (innerhalb von 1 bis 3 Kursstäben)

Short Trading-Setup

- Bestehender Abwärtstrend

- Swing-Tief durchbrochen durch einen Kursstab mit umfangreicher Kursspanne, welche die durchschnittliche Kursspanne der letzten 10 Kerzen übertrifft.

- Der Schlusskurs befindet sich nahe beim Tief des Kursstabes und unter der Eröffnung.

- Verkaufe beim Ausbruch aus dem Kursstab mit umfangreicher Kursspanne (innerhalb von 1 bis 3 Kursstäben)

Tradebeispiele für Yum-Yum Trendfortsetzung-Chartmuster

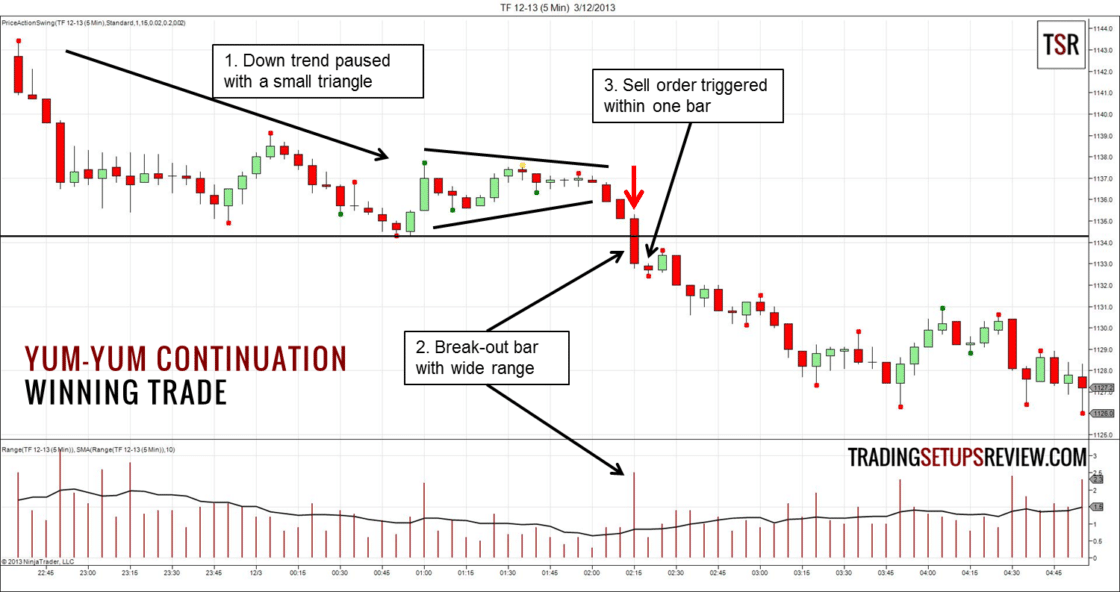

Gewinntrade für Yum-Yum Fortsetzungs-Chartmuster Short Trade

Dies ist ein 5-Minuten-Chart des Russell 2000 E-mini Futures. Der untere Teil der Abbildung zeigt die Kursspanne jedes Kursstabes auf der Grundlage eines 10-Perioden Gleitenden Durchschnitts. Dieser Tag wies einen starken Abwärtstrend auf und das Yum-Yum Fortsetzung-Chartmuster bescherte uns die Hälfte davon. Nicht schlecht.

- Der Tag begann mit einem Abwärtstrend, bevor sich eine Unterbrechung dieses Trends in Form einer Dreieck-Formation entwickelte.

- Ein Kursstab mit langer Kursspanne durchbrach das Tief des Tages nach dem Ausbruch aus der Dreieck-Formation. Im unteren Teil der Abbildung wird der Kursstab mit der umfangreichen Kursspanne hervorgehoben, die mehr als die doppelte Länge der durchschnittlichen Kursspanne der letzten 10 Kerzen aufweist.

- Der nächste Kursstab löste unsere Verkaufsorder aus. Dies zeigt den massiven Verkaufsdruck und bestätigt die Zuverlässigkeit des Ausbruchs.

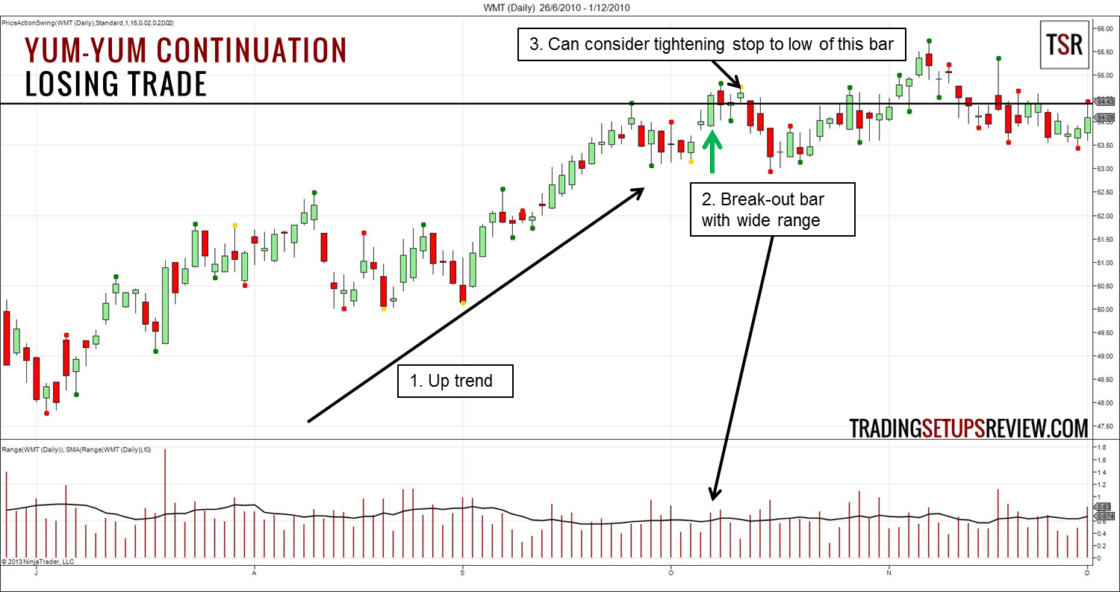

Verlusttrade für Yum-Yum Fortsetzungs-Chartmuster Long Trade

Dies ist ein Tageschart von Walmart, der ein fehlgeschlagenes Yum-Yum Fortsetzung-Chartmuster zeigt.

- Es gibt einen bestehenden Aufwärtstrend, was entscheidend für das Fortsetzungs-Trading-Setup war.

- Die Kursspanne des Ausbruch-Kursstabes übertraf die Kursspanne der durchschnittlichen Kursspanne für die letzten 10 Kerzen. Aber im Vergleich zu Dutzenden der vorherigen Kursstäbe war deren Kursspanne nicht besonders umfangreich. Ganz im Gegensatz zum Gewinntrade, bei dem der besagte Kursstab eine wesentlich bemerkenswertere Kursspanne aufwies.

- Am nächsten Tag wurde unsere Kauforder ausgelöst, aber es gab keine nennenswerte Fortsetzung der erwarteten Kursbewegung. Stattdessen bewegten sich die Kurse zwei Tage lang seitwärts, bevor wir aufgrund einer raschen Abwärtsbewegung ausgestoppt wurden. Eine Möglichkeit zum Management des Trades bestand darin, den Stopp bis knapp unter jeden Kursstab mit einem höheren Schlusskurs nachzuziehen.

Schlussbemerkungen zum Trendfortsetzung-Chartmuster Yum-Yum als Trading-Setup

Das Yum-Yum Chartmuster ist ein Trendfortsetzung-Trading-Setup. Übersehen Sie dies bitte nicht. Vergewissern Sie sich immer, dass der Markt einen deutlichen Trend aufweist, bevor Sie sich auf die Suche nach diesem Trading-Setup machen.

Zwei Ansätze, um Trendfortsetzung zu traden

Der erste Ansatz besteht darin, einen Einstieg während eines Pullback bzw. einer Korrektur zu bestimmen. Dies bietet uns einen Einstieg mit einem besseren Chance-Ertrag-Verhältnis. Aber dieser Ansatz weist eine geringere Erfolgswahrscheinlichkeit auf, weil wir damit den Versuch unternehmen, den Höchst- oder Tiefstpunkt (Top/Bottom) eines kleineren Trends zu erwischen.

Der zweite Ansatz besteht darin, den Ausbruch aus dem letzten Extrem des Trends abzuwarten. Die Wahrscheinlichkeit einer Trendfortsetzung ist größer, da dieser Ansatz beinhaltet, dass die Bestätigung des Ausbruchs abgewartet wird. Allerdings ist der Einstiegspunkt ungünstiger und erzeugt ein geringeres Chance-Risiko-Verhältnis. Dies ist ein Beispiel für das unvermeidbare Abwägen zwischen den Tradingmethoden.

Yum-Yum Fortsetzung-Chartmuster verwendet zweiten Ansatz

Dieser bietet zwei Vorteile in Bezug auf den Ausbruch-Trade und verwendet die Ausdehnung der Kursspanne zur Bestätigung des Ausbruchs. Die Kursspanne dehnt sich normalerweise aus, wenn sie sich entlang des Weges des geringsten Widerstands bewegt. Im Gegensatz dazu verengt sie sich üblicherweise, wenn die Bewegung gegen diesen Widerstand erfolgt. Dieser Zusatz ist also ein effizienter Filter gegenüber falschen Ausbrüchen. Ein weiterer gebräuchlicher Filter in Bezug auf Ausbrüche stellt die Analyse des Volumens dar, die John Bollinger für das Bollinger Squeeze Trading-Setup empfohlen hat.

Abschließend lässt sich sagen, dass ich das Yum-Yum Chartmuster vorzüglich finde und nur weiterempfehlen kann!

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Yum-Yum Continuation Pattern Trading Setup

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

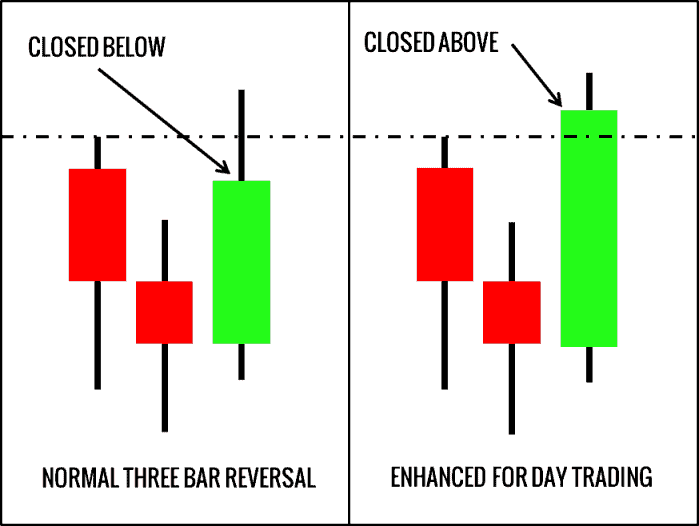

Drei-Kerzen-Trendwende-Chartmuster im Daytrading

Alton Hill vom Daytrading-Simulator „TradingSim“ schrieb über ein verbessertes 3-Kerzen-Trendwende-Chartmuster im Daytrading.

Laut Alton Hill sind Trendwende-Chartmuster über drei Bars zu allgemein für den Intraday-Zeitrahmen. Er setzt voraus, dass die dritte Bar in diesem Chartmuster über den Hochs der beiden ersten Kerzen schließt, um die besten Drei-Kerzen-Trendwende-Chartmuster für Daytrader auszuwählen. Die Begriffe “Bar” und “Kerze” werden in diesem Beitrag identisch verwendet und beschreiben beide einen Candlestick.

Das folgende Diagramm zeigt den Unterschied zwischen einem gewöhnlichen Trendwende-Chartmuster und der Daytrading-Version von Alton Hill.

Regeln für Long Positionen

- Die erste Kerze schließt tief

- Das Tief von Kerze 2 liegt unter dem Tief von Bar 1 (und Bar 3)

- Bar 3 schließt über dem Hoch von Bar 1 und Bar 2

- Kauf zum Schlusskurs von Bar 3

Regeln für Short Positionen

- Die erste Kerze schließt hoch

- Das Hoch von Bar 2 liegt über dem Hoch von Bar 1 (und Bar 3)

- Bar 3 schließt unter dem Tief von Bar 1 und Bar 2

- Verkauf zum Schlusskurs von Bar 3

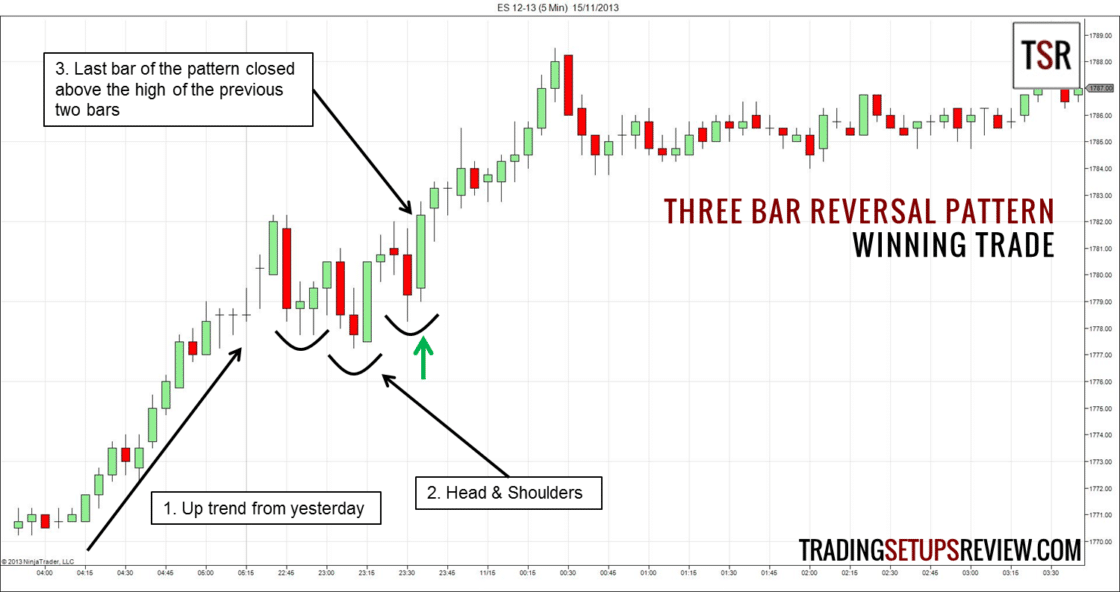

Ein Gewinntrade

Hier sehen wir einen 5-Minuten-Chart des ES-Futures. Er zeigt die reguläre Handelssitzung. Ich habe einen Teil der Handelssitzung des Vortages hinzugefügt, um den Aufwärtstrend zu zeigen, der an diesem Vortag endete. Die Kurse tendierten nach unserem Einstieg für den Rest des Handelstages nach oben.

- Die letzte Handelssitzung endete mit einem starken Aufwärtstrend.

- Das Chartmuster über drei Bars war auch die rechte Schulter einer bullischen Head-and-Shoulders-Formation (Kopf-Schulter-Formation). (Sie haben wahrscheinlich erkannt, dass der Kopf der Formation ein Trendwende-Chartmuster über drei Bars darstellte. Unter diesen Umständen ergab sich dadurch ein besserer Einstieg als bei unserem verbesserten Chartmuster.)

- Die letzte Bar des Chartmusters schloss über den Hochs der beiden vorherigen Bars. Das war unser Kaufsignal.

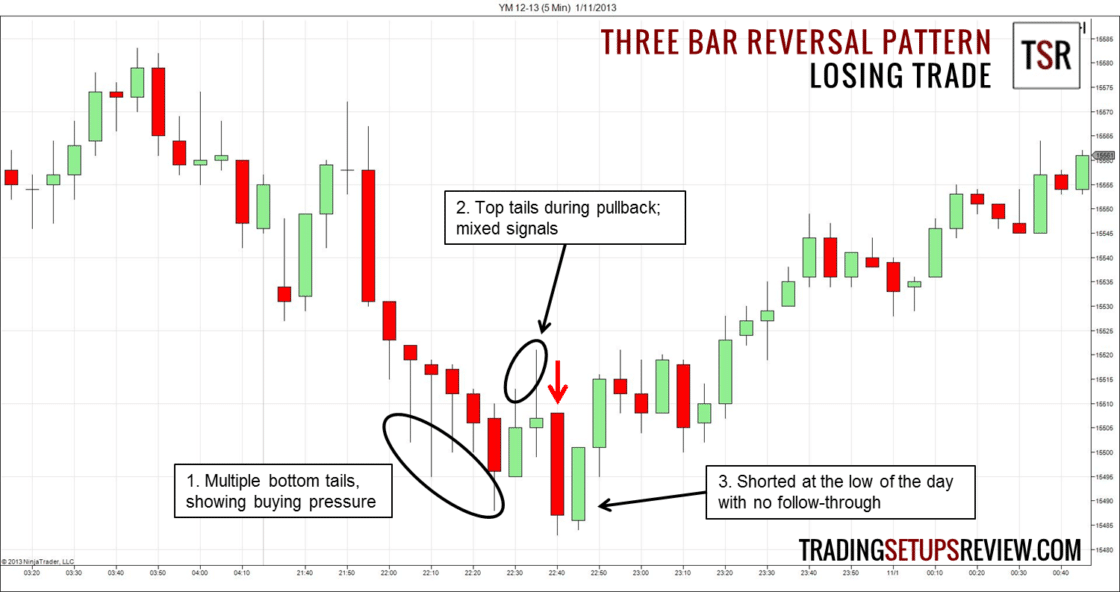

Ein Verlusttrade

Das ist ein 5-Minuten-Chart des E-mini Dow Future. Trotz der starken Signalbar, schlug das Chartmuster sofort nach dem Short-Einstieg fehl.

- Der zunehmende Kaufdruck ist offensichtlich, da die Bars lange untere Schatten aufwiesen und das, obwohl die Kurse über sieben Bars fortlaufend abstürzten.

- Die Bars entwickelten obere Schatten während des aufwärts verlaufenden Pullbacks. Die oberen und unteren Schatten gaben uns uneinheitliche Signale, was einen Hinweis auf eine anstehende Konsolidierung beinhaltet.

- Das wäre ein denkbar schlechter Einstieg gewesen, wenn wir die obigen Warnhinweise nicht beachtet und eine Short Position aufgrund der Trendwende-Chartmuster über drei Bars eröffnet hätten.

Abschließende Bemerkungen zum Trendwende-Chartmuster über drei Bars beim Daytrading

Dieses modifizierte Trendwende-Chartmuster über drei Bars ist beeindruckend. Eine einfache Regel hat aus einem ansonsten gewöhnlichen Chartmuster ein leistungsstarkes Setup gemacht.

Tatsächlich verlangt diese zusätzliche Regel eine vorherige Bestätigung des Chartmusters. Findet Bar 3 in einem normalen Trendwende-Chartmuster über drei Bars eine gute Fortsetzung in Bar 4, dann hätte die Kombination von Bar 3 und Bar 4 unser verbessertes Trendwende-Chartmuster über drei Bars ergeben. Wir wenden also die Technik der Candlestick-Verbindung an.

Sie können dieses Chartmuster einfach mit anderen Indikatoren oder Kursmustern kombinieren, um ein Trade-Setup mit hoher Erfolgswahrscheinlichkeit zu erhalten. Das Gewinntrade-Beispiel stellt eine hervorragende Kombination zwischen einer Head-and-Shoulders-Formation und einem Trendwende-Chartmuster über drei Bars dar.

Aufgrund der zusätzlichen Regel weist die Signalbar (Bar 3) jedoch normalerweise eine große Kursspanne auf. Das Risiko des Trades könnte möglicherweise größer ausfallen, da unsere Stop-Loss in der Regel auf der entgegengesetzten Seite der Signalbar platziert werden. Dementsprechend sollten wir entweder die Positionsgröße reduzieren oder den Stop-Loss nach Möglichkeit in geringerer Entfernung platzieren. Sollten Ihnen das Risiko zu hoch sein, dann lassen Sie dieses Trade-Setup aus.

Einen letzten Punkt gilt es noch zu beachten: Sie sollten äußerst vorsichtig sein, falls die mittlere Bar des Chartmusters eine Outside-Bar ist. Outside-Bars gehen häufig einer wilden und unberechenbaren Price Action voraus.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Three-Bar Reversal Pattern For Day Trading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zu Chartmustern (chart pattern)

Was ist ein Chart Pattern?

Ein Chartmuster ist eine Formation, die auf einem Preisdiagramm erscheint und von Händlern verwendet wird, um zukünftige Preisbewegungen vorherzusagen. Diese Muster basieren auf technischer Analyse und können in allen Zeiträumen und Märkten beobachtet werden.

Welche Arten von Chartmustern gibt es?

Es gibt viele verschiedene Arten von Chartmustern, aber die häufigsten sind Umkehrmuster und Fortsetzungsmuster. Umkehrmuster signalisieren eine mögliche Änderung der Preisrichtung, während Fortsetzungsmuster darauf hindeuten, dass der aktuelle Trend wahrscheinlich fortgesetzt wird.

Was sind einige Beispiele für Chartmuster?

Einige der bekanntesten Chartmuster sind das Kopf- und Schultermuster, das Doppelhoch und -tief, das Dreiecksmuster und das Flaggenmuster. Jedes dieser Muster hat seine eigenen einzigartigen Eigenschaften und kann verschiedene Arten von Handelssignalen liefern.

Wie interpretiere ich ein Chartmuster?

Die Interpretation eines Chart Pattern hängt von vielen Faktoren ab, einschließlich des aktuellen Markttrends, des Volumens und der Marktvolatilität. Im Allgemeinen signalisiert ein Durchbruch durch die Unterstützungs- oder Widerstandslinie eines Musters eine mögliche Handelsmöglichkeit.

Sind Chartmuster immer zuverlässig?

Obwohl Chartmuster ein nützliches Werkzeug in der technischen Analyse sind, sind sie nicht immer zuverlässig. Wie bei jeder Handelsstrategie gibt es immer das Risiko von Fehlsignalen und es ist wichtig, andere Aspekte der Marktanalyse zu berücksichtigen.

Wo kann ich mehr über Chartmuster lernen?

Es gibt viele Ressourcen online, einschließlich Trading-Ausbildung, Bücher und Webinare, die detaillierte Informationen über Chartmuster und wie man sie im Handel verwendet, bieten.