Trading Setups in 30 Sekunden erklärt

- Trading-Setups werden oft auf der Grundlage von technischen Analysen von Diagrammen erstellt. Der Trader verwendet verschiedene Indikatoren und Werkzeuge, um Muster und Trends auf dem Markt zu identifizieren.

- Es gibt viele verschiedene Arten von Trading-Setups, einschließlich Breakout-Setups, Trendfolge-Setups und Umkehr-Setups. Jeder Typ hat seine eigenen Eigenschaften und Anforderungen.

- Trading-Setups können auf kurzfristige, mittelfristige oder langfristige Zeiträume angewendet werden. Ein Trader sollte das Setup wählen, das am besten zu seiner Handelsstrategie und seiner Zeitpräferenz passt.

- Trading-Setups sind nicht immer sofort erfolgreich. Ein Trader muss Geduld haben und seine Trades sorgfältig überwachen, um sicherzustellen, dass er das Setup richtig interpretiert hat und dass es wie erwartet funktioniert.

- Einige Trader verwenden automatisierte Handelsstrategien, um Trading-Setups zu nutzen. Diese Strategien verwenden Computerprogramme, um Trades auf der Grundlage von vordefinierten Regeln und Bedingungen zu platzieren.

Trade-Setups für tendierende Märkte

Das Fortsetzungs-Trade-Setup

Ein Fortsetzungs-Trade-Setup bietet die Gelegenheit, in einen existierenden Trend einzusteigen. Mit dem Setup wird man Geld verdienen, wenn sich der Trend fortsetzt. Dieses Grund-Trade-Setup besteht aus mindestens zwei Teilen:

- Identifizierung eines Trends

- Identifizierung einer Pause im Trend für den Trade-Einstieg.

Das 9/30 Trading-Setup ist ein klassisches Beispiel für ein Fortsetzungs-Trade-Setup. Dabei wird auf zwei gleitende Durchschnitte zurückgegriffen, um den Trend zu bestimmen und den Einstieg zu lokalisieren.

Das Umkehr-Trade-Setup

Ein Trend setzt sich entweder fort oder dreht. Ähnlich wie bei einem Fortsetzungs-Trade müssen wir einen existierenden Trend haben, bevor wir nach einem Umkehr-Trade-Setup suchen. Wir steigen jedoch nicht in Richtung des Trends ein, sondern achten auf eine Umkehr.

Umkehr-Trades haben eine niedrige Trefferquote, aber hohe potenzielle Chancen. Somit ist es wichtig, dass man bei Umkehr-Trades die Gewinne laufen lässt.

Die beliebten Trendfolgesysteme sind Beispiele für Umkehr-Trading. Die Systeme versuchen den Trends zu folgen und drehen ihre Position bei jedem vom System generierten Umkehrsignal.

Trade Setups für Seitwärtsmärkte

Das Seitwärts-Setup

Was ist, wenn der Markt nicht tendiert? Was ist, wenn der Markt in einer Seitwärtsbewegung gefangen ist? In diesem Fall ist eine Seitwärts-Strategie ideal. Kurz gesagt, wir kaufen tief und verkaufen hoch innerhalb der Seitwärtsbewegung.

Soweit die Seitwärtsbewegung nicht ausbricht und zu einem Trend wird, haben solche Trading-Setups eine hohe Gewinnrate. Da unser Gewinnziel (Take Profit) jedoch meistens innerhalb der Schiebezone (Trading Range) liegt, kann es bei jedem Trade nur einen kleinen Gewinn geben.

Oszillatoren wie die Stochastik und der CCI sind brauchbar für Seitwärts-Trading-Setups.

Gimmee Bars kann man nutzen, um Märkte in Seitwärtsphasen zu handeln.

Das Ausbruch-Trade-Setup

Irgendwann werden aus allen seitwärts gebundenen Märkten neue Trends entstehen. Mit einem Ausbruch-Trade-Setup versucht man, den Ausbruch aus einer Seitwärtsbewegung zu erwischen, um von der Geburt eines neuen Trends zu profitieren.

Da die meisten Ausbrüche scheitern, ist ein Ausbruch-Trade ein Trade mit einer niedrigen Wahrscheinlichkeit. Er bleibt jedoch sehr beliebt, da die Chance, einen neuen Trend zu erwischen, für die meisten Trader zu verlockend ist.

Das Squeeze Setup, welches auf die Bollinger-Bänder zurückgreift, ist ein wichtiges Beispiel für ein Ausbruch-Trade-Setup. Die Bollinger-Bänder werden benutzt, um Perioden mit niedriger Volatilität zu finden. Dadurch sollen falsche Ausbrüche vermieden werden.

Tipps zu den Grund-Trade-Setups

Die vier genannten Grund-Trade-Setups können variabel sein in verschiedenen Zeitrahmen.

Zum Beispiel kann ein Aufwärtstrend eine Pause einlegen und eine kleine Seitwärtsbewegung entwickeln, bevor er sich wieder fortsetzt. In diesem Fall ist der Ausbruch aus dieser Seitwärtsphase ein Ausbruch-Trade aus der kleineren Range und ein Fortsetzung-Trade in Bezug auf den größeren Trend.

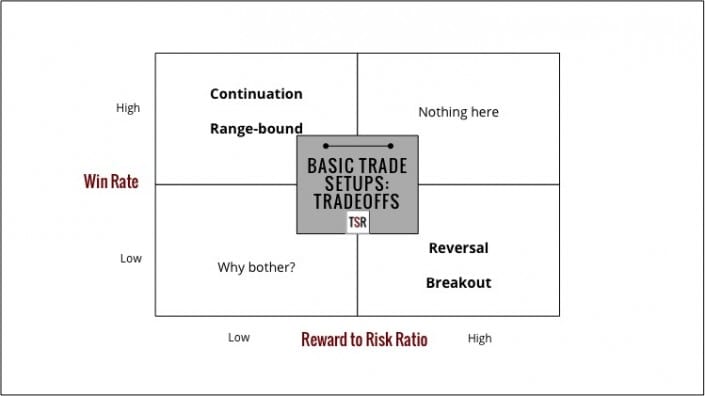

Grund-Trade-Setup – Abwägung Diagramm

Die Trefferquote (Win Rate) und das Chance/Risiko Verhältnis (Reward to Risk Ratio) bei den vier Grund-Trade-Setups.

Wie Sie in der Grafik sehen, können Sie nicht auf allen Hochzeiten tanzen.

Hören Sie auf, nach dem perfekten Trading-Setup mit einer hohen Trefferquote und hohen Chance/Risiko Verhältnis zu suchen.

Fangen Sie an zu verstehen, welcher Marktkontext vorherrscht, damit Sie dann Ihre besten Trading-Setups einsetzen können.

Wenn Sie mehr über eine gründliche Klassifikation von Trading-Strategien lernen möchten, dann sollten Sie The Encyclopedia of Trading Strategies lesen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 4 TYPES OF BASIC TRADE SETUPS

Das 9/30 Trading-Setup mit Beispielen

Das Tradingsetup 9/30, das viel Trading-Weisheit enthält, ist sehr empfehlenswert!

Trading-Regeln für das 9/30 Trading-Setup

Dieses Trading-Setup verwendet zwei Gleitende Durchschnitte: den 9 Perioden Exponentiellen Gleitenden Durchschnitt (EMA) und den 30 Perioden Gewichteten Gleitenden Durchschnitt (WMA).

Long-Setup

- 9er EMA bewegt sich über dem 30er WMA.

- Schlusskurs unter dem 9er EMA (ein konservativer Ansatz wäre, das eine ganze Kerze unter dem 9er EMA notiert).

- Platzieren Sie eine Buy Stop Order (Kaufstop) über dem Hoch der Kerze, die unter dem 9er EMA schließt.

Short-Setup

- 9er EMA bewegt sich unter dem 30er WMA.

- Schlusskurs über dem 9er Exponentiellen Gleitenden Durchschnitt (ein konservativer Ansatz wäre, das eine ganze Kerze über dem 9er EMA notiert).

- Platzieren Sie eine Sell Stop Order (Verkaufsstop) unter dem Tief der Kerze, die über dem 9er EMA schließt.

Gewinntrade – Long 9/30

Dies ist ein Tageschart von CBRE Group Inc. (NYSE). Der 9er EMA ist orange, und der 30er WMA ist rot.

Der Kurs fiel zurück und schloss unter dem 9er EMA; so entstand ein 9/30 Trading-Setup an der Kerze vor der markierten Kerze.

Der Kaufauftrag über dem Hoch der Kerze wurde jedoch nicht ausgelöst. Die nächste Kerze befand sich vollständig unter dem 9er EMA und bildete ein konservatives 9/30 Setup. Der Kaufauftrag am Hoch dieser Kerze wurde ausgelöst und in den nächsten zwei Monaten schoss der Kurs über 20 Prozent nach oben.

Die langen Lunten (oder unteren Schatten) der zwei roten Kerzen am 30er WMA zeigten eindeutig einen Kauf an, aber die Signalkerze war ein Doji mit einem kleinen bärischen Kerzenkörper. Daher konnten die konservativen Trader mit ihrem Einstieg bis zum nächsten Test des 30er WMA abwarten, der dann vier Kerzen später eintrat.

Verlusttrade – Long 9/30

In einem anderen Tageschart von CBRE Group Inc. stellten wir fest, dass die markierte Kerze über dem 9er EMA schloss. Deshalb platzierten wir einen Verkaufsauftrag unter dem Tief dieser Kerze. Dieser Auftrag wurde ausgelöst, aber die Kurse zogen gleich nach unserem Short Einstieg nach oben und behielten diese Richtung auch bei.

„Trading Naked“ legte dar, dass der „zuverlässigste Einstieg dann erfolgt, wenn zum ersten Mal eine Kreuzung der gleitenden Durchschnitte stattfindet“. Dieser Trade war exakt der erste nach einer Kreuzung der gleitenden Durchschnitte, schlug jedoch fehl. Einer der Gründe für das Scheitern des Trades war der vorherige Aufwärtstrend und die recht bullische Signalkerze (der markierte Kursstab).

Abschließende Betrachtung des 9/30 Trading-Setup

Die Stärke des Trading-Setup 9/30 liegt in seiner Einfachheit. Es ist einfach zu verstehen und bietet dem Trader mehr Zeit, um die Kursbewegung zu beobachten. „Trading Naked“ erwähnt auch, dass „diejenigen, die ihre Entscheidungen fast ausschließlich auf die Kursstäbe beziehen, diesen Ansatz nützlich finden würden“.

Der konservative Trade mit hoher Erfolgswahrscheinlichkeit erfordert, dass sich der vollständige Kursstab unter dem 9er EMA befindet. Das zeigt, wie wichtig das Ausmaß des Pullbacks (Rücksetzer) in einem Trend ist: Je größer der Pullback ist, desto wahrscheinlicher ist es, dass die Wiederaufnahme des Trends bevorsteht. Wenn der Pullback aber übertrieben ausfällt (als Faustregel gilt: mehr als 70 % der vorherigen Kursbewegung), könnte der Trend bereits zu Ende sein.

Trader sollten dieses Trading-Setup für den Einstieg nach Kursrücksetzern (Retracements) nutzen und nicht für Trendwenden. Es sei denn, es gibt zwingende Gründe für die Erwägung eines Trendwechsels.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 9/30 Trading Setup

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

3 einfache Wege, um das 9/30 Trading Setup zu verbessern

Die meisten erfahrenen Trader sind sich dessen bewusst, was viele Trading-Aspiranten nicht wissen, nämlich dass eine Tradingstrategie eine lebendige Sache darstellt und nicht als statisch zu betrachten ist. Eine Tradingstrategie ist nicht abgeschlossen, nur weil sie einen kompletten Satz von Tradingregeln aufweist. Das ist lediglich der Anfang.

Betrachten Sie Ihr Tradingsetup als ein Felsstück, das noch unbearbeitet ist. Natürlich könnten Sie damit Ihre Beute erschlagen, wenn Sie jagen. Aber Sie könnten auch eine Pfeilspitze daraus anfertigen und diese an einem Stock befestigen. Damit erhalten Sie einen Speer und somit eine wirksamere Waffe mit größerer Reichweite.

Aus diesem Grund hören die besten Trader nie auf, Ihre Tradingmethoden zu verbessern. Sie versuchen, Ihr Trading mit verschiedenen Instrumenten zu optimieren und beobachten dann die jeweiligen Ergebnisse.

Glücklicherweise müssen Sie kein Wissenschaftler sein, um mit einer grundlegenden Strategie wie dem Tradingsetup 9/30 zu beginnen.

Anschließend werden Sie drei Möglichkeiten erlernen, um das mechanische 9/30-Setup in einen gut geschliffenen Ansatz umzuwandeln.

Aber zunächst werden wir die Regeln des Tradingsetup 9/30 wiederholen.

Es handelt sich dabei um ein Tradingsetup, das zwei Gleitende Durchschnitte verwendet.

- 9-Perioden Exponentiell Gleitender Durchschnitt (EMA = Exponential Moving Average)

- 30-Perioden Gewichteter Gleitender Durchschnitt (WMA = Weighted Moving Average)

Long-Setup

- 9er EMA über 30er WMA

- Kursstab schließt unter dem 9er EMA (oder konservativer: ganzer Kursstab unter dem 9er EMA)

- Platzieren Sie eine Kaufstop-Order über dem Hoch des Kursstabes, der unter dem 9er EMA schließt.

Short-Setup

- 9er EMA unter dem 30er WMA

- Kursstab schließt über dem 9er EMA (oder kreonservativer: ganzer Kursstab über dem 9er EMA)

- Platzieren Sie eine Verkaufstop-Order unter dem Tief des Kursstabes, der über dem 9er EMA schließt.

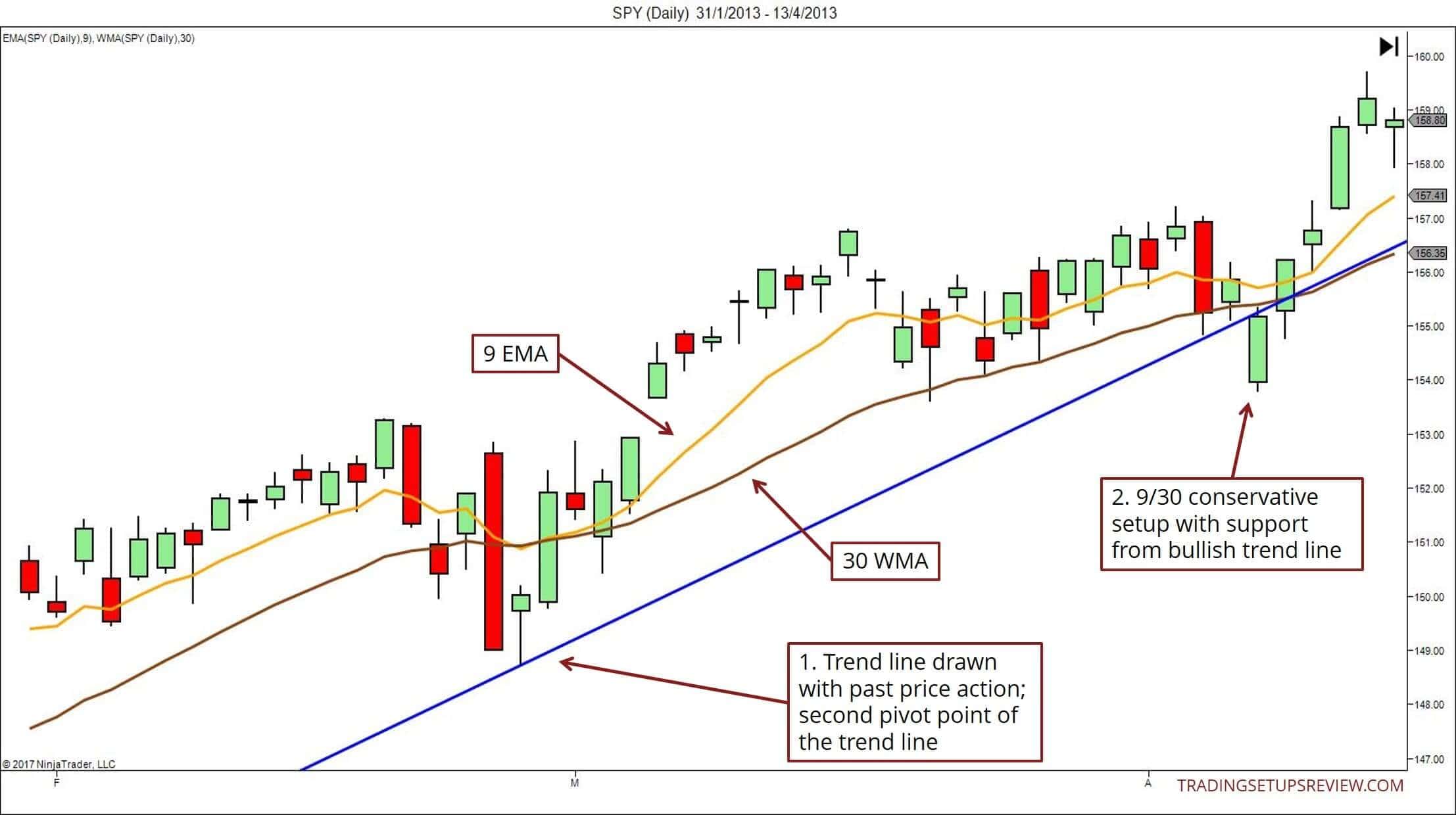

Tradingsetup 9/30 mit Abprall von der Trendlinie

Beim Versuch, ein Tradingsetup zu verbessern, sollte nie dessen Voraussetzung vergessen werden. Das Tradingsetup 9/30 ist im Grunde ein Retracement-Setup. Es ist bestebt, sich dem vorherrschenden Trend des Marktes anzupassen.

Aufgrund dieser Vorannahme kommt man leicht auf den Abprall von der Trendlinie. Während eine Trendlinie auf der Struktur der Price Action basiert, nutzt das Setup 9/30 ein Paar von Indikatoren. Wir haben zwei unterschiedliche Werkzeuge, um vergleichbares Verhalten der Price Action ausfindig zu machen. Das ist Synergie.

Nun werden wir uns einem Beispiel zuwenden.

- Diese bullische Trendlinie gründet auf der bisherigen Price Action. (Die Technik zum Zeichnen der Trendlinie zeige ich in meinem Tradingkurs).

- Dieses konservative Tradingsetup 9/30 (gesamter Kursstab unter dem 9er EMA) prallte an der bullischen Trendlinie ab, was ein hervorragendes Long-Setup darstellt.

In diesem Beispiel befand sich der Setup-Kursstab nicht nur unter dem 9er EMA, sondern er war auch vollständig unter dem 30er WMA. Somit war das bärische Momentum offensichtlich und hat wahrscheinlich einige Trader abgeschreckt.

Es gab jedoch auch einen ausgleichenden Einflussfaktor: Der Setup-Kursstab endete trotz der bärischen Eröffnungskurslücke als stark bullischer Trend-Kursstab. Das war ein sehr bullisches Signal, ganz zu schweigen von der Unterstützung durch die Trendlinie.

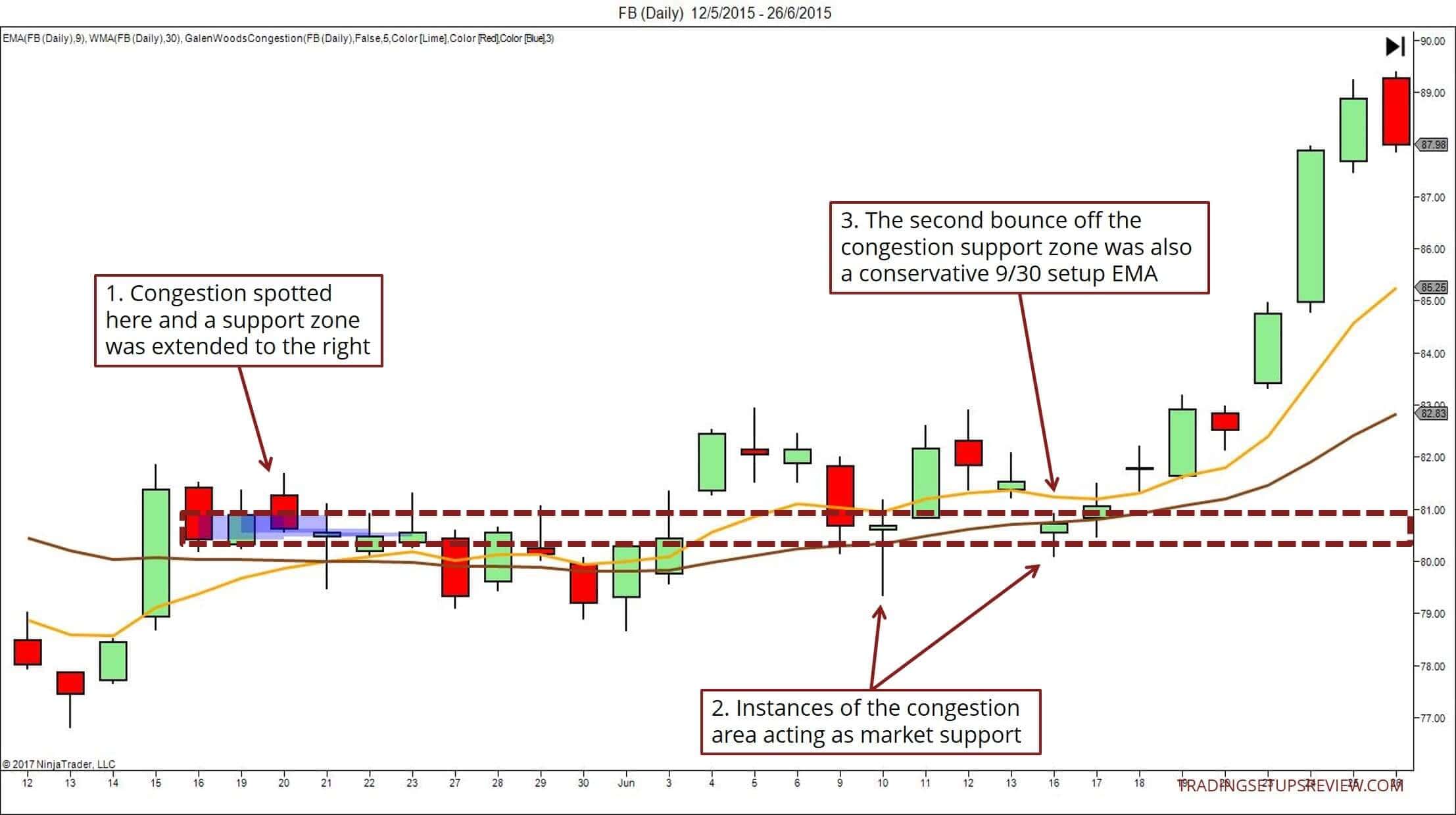

Tradingsetup 9/30 mit Schiebezonen

Konsolidierungen bzw. Schiebezonen sind hervorragende Bereiche von Unterstützung und Widerstand. Sie sind von großem Wert für alle Trader, die ihre Gewinnchancen verbessern wollen.

Im folgenden Beispiel sehen wir, wie hilfreich ein Konsolidierungsbereich sein kann, um ein qualitativ höherwertiges 9/30-Setup ausfindig zu machen.

- Hier haben wir einen Konsolidierungsbereich ermittelt. Es gibt viele Möglichkeiten, um eine konsolidierende Price Action zu bestimmen. In diesem Fall haben wir wegen der Kontinuität die Definition von meinem Tradingkurs verwendet.

- Der Konsolidierungsbereich läßt auf eine Unterstützungsebene schließen. Dieser zweimalige Abprall zeigte, dass der Markt auf den Unterstützungsbereich reagiert hat.

- Der zweite Abprall von der Unterstützungsebene war auch ein konservatives 9/30-Long-Setup.

Wenn Sie das 9/30-Setup traden, dürfen Sie nicht vergessen, auf die Gleitenden Durchschnitte zu achten.

Beachten Sie, dass der 9er EMA über dem 30er WMA blieb und zwar trotz der scheinbar seitwärts verlaufenden Price Action. Hier tragen die beiden Gleitenden Durchschnitte dazu bei, die reine Price Action zu verdeutlichen. In diesem Prozess haben uns die Durchschnitte auch Gewissheit über die unterschwelligen bullischen Faktoren verschafft.

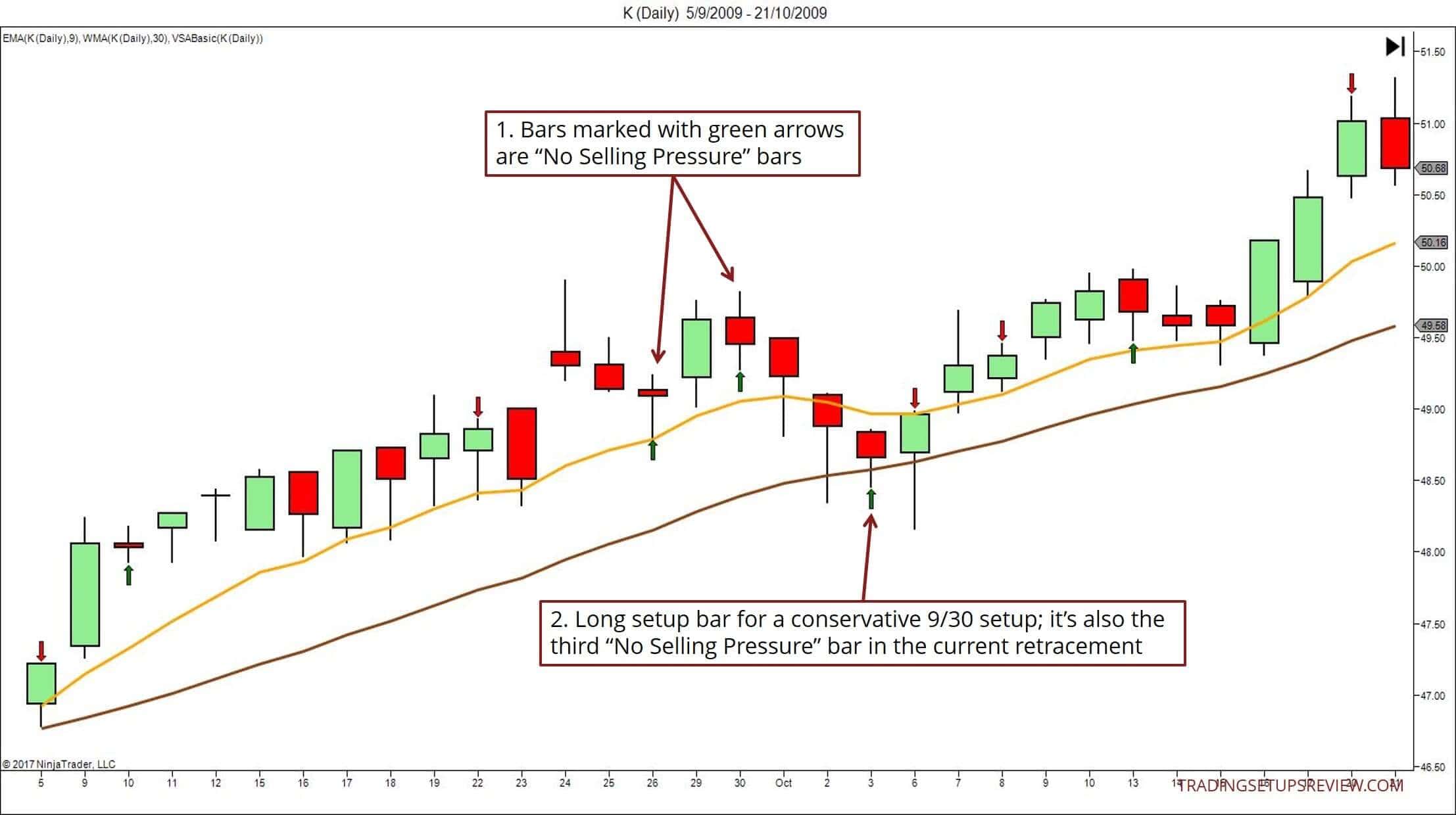

Tradingsetup 9/30 mit Prinzipien der Volumen-Spread-Analyse (VSA)

Passen Sie auf bei der Analyse des Volumens. Wenn Sie nicht zuversichtlich bezüglich Ihrer Analyse der Price Action sind, wird es Sie nur verwirren, wenn Sie das Volumen hinzunehmen.

Aber wenn Sie sich auf das Lesen der Volumensignale neben den Kursbewegungen verstehen, können Sie davon profitieren.

Es gibt viele Methoden, um das Volumen in der Marktanalyse zu verwenden. Nun werden Sie eine der bekanntesten Methoden in Aktion kennenlernen: die Volumen-Spread-Analyse (VSA).

Um die folgenden Beispiele zu verstehen, müssen Sie wissen, was ein „Kein Verkaufsdruck“-Kursstab ist.

Wenn Sie nicht sicher sind, lesen Sie bitte den Artikel Einführung in die Volumen-Spread-Analyse (VSA), bevor Sie sich den Beispielen widmen.

- Diese „Kein Verkaufsdruck“-Kursstäbe werden in dieser Anleitung erörtert. Durch die Verringerung von Spread und Volumen ließen sie erkennen, dass der Markt kein Interesse an einem Ausverkauf hat.

- Das war der Setup-Kursstab für ein konservatives 9/30-Long-Setup. Es handelt sich auch um den dritten „Kein Verkaufsdruck“-Kursstab im Rahmen des abwärts gerichteten Retracements.

Das Volumen trägt eindeutig Tiefe zur Analyse eines normalen 9/30-Tradingsetup bei. Aber stellen Sie sicher, dass Sie wissen, wie man die zusätzlichen Volumendaten nutzt.

Wie sieht Ihre 9/30-Strategie jetzt aus?

Trendlinien, Schiebezonen und Volumenanalyse sind sehr nützliche Werkzeuge. Sie versehen eine einfache Strategie wie das 9/30-Setup mit einer Schicht des individuellen Ermessens gepaart mit Einsicht und Besonnenheit.

Diese Werkzeuge sind nicht kompliziert. Sie lassen sich auf zahlreiche Setups anwenden und nicht nur auf das 9/30-Setup.

Intelligente Filter bei einer klassischen Tradingstrategie anzuwenden, macht den Unterschied aus zwischen einem erfolgreichen Trader und der breiten Masse.

Betrachten Sie es folgendermaßen: Mit den klassischen Setups von erfahrenen Tradern haben Sie einen soliden Einstiegspunkt erhalten. Warum sollten Sie also nicht Ihr Bestes versuchen, um diese Setups zu verbessern und zu Ihren Eigenen zu machen.

Machen Sie weiter und untersuchen Sie Ihre Charts mit diesen Tradingwerkzeugen. Viel Vergnügen!

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 3 Easy Ways to make the classic 9/30 Trading Setup more powerful

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

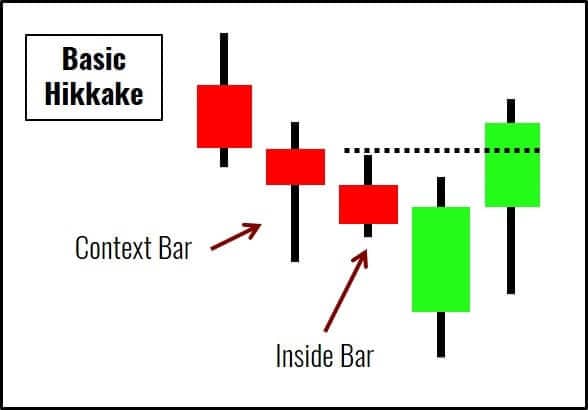

Das Hikkake Setup im Trading profitabel nutzen

Dan Chesler hat dieses Candlestick-Trading-Setup im “Active Trader Magazine” im April 2004 erörtert (“Trading False Moves with the Hikkake pattern”). Hikkake bedeutet Falle, List oder Verführung. Dieses Setup dient dazu, von falschen Ausbrüchen zu profitieren.

Regeln für einen Hikkake Long-Trade

- Eine Inside-Kerze (Inside- oder Innen-Kerze: in einem Kerzenchart passt der Hoch- und Tiefpunkt vollständig in die vorangegangene Kerze, d.h. die vorige Kerze deckt die Inside-Kerze vollständig ab)

- Die nächste Kerze zeigt ein tieferes Hoch und ein tieferes Tief.

- Platzieren Sie einen Kaufauftrag am Hoch der ursprünglichen Inside-Kerze für die nächsten drei Kerzen.

- Stornieren Sie den Kaufauftrag, wenn er nicht nach drei Kerzen ausgelöst wurde.

Regeln für einen Hikkake Short-Trade

- Eine Inside-Kerze

- Die nächste Kerze zeigt ein höheres Hoch und ein höheres Tief.

- Platzieren Sie einen Verkaufsauftrag am Tief des ursprünglichen Inside-Kerze für die nächsten drei Kerzen.

- Stornieren Sie den Verkaufsauftrag, wenn er nicht nach drei Kerzen ausgelöst wurde.

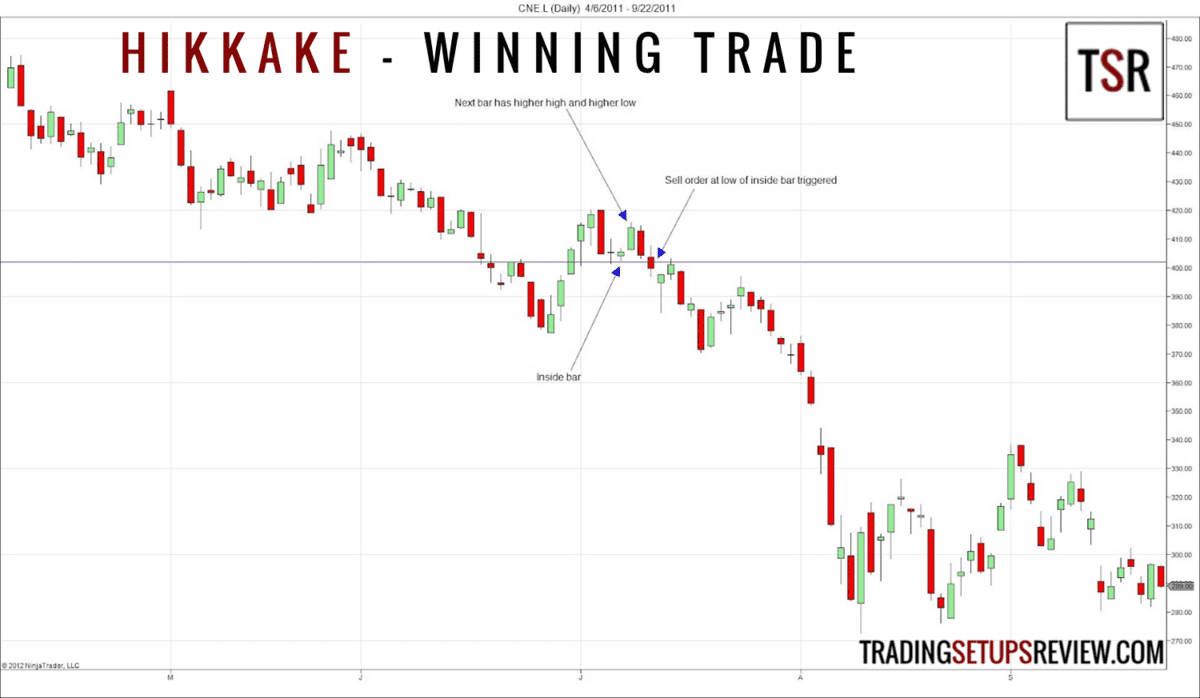

Gewinntrade des Hikkake Trade Seupts

Dies ist ein Tageschart von “Cairn Energie”, notiert an der London Stock Exchange. Wir hatten eine Inside-Kerze als Ausgangspunkt, danach folgte ein Kerze mit einem höheren Hoch und einem höheren Tief, was uns ein Hikkake-Setup lieferte. Wir platzierten einen Verkaufsauftrag am Tief der Inside-Kerze. Zwei Tage später wurde der Verkaufsauftrag ausgelöst und die Aktie fiel, wodurch Gewinne produziert wurden.

Das war ein hervorragender Trade, denn es gab einen Abwärtstrend, dem eine Reihe von fünf bullischen Kerzen folgte, was den Bullen begründete Hoffnung verlieh. Daher betrachteten die bullisch gestimmten Trader die Inside-Kerze als einen risikoarmen Einstieg für eine Trendwende nach oben. Beachten Sie, dass auf die Inside-Kerze auch eine bullische Kerze folgte, die aber dennoch nicht stark genug war, um das Hoch der sehr bärischen Kerze zu testen, die sich drei Candles zuvor entwickelt hatte.

Als sich das Hikkake-Setup ergab, tauchten die Kurse nach Süden ab und stoppten die Bullen aus. Aber die Hoffnung auf eine Trendumkehr blieb ungebrochen, und zwei Kerze später wurde erneut unser Einstiegskurs getestet. Als dieser Test abermals fehlschlug, setzte sich der Abwärtstrend fort.

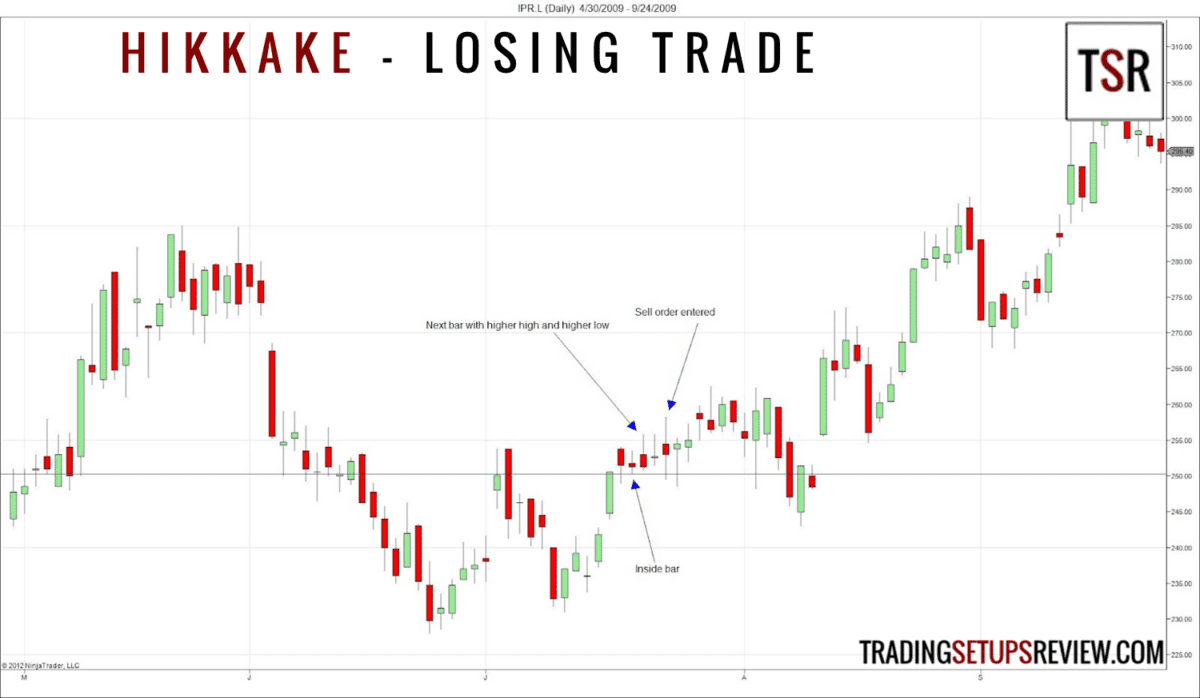

Verlustrade des Hikkake Trade Setups

Dies ist ein Tageschart von “International Power PLC. Es gab eine bärische Inside-Kerze, worauf eine Kerze mit einem höheren Hoch und einem höheren Tief folgte. Wir platzierten einen Verkaufsauftrag am unteren Ende der Inside-Kerze. Eine Outside-Kerze löste den Verkaufsauftrag aus. Daraufhin begannen sich die Kurse aufwärts zu bewegen, so dass dieser Trade ein Verlierer wurde.

Es gab zwei wichtige Gründe, die dafür sprachen, diesen Trade nicht zu nehmen: Zuerst durchbrachen die Kurse eine bärische Trendlinie (nicht eingezeichnet), bevor sich ein höheres Tief bildete (sechs Kerzen vor der Inside-Kerze). Das war ein Hinweis auf einen bullischen Kontext, und somit sehr ungünstig für Shortpositionen.

Hinzu kommt folgendes: Damit ein Hikkake Short-Setup zum Erfolg führen kann, muss es genügend Trader geben, die auf einen bullischen Ausbruch aus der Inside-Kerze setzen. Da jedoch sowohl die Inside-Kerze als auch die Kerze zuvor bärisch ausgerichtet waren, war es unwahrscheinlich, dass Trader einen bullischen Ausbruch erwarten. Außerdem sah es aus wie ein Doppel-Top, was ebenfalls bullische Trader abschreckt. Ohne bullische Trader, die in die Falle geraten sind, sah dieses Hikkake Short-Setup nicht gut aus.

Schlussbetrachtung des Hikkake Trade Setups

Dieses Trade-Setup veranschaulicht das Prinzip des in die Enge getriebenen Traders. Was meinen Sie, woher Ihre Gewinne stammen? Sie profitieren immer vom Verlust anderer Trader. Das ist die Tatsache des Marktes.

Die Inside-Kerze hat eine geringe Kursspanne, und daher weist sie auch ein geringeres Risiko auf. Diese Gelegenheit der risikoarmen Inside-Kerze lockt viele Trader an. Das Hikkake-Chartmuster bietet sich dann an, wenn diese Trader mit Verlusten aussteigen. Dieses Prinzip des in die Falle gegangenen Traders zu verstehen, ist hilfreich, damit wir die besten Hikkake-Trading-Setups finden können. Diese Situationen liegen dann vor, wenn viele Trader, die auf einen Ausbruch gehofft hatten, aufgrund der nachfolgenden Kursbewegung in der Falle sitzen.

Lesen Sie: Von Tradern profitieren, die in der Falle sitzen

Man sollte aber auch bedenken, dass eine Inside-Kerze eine Schrumpfung der Handelsspanne bedeutet und zu einer engen Handelsspanne führen kann, in der die Kursbewegung recht unberechenbar wird. Dies erklärt, warum dieses Setup oft aufgrund einer Outside-Kerze scheitert, denn diese zeigt Stärke in beide Richtungen. Denken Sie immer daran, dass der eigentliche Vorteil bzw. Vorsprung des Traders der Kontext bzw. die Umstände des Marktes sind.

Lernen Sie: Candlestick-Chartmuster mit einem Gleitendem Durchschnitt

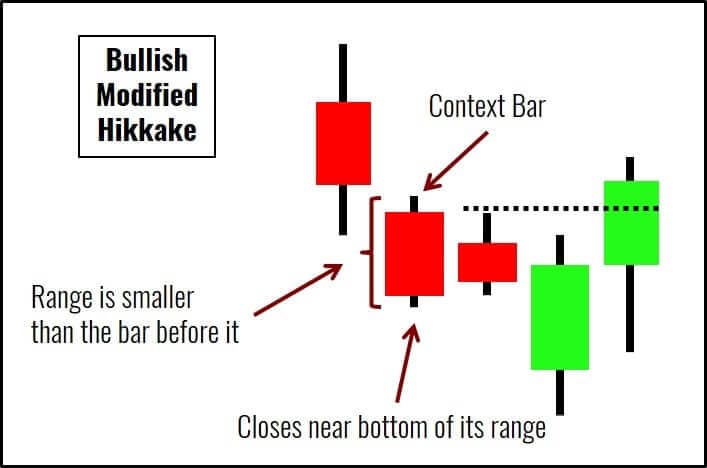

Modifiziertes Hikkake-Kursmuster zum Handel von Trendwechseln

Das Hikkake-Muster ist eines meiner bevorzugten Chartmuster. Obwohl es sich hierbei um eine einfache Struktur handelt, erweist es sich als leistungsstarkes Prinzip für Price Action Setups. In diesem Artikel lernen Sie eine weniger bekannte Variante des Hikkake kennen.

Gemäß der Aussage von Dan Chesler funktioniert das einfache Hikkake sowohl für Trend-Fortsetzungen als auch für Trendwechsel. Andererseits ist das modifizierte Hikkake-Muster nur für den Handel von Trendwechsel vorgesehen.

Bevor Sie fortfahren, müssen Sie überprüfen, ob Sie mit dem einfachen Hikkake-Muster vertraut sind. (Wenn dies nicht der Fall ist, lesen Sie bitte oben noch einmal die Einführung in das Hikkake Setup.

Wie man das modifizierte Hikkake-Muster erkennt

Wenden Sie diese Richtlinien zusätzlich zu den Regeln für den einfachen Hikkake an (siehe oben).

Vor allem sollten Sie bedenken, dass das einfache Hikkake-Muster einen Inside-Kursstab aufweist.

Betrachten Sie nun den Kursstab vor dem Inside-Kursstab. Zur besseren Orientierung nennen wir diesen den Rahmenkursstab.

Beim bärischen modifizierten Hikkake muss der Rahmenkursstab folgende Kriterien erfüllen:

- Schlusskurs im Bereich der oberen Kursspanne des Inside-Kursstabes und

- eine geringere Kursspanne im Vergleich zum Kursstab, der diesem vorausging.

Beim bullischen modifizierten Hikkake muss der Rahmenkursstab folgende Kriterien erfüllen:

- Schlusskurs im Bereich der unteren Kursspanne und

- eine geringere Kursspanne im Vergleich zum Kursstab, der diesem vorausging.

Die folgende Abbildung zeigt ein bullisches modifiziertes Hikkake-Kursmuster.

Die Price Action Dynamiken eines modifizierten Hikkake

Für die folgende Diskussion konzentrieren wir uns auf den bärischen modifizierten Hikkake.

Bitte denken Sie daran, dass das Hikkake hier als ein Umkehrmuster funktioniert.

Eine bärische Trendwendeformation ist nur unter bullischen Verhältnissen möglich. Ist dies nicht der Fall, so ist die Voraussetzung nicht gegeben. Deshalb ist es erforderlich, dass der Rahmenkursstab im oberen Bereich von dessen Kursspanne schließt. Dieser Schlusskurs muss bullisch sein.

Allerdings sollte ein fundiertes Trendwende-Setup auf einen geschwächten Trend hinweisen. Aus diesem Grund ist es erforderlich, dass der Rahmenkursstab eine geringere Kursspanne aufweist als der vorherige Kursstab. Deshalb bedeutet eine reduzierte Kursspanne trotz ihres bullischen Schlusskurses eine Schwächung der Bullen.

Bei diesem veränderten Umfeld ist ein bärischer Hikkake darauf ausgerichtet, einen bullischen Trend umzukehren.

Die obige Erläuterung entspricht meinem Verständnis dieses modifizierten Kursmusters. Im Artikel von Dan Chesler, den ich als Bezugsmaterial verwendet habe, werden Sie diese nicht finden.

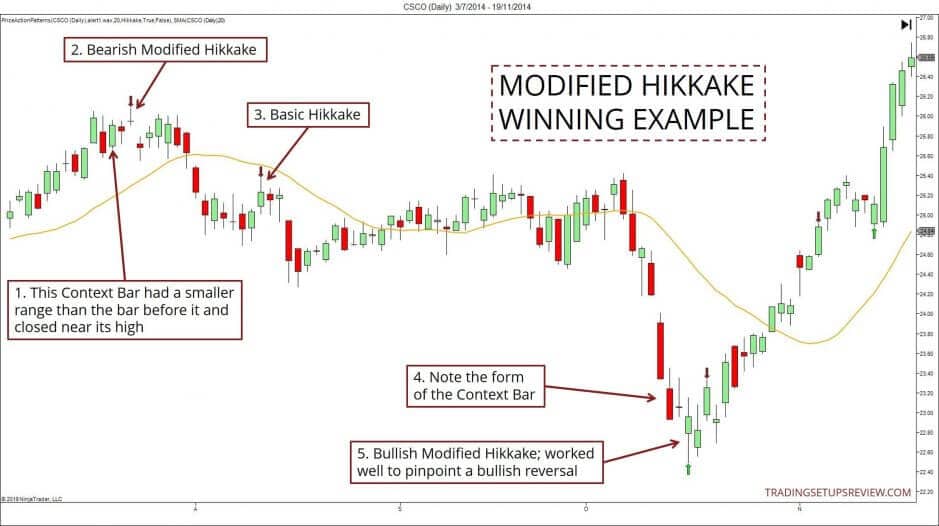

Tradingbeispiele für das modifizierte Hikkake-Kursmuster

In den folgenden Beispielen weisen die grünen und roten Pfeile auf einfache Hikkake-Kursmuster hin. (Verwendet wurde der Price Action Kursmuster-Indikator für Ninjatrader.)

Diese Grundmuster dienen als Ausgangspunkt, um die modifizierten Hikkakes ausfindig zu machen.

Im Chart wurde der 20-Perioden Einfache Gleitende Durchschnitt als Basismethode zur Bestimmung des Trends verwendet.

Beispiel eines Gewinntrade

Dieses Beispiel verdeutlicht die Leistungsfähigkeit des Modifizierten Hikkake als Kursmuster für Trendwenden.

Es zeigt zwei Modifizierte Hikkake-Chartmuster, die es ermöglicht haben, Trendwenden zu erkennen.

- Dieser Rahmenkursstab wies eine kleinere Kursspanne auf als der vorherige Kursstab. Außerdem befand sich sein Schlusskurs in der Nähe seines Hochs. Damit waren die Bedingungen für einen bärischen Modifizierten Hikkake erfüllt.

- Dieser rote Pfeil kennzeichnete das entsprechende bärische Modifizierte Hikkake. Von hier aus drehte der Markt nach unten. (Da der Rahmenkursstab auch ein Inside-Kursstab darstellte, war dieses Kursmuster auch ein fehlgeschlagener Ausbruch aus einem doppelten Inside-Kursstab.)

- Betrachten Sie zum Vergleich diesen einfachen Hikkake. Er kann sowohl für die Trendwende als auch für den Rücksetzer (Retracement) als Auslöser dienen. Ein Modifizierter Hikkake zielt nur auf Trendwenden ab, wofür er wahrscheinlich besser geeignet ist.)

- Achten Sie auf den Rahmenkursstab des bullischen Modifizierten Hikkake. Dieser schloss in der Nähe seines Tiefs und wies eine geringere Kursspanne aus als der Kursstab davor.

- Dieser bullische Modifizierte Hikkake funktionierte hier hervorragend als Auslöser für einer bullischen Trendwende-Einstieg.

Beispiel eines Verlusttrade

- Der Markt befand sich in einem starken Abwärtstrend.

- Dieser Rahmenkursstab erfüllte die Bedingungen für die Entwicklung eines bullischen Modifizierten Hikkake.

- Dies war der bullische Modifizierte Hikkake.

- Der Markt beendete zwar seinen Kursrückgang, aber es gelang ihm nicht, einen neuen Aufwärtstrend zu schaffen. Stattdessen bewegte er sich seitwärts.

- Die Kurse sind unter den Modifizierten Hikkake abgesackt. Vernünftig platzierte Verluststopps wären bei dieser Chartformation ausgelöst worden.

In diesem Beispiel wäre der Modifizierte Hikkake möglicherweise nicht unbedingt optimal für ein Trendwende Setup.

Dennoch verliefen die Kurse seitwärts, nachdem sich der Modifizierte Hikkake entwickelt hatte. Daher war er als Signal zur Gewinnmitnahme nützlich, falls Sie sich bereits in einer Shortposition befanden.

Ein weiterer interessanter Punkt war hier die Kursspanne des Rahmenkursstabes. Obwohl dessen Kursspanne kleiner war als die des vorherigen Kursstabes, war sie nicht wesentlich kleiner. Dies könnten Sie als Warnung gegenüber der Modifizierten Hikkake-Formation betrachten.

Überprüfung der Strategie des Modifizierten Hikkake bei Trendwenden

Wenn Sie Trendwenden handeln möchten, sollten Sie in Ihren Charts nach Modifizierten Hikkake-Formationen suchen. Auch wenn diese nicht so häufig vorkommt wie das Einfache Hikkake, ist diese Formation ein hilfreiches Signal für ein Kursumkehrmuster.

Denken Sie daran, dass Sie niemals eine Trendwende traden sollten, nur weil Sie einen Modifizierten Hikkake entdeckt haben.

Bei den besten Trendwende-Trades haben Sie Unterstützung und Widerstand sowie die Volumenanalyse auf Ihrer Seite. Nutzen Sie diese Rahmenbedingungen, um Ihre Analyse zu verbessern und zu ergänzen, bevor Sie sich auf einen Trendwende-Trade einlassen.

Der Modifizierte Hikkake ist besonders wertvoll zur Analyse der Kursspanne eines Kursstabes. Andere Chartmuster, die diese Informationen nutzen, sind die Yum-Yum-Formation und die NR7-Formation.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Hikkake Trade Setup

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Suche nach dem perfekten Trading Setup?

Suchen Sie immer noch nach einem perfekten Trading Setup? Sind Sie noch immer in dieser Endlosschleife gefangen?

- Sie finden ein neues Trading Setup und wenden es an.

- Sie haben eine Reihe von Gewinn-Trades und erklären, dass Sie den Heiligen Gral gefunden haben: das perfekte Trading Setup.

- Sie erleiden eine (längere) Reihe von Verlust-Trades mit dem gleichen Trading Setup.

- Sie verdammen das Trading-Setup und googeln nach dem nächsten (zurück zu Punkt 1).

Für die meisten Trader endet die Suche nach dem vollkommenen Trading Setup nie. Aber je eher Sie diese beenden, desto näher sind Sie den beständigen Gewinnen.

Erster Schritt: Erkennen Sie, warum Sie damit aufhören sollten.

Wer wird Ihnen ein perfektes Trading Setup geben?

Ein perfektes und idiotensicheres Trading Setup ist wie eine Gelddruckmaschine. Es gewährt Ihnen garantierte Gewinne.

Alles, was Sie dabei zu tun haben, besteht darin, Kauf- und Verkaufstasten rechtzeitig anzuklicken. Damit ist absolut keine harte Arbeit verbunden.

Klicken Sie einfach, dann werde ich Sie bei der nächsten Luxus-Kreuzfahrt rund um die Welt begleiten.

Klingt zu schön, um wahr zu sein?

Das ist es auch.

Jeder, der Ihnen eine Gelddruckmaschine verspricht, lügt. Hören Sie auf, danach zu suchen.

Ein Trading Setup ist Teil eines siegreichen Trading-Plans

“Idiot + Idiotensicheres Trading Setup = Siegreicher Trading-Plan”

Ein Trading-Setup, isoliert, wird niemals dazu führen, dass Sie profitabel werden. Sie müssen den Regeln folgen und den Price Action Kontext beurteilen. Sie müssen Ihre Emotionen kontrollieren und die Trades managen. Sie dürfen nicht zu viel in einem einzigen Trade riskieren.

Der springende Punkt ist, dass Sie viel mehr benötigen als ein Trading-Setup im Rahmen eines Trading-Plans, der Gewinne generiert.

Das einzige perfekte Trading Setup

Das einzige vollkommene Trading Setup zeichnet sich dadurch aus, dass es mit den anderen Bestandteilen des Gesamtkonzepts vereinbar ist.

Trading von Markt und Kontext

Sie müssen den geeigneten Markt und Kontext für das entsprechende Trading-Setup finden. Verwenden Sie beispielsweise das Holy Grail Setup in tendierenden Märkten und den Bollinger Squeeze in einem ruhigen Markt, der kurz vor einem Ausbruch steht.

Mit einiger Erfahrung werden Sie lernen, was der geeignete Kontext ist, um das jeweilige Trading Setup anzuwenden.

Trading und Persönlichkeit

Das Trading Setup muss zu Ihrer Persönlichkeit passen. Wenn Sie sich nicht wohlfühlen, weil Sie Kauf- und Verkaufs-Entscheidungen innerhalb eines Sekundenbruchteils treffen müssen, dann können Sie keine Scalping-Strategie praktizieren. Wenn Sie keine längeren Drawdowns aushalten, können Sie keine Trendfolge-Strategie anwenden, die eine schlechte Trefferquote hat und nur gelegentliche Home-Runs aufweist.

Trading Kapital und Zeit

Das Trading Setup erfordert genügend Zeit und Trading Kapital, um sich bewähren zu können. Es ist kein Fehler, wenn wir unsere Trading Setups verändern, aber dafür müssen gewichtige Gründe vorliegen, die dies zu rechtfertigen.

Sie brauchen auch genügend Geld in Ihrem Trading-Konto, um das Setup erfolgreich zu handeln. Durch Backtesting (d.h. simulierter Handel auf der Grundlage historischer Daten) ermitteln Sie den maximalen Drawdown, wobei Sie sicherstellen müssen, dass Ihr Trading-Konto mehr als genügend Geld aufweist, um diese Verlustphase durchzuhalten.

Trading Stichproben

Beim Trading geht es um Wahrscheinlichkeiten. Es ist einfach absurd, ein Trading Setup aufgrund eines einzigen Trades beurteilen zu wollen. Legen Sie für die Einschätzung eines Setups zwischen 20 und 30 Trades zugrunde. Gehen Sie äußerst akribisch beim Aufzeichnen dieser Trades vor, damit Sie Wege finden können, um das System zu verbessern.

Start: 6 Schritte zu einer Daytrading-Strategie, die funktioniert

Ein Trading Setup, das mit Ihrem Trading-Plan übereinstimmt, ist Ihr perfektes Trading-Setup.

Der Markt eignet sich nicht für Leute, die süchtig nach Trading Setups sind. Wir wollen Ihnen dabei helfen, Ihr Trading Setup zu finden, und zwar auf die richtige Art und Weise.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Looking for the Perfect Trading Setup?

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zum Trading Setup

Was ist ein Trading-Setup?

Ein Trading-Setup ist eine Strategie, die von einem Trader verwendet wird, um potenzielle Handelsmöglichkeiten auf dem Markt zu identifizieren. Es basiert oft auf technischer Analyse und beinhaltet die Verwendung von Diagrammen, Indikatoren und Werkzeugen.

Welche Arten von Trading-Setups gibt es?

Es gibt viele verschiedene Arten von Trading-Setups, darunter Breakout-Setups, Trendfolge-Setups und Umkehr-Setups. Jeder Typ hat seine eigenen Eigenschaften und Anforderungen.

Wie wähle ich das richtige Trading-Setup aus?

Ein Trader sollte das Trading-Setup auswählen, das am besten zu seiner Handelsstrategie und seiner Zeitpräferenz passt. Ein kurzsichtiger Trader sollte beispielsweise ein Setup wählen, das auf kurzfristigen Zeiträumen basiert, während ein langfristiger Trader ein Setup wählen sollte, das auf längeren Zeiträumen basiert.

Wie kann ich ein Trading-Setup erstellen?

Ein Trading-Setup kann durch die Analyse von Diagrammen, Indikatoren und Werkzeugen erstellt werden. Ein Trader kann beispielsweise ein Breakout-Setup erstellen, indem er auf eine bestimmte Preisbewegung wartet, bevor er eine Position einnimmt.

Wie kann ich mein Risiko minimieren, wenn ich ein Trading-Setup verwende?

Ein Trader kann sein Risiko minimieren, indem er ein gutes Risikomanagement hat. Dazu gehört das Festlegen eines Stop-Loss und die Verwendung von Positionssizing-Strategien, um sicherzustellen, dass das Verlustpotenzial begrenzt ist.

Können Trading-Setups automatisiert werden?

Ja, einige Trader verwenden automatisierte Handelsstrategien, um Trading-Setups zu nutzen. Diese Strategien verwenden Computerprogramme, um Trades auf der Grundlage von vordefinierten Regeln und Bedingungen zu platzieren.

Sind Trading-Setups immer erfolgreich?

Nein, Trading-Setups sind nicht immer erfolgreich. Ein Trader muss Geduld haben und seine Trades sorgfältig überwachen, um sicherzustellen, dass er das Setup richtig interpretiert hat und dass es wie erwartet funktioniert.

Wie kann ich meine Trading-Setups verbessern?

Ein Trader kann seine Trading-Setups verbessern, indem er seine Handelsstrategien und Risikomanagementpläne sorgfältig plant und umsetzt. Es ist auch wichtig, Erfahrung zu sammeln und ständig zu lernen und sich weiterzuentwickeln, um erfolgreich zu sein.