Kryptowährungen – das Wichtigste vorweg

- Definition und Funktionsweise: Kryptowährungen sind digitale Vermögenswerte, die als Tauschmittel dienen. Sie sind in einer verteilten Datenbank, meist einer Blockchain, gespeichert. Diese Technologie verwendet starke Verschlüsselung, um Transaktionen und Besitzverhältnisse zu sichern.

- Vielfalt und Handel: Es gibt mehr als 10.000 verschiedene Kryptowährungen, von denen nur wenige als Währungen konzipiert sind. Sie können an verschiedenen Krypto-Börsen gehandelt und auf private Wallet-Adressen transferiert werden.

- Nutzung und Anerkennung: Kryptowährungen werden von über 220 Millionen Menschen weltweit genutzt, besonders in Ländern mit unterentwickelten Finanzsystemen und hoher Inflation. Bis auf El Salvador erkennen jedoch die meisten Staaten Kryptowährungen nicht als offizielle Währung an.

- Spekulationsobjekt und Marktkapitalisierung: Kryptowährungen sind oft Spekulationsobjekte mit hoher Volatilität. Die Gesamtmarktkapitalisierung aller Kryptowährungen erreichte im Mai 2021 einen Höhepunkt von 2,5 Billionen US-Dollar.

- Arten von Kryptowährungen: Neben Bitcoin, der ersten und bekanntesten Kryptowährung, gibt es eine Vielzahl von Altcoins mit unterschiedlichen Funktionen und Eigenschaften. Einige bieten zusätzliche Funktionen über das reine Zahlungsmittel hinaus, wie z.B. Stimmrechte in Netzwerken.

- Mining und Verifizierung: Kryptowährungen nutzen verschiedene Methoden zur Verifizierung von Transaktionen, wie Proof of Work oder Proof of Stake. Beim Mining werden Rechenaufgaben gelöst, um Transaktionen zu bestätigen und neue Einheiten der Währung zu erzeugen.

- Anonymität und Sicherheit: Während Kryptowährungen oft mit einem höheren Grad an Anonymität verbunden sind, sind Transaktionen in der Regel pseudonym und nicht völlig anonym. Sicherheitsaspekte sind zentral, da das Eigentum an Kryptowährungen durch kryptografische Schlüssel repräsentiert wird.

Inhalt

Kryptowährungen (kurz “Kryptos”) sind eine neuartige Form des Geldes. Ihre Verfechter brennen für sie, ein Großteil hält sie für zu riskant oder pauschalisieren sie sogar allesamt als Scam.

In diesem Beitrag klären wir die grundlegenden Fragen um Kryptos. Zudem nenne ich Ihnen jene Aspekte, mit denen Sie sich bei jeder Kryptowährung vor einem entsprechenden Investment beschäftigen sollten und einige der bekanntesten Vertreter.

Was sind Kryptowährungen?

Kryptowährungen (englisch “Cryptocurrencies”) sind digitale Zahlungsmittel. Diese existieren nicht in der analogen Welt und unterscheiden sich dadurch eindeutig von den uns gängigen Münzen und Geldscheinen, dem sogenannten Fiatgeld.

Der Wortteil “Krypto” bezieht sich auf die bei Kryptowährungen verwendete Kryptographie. Diese dient mehreren Zwecken, hauptsächlich der Sicherheit. Eine Verschlüsselung ist auch zwingend erforderlich, damit nicht Jedermann einfach weitere Bitcoins erschaffen oder so tun kann, als hätte er welche. Sie würden hierdurch entwertet werden und ihren einzigen Wert verlieren: den Glauben ihrer Investoren.

Viele Kryptos basieren auf einer sogenannten Blockchain. Diese Technologie wurde eigens für Kryptowährungen erschaffen und bietet zudem innovative Möglichkeiten für einen freieren und sichereren Handel. Dazu später mehr.

Wodurch unterscheiden sich Kryptowährungen von Fiatgeld?

Wie bereits erwähnt unterscheiden sich Kryptos signifikant von den sogenannten Fiatwährungen, die wir tagtäglich verwenden. Der US-Dollar oder der Euro sind von staatlichen Institutionen gedruckte Banknoten oder Münzen ohne eigenen materiellen Wert.

Die Stärke einer Landeswährung ist im Wesentlichen von der Wirtschaft des Landes abhängig. Hinzu kommt, dass Zentralbanken sich das Recht herausnehmen, Geldscheine nach Belieben zu drucken, was seit Jahr(zehnt)en zu einer Wertminderung durch Inflation führt.

Es besteht also eine klare Abhängigkeit der Fiatwährungen von gewissen Institutionen, welche der breiten Masse durchaus bekannt sind. Die Bürger müssen jenen Institutionen wohl oder übel vertrauen, denn sie erhalten ihren Lohn nahezu immer in der nationalen Fiatwährung. Doch nach der Wirtschaftskrise von 2008 sind bei weitem nicht mehr alle bereit das eigene Ersparte den Banken blind anzuvertrauen.

Der Unterschied zu Kryptowährungen ist das Fehlen solcher Institutionen. Nutzer von seriösen Kryptos müssen keine Bedenken vor willkürlicher Gelderschaffung und der damit einhergehenden Wertminderung haben, da jene Prozesse fest im Quellcode verankert sind.

Stattdessen wird nahezu ausschließlich auf Transparenz gesetzt, durch die der Aspekt Vertrauen unerheblich wird. Denn wem alle erforderlichen Informationen zur Verfügung gestellt werden, der kann sich zuvor ausgiebig informieren und weiß, wie viel Geld im Umlauf ist, wie viel erzeugt wird und welche Institutionen wie viele Einheiten für ihre Dienste erhalten.

Krytos und Fiatgeld teilt der fehlende materielle Wert. Geldscheine sind zumindest das Papier samt Aufdruck, Münzen das entsprechende Metall samt Legierung wert. Beides kommt jedoch bei weitem nicht (mehr) an den Wert heran, den wir ihnen zugestehen. Bei den gänzlich digitalen Kryptos sieht dies jedoch ganz anders aus, denn ohne analoge Materialisierung besitzen diese per se gar keinen Wert. Ein Bitcoin (BTC) selbst existiert also de facto gar nicht, da er lediglich aus Einsen und Nullen in einem Computer (konkreter einer Blockchain) besteht.

Wie heißt die erste Kryptowährung?

Diesen heutzutage bekannten und gängigen Problemen wollte Satoshi Nakamoto mit der Entwicklung des Bitcoins als erste Kryptowährung entgegenwirken. Sein Ziel war die Erschaffung einer Währung, die folgende Eigenschaften verkörpert:

- Sicherheit vor Fälschungen durch Kryptographie, um Betrug vorzubeugen

- Dezentralität, um das Zwischenschalten von Mittelsmännern und/oder zentralisierten Institutionen zu vermeiden

- damit einhergehend auch Unabhängigkeit von Dritten (neben dem Käufer und Verkäufer)

- Unumkehrbarkeit von Transaktionen

- natürliche Knappheit, um einer willkürlichen Inflation vorzubeugen

- Transparenz, damit kein Vertrauen mehr erforderlich ist

Allein zu diesem Zweck entwarf er in seinem Whitepaper zugleich die Technologie “Blockchain”. Diese stellt eine innovative Art der dezentralen Datenspeicherung dar, auf die wir sogleich konkreter eingehen werden.

Welche Begriffe sollten Krypto-Trader kennen?

In den letzten Jahren wurden eine Menge Begriffe erschaffen, die innerhalb der Kryptoszene teilweise exzessiv und ohne Hintergrundwissen Anwendung finden. Interessierte Einsteiger sehen sich hier mit einer Welle neumodischer Wörter konfrontiert, deren Sinn sich mitunter selbst auf dem zweiten Blick nicht sofort erschließt.

In den folgenden Absätzen befassen wir uns kurz mit den wichtigsten Begrifflichkeiten. Mein Ziel ist die Schaffung eines Fundaments, damit Sie als Leser gängige Krypto-Artikel ohne mühevolle Recherche lesen und verstehen können.

Was ist eine Blockchain?

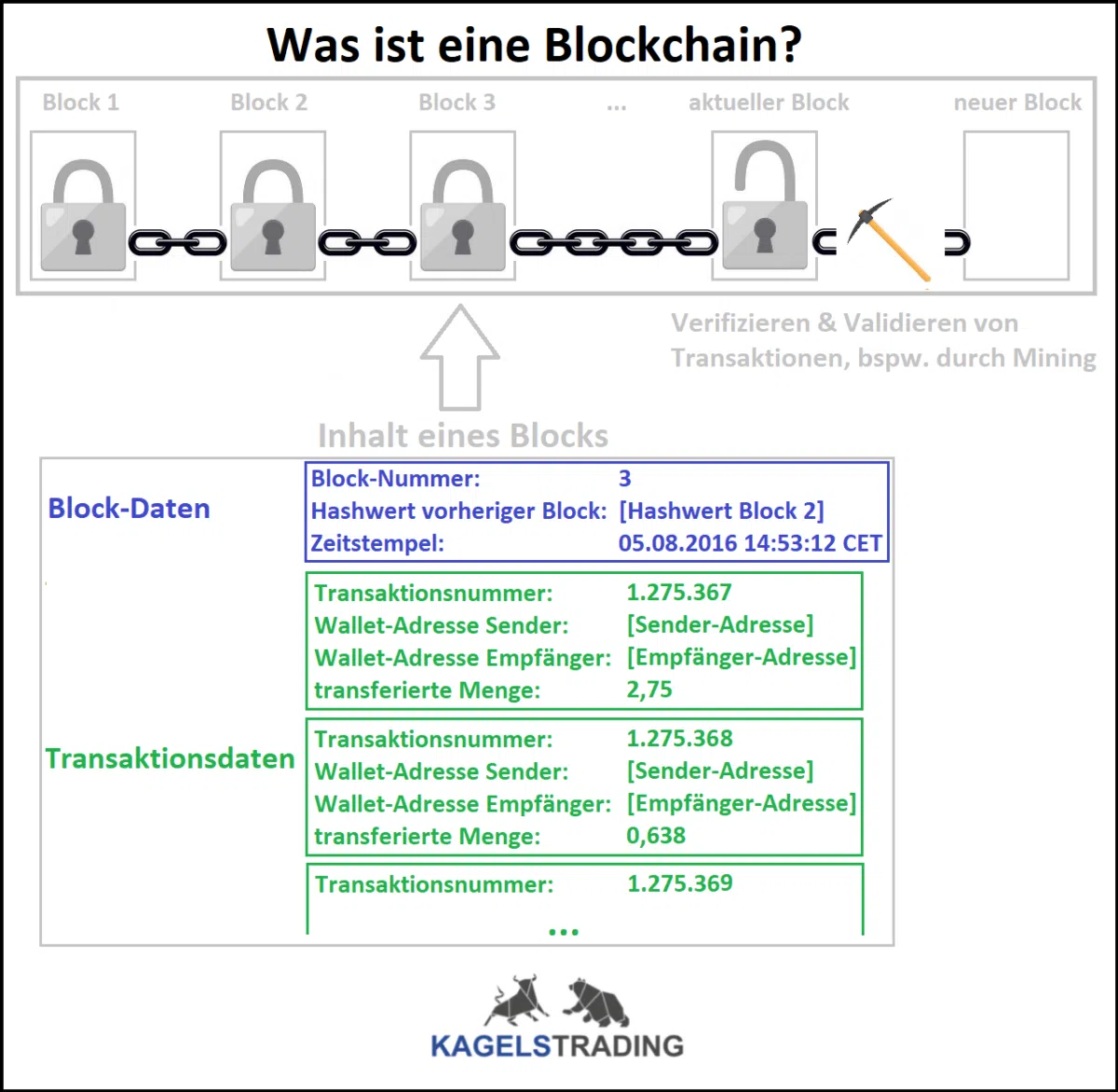

Der Begriff “Blockchain” (Blockkette) tritt sehr häufig in Verbindung mit Kryptowährungen auf und beschreibt eine innovative Technologie, die grob gesagt dem dezentralen Speichern von Daten in einem globalen Netzwerk dient.

Eine Blockchain ist eine Kette verschlüsselter und miteinander verwobener Datenblöcke (s. Grafik). Jeder Block wird nach Vollendung seiner Blockzeit an das Ende dieser Kette hinzugefügt. Der Block wird geschlossen, verschlüsselt und chronologisch korrekt sowie in der Reihenfolge unveränderlich angegliedert. Bestätigen bzw. validieren die Nodes alle Transaktionen, so wird mit dem nächsten Block fortgefahren. Neue Transaktionen werden verifiziert, sobald unter Minern bzw. Validatoren ein Konsens darüber besteht, dass die bisherige Blockchain korrekt ist. Sie können sich einen Block wie eine Zelle in einer Excel-Tabelle vorstellen, in der Transaktionsinformationen gespeichert werden.

Zu einer Blockchain gehört also stets ein Blockchain-Netzwerk. Dieses besteht aus einer Vielzahl an Knoten, auch “Nodes” genannt. Jeder Computer mit genug Speicherplatz, Rechenleistung und Datenvolumen kann als Knoten dienen. Die aktuelle Blockchain wird heruntergeladen und von da an stets aktuell gehalten. Neu durchgeführte Transaktionen werden mit den essenziellen Informationen (Menge übermittelter Kryptos, Absender-Adresse, Empfänger-Adresse, …) im neuesten Block vermerkt. Dieser wird schlichtweg an den vorherigen Block angekettet und die chronologische Reihenfolge kryptographisch unveränderbar abgesichert.

Ein Kernpunkt von Blockchains ist der Dezentralisierungsaspekt. Ein dezentralisiertes Netzwerk stellt sicher, dass das öffentliche “Hauptbuch” jederzeit an einer Vielzahl an Orten gespeichert ist. Ein Teil der Nodes heißt Validatoren und befasst sich mit dem Verifizieren ausgeführter Transaktionen. Sie stellen dem Blockchain-Netzwerk Rechenleistung zur Verfügung, um Transaktionsanforderungen durch das Lösen umfangreicher und komplexer mathematischer Berechnungen in Echtzeit zu verifizieren.

Die Dezentralisierung stellt sicher, dass keine externe bzw. dritte Partei in der Lage ist, die Blockchain zu verfälschen. Würde sie es dennoch tun, so würde sich ihre Version von jener unterscheiden, die bei allen anderen Knoten des Netzwerks vorliegt. Jegliche Miner würde diese Version ablehnen und sie aus der verifizierten Version der Blockchain ausschließen, da über 50 % der Nodes zustimmen müssen.

An dieser Stelle möchte ich auf die Möglichkeit eines sogenannten 51-%-Angriffs hinweisen. Es ist möglich ein Blockchain-Netzwerk zu kompromittieren, indem man mehr als die Hälfte aller Nodes unter Kontrolle bringt, Daten verfälscht und den Konsens anschließend zu eigenen Gunsten missbraucht. Natürlich wäre dies beim Bitcoin-Netzwerk äußerst schwer, da dieses aus über 14.000 Knoten besteht, die den Quellcode der Blockchain ausführen.

Dennoch sollte man sich bewusst werden, dass ein solcher Angriffsvektor besteht. Ein Blockchain-Netzwerk sollte möglichst groß und global verteilt sein, um potenziellen Angreifern allein die Möglichkeit eines solchen Angriffs zu nehmen.

Die obigen Ausführungen gelten in der Form nur für das PoW-Protokoll, das beim Bitcoin Anwendung findet. Wird die Verifizierung auf andere Art und Weise durchgeführt (bspw. per PoS), dann ergeben sich wiederum andere Möglichkeiten zum Dringen. Dazu jedoch später mehr.

Vorteile der Blockchain-Technologie:

- Fokus auf hohe Sicherheit, Datenschutz und Transparenz

- geringere Transaktionskosten und höhere Transaktionsgeschwindigkeit

- keine zentrale Institution erforderlich

- langfristige Kostenreduzierung

- breite Facette an Einsatzgebieten

Nachteile der Blockchain-Technologie:

- innovative und noch unbekannte Technologie

- komplexe Konzeptionierung und Umsetzung

- geringe Anzahl ausgebildeter bzw. erfahrener (IT-)Spezialisten

- vergleichsweise wenig realistische Einsatzgebiete, die dauerhaft von den Vorteilen einer Blockchain profitieren können

Besitzt jede Kryptowährung eine Blockchain?

Ganz klare und einfache Antwort: Nein!

Hierzu ein ganz wichtiger Gedanke: Auch wenn die Blockchain-Technologie eigens für den Anwendungsfall Kryptowährungen erfunden wurde, so sind diese beiden Thematiken doch nicht zwingend miteinander verknüpft. Das heißt: eine Blockchain kann auch außerhalb der Kryptobranche eine zweckgebundene Anwendung finden und Kryptowährungen können auch ohne Blockchain entworfen werden.

Ein bekanntes Beispiel für eine Kryptowährung ohne klassische Blockchain ist Ripple (XRP). Ripple verifiziert eigene Transaktionen über den proprietären Ripple Protocol Consensus Algorithm (RPCA) mit dem Korrektheitsnachweis (Proof of Correctness – PoC).

Dieser besagt, dass alle validierenden Knoten (Validatoren) des Netzwerks die Reihenfolge der Transaktion festlegen, um bspw. Doppelabbuchungen zu vermeiden. Beim PoC reicht bereits das Ablehnen eines einzigen Knotens aus, damit ein Prozess als nicht korrekt bewertet wird und dementsprechend nicht stattfindet. Die vom Bictoin bekannten Blöcke und das Mining sind hier nicht erforderlich.

Im Internet wird bei Ripple dennoch von einer Blockchain gesprochen. Diese unterscheidet sich jedoch stark von den gängigen Blockchains anderer Kryptowährungen. Sie ist zentralisiert, um mehr Kontrolle zu gewähren und um die teilweise riesigen Geldmengen möglichst kostengünstig und in Echtzeit an die Empfänger übermitteln zu können.

Was sagt die Blockzeit aus?

Die Blockzeit beschreibt den Zeitraum, der Minern oder Validatoren innerhalb eines Netzwerks zur Verfügung steht, um Transaktionen innerhalb eines Blocks zu verifizieren und einen neuen Block zur Blockchain hinzufügen.

Das Überprüfen von Transaktionen (auch “Hashing” genannt) nimmt einige Zeit in Anspruch, da die Lösung des Blocks von den Computern in einer Vielzahl von Versuchen und Fehlern berechnet werden muss.

Es wird also ein Algorithmus verwendet, um alle Transaktionen innerhalb eines Blocks zu überprüfen und die Authentizität der Transaktionen und der gespeicherten Informationen zu bestätigen. Die Zeit, die benötigt wird, um die Lösung zu finden und einen neuen Block zu erstellen, ist die Blockzeit.

Die Blockzeit beim Bitcoin beträgt bspw. 10 Minuten, die von Ethereum 13-14 Sekunden.

Was ist Mining?

Der Begriff Mining meint in einem Blockchain-Netzwerk, dass Computer bzw. Nodes dieses Netzwerks ihre Rechenleistung zur Verfügung stellen, um Transaktionen:

- zu verifizieren (zu bestätigen),

- auszuführen und

- zu vermerken (in einer Datenbank bzw. Blockchain).

Diese Protokollart wird Proof of Work (PoW) genannt. Knotenbetreiber erhalten eine Gegenleistung für das Bereitstellen ihrer Rechenleistung und werden somit für ihre Zuarbeit zum Netzwerk entlohnt. Hierbei handelt es sich zumeist um einige Coins jener Kryptowährung, oft werden neu ausgeschüttete Kryptos dafür verwendet. Dies schafft einen Anreiz für Interessierte, um dem Netzwerk beizutreten und diesem beim Betrieb auszuhelfen.

Eine weit gefasste Definition bezeichnet das Krypto-Mining als Prozess, bei dem:

- Transaktionen verifiziert und validiert werden,

- ein neuer Block an die Blockchain angefügt wird und

- neue Münzen erstellt werden.

Theoretisch kann jede Person ein “Miner” werden, aber de facto erfordert das Mining eine leistungsstarke Ausrüstung und viel Rechenkapazität, um die komplexen mathematischen Rätsel lösen und Transaktionen verifizieren und validieren zu können.

Bitcoin Mining

Zu Beginn der 2010er Jahre war es möglich Bitcoins mit einem starken Desktop-Computer zu minen. Mittlerweile sind die Komplexität der Rechenaufgaben und die Konkurrenz jedoch stark angestiegen. Bitcoin-Miner verwenden daher rechenstarke Gaming-Grafikkarten und bauen gigantische Farmen, um am schnellsten zu sein zu können. Hier wird von der Mining-Industrie gesprochen, deren Farmen mitunter ganze Lagerhallen füllen.

Die Schritte des Bitcoin-Minings lauten wie folgt:

- Die Miner des Netzwerks treten gegeneinander unter Verwendung ihrer Rechenleistung an und versuchen das mathematische Rätsel zu lösen.

- Der erste Miner, der das Rätsel lösen kann, schlägt seine Lösung den anderen Nodes im Netzwerk vor.

- Diese prüfen seine Arbeit und vergleichen das Ergebnis mit den ihnen vorliegenden Transaktionsdaten. Stimmt alles überein, so entsteht ein Konsens und alle geben ihre Zustimmung.

- Die Transaktionen werden in die Blockchain übernommen und der schnellste Miner erhält die geschürften Bitcoins für diesen Block als Belohnung.

- Der Wettbewerb endet, der neue Block wurde ergänzt und vom Netzwerk übernommen.

- Alle Nodes aktualisieren ihr Blockchain, um “up to date” zu sein.

- Die Miner befassen sich mit dem nächsten Block…

Die schnellsten Miner erhalten also die soeben geschürften Bitcoins als Belohnung. Die Anzahl der neu geschaffenen Bitcoins halbiert sich alle 210.000 Blöcke (“Bitcoin Halving“), zuletzt am 11.05.2020 auf 6,25 Bitcoin. Bei einem Wert von bspw. 40.000 US-Dollar pro Bitcoin sind dies immer noch solide 250.000 US-Dollar pro Block und einer Blockzeit von 10 Minuten.

Das Mining ist jedoch längst nicht die einzige Option, um Blockchains zu validieren. Ethereum (ETH) und Cardano (ADA) verwenden bspw. einen Staking-Mechanismus, um neue Münzen zu erzeugen. Im Verlauf dieses Beitrags werde ich kurz auf diese Mechanismen eingehen.

Was ist Staking?

Das Wort Staking (sinngemäß für abstecken) steht für das Halten einer Kryptowährung oder eines Tokens in der eigenen Wallet, um den Betrieb des Netzwerks gegen eine Entlohnung zu unterstützen. Staking ist typisch für jene Blockchains, die ein PoS-Protokoll (Proof of Stake, siehe unten) verwenden. Das Staking spricht die Aspekte Vertrautheit, Engagement und Belohnung an.

Nutzer schließen ihre Coins hierbei in der eigenen Wallet ein, sodass diese nicht anderweitig verwendet oder getradet werden können. Somit stellt das Staking eine alternative Möglichkeit dar, um Einnahmen mit Kryptos erzielen zu können. Man kann diesen Prozess sinngemäß mit einem Sparkonto vergleichen, auf dessen Einlagen man Zinsen erhält.

Proof of Stake (PoS) & Delegated Proof of Stake (DPoS)

Teilnehmer des PoS-Protokolls können sich dafür entscheiden ihre Coins zu setzen, um den nächsten Block validieren zu dürfen. Das Anrecht auf Validierung wird hierbei nach dem Zufallsprinzip vergeben, hängt jedoch von der Anzahl der gesetzten Coins ab: Je mehr Coins ich setze, desto wahrscheinlicher ist es, dass ich validieren darf. Es ist also eher ein “Proof of how much Stake”.

Mittlerweile hat sich eine modifizierte Variante des PoS herauskristallisiert: das Delegated Proof of Stake (DPoS). Hierbei werden die Kryptobestände aller Netzwerknutzer in Stimmanteile umgerechnet. Diese können verwendet werden, um vertrauenswürdige Delegierte zu wählen. Jene Validatoren prüfen jegliche Transaktionen und die Funktionalität des Netzwerks. Auch hier hilt: Je größer der Stimmenanteil eines Delegierten, desto mehr Gewicht hat seine Stimme.

DPoS verbessert die Netzwerkkapazität, indem es die Geschwindigkeit der Transaktionsverarbeitung erhöht. Ermöglicht wird dies durch die geringere Anzahl benötigter Knoten, weshalb ein Konsens zur Validierung einer Transaktion viel schneller erreicht werden kann. Im Gegensatz dazu fördert DPoS jedoch die Zentralisierung innerhalb des Netzwerks.

Das bekannteste PoS-Beispiel ist Ethereum. Die ETH-Blockchain wurde mit dem Ethereum 2.0-Upgrade stark angepasst und das Netzwerk sicherer, skalierbarer und nachhaltiger ausgerichtet. Laut Gründer Vitalik Buterin wird diese Überarbeitung den Energieverbrauch um fast 99 % senken, was Ethereum wesentlich umweltfreundlicher als den Bitcoin macht.

Im Gegensatz dazu verwendet Cardano das hauseigene “Ouroboros”-Protokoll. Dieses ist gemäß eigenen Angaben das erste nachweislich sichere und umweltverträgliche Proof-of-Stake-Protokoll. Dieser Konsensmechanismus ermöglicht es den Nutzern, Transaktionen zu validieren und so neu geprägte ADA zu verdienen.

Das Alonzo-Upgrade von 2021 ergänzte die Entwicklung von:

- Smart Contracts,

- dezentralen Finanzanwendungen (DeFis),

- nicht-fungiblen Tokens (NFTs) und

- Gaming-Anwendungen.

Was ist eine Fork?

Eine Blockchain besteht aus der Blockchain selbst und ihrem (Blockchain-)Protokoll. Bei der Blockchain handelt es sich (wie bereits erwähnt) um eine besondere Art der Datenbank. Das Blockchain-Protokoll definiert die genauen Regeln für die Interaktion mit der Blockchain.

Ein essenzieller Teil ist das (idealerweise regelmäßig durchgeführte) Aktualisieren ihres Quellcodes. Solche Updates können bspw. neue Funktionen hinzufügen, die Technologie selbst verbessern oder Fehler bzw. Sicherheitsprobleme beheben.

Bei gängiger Software kann das Entwicklerteam als zentralisierte Stelle frei entscheiden, wann diese aktualisiert wird. Dezentrale Systeme wie Blockchains hingegen können niemanden zu einer Aktualisierung zwingen. Jeder Knoten im Netzwerk entscheidet für sich selbst.

Folglich gibt es zwei Möglichkeiten eine Blockchain zu aktualisieren:

- Soft Fork

- Hard Fork

Eine Soft Fork ist ein abwärtskompatibles Software-Update. Das bedeutet, dass die neue Software auch mit ihren Vorgängerversionen funktioniert. Dies lässt den Nutzern die freie Wahl, wann sie das Update durchführen.

Abwärtskompatibilität ist nahezu immer eine schwierige Aufgabe in der Softwareentwicklung. Aktualisiert WhatsApp bspw. seine App, so versucht das Unternehmen stets diese abwärtskompatibel zu halten, damit alle Nutzer auch ohne Update weiterhin miteinander kommunizieren können. Neue Funktionen funktionieren natürlich nur zwischen Nutzern mit der neuen Version.

Eine Soft Fork stellt hierbei den einfachsten Weg für ein Update dar. Jedoch gibt es hierbei eine wichtige Einschränkung: Die Änderungen dürfen für eine Abwärtskompatibilität nicht zu groß sein. Die Grundlagen der Software können also zumeist nicht verändert werden.

Ist eine Blockchain-Aktualisierung nicht abwärtskompatibel, so ist also die gemeinhin bekanntere Hard Fork erforderlich. Um bei unserem Beispiel zu bleiben: WhatsApp müsste für grundlegende Änderungen also ein Update erzwingen. Das bedeutet zugleich, dass die App nicht mehr funktioniert, bis sie aktualisiert wird.

Dies ist bei Blockchains aufgrund ihrer Dezentralisierung jedoch nicht möglich, da hier keine zentrale Stelle die Macht hat zu entscheiden, welche Änderungen übernommen werden müssen. Also wird die Blockchain grundlegend in voneinander unabhängig agierende Teile aufgeteilt.

Beispiel Bitcoin Cash (BCH): Der kleine Bruder des Bitcoin

Zum Block Nummer 478.558 wurde eine Hard Fork an der Bitcoin-Blockchain durchgeführt. So entstand der Bitcoin Cash (BCH) am 01. August 2017. Die BCH-Fork wird auch als “Miner Activated Hard Fork” (MAHF) bezeichnet. Mit Abbau dieses Blocks trennen sich die beiden Ketten voneinander und sind seitdem nicht mehr kompatibel.

Doch warum wurde diese Hard Fork überhaupt durchgeführt? Bitcoin Cash führt die folgenden Gründe auf:

- Der neue Name mit dem Anhang “Cash” unterstreicht das Ziel von BCH eine bargeldähnliche Währung zu sein, die mit minimalen oder gar keinen Gebühren getauscht werden kann.

- Eine bestimmte Gruppe von Nutzern, Minern und Entwicklern hat sich seit Jahren für eine größere BTC-Blockgröße eingesetzt. Das BCH-Protokoll erhöht das Blockgrößenlimit mit sofortiger Wirkung auf 8 MB.

- Es ist möglich, dass eine Gruppe BCH zukünftig wieder forken möchte. Hierfür wurde ein präventiver Replay- und Wipeout-Schutz für beide zukünftigen Blockchains integriert, damit alle Beteiligten minimale Unterbrechungen haben und beide Chains friedlich miteinander koexistieren können.

- Als Teil dieser Replay-Protection-Technologie wurde zudem ein neuer Transaktions-Typ eingeführt. Hierzu zählen bspw. eine Input-Value-Signierung für eine bessere Hardware-Wallet-Sicherheit und die Beseitigung des quadratischen Hashing-Problems.

Was mussten die Entwickler tun, um einen Hard Fork an der Bitcoin-Blockchain durchzuführen? Wir wissen, dass der Bitcoin-Blockchain alle 10 Minuten ein Block hinzugefügt wird. Dieser Prozess wird vom BTC-Blockchain-Protokoll festgelegt. Will man an dieser Blockchain nun einen Hard Fork durchführen, so muss Folgendes getan werden:

- Das alte, quelloffene Protokoll (BTC-Protokoll) kopieren.

- Änderungen am Quellcode des Bitcoin-Protokolls vornehmen.

- Einen Block in der Zukunft festlegen, an dem die Kette abgespalten werden soll.

- Fork verkünden und derzeitige Anleger informieren.

- Fork durchführen.

An diesem Punkt hat sich mir die folgende Frage gestellt: Was passiert mit meinen Bitcoins bei einem Hard Fork?

Nehmen wir an, Sie hatten vor der Abspaltung 5 Bitcoins. Diese werden Sie nach dem Fork immer noch besitzen. Nun kommt der wichtige Teil: Sie erhalten zusätzlich zu diesen 5 BTC noch 5 weitere BCH. Die Anzahl Ihrer Coins verdoppelt sich also.

Warum? Sie haben die 5 Bitcoins vor dem Fork erworben, womit Ihre Wallet-Adresse in der BTC-Blockchain vermerkt wurde. Nach dem Fork beziehen sich beide Blockchains (BTC & BCH) auf ein und dieselbe “alte” Version der Blockchain, da weiterhin unverändert und identisch. Und dort stehen immer noch ihre 5 Coins. Diese werden also nach dem Fork in beide(!) Blockchains übernommen. Glückwunsch!

Was sind Altcoins?

Altcoin steht für “Alternative Cryptocurrency” bzw. “Alternative Coin” und meint jegliche Kryptowährungen abgesehen vom Urvater selbst, dem Bitcoin. Sie alle vereint die Korrelation zum Krypto-Urgestein und damit eine klare Abhängigkeit. Mittlerweile schließen einige Experten auch Kryptowährungen wie Ethereum, Litecoin und Dogecoin von der Altcoin-Definition aus.

Altcoins bauen prinzipiell auf dem Konzept des Bitcoins bzw. der mit ihm entwickelten Blockchain-Technologie auf. Sie fokussieren sich hierbei zumeist auf einen Kernaspekt und zielen auf die Verbesserung dieses Schwerpunktes ab, um eine wesentlich bessere, spezialisierte Alternative zu bieten.

Was sind Shitcoins?

Die Bezeichnung Shitcoins (mitunter auch Scamcoins genannt) ist eine zumeist abwertende, beleidigende Bezeichnung für scheinbar unseriöse Kryptos.

Sie bezieht sich oft auf Kryptos mit geringem oder keinem Wert bzw. eine digitale Währung, die keinen unmittelbaren, erkennbaren Zweck inne hat. Einige Kritiker meinen hierbei generell Kryptos mit geringer Marktkapitalisierung, da bei diesen die Wahrscheinlichkeit auf Betrug wesentlich höher ist, als bei gestandenen Projekten mit einer Vielzahl an internen Experten und Partnerschaften. Einige gehen sogar so weit, dass sie jeden Altcoin als Shitcoin bezeichnen, ggf. sogar Ethereum!

Der mittel- bis langfristig konstant sinkende Wert eines Coins kann unter anderem auf fehlendes Interesse von Anlegern zurückgeführt werden. Grund hierfür könnte sein, dass sein Preis auf Spekulationen beruhte und gehypt wurde oder weil er schlichtweg nicht in guter Absicht an die Investoren erschaffen wurde. Es sind bereits diverse Fälle bekannt, bei denen Ersteller eines Coins ihren Investoren keinen entsprechenden Wert bieten, sondern sich lediglich persönlich bereichern wollten.

Was ist ein Initial Coin Offering (ICO)?

Ein Initial Coin Offering (ICO) ist eine verbreitete Möglichkeit der Kapitalbeschaffungsmaßnahme in der Kryptowährungsbranche. Es kann sinngemäß als Börsengang (IPO) für Kryptowährungen betrachtet werden, auch wenn dies nicht der genaueste Vergleich ist.

Der Hauptvorteil von ICOs ist, dass Vermittler aus dem Kapitalbeschaffungsprozess entfernt werden. Zudem wird eine direkte Verbindung zwischen dem Unternehmen und den Investoren geschaffen, sodass die Interessen beider Parteien aufeinander abgestimmt werden können. So kann ein Unternehmen bspw. einen Mindestinvestitionsbetrag festlegen. Es gibt zwei Arten von ICOs:

- Bei sogenannten Private ICOs kann sich lediglich eine begrenzte Anzahl von Anlegern beteiligen. Zumeist werden nur ausgelesene Anleger zugelassen.

- Im Gegensatz dazu sind Öffentliche ICOs eine Form des Crowdfundings, die sich an eine breite Öffentlichkeit richtet. Sie stellt eine demokratisierte Form des Investierens dar, da sich fast jeder beteiligen kann.

Aufgrund aufsichtsrechtlicher Bedenken werden Private ICOs im Vergleich zu Öffentlichen ICOs jedoch zunehmend zu einer praktikablen Alternative.

Der Aufstieg der Kryptobranche steigerte auch die Popularität von ICOs. So wurden 2017 mehr als 7 Mrd. US-Dollar durch ICOs eingenommen. 2018 hat sich diese Zahl bereits fast verdoppelt. Bei dem bisher größten (Privaten) ICO von Telegram konnten über 1,7 Milliarden US-Dollar eingenommen werden.

Was sind Gas Fees?

Gas Fees ist die Bezeichnung für Gebühren, die erbracht werden müssen, um eine Transaktion in dem Netzwerk durchführen zu können. Diese messen genau, wie viel Rechenleistung eine bestimmte Transaktion benötigt, bevor sie in dem Netzwerk aufgezeichnet werden kann. Die Gebühr wird jedes Mal entrichtet, wenn:

- die Kryptowährung gesendet oder empfangen wird,

- die Kryptowährung gehandelt wird oder

- Prozesse durchgeführt werden, die intelligente Verträge erfordern (bspw. Minting von NFTs).

Gas Fees fallen also bei jeder Transaktion in einem Blockchain-Netzwerk (unabhängig von der Datenmenge) an.

Die Begriffe “Gas” und “Gasgebühren” wurden im Ethereum-Netzwerk als Maß für die Kosten der Validierung von Transaktionen eingeführt. Das Gas-Konzept half dabei, zwischen dem tatsächlichen Wert der ETH-Kryptowährung und den Kosten für die Rechenleistung zu unterscheiden, die für die Validierung von Transaktionen auf der Ethereum-Blockchain benötigt wird.

Im Laufe der Zeit wurden die Gasgebühren zu einem Synonym für Netzwerkgebühren, die den Nutzern für die Validierung von Transaktionen auf anderen Blockchains berechnet werden.

Ethereum wird wegen seiner hohen Gasgebühren mittlerweile eher kritisch betrachtet. Diese werden durch den erhöhten Netzwerkverkehr und der schieren Masse der übertragenen Daten verursacht.

Die Gasgebührenstruktur entwickelt sich dank alternativer Protokolle wie Cardano und Polkadot weiter, welche ihren Nutzern Nachhaltigkeit und Erschwinglichkeit bieten.

Was sind DeFis?

DeFi ist die Abkürzung für “Decentralized Finance” und wurde bereits vor dem Beginn der Kryptoszene unte dem Namen “offenes Finanzwesen” erforscht.

Der DeFi-Bereich wurde von der Blockchain-Technologie inspiriert und revolutioniert, da es mehreren Instanzen ermöglicht eine Kopie der Transaktionshistorie zu halten. Das bedeutet zugleich, dass diese nicht von einer einzigen, zentralen Quelle kontrolliert wird.

Dieser Aspekt ist besonders wichtig, da zentralisierte Systeme und menschliche Mittelsmänner die Geschwindigkeit von Transaktionen einschränken können und den Nutzern zugleich weniger direkte Kontrolle über ihr Geld bieten. Die Ausschaltung von Zwischenhändlern bei allen Arten von Transaktionen ist einer der Hauptvorteile des dezentralen Finanzwesens.

DeFi zeichnet sich dadurch aus, dass es die Nutzung von Blockchains für einfache Wertübertragung auf komplexere finanzielle Anwendungsfälle ausweitet.

Was sind NFTs?

Die Abkürzung NFT steht für Non Fungible Token, sinngemäß also “nicht-ersetzbare Token”. NFTs existieren seit 2014 und erfreuen sich stark steigender Beliebtheit, insbesondere für den Kauf und Verkauf digitaler Kunstwerke. So wurden seit 2017 über 174 Millionen US-Dollar für NFTs ausgegeben.

NFTs sind digitale, leicht zugängliche Kreationen bereits existierender Assets. Sie sind ideal, um digitale Versionen von Sammlerstücken zu erstellen, bspw. im Bereich Kunst. NFTs können jedoch auch folgendes sein:

- ein Kunstwerk,

- ein Domainname,

- ein Tweet,

- ein Musikstück oder

- ein Sammelbild bzw. eine Sammelkarte.

Einige fragen sich bestimmt, warum man teure digitale Kunst kaufen sollte, wenn man sie auch einfach herunterladen oder per Screenshot speichern kann.

Der Wert von NFTs liegt in ihrer Exklusivität, da sie einzigartige, digitale Handelsgüter darstellen. Dementsprechend stellen sie einen unschätzbaren Wert für Sammler dar. Das ist der wesentliche Unterschied zu den klassischen fungiblen Kryptos wie dem Bitcoin, von denen jedes Exemplar identisch per se ist.

Durch den Kauf eines NFTs wird der Käufer zum Eigentümer der digitalen Originalkunst. Der Handel mit NFTs findet zumeist auf entsprechenden Marktplätzen gegen unterstützte Kryptos statt.

Experten sind sich weitestgehend einig, dass die Sicherheit von NFT-Token entscheidend für ihre Verwaltung ist. Denn die eingebaute Authentifizierung bzw. digitale Signatur dient als Eigentumsnachweis.

NFTs werden wie Kryptos in Wallets gespeichert und können über ihre Adresse eingesehen und gehandelt werden.

Was ist ein Whale?

Market Maker im Kryptobereich werden umgangssprachlich als Whale (Wal) bezeichnet. Diese sind zumeist mit mehreren Millionen US-Dollar investiert und besitzen demzufolge einen entsprechend großen Marktanteil. Sie können den Kurs unter Verwendung ihres Kapitals in eine beliebige Richtung drücken (oder es zumindest versuchen).

Was sind wichtige Informationen über Kryptowährungen?

Ausgestattet mit den wichtigsten Begriffen wenden wir uns nun den essenziellen Informationen zu, mit denen sich jeder potenzielle Krypto-Trader vor einer Investition auseinandersetzen sollte.

Wichtig: Bei Kryptos gilt stets: “Do Your Own Research!” (DYOR). Ohne eingehende Recherche sollte niemand in eine Kryptowährung investieren, da das Risiko eines Gesamtverlustes schlichtweg viel zu hoch wäre!

Seriosität

Im volatilen und von Scamcoins überschwemmten Kryptomarkt stellt sich jedem kritischen Investor irgendwann die folgende Frage: Wie kann man die Seriosität einer Kryptowährung möglichst objektiv einschätzen? Denn unseriös wirkende Coins haben das Potenzial zu Shitcoins, in welche man Kapital besser nicht anlegen möchte.

Grundsätzlich gilt: Je transparenter die Projektbetreiber, desto mehr Informationen können wir bei unserer ohnehin obligatorischen Recherche sammeln. Je stimmiger und seriöser diese Infos sind, desto klarer wird das Bild, dass man sich von dem Projekt machen kann. Auf Reddit sind nur negative Kommentare auffindbar? Da sollten bereits alle Alarmglocken läuten! Mit einer grundlegenden Recherche können wir den Coin als großes Ganzes und das Investmentrisiko dieses Projektes wesentlich besser einschätzen und entsprechend agieren.

Die nachfolgenden Absätze befassen sich mit den Themengebieten, die man hinsichtlich der Seriosität begutachten sollte. Finden Sie zu allen Aspekten wenigstens ein paar Infos, so können Sie davon ausgehen, dass Sie zumindest einen groben Plan von der Materie haben.

Verschlüsselung

Kryptowährungen beruhen (wie der Name schon sagt) auf kryptografischen Grundsätzen. Kryptographie übernimmt die technische Absicherung des Netzwerks. Sie ist essenziell, da mangelhafte Absicherung Angreifern Tür und Tor öffnet und die Kryptowährung mitunter binnen weniger Stunden komplett entwertet werden könnte. Dieser Worst Case zeigt ganz klar, dass Kryptos ohne das namensgebene kryptographische Fundament schlichtweg nicht funktionieren würden!

Satoshi Nakamoto verwendete die Public-Private-Key-Verschlüsselung, um das so genannte “Double Spend”-Problem beim Bitcoin zu umgehen. Double Spend bedeutet, dass eine Person mehrere Kopien ihres Geldes erstellt und dieses somit ungerechtfertigt vermehrt. Die Public-Private-Key-Verschlüsselung macht diese “vertrauenslos” und ermöglichen sichere Transaktionen zwischen Fremden ohne “vertrauenswürdigen Vermittler”.

Private Key

Ein Private Key bzw. privater Schlüssel ermöglicht es Nutzern auf ihre Kryptowährungen in einer Wallet zuzugreifen. Private Schlüssel sind ein integraler Bestandteil von Blockchains und dienen dazu, unbefugten Zugriff auf Gelder zu verhindern. Sie werden zum Schutz der Brieftasche verwendet und können verschiedene Formen haben. Jeder Blockchain-Nutzer hat eine öffentliche und eine private Adresse, die zum Senden und Empfangen von Token verwendet werden.

Private Schlüssel werden in einer Krypto-Wallet gespeichert. Initiiert ein Nutzer eine Transaktion, so erstellt die Wallet eine einzigartige digitale Signatur, indem sie die Transaktion mit dem privaten Schlüssel verarbeitet. Dies gewährleistet Sicherheit, da die Verwendung eines privaten Schlüssels die einzige Möglichkeit darstellt, um eine gültige Signatur für eine Transaktion zu erzeugen.

Solche Signaturen sind für jede Transaktion einmalig und dienen der Authentifizierung, dass eine Transaktion für einen bestimmten Nutzer durchgeführt wurde. Signaturen stellen auch sicher, dass der private Schlüssel nach der Übertragung nicht mehr verändert werden kann, da sich dieser bei jeder Anpassung ändert.

Der Verlust oder das Vergessen Ihres privaten Schlüssels wäre fatal, da Sie so nicht mehr auf Ihre Wallet und die enthaltenen Coins zugreifen können. In solchen Fällen können Sie jedoch Ihre mnemonische Phrase oder Passphrase verwenden, um die Kontrolle über Ihre Wallet zurückzubekommen. Verwahren Sie Ihren privaten Schlüssel, den Seed Key und die Passphrase daher stets an einem sicheren Ort auf!

Public Key

Ein Public Key oder öffentlicher Schlüssel hingegen dient dem Erhalt von Kryptowährungen, also dem Transfer in die eigene Wallet. Er wird mithilfe des Diskreten Logarithmusproblems aus dem privaten Schlüssel generiert. Diese Generierung macht es unmöglich den öffentlichen Schlüssel umzukehren, um an der privaten Schlüssel zu gelangen. Es ist jedoch relativ einfach, den öffentlichen Schlüssel mit dem privaten Schlüssel zu erzeugen. Demzufolge können Public Keys mit anderen Nutzern geteilt werden. Müssen sie sogar, um das Senden oder Empfangen von Kryptos überhaupt erst zu ermöglichen.

Die Public-Key-Kryptografie ist im Kryptobereich unerlässlich, um die Sicherheit von Transaktionen auf der Blockchain zu gewährleisten. Durch die Dezentralisierung von Kryptowährungen kommt keine dritte Partei für den Bereich Sicherheit infrage.

Durch die Kombination privater und öffentlicher Schlüssel wird eine digitale Signatur erzeugt, mit der man Zugang zu einer Transaktion oder Information erhalten kann. Möchte ein Nutzer eines von beiden auf der Blockchain durchführen, so werden beide Schlüssel benötigt.

Kurz zum technischen Aspekt: Private Schlüssel sind außerordentlich lange und zufällige Zeichen (Buchstaben und Zahlen), während öffentliche Schlüssel (x,y)-Punkte auf einer elliptischen Kurve darstellen, die unter Verwendung des privaten Schlüssels als Skalar generiert wird.

Vereinfacht kann man sich den öffentlichen Schlüssel als Briefkasten und den privaten Schlüssel als Schlüssel zu diesem Briefkasten vorstellen: Das Hauptbüro kann zwar Briefe und andere Pakete in den Briefkasten einwerfen, jedoch ist ein eindeutiger Schlüssel erforderlich, um den Inhalt des Briefkastens abzurufen.

Verifizierung

Bei Blockchains existieren mehrere gängige Methoden, um Transaktionen zu verifizieren. Die folgenden Protokolltypen haben sich primär durchgesetzt:

- PoW: Proof of Work; bspw. BTC

- PoS: Proof of Stake; bspw. ETH, ADA

- PoA: Proof of Authority; bspw. VET

- PoC: Proof of Correctness; bspw. XRP

In einem Blockchain-Netzwerk mit PoA werden Transaktionen und Blöcke von speziellen Nodes, den Validatoren validiert.

Diese verwenden eine Software, die es ihnen ermöglicht Transaktionen in Blöcke zu setzen. Die Validierung von Transaktionen erfolgt automatisch, sodass die Validierer ihre Computer nicht ständig überwachen müssen. Sie müssen jedoch konstant sicherstellen, dass ihr Autoritätsknoten nicht kompromittiert ist.

Validatoren werden beim PoA auf Grundlage ihrer Reputation ausgewählt. Zum Vergleich: beim PoS-Mechanismus geschieht dies basierend auf der Anzahl der eigenen Token.

Doch wie erfolgt der Nachweis der Autorität? Ein oder mehrere validierende Maschinen sind für die Erzeugung jedes neuen Blocks von Transaktionen verantwortlich, die in die Blockchain aufgenommen werden.

Für den PoA ist nur eine begrenzte Anzahl von Akteuren erforderlich. “Proof of Authority” benötigt also wesentlich weniger Rechenleistung als andere Verfahren und daher auch nur sehr wenig Strom für den Betrieb. Somit kann es sich das Netzwerk leisten die Blockchain häufiger zu aktualisieren, indem die Zeit zwischen den einzelnen Blöcken (Blockzeit) verkürzt wird und mehr Transaktionen (Blockgröße) für Bearbeitungsgebühren nahe Null (Transaktionsgebühren) verarbeitet werden.

PoA hat jedoch auch einige Einschränkungen: Die Validierer müssen identifiziert und vertrauenswürdig sein und vom Netzwerk ausgewählt werden. Somit kann es für eine Standardnutzer nahezu unerreichbar sein, diese Rolle zu übernehmen. Die geringe Anzahl an betreibenden Knoten birgt zudem die Gefahr, dass ein solches Netz stark zentralisiert und potenziell anfälliger ist (Stichwort 51-%-Angriff).

Das Team

Ein (Krypto-)Projekt kann nur erfolgreich sein, wenn das eigene Team über ausreichend Know-how und Ressourcen verfügt. Dies von außen zu beurteilen fällt mitunter sehr schwer, da die wichtigen Informationen nicht immer an die Öffentlichkeit dringen.

Aus der Internetpräsenz kann man zumeist doch einiges ableiten:

- Welche großen/bekannten Namen arbeiten am Projekt?

- Wie steht es um die Roadmap: Werden die gesetzten Ziele fristgerecht erreicht?

- Verbleiben Leistungsträger im Projekt oder treten sie aus? Falls ja: Warum?

Das Thema “internes Know-how” ist das Spezialgebiet vom Cardano-Team. Denn an dem Projekt sind drei Unternehmen in unmittelbarer Zusammenarbeit beteiligt:

- die Cardano Foundation,

- die IOHK (Input Output Hong Kong) und

- EMURGO.

Die Cardano Foundation ist eine Stiftung und Non-Profit Organisation. Das Technologie-Unternehmen IOHK forscht im Bereich Peer-to-Peer und arbeitet mit dem auf die Blockchain-Technologie ausgerichteten Unternehmen EMURGO zusammen. Das Konstrukt dieser Unternehmen deckt viele technische Aspekte mit internen Experten ab und macht das Projekt größtenteils unabhängig von externen Anbietern.

Neben diesen Institutionen arbeitet auch Charles Hoskinson, Gründer und CEO von IOHK und Mitgründer von Ethereum an Cardano.

Als zweites Beispiel bringe ich IOTA (MIOTA) an. Dessen Gründer brachten bereits diverse Vorerfahrungen in das Projekt hinein:

- Sergey Ivancheglo ist Softwareentwickler mit Fokus auf Kryptowährungen. Er gilt als Visionär und Genie.

- Prof. Serguei Popov besitzt einen Abschluss an der Moskauer Staatsuniversität und hatte großen Anteil am IOTA-Whitepaper.

- Dominik Schiener zog bereits im Alter von 17 nach Zug und besitzt essenzielles Know-how im Bereich Blockchain.

- Dr. Navin Ramachandran unterstützt IOTA insbesondere im Bereich eHealth ist zuständig für die Zusammenarbeit der einzelnen IOTA-Teams.

Die Partner

Strategische Partnerschaften sind unerlässlich, um den Sprung aus dem Kryptomarkt zu schaffen und zugleich interessant genug für Mainstream-Nutzer zu sein. Die Big Player in der Kryptobranche sind also durchweg damit beschäftigt, Partnerschaften aufzubauen, zu vertiefen oder neue Auftraggeber in verschiedenen Märkten zu gewinnen. Innovationen auf Basis des neu gewonnen Know-hows können alternativ auch dazu führen, dass sich das eigene Projekt vom bereits überfüllten Krypto-Markt abhebt.

Bei der Bewertung der eingegangenen Partnerschaften spielen unter anderem die folgenden Aspekte eine große Rolle:

- Unternehmensgröße (regional, national, international, …)

- Seriosität

- Reichweite bzw. Bekanntheit

- gemeinsame Projekte

- ggf. Fokus auf eine Branche oder bestimmten geografischen Raum

Als Beispiel bringe ich hier erneut IOTA an. Gemäß der eigenen Website hat IOTA bereits über 100 Partnerschaften und Kooperationen mit gestandenen, globalen Größen oder Start-ups aus diversen Bereichen abgeschlossen. Hierzu zählen unter anderem:

- Automobilhersteller: Jaguar, Volkswagen, New Mobility Consulting

- Informationstechnologie (allgemein): Dell, Tech Mahindra

- IoT: Tanglehub (+ Peer-to-Peer-Bereich), Things Lab

- Distributed Ledger: BIOTAsphere, BiiLabs

- Business Innovation: Zühlke

- sichere Digitalisierung und Prozessoptimierung: Neoception

- Blockchain-Technologie: D-fine

- IT-Sicherheit: Filancore

- Digital Banking: Sopra Steria

Somit ist das Projekt vor allem in Deutschland exellent vernetzt. IOTA hat sich insbesondere in den Gebieten rund um das Kernfeld Internet of Things (IoT) als strategisch unabdingliche Größe etabliert.

Einfluss unabhängiger Einzelpersonen

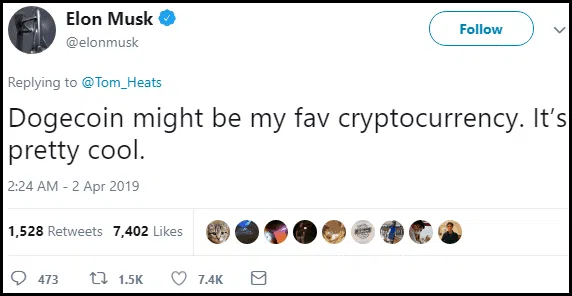

Neben Market Makern können auch unabhängige Einzelpersonen oder Gruppen einen gewissen Einfluss auf die Kursentwicklung von Kryptos haben. Mitunter unreflektiert wirkende Aktionen von mit einem Coin verbundenen Sympathisanten sollten also ebenfalls in die eigenen Überlegungen einbezogen werden. Ganz abgesehen von den vertraglich gebundenen Geschäftspartnern.

Als bekanntestes Beispiel gilt Elon Musk. Er hat bereits mehrmals den Kurs vom Dogecoin (DOGE) oder gar dem Bitcoin höchstpersönlich durch einfache Tweets beeinflusst. Das Resultat: einige Kleinanleger wurden zu Millionären, andere verloren mitunter große Anteile ihres Portfolios.

Marktkapitalisierung (Market Cap)

Die Marktkapitalisierung (Market Cap) ist eine der wichtigsten Kennzahlen für Kryptowährungen.

Sie wird berechnet, indem man die Anzahl der verfügbaren Coins mit deren Wert multipliziert. Es handelt sich also um den Gesamtwert einer Kryptowährung, der sich derzeit im Umlauf befindet. Hierzu ein vereinfachtes Beispiel: Die Marktkapitalisierung des Bitcoins beträgt bei 18.970.000 Stück und einem Wert von jeweils 38.000 US-Dollar schlappe 758,8 Milliarden US-Dollar.

Die Marktkapitalisierung unterstreicht die langfristige Stabilität einer Kryptowährung, auch im Hinblick auf die allgemeingültige Volatilität des Kryptomarkts. So deutet eine hohe Marktkapitalisierung in der Regel darauf hin, dass Marktbewegungen einen geringeren Einfluss auf den Wert eines Coins haben. Natürlich wird das Market Cap stets von Angebot und Nachfrage beeinflusst.

Kryptowährungen werden entsprechend ihrer Marktkapitalisierung in mehrere Gruppen unterteilt. Hierbei gibt es zwar keine allgemeingültigen Grenzen, jedoch haben sich die Bereiche 1 und 10 Milliarden US-Dollar herausgebildet. Diese Gruppen heißen:

- Large Cap (> 10 Milliarden US-Dollar),

- Mid Cap (1 – 10 Milliarden US-Dollar) und

- Small Cap (< 1 Milliarden US-Dollar).

Die größten und bekanntesten Kryptowährungen gehören logischerweise den Large Caps an. Hierzu zählen unter anderem der Bitcoin (BTC), Ethereum (ETH), Ripple (XRP) und Cardano (ADA).

Large Caps haben es bereits mehrere Male in die Mainstream-Medien geschafft und erreichen somit ein wesentlich größeres Publikum als die restlichen Coins, welche sich lediglich mit ihrem Anteil vom Kryptomarkt begnügen müssen. Die “Aufnahme” in die elitäe Large Cap-Gruppe stellt also einen Meilenstein für jede Kryptowährung dar. Kryptos auf diesem Niveau werden oft von fundamentaler Seite aus als wesentlich risikoärmer eingeschätzt, da sie sich bereits etabliert und nachhaltiges Wachstum sowie Liquidität bewiesen haben.

Mid Caps haben die magische 10-Milliarden-US-Dollar-Marke noch nicht erreicht. Dennoch gehören auch gestandene Größen wie Polygon (MATIC) oder VeChain (VET) dieser Gruppe an. Jene Projekte bergen wegen der geringeren Marktkapitalisierung ein höheres Risiko, können sich für frühe Investoren jedoch als sehr rentabel erweisen. Wir erinnern uns: die Chance, einen BTC für 100 $ zu kaufen, ist schon längst vorbei.

Kryptowährungen mit geringerer Marktkapitalisierung (Small Caps) sorgen als Shitcoins für viel Gesprächsstoff. Für risikoaffine Trader können Small Caps unglaublich verlockend sein, da sie mit hochprozentigen Gewinne locken. So gelten viele der DeFis noch als Small-Cap-Projekte. Ich rate bei Small Caps prinzipiell zur Vorsicht, um einen Totalverlust zu vermeiden.

Machen sie sich bewusst, dass alle Large Caps einmal als Small Caps begonnen haben.

Eine ausgeklügelte Anlagestrategie beinhaltet stets das Beachten des Wachstumspotenzials und die Überwachung der Marktkapitalisierung. Ja, es wurden bereits Millionen von US-Dollar durch Tweets einer einzelnen Person gewonnen und verloren. Trotzdem sollten wir davon ausgehen, dass die meisten Investoren eher Wert auf Fakten wie die Marktkapitalisierung setzen, anstatt auf eilig dahingetippte Posts von Personen zu hören, die möglicherweise lediglich ihre eigenen Interessen verfolgen.

Ausschüttung

Die Ausschüttung von Coins gestaltet sich bei jeder Kryptowährung anders. Hierbei gibt es grundsätzlich verschiedene Wege, welche bereits mehrfach begangen wurden.

Gängig sind die bereits beschriebenen ICOs für die massenweise Ausschüttung zu Beginn. Über das PoW-Protokoll werden per Mining konstant neue Coins als Belohnung für die fleißigen Netzwerkteilnehmer erzeugt. Hinzu kommen jene Coins, von denen ein gewisser Anteil bei jeder erfolgten Transaktion verbrannt wird.

Zudem unterscheiden sich auch die Personengruppen, welche die ausgeschütteten Coins erhalten. Bei ICOs sind es zumeist die am Projekt beteiligten Unternehmen und private Investoren. Beim Mining die Miner, beim Staking logischerweise die Staker. Hier gibt es natürlich diverse Sonderfälle, nachfolgend einige Beispiele zur Veranschaulichung:

Von Cardano existieren insgesamt 45 Milliarden Token, von denen derzeit mehr als 34 Milliarden im Umlauf sind (Stand: 26.02.2022). Zum Netzwerkstart erhielten:

- IOHK: 2,5 Milliarden ADA

- EMURGO: 2,1 Milliarden ADA

- Cardano Foundation: 648 Millionen ADA

Die maximale Versorgung von Ripple betrug zu Beginn 100 Milliarden XRP. Deren Anzahl verringert sich seitdem konstant, da pro Transaktion mindestens 0,00001 XRP verbraucht und zerstört werden. Die aktuelle Versorgung beträgt rund 47,95 Milliarden XRP.

Die Ripple Labs haben monatlich die Möglichkeit bis zu 1 Milliarde XRP zu kaufen und dem aktuellen Bestand hinzuzufügen. Der Durchschnitt liegt derzeit bei ca. 300 Millionen XRP pro Monat. Der ungenutzte Rest wird stets auf ein Treuehandkonto gutgeschrieben.

Zum Abschluss noch Tron (TRX) als Beispiel für eine kritisch bewertete Coinverteilung.

Beim TRX-Token Sale wurden 15,75 Milliarden TRX an Privatanleger verteilt. Hinzu kamen 40 Milliarden für die ICO-Teilnehmer. Der Knackpunkt liegt jedoch darin, dass die Tron Foundation selbst 34 Milliarden erhielt und ein anderes Unternehmen von CEO Justin Sun zudem weitere zehn Milliarden! Insgesamt wurden Sun und seinen Unternehmen also 45 % des TRX-Vorrats (insgesamt 100 Milliarden) zugewiesen, während die anderen 55 % an die Investoren aufgeteilt wurden.

Kosten für Netzwerkbetrieb und Transaktionen

Die Kosten für das Betreiben des (Blockchain-)Netzwerks hängen von mehreren Aspekten ab. Hierzu zählen neben dem verwendeten Protokoll zur Verifikation auch die Größe der Blockchain und die daraus resultierende, benötigte Menge an Rechenleistung. Hinzu kommen die Gas Fees als Gebühren für das Ausführen von Transaktionen.

Experten stufen die Bitcoin-Blockchain als “nicht umweltfreundlich” ein, da das PoW-Protokoll eine große Menge an Rechenkapazitäten beansprucht, mit welcher ein entsprechender Stromverbrauch einhergeht. Zudem ist die Blockchain selbst mittlerweile auf gigantische 392,57 GB (Stand: 25.02.2022) angewachsen. Dazu gesellt sich alle 10 Minuten der nächste Block mit den Daten ausgeführter Transaktionen.

Auch die Nummer zwei Ethereum steht wegen hoher Gebühren in der Kritik. So sind die Gas Fees der ETH-Blockchain in den vergangenen Jahren stark angestiegen. Die Entwickler haben letztes Jahr sogar mit einem eigens darauf ausgelegten Update reagiert. Die Gebühren betragen abhängig von der Schnelligkeit der Ausführung rund:

- Fast (<30 Sekunden): 0.000000055 ETH

- Standard (<5 Minuten): 0.000000041 ETH

- Slow (<30 Minuten): 0.000000037 ETH

Welche Kryptowährungen sollte jeder kennen?

Gute Frage :) Jedermann sollte zumindest vom Bitcoin und Ethereum gehört haben. Außerhalb der Kryptoszene sollte das auch schon fast ausreichen.

Wer sich eingehender für das Thema interessiert, der sollte sich zumindest die Top 10 Coins gemäß Marktkapitalisierung auf einer Website wie CoinMarketCap.com angeschaut haben. Hier würde ich noch jene Coins ergänzen, die eine Vorreiterrolle in speziellen Kryptobereichen wie DeFis, NFTs oder Smart Contracts einnehmen oder deren engste Verfolger sind. Konkurrenten von CoinMarketCap wie CoinGecko, LiveCoinWatch, CoinLib oder CoinCap sind dahingehend wahre Fundgruben, da sie selbst entweder die meisten Informationen liefern oder Besucher auf die entsprechenden Websiten weiterleiten.

Hier die Kryptowährungen mit der höchsten Marktkapitalisierung auf einen Blick:

Bitcoin (BTC): Die wichtigste Kryptowährung weltweit

Der bereits angesprochene Bitcoin stellt derzeit die wichtigste bzw. einflussreichste Kryptowährung der Welt dar. Die erste Transaktion in der Bitcoin-Blockchain (eine Pizzabestellung) erfolgte am 03.01.2009.

Seine Dezentralität bietet diverse Vorteile gegenüber gestandenen Fiatwährungen und unserem derzeitigen Banken- bzw. Finanzsystem. Privat abgewickelte und anonyme Transaktionen ohne Mittelsmann sind ganz nach dem Geschmack liberaler Menschen, minimieren jedoch den Einfluss der omnipräsenten Banken.

Diese können Banktransaktionen vollständig nachverfolgen und Teilnehmer identifizieren. Beim BTC hingegen ist eine Identifikation lediglich über die die Wallet-Adresse möglich. Mehr Infos werden hier nicht preisgegeben.

Das Bezahlen mit Bitcoins ist zudem ortsunabhängig und global möglich. Der Urvater der Kryptos bietet also jenen Händlern einen Vorteil, die Wert auf eine hohe Sicherheit, Irreversibilität und Anonymität setzen.

Zusätzlich ist er auch unabhängig von zentralen Institutionen, da das riesige Netzwerk dezentral von der Mining-Community betrieben wird.

Neue Bitcoins werden alle 10 Minuten, also mit jedem neuen Block, erschaffen (siehe BTC-Mining). Die Währung ist aufgrund des Bitcoin-Halvings klar deflationär und eignet sich somit als langfristige, wenn auch riskantere Wertanlage.

Auf der anderen Seite bemühen sich Regierungen in den letzten Jahren sehr um seine Regulierung. Bei Verbot könnten etwaige Konten bzw. Wallets schlimmstenfalls sogar eingefroren werden.

Ethereum (ETH)

Die klare Nummer Zwei nach Bitcoin hinsichtlich Bekanntheit, Marktkapitalisierung und mehr ist Ethereum (ETH). Ethereum bietet eine Vielzahl an Anwendungsfällen in diversen Bereichen, bspw.:

- Smart Contracts,

- Decentralized Finance (DeFi),

- Decentralized Autonomous Organisations (DAOs) und

- Non-Fungible Tokens (NFTs).

Die ETH-Blockchain bildet das technische Fundament für eine Vielzahl anderer Blockchain-basierter Kryptos. Diese verwenden das Toolkit, um nicht komplett von Null beginnen zu müssen. Das macht sie zu einem unverzichtbaren Teil des Kryptomarktes.

Hierdurch verpflichtet sich die Ethereum Foundation jedoch auch dazu weitere Updates zu

veröffentlichen und das Projekt kontinuierlich voranzubringen. Ein Auseinanderbrechen des Teams samt Know-how oder qualitativ unzureichende Updates könnten einen großen Einfluss auf den gesamten Kryptomarkt haben. Im schlimmsten Fall müssten sich viele Kryptos nach Alternativen umsehen.

Hinsichtlich der Breite an Partnern, Anwendungsfällen und strategischer Ausrichtung scheint Ethereum für viele institutionelle Trader der beste Coin im Kryptomarkt. Die Einführung von Ethereum-ETFs unterstützt diese Sichtweise, zumal diese sich im Vergleich zu ihren BTC-Vettern durchgesetzt haben.

Dogecoin (DOGE)

Der Dogecoin (DOGE) ist der Spitzenreiter unter den sogenannten Spaßcoins. Diese Sparte der Kryptowährungen hat prinzipiell kein seriöses Ziel oder möchte die Welt durch eine Innovation verändern. Hier geht es primär um den Spaß an der Freude. Der Coin wird bspw. auf Reddit oder Twitter verwendet, um Trinkgeld für erstellte Inhalte vergeben zu können.

DOGE hat eine besondere Beziehung zu Elon Musk inne, der mitunter auch als “Dogefather” bezeichnet wird. Er sorgte dafür, dass sein Raumfahrtunternehmen SpaceX den Dogecoin als erste Kryptowährung überhaupt mit ins All nahm. Unabhängig davon existiert eine riesige Community um DOGE, die bereits mehrere gemeinnützige Projekte organisiert hat.

Cardano (ADA)

Cardano wird vom Entwicklerteam als Coin für Innovatoren und Visionäre vermarktet. Das Projekt ist Open Source und nicht profitorientiert. Der Fokus liegt auf:

- einer neuartigen Konzeption von Kryptos,

- der sicheren, skalierbaren und kompatiblen Ausführung von Smart Contracts und

- dem verifizierten Nachweis über die Herkunft eines Produktes.

Das Team um den ehemaligen ETH-Entwickler Charles Hoskinson spricht hiermit vor allem staatliche Institutionen und Vertreter aus dem Finanzsektor an.

IOTA (MIOTA)

IOTA ist die klare Nummer 1 für die Schnittstelle von Kryptos mit dem IoT. Kein vergleichbares Projekt hat auch nur ansatzweise so viele Partnerschaften geschlossen oder laufende Projekte. Das Potenzial des Projekts ist gigantisch.

Das Ziel von IOTA ist dementsprechend hoch gesteckt: Das Netzwerk soll zur De-facto-Plattform für Transaktionen zwischen IoT-Geräten werden.

Ripple (XRP)

Ripple war eines der ersten Projekte im Kryptobereich, insbesondere eines ohne die “klassische” Blockchain. Das Ziel laut eigener Website sind schnellere, skalierbarere und günstigere Transaktionen. Das macht XRP vor allem für Großbanken interessant, die riesige Geldmengen transferieren wollen. Langfristig sollen etablierte ökonomische Hindernisse überwunden und ein faires Finanzsystem gefördert werden.

Polygon (MATIC)

Der Coin Polygon (MATIC) erfindet das Rad zwar nicht komplett neu, verbessert dessen vorhandene Arbeitsweise sinngemäß jedoch. Die Multi-Chain-Blockchain basiert auf der ETH-Blockchain und besticht durch günstige, schnellere Transaktionen und eine hohe Skalierbarkeit. Polygon ist zudem der Name des indischen Entwicklerhauses, welches auf nationaler Ebene bereits exzellent vernetzt ist.

VeChain (VET)

Das Projekt um VeChain (VET) fokussiert sich auf das Lieferkettenmanagement und die Optimierung von Geschäftsprozessen. Der Coin selbst wird zur Netzwerk-internen Wertübertragung und als Gas für Smart Contracts verwendet.

Das Ziel im Bereich Logistik ist bspw. das Verfolgen von Produkten über die gesamte Lieferkette. Diese werden eingangs mit einem Tag (Markierung) versehen. Der aktuelle Status wird in der Blockchain gespeichert und kann auf einem Endgerät abgerufen werden. VeChain kann zusätzlich auch zur Qualitätssicherung verwendet werden, da jegliche Schritte im Herstellungs- und Lieferprozess eingebunden und nachverfolgt werden können.

Tron (TRX)

Tron (TRX) ist eine Kryptowährung von Justin Sun. Ziel des Coins ist die Revolution der Unterhaltungsindustrie, da geistige Werke per TRX entlohnt werden und zentralisierte Plattformen wie bspw. Streaming-Dienste so langfristig abgeschafft werden sollen.

Zur Verifizierung wird das bereits erwähnte Delegated Proof of Stake-Protokoll (DPoS) verwendet. TRX orientiert sich also am Vorbild Ethereum. Die Vorteile des Coins sind geringe Transaktionskosten und das hohe Transaktionsvolumen von bis zu 2.000 Transaktionen pro Sekunde.

Kryptobörsen & -Broker

Sie suchen nach der passenden Kryptobörse bzw. dem passenden Krypto-Broker? Hier auf Kagels Trading.de finden Sie Erfahrungsberichte zu einigen der bekanntesten Anbieter:

Vorteile und Nachteile von Kryptowährungen

Zum Abschluss liste ich Ihnen die allgemeinen Vor- und Nachteile von des Assets Kryptowährungen kurz auf.

Die Vorteile

Teilweise noch nicht reguliert: Ein neuer und liquider Markt weckt Begehrlichkeiten, ganz klar. Die Gewinne sind umso höher, falls man keine Steuern abdrücken muss. Krypto-Trader profitieren also vom jungen Markt und der vergleichsweise langsamen Gesetzgebung einiger Staaten.

Hier in Deutschland gilt, dass Kryptos, welche über ein Jahr lang gehalten werden, nicht versteuert werden müssen. Weitere Regulierungen scheinen bereits in Arbeit zu sein und werden in den kommenden Monaten bzw. Jahren ggf. EU-weit in Kraft treten.

Unabhängigkeit von staatlichen institutionen & Inflation von Fiatgeld: Die Inflation unseres Geldsystems ist seit Jahren Gegenstand heftiger Debatten. Der Worst Case wäre, dass bspw. der Euro durch die steigende Inflation noch viel stärker an Wert verliert und ähnlich zum Black Friday komplett entwertet wird. Dies würde dazu führen, dass die monetären Ersparnisse fast aller EU-Bürger kompensationslos verloren gehen. Es sei denn, staatliche Organisationen schaffen einen entsprechenden Gegenwert.

Hinzu kommen gesetzliche Regelungen wie die 1.000 €-Grenze für Bargeld, der Kryptos natürlich nicht unterliegen. Jene Freiheiten sind gewissen Interessensgruppen jedoch ein Dorn im Auge, den es zu regulieren gilt.

24/7 handelbar: Der Kryptomarkt kennt keine Öffnungszeiten, so wie wir sie von den klassischen Börsen kennen. Man kann den Broker jederzeit und überall aufrufen und eine Position binnen weniger Sekunden eingehen. Ein weiterer Vorteil hierbei ist, dass es keine Öffnungsgaps geben kann.

Ein Nachteil ist hierbei natürlich, dass sich der Kurs auch 3:48 Uhr Ortszeit entgegen unserer Position bewegen kann, da ein Market Maker auf der anderen Seite des Globus das Spielgeld seines Shiba Inus umschichtet.

Anteilig erwerbbar: Glücklicherweise muss niemand einen Bitcoin als Ganzes erwerben. Das wäre auch ziemlich unpraktisch, da ein Großteil der privaten Krypto-Trader wohl nicht über ein Portfolio in fünfstelligem Bereich verfügt. Stattdessen kann man sich auch einfach 1/1.000 Bitcoin holen und diesen halten.

Die Nachteile

Teilweise verboten: Der Handel mit Kryptowährungen wurde bereits in einigen Staaten strikt verboten. Hierzu zählen Algerien, Bolivien, China, Kolumbien, Ägypten, Indonesien, der Iran, Indien, der Irak, Nepal, Nordmazedonien, Russland, die Türkei und Vietnam. Neben dem Handel selbst wird mitunter auch radikal gegen Mining-Farmen vorgegangen, da diese die Branche unterstützen und die bösen unregulierten Kryptos gar noch erzeugen.

Korrelation mit dem Bitcoin: Der Kryptomarkt ist als Ganzes sehr stark vom Bitcoin als Leitwährung abhängig. Entsprechende klare Korrelationen aller Altcoins sind den entsprechenden Charts zu entnehmen und werden von keinem Fachmann angezweifelt. Der Bitcoin selbst korreliert jedoch mit diversen Indizes wie dem Dow Jones, Nasdaq 100 und S&P 500, weshalb deren Bewegungen also auch den gesamten Kryptomarkt beeinflussen.

Dieser Nachteil kann jedoch auch gewinnbringend genutzt werden. Ist man sich dieses Umstandes bewusst und kann abschätzen, wie die verursachenden Kurse verlaufen werden, so könnte man mit breiten Investments mitunter satte Gewinne auf Grundlage der hohen Volatilität des Kryptomarktes einfahren.

Hohe Volatilität & damit höheres Risiko: Auch dieser Punkt ist ein zweischneidiges Schwert, welches risikobereite Trader auszunutzen versuchen. Größere Bewegungen bedeuten mitunter Kursveränderungen von mehreren Hundert Pips. Läuft der Trend nun in unsere Richtung, so klingelt die Kasse und wir lassen die Position laufen. Steht es jedoch schlecht, so hält man den Stop-Loss knapp und steigt ggf. bei der nächsten günstigen Gelegenheit wieder ein.

Selbst große Portfolios können so in Windeseiles verpuffen, da die Gier des Menschen erfahrungsgemäß nicht immer Grenzen kennt. Zudem sollte man insbesondere beim Krypto-Trading beachten, dass Jedermann einsteigen kann. Die Hürden sind minimal, abgesehen von der Verifikation bei der Registrierung auf einer Krypto-Plattform. Dies führt zur Annahme, dass nahezu alle Krypto-Trader über kein oder nicht ausreichend fundiertes Wissen verfügen, um langfristig erfolgreich zu sein.

Mein Fazit zu Kryptowährungen

Kryptowährungen und der mit ihnen entstandene Markt sind einer der jüngsten Bereiche, an denen sich interessierte Trader versuchen können. Die Auswahl ist mit mehreren Tausend gelisteten Coins gigantisch. Es gibt mehrere Websites (bspw. CoinMarketCap.com, siehe oben), die sich allein mit dem Zusammentragen von Informationen zu Kryptowährungen beschäftigen.

Das Krypto-Trading birgt jedoch prinzipiell ein erhöhtes Risiko, bedingt durch die hohe Volatilität und der Korrelation des gesamten Marktes am Bitcoin bzw. den größten Indizes. Dies scheint dennoch eine magische Anziehung auf Privatanleger zu haben, da die Hürden gering sind und man jederzeit und überall handeln kann.

Es existieren jedoch noch weitere Investitionsmöglichkeiten neben dem Trading selbst. So können Coins mittel- bzw. langfristig gestakt werden, um passiv monatliche Einnahmen zu generieren und das Netzwerk zu unterstützen. Dennoch empfehle ich Ihnen im Kryptomarkt prinzipiell ein bewusstes Risiko- und aktives Trade-Management.

FAQ zu Kryptowährungen

Was ist eine Kryptowährung?

Eine Kryptowährung ist ein digitaler oder virtueller Vermögenswert, der als Tauschmittel dient. Sie nutzt Kryptografie zur Sicherung von Transaktionen und zur Kontrolle der Erstellung neuer Einheiten.

Wie funktioniert eine Kryptowährung?

Kryptowährungen funktionieren auf einer dezentralen Technologie namens Blockchain, einer Art verteilten Ledger, der alle Transaktionen über ein Netzwerk von Computern aufzeichnet.

Sind Kryptowährungen legal?

Die Legalität von Kryptowährungen variiert von Land zu Land. Einige Länder haben sie vollständig legalisiert, während andere Einschränkungen haben oder sie sogar verboten haben.

Was ist Bitcoin?

Bitcoin ist die erste und bekannteste Kryptowährung, die 2009 eingeführt wurde. Sie wurde als dezentrales digitales Zahlungssystem konzipiert.

Was sind Altcoins?

Altcoins sind Alternativen zu Bitcoin. Sie variieren in ihren Funktionen und Strukturen, einige bieten schnellere Transaktionen, andere haben neue Konsensalgorithmen oder bieten zusätzliche Funktionen.

Was bedeutet Mining?

Mining ist der Prozess, bei dem Transaktionen verifiziert und zur Blockchain hinzugefügt werden. Miner verwenden leistungsstarke Computer, um komplexe mathematische Probleme zu lösen und als Belohnung neue Einheiten der Kryptowährung zu erhalten.

Sind Kryptowährungen sicher?

Kryptowährungen gelten als sicher, aber sie sind nicht immun gegen Hacks oder Betrug. Nutzer sollten Vorsichtsmaßnahmen treffen, wie die Verwendung sicherer Wallets und das Vermeiden von verdächtigen Angeboten.

Kann ich mit Kryptowährungen reale Güter kaufen?

Ja, einige Händler und Online-Plattformen akzeptieren Kryptowährungen als Zahlungsmittel. Die Akzeptanz variiert jedoch stark je nach Region und Art des Geschäfts.

Was ist eine Krypto-Wallet?

Eine Krypto-Wallet ist eine digitale Brieftasche, die zum Speichern, Senden und Empfangen von Kryptowährungen verwendet wird. Es gibt verschiedene Arten, einschließlich Hardware-Wallets, Software-Wallets und Papier-Wallets.

Wie investiere ich in Kryptowährungen?

Um in Kryptowährungen zu investieren, müssen Sie sich bei einer Krypto-Börse registrieren, Geld einzahlen und dann die gewünschte Kryptowährung kaufen. Es ist wichtig, vorher gründlich zu recherchieren und sich der Risiken bewusst zu sein.