Fiatgeld – das Wichtigste vorweg

- Definition: Fiatgeld ist ein Wirtschaftsobjekt ohne inneren Wert, das als Tauschmittel dient. Sein Wert basiert nicht auf einem physischen Gut, sondern auf dem Vertrauen der Nutzer und der Anerkennung durch die Regierung.

- Herkunft des Namens: Der Begriff “Fiatgeld” stammt aus dem Lateinischen “fiat”, was “Es geschehe!” oder “Es werde!” bedeutet. Dies symbolisiert die Schöpfung von Wert aus dem Nichts.

- Gegensatz zu Warengeld: Im Gegensatz zu Fiatgeld hat Warengeld einen inneren Wert. Beispiele für Warengeld sind Gold, Silber oder Tabak. Der Wert von Fiatgeld wird hingegen durch gesetzliche Regelungen und das Vertrauen der Menschen bestimmt.

- Herausgabe: Fiatgeld wird in der Regel von den Zentralbanken eines Landes herausgegeben. Diese Institutionen haben das Monopol über die Geldschöpfung und regulieren die Menge des im Umlauf befindlichen Geldes, um wirtschaftliche Stabilität zu gewährleisten.

- Risiken: Ein Hauptproblem von Fiatgeld ist die potenzielle Gefahr der Inflation. Wenn zu viel Geld im Umlauf ist, kann es zu einer Entwertung der Währung kommen. Das Vertrauen in Fiatgeld ist daher essentiell für seine Stabilität und Akzeptanz in der Wirtschaft.

Inhalt

Was ist Fiatgeld?

Die uns gängigen, staatlichen Währungen (wie der Euro, US-Dollar oder britische Pfund) gehören dem Fiatgeld bzw. Fiatwährungen an. Jedermann verwendet sie täglich und doch wissen viele nicht, was Fiatgeld eigentlich ist.

In diesem Artikel gehe ich auf die Grundlagen zum Fiatgeld ein, damit alle Leser zukünftig mitreden können.

Beginnen wir mit den allgemeinen Aspekten, die das Fundament für den Rest dieses Beitrags bilden.

Bei Fiatwährungen handelt es sich um Zahlungsmittel, die von zentralen Institutionen (zumeist Zentralbank eines Landes) künstlich erschaffen werden. Einige Experten gehen noch weiter und bezeichnen sogar jegliche Zahlungsmittel als Fiatgeld, die nicht an einen Rohstoff wie bspw. Gold gebunden sind. Fiatgeld ist faktisch das, was sich viele Menschen unter Geld bzw. einem legalen, offiziell anerkannten Tauschmittel vorstellen.

Währungssysteme, die den Wert ihres Zahlungsmittels auf dessen materiellen Wert festlegen (bspw. Gold- oder Silbermünzen) gehören gemeinhin der Vergangenheit an. Ungedeckte Zahlungsmittel sind nicht an den Preis eines Rohstoffs (wie bspw. Gold) gebunden.

Fiatgeld beschreibt also ein künstlich erschaffenes, ungedecktes Wirtschaftsobjekt ohne eigenen, inneren Wert, welches als Zahlungs- bzw. Tauschmittel dient. Stärke und Wert einer Fiatwährung hängen meist von der wirtschaftlichen und politischen Stärke der Regierung bzw. des Landes ab.

Welche Aufgaben erfüllen Zentralbanken?

Die von einem Staat beauftragte Zentralbank ist hinsichtlich einer Fiatwährung für die folgenden Aspekte beantwortlich:

- Erstellung, Wertzuweisung und Regulierung von Banknoten und Münzen,

- Schaffung und Erhalt einer breiten Akzeptanz für die eigene Währung und

- Steuerung der sich im Umlauf befindlichen Geldmengen, ggf. durch analogen oder digitalen Druck von Fiatgeld in Abhängigkeit von der Inflation.

Fiatwährungen haben (wie alle Währungen) jedoch stets nur den Wert, den wir (bzw. in diesem Fall die erstellende Institutution) ihnen beimessen. Verspricht die Regierung bspw., dass ein grünes Stück Papier 100 Euro wert ist und alle stimmen zu, so besitzt es diesen Wert auch tatsächlich und wird zu Fiatgeld. Umgekehrt kann jene Regierung (mit der ihr zur Verfügung stehenden Macht) natürlich auch sagen, dass ein violetter rechteckiger Fetzen nur noch die paar Cent Material wert ist und kein gesetzliches Zahlungsmittel mehr darstellt.

Die alleinige gesetzliche Festlegung als Zahlungsmittel in einer Währungsverfassung reicht jedoch nicht aus und bedarf der allgemeinen Akzeptanz vieler Handelspartner. Logisch, denn wenn ein Händler meinen Euro nicht akzeptiert, dann kann ich seine Ware damit auch nicht erwerben. Entscheidend ist also schlussendlich, dass die Nutzer an die Kaufkraft der Währung glauben. Angebot und Nachfrage regeln den Rest.

Finanzielle Probleme im Staatshaushalt können zur Abwertung einer Währung führen. Dies gilt insbesondere dann, wenn das Vertrauen in die Währung nicht mehr in ausreichendem Maße vorhanden ist. Die logische Konsequenz ist also, dass eine (Fiat-)Währung nur dann problemlos funktionieren kann, wenn die Bürger und Unternehmen eines Landes auch Vertrauen in die jeweilige Regierung und ihre Währung haben.

Herkunft des Begriffs “Fiatgeld”

Der Begriff Fiatgeld ist seit der Erfindung von Kryptowährungen wieder häufiger im Alltag anzutreffen.

Das Wort Fiatgeld leitet sich vom lateinischen Wort “fiat” ab, was sinngemäß “es geschehe” oder “es werde” bedeutet. Dieses Wort stammt wiederum von dem ebenfalls lateinischen Passivverb “fieri” (“entstehen”) ab. Diese Wortherkunft zeigt, dass diese Form des Geldes faktisch “aus dem Nichts” gefertigt wird.

Welche Eigenschaften hat Fiatgeld?

Kommen wir nun zu den klassischen Eigenschaften von Fiatgeld.

Basiert auf Vertrauen: Der Wert einer Fiatwährung basiert primär auf dem Vertrauen der Öffentlichkeit zu dessen Herausgeber. Messen Bürger, Händler und Banken den Erzeugnissen einer Zentralbank also keinen Wert zu, so würde jene Währung wohl kaum als Tauschmittel verwendet werden. Zentralbanken sind daher neben dem Drucken von Geld auch für die sich im Umlauf befindliche Geldmenge und deren Steuerung zuständig.

Probleme im finanziellen Haushalt eines Staates könnten zudem zur Abwertung einer Währung führen. Dies gilt insbesondere dann, wenn das Vertrauen in die Währung nicht mehr vorhanden ist. Die logische Konsequenz ist also, dass eine (Fiat-)Währung nur dann problemlos funktionieren kann, wenn die Bürger und Unternehmen eines Landes auch Vertrauen in die jeweilige Regierung und ihre Währung haben.

Andererseits hat der gemeine Bürger heutzutage de facto keine Wahl. Arbeitgeber geben den Lohn nahezu immer in der Landeswährung aus, mit der man zudem auch überall bezahlen kann/muss. Der vorhandene Konsens übertrumpft das Risiko einer Inflation derzeit also bei weitem.

Besitzt keinen inneren Wert: Spätestens seit der Münzreform von Karl dem Großen bestanden Münzen zumeist aus Silber und hatten demzufolge einen gewissen materiellen Wert. Heutige Münzen bestehen aus kostengünstigen Stahl-Ummantelungen, Legierungen oder sind geschichtet. Die Geldscheine besitzen natürlich nicht den aufgedruckten Wert, sind jedoch mit einer Vielzahl an Sicherheitsmerkmalen versehen.

Kleingeld in Münzen und größere Mengen in Papier: Die soeben angedeutete Aufteilung in metallische Münzen für kleine Beträge und Papierscheine für größere Summen hat sich global durchgesetzt. Das Papiergeld hat gegenüber den alleinigen Münzen auch den Vorteil, dass größere Summen wesentlich weniger Volumen und Masse beanspruchen und so wesentlich leichter und vor allem sicherer transportiert werden können.

Keine Kopplung an wertbeständige Rohstoffe: Derzeitige Fiatwährungen sind spätestens seit der Aufhebung des Goldstandards nicht mehr an Rohstoffe gebunden. Stattdessen orientieren sich die meisten staatlichen Währungen an den US-Dollar als Leitwährung. Damit geht natürlich eine gewisse Abhängigkeit von jener Währung einher.

Ohne Wertkopplung könnte man Fiatgeld theoretisch in beliebiger Höhe herstellen. Dies würde jedoch klar gegen die Wertaufbewahrungsfunktion (siehe: “Wie funktioniert Fiatgeld?”) verstoßen und muss logischerweise reguliert werden.

Was ist der Unterschied zwischen Fiatgeld & Fiatwährungen?

Die Begriffe “Fiatgeld” und “Fiatwährung” werden im Deutschen gemeinhin synonym verwendet. Zum Vergleich: Im Englischen gibt es lediglich den Begriff “fiat money“.

Beispiele von Fiatgeld

Es gibt eine Vielzahl an Beispielen für Fiatgeld. Hierzu zählen alle Währungen, die von heutigen Regierungen unterstützt werden. Hier eine unvollständige Liste mit Beispielen:

- der Euro,

- der US-Dollar,

- der britische Pfund,

- der Rubel,

- die schwedische Krone und

- der japanische Yen

Hinzu kommen diverse ehemalige Vertreter, wie bspw. die Deutsche Mark oder der Französische Franc. Beide wurden im europäischen Raum durch den Euro ersetzt. Der Name Franc wird heutzutage in diversen afrikanischen Ländern und im pazifischen Raum verwendet.

Wie funktioniert Fiatgeld?

Klären wir zuerst einen gängigen Irrtum: Fiatgeld ist nicht gleich Papiergeld, da Letzteres auch auf einem gedeckten Währungssystem (bspw. mit Goldstandard) basieren kann. Von einer gedeckten Währung kann eine Regierung lediglich so viel Geld ausgeben, wie deckender Rohstoff vorhanden ist. Fiatwährungen besitzen jedoch keinen physischen Gegenwert, gegen den Banknoten zwingend eingetauscht werden müssten.

Währungen im heutigen Sinne bedienen stets primäre und sekundäre Funktionen. Die primären Funktionen lauten:

- Tauschmittel-, Zahlungsmittel- bzw. Transaktionsfunktion,

- Wertaufbewahrungs- bzw. Sparfunktion und

- Wertmesser- bzw. Recheneinheitsfunktion.

Zu den sekundären Geldfunktionen gehört unter anderem eine erleichterte Transportierbarkeit, welche die Tauschmittelfunktion unterstützt. Die vollständige Akzeptanz einer Währung kann nur dann gegeben sein, wenn die aufgelisteten Funktionen vorhanden bzw. gewährleistet sind.

Die Tauschmittelfunktion ist nur dann erfüllt, wenn eine Währung von den anwendenden Wirtschaftssubjekten als allgemeines Zahlungsmittel anerkannt wird. Der frühere Tausch Ware gegen Ware wurde mittlerweile nahezu global vom wesentlichen flexibleren Tausch Ware gegen Geld abgelöst.

Die Wertaufbewahrungsfunktion spielt insbesondere im Hinblick auf die Inflation eine essenzielle Rolle. Während der materielle Wert einer Ware prinzipiell gleich bleibt (abgesehen vom Wertverlust durch Abnutzung oder älter werden), so befindet sich der Kurswert einer Währung stets im auf und ab. Der Vorteil vom Geld ist zudem die hohe Liquidität, da dessen Wert schnell und einfach gegen eine beliebige Ware eingetauscht werden kann. Besitzer einer Ware müssten zuerst einen passenden Handelspartner finden, der jene Ware in dieser Form zu einem angemessenen Preis akzeptiert.

Beim Tausch Ware gegen Geld wird stets ein Preis in Geldeinheiten für den Austausch festgelegt. Hier greift die Wertmesserfunktion, da der Wert einer Ware in jenen Geldeinheiten bemessen wird. Den Anstieg bzw. Abfall eines Warenpreises kann man bspw. zeitlich und geografisch unterteilen, miteinander vergleichen und als Fundament für jegliche Arten wirtschaftlicher Berechnungen verwenden.

Die Wertmesserfunktion ist direkt und stark von den beiden anderen Funktionen abhängig, da nicht tauschbares Geld nicht akzeptiert wird und dessen Wert bei schwindendem Vertrauen binnen kurzer Zeit komplett verpuffen kann.

Eine Währung muss knapp vorhanden und gehalten werden, damit sie den ihr zugewiesenen Wert langfristig auch beibehält. Würde es durch unverantwortliche Produktion in nahezu unendlicher Menge zur Verfügung stehen (Hyperinflation), so würde es keine Knappheit geben und die Wertaufbewahrungsfunktion ginge verloren. Ohne Knappheit hätten alle genug Geld und könnten sich jegliche Waren selbst bei den zwingend folgenden gigantischen Preise leisten.

Sind diese Funktionen erfüllt, so wird eine Fiatwährung von Wirtschaftssubjekten freiwillig akzeptiert und gehalten. Sollte die Akzeptanz einer Währung sinken, so wäre bspw. die Einführung einer sogenannten Doppelwährung eine Möglichkeit. Diese übernimmt die Geldfunktionen in einem Land temporär, bis das Vertrauen in angemessenem Maße wiederhergestellt wurde. Ein Beispiel ist die Euro-Einführung als Bargeld im Jahr 2002: Vom ersten Januar bis zum 28. Februar waren der Euro und die Deutsche Mark oder sogar der Schilling zeitgleich als gesetzliche Zahlungsmittel im Umlauf. Ab dem ersten März wurde lediglich der Euro verwendet.

Die Geschichte von Fiatgeld

Man muss sich mit der Geschichte von Fiatwährungen auseinandersetzen, um heutige Währungen und die Strukturen dahinter besser verstehen zu können. Daher gewähre ich Ihnen in diesem Abschnitt einen Einblick in die Geschichte von Fiatgeld.

Vor der Erfindung von Fiatwährungen mussten sich Menschen zunächst auf einen Tauschhandel Ware gegen Ware einlassen. Man ging also mit dem eigenen Tauschgegenstand zum potenziellen Handelspartner und verhandelte (sinngemäß): “Ich tausche meine zehn Eier gegen dein Brot.” Diese Vorgehensweise wurde mit zunehmend komplexeren Handelsbeziehungen jedoch immer umständlicher, zumal ein Handelspartner den eigenen Tauschgegenstand auch schlichtweg ablehnen konnte.

Der nächste Schritt war das Prägen von Edelmetallmünzen aus begrenzten Rohstoffen wie Gold oder Silber. Diese besaßen neben dem zugewiesenen Wert auch einen materiellen (inneren) Wert.

Erste Versuche im 11. bis 13. Jahrhundert

Das erste Papiergeld wurde bereits in der Song-Dynastie zwischen 960 und 1127 herausgegeben. Papiergeld wurde bspw. gegen 1024 als Notgeld und Münzenersatz zwecks Kriegsfinanzierung eingesetzt.

Fiatgeld hingegen wurde erstmals im 11. Jahrhundert n. Chr. in der chinesischen Provinz Szechuan verwendet. Auch hier wurde nachweislich Papier bedruckt und als Tauschmittel angewandt. Es handelte sich jedoch nicht um Fiatgeld im engeren Sinne, da jene Scheine stets in Rohstoffe wie Gold, Silber oder Seide umgetauscht werden konnten. Dieses Geldsystem hatte bestand bis die Regierung immer mehr Geld erschuf. Dies führte zu einer Entwertung der Banknoten, die schlussendlich nicht mehr verwendet wurden.

Der venezianische Händler Marco Polo entdeckte kaiserliche Banknoten aus Papier im Jahr 1276. Der mongolische Kublai Khan führte im 13. Jahrhundert das erste Fiageld ein, welches nicht von Rohstoffen gedeckt war.

Den nächsten Versuch startete König Gaichatu von Persien in Anbetracht seiner leeren Staatskasse. Er verkündete am 13.08.1294, dass jeder mit dem Tode bestraft werde, der sein Papiergeld nicht akzeptiere. Binnen zwei Monaten kam der Handel zum Erliegen und Unruhen brachen aus. Gaichatu widerrief die Proklamation und wurde kurze Zeit später ermordet.

Faitgeld im Europa des 17. & 18. Jahrhunderts

Europäische Staaten beschäftigten sich ab dem 17. Jahrhundert eingehender mit der Option Fiatgeld.

Das erste europäische Papiergeld wurde während der Französischen Revolution in Umlauf gebracht und hieß Assignaten. Der Nationalkonvent verkündete am 08.09.1793 die Todesstrafe samt Konfiszierung des Vermögens für jene, die die Bezahlung mit Assignaten verweigern oder bei der Bezahlung einen höheren Preis verlangen. Zudem wurde jedem eine Belohnung versprochen, der die Behörden über solche Transaktionen informiert.

Die Gesetzgebung wurde im Mai 1794 weiter verschärft: Ab sofort wurde jeder mit dem Tode bestraft, der sich vor dem Abschluss eines Geschäfts über das Zahlungsmittel des Geschäftspartners erkundigte.

Doch auch diese drakonischen Maßnahmen konnten die Assignaten nicht retten und sie verloren schnell an Wert. Mit Einführung des Franc durch Napoleon Bonaparte im Jahr 1803 besaßen sie de facto keinen Wert mehr.

Hyperinflation in den 1920er Jahren

In der Geschichte gab es eine Vielzahl weiterer Einführungsversuche, von denen ein Großteil langfristig scheiterte. Allgemein bekannt ist bspw. die Hyperinflation in der Weimarer Republik zu Beginn der 1920er. Die gigantischen Reparationszahlungen des Ersten Weltkrieges waren zu viel für die nationale Wirtschaft und die ungedeckte Fiatwährung. Beide konnten die Zahlungen nicht decken.

Die Folge: die soeben erwähnte Hyperinflation und das verlorene Vertrauen der Bevölkerung in die eigene Währung. Es gab einzelne Scheine die gigantische Werte wie 500 Milliarden Mark inne hatten. Nach Zusammenbruch des Geldsystems erfolgte eine Währungsreform und die Einführung der Reichsmark als neue Währung.

Bretton-Woods-System & Abschaffung des Goldstandards

Im 20. Jahrhundert begann der Siegeszug des Fiatgeldes auch in Nordamerika. Hierbei spielten auch Aspekte wie Kredite und ein Mindestreserve-System eine entscheidende Rolle.

So entband US-Präsident Franklin D. Roosevelt die Zentralbank von ihrer Verpflichtung, eingereichte US-Dollar-Noten in Goldmünzen einzulösen. Ergänzend wurde privater Goldbesitz von mehr als 100 US-Dollar im Jahr 1933 als illegal erklärt und mit bis zu zehn Jahren Gefängnis samt Beschlagnahmung geahndet. Dies bildete das Fundament für sich verbreitende, mit Gold hinterlegte, Papierwährungen.

Eine Währung mit Gold hinterlegen bedeutet, dass Banknoten stets auf der Bank gegen Gold eingetauscht werden können.

Nach dem Zweiten Weltkrieg sollte ein Währungssystem geschaffen werden, welches die Vorteile flexibler und fester Wechselkurssysteme verbindet. Das als Bretton-Woods-System bezeichnete System beschreibt eine internationale Währungsordnung mit Wechselkursbandbreiten und dem US-Dollar als Leit- bzw. Ankerwährung.

Der hierfür erforderliche Goldstandard wurde 1971 von US-Präsident Richard Nixon abgeschafft. Die USA lösten sich somit zugleich von ihrer Verpflichtung, von Mitgliedsstaaten eingereichte US-Dollars in Gold einzulösen.

So entstand ein Währungssystem, welches ausschließlich auf ungedecktem Fiatgeld basiert. Das System von Bretton Woods mit festen Wechselkursen brach folglich zusammen. Infolgedessen führten die meisten Länder der Welt ebenfalls ungedeckte Fiatwährungen ein.

Wir lernen also aus der Geschichte, dass bei Fiatwährungen stets die jeweilige Geldpolitik von großer Relevanz ist.

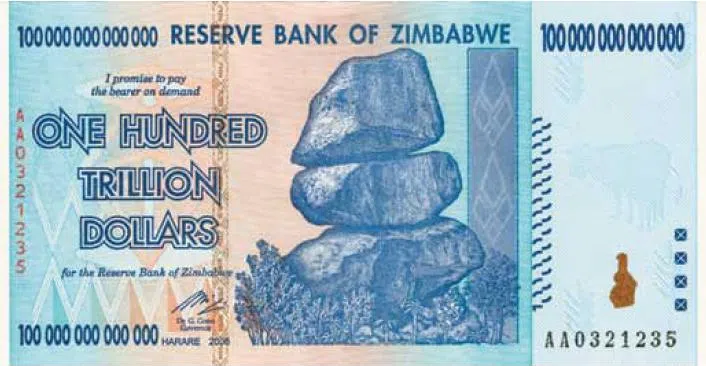

Hyperinflation in Simbabwe in den 2000ern

Ein aktuelleres Beispiel für eine Hyperinflation fand zu Beginn der 2000er Jahre in Simbabwe statt. Die Regierung des afrikanischen Landes wollte die eigenen wirtschaftlichen Probleme lösen, indem es der Zentralbank befahl große Mengen Geld zu drucken.

Die negativen Konsequenzen dieser Entscheidung folgen stehenden Fußes, da es wenige Jahre später zur Hyperinflation mit 230 bis 500 Milliarden Prozent kam. Der Simbabwe-Dollar wurde aufgrund des gigantischen Angebots beinahe wertlos. Die Leidtragenden kamen vor allem aus der einfachen Bevölkerung.

Warum hat sich Fiatgeld als primäres Zahlungsmittel durchgesetzt?

Doch warum hat sich Fiatgeld gegenüber anderen Zahlungsmitteln wie dem Warengeld durchgesetzt? Hier bediene ich mich einer interessanten Aussage von Heiner Flassbeck, Wirtschaftwissenschaftler und ehemaliger Chef-Volkswirt bei der Konferenz der Vereinten Nationen für Handel und Entwicklung:

Angenommen Arbeitnehmer sparen stets einen gewissen Prozentsatz ihres Gehalts, das sich direkt aus den vorhandenen Produktionskapazitäten ergibt. Ohne den Geldfluss dieses Anteils könnten jene Kapazitäten zukünftig nicht mehr ausreichend bedient werden. Die Folge: Investitionen in dem bisherigen Umfang wären nicht mehr so attraktiv, da schlichtweg ein gewisser Anteil des Kapitals fehlt.

Dementsprechend müsste also eine angepasste Geldpolitik verfolgt werden, die diesem sinkenden Interesse mit einer steigenden Geldmenge entgegenwirkt. Hätte man nun eine Fiatwährung, die mit Gold gedeckt ist, so könnte man wegen der begrenzten Goldreserven nicht einfach weitere Scheine produzieren. Ein vergleichbares Problem hätte man bei Warengeld, welches ebenfalls nicht beliebig nachgedruckt werden kann.

Im Kapitalismus ist ein gesunder Geldfluss also essenziell. Je höher die Sparrate, desto mehr Geld wird (wenn auch nur temporär) aus dem Umlauf gezogen und müsste über kurz oder lang wieder durch neu gedrucktes Geld ersetzt werden. Ansonsten sinkt die Summe des Geldes, welches sich de facto im Umlauf befindet.

Gedankenexperiment zur Inflation bei Fiatwährungen

Hierzu ein Gedankenexperiment mit fiktiven Zahlen: Angenommen es gäbe eine feste Summe von 100 Milliarden Euro, die sich derzeit im Umlauf befindet. Die Europäische Zentralbank (EZB) könnte an dieser Grenze nichts ändern und dürfte lediglich Geld drucken, um bspw. zerstörte Scheine zu ersetzen.

Spart jedermann nun 10 % des Einkommens und lässt diese auf dem eigenen Girokonto liegen, so wären früher oder später nur noch 90 Milliarden Euro im Umlauf. Diese Zahl würde weiter sinken, da alle jeden Monat weitere 10 % sparen würden.

Ohne neu gedrucktes Geld und Anrühren des Ersparten würde uns also irgendwann das liquide Geld ausgehen. Logische Konsequenz: Wenn niemand zum Verringern der eigenen Anlagen gezwungen werden soll, so muss also zwingenderweise neues Geld in Umlauf gebracht werden.

Damit geht dann natürlich auch eine Inflation einher. Warum? Da der Anteil von 100 € an 100 Milliarden Euro größer ist, als an 120 Milliarden Euro. Damit sind meine 100 € heute eigentlich weniger wert als früher, egal ob bar in der Geldbörse oder vor 20 Jahren zurückgelegt.

Was sind Alternativen zum Fiatgeld?

Fiatgeld stellt die mit Abstand am weitesten verbreitete Form des Geldes dar. Der logische Umkehrschluss ist demzufolge, dass es auch noch weitere Formen als Alternativen zum Fiatgeld geben muss. An dieser Stelle gehen wir auf die bekanntesten Vertreter ein: Warengeld, Kreditgeld und Kryptowährungen.

Warengeld

Hier stellt sich zuerst die Frage: Was ist Warengeld denn überhaupt? Warengeld wird auch als Naturalgeld oder Gebrauchsgeld bezeichnet und steht für ein Zahlungsmittel mit innerem Wert. Bekannte Beispiele sind:

- Edelmetalle wie Gold und Silber,

- Gewürze wie Salz,

- Grundnahrungsmittel wie Reis oder

- Genussmittel wie Tabak oder Alkohol

Warengeld war früher im Vergleich zum Fiatgeld klar vorherrschend, musste seine Dominanz doch eindeutig abtreten. Es wird jedoch weiterhin in Bereichen genutzt, in denen Fiatwährungen de facto nicht existent oder gar verboten sind. Das klassische Beispiel sind geschmuggelte Zigaretten in Gefängnissen.

Fiat- und Warengeld unterscheiden sich in einigen wichtigen Punkten. Das Warengeld besitzt zusätzlich zum Tauschwert auch stets einen inneren Wert, nämlich den der Ware selbst bzw. den der verwendeten Materialien. Bei frühen Silber- und Goldmünzen war dies dementsprechend der Wert des Edelmetalls zu jenem Zeitpunkt.

Warengeld besitzt also auch ohne staatliche Regulierungen einen gewissen Wert, der bei Einbruch des Finanzsystems erhalten bleiben würde. Beim Fiatgeld handelt es sich sinngemäß um ein Versprechen der Regierung und der herstellenden Zentralbank. Diese versichern, dass ihre Währung den vermerkten Wert behält und überall gegen Güter mit jenem Wert eingetauscht werden kann.

Beim Warengeld sollte jedoch das Risiko auf externe Wertbeeinflussungen einbezogen werden. So kann eine Regierung den Wert von Warengeld bei der Entdeckung eines neuen Goldvorkommens bspw. nicht immer kontrollieren oder gar erhalten.

Kryptowährungen

Mit der Entwicklung des Bitcoins als erste Kryptowährung führte Satoshi Nakamoto eine attraktive Alternative zum gestandenen Fiatgeld ein. Ihre primären Vorteile gegenüber dem Fiatgeld sind:

- Transparenz durch die Blockchain (zumindest bei vielen Vertretern) statt Vertrauen in die Zentralbank

- kein/-e Mittelmann bzw. dritte Institution (bspw. Zentralbank)

- keine Inflation durch scheinbar beliebige Erschaffung

Kryptos existieren lediglich digital und sind im Vergleich wesentlich volatiler. Ihr Wert wird allein durch den Markt bestimmt, also konkret durch Angebot und Nachfrage.

Die meisten Kryptowährungen sind (im Gegensatz zu Fiatwährungen) nicht inflationär, sondern (abhängig von ihrem Quellcode) oft deflationär wie bspw. der Bitcoin.

Beide Geldarten haben jedoch auch viele Gemeinsamkeiten. Sie haben keinen inneren Wert, werden künstlich erschaffen und beziehen ihren Wert also nur aus dem Glauben an die Währung. Neben dem eigentlichen Zweck des Tauschhandels können beide auch als Wertanlage verwendet werden, wobei Fiatgeld wegen der Inflation und dem langfristigen Wertverlust im Vergleich eher unattraktiv wirkt.

Das ursprüngliche Ziel von Kryptowährungen (und speziell dem Bitcoin) ist das bargeldlose, im Alltag praktikable Bezahlen über ein Währungssystem, bei dem Geld nicht einfach erzeugt werden kann. Diese Lossagung vom Fiatgeld geht mit der Unabhängigkeit von staatlichen Institutionen und Mittelsmännern einher. Fälschungssicherheit wird nicht durch analoge Sicherheitsmerkmale wie Wasserzeichen, sondern durch die namensgebende Kryptographie erreicht. Das Ziel ist zudem ein freier und fairer Handel, der ausschließlich zwischen den beiden Akteuern stattfindet.

Das Konzept einer Kryptowährung wird in ihrem Quellcode festgehalten und kann bei Bedarf durch Updates aktualisiert werden. Das individuelle Konzept legt auch die Ausschüttungsrate von Beginn an fest und entscheidet bspw., ob es sich um eine inflationäre oder deflationäre Währung handelt.

Kreditgeld

Fiatgeld wird manchmal irrtümlicherweise mit Kreditgeld gleichgesetzt. Kreditgeld stellt jedoch lediglich eine Teilmenge von Fiatwährungen dar und ist gemäß der Kredittheorie mit der Geldschuld und dem „Rückleistungsdruck“ bzw. verpfändeten Sicherheiten gedeckt.

Der Begriff Kreditgeld bezieht sich auf Geld, welches zukünftige Ansprüche eines Wertgegenstands gegen jemanden darstellt. Der Inhaber von Kreditgeld kann damit Waren und Dienstleistungen kaufen und es (falls erwünscht) einlösen, um hinterlegte Artikel zu erhalten.

Kreditgeld besitzt lediglich einen geringen inneren Wert im Vergleich zu jenem, den es beim Umtausch darstellt. Neben Banknoten können als Tauschmittel auch Schecks oder Schuldverschreibungen eingelöst werden. Kreditgeld kann auch ein Fälligkeitsdatum besitzen, zu dem die Bank dem Empfänger einen bestimmten Betrag auszahlt.

Dieses Konzept wurde von englischen Goldschmieden entworfen. Diese verwahrten Edelmetallvorkommen vor Jahrhunderten und gaben Papiernoten an jene aus, die bspw. Gold zur zukünftigen Einlösung hinterlegten. Sie mussten diese Noten jedoch nicht vollständig mit Edelmetallen hinterlegen, da nur ein kleiner Anteil der Inhaber zurückkommt und die Noten umwandelt. Die Schmiede gaben sodann unbesicherte Anleihen als Kredite an jene aus, die Geld benötigten. Als Gegenleistung verbuchten sie Gewinne aus Zinszahlungen.

Regierungen haben bei gedeckten Währungen also eine vergleichbare Wahl: wollen sie ein wertvolles Gut ausreichend hinterlegen, damit jeder Banknotenbesitzer sie stets einlösen kann (Warengeld) oder soll gerade genug vorgehalten werden, um den vergleichsweise kleinen Anteil bedienen zu können, der die Rückzahlung tatsächlich vornehmen möchte (Kreditgeld).

Bei Banknoten würde es sich also Kreditgeld handeln, falls Menschen Gold oder Silber mit ihnen einlösen könnten.

Auf Basis der bisherigen Ausführungen dieses Artikels können wir sagen: Die heutigen Fiatwährungen sind kein Kreditgeld, da diese nicht durch wertvolle Rohstoffe gedeckt sind.

Wäre eine weltweite Fiatwährung eine sinnvolle & realistische Alternative?

Zudem besteht auch die Möglichkeit einer weltweiten Fiatwährung (nennen wir es kurz: “Weltgeld”). Diese könnte sich bspw. den Euro also kontinentales Vorbild nehmen, Rückschlüsse aus dessen Aufbau und Versäumnissen ziehen und sich langfristig als einzige Währung etablieren. Doch wäre dies wirklich eine ernsthafte Option?

Entscheidend wäre natürlich das Gerüst, das um dieses Weltgeld herum gesponnen wird. Hierfür müssten unter anderem die folgenden Fragestellungen geklärt werden:

- Wie viel Macht würde die zugehörige Weltzentralbank bekommen? Und wie würde ein Weltgeld-Rat gestaltet werden? Hier müsste die unantastbare Monopol-Stellung etwaiger Institutionen beachtet und bewusst reguliert werden, da jeder einzige Mensch dieses Weltgeld unausweichlich verwenden müsste.

- Soll das Weltgeld gedeckt oder ungedeckt sein? Falls ja: Mit welcher Ressource?

- Welche Folgen hätte der fehlende Wettbewerb zwischen den unterschiedlichen Währungen? Abgesehen vom Ende des Forex-Marktes.

- Wie würden internationale Uneinigkeiten oder gar Konflikte um diese Währung gelöst werden?

- Wie würde man einer unerwünschten Einflussnahme und Korruption vorbeugen?

- Würde es eine Bargeld-Obergrenze geben? Diese liegt in Frankreich derzeit bei 1.000 Euro für ansässige Steuerzahler. Ein vertretbarer Begründungspunkt könnte hier das Einschränken von Schwarzarbeit oder illegalen Geschäften sein.

Unabhängig von diesen Fragestellungen ist eine Welt-Fiatwährung sehr unwahrscheinlich. Einzelne Staaten müssten weitreichende Zugeständnisse eingehen oder einige Bereiche ihrer Souveränität im Krisenfall abtreten (Stichwort: Griechenland-Hilfe des Euro-Rettungsschirms), damit diese Währung überhaupt langfristig und idealerweise gesund am Leben gehalten werden kann. Griechenland mag dies als Teil der EU vielleicht bereitwillig tun, eine Supermacht wäre dem wohl eher abgeneigt.

In Anbetracht der derzeitigen Weltpolitik und dem Egoismus, der dem Kapitalismus naturgemäß innewohnt, gehe ich davon aus, dass wir eine einzige globale Währung wohl nicht erleben werden.

Vor- & Nachteile von Fiatgeld im Vergleich zu anderen Finanzmitteln

Verschaffen wir uns nun einen Überblick über die Vor- und Nachteile von Fiatgeld.

Vorteile

Fehlende Knappheit: Heutige Fiatwährungen werden nicht durch knappe Ressourcen gedeckt und sind dementsprechend kein beschränktes oder limitiertes Tauschmittel. Dies gewährt Zentralbanken mehr Kontrolle über die Bereitstellung und den Wert jener Währung, das Kreditangebot und ermöglicht die zuverlässigere Verwaltung von Liquidität und Zinssätzen.

Flexibilität durch staatliche Regulierung: Wie bereits ausgeführt wird das Angebot an Fiatgeld von staatlichen Institutionen kontrolliert und reguliert. Damit sinkt das Risiko einer unerwarteten Abwertung durch ein schwankendes Angebot, da jede Erhöhung durch den Staat vorherbestimmt ist.

Die derzeitige Inflation ist also eine erwartete bzw. gewünschte Abwertung im kleineren, kontrollierten Rahmen. Der Goldstandard beschränkte Banken und Regierungen früher also in ihrer Handlungsfreiheit, da sie lediglich so viel Geld ausgeben konnten, wie es die eigenen Rohstoffreserven erlaubten.

Im Gegensatz dazu gewähren heutige Fiatwährungen den Zentralbanken mehr Möglichkeiten zur Beeinflussung von Kreditversorgung, Liquidität und Geldfluss. Damit geht auch das Abdämpfen negativer Effekte auf die Wirtschaft einher.

Kostengünstige Herstellung: Das Drucken von massenweise Papiergeld ist heutzutage deutlich günstiger als das Prägen von Gold- und Silbermünzen. Die weitere Herstellung von legierten oder ummantelten Münzen ist primär davon abhängig, ob die Nachfrage nach ihnen steigt.

Zudem nimmt der Anteil bargeldloser Transaktionen insbesondere seit der Corona-Pandemie stark zu. Je mehr über Kreditkarten oder Überweisungen abgewickelt wird, desto geringer wird logischerweise der Anteil der in bar ausgeführten Transaktionen. Sinkt die Nachfrage an Bargeld, so muss dieses nicht zwingenderweise in Masse hergestellt werden. Stattdessen könnte man auch auf das Eintippen mehrerer Nullen in einen Computer wechseln und die Fiatwährung so wesentlich kostengünstiger unter die Leute bringen.

Internationaler Handel: Nahezu alle Staaten verwenden das weltweite Fiat-Währungssystem und erkennen andere Währungen an. Dies erleichtert nicht nur den internationalen Handel, sondern auch den Umtausch in andere Währungen ungemein.

Nachteile

Wert ist abhängig von regulatorischer Finanzpolitik: Fiatgeld besitzt keinen inneren Wert, sodass der eigentliche Wert von verantwortungsvoller Fiskalpolitik und der Regulierung der Regierung abhängt. Der nicht vorhandene materielle Vermögenswert ermöglicht es Zentralbanken so viel Geld herzustellen wie nötig. Das macht Fiatgeld per se inflationär und kann bei unverantwortlicher Geldpolitik zur Entwertung und hohem Kaufkraftverlust führen.

Auf die damit einhergehende Inflation und deren Konsequenzen muss ich an dieser Stelle wohl nicht weiter eingehen.

Wert basiert auf Vertrauen: Fiatwährungen werden von der Regierung als gesetzliches Zahlungsmittel deklariert und besitzen keinen intrinsischen Wert. Kollabieren Staat und Zentralbank, so könnte dies in einer kompletten Entwertung des Geldes resultieren.

Hier bieten Kryptos mit ihrer Transparenz augenscheinlich einen sinnvollen und innovativen Ausweg. Denn wer willens ist sich zu informieren, der hat Gewissheit und muss nicht vertrauen.

Keine Reserven: Angenommen eine Fiatwährung würde durch Inflation vollständig entwertet werden: Halten heutige Regierungen adäquate Reserven vor, um einem Krisenfall vorzubeugen? Eine wertbeständige Reserve wie der Goldstandard wurde durch Nixon abgeschafft und durch die Fiatwährung US-Dollar ersetzt. Letzterer könnte jedoch ebenso entwertet werden, da alle Fiatwährungen im globalen Währungssystem enthalten sind und bei einem Zusammenbruch wohl gleichermaßen betroffen wären.

Weniger Stabilität: Ohne ein unterstütztendes System wie dem Goldstandard fehlt ein Grundpfeiler, der für weitere Stabilität sorgt. Begrenzte Rohstoffe wie werterhaltendes Gold besitzen stets einen gewissen inneren Wert und könnten im Krisenfall das Zündlein an der Waage sein. Und ja, Fiatgeld ist im Vergleich zu Kryptowährungen (derzeit) weniger volatil.

Risiko von Finanzblasen: Fiatgeld birgt auch eine höhere Gefahr von Blasen, also wirtschaftlichen Zyklen mit zunächst starkem Preisanstieg und anschließendem ähnlich starken Preisrückgang. Ursachen könnten eine unverantwortliche Geldpolitik mit resultierender Inflation und ggf. sogar Hyperinflation sein (siehe Simbabwe).

Der Grund für die gestiegene Verbreitung von Finanzblasen ist der praktisch unbegrenzte Vorrat bei Fiatwährungen. Dieser lässt Regierungen stets die Option für quantitative Lockerungen, welche die Wirtschaft (wieder) antreiben, aber auch zu höheren Inflationsraten führen könnten.

Mein Fazit zur Fiatwährung

Das Konzept des Fiatgeldes wird bereits seit einigen Jahrhunderten in verschiedenen Formen verwendet. Ökonomen sind sich trotzdem nicht einig darüber, ob es die beste Lösung für unser aktuelles Wirtschaftssystem darstellt. Es hat sich weltweit als de facto Standard durchgesetzt.

Fiatgeld ist nicht wertgebunden und basiert primär auf dem Vertrauen aller Beteiligten in eine staatlich ausgegebene und regulierte Währung. Die heutigen hohen Inflationszahlen haben ihren Ursprung in mehreren wirtschaftlichen Gründen und dienen zumeist dem Erhöhen bzw. Erhalt des allgemeinen Cashflows.

Die primären Alternativen zum Fiatgeld sind das mit Rohstoffen hinterlegte Warengeld, das kreditbezogene Kreditgeld und die innovativen, digitalen Kryptowährungen. In diesem Artikel haben wir zudem die Option einer globalen Welt-Fiatwährung und deren grundlegende Gedankengänge besprochen.

Die Dominanz von Fiatwährungen scheint derzeit unangetastet. Systemkritiker prognostizieren seit Jahrzehnten einen “Great Reset”, verursacht durch die steigende Inflation und einschneidende, wirtschaftliche Änderungen. Fiatwährungen hängen direkt von den amtierenden staatlichen Institutionen ab. Im aktuellen Ukraine-Konflikt sehen wir, wie gravierend und schnell Geopolitik den Wert einer einzelnen Fiatwährung und die Wirtschaft eines Landes beeinflussen kann.

FAQ zum Fiatgeld

Was ist Fiatgeld?

Fiatgeld ist ein Wirtschaftsobjekt ohne inneren Wert, das als Tauschmittel dient. Es hat keinen materiellen Gegenwert wie Gold oder Silber, sondern seinen Wert erhält es durch das Vertrauen der Menschen und die Anerkennung durch die Regierung.

Woher kommt der Begriff “Fiatgeld”?

Der Begriff “Fiatgeld” stammt aus dem Lateinischen und bedeutet “Es geschehe!” oder “Es werde!”. Es symbolisiert die Schöpfung von Wert aus dem Nichts.

Was ist der Unterschied zwischen Fiatgeld und Warengeld?

Warengeld hat sowohl einen inneren als auch einen äußeren Wert. Beispiele für Warengeld sind Gold, Silber, Tabak oder Reis. Fiatgeld hingegen hat keinen inneren Wert und sein Wert wird durch gesetzliche Regelungen und das Vertrauen der Menschen bestimmt.

Wer gibt Fiatgeld heraus?

Fiatgeld wird in der Regel von Zentralbanken eines Landes herausgegeben und von der jeweiligen Regierung als gesetzliches Zahlungsmittel anerkannt.

Warum vertrauen Menschen Fiatgeld?

Das Vertrauen in Fiatgeld basiert auf der Überzeugung, dass es von anderen Akzeptiert wird und dass die Regierung und die Zentralbank für seine Stabilität sorgen. Zudem ist es durch gesetzliche Regelungen als Zahlungsmittel anerkannt.

Kann Fiatgeld beliebig vermehrt werden?

Theoretisch ja, da es keinen materiellen Gegenwert hat. In der Praxis gibt es jedoch regulatorische Grenzen und Mechanismen, die eine unkontrollierte Geldschöpfung verhindern sollen, um die Geldwertstabilität zu gewährleisten.

Was sind die Risiken von Fiatgeld?

Ein Hauptproblem von Fiatgeld ist die Inflation, also der Verlust an Kaufkraft. Wenn zu viel Fiatgeld im Umlauf ist, kann es zu einer Entwertung kommen. Ein weiteres Risiko ist das Vertrauensverlust, welcher zu einer Währungskrise führen kann.

Hat Fiatgeld eine lange Geschichte?

Ja, die Idee von Geld, das nicht durch einen materiellen Wert gedeckt ist, gibt es schon seit Jahrhunderten. Die genaue Form und Akzeptanz von Fiatgeld hat sich jedoch im Laufe der Zeit entwickelt und verändert.

Was sind bekannte Beispiele für Fiatwährungen?

Der Euro, der US-Dollar, der Japanische Yen und das Britische Pfund sind Beispiele für moderne Fiatwährungen.

Warum gibt es Kritik an Fiatgeld?

Kritiker argumentieren, dass Fiatgeld anfällig für Missbrauch durch Regierungen und Zentralbanken ist, da es theoretisch in unbegrenzter Menge geschaffen werden kann. Dies kann zu Inflation und Wirtschaftskrisen führen. Einige befürworten daher die Rückkehr zu einem Goldstandard oder anderen Formen von Warengeld.