Der Bullenmarkt in 30 Sekunden erklärt

- Definition: Ein Bullenmarkt beschreibt eine Phase an den Finanzmärkten, in der die Preise über einen längeren Zeitraum steigen.

- Merkmale: Optimistische Anlegerstimmung, hohe Nachfrage nach Aktien, zunehmende wirtschaftliche Stabilität.

- Dauer: Bullenmärkte können Monate bis Jahre andauern, begleitet von kleineren Rücksetzern (Korrekturen).

- Treiber: Positive wirtschaftliche Daten, niedrige Zinsen, starke Unternehmensgewinne und Vertrauen in die Marktstabilität.

- Ende: Ein Bullenmarkt endet oft mit einem signifikanten Abschwung, wenn Anleger Gewinne realisieren oder wirtschaftliche Unsicherheiten steigen.

Inhalt

- Wie wird der Bullenmarkt definiert?

- Was sind die Merkmale eines Bullenmarktes?

- Welche Phasen hat ein Bullenmarkt auf dem Aktienmarkt?

- Welche historisch relevanten Bullenmärkte an der US-Börse gibt es?

- Was ist eine Bullenfalle?

- Welche Anzeichen sprechen für das Ende eines Bullenmarktes?

- Fragen & Antworten

Als allgemeiner Begriff sind Bullenmärkte Perioden steigender Preise in der Finanzwelt, die in der Regel durch den Erfolg oder die Vermehrung bestimmter Vermögenswerte gekennzeichnet sind. Der Bullenmarkt ist in der Regel durch den Optimismus der Anleger und positive Erwartungen für die Zukunft gekennzeichnet.

In diesem Artikel erfährst du die wichtigsten Kennzeichen eines Bullenmarktes. Auch historisch relevante Bullenmärkte und deren Auswirkungen werden genannt. Zudem findest du ein paar Strategien, wie du während eines Bullenmarktes auf der sicheren Seite bist und dein Geld auf dem Aktienmarkt oder auf anderen Rohstoffmärkten absichern und vermehren kannst.

Wie wird der Bullenmarkt definiert?

Ein Bullenmarkt (engl. bull market) wird auch als Hausse oder Boom bezeichnet und ist in der Regel als eine anhaltende Aufwärtsbewegung der Kurse definiert, die auf der Erwartung eines künftigen wirtschaftlichen Wachstums beruht. Die genaue Definition lautet:

Wenn sich ein Markt, Handelsinstrument oder Sektor in einem Aufwärtstrend befindet, bezeichnet man das generell als Bullen-Markt.

Man sagt, dass in diesem Fall Bullen die Kontrolle übernommen haben. Befindet sich der Markt jedoch in einem nachhaltigen Abwärtstrend, spricht man von einem Bären-Markt, da die Bären vorherrschen. Bullen-Märkte werden mit weit reichendem Optimismus und Zuversicht assoziiert, wobei positive Neuigkeiten die Märkte vorantreiben und negative eher nebensächlich behandelt werden.

ig.com

Das Gegenteil vom Bullenmarkt ist der Bärenmarkt. In der Finanzwelt ist ein Bärenmarkt eine Marktsituation, in der die Wertpapierkurse fallen. Symbolisiert wird dies durch einen Bären, der mit seinen Pranken nach unten schlägt.

Was sind die Merkmale eines Bullenmarktes?

Der Stier ist ein häufig verwendetes Symbol auf den Finanzmärkten. Er drückt Optimismus, Wachstum und Erfolg aus. Er zeigt an, dass die Preise steigen und beschreibt den Markt als “bullisch“. In dieser Zeit sehen die Anleger die Entwicklungen der Kurse optimistischer. Ein Bullenmarkt weist folgende Merkmale auf:

- Kursanstieg von 20 % oder mehr

- Starke (nationale) Konjunktur

Allgemein wird von einem Bullenmarkt bzw. bull market gesprochen, wenn die Indizes wie der DAX, Dow Jones oder NASDAQ 100 um 20 % im Vergleich zum letzten Tiefstwert gestiegen sind. Dies kann sich auf einzelne Branchen, einzelne Aktien oder auch andere Asset Klassen beziehen. Auch der Zinsmarkt und die Devisenmärkte können einen Bullenmarkt aufweisen.

Dennoch wird in der Regel von einem Bullenmarkt im nationalen oder internationalen Kontext gesprochen. Dieser Kursanstieg muss über einen längeren Zeitraum vorhanden sein. In der Literatur ist von mehreren Monaten die Rede. Die Geschichte hat gezeigt, dass ein Bullenmarkt im Schnitt 2,7 Jahre anhält.

Wichtig: Der bisher längste Bullenmarkt war von 2009 bis 2020. Laut der Official Data Foundation konnte der S&P 500 in dieser Zeit einen Zuwachs von 475,72 % verzeichnen.

Da in dieser Phase oft ein gesamtwirtschaftlicher Aufschwung verzeichnet werden kann, tritt hier häufig ein erhöhtes Investitionsverhalten auf. Die Stimmung unter den Anlegern ist in dieser Phase gut und es werden höhere Risiken eingegangen aufgrund der Hoffnung, dass höhere Renditen erzielt werden.

In Bezug auf die Erwartungen der Renditen spricht man auch von Risk-On-Assets. In Risk-on-Situationen stehen Vermögenswerte mit riskantem Gewinnpotenzial, wie Aktien und Rohstoffe, in der Gunst der Anleger. Der Begriff “risk on” leitet sich aus dieser Logik ab, dass optimistische Anleger bereit sind, größere Risiken einzugehen und riskantere Vermögenswerte zu kaufen. Das Gegenteil von Risk-On-Assets sind die Risk-Off-Assets.

Zudem nennen einige Experten die Leitzinspolitik der jeweiligen Zentralbanken wie der EZB als relevant für das Vorhandensein eines Bullenmarktes. Niedrige Leitzinsen, die gegen null gehen oder bereits im negativen Bereich sind, sind ein deutliches Merkmal dafür, dass die Geldpolitik locker ist und die Wirtschaftslage gut.

Welche Phasen hat ein Bullenmarkt auf dem Aktienmarkt?

Nicht der Marktzyklus, sondern auch der Bullenmarkt ist in unterschiedliche Phasen aufgeteilt. Hier werden nun die vier Phasen des Bullenmarktes dargestellt, die von Sir John Templeton definiert wurden:

- Die pessimistische Phase

- Die skeptische Phase

- Die optimistische Phase

- Die euphorische Phase

Die pessimistische Phase ist in der Regel durch extremen Pessimismus und Angst gekennzeichnet. Langfristig haben Anleger, die in diesen Phasen kaufen, die besten Chancen über einen Zeitraum von 10 Jahren eine bessere Performance als andere Anleger zu erzielen.

Die skeptische Phase ist durch einen vorübergehenden Wechsel in der Anlegerpsychologie gekennzeichnet, bei dem die Anleger optimistisch werden und der Markt vorsichtig nach oben strebt. Die Preise sind in der Regel volatil, mit kleinen Schwankungen nach oben und unten. In dieser Phase nutzen Anleger ertragsbasierte Kennzahlen wie EBIDTA, um über einen Einstieg in den Markt zu entscheiden.

Danach folgt die optimistische Phase. Dies ist die Phase, in der die Aktie und Unternehmen für die Anleger attraktiv wird und eine Vielzahl positiver Nachrichten veröffentlicht wird. Die Anleger investieren und treiben daher den Aktienkurs in die Höhe. Diese Phase kann von langer Dauer sein und führt auch zu einer breiteren Beteiligung von Anlegern und Investoren. Hier gilt “The trend is your friend” – eine einfache Strategie für Profit.

In der Euphoriephase sind die Anleger sehr positiv eingestellt. Diese Phase ist durch den neuen Höchststand der Aktienkurse und die sehr enthusiastische Wahrnehmung der Anleger gekennzeichnet. Dies ist auch die Phase des Booms, in der auch die letzten Anleger in den Markt einsteigen. Insbesondere während der letzten Phase ist zu beachten, dass die Kurse irgendwann wieder sinken werden. Wer hier den richtigen Zeitpunkt verpasst, wird Verluste erzielen.

Die Phasen des Bullenmarktes werden in diesem Zitat des britischen Unternehmers und Fondsmanagers prägnant zusammengefasst:

Bullenmärkte werden mit Pessimismus geboren, wachsen mit Skepsis, reifen mit Optimismus und sterben mit Euphorie.

Sir John Templeton

Welche historisch relevanten Bullenmärkte an der US-Börse gibt es?

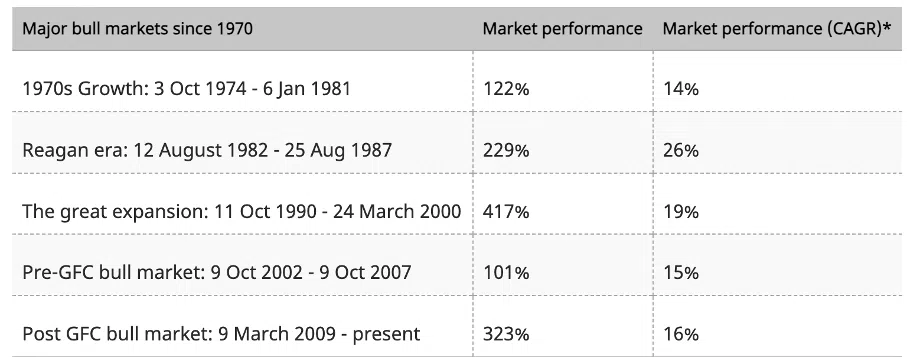

In diesem Abschnitt werden die fünf wichtigsten Bullenmärkte mit dem Schwerpunkt der USA dargestellt. Die Mehrheit der Quellen beziehen sich auf die Situation in den USA, weshalb sich an diesen Stellen auf den S&P 500 bezogen wird.

Aufschwung in den 1970er Jahren

Diese Zeit wurde auch als „Golden Age of Capitalism“ bezeichnet. Diese Phase ist die Zeit nach dem Zweiten Weltkrieg und vor der Ölkrise von 1973. Der Begriff bezieht sich auf ein ungewöhnlich starkes Wirtschaftswachstum, hohe Einkommenszuwächse, niedrige Zinssätze und geringe Arbeitslosigkeit.

Die Bevölkerung in den westlichen Ländern erfuhr einen allgemeinen wirtschaftlichen Aufschwung. Diese Zeit wurde in Deutschland und Österreich auch als Wirtschaftswunder bezeichnet. Über die Gründe für den Aufschwung streiten sich Experten bis heute. Von vielen wird die „Catch-Up-These“ vertreten. Diese besagt, dass die westlichen europäischen Staaten sich an der nach dem Krieg sehr stark fortgeschrittenen Wirtschaft in der USA orientiert haben und somit ihr Defizit aufgeholt haben.

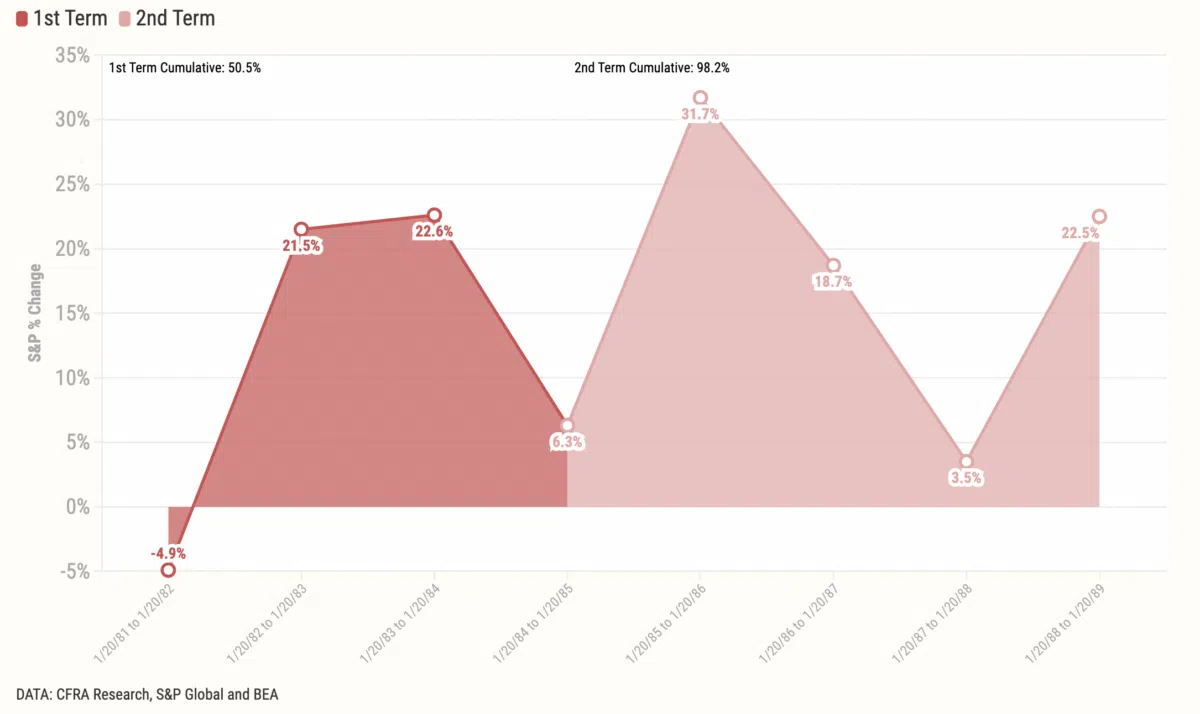

Bullenmarkt während Amtszeit von Reagan

Zu Beginn der zweiten Amtszeit herrscht unter US-Präsident Reagan eine starke Inflation. Diese wurde mit höheren Leitzinsen bekämpft, was von vielen kritisch gesehen wurde. Dennoch hatte er Erfolg und es wurde an der Wall Street mit großer Überraschung gefeiert.

Zugleich wurde der erneute Aufschwung politisch genutzt. Da dies zur Zeit des Kalten Krieges und des Eisernen Vorhanges geschah, hat die USA den erneuten Aufschwung als Überlegenheit des Kapitalismus gegenüber dem Kommunismus ausgelegt.

Bullenmarkt der 1990er

Die 1990er Jahre waren eine Ära beispiellosen Wohlstands, der zum großen Teil auf die Entstehung eines stabilen globalen makroökonomischen Umfelds und die Schaffung eines neuen Paradigmas für Investitionen zurückzuführen war. Der S&P 500 stieg in diesem Jahrzehnt um mehr als 400 %. Dies war angetrieben durch ein robustes Wirtschaftswachstum und eine stabile Inflation.

Auch dieser Bullenmarkt endete. Die Dotcom-Blase wurde durch den irrationalen Überschwang über das Internet angeheizt, und Spekulanten investierten unverantwortlich in eine Vielzahl von Unternehmen, die in den späten 1990er Jahren in Internet bezogenen Aktivitäten tätig waren. Viele dieser Neugründungen scheiterten, da sie keinen Profit erwirtschafteten.

Bullenmarkt vor Finanzkrise 2008

Diese Zeit war gekennzeichnet durch eine übermäßige Verschuldung und einen Anstieg der Subprime-Hypothekendarlehen, die es mehr US-Amerikanern ermöglichten, Häuser zu kaufen, oft ohne Anzahlung und zu kurzfristigen Teaser-Zinsen.

Am Ende dieses Bullenmarktes stand die Immobilienblase, die durch die niedrigen Zinssätze der von Alan Greenspan geleiteten Federal Reserve begünstigt wurde, erreichten die Immobilienkredite Rekordhöhen. Subprime-Hypotheken ermöglichten es mehr US-Amerikanern, Häuser oft ohne Anzahlung und zu kurzfristigen Zinsen zu kaufen.

Bullenmarkt nach 2009

Dieser Bullenmarkt war der bisher längste weltweit, da er mehr als 10 Jahre lang andauerte. Von 2009 bis 2020 erlebte die weltweite Wirtschaft und die Aktienmärkte einen fast ungebrochenen Aufschwung.

Der Schlusskurs des S&P 500 lag im Oktober 2009 bei genau 676,53 Punkten. Zum Börsenschluss am 9. Oktober 2019 lag der S&P 500 bei 2.919,40 Punkten. Dies ist ein Anstieg von 330 % in den ersten 10 Jahren. Bis 2020 erreicht das Wachstum einen Wert von 475,72 % (Quelle: Offical Data Foundation). Doch auch diese Phase war nicht nur von Hochphasen geprägt, wie diese Grafik zeigt:

Die jüngste Hausse war von mehreren starken und plötzlichen Kurseinbrüchen bei Aktien gekennzeichnet. Während die extremen Rückgänge oft auf mangelndes Anlegervertrauen zurückgeführt werden, waren die zugrunde liegenden Ursachen eher fundamental begründet. Dazu gehören Ängste vor einer Ansteckung durch die europäische Staatsschuldenkrise im Jahr 2011 und eine weltweite Konjunkturabschwächung im vierten Quartal 2018.

2018 war geprägt von großer Volatilität an den Aktienmärkten und einigen extremeren Ereignissen. Insbesondere Mitte 2016 beeinflusste der Brexit auch die US-Märkte, und gegen Ende 2016 bis ins Jahr 2017 hinein begann die Fed mit der Anhebung der Zinssätze. Beide Zeiträume sind als relativ begrenzte und kurzlebige Ausschläge in dieser Grafik zu erkennen. Als die US-Notenbank schließlich Anfang 2018 begann, die Zinssätze wieder ernsthaft anzuheben, nahmen die Märkte dies gelassen hin und stiegen bis Mai 2018 weiter stark an, bevor sie im Juli und August etwas nachgaben.

Was ist eine Bullenfalle?

Eine Bullenfalle ist eine Korrektur während des Booms, in der Anleger den Trend einer Aktie beobachtet haben und diese in der Hoffnung auf weitere Gewinne kaufen. Die Aktie bricht jedoch kurz nach dieser dynamischen Rallye wieder ein und stellt Anlegern, die nicht rechtzeitig gekauft haben, eine Falle.

Bullenfallen sind ein Phänomen, das in Trendphasen auftritt oder wenn eine Aktie eine stetige Aufwärtsdynamik erlebt hat. Wenn sich der Trend weiterentwickelt und die Aktien sich ihren Höchstständen nähern, ziehen sie in der Regel mehr Kaufinteresse auf sich.

Es kommt zum Kauf der Aktie und die neuen Anleger hoffen auf weiter steigende Kurse. Kurz darauf sinkt die Aktie und die Investition rutscht ins Minus. Sie beginnen dann, ihre Positionen zu verkaufen, um sich vor weiteren Verlusten zu schützen. Dies wiederum drückt die Kurse noch weiter nach unten, was wiederum zu weiteren Verkäufen durch noch mehr Anleger führt, die anderswo eine scheinbar großartige Gelegenheit für Gewinne sehen.

Dies lässt sich auch im Daytrading darstellen: Die Preisbewegung in einer Kerze wird als Docht bezeichnet. Der Docht ist der oberste Teil einer Kerze, über den sich die Kursbewegung bewegt. Die Länge der Dochte kann Aufschluss über die Marktstimmung geben, wobei lange obere und untere Dochte auch extreme Kursschwankungen anzeigen.

Somit ist die Bullenfalle eine Korrektur, die in einem bullischen Aktienmarkt auftritt. Eine Korrektur ist eine Abwärtsbewegung des Marktes infolge von Gewinnmitnahmen nach einem anhaltenden Kursanstieg oder als mögliche Reaktion auf neu veröffentlichte Nachrichten:

Unter dem Begriff Kurskorrektur wird zumeist ein deutlicher Abschlag auf den Kurs einer Aktie verstanden, der in der Regel überraschend kommt

Jürgen Kurz von der Deutschen Schutzvereinigung Wertpapierbesitz e.V.

Während eines Abwärtstrends können Händler den Kursverlauf genau auf Anzeichen einer Umkehrung beobachten. Zwei davon sind die Formationen Dark Cloud Cover und Bearish Engulfing Pattern. Ein Dark Cloud Cover ist ein bärisches Umkehrmuster, das sich nach einem starken Aufwärtstrend entwickelt. In ähnlicher Weise entwickelt sich das Bearish Engulfing Pattern nach einem starken Aufwärtstrend. Bei beiden Formationen eröffnet der Kurs mit einer Lücke in Richtung des Ausbruchs. Danach fällt der Kurs jedoch wieder deutlich zurück.

Welche Anzeichen sprechen für das Ende eines Bullenmarktes?

Für diesen Abschnitt gibt es keine klaren Antworten. Dennoch haben sich Experten auf folgende gemeinsame Punkte geeinigt. Diese müssen nicht gleichzeitig auftreten. Bei fast allen Punkten geht es um eine Verminderung z.B. des Wachstums auf eine bestimmte Art und Weise. Diese beziehen sich entweder auf das vorherige Quartal oder das Vorjahr:

- Schwächeres Wirtschaftswachstum

- Verhaltenes Investitionsklima bei Unternehmen

- Vorsichtigeres Konsumverhalten von Verbrauchern

- Nationale/internationale Krisen

Eine Rezession ist eine Phase der wirtschaftlichen Aktivität, in der das Wirtschaftswachstum zum Stillstand gekommen ist oder sich verlangsamt hat, was zu höherer Arbeitslosigkeit und geringerer Produktion führt. Dies bedeutet, dass Unternehmen Einsparungen vornehmen müssen und mehr Menschen ihren Arbeitsplatz verlieren. Ein Abschwung wird oft durch Krisen bzw. unerwarteten Ereignissen verursacht.

Auch das Investitionsklima kann ein Anzeichen für einen bevorstehenden Abschwung und das Ende des Bullenmarktes sein. Wenn ersichtlich ist, dass Unternehmen weniger Kredite aufnehmen, kann dies als Warnsignal aufgefasst werden.

Zugleich kann auch das Konsumentenverhalten von Verbrauchern als ähnliches Warnsignal aufgefasst werden. Bei einem gesunkenen Kaufverhalten ist davon auszugehen, dass die Konsumenten bereits mit einer schlechteren wirtschaftlichen Lage erwarten oder dass diese Einzelpersonen bereits mit schwerem wirtschaftlichem Verhältnis konfrontiert sind.

Weiterhin kann eine Krise zu einem Abschwung führen. Dies können Kriege, Finanzkrisen, Natur- und Umweltkatastrophen und Pandemien sein. Andere Möglichkeiten sind ein plötzlich eintretender politischer Wechsel, der insbesondere an der Börse zu sinkenden Aktienkursen führt. Auch finanzpolitische Entscheidungen in Bezug auf Besteuerung können einen Einfluss auf den Auf- oder Abschwung und auf die Stimmung im Börsenmärkten haben.

Klar ist jedoch, dass der Trend auf dem Aktienmarkt sich umgekehrt. Der Trend besteht aus Phasen der Bewegung und Phasen der Korrektur. Die Bewegung ist länger als die Korrektur. Im Aufwärtstrend folgt auf einen Hochpunkt eine kurze Phase des Rückgangs, gefolgt von einem höheren Hochpunkt als zuvor. Im Abwärtstrend ist es genau umgekehrt.

Der Trend zeigt sich oft als eine Linie, die von niedrigeren Hochs zu höheren Tiefs oder von höheren Tiefs zu niedrigeren Hochs verläuft. Ein technischer Trendbruch ist eine kurze Richtungsänderung der Preistrends. Der Bruch kann je nach Marktbedingungen kurz oder länger dauern.

Was ist die Dienstmädchen-Hausse?

Diese Phrase ist eine Umschreibung für ein Anzeichen, dass der Bullenmarkt bald endet. Die Dienstmädchen-Hausse ist der Namensgeber für den Zeitraum, in dem die Aktienkurse sehr schnell steigen und dann einbrechen. Dies ist häufig auf die Käufe unerfahrener Anleger zurückzuführen. Die Dienstmädchen-Hausse ist ein Zustand, in dem der Aktienmarkt ohne triftigen Grund ansteigt.

Ein Bullenmarkt ist ein Zustand, in dem sich die Aktienkurse nahe an einem Allzeithoch befinden können. Die Kurse steigen durch optimistische Prognosen, nicht zuletzt in den Medien und Ratgebern. Es hat sich herumgesprochen, dass man mit Aktien gerade jetzt viel Geld verdienen kann. Die privaten Marktteilnehmer bzw. “Dienstmädchen” beginnen mit der Spekulation auf hohe Gewinne in Aktien zu investieren. Die Kurse steigen rapide an. Bei einem ausgeprägten Interesse der Bevölkerung an Aktien ist das Potenzial für zukünftige Wertsteigerungen jedoch eher gering.

Welche Investitionsmöglichkeiten im Bullenmarkt gibt es?

Das Merkmal des Bullenmarktes ist es, dass die Aktien steigen. Die Herausforderung liegt hier bei dem Erkennen von Abschwüngen und das Ausnutzen von Marktkorrekturen, sodass eine Gewinnmitnahme möglich ist. Um von steigenden Kursen zu profitieren, gibt es unterschiedliche Investitionsmöglichkeiten während des Booms.

Buy and Hold

„Buy and Hold“ ist eine Strategie, die von Anlegern angewandt wird, um den Marktwert ihres Portfolios zu steigern. Die Strategie beginnt damit, dass ein Anleger eine Aktie oder eine Anleihe kauft und sie so lange wie möglich hält, bis die vom Anleger festgelegten Bedingungen erfüllt sind. Eine Buy-and-Hold-Strategie ist eine langfristige Anlagestrategie, die darauf beruht, dass Aktien zu einem bestimmten Zeitpunkt gekauft und später nach einem Kursanstieg wieder verkauft werden können.

Bei dieser Strategie stockt ein Anleger seinen Bestand an einer bestimmten Aktie so lange auf, wie der Kurs der Aktie steigt. Eine weit verbreitete Methode zur Aufstockung von Beständen sieht vor, dass ein Anleger bei jedem Anstieg des Aktienkurses um einen vorher festgelegten Betrag eine feste Anzahl von Aktien zusätzlich kauft.

News Strategie

Aktien reagieren in der Regel schnell und heftig auf neue Ereignisse. Wenn ein Unternehmen beispielsweise meldet, dass seine Gewinne weit hinter den Schätzungen zurückgeblieben sind, wird der Kurs der Aktie wahrscheinlich fallen. Erhält z.B. ein Arzneimittelhersteller unerwartet gute Nachrichten von der FDA über ein neu zugelassenes Medikament, kann die Aktie deutlich steigen. Wenn Sie sich täglich über die Wirtschaftsnachrichten auf dem Laufenden halten, können Sie von solchen populären Tagesmeldungen profitieren.

In eine ähnliche Kerbe schlägt der Margin-Kredit: Um an der Börse Gewinne zu erzielen, können Sie mit einem Margin-Kredit auf steigende oder fallende Aktienkurse wetten, je nachdem, ob Sie die Aktie kaufen oder leerverkaufen. Wenn die Aktie wie erwartet fällt, können Sie sie zu dem niedrigeren Preis zurückkaufen und sie nach Ablauf des Kredits an Ihren Broker zurückgeben. Steigt die Aktie stattdessen, haben Sie nicht genug Geld auf Ihrem Konto, um alle Aktien zu bezahlen, und der Makler verkauft sie Ihnen weg.

Momentum Strategie

Eine Momentum-Strategie ist eine bekannte und bewährte Anlagetechnik. Sie ist einfach umzusetzen und bietet hervorragende risikobereinigte Renditen, wenn man weiß, wie man die richtigen Aktien auswählt. Hierbei ist Risikomanagement wichtig. Ein Stop-Loss ist die erste Verteidigungslinie gegen große Verluste, insbesondere bei dieser Strategie. Weitere wichtige Punkte sind bei der Wahl der Aktie zu berücksichtigen:

- Eine große Kursbewegung, die durch einen Stimmungsumschwung in Bezug auf einen einzelnen Vermögenswert verursacht wird, beispielsweise die Fusion zu einer großen Ölgesellschaft.

- Wenn eine Aktie an einem Handelstag um mehr als 30 % ansteigt.

- Kleinere Aktien weisen in der Regel eine höhere Volatilität auf, da die Zahl der ausstehenden Aktien geringer ist und die Streuung ist daher gering ist.

Retracement Strategie

Bei der Retracement Strategie ist es das Ziel, vielversprechende Aktien nach einer Kurskorrektur zu kaufen. Vielmehr ist es wahrscheinlich, dass es in kürzeren Zeiträumen auch zu kleinen Kurseinbrüchen kommt, obwohl der allgemeine Trend immer noch nach oben zeigt. Daher nutzen Anleger den Zeitpunkt, um in unterbewertete Aktien zu investieren.

In einer Hausse suchen manche Anleger nach Underperformern und investieren dann in dem Glauben, dass der Kurs des Wertpapiers schnell wieder ansteigen wird. Der Gedanke hinter dieser Strategie ist, dass eine Fortsetzung des Bullenmarktes dem Anleger einen vergünstigten Kaufpreis beschert.

Full Swing Trading

Full Swing Trading ist eine Strategie, die von Anlegern angewandt wird, um von den lukrativsten Marktschwankungen zu profitieren. Bei dieser Strategie setzen die Anleger in der Regel Leerverkäufe oder ähnliche Strategien ein, um Gewinne zu erzielen, wenn sich der Markt verändert. Full Swing Trading enthält riskante und aggressive Taktiken, um maximale Gewinne zu erzielen. Dies ist auch mit einem hohen Risiko behaftet.

ETF Investments

Ein börsengehandelter Fonds (ETF) ist eine Anlageform, die Merkmale von Aktien und Fonds kombiniert. Der Preis eines ETF richtet sich nach der Nachfrage nach den im Fonds gehaltenen Wertpapieren. Aufgrund der Mechanismen der Indexnachbildung und der Tatsache, dass in der Regel nur ein einziger Emittent involviert ist, ist keine aufwendige Analyse der einzelnen Wertpapiere notwendig. Infolgedessen fallen geringe Verwaltungsgebühren an. Das macht Indexfonds in den meisten Fällen günstiger als aktiv gemanagte Fonds und vor allem auch rentabler.

Aufgrund der langanhaltenden Hausse werden Stimmen laut, dass Aktien aufgrund des historischen Mangels an Alternativen wohl noch lange nicht fallen werden. Um an einer solchen Entwicklung zu partizipieren, werden häufig passive Anlagen in Form von ETFs empfohlen. Die Aktien sind 2020 und in den Jahren davor gestiegen. Doch irgendwann droht der nächste Bärenmarkt. Diese ist nun zu Beginn 2023 der Fall.

Wirtschaftslage nach 2022: Wann kommt der nächste Bullenmarkt?

Mitten im Jahre 2023 ist allen klar, dass wir uns in einem Bärenmarkt befinden und der Bullenmarkt ein Ende gefunden hat. Dieser ist weltweit vorhanden und einige Branchen sind davon mehr betroffen als andere. Insbesondere Kryptowährungen haben einen drastischen Preisverfall erlebt, allen voran der Bitcoin, der zuweilen als Leitwährung in der Kryptobranche betitelt wird.

Durch Inflation, Krieg und den Auswirkungen der immer noch vorhandenen Corona-Krise wird das Jahr 2023 pessimistisch betrachtet. Dennoch sagen die Regeln des Wirtschaftskreislaufes, dass nach jedem Abschwung ein Aufschwung folgt. Dieser mögliche neue Bullenmarkt wird laut unterschiedlicher Experten nicht vor Ende 2023 erwartet.

Es bleibt abzuwarten, wann der Aufschwung und der dazugehörige Bullenmarkt wieder im Markt erscheinen wird. Der IWF hat im Juli neue Zahlen zur Konjunktur in Deutschland veröffentlicht. In diesem Jahr rechnet der IWF mit einem Wirtschaftswachstum von 1,2 Prozent in Deutschland. Zum Vergleich: In den Jahren 2020 und 2021 lag das BIP im Vergleich zum jeweiligen Vorjahr bei -4,6 Prozent bzw. 2,9 Prozent. Aktuell ist somit ein Abwärtstrend zu erkennen.

FAQ über den Bullenmarkt

Was ist ein Bullenmarkt?

Ein Bullenmarkt ist eine Phase an den Finanzmärkten, in der die Preise von Vermögenswerten, wie Aktien oder Rohstoffen, über einen längeren Zeitraum steigen.

Was sind die Merkmale eines Bullenmarkts?

Ein Bullenmarkt ist gekennzeichnet durch steigende Kurse, optimistische Anlegerstimmung, hohe Nachfrage nach Vermögenswerten und eine positive wirtschaftliche Entwicklung.

Wie lange dauert ein Bullenmarkt?

Bullenmärkte können Monate bis Jahre andauern. Es gibt dabei oft kleinere Rücksetzer (Korrekturen), aber der übergeordnete Trend bleibt aufwärtsgerichtet.

Was treibt einen Bullenmarkt an?

Ein Bullenmarkt wird typischerweise von positiven wirtschaftlichen Daten, niedrigen Zinssätzen, starken Unternehmensgewinnen und Vertrauen in die Wirtschaft angetrieben.

Was ist der Unterschied zwischen einem Bullenmarkt und einem Bärenmarkt?

Ein Bullenmarkt ist eine Phase steigender Preise, während ein Bärenmarkt eine Phase fallender Preise darstellt. Beide Phasen reflektieren die Anlegerstimmung und die wirtschaftliche Entwicklung.

Wie erkenne ich das Ende eines Bullenmarkts?

Das Ende eines Bullenmarkts kann schwer vorherzusagen sein, aber es gibt oft Anzeichen wie zunehmende Unsicherheiten, schwächere Wirtschaftsdaten, steigende Zinsen und eine verstärkte Gewinnmitnahme durch Anleger.

Wie kann man in einem Bullenmarkt investieren?

Anleger kaufen häufig in Bullenmärkten Aktien, da sie erwarten, dass die Kurse weiter steigen. Es ist jedoch wichtig, eine Strategie zu haben, um sich gegen mögliche Korrekturen abzusichern.

Ist ein Bullenmarkt gut für alle Arten von Investitionen?

Nicht alle Vermögenswerte profitieren gleich stark von einem Bullenmarkt. In der Regel steigen Aktien und Rohstoffe, während defensive Anlagen wie Anleihen möglicherweise schlechter abschneiden.

Wie oft kommt es zu einem Bullenmarkt?

Bullenmärkte folgen in der Regel auf Bärenmärkte und sind Teil des normalen Marktzyklus. Wie häufig sie auftreten, hängt von verschiedenen wirtschaftlichen und geopolitischen Faktoren ab.