Take Profit im Trading – das Wichtigste vorweg

Die Gewinnmitnahmen (engl. Take Profit (TP)) ist ein häufig verwendeter Begriff im Handel, insbesondere im Kontext von Forex und Aktienhandel. Es bezieht sich auf einen Auftrag, der bei einem Broker platziert wird, um ein Wertpapier zu verkaufen, wenn es einen bestimmten Preis erreicht. Hier sind einige der wichtigsten Fakten über Take Profit:

- Definition: Ein Take Profit (TP) Auftrag ist ein vorher festgelegter Punkt, an dem ein Händler einen Handel mit Gewinn abschließen möchte. Sobald der Marktpreis dieses Niveau erreicht, wird der Handel automatisch geschlossen.

- Zweck: Der Hauptzweck eines Gewinnmitnahme-Auftrags ist es, einen bestimmten Gewinnbetrag zu sichern. Dies stellt sicher, dass der Händler einen Gewinn erzielt, bevor der Markt möglicherweise die Richtung ändert.

- Risikomanagement: Take Profit ist ein wesentliches Werkzeug für das Risikomanagement. Durch das Setzen eines TP können Händler sicherstellen, dass sie bei einer plötzlichen Marktbewegung in ihre Richtung keine potenziellen Gewinne verpassen.

- Emotionskontrolle: Gewinn nehmen hilft, Emotionen von Handelsentscheidungen zu entfernen. Durch das Festlegen eines vorbestimmten Gewinnniveaus können Händler der Versuchung widerstehen, eine Position zu lange zu halten, in der Hoffnung auf noch größere Gewinne.

- Unterschied zu Stop Loss: Obwohl sowohl Take Profit als auch Stop Loss (SL) zum automatischen Beenden von Trades verwendet werden, haben sie unterschiedliche Zwecke. Während TP dazu dient, Gewinne zu sichern, wird SL verwendet, um potenzielle Verluste zu begrenzen.

- Kann angepasst werden: Je nach Marktbedingungen und Analyse können Händler ihre Take-Profit-Niveaus anpassen. Wenn ein Händler beispielsweise glaubt, dass der Markt weiter in seine Richtung gehen wird, könnte er das TP auf ein höheres Niveau setzen, um mehr Gewinn zu erzielen.

- Nicht immer ausgelöst: Es ist wichtig zu beachten, dass der Auftrag nicht ausgelöst wird, wenn der Markt das Take-Profi-Niveau nie erreicht, und der Handel bleibt offen.

- Slippage: In volatilen Märkten kann es einen Unterschied zwischen dem TP-Niveau und dem tatsächlichen Preis geben, zu dem der Handel geschlossen wird. Dieser Unterschied wird als Slippage bezeichnet.

- Mehrere TP-Niveaus: Einige Händler verwenden eine Strategie, bei der sie mehrere TP-Niveaus festlegen. Sie könnten einen Teil ihrer Position auf dem ersten TP-Niveau schließen, einen weiteren Teil auf dem zweiten TP-Niveau usw. Diese Strategie ermöglicht es Händlern, Gewinne in verschiedenen Stadien zu erzielen.

- Nicht obligatorisch: Obwohl TP ein nützliches Werkzeug ist, ist es nicht obligatorisch. Einige Händler ziehen es vor, ihre Trades manuell zu verwalten und basierend auf den aktuellen Marktbedingungen zu entscheiden, wann sie Gewinne mitnehmen.

Inhalt

Die Gewinnmitnahme ist eine der am meisten vernachlässigten Themen unter Tradern. Der typische Lernprozess verläuft folgendermaßen:

- Trader meinen, dass der Einstieg in einen Trade alles ist, worauf es ankommt.

- Der Trader dezimiert sein Tradingkapital und erkennt, dass er die Verluststopps (stop-losses) nicht berücksichtigt hat. Es wird Zeit, die Aufmerksamkeit auf die Verluststopps zu richten.

- Der Trader ist frustriert, wenn er sieht, wie seine Buchgewinne immer wieder entschwinden. Erst dann wird ihm klar, dass er zwar einen Ausstiegsplan für Verlusttrades hat, aber keinen für Gewinntrades.

Ein Trader wird nie profitabel werden, wenn er nicht weiß, wie man Gewinne realisiert. Ignorieren Sie diesen entscheidenden Aspekt des Tradings nicht mehr. Es folgen 10 Techniken, um Gewinne vom Tisch zu räumen. Gewinnziele (Take Profit)

Take Profit an Gewinnzielen

Der direkteste Weg zur Gewinnmitnahme besteht darin, eine Gewinnziel-Limitorder (Limitauftrag) zu verwenden. Das bedeutet folgendes: Wenn wir in einen Trade einsteigen, platzieren wir eine Limitorder am Kursziel. Wie ermitteln wir das Kursziel? Für technische Trader gibt es mehrere bewährte Möglichkeiten:

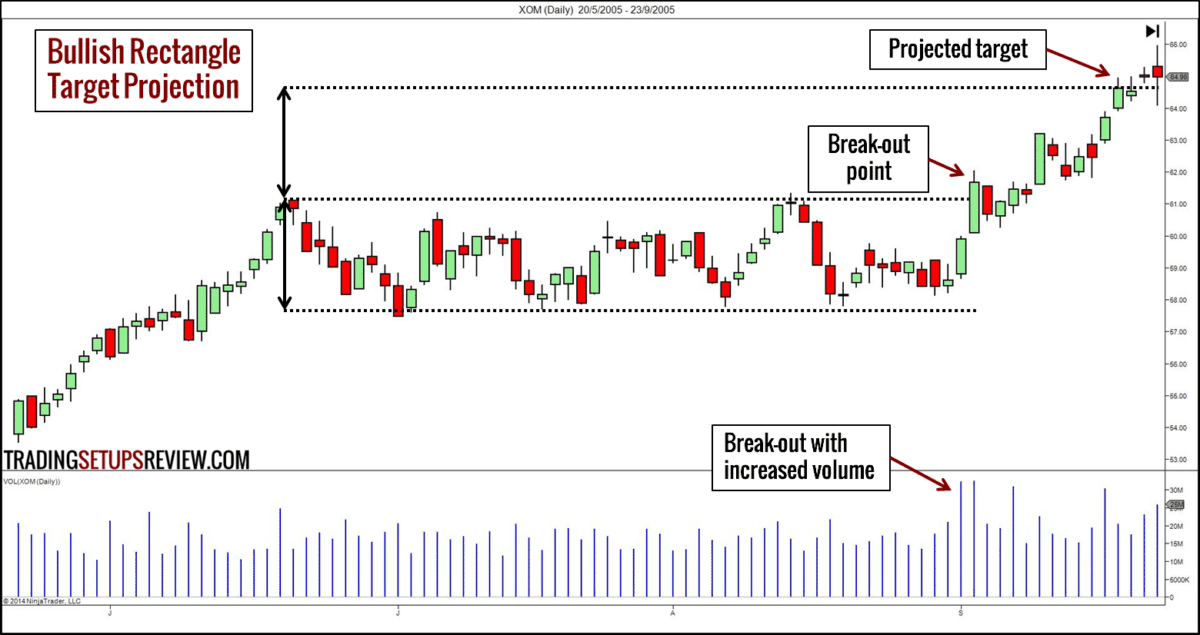

Chartmuster Kursziel-Projektion

Eine grundlegende Kursziel-Methode verwendet klassische Chartmuster als Basis. Diese Chartformationen beinhalten Dreiecke, Rechtecke, Kopf- und Schulter-Formation, usw. Wenn Sie Chartmuster in Ihrem Trading benutzen, warum sollten Sie diese nicht ebenso zur Ermittlung der Kursziele einsetzen? Obwohl wir jedes Chartmuster unterschiedlich darstellen, ist die Methode der Kursziel-Projektion ähnlich. Diese bedeutet immer, dass Sie die Höhe des Chartmusters heranziehen und diese dann ab dem Ausbruchspunkt erweitern. Das folgende Beispiel zeigt, wie man ein bullisches Kursziel aufgrund einer Rechteck-Chartformation projiziert. Die einzelnen Schritte der Ermittlung von Kurszielen aufgrund anderer Chartmuster erfahren Sie in unserem Artikel 10 Chartmuster zum Price-Action Trading.

Um das Kursziel im obigen Beispiel abzubilden bzw. zu projizieren, gehen Sie folgendermaßen vor:

- Messen Sie die Höhe des Rechteck-Chartmusters und

- Projizieren Sie die gleiche Strecke ab dem Ausbruchspunkt an der Oberseite des Rechtecks, um ein bullisches Kursziel zu ermitteln.

Ebenso ermitteln wir ein bärisches Kursziel, indem wir die Höhe des Rechtecks an der Unterseite des Rechtecks abtragen.

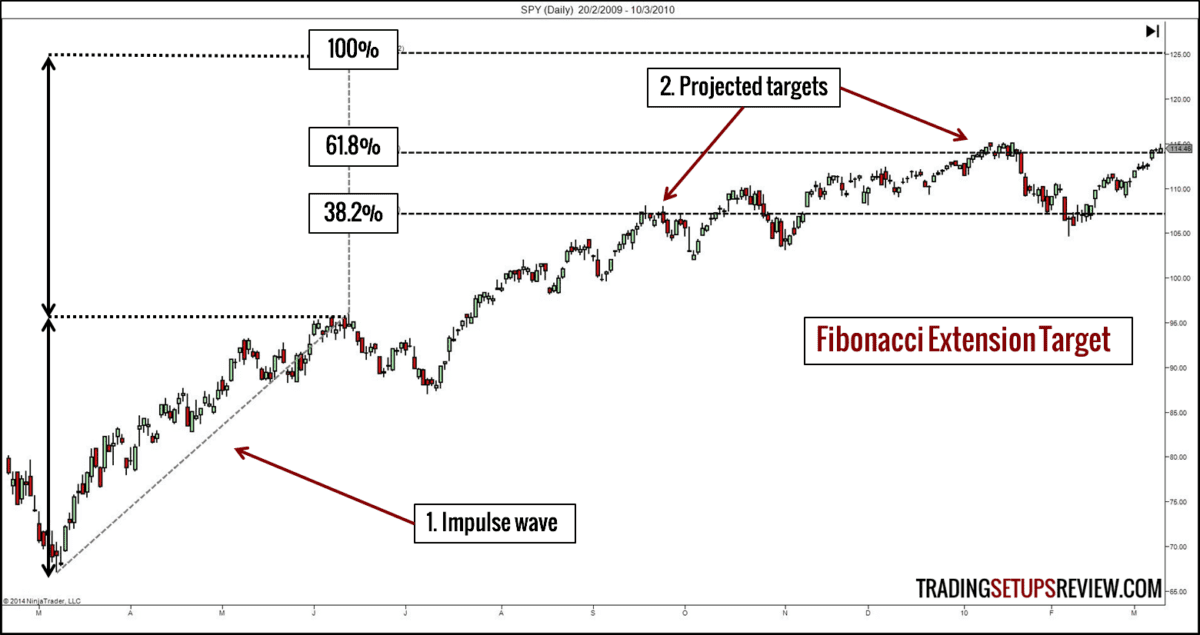

Fibonacci Extension (Erweiterung)

Neben geometrischen Chartmustern als Grundlage verwenden Trader auch den sogenannten „Goldenen Schnitt“ für die Ermittlung des Gewinnzieles. Der „Goldene Schnitt“ ist eng mit der Fibonacci-Zahlenreihe verbunden, die häufig in der Chartanalyse eingesetzt wird. Fibonacci-Trader benutzen die Fibonacci-Extensions, um ihre Kursziele festzulegen. Wenn Sie eine Chart-Software mit Fibonacci-Indikator verwenden, können Sie die entsprechenden Kursziele problemlos ablesen.

Wie oben ersichtlich vollzieht sich die Ermittlung von Fibonacci Extentions in zwei Schritten:

- Ermitteln Sie eine ausgeprägte Impuls-Bewegung. In diesem Beispiel wollen wir ein bullisches Gewinnziel finden. Somit wählen wir einen bullischen impulsiven Swing aus.

- Projizieren Sie die Extensions (Erweiterungen) mit den Fibonacci-Verhältnissen (0,382 und 0,618). Multiplizieren Sie z. B. die Höhe der Aufwärtsbewegung mit 0,382. Danach tragen Sie das Produkt vom Hoch der impulsiven Aufwärtsbewegung nach oben hin auf.

Bei den Fibonacci-Extensions ist die Auswahl der Impulswelle entscheidend. Wählen Sie einen klaren und deutlichen Kursschub aus, um die besten Ergebnisse zu erzielen.

Vergangene Swing Pivots

Swing Pivots sind Wendepunkte des Marktes. Diese Wendepunkte sind effektive Unterstützungs- und Widerstandslevels, insbesondere jene an wichtigen Höchst- und Tiefstpunkten. Daher erhalten wir zuverlässige Gewinnziele, wenn wir diese in die Zukunft projizieren. Wenn wir nach bärischen Gewinnzielen suchen, verwenden wir üblicherweise die bisherigen Swing-Tiefs, und für bulllische Kursziele verwenden wir die bisherigen Swing-Hochs.

Das obige Beispiel zeigt einen Short-Trade. Unter Verwendung der bisherigen Tiefs projizieren wir mehrere Widerstandslevels, die mögliche Gewinnziele darstellen. Dabei ist der nächste Widerstand eindeutig das konservativste Ziel. Die Beachtung der bisherigen Swing-Pivotpunkte ist eine einfache und robuste Vorgehensweise, um Unterstützung/Widerstand (support/resistance) ausfindig zu machen.

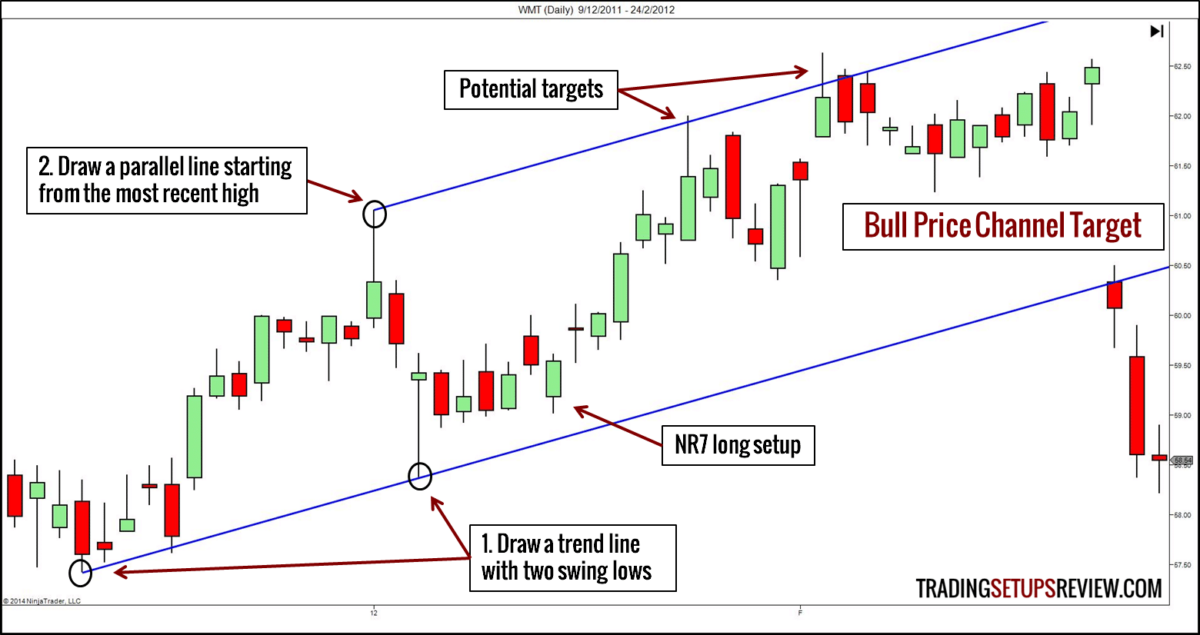

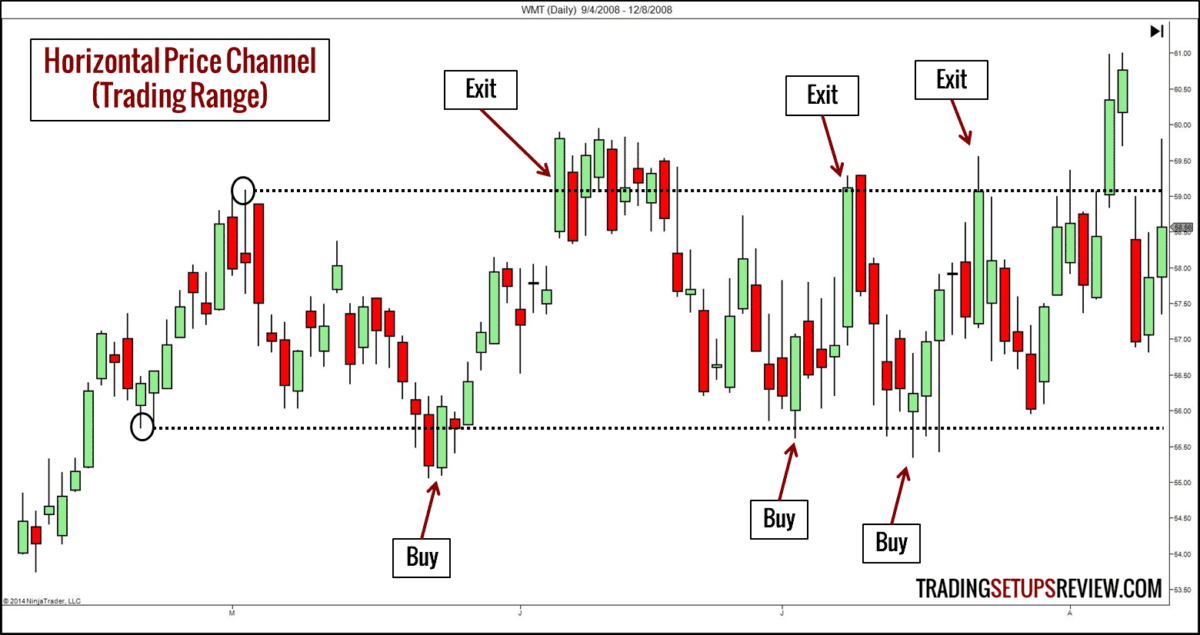

Price Channel (Kurskanal) als Gewinnziel

Ein Kurskanal besteht aus zwei parallelen Linien. Die Eigenschaft des Kanals hängt von seiner Steigung ab.

- Aufwärts steigende Linien – Bullen-Kanal

- Abwärts fallende Linien – Bären-Kanal

- Horizontal verlaufende Linien – Schiebezone (Konsolidierung oder Trading Range)

Lernen Sie mehr über das Trading mit Kanälen in diesem Artikel.

Der obige Chart zeigt ein sogenanntes NR7 Long-Setup, wobei NR7 “narrow bar 7” bedeutet. Es handelt sich um einen Kursstab (Bar) mit kleinerer Kursspanne als die 6 Kursstäbe (Bars) zuvor. Wir ermitteln das Gewinnziel über den Kurskanal:

- Zeichnen Sie eine aufwärts steigende Trendlinie über zwei Swing-Tiefs

- Zeichnen Sie eine parallele Linie, die mit dem letzten Hoch beginnt, das ist dann die Kanallinie.

Das Prinzip dabei ist, dass Sie aussteigen, sobald die Kanallinie erreicht wird. Mit der Entwicklung des Marktes steigt die Trendlinie. Daher ist unser Gewinnziel-Kurs dynamisch, so dass wir die Order für die Gewinnmitnahme nach oben anpassen müssen, um mit der Kanallinie Schritt zu halten. Dies steht in deutlichen Gegensatz zu den Taktiken, die wir bisher erörtert hatten. Dies waren statische Ziele, die keiner Anpassungen bedurften. Wie in dem nächsten Chart gezeigt wird, ist die Channel-Methode die natürliche Wahl für Trader, die innerhalb einer Konsolidierung (Schiebezone) agieren und auf kleine Gewinne ausgerichtet sind.

Zeitbezogenes Kursziel

Nun betrachten wir die Gewinnziele von einer anderen Warte: der Zeit-Faktor. Zeitbezogene Gewinnziele bedeuten, dass die Gewinnmitnahme erfolgt, sobald eine bestimmte Zeitspanne vergangen ist. Diese Methode der Gewinnmitnahme ist passend und vielleicht sogar ausschlaggebend für Trader von Optionen und für Daytrader. Trader von Optionen (insbesondere Käufer) müssen ihre Gewinnaussichten gegenüber den potenziellen Verlusten aufgrund des Zeitwertverfalls bewerkstelligen. Der Zeitwert einer Option verfällt bereits nach dem Kauf, wobei sich dieser Zeitwertverlust bis zum Verfallsdatum immer mehr beschleunigt. Um dieses Problem des Zeitwertverlustes in den Griff zu bekommen, ist es angebracht, ein zeitbezogenes Gewinnziel festzulegen. Die meisten Trader arbeiten im Rahmen einer einzigen Handelssitzung, um die Intraday Trading-Margin zu nutzen und das Übernacht-Risiko zu vermeiden. Für diese Trader ist am Ende jeder Handelssitzung ein naturbedingtes Gewinnziel vorgegeben. Kombinieren Sie das zeitbezogene und das auf den Kurs bezogene Gewinnziel miteinander, um das Beste von beidem nutzen zu können.

Take Profit mit Trailing Stop

Lassen Sie Ihre Gewinne laufen.

Sicher haben Sie diesen Leitsatz schon gehört. Wenn Sie dieser Trading-Empfehlung folgen wollen, ist der Einsatz eines nachgezogenen (oder nachfolgenden) Stop-loss die beste Wahl. Ein Trailing Stop-Loss folgt dem aktuellen Marktgeschehen.

Er hat eine doppelte Funktion: bereits erzielte Gewinne (Überschüsse) zu sichern und Gewinne laufen zu lassen. Allerdings ist der Umgang mit dieser Orderart anspruchsvoll: Wenn wir der Stop-Loss-Order zu wenig Spielraum geben, sie also zu dicht nachziehen, könnten wir den Trade abwürgen. Wenn wir zu viel Spielraum zulassen, diese Order also zu weit weg platzieren, dann besteht das Risiko, dass ein großer Teil der Gewinne wieder abgegeben werden muss. Um den Trailing-Stop-Loss systematisch einzusetzen, sollten Sie eine der folgenden Methoden anwenden:

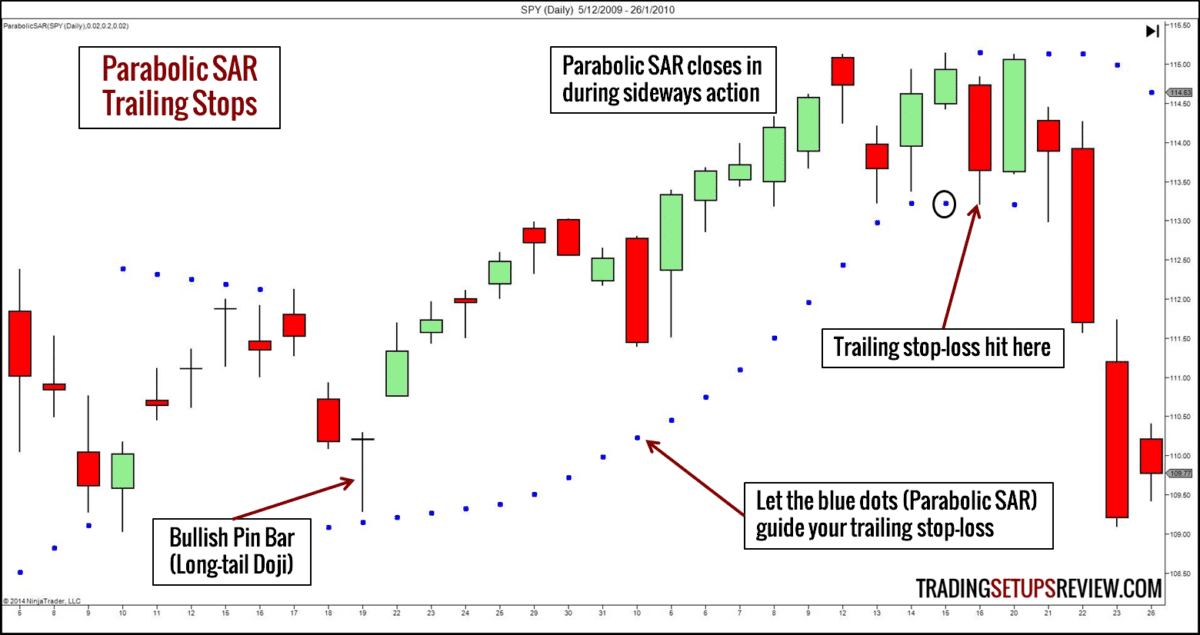

Parabolic SAR

Welles J. Wilder hat den Trendfolge-Indikator ADX und den Momentum-Indikator RSI entwickelt. So ist es kaum verwunderlich, dass er auch noch etwas für Trailing-Stop-Losses auf Lager hat, nämlich den Parabolic SAR. (SAR = Stop and Reverse; das bedeutet: anhalten und umkehren. Der Parabolic SAR ist ein auf Trendfolge ausgerichtetes Umkehrsystem).

Nun wollen wir uns näher mit dem Parabolic SAR von Welles J. Wilder beschäftigen.

Der Bezeichnung, die Wilder für diesen Indikator gewählt hat, können wir entnehmen, dass es sich um mehr als nur um einen Trailing-Stop-Loss handelt. Er wollte ein Umkehrsystem schaffen, indem die Tradingposition umgedreht wird, nachdem man ausgestoppt worden ist. Hier geht es uns allerdings ausschließlich darum, diesen Indikator als Trailing-Stop-Loss zu verwenden, um unsere Gewinne zu sichern. Befindet sich die blau gepunktete Reihe unterhalb der Kursstäbe (Bars oder Candlesticks), so ist ein Aufwärtstrend zu erwarten; befindet sich die blau gepunktete Reihe oberhalb der Kursstäbe, so handelt es sich um einen Abwärtstrend.

Das zugrunde liegende Prinzip geht davon aus, dass Zeit Geld ist, da sich der Parabolic SAR mit der Zeit zunehmend dem Verlauf der Kurse annähert.

Eine Besonderheit dieses Indikators stellt der sogenannte Beschleunigungsfaktor dar, wobei die als Punkte sichtbaren Stopps einen Verlauf nehmen, der einer Parabel vergleichbar ist. In diesem Beispiel war der Einstieg durch eine bullische Pin Bar (Doji) gekennzeichnet. Die gepunktete Linie stellt einen natürlichen Stop-Loss für diesen Long-Trade dar.

Der Parabolic SAR wird im Chart als blau gepunktete Linie angezeigt. Auf der rechten Seite des Charts können Sie erkennen, dass die blauen Punkte während der Seitwärtsbewegung näher rücken und sich schließlich rasch oberhalb der Kursstäbe befinden und damit den Trendwechsel anzeigen. Die genaue Berechnung des Parabolic SAR ist etwas kompliziert. Wenn Sie Näheres darüber erfahren wollen, ist die beste Quelle das Buch von Welles J. Wilder: New Concepts in Technical Trading Systems .

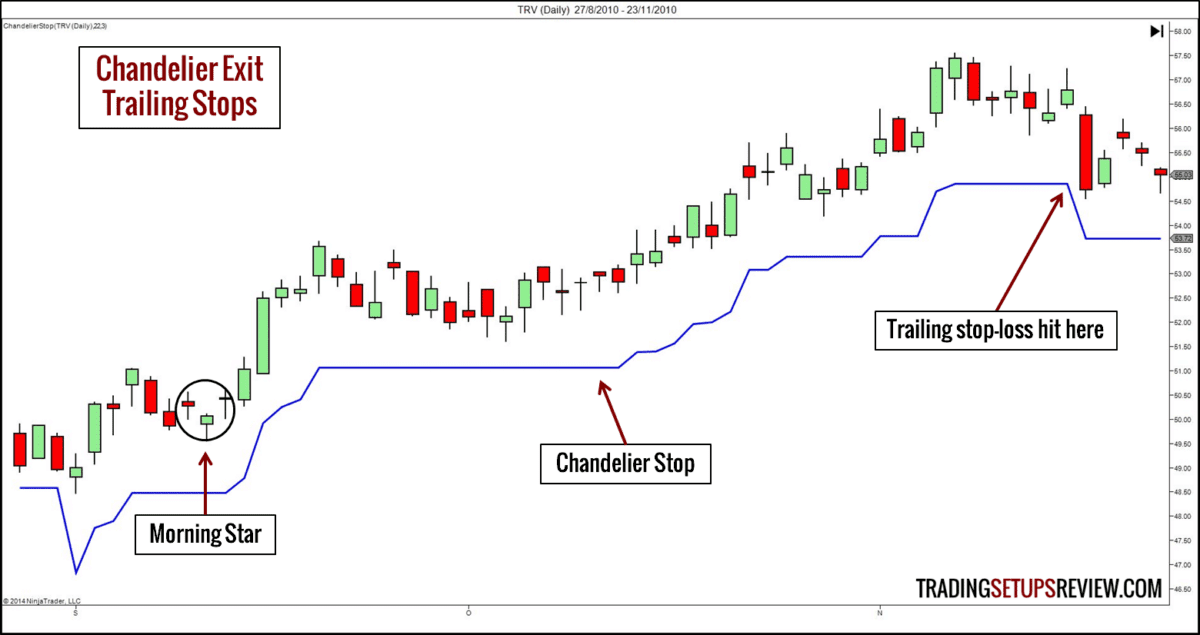

Chandelier-Stop

Der optimale Trailing-Stop-Loss sollte genügend Raum für kleine Pullbacks lassen. Somit bestünde ein vernünftiger Ansatz in der Überlegung, wie volatil das gehandelte Instrument ist.

Dies gewährleistet der Chandelier-Stop (entwickelt von Charles Le Beau), indem er den Average True Range (ATR von Welles J. Wilder) zur Messung der Volatilität zur Grundlage hat. (Dies zeigt wieder, wie sehr wir Welles Wilder zu Dank verpflichtet sind.) Kurz gesagt: Der ATR (Average True Range) erfasst die Volatilität, wobei die Kursspanne jedes Kursstabes (Bar) zugrundegelegt wird und eine Anpassung für Kurslücken vorgenommen wurde.

Wenn Sie die Formel für den ATR sehen wollen, klicken Sie hier.

- Chandelier-Stop für Long-Positionen = Höchstes Hoch einer Periode – (Mulitplikator x ATR einer Periode)

- Chandelier-Stop für Short-Positionen = Tiefstes Tief einer Periode + (Mulitplikator x ATR einer Periode)

Es gibt also einen Ausstieg für Long-Positionen und einen Ausstieg für Short-Positionen. Es müssen zwei Werte bestimmt werden: einer für den Zeitraum und einer für den jeweiligen Multiplikator. Die Standardeinstellung bezieht sich auf einen Zeitraum von 22 Tagen, was dem Durchschnitt der Handelstage pro Monat entspricht, und einem Multiplikator für den ATR von 3.

Um also herauszufinden, wo der nachgezogene Stop-Loss zu platzieren ist, multipliziert man den ATR (22) mit 3 und subtrahiert dieses Produkt vom höchsten Hoch der letzten 22 Kursstäbe (oder Candlesticks) für ein bullisches Gewinnziel. Chandelier Stop-Loss für Long-Positionen: 22 Tage Hoch – ATR (22) x 3 Chandelier Stop-Loss für Short-Positionen: 22 Tage Tief + ATR (22) x 3 Der folgende Chart zeigt den Einsatz des Chandelier-Stops (blaue Linien) für das Candlestick-Signal „Morning Star“.

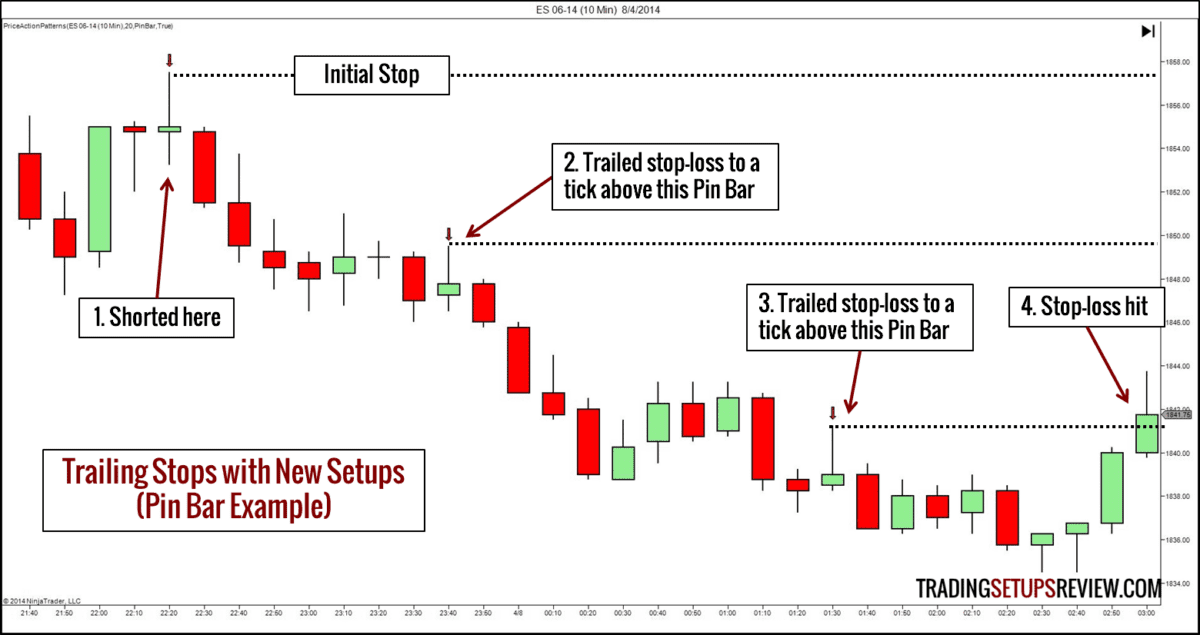

Neues Trading Setup

Die grundlegende Überlegung dabei ist, die Stop-losses (Verluststopps) hinter die neuen Trading-Setups, die sich in Ihrer Trade-Richtung entwickeln, nachzuziehen. Hierbei handelt es sich um eine Technik nach eigenem Ermessen (diskretionär).

Sie kann unterschiedliche Formen annehmen, was vom jeweiligen Setup abhängt, das Ihre Aufmerksamkeit erregt. Bedenken Sie einfach folgendes:

Wenn das Setup gut genug für einen neuen Trade in die gleiche Richtung ist, dann ist auch die entsprechende Basis vorhanden, um unser Stop-Loss anzupassen. Im folgenden Beispiel werden Pin Bar Signale für die nachgezogenen Stops verwendet. Aber Sie können auch fast alle anderen Chartformationen oder Indikator-Signale verwenden, mit denen Sie vertraut sind.

Fortlaufende Price Action, um Gewinn zu realisieren

Wir haben uns mit der Gewinnmitnahme durch eine Limit-Order beschäftigt. Auch die Gewinnmitnahme mit Stopp-Loss-Orders haben wir thematisiert. Nun werden wir uns damit auseinandersetzen, wie sich die Gewinnmitnahme mit Market-Orders gestaltet.

Nun werden wir sehen, wie man mit Market-Orders Gewinnmitnahmen realisiert. Dies ist ein flexibler Ansatz, um zu entscheiden, ob ein sofortiger Ausstieg erforderlich ist, um die erzielten Gewinne zu sichern.

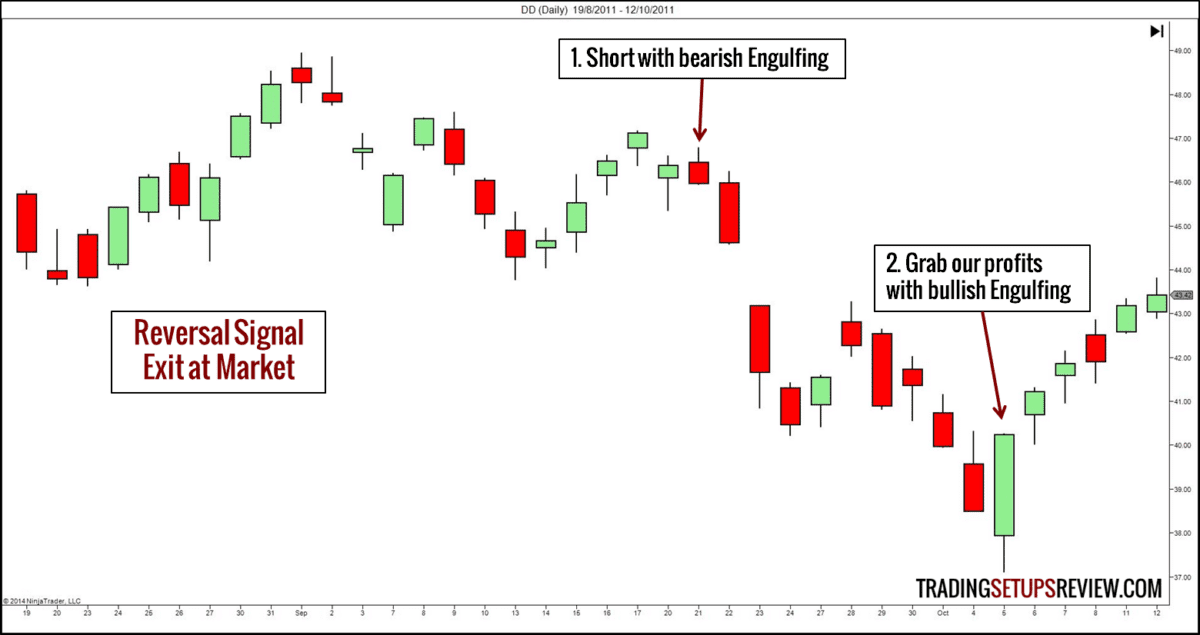

Trendumkehr-Signal

Hierbei handelt es sich um einen Marktausstieg mit gesunden Menschenverstand.

- Einstieg mit einem bullischen Signal. Gewinnmitnahme mit einem bärischen Signal.

- Short-Position mit mit einem bärischen Signal. Position glattstellen mit einem bullischen Signal.

Dies ist eine flinke Taktik. In einem tendierenden Markt könnte diese Methode jedoch verfrühte Ausstiege und begrenzte Gewinne bedeuten. Der Grund dafür ist, dass sich ein Trend selbst erhält, indem er falsche Umkehrsignale gibt. Trader geraten in eine Falle, steigen aus dem Markt aus und müssen ihm dann nachjagen. Im folgenden Beispiel stiegen wir aufgrund eines bärischen Enfulfing-Candlestick ein. Daraufhin veranlasste uns ein bullisches Engulfing-Chartmuster dazu, Gewinne zu realisieren.

Sich zuspitzende Bewegung (Parabolisch)

Die sich zuspitzende (parabolische) Price Action ist ein Trendumkehr-Signal, das besonders wirksam als Hinweis für die Gewinnrealisierung ist. Achten Sie auf:

- Erweiterte Kursspanne von Kursstäben (oder Candlesticks)

- sich beschleunigende Kursbewegungen

- extremes Volumen

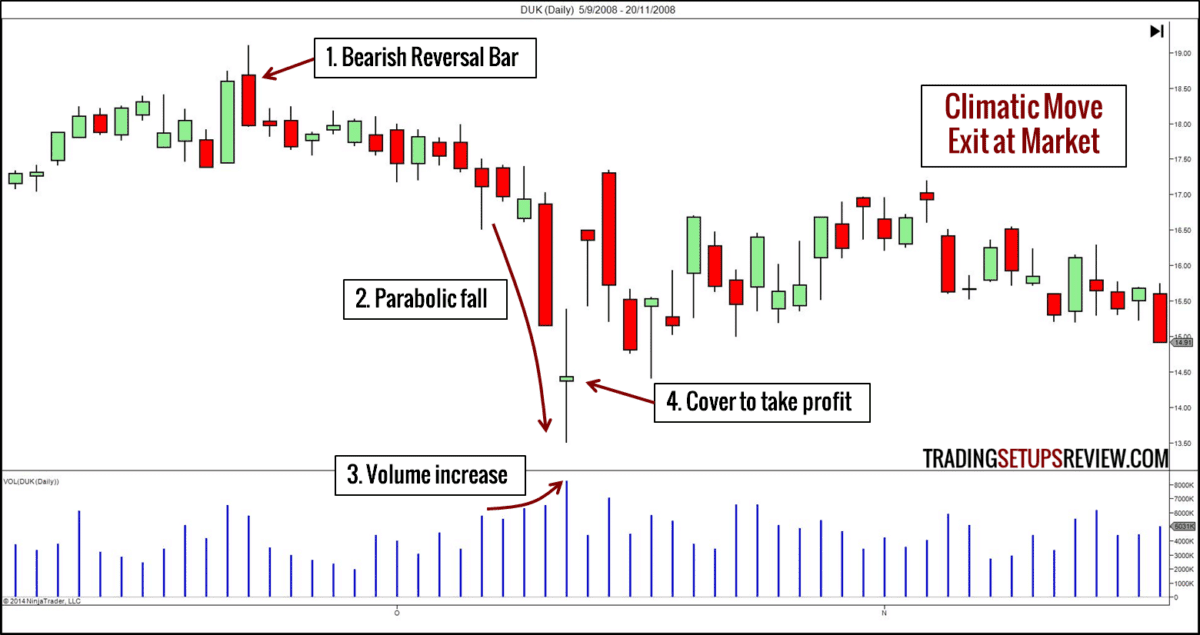

Dieser Chart zeigt ein Beispiel für Ausstiege mit Market-Orders als Folge einer sich zuspitzenden Bewegung.

- Wir bezogen eine Short-Position an diesem bärischen Reversal-Bar.

- Die Kurse fielen in einer parabolischen Kurve.

- Gleichzeitig stieg das Volumen.

- Die obigen Anzeichen für eine sich zuspitzende Bewegung (Climatic Move) veranlassten uns zum Glattstellen unserer Short-Position.

Nach einem Höhepunkt neigt der Markt zu Lustlosigkeit (wie oben) oder es kommt zu einer nachhaltigen Trendumkehr.

Bonus: Point & Figure (P&F) Chart – Projektion des Kursziels

Point & Figure ist eine einzigartige Chartart, die sich nur auf die Price Action konzentriert und kleine Kursbewegungen ausfiltert (Störgeräusch). Zur Einführung in Point & Figure lesen Sie folgenden Abschnitt unserer Anleitung in die Chartarten.

Die Chartart P&F hat ihr eigenes Set von Chartmustern und spezifischen Kursziel-Projektionsmethoden, wozu auch die horizontale (waagrechte) und die vertikale (senkrechte) Zählung gehört. So trägt man übereinander X-Symbole ein, wenn die Kurse steigen, so dass eine x-Säule entsteht. Wenn die Kurse fallen, werden untereinander O-Symbole vermerkt, so dass eine O-Säule entsteht.

Wenn sich die Kursrichtung ändert, wird jeweils eine neue Säule begonnen. Da P&F Charts die reine Price Action nutzen, sollten sie ein zuverlässiges Kursziel bieten. Zumindest ermöglichen diese Charts eine zweite Meinung bezüglich des Gewinnziels. Wenn Sie mehr darüber erfahren wollen, besorgen Sie sich das Buch Jeremy Du Plessis on P&F Charting.

Take Profit: Der perfekte Trade-Ausstieg

Bitte schön, zehn Arten, um den Trade mit einem Gewinn zu beenden. Wie entscheiden wir uns bezüglich dieser Methoden? Bedenken Sie folgendes:

Tradingstile (Trend oder Konsolidierung/Schiebezone)

Ihr Tradingstil sollte bestimmen, ob Sie lieber mit Kursziel-Orders oder Trailing-Stop-Losses arbeiten. Wenn Sie Trends traden und Gewinne laufen lassen wollen, sollten Sie nachgezogene Stop-Losses (Trailing Stop-Losses) verwenden.

(Wie die Turtle-Traders, die das Prinzip „Stop and Reverse = anhalten und umkehren“ bei jeder Gelegenheit praktizierten.) Wenn Sie Scalping betreiben, um kleine Gewinne innerhalb einer Handelsspanne zu realisieren, sollten Sie Kursziel-Orders verwenden.

Die Voraussetzung für das Trading in einer Handelsspanne ist, dass sich der Markt innerhalb einer Trading Range befindet. Daraus folgt, dass die Begrenzungen der Handelsspanne unser Gewinnpotential darstellen. Daher ist es unangebracht, Trailing-Stop-Losses zu benutzen, um Gewinne laufen zu lassen.

Trading-Zeitrahmen

Ihr Trading-Zeithorizont ist stets von zentraler Bedeutung. Daytrader werden davon profitieren, wenn sie Kursziel-Orders platzieren. Die Kursspanne jeder Handelssitzung begrenzt ihr Gewinnpotential. Angesichts solcher Beschränkungen macht es wenig Sinn, die Gewinne mit Trailing-Stop-Losses laufen zu lassen. Kursziel-Orders sind angemessen. Trailing Stop-Losses sind möglicherweise vorzuziehen, wenn Sie die Position ohne zeitliche Einschränkungen halten können.

Achten Sie auf gebündelte Signale (Cluster) in Bezug auf Ihre Kursziele

Jene Trader, die Limit-Orders zur Gewinnrealisierung verwenden, finden die Kursziele, indem sie das Prinzip der Clusterbildung berücksichtigen. Das bedeutet: Wenn sich Ihre Kursziele über die Fibonacci-Extension, ein Chartmuster und einen bedeutenden Swing-Pivot, der sich um ein bestimmtes Kursniveau verdichtet, bestätigen, dann können Sie froh sein.

Perfektes Kursziel? Wachen Sie auf.

Der Versuch, den perfekten Ausstieg zu finden, ist ebenso gefährlich wie der Versuch, den Heiligen Gral des perfekten Einstiegs zu finden. Diese existieren nämlich nicht, und Sie werden niemals glücklich damit werden, wenn Sie diesen Phantomen nachjagen. Letztendlich werden Sie damit Ihrer Trading-Performance Schaden zufügen.

Ganz gleich wie Sie aussteigen, Sie werden es bereuen. Vergessen Sie nicht, dass wir keine Perfektion brauchen, sondern einfach Gewinne.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht:

10 Ways for Traders to take Profit

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zum Take Profit im Trading

Was ist Take Profit (TP) im Handel?

Take Profit (TP) ist ein Auftrag, der bei einem Broker platziert wird, um einen Handel automatisch zu schließen und einen Gewinn zu sichern, sobald ein bestimmtes Preisniveau erreicht ist.

Warum ist Take Profit wichtig?

TP ist für das Risikomanagement unerlässlich und hilft Händlern, Gewinne zu sichern, bevor der Markt möglicherweise seine Richtung ändert. Es hilft auch, Emotionen aus Handelsentscheidungen zu entfernen.

Wie unterscheidet sich Take Profit von Stop Loss?

Obwohl beide zum automatischen Beenden von Trades verwendet werden, wird TP festgelegt, um Gewinne zu sichern, während Stop Loss festgelegt wird, um potenzielle Verluste zu begrenzen.

Kann ich mein Take Profit-Niveau nach der Festlegung anpassen?

Ja, abhängig von den Marktbedingungen und der Analyse können Händler ihre TP-Niveaus anpassen, um mehr Gewinn zu erzielen oder auf sich ändernde Marktsentiments zu reagieren.

Garantiert das Setzen eines Take Profit, dass ich den Handel zu diesem genauen Preis beende?

Nicht immer. In volatilen Märkten kann es einen Unterschied (bekannt als Slippage) zwischen dem TP-Niveau und dem tatsächlichen Preis geben, zu dem der Handel geschlossen wird.

Ist es verpflichtend, einen Take Profit-Auftrag zu setzen?

Nein, es ist nicht verpflichtend. Einige Händler ziehen es vor, ihre Trades manuell basierend auf den aktuellen Marktbedingungen zu verwalten.

Kann ich für einen einzelnen Handel mehrere Take Profit-Niveaus festlegen?

Einige Handelsplattformen ermöglichen es Händlern, mehrere TP-Niveaus festzulegen, sodass sie Teile ihrer Position zu unterschiedlichen Preisniveaus schließen können.

Was passiert, wenn der Markt mein Take Profit-Niveau nie erreicht?

Wenn der Markt das TP-Niveau nicht erreicht, wird der Auftrag nicht ausgelöst, und der Handel bleibt offen, bis er manuell geschlossen wird oder ein anderer Auftragstyp (wie Stop Loss) ausgelöst wird.

Gibt es Gebühren für das Setzen eines Take Profit-Auftrags?

Dies hängt vom Broker und der Handelsplattform ab. Während das Setzen eines TP-Auftrags in der Regel keine Gebühr verursacht, können Gebühren für die Handelsausführung anfallen.

Kann ich Take Profit bei allen Arten von Handel verwenden?

Obwohl TP häufig im Forex- und Aktienhandel verwendet wird, können seine Verfügbarkeit und Funktionalität je nach Handelsinstrument und Plattform variieren.