Backwardation erklärt in 30 Sekunden

- Backwardation bezeichnet eine spezielle Preissituation an den Rohstoff- und Futures- Märkten, in der die physischen Rohstoffe am Spotmarkt (Kassamarkt) teurer gehandelt werden als die Futures auf diese Rohstoffe.

- An den Futuresmärkten werden die länger laufenden Kontrakte billiger gehandelt als die Kontrakte mit kürzerer Laufzeit.

- Backwardation ist die umgekehrte Situation des Contango.

- Der Hauptgrund für Backwardation ist eine tatsächliche oder erwartete Verknappung des Rohstoff- Angebots.

- Dies kann durch schlechte Ernteaussichten, extreme Naturereignisse (Wetter, Naturkatastrophen), geopolitische Ereignisse (Kriege, Konflikte) oder logistische Schwierigkeiten (wirtschaftliche Schwierigkeiten oder Streiks bei Zulieferbetrieben) hervorgerufen werden. Auch bewusste Preismanipulationen können die Ursache sein

- Erzeuger nutzen die Situation aus, indem sie Lagerbestände abbauen und die Rohstoffe teurer am Markt verkaufen. Gegen sinkende Rohstoffpreise sichern sie sich am Futuresmarkt ab. Abnehmer, die den betreffenden Rohstoff sofort benötigen, sind gezwungen, höhere Preise zu zahlen.

- Trader an den Futuresmärkten, die Longpositionen halten, können jetzt Rollgewinne verbuchen. Sie stellen ihre Position durch Verkauf der teureren Futures glatt und eröffnen eine neu Longposition in einem billigeren Folgekontrakt.

- Umgekehrt erleiden Short Trader Rollverluste, wenn sie ihre Position durch Kauf der teureren Frontkontrakte schließen und in eine neue Position durch Verkauf billigerer Folgekontrakte rollen.

- Zum Ende der Laufzeit nähern sich der Kurs des Futureskontrakts und der Preis des zugrunde liegenden Rohstoffs am Spotmarkt an. Dies ermöglicht es dem Händler, Gewinne aus sogenannten Arbitrage- Geschäften, also Geschäften unter Ausnutzung von Kurs- oder Preisunterschieden, zu generieren.

In der Welt des Rohstoff- und Futures-Tradings ist es von entscheidender Bedeutung, die Phänomene zu verstehen, die diese Märkte beeinflussen können. Eine dieser Situationen wird mit dem Begriff “Backwardation” umschrieben.

Was steckt hinter diesem etwas mystischen Ausdruck? Sicherlich haben Sie ihn schon öfters gehört, genau wie seinen “Schwesterbegriff” Contango. Lüften wir den Schleier.

Nachdem wir uns bereits ausführlicher mit dem Konzept des Contango im Trading auseinandergesetzt haben, richten wir in diesem Artikel unseren Blick nun auf die Backwardation, ein ebenso bedeutendes Phänomen.

Diese Marktsituation ist für erfahrene Trader und professionelle Börsenhändler von großem Interesse, denn sie kann tiefgreifende Auswirkungen auf die Dynamik der Rohstoffmärkte und auf entsprechende Handelsstrategien haben.

Wir werden im Folgenden den Begriff definieren, sein Zustandekommen klären und seine Bedeutung für die Rohstoff- und Futuresmärkte und die Akteure dort herausstellen. Im Anschluss will ich Ihnen Hinweise geben, wie Sie Backwardation erkennen und profitabel in Ihre Handelsstrategie integrieren.

Eine übersichtliche Gegenüberstellung der beiden Situationen “Contango” und “Backwardation” soll diesen Beitrag abrunden.

Was ist Backwardation?

Backwardation umschreibt eine Preisverzerrung an den Rohstoff- und Futuresmärkten. Dabei bezeichnet der Begriff zwei, auf den ersten Blick unterschiedliche, Phänomene:

- Backwardation steht zum einen für eine Situation, in der der physische Rohstoff am Spotmarkt (auch Kassa- oder Cashmarkt genannt) teurer gehandelt wird als auf diesem Rohstoff aufbauende, länger laufende Futureskontrakte.

- Der Begriff bezeichnet aber auch den Sachverhalt, dass der aktuelle Kontrakt (der sog. “Frontkontrakt”) teurer gehandelt wird als der Folgekontrakt oder die Folgekontrakte.

Damit stellt die Backwardation die zum “Contango” gegensätzliche Marktsituation dar. Im Contango wird der physische Rohstoff am Kassamarkt billiger als längerfristige Futureskontrakte gehandelt. Folgekontrakte wiederum sind teurer als der Frontkontrakt.

Das Phänomen Contango wird auch mit dem Begriff “Forwardation” bezeichnet. Damit wird der Terminus “Backwardation” verständlicher.

Beide Phänomene, Contango und Backwardation treten nur in Märkten auf, in denen lagerfähige Rohstoffe gehandelt werden, also Agrarprodukte, Metalle oder Energierohstoffe.

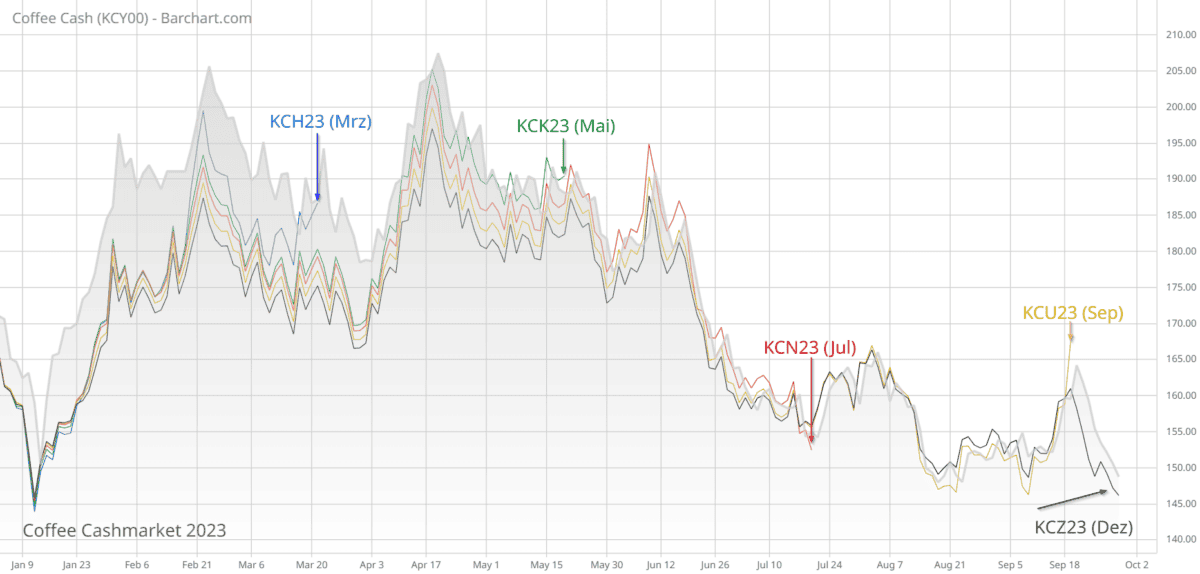

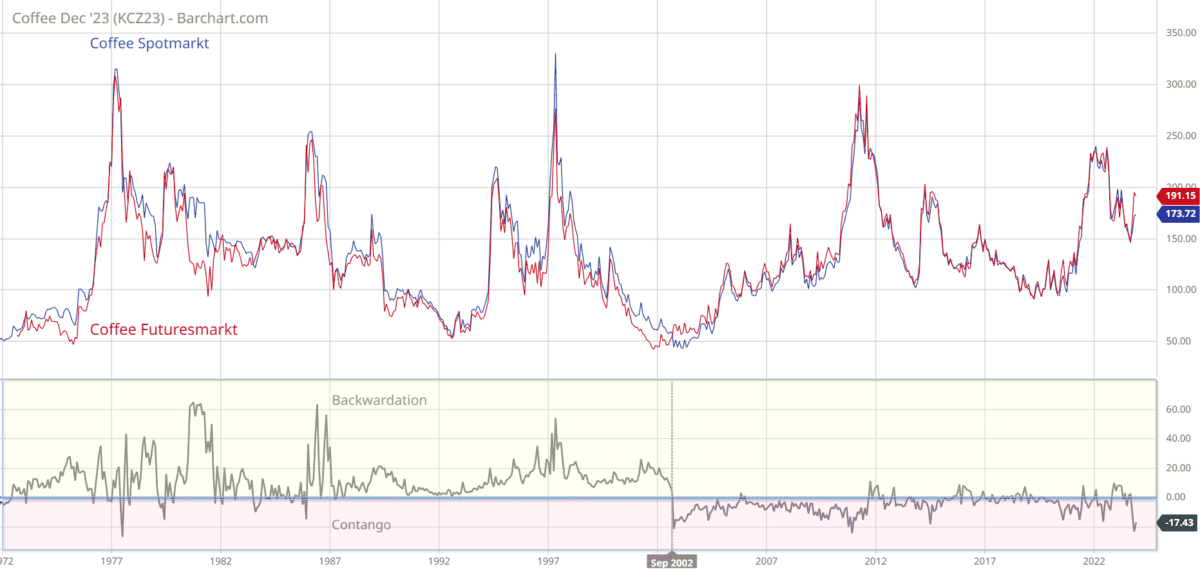

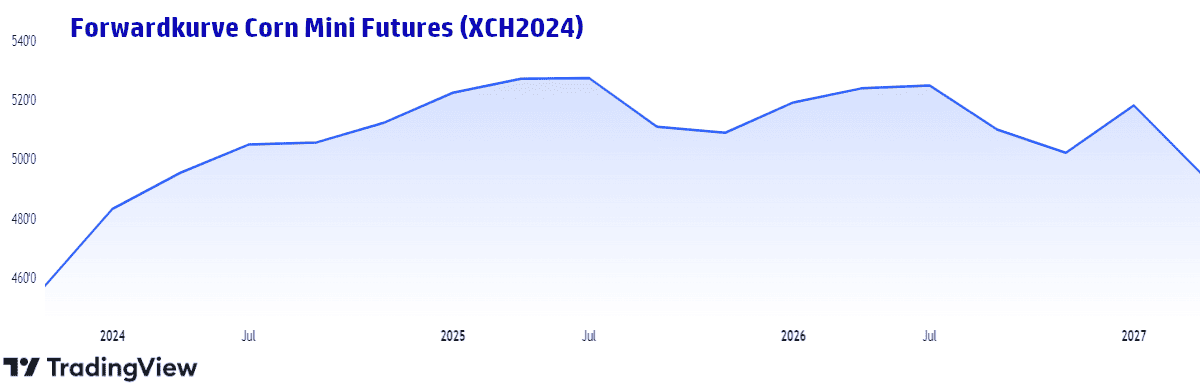

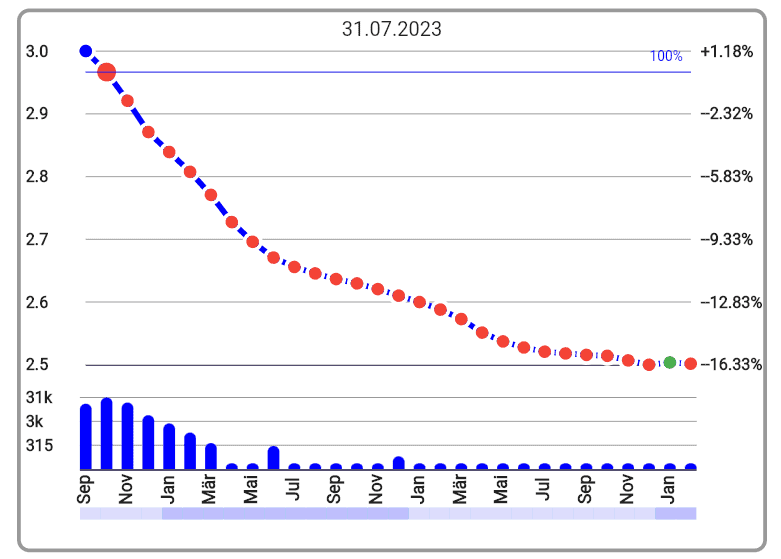

Abbildung 1 und 2 zeigen die Situation im Coffee-Markt 2023. Das Verhältnis der Preise am Kassamarkt und der Futures Kontrakte:

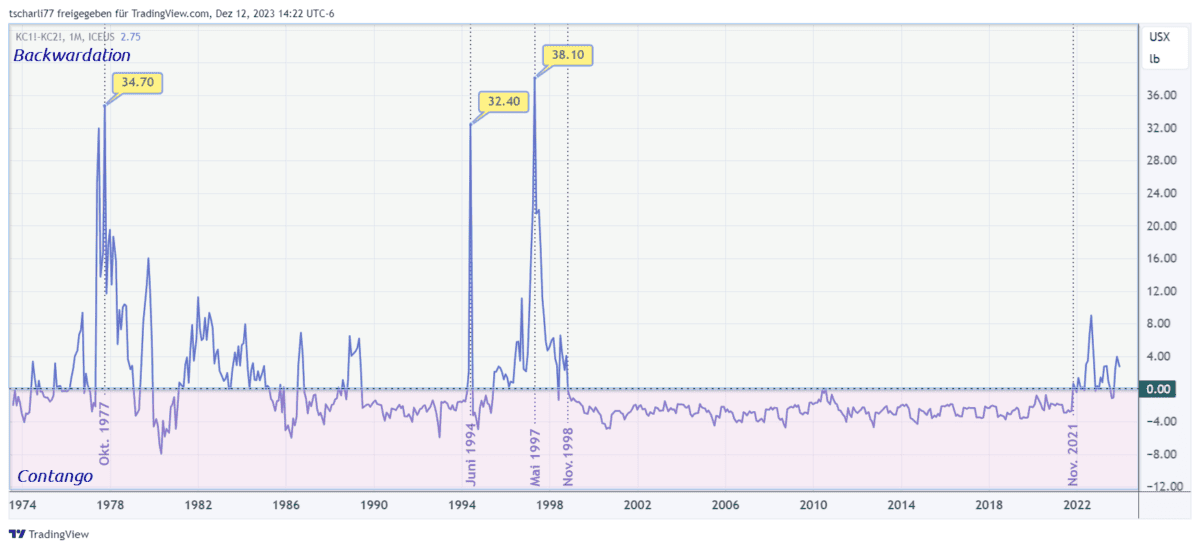

Zur genaueren Betrachtung der Preisentwicklung der Kontrakte schauen wir uns die letzten Futures des Jahres 2023 an:

Wie entsteht Backwardation?

Lassen Sie uns einen kurzen Blick auf die eigentliche Bedeutung der Futuresmärkte werfen. Diese Märkte dienen im ureigenen Sinne der Absicherung (“Hedging”) der kommerziellen Marktteilnehmer im Rohstoffhandel. (Umfassende Informationen zu Futuresmärkten und dem dortigen Handelsgeschehen finden Sie in unserem Artikel Was sind Futures und wie werden Sie gehandelt, den ich ebenfalls am Ende noch einmal verlinken werde,)

Produzenten eines Rohstoffs, die versucht sind, möglichst hohe Preise im Verkauf zu erzielen, sichern sich gegen fallende Erzeugerpreise ab. Konsumenten (weiterverarbeitende Betriebe, Großverbraucher) dagegen hedgen gegen steigende Einstandspreise. Dies geschieht, indem mittels eines Futureskontrakts eine spätere Lieferung zu einem bei Vertragsabschluss festgeschriebenen Preis vereinbart wird.

In der Regel wird dieser Futurespreis höher sein als der zu erwartende Preis des Rohstoffs am Kassamarkt. Dieser Aufschlag (“Agio”, auch “Prämie” genannt) ergibt sich aus den Kosten, die durch die Lagerung des Rohstoffs bis zum Liefer-Zeitpunkt anfallen (Transportkosten, Lagerkosten, Pflege des gelagerten Rohstoffs, Zinsverlust des im gelagerten Rohstoff gebundenen Kapitals, natürlicher Schwund des Rohstoffs).

Der Fachbegriff hierfür ist “Cost-Of-Carry”. Diese Situation ist das angesprochene Phänomen “Contango”, das im oben erwähnten Artikel näher betrachtet wird (Link ebenfalls in den Quellenangaben). Bei lagerfähigen Rohstoffen ist Contango die logische “Normalsituation”.

Backwardation stellt nun eine dazu gegensätzliche Situation dar. Die länger laufenden Futures werden billiger als der Rohstoff am Kassamarkt gehandelt (vergl. Abbildung 1). Und je länger ein Verfalls- (Liefer-)zeitpunkt in der Zukunft liegt, desto niedriger preist der Kontrakt (Abbildung 2).

Im Falle einer Backwardation sind die Abnehmer also bereit, einen höheren Preis zu zahlen um die Güter sofort oder zeitnah zu erhalten anstatt auf die verspätete (günstigere!) Lieferung aus länger laufenden Futureskontrakten zu warten. Was ist der Grund hierfür?

Verknappung des Rohstoffs als Auslöser einer Backwardation

Der wesentliche Grund liegt in einem im Moment tatsächlich vorhandenen oder demnächst zu erwartenden Rückgang des Angebots (oder auch einer plötzlichen “Explosion” der Nachfrage).

Benötigt ein Käufer einen Rohstoff sofort, wird er bereit sein, einen deutlich höheren Preis zu zahlen. Der selbe Effekt ist zu erwarten, wenn er mit einem Versorgungsengpass in naher Zukunft rechnen muss.

Dies kann natürlich unterschiedliche Gründe haben.

- Bei Agrar-Rohstoffen spielen die Ernteaussichten eine große Rolle. Extreme Wetterbedingungen, Dürre, Hurricanes und Tornados, Überschwemmungen oder sonstige Naturkatastrophen können die zu erwartende Ernte vernichten. Großabnehmer der Produkte werden versuchen, sich mit den vorhandenen Beständen einzudecken. Die Produzenten können jetzt höhere Preise verlangen.

- Auch bei Energie-Rohstoffen spielt das Wetter eine herausragende Rolle. Extreme Hitze oder Kälte treibt den Energieverbrauch in die Höhe. Die Versorgungsunternehmen benötigen jetzt innerhalb kürzester Zeit Nachschub an Roh- oder Heizöl oder Erdgas für die Raffinerien und Kraftwerke.

- Schließlich muss ein weiterer Aspekt berücksichtigt werden: Politik und die geopolitische Lage. Rohstoffe, insbesondere Energie- und landwirtschaftliche Rohmaterialien, waren und sind ein gängiges Druckmittel in den internationalen Beziehungen.So ist beispielsweise auf dem Rohölmarkt die Manipulation des Angebots üblich. Die Länder der OPEC versuchen, die Ölpreise auf einem hohen Niveau zu halten, um ihre Einnahmen zu steigern. Hierzu werden regelmäßig Förderobergrenzen für die Mitgliedsländer festgesetzt. Und manchem unter uns werden die leeren Autobahnen noch in Erinnerung sein: als die OPEC Anfang der 1970er Jahre aus politischen Gründen den “Ölhahn zudrehte” und die erste schwere Ölpreiskrise auslöste.

Abb.3: Anfang der 70er Jahre des letzten Jahrhunderts löste die OPEC die erste schwere Ölpreiskrise aus, als sie anlässlich des Jom-Kippur-Krieges 1973 die Fördermengen um 5 % drosselte- Westlichen Länder, die Israel unterstützten, sollten damit unter Druck zu gesetz werden. Sonntagsfahrverbote als Maßnahme zur Energieeinsparung sorgten für leere Autobahnen. — Foto: Autobahn bei Dortmund 1973

Im Rohölmarkt war Backwardation über lange Zeit hinweg quasi der “Normalzustand”. Dies änderte sich erst vor wenigen Jahren: Im Jahr 2020 kam es während der “Covid-19-Pandemie” zu einem Wechsel in Contango, da der Markt ein erhebliches Überangebot aufwies. Die Nachfrage versiegte praktisch über Nacht, die Öl- Lagerstätten waren prall gefüllt und die Produktion konnte nicht schlagartig gestoppt werden um das Angebot zu reduzieren.

Aber nicht nur Angebots- und Preismanipulationen aus Gründen der Profitmaximierung lassen die Rohstoffpreise nach oben gehen. Auch politische Ereignisse sorgen für tatsächliche oder befürchtete Verknappungen am Markt.

Dazu noch ein weiteres Beispiel aus dem Energiesektor:

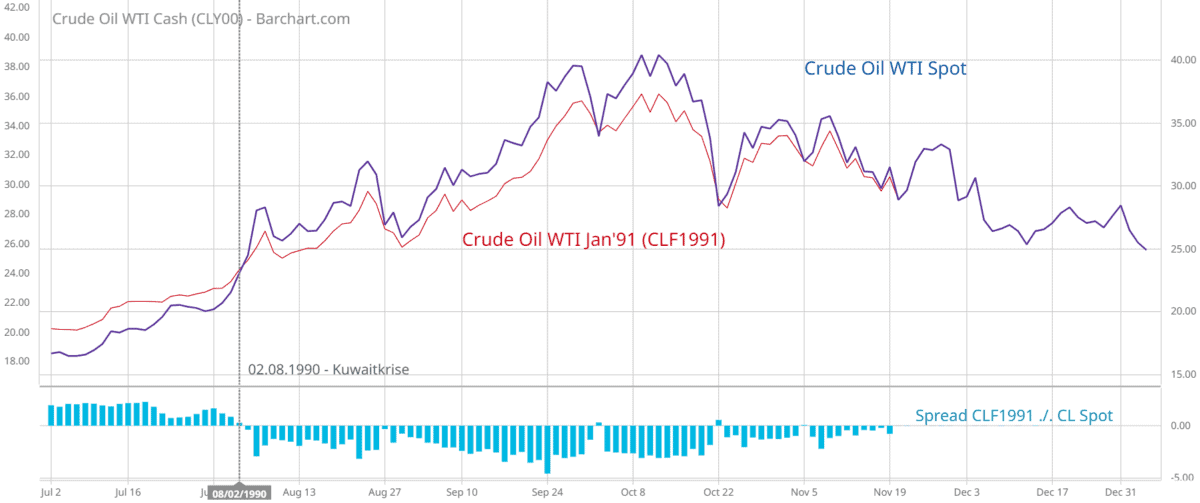

Im August 1990 marschierte der Irak in Kuwait ein und löste damit den sog. “2. Golfkrieg” aus. Da hier zwei wichtige Ölförderländer in Konflikt gerieten, war die Befürchtung eines Angebotsschocks die logische Konsequenz. In der Folge kletterten auch hier die Rohölpreise:

Eine Anmerkung hierzu: Preismanipulationen seitens der OPEC (bzw. der erweiterten OPEC+) sind in neuerer Zeit schwerer durchzusetzen als zum Ende des 20. Jahrhunderts, da das Ölkartell sich einer erstarkten Konkurrenz aus den USA (WTI Crude Oil) und Europa (Brent Crude) gegenüber sieht.

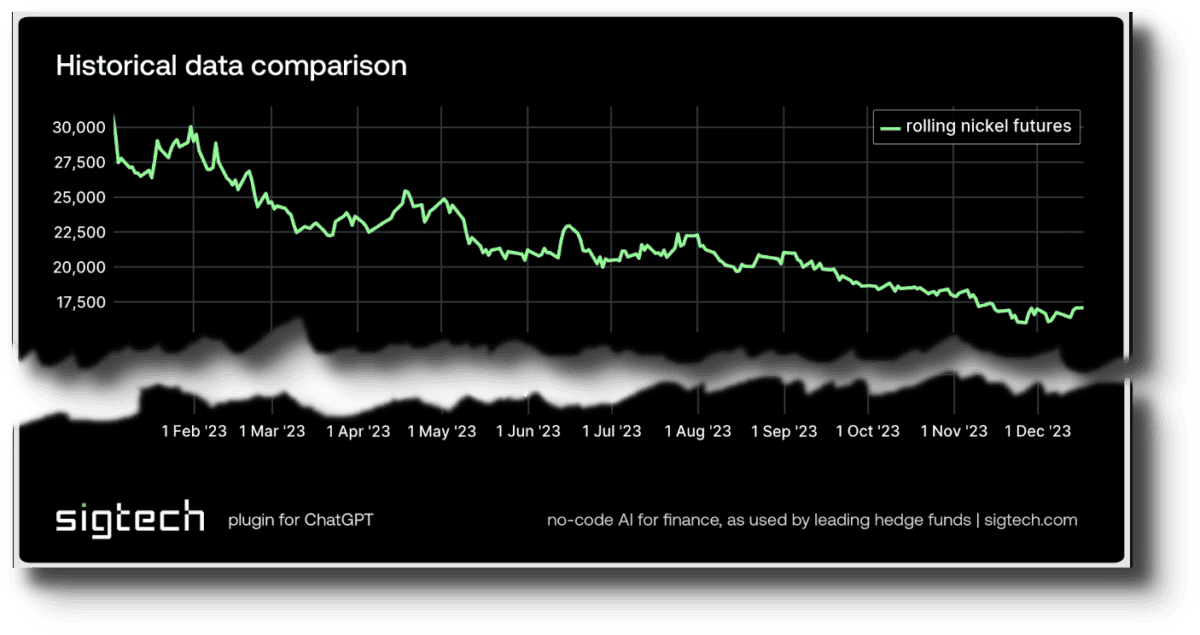

- Natürlich kann auch eine plötzliche Änderung der Nachfrage am Markt Auslöser einer Backwardation-Situation sein. Explodiert kurzfristig die Nachfrage nach einem Rohstoff – bei sonst gleichbleibender Angebotssituation – wird auch das einen Preisanstieg am Kassamarkt zur Folge haben. Ein Beispiel hierfür wäre die verstärkte Nachfrage nach Metallen wie Kobalt oder Nickel, die wichtige Rohstoffe der Batterie-Industrie darstellen (Stichwort E-Mobilität):

Saisonalität als bestimmender Faktor der Backwardation

Ein weiterer wesentlicher Faktor, der Einfluss auf die Angebots- und Nachfragesituation am Rohstoffmarkt hat, ist die saisonale Abhängigkeit vieler Sektoren.

Auch hier sind die Agrar- und die Energierohstoffe am stärksten betroffen. So schwankt z.B. die Nachfrage nach Benzin (RBOB Gasoline) im Jahresverlauf: sie erreicht Anfang März einen ersten Höhepunkt und verharrt in den Sommermonaten auf konstant hohem Niveau (die zugrunde liegenden Daten beziehen sich US-Verhältnisse, sind jedoch auf europäische Verhältnisse übertragbar).

Auch andere Energiemärkte zeigen deutliche saisonale Schwankungen. dabei werden bei der Betrachtung von kürzer- im Vergleich zu längerfristigen Durchschnittswerten z.T. deutliche Unterschiede sichtbar. Trotzdem werden Spitzenwerte (Peaks) und saisonale Preiseinbrüche deutlich. Die beiden unten stehenden Charts zeigen den saisonalen Preisverlauf von WTI Crude Oil, wieder über 5 und 10 Jahre gemittelt.

Die Charts aus Abbildung 6 und 7 stammen von der Website seasonax.com, die saisonale Charts mit umfangreichen Filtermöglichkeiten bietet (kostenpflichtig!).

Bei Energierohstoffen beeinflussen Angebots- und Nachfrage-Schwankungen den Marktpreis. Bei Agrarrohstoffen ist zumeist die Angebotsseite für ein Ungleichgewicht am Markt verantwortlich.

So lassen die Aussichten auf eine schlechte Ernte die Preise in die Höhe steigen. Andererseits werden gute Ernte-Erwartungen das Angebot ansteigen und somit auch die Preise fallen lassen. Dies wird eventuell noch verstärkt durch ausreichende Lagerbestände des Rohstoffs aus der vorherigen Ernte, die jetzt aufgelöst werden, um Platz für die neue Ernte zu schaffen,

Zur Erntezeit ist das Angebot also am größten, während die Nachfrage relativ konstant bleibt. Einige Erzeuger müssen dringend verkaufen, weil ihre eigenen Lagerkapazitäten begrenzt sind, andere verkaufen, weil sie Geld brauchen, und wieder andere, weil es sich lohnt, direkt “vom Acker weg” zu liefern.

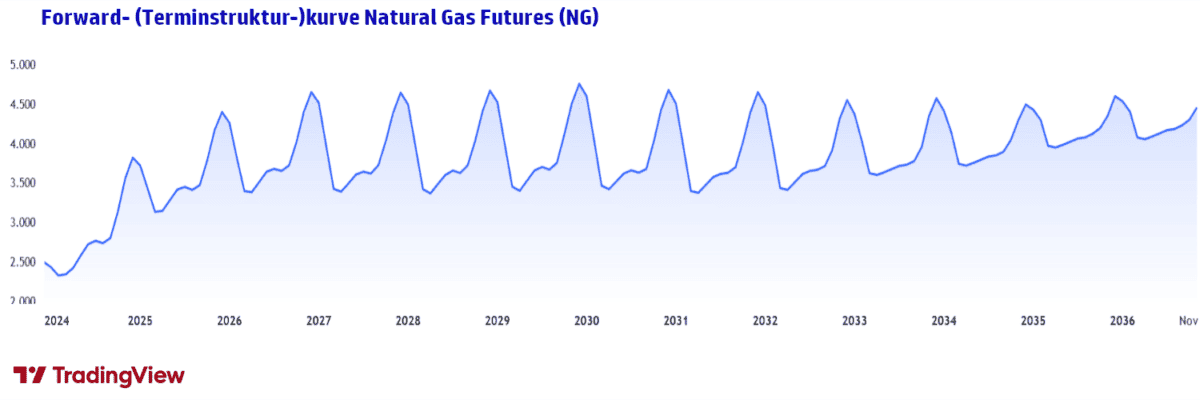

Saisonale Effekte führen dazu, dass etliche Commodities zyklisch wiederkehrende Contango- und Backwardation- Phasen aufweisen. Hier fallen vor allem Rohstoffe auf, die zur Energieerzeugung oder zum Heizen verwendet werden wie z.B. Natural Gas:

Als Trader an den Futuresmärkten sollten Sie daher stets die aktuellen Informationen bezüglich Ernteaussichten und Lagerbeständen im Auge halten. Zuverlässige Informationsquellen stellen der monatliche WASDE-Report (World Agricultural Supply and Demand Estimates – Schätzungen des Welt-Agrarangebots und der Welt-Agrarnachfrage) oder die Website der EIA (US Energy Information Administration) dar. Beide habe ich Ihnen ebenfalls am Ende des Beitrags verlinkt.

Ein weiterer Faktor: “Convenience Yield”

Ein weiterer Grund für Backwardation ist der sogenannte “Convenience Yield“. Dieser Begriff bezeichnet das Ziel von Großhändlern und industriellen Verarbeitern, einen gewissen Überbestand an Gütern auf Lager zu halten.

Ein Stahlproduzent könnte beispielsweise mehr Eisenerz lagern, als er unmittelbar in der Produktion benötigt. Auf diese Weise kann das Werk bei schlechtem Wetter, Zulieferer-Streiks oder anderen logistischen Problemen seinen Betrieb aufrechterhalten und wäre nicht abhängig vom Spotmarkt, um Rohmaterialien zu bekommen.

Wenn eine Branche beschließt, mehr Bestände intern zu lagern, anstatt “just in time” zu bestellen, kann dies den Preis eines Rohstoffs vorübergehend in die Höhe treiben.

Umgekehrt führt der systematische Abbau überschüssiger Lagerbestände zu einem Abwärtsdruck am “vorderen Ende” der Kurve.

Führt eine Angebotsverknappung zwangsläufig zu Backwardation?

Nicht immer! Hier kommt es tatsächlich auf den Rohstoff und seine Bedeutung für Wirtschaft und Gesellschaft an. Ist der Rohstoff “fungibel”, also durch einen anderen ersetzbar, wird die Angebotsverknappung in der Regel eine erhöhte Nachfrage im Substitut hervorrufen.

Ein Beispiel hierfür können die Agrarprodukte Mais (Corn) und Soja (Soybeans) sein. Beide Rohstoffe finden überwiegend als Futtermittel Verwendung (etwa 40 bis 50 Prozent der weltweiten Maisernte und rund 80 Prozent der globalen Sojaernte werden in der Futtermittel-Industrie zu Tierfutter verarbeitet).

Eine katastrophale Maisernte würde zwar zu einer empfindlichen Verknappung des Angebots führen, doch die Nutzer würden in diesem Fall auf Soja ausweichen. Zu bedenken wäre, ob die nun deutlich erhöhte Nachfrage am Sojamarkt nicht hier zu einer Preisverschiebung und Backwardation führen könnte.

Hier sollten Sie als Trader die Korrelationen zwischen den einzelnen Märkten berücksichtigen. Eine Quelle dazu finden Sie ebenfalls in den Links.

Ist Backwardation die Ausnahmesituation am Futuresmarkt?

Kurz gesagt: Nein!

Auch wenn es völlig einleuchtend erscheint, dass die “Cost-Of-Carry” den Preis eines Rohstoffs verteuern, je länger dieser beim Erzeuger im Lager verbleibt, zeigt der Blick in die Vergangenheit ein teilweise anderes Bild:

Viele Rohstoffmärkte befinden sich einen Großteil ihrer Zeit und auch über längere Zeiträume in Backwardation. Schauen wir den Kaffeepreis für Arabica Kaffee (Coffee C) an der ICE an:

Sie sehen in Abbildung 9, dass der Kaffeemarkt in den letzten 50 Jahren, beginnend 1972, sich überwiegend in Backwardation befunden hat. Erst September 2002 wechselte er deutlich in eine länger andauernde Contango- Phase.

Betrachten wir auf Kontraktebene die Preisdifferenz zwischen dem jeweiligen Frontkontrakt und dem unmittelbar darauf gehandelten Folgekontrakt. Es ergibt sich ein ähnliches, wenngleich nicht so homogenes Bild:

Ab November 1998 geht der Markt in eine relativ stabile Contango-Situation über. Der Folgekontrakt notiert nahezu konstant 3-4$ pro Pound über dem Frontkontrakt. Dieses Contango wechselt im November 2021 wieder in Backwardation.

Vor 1998 zeigt sich ein heftiges Hin und Her zwischen Contango und Backwardation, wobei die teilweise extremen Peaks der Backwardation- Phasen auffallen.

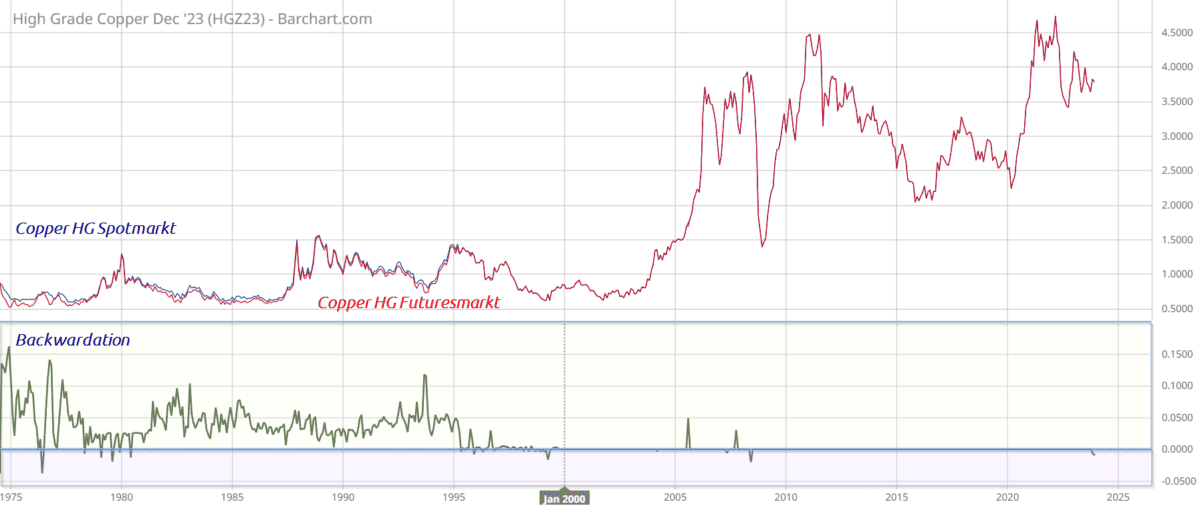

Auch andere Rohstoffe zeigen ein ähnliches Bild. Eine interessante Situation finden wir im Kupfer (HG – High Grade Copper):

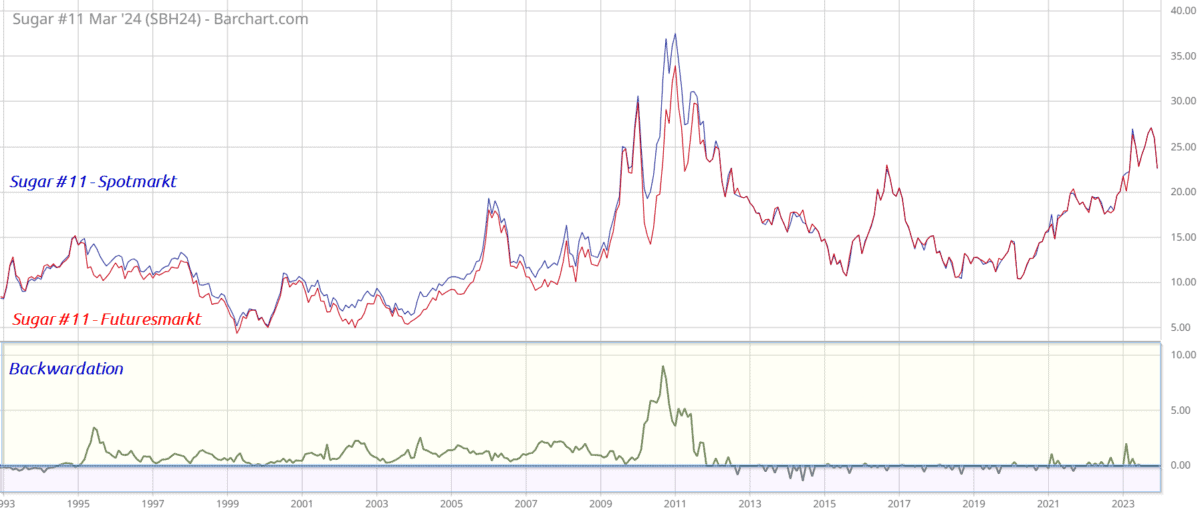

Und auch der Sugar #11 (Kürzel SB), der sog. “Weltzucker” (Benchmark für Zucker, der außerhalb der USA produziert wurde — im Gegensatz zu Sugar #16 (Kürzel SF), der “US-Zucker”) zeigt in den letzten 30 Jahren nahezu konstant Backwardation:

Welche Bedeutung hat Backwardation für Markt und Trader?

In Backwardation wird der Rohstoff am Cashmarkt zu überhöhten Preisen angeboten. Der Grund ist ein Ungleichgewicht zwischen Angebot und Nachfrage, ausgelöst durch eine Verknappung des Gutes oder eine ungewöhnlich starke Nachfrage. Ein Grund kann jedoch auch, wie wir gesehen haben, eine Manipulation der Preise sein, sei es aus politischen oder wirtschaftlichen Gründen.

Diese Situation hat große Bedeutung für alle Partizipanten am Markt. Die kommerziellen Händler, also die Produzenten und Weiterverarbeiter, können hauptsächlich an der Preisdifferenz zwischen dem physischen Rohstoff und entsprechendem Futureskontrakt profitieren.

Den Futures-Tradern, die mit dem physischen Rohstoff nichts zu tun haben wollen, interessiert dagegen eher die Differenz zwischen Frontkontrakt und Folgekontrakt(en).

Arbitrage-Möglichkeit der ‘Commercials’: Gewinne für Erzeuger

Für die kommerziellen Händler (“Commercials”) auf der Erzeugerseite ergibt sich eine willkommene Arbitrage– Gelegenheit. Sie werden versuchen, jetzt ihre Lagerbestände teuer zu verkaufen.

Die Preise bei sofortiger Lieferung sind höher, als sie für zukünftige Lieferungen zu erwarten sind. Außerdem können Erzeuger auch von verringerten Lagerkosten und einem verbesserten Cashflow profitieren, wenn sie ihre Läger reduzieren und Rohstoffe zum aktuellen Preis verkaufen.

Durch das Auflösen der Lagerbestände erhöht sich das Angebot am Markt. Daher ist zu erwarten ist, dass die Rohstoffpreise wieder sinken. Die Commercials werden sie sich jetzt am Futuresmarkt mit den billigeren Kontrakten absichern. Gegen Ende der Laufzeit eines Futureskontrakts nähert sich dessen Kurs dem Rohstoffpreis am Cashmarkt an. Die Commercials gehen daher Long am Futuresmarkt um die zu erwartende Kurssteigerung ausnutzen.

Rollgewinne für Futurestrader in Long- Position

Futurestrader handeln nicht den physischen Rohstoff. Sie spekulieren auf die Preisentwicklung der Kontrakte. In der Backwardation- Phase können sie Rollgewinne erzielen, wenn Sie im teureren Frontkontrakt long sind. Zum Rollzeitpunkt wird diese Position durch Verkauf der Kontrakte glattgestellt und ein entsprechendes Gegengeschäft mit dem Kauf von billigeren Folgekontrakten eingegangen.

Allerdings führt eine Shortposition bei Backwardation zu entsprechenden Rollverlusten. Hier wird die offene Position durch Kauf der teureren Kontrakte glattgestellt und eine neue Shortposition im billigeren Folgekontrakt eingegangen.

Um das Ergebnis des Rollvorgangs zu optimieren, sollten Sie ein paar Regeln beachten:

Rolloptimierung: das Beste aus dem Kontraktwechsel herausholen

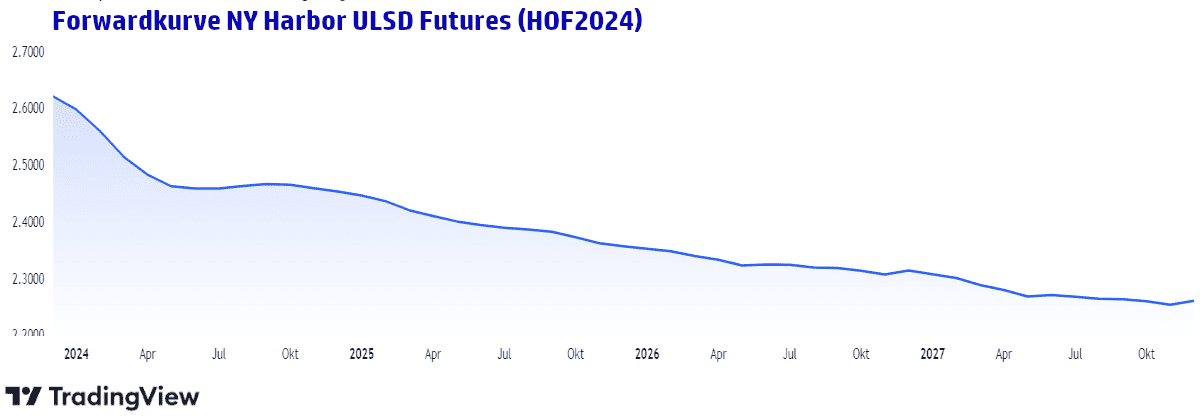

- Terminstrukturkurve (“Forwardkurve”): Die Terminstrukturkurve stellt die Preisentwicklung der Folgekontrakte in Bezug zum tagesaktuellen Kurs des Frontkontrakts dar (Beachten Sie hierzu auch die Informationen in unserem Artikel zu Contango — Link am Ende des Beitrags).In Contango ist sie aufwärts gekrümmt, wobei sie für die nahen Folgekontrakte meist eine steiler Steigung aufweist und dann abflacht.

Die Terminkurve in Backwardation ist nach unten gekrümmt. Auch hier flacht sich die Kurve in der Regel für weiter entfernte Kontrakte ab.

Die Analyse der Terminkurve sollte daher ein erster, grundsätzlicher Schritt bei der Planung Ihrer Handelsaktivitäten sein.

- Kontraktwahl: Eine Backwardation ist für den Trader in Longposition im Hinblick auf das Rollen des Kontrakts profitabel, während Contango für die Rendite nachteilig ist. In einem Markt in Contango sollten Sie daher auf länger laufende Kontrakte ausweichen, um Rollverluste möglichst zu minimieren.

- Zeitpunkt: Zunächst ist es wichtig, den Rolltermin Ihres Brokers zu beachten. Versäumen Sie es, Ihre Position vor diesem Termin zu rollen, wird Ihr Broker die Position “Market”, also zum aktuellen Kurs glattstellen! Dies kann natürlich zu einem deutlich ungünstigen Kurs für Sie passieren.Rollen Sie daher rechtzeitig. Beachten Sie das Volumen – verschiebt sich das Volumen aus dem Frontkontrakt deutlich in den bzw. einen Folgekontrakt, ist der richtige Zeitpunkt gekommen. Dieser Ansatz konzentriert sich auf die Mehrheit der Marktteilnehmer, die in den Liefermonaten mit dem größten Volumen handeln. Insbesondere Marktteilnehmer, die weit im Voraus handeln, also Produzenten und Weiterverarbeiter, werden die Details der einzelnen Liefermonate sehr genau betrachten.

- Liquidität: Die Liquidität in den verschiedenen Kontrakten ist ein weiterer wichtiger Faktor. Sie sollten bevorzugt in Kontrakte mit höherer Liquidität zu rollen, um die Auswirkungen von Slippage zu minimieren. Außerdem lassen diese Kontrakte eine deutlich attraktivere Preisaction erwarten.

- Berücksichtigung von Gebühren und Kosten: Beim Rollen entstehen Transaktionskosten. Es ist wichtig, diese Kosten gegen den potenziellen Nutzen des Rollens abzuwägen. Gegebenenfalls verzichten Sie auf Rollen und stellen Ihre Position glatt, ohne in den Folgekontrakt zu investieren.

- Risikomanagement: Selbstverständlich kann ich nicht darauf verzichten, Sie auf ein effektives Risikomanagement, einschließlich der Verwendung von Stop-Loss-Orders, hinzuweisen. Bedenken Sie, dass gerade Rolltermine und die bevorstehenden Fälligkeitstermine der Kontrakte Zeiten erhöhter Volatilität darstellen. Das in einem relativ kurzen Zeitfenster stattfindende Ansteigen des Volumens kann zu Kursschwankungen führen. Seien Sie darauf vorbereitet.

Spreadtrading in Backwardation-Märkten

Die Grundlagen zum Spreadtrading wurden ebenfalls ausführlich im Artikel “Contango im Trading…” angesprochen. Ich möchte an dieser Stelle noch einmal die Möglichkeit aufzeigen, die eine Backwardation- Situation für einen Intramarket Spread bietet.

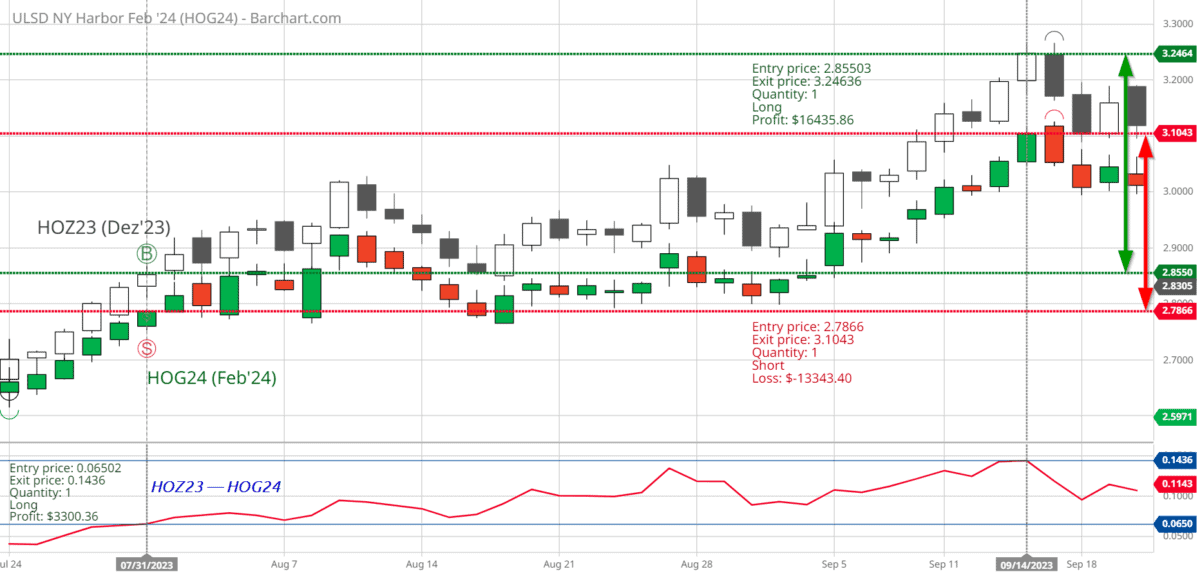

Wir schauen uns den Heizölmarkt an: ULSD NY Harbor (HO) Futures. Am 31.07.2023 (wie auch sonst im Laufe des Jahres) befindet sich der Markt in Backwardation:

Wir entschließen uns nach Analyse der Volumen- und Open Interest– Daten, den Spread zwischen dem Dezemberkontrakt HOZ23 und dem (billigeren) Februarkontrakt HOG24 zu handeln. Wir “verkaufen” den billigen und “kaufen” den teureren Kontrakt.

Sechs Wochen später lösen wir den Spread auf und stellen beide Positionen glatt.

Die Situation im Chart:

Das Glattstellen der beiden Teile beschert uns zwar einen Verlust in der Shortposition im Februarkontrakt. Dieser wird aber durch den Gewinn in der Longposition im Dezember-Future ausgeglichen. Das Resultat: Ein Profit von 3.300$ pro Kontrakt. Die entsprechenden Werte entnehmen Sie dem Chart.

Da wir – wie im Beispiel im Contango-Artikel – auf eine Ausweitung des Spreads spekulieren, “verkaufen” wir wieder den billigen und “kaufen” den teuren Kontrakt. Nur ist, im Gegensatz zum Contango- Fall, der billige jetzt der weiter entfernte und der teure ein naher Kontrakt (im Heating Oil wird jeden Monat ein Kontrakt aufgelegt; hier ist es wichtig, aktiv gehandelte Kontrakte zu wählen, um nicht in eine Liquiditätsfalle zu tappen).

Eine umgekehrte Strategie wenden wir an, wenn wir auf eine Verengung des Spreads und Annäherung der Kurse in der Zukunft spekulieren. In diesem Fall verkaufen wir den teuren nahen Kontrakt und kaufen den billigeren fernen mit langer Laufzeit. Wir erwarten einen gleichbleibende hohen Preis des Rohstoffs und damit verbunden auch einen Preisanstieg der langfristigen Futures.

Gegenüberstellung von Contango und Backwardation

Abschließend will ich die beiden Situationen mit ihren wesentlichen Aspekten noch einmal gegenüberstellen:

| Aspekt | Contango | Backwardation |

|---|---|---|

| Marktsituation: Kassamarkt vs. Futuresmarkt | Aktuelle Rohstoffpreise sind niedriger als Futurespreis | Aktuelle Rohstoffpreise sind höher als Futurespreis |

| Marktsituation: Nahe Futures vs. Entfernte Futures | Nahe Futures sind günstiger als entfernte | Nahe Futures sind teurer als entfernte |

| Hauptursache | „Cost-Of-Carry“ Kosten der Lagerung des Rohstoffs bis zum Liefertermin – Lagerkosten – natürlicher Schwund – Verzinsung des gebundenen Kapitals | Versorgungsengpass: Tasächliche oder erwartete Verknappung des Rohstoffs am Spotmarkt führt zu erhöhter sofortiger Nachfrage bei Abnehmern |

| Bedeutung für kommerzielle Händler | Abnehmer sichern sich am Futuresmarkt gegen Preisanstieg ab. | Erzeuger nutzen den höheren Preis des Rohstoffs am Spotmarkt und bauen Lagerbestände ab. Abnehmer, die den Rohstoff sofort benötigen, kaufen teurer ein. |

| Bedeutung für Retailtrader | Longpositionen führen zu Rollverlusten Shortpositionen generieren Rollgewinne | Longpositionen führen zu Rollgewinnen Shortpositionen generieren Rollverluste |

| Marktaussichten: Rohstoff- und Futurespreis nähern sich gegen Ende der Laufzeit des Futures an | Marktteilnehmer spekuliern auf steigende Rohstoffpreise | Die aktuellen Rohstoffpreise sind zu hoch; Marktteilnehmer erhoffen sinkende Rohstoffpreise. Bleiben die Rohstoffpreise auf hohem Niveau, werden sich die Futurespreise angleichen. |

Mein Fazit zur Backwardation im Trading

Contango und Backwardation stellen Marktphänomene dar, die Sie als Futures- Trader an den Rohstoff- Märkten unbedingt in Ihre Analyse und Planung einbeziehen müssen. Nutzen Sie dieses Wissen, können Sie durchaus akzeptable Gewinne realisieren — ignorieren Sie es, kann es Ihnen viel Geld kosten.

Ich wünsche Ihnen viel Erfolg an den Märkten!

Quellen und Leseempfehlungen

Artikel zu den Grundlagen

- Kagels-Trading: “Was sind Futures und wie werden Sie gehandelt…”

- Kagels-Trading: “Was ist Contango im Trading und wie nutzen Sie es profitabel…”

- Tool-für-Trader: Die VIX Terminstrukturkurve – Einführung, Begriffe, Nutzen

Weiterführende Informationen

- Wikipedia- Artikel “Ölpreiskrise”

- USDA – WASDE-Report

- U.S. Energy Information Administration

- Oilprice.com – “the No.1 Source for Oil & Energy News”

- Seasonal Charts bei InsiderWeek

- Korrelationen bei MRCI Online

Leseempfehlung: Des Trader’s “First Book on Commodities”:

- Carley Garner: A Trader’s First Book on Commodities, DeCarley Trading, LLC an Imprint of Wyatt-MacKenzie, 2017 (als Amazon Kindle auch auf Deutsch erhältlich)

Charts und Bilder dieses Artikels

- Kurscharts von barchart.com und TradingView.com

- Saisonale Charts von SEASONAX

- Terminstrukturkurve Nickel (Abb.5): https://sigtech.com

- Terminstrukturkurve Heating Oil (Abb.15): “Suri-App”, Suricate Trading, https://app.suricate-trading.de/#/

- Bilder generiert mit Artificial Intelligence ChatGPT/DALL-E

FAQ zum Thema Backwardation im Trading

Warum nähern sich der Futurespreis und der Spotpreis gegen Ende der Laufzeit an?

Wenn wir uns der Fälligkeit des Kontrakts nähern muss sich der Futures-Preis auf den Kassakurs zubewegen und sich diesem weitgehend annähern. Das liegt daran, dass der Futures-Preis am Fälligkeitstag dem Kassakurs entsprechen muss. Aber warum?

Ein Future schreibt ja den Preis fest, der zum Zeitpunkt der Lieferung des Rohstoffs (in der Zukunft) zu zahlen ist. Wenn die Laufzeit des Futures jedoch endet, steht dieser Zeitpunkt ja unmittelbar bevor. Würden beide Preise nicht konvergieren, hieße das: Für die im Grund sofortige Lieferung aus dem jetzt abgelaufenen Futureskontrakt ist ein anderer Preis zu zahlen als für die ebenfalls sofortige Lieferung beim Kauf am Spotmarkt.

In diesem Fall könnte JEDER mit einer einfachen Arbitrage “kostenloses Geld machen”.

Befinden sich Märkte immer in Contango oder Backwardation?

Die Antwort auf diese Frage gibt ein Blick auf die Terminstrukturkurve der einzelnen Rohstoffe.

Die wirtschaftswissenschaftliche Logik sagt uns, dass Contango eigentlich die Normalsituation sein müsste. Ein Rohstoff hat am Cashmarkt den Preis X. Wird er gelagert, um zu einem späteren Zeitpunkt geliefert zu werden, verursacht das Kosten. Je später der Lieferzeitpunkt, desto höher die Kosten.

Backwardation stellt demnach einen Schockzustand des Markts dar, bei dem “irgendetwas nicht stimmt” und der Rohstoff jetzt zu einem deutlich höheren Preis sofort verkauft werden kann.

Wir sehen aber, dass manche Rohstoffe über sehr lange Zeiträume in Backwardation verharren. Hier handelt es sich meist um Rohstoffe, deren Produktion über längere Zeiträume hinter der Nachfrage herhinkt oder diese gerade mal ausgleichen kann (Rohöl, Industriemetalle, z.T. Edelmetalle oder sog. “Seltene Erden”).

Andere Rohstoffe zeigen immer wiederkehrende zyklische Wechsel zwischen Contango und Backwardation (siehe das obige Beispiel Natural Gas).

Theoretisch könnte die Forwardkurve natürlich auch eine Gerade darstellen: der Markt befindet sich in einem Neutralzustand zwischen Contango und Backwardation:

Futurespreis entfernter Kontrakt = Futurespreis naher Kontrakt = Spotpreis.

Hierbei müsste es sich um einen Markt handeln, die tendenziell weniger volatil ist und von Faktoren wie Lagerkosten oder saisonalen Schwankungen nicht beeinflusst wird. Einen solchen Markt habe ich bei meiner Recherche nicht gefunden. (Auch die obigen Beispiele aus Abb. 11und 12 zeigen bei genauer Betrachtung keine völlig neutrale Situation.)

Gehen Sie auch davon aus, dass dieser Zustand, sollte er einmal auftreten, nur von kürzester Dauer sein wird.

Existieren Contango und Backwardation auch im Bereich der “Financial Futures”?

In diesem und dem verlinkten Beitrag zu “Contango im Trading” habe ich gesagt, Backwardation und Contango existieren nur bei lagerfähigen, physisch lieferbaren Rohstoffen. Das möchte ich kurz relativieren:

Natürlich existiert dieser Sachverhalt – dass entfernte Futures billiger oder teurer sind als der aktuelle Frontkontrakt – AUCH in den Märkten der Finanz-Futures. Und meistens wird dieser Umstand auch ohne weitere Überlegung mit den beiden Begriffen benannt. Ohne Haarspalterei zu betreiben wollen wir das anerkennen.

Es muss Ihnen dabei aber klar sein, dass hier die Preisunterschiede einen anderen Hintergrund haben als in den beiden Artikeln besprochen: Contango ist hier keineswegs auf irgendwelche Kosten, die mit dem zugrundeliegenden “Rohstoff” verbunden sind, zurückzuführen. Und Backwardation entsteht nicht durch Verknappung.

Wenn länger laufende Futures auf den S&P500 teurer gehandelt werden wie der aktuelle Frontkontrakt, so ist dies ein Ausdruck der Markterwartung der Trader. Man könnte Contango und Backwardation hier als “Sentimentindikator” auffassen: sie spiegeln die unterschiedliche Stimmung am Markt und die Erwartung der zukünftigen Entwicklung des Index wider.

Einen interessanten Beitrag zu einem vergleichbaren Thema: “Terminstrukturkurve im Volatilitätsindex VIX” habe ich ihnen am Ende verlinkt.