Long Postion im Trading erklärt in 30 Sekunden

- Eine Long-Position entsteht, wenn ein Trader ein Finanzinstrument, wie beispielsweise Aktien, Rohstoffe oder Währungen, kauft, um von steigenden Preisen zu profitieren. In einer Long-Position erwartet der Trader einen Gewinn, wenn der Preis des gehaltenen Vermögenswerts steigt. Je höher der Preisanstieg, desto größer ist der potenzielle Gewinn.

- Wenn sich der Preis des Vermögenswerts gegen die Erwartungen des Traders entwickelt und fällt, besteht das Risiko von Verlusten. Der potenzielle Verlust in einer ungehebelten Long-Position ist auf den investierten Betrag begrenzt. Die Dauer einer Long-Position kann variieren. Ein Trader kann den Vermögenswert über einen kurzen oder langen Zeitraum halten, abhängig von seiner Handelsstrategie und Marktsituation.

- Trader können gehebelte Long-Positionen eingehen, indem sie auf Margin handeln. Dabei wird nur ein Bruchteil des Gesamtwerts des Vermögenswerts als Sicherheitsleistung hinterlegt. Dies ermöglicht es Tradern, größere Positionen einzugehen, aber erhöht auch das Risiko von Verlusten. Bei einigen Vermögenswerten, wie Aktien, können Long-Positionen Dividendenzahlungen oder Zinserträge generieren. Dies kann den Gesamtgewinn der Position erhöhen.

- Beim Eingehen einer Long-Position ist es wichtig, eine Exit-Strategie zu haben. Das bedeutet, dass der Trader im Voraus festlegt, zu welchem Preis er den Vermögenswert verkaufen wird, um Gewinne mitzunehmen oder Verluste zu begrenzen.

- Der Wert einer Long-Position wird durch den aktuellen Marktpreis des Vermögenswerts bestimmt. Daher kann der Gesamtwert der Position schwanken, da sich die Marktpreise ändern. Gewinne aus Long-Positionen können steuerpflichtig sein. Die steuerlichen Regelungen variieren je nach Land und sollten vom Trader berücksichtigt werden.

Mehrere tausend Trader gehen tagtäglich Long Positionen in den Finanzmärkten wie z.B. Aktien, Devisen oder Rohstoffe ein. Dennoch sind nicht alle Einsteiger mit der in der Finanzwelt üblichen Redewendung „long gehen“ vertraut. In diesem Beitrag klären wir gängige Fragen, beleuchten die Kosten und Risiken beispielhaft und erläutern den Begriff anschaulich. Den Beitrag zu Short Positionen finden Sie hier.

Was ist eine Long Position?

Der Begriff „Long Position“ bedeutet vereinfacht, dass ein Trader, Anleger oder Investor mit der Erwartung auf steigende Kurse im Markt positioniert ist.

Der Begriff „long gehen“ bedeutet in diesem Zusammenhang, dass ein Trader beabsichtigt, in der Erwartung auf steigende Kurse in den Markt einzusteigen.

Der Gewinn der Long-Position ergibt sich aus der Differenz zwischen dem Einstiegskurs (Kaufkurs) und dem später getätigten Verkaufspreis.

Im Vergleich dazu setzt der Trader bei einer Short Position auf ein Absinken des Kurses.

Wo geht man eine Long Position ein?

Long Positionen können prinzipiell für alle Assetklassen werden. In diesem Beitrag gehen wir näher auf Aktien, Futures, Forex und Contracts For Difference (CFDs) ein. Trader können also bspw. auf den Wertanstieg von Amazon-Aktien, dem Euro oder Gold spekulieren. Auf diesem Weg kann man in vielen verschiedenen Märkten auf derselben Art und Weise aktiv werden.

Wie lange werden Long Positionen gehalten?

Die Dauer einer Long Position und die Entscheidung für bzw. gegen einen Ausstieg hängt von Ihrem Tradingstil und vom aktuellen Stand der Position ab.

Daytrader halten eine Position nicht länger als einen Tag. Sie gehen oft vormittags rein, verfolgen konstant den Kursverlauf und schöpfen ihren Profit abends ab.

Beim Swing Trading wird eine Long Position zwischen einem Tag und bis zu mehreren Wochen oder Monaten gehalten.

Beim Positionstrading können langfristig orientierte Investoren Long Positionen im Aktienmarkt sogar mehrere Jahre halten.

Was kostet eine Long Position?

Das Eingehen und Halten einer Long Position kann verschiedene Kostentypen hervorrufen. So muss der Trader stets den brokerabhängigen Spread bezahlen. Der Broker will für das Anbieten seiner Dienstleistungen ja auch entlohnt werden. Abhängig vom gehandelten Produkt bzw. Markt fallen unterschiedliche Kostentypen an.

Die Begriffe: Was sind Swap, Rollover und Overnight-Gebühren?

Für das mehrtägige Halten einer Position müssen ggf. SWAP-, Overnight-Gebühren oder Rollover-Gebühren an den Broker abgetreten werden. Diese stellen die Zinsen dar, über die der Broker als Dienstleister zusätzlichen Gewinn erzielt. Hierbei sei angemerkt, dass der Trader bei einer Long Position Zinsen zahlen muss, während er bei einer Short Position Zinsen erhält.

Definition: Was ist ein Swap?

Ein Swap ist der Austausch von Forderungen bzw. Verbindlichkeiten oder zukünftigen Zahlungsströmen. Der Forex-Swap oder auch Forex-Rollover ist eine Rollover-Zinsgebühr, die dem Trader für das Halten eines Forex-CFDs über Nacht entweder gezahlt oder in Rechnung gestellt wird. Hierbei handelt es sich um die Zinsdifferenz zwischen den zwei gehandelten Währungen eines Forex-Paares. Ein ähnlicher Swap wird auch auf CFDs erhoben.

Der SWAP-Wert kann entweder negativ oder positiv sein, abhängig vom Swap-Satz und der eingenommenen Handelsposition. Der Trader muss dann zumeist eine Gebühr zahlen oder er erhält eine Zahlung für das Halten der Position bei einem negativen Wert. Eine Position unterliegt nur dann der Übernachtfinanzierung, wenn sie nach 22:00 Uhr britischer Zeit (GMT 22:00) offen ist. Der Friday Night Swap wird dreifach abgerechnet und verkörpert somit die Kosten für ein ganzes Wochenende.

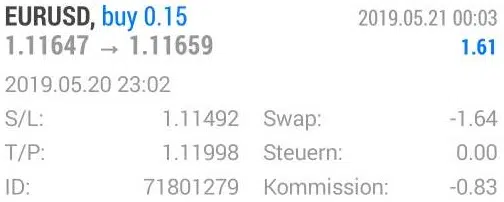

Im Metatrader finden Sie die Swap-Gebühren über Ihre Trades oben rechts (s. Screenshot).

Der Swap für eine Short oder Long Position wird zumeist kurz als Short Swap bzw. Long Swap bezeichnet.

SWAP-Gebühren sind nicht zu verwechseln mit anderen Swap-Typen, wie dem Stock Swap, Interest Rate Swap, Currency Swap, Commodity Swap, Total Return Swap und dem Credit Default Swap. Im Rahmen dieses Beitrages werden wir auf diese jedoch nicht näher eingehen.

Die Swap-Rate ist der feste Satz eines Swaps, der von den am Vertrag beteiligten Parteien festgelegt wird. Sie wird vom Swap-Empfänger verlangt, um für die Unsicherheit bezüglich der Schwankungen des kurzfristigen, variablen Satzes entschädigt zu werden. Die Swap-Rate kann entweder in Zinsswaps oder in Währungsswaps vorkommen.

Definition: Was sind Rollover-Gebühren?

Als Rollover bezeichnet man in der Finanzwelt einen Vorgang, mit dem eine Position über deren Verfallszeitpunkt hinaus offengehalten wird.

Sie besteht aus dem Betrag, den der Broker für das Halten einer Handelsposition über Nacht berechnet bzw. zahlt. Diese Kosten fallen für alle Positionen an, die nach 5 Uhr nachmittags offen sind. Eine positive Rollover-Rate bedeutet einen Gewinn für den Trader, eine negative verursacht hingegen Kosten.

Definition: Was sind Overnight-Gebühren?

Die Overnight-Kosten bezeichnen eine Gebühr, die Trader für das Halten einer Position über den Handelsschluss hinaus – also über Nacht – begleichen müssen. Sie spiegeln die Kosten für die Kreditaufnahme oder das Ausleihen des zugrunde liegenden Vermögenswertes wider und werden mit dem entsprechenden Benchmark-Zinssatz auf Grundlage des Gesamtwertes der Position berechnet.

Die Berechnungsbasis ist das zum Tages-Schlusskurs bewertete Kontraktvolumen, also die Positionsgröße. Bei einer offenen Long Position werden diese Ausgleichszahlungen täglich in Rechnung gestellt.

Bei Futures und Forwards entstehen hingegen keine Overnight-Kosten, da diese bereits im Spread enthalten sind.

Wie werden diese Begriffe abgegrenzt?

Zusammengefasst kann gesagt werden: Swap (oder genauer gesagt der Swapsatz) ist der Tagesgeldsatz, der für eine offene Position gezahlt oder abgezogen wird. Rollover hingegen ist der Prozess der Verzögerung des Abrechnungsdatums einer offenen Handelsposition. Eine Overnight-Gebühr ist ein Zins, der für das Halten einer gehebelten Position über Nacht erhoben wird. Der Trader darf also dafür bezahlen, dass er die mit einem Kredit finanzierte Position über Nacht offen halten darf.

Der Unterschied zwischen einem Swap und den Overnight-Gebühren ist also, dass der Swap für jede offene Position in dem Markt angerechnet wird, während eine Overnight-Gebühr lediglich für gehebelte Assets erhoben wird.

Beide unterscheiden sich gegenüber dem Rollover also dadurch, dass der Trader hier Kosten für das Halten einer Position bezahlt, während er bei einem Rollover die Abrechnungsperiode verlängert, wenn auch nur um einen weiteren Tag. Beim Swap bzw. Overnight wird diese Periode nicht verlängert, da der Trader seine Kosten direkt begleicht.

Welche Kosten entstehen bei Long Positionen im Aktienmarkt?

Trader müssen bei ETFs ggf. einen Swap bezahlen, so es zu einer Umschichtung kommt. Wird bspw. ein Unternehmen im DAX ausgewechselt, so müssen die betroffenen Aktien getauscht werden, damit der ETF auch weiterhin korrekt abgebildet wird. Hierbei steigen die Nachfrage und gleichzeitig der Preis nach der Aktie des hinzugefügten Unternehmens zumeist an. Der Swap wird nun zur Rekonstruktion eines Teils des Indizes verwendet, der nicht durch den bereits erfolgten Kauf abgedeckt wird.

Overnight-Gebühren fallen bei Aktien per se nicht an. Anders ist dies bei Aktien-CFDs, da es sich hierbei um gehebelte Positionen handelt, bei denen der Trader geliehenes Vermögen verwendet, um seine Positionsgröße zu erhöhen. Das Ausleihen etwaiger Summen lässt sich der Gläubiger natürlich gut bezahlen.

Rollover-Gebühren können bei Aktien abhängig vom Interbankenzins oder Index berechnet werden. Die Formel lautet hier:

Rollover-Gebühren (Aktien) = Positionsgröße * Schlusskurs – kurzfristiger Interbankenzins

Welche Kosten entstehen bei Long Positionen im Forex?

Overnight-Kosten im Forex

Angenommen ein Trader besitzt eine Positionsgröße von 1.000 Stück bei einem Schlusskurs von 15,00 EUR und einem EONIA-Tagesgeldsatz (EONIA = Euro OverNight Index Average) von 1,34 %. So entstehen die folgenden Overnight-Kosten für das Halten über eine Nacht:

Kosten pro Nacht: = ((1,34 % + 3,00 %) / 365 Tage) * (1.000 * 15,00 €)

= (4,34 % / 365) * 15.000 € = 1,78 €

Beim längeren Halten sollten die entstehenden Kosten und ein eventuell bestehendes Währungsrisiko berücksichtigt werden, so der Basiswert nicht in Euro gehandelt wird.

Swap im Forex

Der Swap ist der gängige Kostentyp im Forex, da er stets beim Tausch von Währungspaaren anfällt. Haben Sie bspw. eine Long Position in EUR/USD, so werden Ihnen Zinsen für das Leihen von USD erhoben – der sogenannte Forex-Swap oder Devisenswap. In diesem Fall erhalten sie Zinsen für das Ausleihen von EUR. Konkret vereinbaren beide Parteien den Tausch zweier Währungen in einem Währungspaar zum heutigen Kurs und den zukünftigen Rücktausch.

Hierzu ein Beispiel: Sie gehen long im EUR/USD und kaufen somit EUR, bzw. verkaufen USD. In diesem Fall sind dies 100.000 €, die 3,25 % Zinsen abwerfen, wobei für USD ein Zinssatz von 2,5 % gilt. Sollte der Broker einen Aufschlag von 0,25 % verrechnen, so müssen Sie diesen von der Formel abziehen, da der Zinssatz der verkauften Währung (USD) niedriger ist, als jener der gekauften Währung (EUR). Der Swap wird in diesem Fall wie folgt berechnet:

Swap Rate = (Positionsgröße * (Zinssatzdifferenz – Broker-Aufschlag) / 100) * (Kurs / Anzahl Tage pro Jahr)

In diesem Fall wäre der Long Swap also:

Long Swap = (100.000 * ((3,25 – 2,5) – 0,25) / 100) * 1,25 / 365) = 1,71 USD

Ihrem Konto werden also 1,71 $ gutgeschrieben, sollten Sie Ihre EUR/USD-Position über Nacht halten. Die Formel zur Berechnung eines Short Swaps unterscheidet sich lediglich dadurch, dass der „Broker-Aufschlag“ zur Zinssatzdifferenz addiert und nicht subtrahiert wird:

Short Swap = (100.000 * ((3,25 – 2,5) + 0,25) / 100) * 1,25 / 365) = 3,42 USD

Rollover-Gebühr im Forex

Im Forex wird die Höhe des Rollovers durch die Basis- und Gegenwährung bestimmt. Beim EUR/USD-Paar ist der Euro die Basiswährung (wird gekauft) und der US-Dollar die Gegenwährung (wird verkauft). Die Formel für die Rollover-Rate im Forex lautet:

Rollover-Rate = (Zinssatz Basiswährung – Zinssatz Gegenwährung) / (365 * Wechselkurs)

Zur Kalkulation der Rollover-Rate werden lediglich die Positionsgröße, das gehandelte Währungspaar und der Zinssatz für die betroffenen Währungen benötigt. Der tatsächliche Rollover wird jedoch etwas abweichen, da die Raten der Zentralbanken zwar Zielsätze sind, der Rollover hingegen jedoch auf den realen Marktbedingungen inklusive Spread, etc. basiert.

Hier ein Beispiel im Long AUD/USD (0,72), bei einer Positionsgröße von 10.000 AUD mit den jährlichen Zinssätzen 1,5 % für AUD und 2,5 % für USD:

Sie erhalten:

jährliche Rollover-Zinsen: 10.000 AUD * 1,5 % = 150 AUD

tägliche Rollover-Zinsen: 150 AUD / 365 Tage = 0,41096 AUD

Sie zahlen:

jährliche Rollover-Zinsen: 7.200 USD * 2,5 % = 180 USD

tägliche Rollover-Zinsen: 180 USD / 365 Tage = 0,4932 USD

AUD-Zinserträge in USD konvertieren: 0,41096 * 0,72 = 0,2959 USD

Die Rollover-Kosten erhalten Sie, indem Sie den verdienten Betrag vom gezahlten Betrag abziehen: 0,2959 – 0,4932 = -0,1973 USD.

Welche Kosten entstehen bei CFD Long Positionen?

Long Positionen bei CFDs verursachen Swap- und Overnight-Gebühren, ggf. werden auch Rollover-Kosten berechnet.

CFDs haben grundsätzlich keine feste Laufzeit, jedoch ist das zugrunde liegende Basisinstrument in vielen Fällen ein Terminkontrakt. Dieser hingegen läuft nach einer bestimmten Zeit aus. Ein Rollover stellt hier den Übergang von einem Kontrakt auf einen neuen mit einer längeren Laufzeit dar, sodass die bereits offene Position bei Bedarf verlängert werden kann.

Der Swap fällt natürlich auch bei den gehebelten Derivaten im CFD-Handel an, da eine Finanzierungsgebühr beglichen werden muss. Die Höhe des Swaps ist abhängig von der Positionsgröße, dem Broker, dem Hebel und dem Asset selbst.

Bei CFDs fallen zusätzlich auch Overnight-Gebühren an. Diese stellen Ausgleichszahlungen dar und basieren auf der Positionsgröße zum Tages-Schlusskurs. So wird eine Zinsanpassung von Aktien-CFDs prinzipiell wie folgt berechnet:

Overnight-Gebühren pro Nacht = ((3 % + EONIA) / 365 Tage) * Positionsgröße

Wobei EONIA (Euro OverNight Index Average) für den EONIA-Tagesgeldsatz steht. Dieser gibt den geschäftstäglich ermittelten Durchschnittszins von derzeit 28 Kreditinstituten aus dem Euro-Raum sowie einer Nicht-EU-Bank für Tagesgelder an. Die Ermittlung des EONIA erfolgt, indem alle Banken der Europäischen Zentralbank (EZB) bis spätestens 18:30 MEZ die durchschnittlichen Zinssätze für ihre an diesem Tag durchgeführten Ausleihungen von Tagesgeld im Interbankengeschäft übermitteln.

Welche Kosten entstehen bei Future Long Positionen?

Im Bereich der Futures fallen stets Rollover-Gebühren, jedoch keine Overnight-Kosten an – letztere werden über einen höheren Spread abgedeckt. Der Begriff Swap fällt hier zumeist im Zusammenhang mit Swap Futures, die einen Zinsswap oder den sogenannten “Credit Default Swap” als Basiswert besitzen.

Bei Futures wird ein Rollover vorgenommen, wenn das zeitnahe Auslaufen des aktuellen Kontrakts über den festgesetzten Termin hinaus noch weiter in die Zukunft verschoben werden soll. Futures-Kontrakte besitzen im Gegensatz zu Aktien ein Verfallsdatum, da sie auf bestimmte Zeit gehandelt werden. Durch das Rollen sollen die mit der Abwicklung der Kontrakte verbundenen Kosten und Verpflichtungen vermieden bzw. aufgeschoben werden.

Vor Ablauf eines Kontrakts müssen Futures-Händler ihre aktive Position entweder verlassen, oder sie auf einen späteren Kontrakt desselben Basiswertes rollen, um die Ablauffrist zu verlängern.

So verfallen Rohöl-Futures (CL) bspw. monatlich und Händler wechseln gegen Mitte des laufenden Monats zum Kontrakt des Folgemonats. Durch das Rollen wird der Trade im aktuellen Monat geschlossen und dieselbe Position im nächsten Monat eröffnet.

Welche Risiken gibt es bei Long Positionen?

Beim Eingehen und Halten von Long Positionen gehen Trader auch diverse Risiken ein. Hierzu zählen u.a. Overnight-Gaps, das Währungsrisiko, Dividendenanpassungen und das allgemein erhöhte Risiko bei der Verwendung von Hebeln.

Stop-Loss: Overnight-Risiko durch Kurslücken (Gaps)

Das Festlegen eines Stop-Loss gehört unter Tradern zur gängigen Praxis, da er die Verluste bei starken, unvorhergesehenen Marktbewegungen begrenzt. Auch wenn Totalverluste so effektiv vermieden werden, so schützt er trotzdem nicht vor den extremen Marktbedingungen selbst. Im 4H-Chart vom DAX (s. Bild) kann man die Gaps ganz gut erkennen und diese können auch mal mehrere hundert Punkte groß sein:

Das Risiko durch sogenannte Kurslücken bzw. Gaps bei Overnight-Positionen kann auf diese Weise nicht verringert werden. Wird ein Stop-Loss über Nacht ausgelöst, so wird er zum nächstmöglichen Kurs ausgeführt. Bei einer großen Gap kann dieser entsprechend erheblich vom gesetzten Stop-Loss abweichen. Die Ursache für einen Gap können bspw. Nachrichten sein, die den Markt signifikant beeinflussen, während der örtliche Markt geschlossen ist. Trader können somit erst verspätet reagieren, was das Risiko für Kurslücken bei Overnight-Positionen ungemein erhöht.

Der Stop-Loss sollte also stets unter Berücksichtigung der Volatilität des Vermögenswertes festgelegt werden. Dies ist insbesondere bei Kryptowährungen mit ihrer natürlich hohen Volatilität von Bedeutung. Wir empfehlen das Integrieren eines Trailing-Stop-Loss, mit dem Sie die natürlichen Schwankungen des Marktes berücksichtigen können und so das Risiko verringern, ausgestoppt zu werden. Gleichzeitig sichern Sie so bereits erwirtschaftete Gewinne.

Währungsrisiko

Das sogenannte Währungsrisiko wird oft unterschätzt. Dieses fällt bei Investitionen in Fremdwährungen an, da Gewinne hier stets von den Schwankungen des Wechselkurses zwischen den beiden Währungen abhängig ist. Riskant wird eine Position jedoch erst dann, wenn die Währung der Investition im Vergleich zur eigenen Landeswährung schwankt.

Dividendenanpassungen

Halten Sie eine Long Position zum Zeitpunkt der Dividendenausschüttung des zugrunde liegenden Basiswerts, so erfolgt eine Dividendenanpassung. Der Basiswert wird somit ex Dividende gehandelt. Setzen Sie mit Aktien-CFDs auf Long, so müssen Sie also mit einem Dividendenabschlag rechnen. Der entsprechende Betrag wird dem CFD-Konto – abzüglich anfallender Steuern – nachträglich gutgeschrieben.

Hebel

Zusätzliche Kosten können auch durch Hebel entstehen. Bei gehebelten Positionen gewährt der Broker dem Trader einen Kredit, damit dieser mit einer größeren Summe als seinem Eigenkapital handeln kann.

Der maximale Multiplikator für die EU-Staaten wird von der ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde) festgelegt und liegt derzeit bei 30. Das bedeutet, dass man bei 1.000 € Eigenkapital abhängig vom Broker bis zu 30.000 € zum Handeln nutzen kann. An dieser Stelle weisen wir jedoch ausdrücklich auf die damit einhergehenden Zinskosten und das stark erhöhte Risiko bei der Verwendung von Hebeln hin.

Welche Risiken bestehen bei Long Positionen im Aktienmarkt?

Beim Eingehen und Halten von Long Positionen im Aktienmarkt können alle genannten Risikotypen bis auf Hebel auftreten. Trader können sich jedoch für Hebelprodukte oder –zertifikate entscheiden, um bewusst ein höheres Risiko einzugehen, um ihre Gewinne zu multiplizieren.

Aktienkurse können von Overnight-Gaps beeinflusst werden, die bspw. auf Nachrichten basieren, die den Wert eines Unternehmens außerhalb der Börsenzeiten beeinflussen.

Aktionäre sollten sich zudem bewusst sein, dass das Unternehmen ggf. eine Dividendenanpassungen vornehmen muss. Sollte es vor dem Zeitpunkt der Ausschüttung wirtschaftlich gesehen eher mäßig um das Unternehmen bestellt sein, so muss dieses die Dividenden an die eignen Aktionäre notfalls einkürzen, um die derzeitige Situation nicht weiter zu verschärfen.

Währungsrisiko am Aktienmarkt (Beispiele)

Ein Trader kauft drei Alibaba-Aktien für 220 USD das Stück. Zur Vereinfachung gehen wir davon aus, dass der Preis der Aktie zwischen Kauf und Verkauf konstant geblieben ist. Der Wechselkurs von EUR zu USD lag beim Kauf bei 1:1,2. Nun hat sich das Verhältnis beim Verkauf jedoch auf 1:1,1 verändert – der USD wurde also aufgewertet.

Beispiel 1: Für den Verkauf der Aktien im Gesamtwert von 220 USD * 3 Stk = 660 USD erhält der Trader exakt 660 / 1,1 = 600 EUR. Beim Kauf hat er jedoch nur 660 EUR / 1,2 = 550 EUR bezahlt. Somit erzielt er 50 EUR (= 600 – 550) mehr Profit, da die Fremdwährung im Wert gestiegen ist und sich das Kursverhältnis der Währungen zu seinen Gunsten entwickelt hat.

Beispiel 2: Fällt der Kurs der Fremdwährung nun, während die Position offen ist, so könnte das Verhältnis EUR/USD beim Verkauf bspw. 1:1,4 betragen. Verkauft der Trader seine Alibaba-Anteile nun zu diesem Kurs, so erhält er für seine Aktien mit dem gleichen Wert von 660 USD lediglich 660 / 1,4 = 471,43 EUR. Dies entspricht einem Verlust von satten 78,57 EUR (= 471,43 – 550).

Welche Risiken bestehen bei Long Positionen im Forex?

Trader können im Forex gehebelte Positionen eingehen und entsprechende Risiken auf sich nehmen. Natürlich gehen Trader beim Devisenhandel das Währungsrisiko ein und sollten dieses stets berücksichtigen. Dividendenanpassungen hingegen treten im Forex-Handel nicht auf.

Der Forex Markt wird gelegentlich auch als “gapless market” bezeichnet, da Overnight-Gaps hier eher selten sind und bspw. beim Auftreten kritischer Nachrichten nach Börsenschluss vorkommen.

Welche Risiken bestehen bei CFD Long Positionen?

Bei CFDs gehen Trader ggf. alle genannten Risiken ein. Etwaige Verluste werden vom Anbieter zumeist auf das CFD-Unterkonto begrenzt.

Overnight-Gaps stellen ein beachtliches Risiko bei gehebelten Positionen dar. Dies kann im schlimmsten Fall dazu führen, dass ein gesetzter Stop-Loss weit über- bzw. unterschritten wird und die eigenen Verluste nicht wie gewünscht begrenzen kann. Sollte die Margin den Verlust nun nicht mehr abdecken können, so wäre eine Zwangsglattstellung erforderlich.

Das Risiko eines CFDs erhöht sich zusätzlich, so die beanspruchte Gegenleistung auf eine andere, durch Wechselkursschwankungen beeinflusste Währung, fußt. Manche Aktionäre gehen zusätzlich zum Halten einer Aktie in einer anderen Währung eine CFD-Long-Position ein, um das Währungsrisiko über den Hebeleffekt des CFDs zu minimieren.

Bei CFDs handelt es sich per se um gehebelte und somit hochspekulative Finanzderivate. Trader sollten sich bewusst sein, dass der Handel mit CFDs stets ein größeres Risiko im Vergleich zu anderen, ungehebelten Vermögenswerten birgt.

Hält ein Trader Aktien-CFDs zum Zeitpunkt der Dividendenausschüttung long, so muss er von einem entsprechenden Dividendenabschlag ausgehen. Die Dividende wird dem Aktionär nach Abzug etwaiger Steuern gutgeschrieben.

Welche Risiken bestehen bei Future Long Positionen?

Overnight-Gaps können auch bei Futures auftreten. Aufgrund der gehebelten Position bergen sie hier sogar ein weitaus höheres Verlustrisiko als bei Aktien. Zusätzlich sollten Trader beim Halten einer Future-Position über Nacht sicherstellen, dass die Margin die Kosten für das Offenhalten abdeckt. Ansonsten steht dem Broker die Option offen, die Position nach Belieben zu schließen.

Ein Währungsrisiko tritt im Bereich Futures primär bei FX Futures auf, bei Futures ohne Währungswechsel logischerweise nicht.

Bei Futures handelt es sich (ähnlich CFDs) stets um gehebelte Finanzprodukte. Trader gehen hier also auch immer ein erhöhtes Risiko ein und sollten ihr Risikomanagement entsprechend anpassen.

Dividendenanpassungen sind im Bereich Futures bei Dividendenderivaten zu berücksichtigen.

Fazit zur Bedeutung des Begriffs Long Position

Der Kerngedanke beim Begriff “Long” ist folglich, dass ein Trader einen Vermögenswert kauft und dabei auf einen steigenden Kurs setzt.

Long Positionen stellen also die klassische Investitionsart dar: Man investiert einen gewissen Betrag in einen Vermögenswert und erzielt einen Profit, sobald dessen Kurs ansteigt und der Preis bzw. Wert zunimmt.

Der Begriff “Long” hat hierbei nichts mit einem „langen“ Zeitraum zu tun, über den man diesen Vermögenswert hält. So können Long Positionen sowohl von Daytradern und Swingtradern, als auch für langfristige Investitionen eingegangen werden.

Häufige Fragen zur Long Position

Was ist eine Long-Position im Trading?

Eine Long-Position entsteht, wenn ein Trader ein Finanzinstrument kauft, mit der Erwartung, dass der Preis des Vermögenswerts steigt und er davon profitieren kann.

Welche Vermögenswerte können für Long-Positionen gehandelt werden?

Long-Positionen können auf verschiedene Vermögenswerte wie Aktien, Rohstoffe, Devisen oder Anleihen eingegangen werden.

Wie lange halte ich eine Long-Position?

Die Dauer einer Long-Position kann je nach Handelsstrategie und Marktsituation variieren. Ein Trader kann den Vermögenswert über kurze oder längere Zeiträume halten.

Wie profitiere ich von einer Long-Position?

Wenn sich der Preis des gehaltenen Vermögenswerts erhöht, erzielt der Trader einen Gewinn, wenn er die Position zu einem höheren Preis verkauft als dem Kaufpreis.

Was passiert, wenn der Preis des Vermögenswerts fällt?

Bei einer Long-Position besteht das Risiko von Verlusten, wenn sich der Preis des Vermögenswerts gegen die Erwartungen des Traders entwickelt und fällt. Der potenzielle Verlust ist jedoch auf den investierten Betrag begrenzt.

Gibt es finanzielle Hebelwirkung bei Long-Positionen?

Ja, Trader können Long-Positionen mit Hebelwirkung eingehen, indem sie auf Margin handeln. Dabei wird nur ein Bruchteil des Gesamtwerts des Vermögenswerts als Sicherheitsleistung hinterlegt.

Welche Rolle spielt die Exit-Strategie bei Long-Positionen?

Eine Exit-Strategie ist wichtig, um Gewinne mitzunehmen oder Verluste zu begrenzen. Trader sollten im Voraus festlegen, zu welchem Preis sie den Vermögenswert verkaufen werden.

Gibt es steuerliche Auswirkungen bei Long-Positionen?

Ja, Gewinne aus Long-Positionen können steuerpflichtig sein. Die steuerlichen Regelungen variieren je nach Land und sollten vom Trader berücksichtigt werden.

Welche Risiken gibt es bei Long-Positionen?

Die Risiken von Long-Positionen umfassen potenzielle Verluste, Marktschwankungen, politische und wirtschaftliche Ereignisse sowie unvorhergesehene Entwicklungen, die den Preis des Vermögenswerts beeinflussen können.