Die AWV-Meldepflicht erklärt in 30 Sekunden

- Gemäß § 67 AWV bist du dazu verpflichtet, Zahlungen über 12.500 € von und ins Ausland zu melden.

- Die Meldepflicht gilt auch für alle Arten von Wertpapieren.

- Beim Handel über deutsche Broker gilt das Kontrahentenprinzip – befindet sich der direkte Handelspartner (also der Broker) in Deutschland, fällt keine Meldepflicht an.

- Dividendenzahlungen aus dem Ausland, die 12.500 € übersteigen, sind meldepflichtig.

- Die Meldung erfolgt direkt an die Deutsche Bundesbank.

- Bei Versäumnis der Meldung können Bußgelder bis zu 30.000 € drohen.

Die AWV-Meldepflicht ist eine gesetzliche Vorgabe für bestimmte grenzüberschreitende Geldtransaktionen und Barzahlungen in Deutschland. Vielen aktiven Anlegern und Händlern ist dabei gar nicht bewusst, dass auch sie bei ausländischen Trading-Geschäften von dieser Regelung betroffen sein können.

Leider finden sich zur AWV-Meldepflicht im Internet nach wie vor nur sehr wenige verständliche und umfassende Informationen …

In diesem Artikel beleuchten wir daher ausführlich, welche Transaktionen meldepflichtig sind und welche nicht.

Was ist die AWV Meldepflicht?

Die AWV-Meldepflicht (AWV steht für „Außenwirtschaftsverordnung“) ist eine gesetzliche Verpflichtung zur Meldung bestimmter grenzüberschreitender Finanz- und Handelsgeschäfte an die Deutsche Bundesbank.

Diese Meldepflicht (gem. § 67 AWV) betrifft alle in Deutschland ansässigen Unternehmen, Privatpersonen und Institutionen, die mehr als 12.500 € ins Ausland senden oder aus dem Ausland empfangen.

Die AWV-Meldepflicht steht im Einklang mit der EU-Geldwäscherichtlinie und dem Geldwäschegesetz (GWG) und verfolgt das Ziel, den internationalen Zahlungsverkehr zu erfassen und zu überwachen. Dadurch soll die Deutsche Bundesbank besser abschätzen können, wie viel Geld nach Deutschland kommt und wie viel ins Ausland geht.

Was musst du im Rahmen der AWV-Meldepflicht melden?

Wie eingangs bereits erwähnt, kann es durchaus sein, dass du auch als Trader von der AWV-Meldepflicht betroffen bist, wenn du grenzüberschreitende Transaktionen durchführst – sei es durch den Handel von ausländischen Aktien oder den Erhalt von Dividenden aus dem Ausland.

In letzter Zeit haben uns immer wieder Anfragen zu dieser Thematik erreicht, wie zum Beispiel:

- Bin ich meldepflichtig, wenn ich an einer deutschen Börse Aktien eines ausländischen Unternehmens kaufe?

- Muss ich Dividendenzahlungen aus dem Ausland melden?

- Für welche Art von Wertpapieren gilt die AWV-Meldepflicht?

- Ab welchem Betrag greift die Meldepflicht?

- Wie melde ich die entsprechenden Transaktionen richtig?

Zeit also, Licht ins Dunkel zu bringen!

Grundsätzlich gilt in Deutschland: Wer Geld ins Ausland überweist oder Geld aus dem Ausland überwiesen bekommt, erhält im Normalfall von der Bank einen Hinweis auf die Meldepflicht. Diesen Hinweis findest du beispielsweise auf deinem Kontoauszug oder direkt bei der Überweisung. Da die Bank selbst nichts meldet, musst du dich um diese Angelegenheit kümmern.

Ein Hinweis deiner Bank bedeutet aber nicht automatisch, dass du die Transaktion melden musst. Ab einem Betrag von 12.500 € solltest du überprüfen, ob eine Meldung in deinem Fall erforderlich ist.

Der AWV-Meldepflicht unterliegen dabei nicht nur reguläre Überweisungen, sondern auch:

- Barzahlungen

- Lastschriften

- Schecks

- Kartenzahlungen & Überweisungen ins Ausland

- Verrechnungen mit Kunden im Ausland

- Einbringung von Vermögenswerten und Rechten in Unternehmen

- Paypal und eBay-Zahlungen

Dabei spielt es keine Rolle, ob du Zahlungen über deine Bank oder über einen Drittanbieter (wie zum Beispiel PayPal) abwickelst. Entscheidend ist vielmehr, ob du Geld ins Ausland sendest oder aus dem Ausland erhältst – nicht der geografische Standort des Unternehmens.

Wann solltest du die AWV-Meldepflicht beachten?

Die AWV-Meldepflicht betrifft alle in Deutschland, egal ob Privatpersonen oder Unternehmen.

Eine Überweisung innerhalb Deutschlands (z.B. von München nach Hamburg) ist nicht meldepflichtig, auch wenn sie über einen ausländischen Anbieter erfolgt. Überweist du hingegen Geld von München nach Paris, greift die AWV-Meldepflicht unter Umständen sehr wohl – auch wenn die Überweisung über deine inländische Hausbank abgewickelt wird.

Gemäß § 67 AWV liegt die maßgebliche Grenze der Meldepflicht bei 12.500 €. Überweisungen unter diesem Betrag musst du prinzipiell nicht melden – auch dann nicht, wenn diese Teil einer größeren Gesamtüberweisung von über 12.500 € sind.

Die Deutsche Bundesbank sagt dazu: „Die Meldepflichtgrenze in Höhe von 12.500 € gilt für einzelne Transaktionen. Das bedeutet, dass mehrere Transaktionen, die jeweils unter dieser Grenze liegen, aber zusammen über 12.500 € betragen, keine Meldepflicht auslösen.“

Ist die AWV-Meldepflicht auch beim Trading relevant?

Ja, die AWV-Meldepflicht kann tatsächlich auch für Trader wichtig werden. Vor allem dann, wenn du über einen im Ausland ansässigen Online-Broker handelst, solltest du diesem Thema besondere Beachtung schenken.

So unterliegen im Bereich Trading beispielsweise die folgenden Aktivitäten der AWV-Meldepflicht:

- Überweisungen an ausländische Broker: Zahlungen an ausländische Broker, die 12.500 € (oder den Gegenwert in Fremdwährung) überschreiten.

- Einzahlungen von ausländischen Konten: Einzahlungen auf dein inländisches Konto von ausländischen Konten, die über 12.500 € (oder den Gegenwert in Fremdwährung) liegen.

- Erhalt von Dividenden: Dividendenzahlungen aus dem Ausland, die den Wert von 12.500 € (oder den Gegenwert in Fremdwährung) überschreiten.

- Wertpapiertransaktionen: Überweisungen auf ein ausländisches Depot sind erstmal nur einfache Kontobewegungen. Sobald du das Geld jedoch für den Kauf oder Verkauf von Wertpapieren verwendest, kann die Meldepflicht greifen – je nach Höhe der Transaktionen.

- Krypto-Trading: Viele populäre Kryptobörsen (wie zum Beispiel Binance oder Bitget) sind im Ausland ansässig. Das Überweisen von Geld an diese Börsen ist zunächst nur ein Kontoübertrag. Wenn du dann über diese ausländischen Plattformen in Bitcoin & Co. investierst, kann eine Meldepflicht entstehen.

Die Meldepflicht gilt dabei für alle Arten von Wertpapieren. Somit sind neben dem klassischen Aktienhandel auch ETFs, Anleihen und Optionen einbezogen.

Besteht die AWV-Meldepflicht beim Handel über einen deutschen Broker?

Grundsätzlich wird die AWV-Meldepflicht für Trader also im Regelfall nur dann wichtig, wenn du über einen Online-Broker tradest, dessen Verrechnungskonten sich im Ausland befinden.

Aber wie sieht es aus, wenn du über einen deutschen Online-Broker tradest? Fällt der Handel mit Aktien & Co. dann ebenfalls unter die Meldepflicht?

Die Deutsche Bundesbank sagt dazu: „Es gilt das Kontrahentenprinzip. Das heißt, ist Ihr direkter Kontrahent in Deutschland ansässig, so fällt keine Meldepflicht von Ihrer Seite aus an.“

Wenn der Handel also über einen Online-Broker erfolgt, der sich direkt in Deutschland befindet und der Handelspartner ebenfalls in Deutschland ansässig ist, besteht in der Regel keine Meldepflicht nach der AWV.

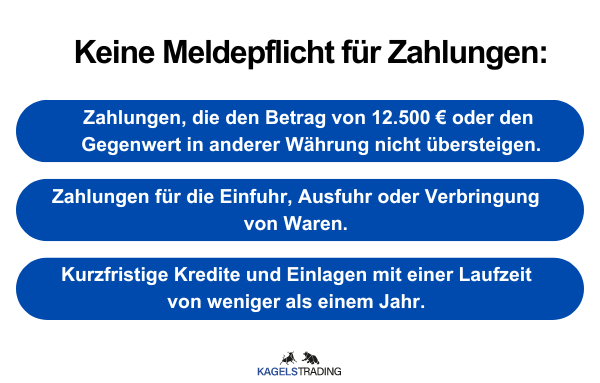

Ausnahmen von der AWV-Meldepflicht

In den folgenden 3 Fällen besteht bei Zahlungen laut Außenwirtschaftsverordnung keine Meldepflicht:

- Zahlungen, die den Betrag von 12.500 € oder den Gegenwert in anderer Währung nicht übersteigen.

- Zahlungen für die Einfuhr, Ausfuhr oder Verbringung von Waren.

- Kurzfristige Kredite und Einlagen mit einer Laufzeit von weniger als einem Jahr.

Was ebenfalls nicht nach AWV meldepflichtig ist: die einfache Mitnahme von Bargeld ins Ausland. Allerdings können in diesem Fall zollrechtliche Bestimmungen greifen – etwa bei einer deutschen Einreise mit über 10.000 € in Bargeld.

Gleiches gilt für Kontoüberweisungen zwischen eigenen Konten. Transaktionen zwischen deinen eigenen In- und Auslandskonten sind nicht meldepflichtig, da diese nicht als grenzüberschreitende Geldflüsse gelten. Überweist du dann allerdings von deinem Auslandskonto Geld an Personen oder Firmen vor Ort, fällt dies unter die AWV-Meldepflicht.

Ausnahmen von der AWV-Meldepflicht im Überblick

- Zahlungen unter 12.500 €

- Zahlungen für den Import & Export von Waren

- Kredite und Einlagen mit einer Laufzeit < 12 Monaten

- Mitnahme von Bargeld ins Ausland

- Kontoüberweisungen zwischen eigenen In- und Auslandskonten

Welche Frist gilt bei der AWV-Meldepflicht?

Die AWV gewährt eine Meldefrist bis zum 7. Kalendertag des darauffolgenden Monats nach der Zahlung. Spätestens dann muss die Meldung bei der Deutschen Bundesbank eingegangen sein.

Hier zwei einfache Beispiele:

- Überweisung am 30. November – Frist bis zum 7. Dezember

- Überweisung am 02. Mai – Frist bis zum 7. Juni

In bestimmten Fällen können andere Fristen gelten, die du in § 71 AWV nachlesen kannst.

AWV-Meldefrist verpasst – was jetzt?

Wenn du die Frist verpasst, gilt die Meldung als nicht abgegeben und es droht ein Bußgeld von bis zu 30.000 €, da dies eine Ordnungswidrigkeit darstellt, die übrigens erst nach drei Jahren verjährt (§ 31 OWiG). Auch fehlerhafte oder unvollständige Meldungen können Bußgelder nach sich ziehen – zum Beispiel, wenn du falsche Kennzahlen angegeben hast.

Wenn du eine Zahlung nicht rechtzeitig gemeldet hast, solltest du die Meldung daher schnellstmöglich nachreichen.

Falls du die Frist bereits verpasst hast, kannst du alternativ auch eine Selbstanzeige beim Hauptzollamt einreichen, um ein Bußgeld zu vermeiden. Dies ist allerdings nur dann möglich, wenn du die Verspätung noch nicht bei der Bundesbank gemeldet hast. Im Zweifelsfall solltest du dir dabei rechtliche Unterstützung ins Boot holen.

So meldest du eine Zahlung richtig

Unter dem Strich kannst du deiner Meldepflicht auf zwei verschiedene Weisen nachkommen:

- Auf telefonischen Wege über die kostenfreie Hotline der Deutschen Bundesbank unter der Telefonnummer 0800 1234-111.

- Auf digitalem Wege über das Online-Formular der Deutschen Bundesbank.

Für den Anruf solltest du dabei einige Informationen parat haben:

- den genauen Zeitpunkt der Zahlung

- den exakten Betrag der Transaktion

- das Herkunfts- oder Bestimmungsland der Zahlung

- der Verwendungszweck der Transaktion (z.B. Autokauf, Wohnungskauf, etc.)

Kleine Anmerkung: Die Deutsche Bundesbank interessiert sich nicht für krumme Beträge, sondern rundet diese in der Regel auf bzw. ab. Hast du beispielsweise 12.500 € ins Ausland überwiesen, wird die Bundesbank voraussichtlich 13.000 € vermerken. Trotzdem solltest du auf Nachfrage immer erst den konkreten Betrag nennen.

Da die Hotline der Deutschen Bundesbank jedoch nur aus dem Festnetz erreichbar ist, bleibt für diejenigen ohne Festnetzanschluss nur eine Option: die Meldung online einzureichen.

Dafür findest du auf der Webseite der Deutschen Bundesbank einen entsprechenden Online-Antrag, welchen du als PDF-Dokument an die im Formular angegebene E-Mail-Adresse schicken kannst.

Sobald du den Antrag ausgefüllt und übermittelt hast, bekommst du von der Bundesbank eine allgemeine Meldenummer sowie eine persönliche User-ID übermittelt, welche du für zukünftige Meldungen wiederverwenden kannst. Außerdem bekommst du auch ein Passwort per Post zugeschickt, das du (gemeinsam mit der User-ID) benötigst, um dich im Meldeportal der Bundesbank einloggen zu können.

Übrigens: Im offiziellen Merkblatt der Deutschen Bundesbank findest du eine allgemeine Übersicht zu den wichtigsten Meldevorschriften.

Fazit zur AWV-Meldepflicht: für Trader relevant?

Obwohl sich im Internet bisher nur wenige Informationen dazu finden, kann die AWV-Meldepflicht für Trader trotzdem relevant sein! Besonders wenn du international handelst oder Gelder ins Ausland transferierst, solltest du diese Regelung unbedingt im Blick behalten.

Überweisungen über 12.500 € sowie Transaktionen über ausländische Broker und Kryptobörsen können meldepflichtig sein. Um Bußgelder zu vermeiden, solltest du dich mit den Meldepflichten vertraut machen und sicherstellen, dass du alle relevanten Transaktionen rechtzeitig und korrekt meldest.

Wenn du die Frist zur Meldung bereits verpasst hast oder dich mit deiner individuellen Situation unsicher fühlst, solltest du dir daher besser anwaltliche Hilfe holen.

FAQ zur AWV-Meldepflicht

Wer unterliegt der AWV-Meldepflicht?

Grundsätzlich sind alle Personen und Unternehmen mit Wohnsitz, Aufenthalt oder Firmensitz in Deutschland nach AWV meldepflichtig.

Bin ich meldepflichtig, wenn ich ausländische Aktien über einen deutschen Broker trade?

Hier gilt das Kontrahentenprinzip. Das bedeutet: Befindet sich dein direkter Handelspartner – also der Online-Broker – in Deutschland, fällt keine Meldepflicht an.

Gelten Dividendenzahlungen aus dem Ausland als meldepflichtig?

Ja, Dividendenzahlungen aus dem Ausland, die 12.500 € übersteigen, sind meldepflichtig.

Gilt die Grenze von 12.500 € für jede einzelne Transaktion oder werden dafür alle Transaktionen eines Monats aufsummiert?

Die Meldepflichtgrenze in Höhe von 12.500 € gilt für einzelne Transaktionen. Das bedeutet, dass mehrere Transaktionen, die jeweils unter dieser Grenze liegen – aber zusammen über 12.500 € betragen – keine Meldepflicht auslösen.

Für welche Arten von Wertpapieren gilt die Meldepflicht?

Die Meldepflicht gilt für alle Arten von Wertpapieren – also neben Aktien auch für ETFs, Anleihen und Optionen.

Gibt es eine Frist zu beachten?

Ja, die AWV-Meldung muss bis zum 7. Kalendertag des Folgemonats erfolgen, nachdem die Zahlung oder Überweisung stattgefunden hat.

Was passiert, wenn ich die Meldepflicht nicht beachte?

Bei Missachtung der Meldepflicht droht ein Bußgeld von bis zu 30.000 Euro.