Bear Flag erklärt in 30 Sekunden

- Eine Bärenflagge (engl. Bear Flag) ist ein Chartmuster, das auftritt, wenn der Preis eines Vermögenswerts einen starken Einbruch erfährt, gefolgt von einer kurzen Phase der Konsolidierung. Die Konsolidierungsphase sieht oft wie eine Flagge oder ein Rechteck auf der Chart aus. Sobald die Konsolidierung abgeschlossen ist, ist zu erwarten, dass der Kurs wieder sinkt.

- Um eine Bärenflagge zu erkennen, sollte man auf einen starken Kursrückgang achten, dem eine Konsolidierungsphase folgt. Die Konsolidierungsphase sollte relativ kurz sein, und der Kurs sollte innerhalb einer engen Spanne gehandelt werden. Der Ausbruch aus der Konsolidierung sollte nach unten erfolgen.

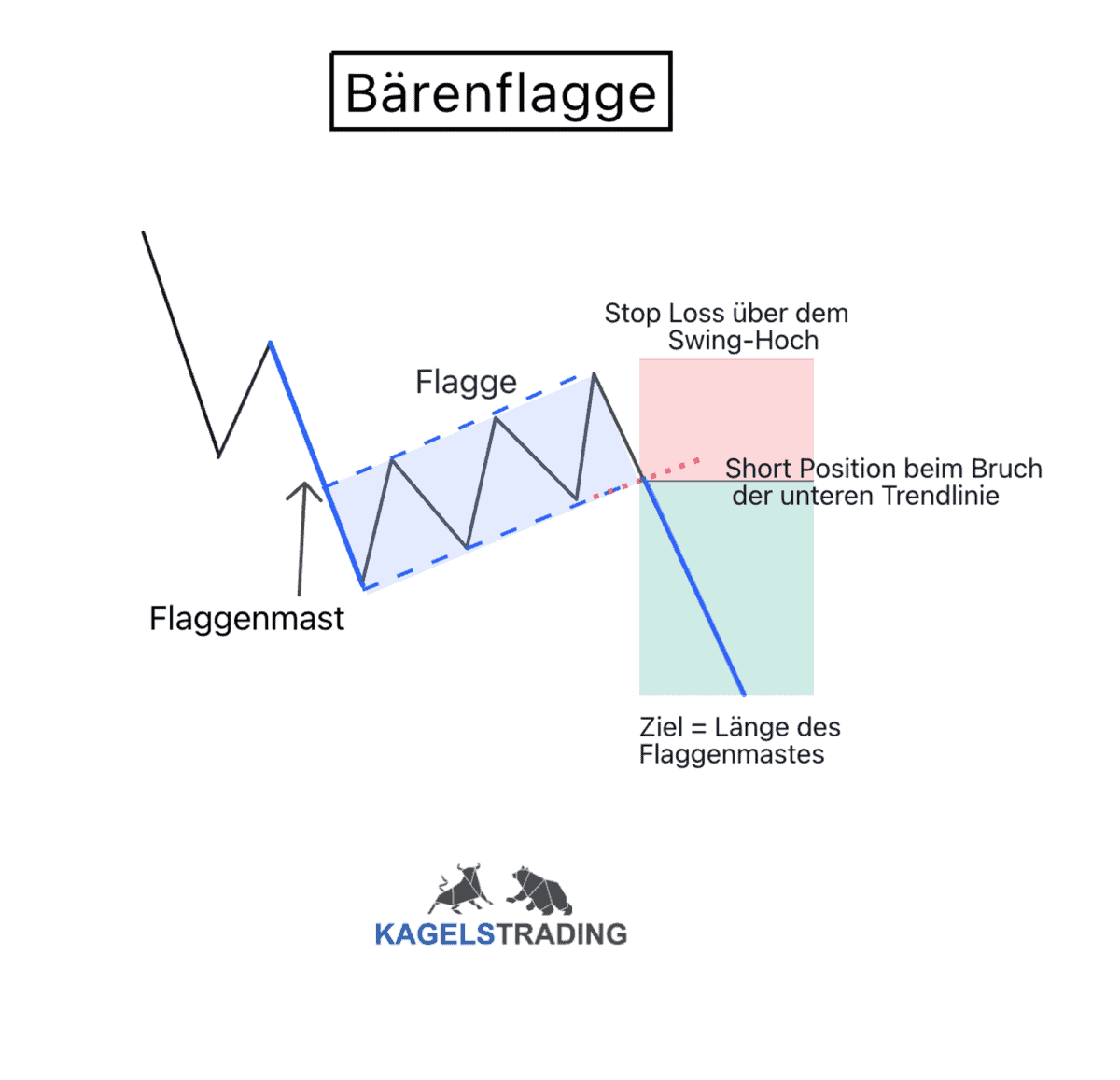

- Das Kursziel für den Ausbruch aus einer Bärenflagge ist in der Regel das Tief des vorangegangenen Kurseinbruchs. Um das Kursziel zu bestimmen, kann man auch die Höhe der Flagge messen und diese zum Ausbruchspunkt addieren.

- Eine Möglichkeit, eine Bärenflagge zu handeln, besteht darin, eine Short-Position einzugehen, sobald der Kurs aus dem Supportbereich ausbricht. Ein Stop-Loss sollte über dem Hoch der Flagge platziert werden, um Verluste zu begrenzen.

Was ist eine Bear Flag?

Die Bärenflagge ist das Gegenteil der Bullenflagge und eine klassische Kursformation, die für den Handel mit Pullbacks verwendet wird. Wie die Bullenflagge hat sie sich im Laufe der Zeit von einem starren Muster zu einem Handelskonzept entwickelt.

Wenn man im Netz recherchiert, wird man feststellen, dass die Beispiele für Bear Flag Muster sehr unterschiedlich sein können. Einige weisen ausgeprägte Korrekturen mit mehreren Schenkeln auf, während andere nur aus wenigen Kursbalken bestehen und einen flachen Verlauf aufweisen.

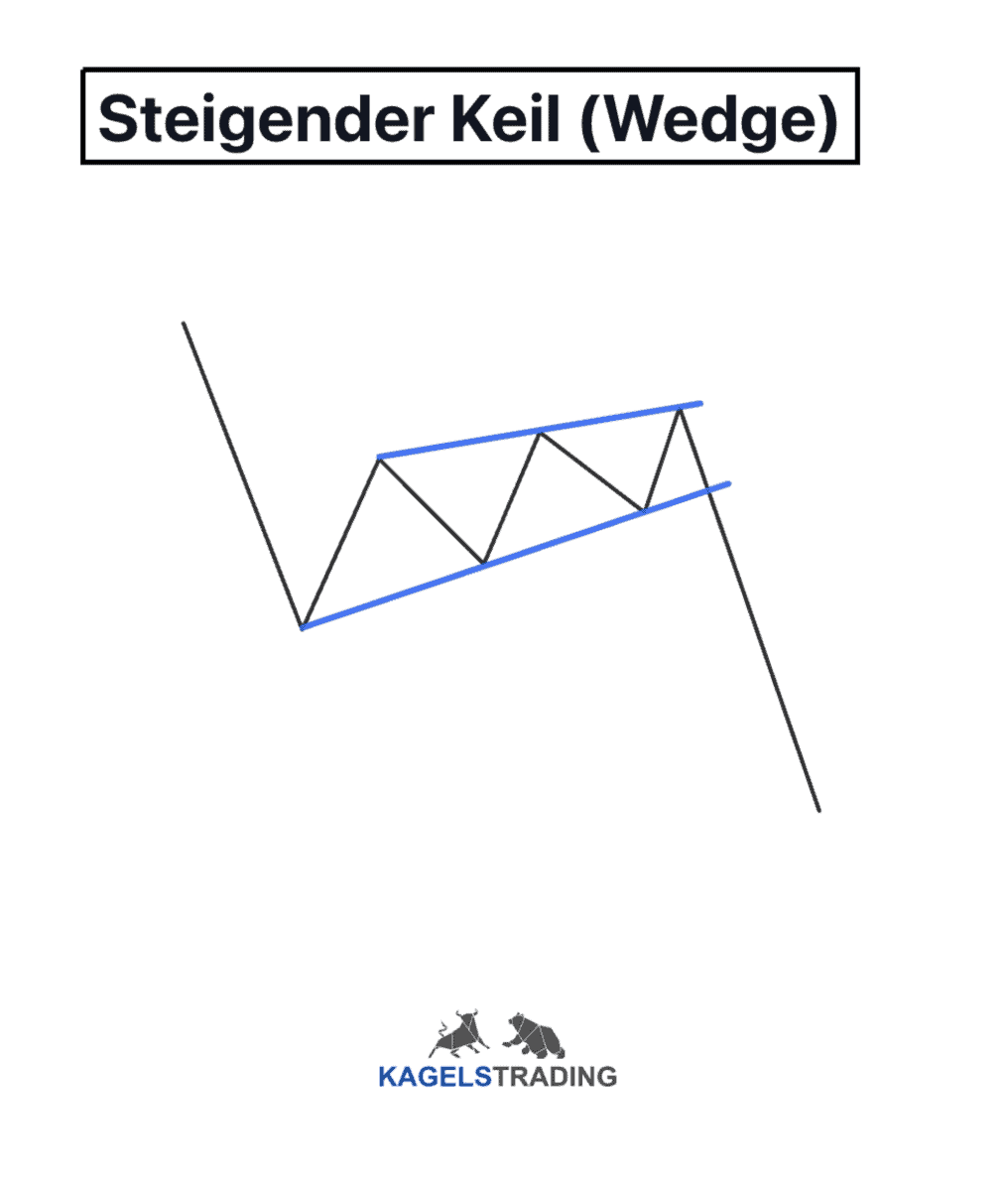

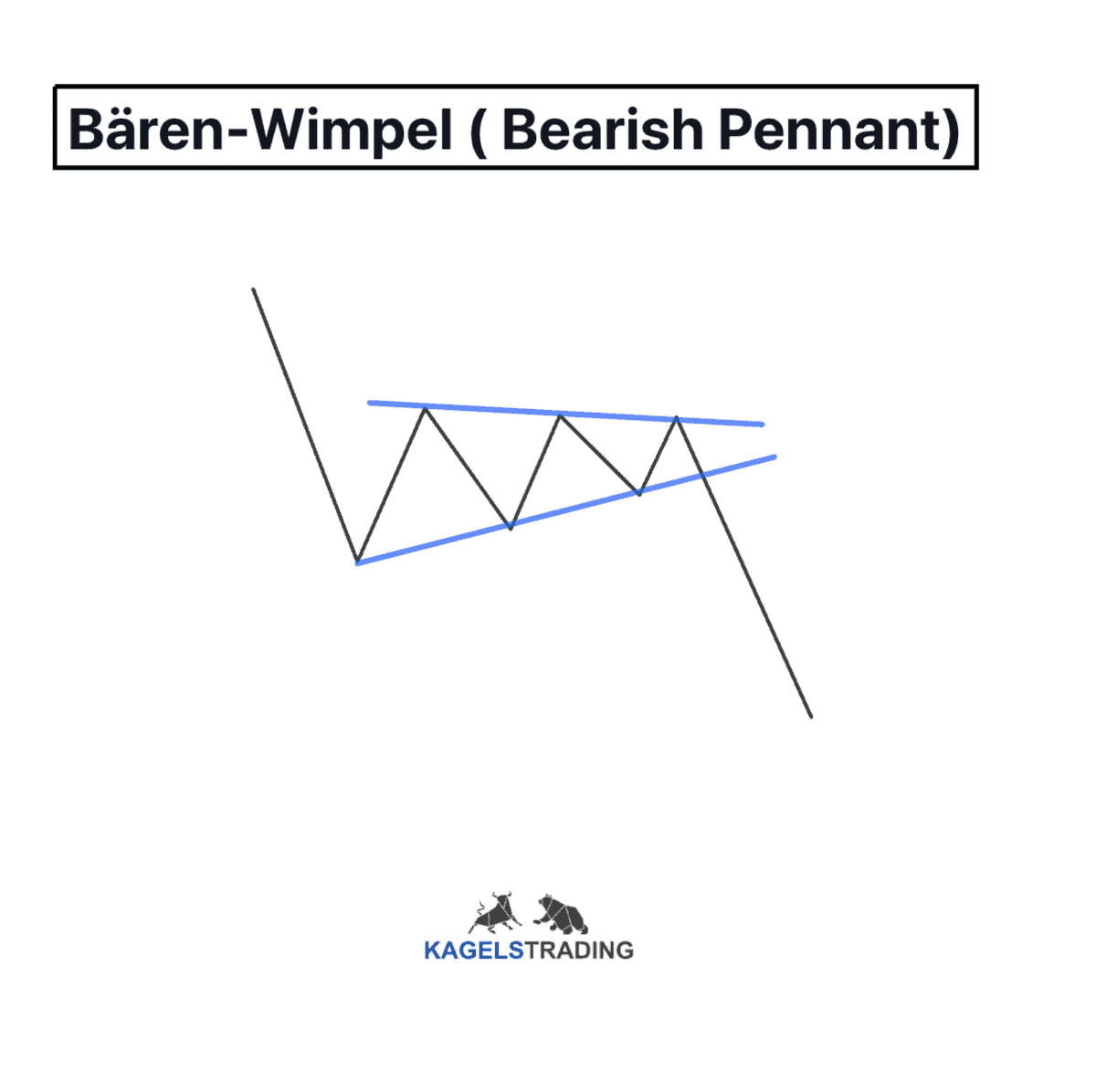

Einige Händler verwenden dieses Muster als Oberbegriff für jede Formation einer Abwärtsbewegung, wie z.B. Keile, Wimpel und Rechtecke.

Diese Formvarianten sind jedoch nicht entscheidend. Mit zunehmender Erfahrung wird man feststellen, dass es nicht notwendig ist, übermäßig pedantisch mit der Form eines Chartmusters oder seiner Klassifizierung umzugehen.

Dennoch folgen Bärenflaggen in der Regel den folgenden drei Prinzipien:

- Es muss ein dominierender Abwärtstrend vorhanden sein.

- Eine zuverlässige Gegentrendlinie kann als Bärenflagge-Untergrenze konstruiert werden.

- Die Bärenflagge fällt nicht so weit zurück, dass die bärische Marktstruktur in Frage gestellt wird.

Basierend auf diesen Prinzipien ergeben sich einige Richtlinien zur systematischen Identifizierung von Bärenflaggen.

So kann man Bärenflaggen im Chart erkennen

Um Bärenflaggen in einem Chart zu erkennen, muss man auf einige wichtige Merkmale achten. Diese sind:

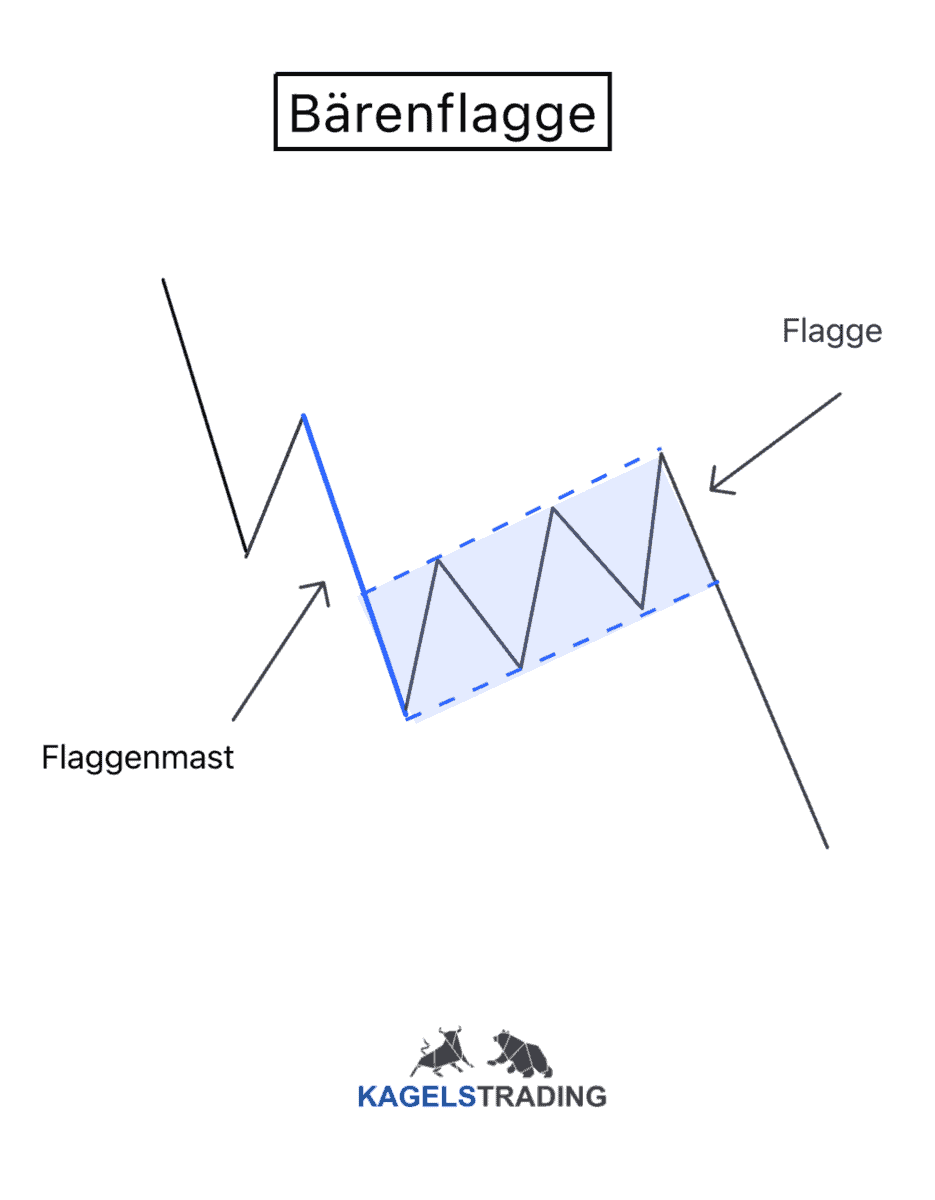

- Vorangegangener Abwärtstrend: Bei der Suche nach einer Bärenflagge ist zunächst zu beachten, dass ein vorangegangener Abwärtstrend vorhanden sein muss. Das heißt, die Aktie oder der Markt muss sich vor der Ausbildung der Flagge in einem Abwärtstrend befinden.

- Flaggenstange: Eine Bärenflagge besteht aus zwei Komponenten – einer Flaggenstange und einer Flagge. Der Flaggenmast ist die erste starke Abwärtsbewegung des Kurses, die der Konsolidierungsphase vorausgeht. Es sollte sich um eine starke Bewegung handeln, die ein hohes Volumen aufweist.

- Die Konsolidierungsphase: Die Konsolidierungsphase einer Bärenflagge ist der Zeitraum der Seitwärtsbewegung, der auf die anfängliche Abwärtsbewegung folgt. In dieser Phase sollten sich die Kurse innerhalb einer engen Spanne bewegen und das Volumen sollte geringer sein als während der Abwärtsbewegung.

- Ein Ausbruch nach unten: Das Muster der Bärenflagge wird bestätigt, wenn die Kurse unter die untere Unterstützungslinie der Konsolidierungsphase ausbrechen und damit eine Fortsetzung des Abwärtstrends signalisieren. Dieser Ausbruch wird oft von einem starken Anstieg des Volumens begleitet.

- Zielprojektion: Sobald die Bärenflagge bestätigt ist, verwenden Händler häufig die Höhe des Flaggenmastes als Anhaltspunkt, um das potenzielle Kursziel des Musters abzuschätzen. Dazu wird der Abstand zwischen der Spitze des Flaggenmastes und der Konsolidierungsphase gemessen und dann derselbe Abstand vom Punkt des Zusammenbruchs nach unten projiziert.

Wenn Händler auf diese Schlüsselmerkmale achten, können sie erfolgreich Bärenflaggenmuster in Charts erkennen und sie als Grundlage für ihre Handelsentscheidungen nutzen.

So kann man Bear Flags traden

Bärenflaggen können ähnlich wie Bullenflaggen gehandelt werden, jedoch in die entgegengesetzte Richtung.

Das Grundprinzip besteht darin, den Abwärtstrend zu erkennen, einen vorübergehenden Pullback oder eine Konsolidierung abzuwarten und dann eine Short-Position einzugehen, sobald der Kurs unter die untere Trendlinie des Bärenflaggenmusters bricht.

Um effektiv mit Bärenflaggen zu handeln, sollten man die folgenden Schritte beachten:

- Identifiziere den Abwärtstrend: Achte auf eine Serie von niedrigeren Hoch- und Tiefpunkten im Preischart, die auf einen Abwärtstrend hindeuten.

- Erkenne das Muster der Bärenflagge: Achte auf eine Flaggenstange (ein starker Abwärtskurs), gefolgt von einer Konsolidierungsphase, die ein parallelogrammförmiges Muster mit zwei parallelen Trendlinien bildet.

- Ausbruch abwarten: Warte, bis der Kurs unter die untere Trendlinie des Bärenflagge-Musters fällt, was auf eine Fortsetzung des Abwärtstrends hindeutet.

- Eine Short–Position wird eingegangen: Gehe eine Short-Position ein (verkaufen), wenn der Kurs unter die untere Trendlinie fällt, mit einem Stopp-Loss über dem Hoch der Flaggenstange oder der oberen Trendlinie der Bärenflagge.

- Gewinne mitnehmen: Bei einem vorher festgelegten Ziel oder wenn der Kurs die nächste Unterstützungsmarke erreicht, werden die Gewinne eingestrichen.

Wie bei allen Handelsstrategien ist es wichtig, das Risiko zu kontrollieren, indem Sie Stop-Loss und Bestimmung der Positionsgröße entsprechend Ihrer Risikobereitschaft und Ihrem Trading-Plan festlegen.

Orientierungshilfen, keine Regeln

Der Handel ist ein sich ständig weiterentwickelnder Prozess, der eine kontinuierliche Anpassung an sich verändernde Marktbedingungen erfordert.

Obwohl es viele Handelsstrategien und -techniken gibt, ist es wichtig, sich daran zu erinnern, dass es sich dabei nicht um starre Regeln handelt, die blind befolgt werden müssen.

So gibt es beispielsweise für den Handel mit Bärenflaggen bestimmte Grundsätze, die dir helfen können, das Muster zu erkennen und zu bestätigen. Diese Grundsätze sind jedoch nicht als strenge Regeln zu verstehen, die in jeder Situation befolgt werden müssen.

Vielmehr sollten sie als Richtlinien dienen, die dir helfen, die Stärke des Musters einzuschätzen und fundierte Handelsentscheidungen zu treffen.

Für eine realistische Analyse werden wir uns nicht nur Bear-Flaggen ansehen, die unseren Richtlinien entsprechen, sondern auch solche, bei denen das nicht der Fall ist.

Vor- und Nachteile der Bear Flag

| Vorteile | Nachteile |

|---|---|

| Bietet einen klaren Einstiegspunkt für Händler, die eine Short Position eingehen möchten. | Es kann zu Fehlsignalen kommen, wenn der Kurs aus der Flagge in die entgegengesetzte Richtung ausbricht. |

| Bietet ein definiertes Stop-Loss-Level, das hilft, Verluste zu begrenzen, wenn der Handel nicht wie geplant verläuft. | Vor allem für unerfahrene Händler kann es schwierig sein, das Muster richtig zu erkennen. |

| Kann dazu beitragen, die Fortsetzung eines Abwärtstrends zu bestätigen, was es Händlern ermöglicht, auf der richtigen Seite des Marktes zu bleiben. | Das Kursziel ist nicht immer eindeutig, so dass Händler auf der Grundlage anderer Marktfaktoren fundierte Entscheidungen treffen müssen. |

Tradingbeispiele für Bear Flags

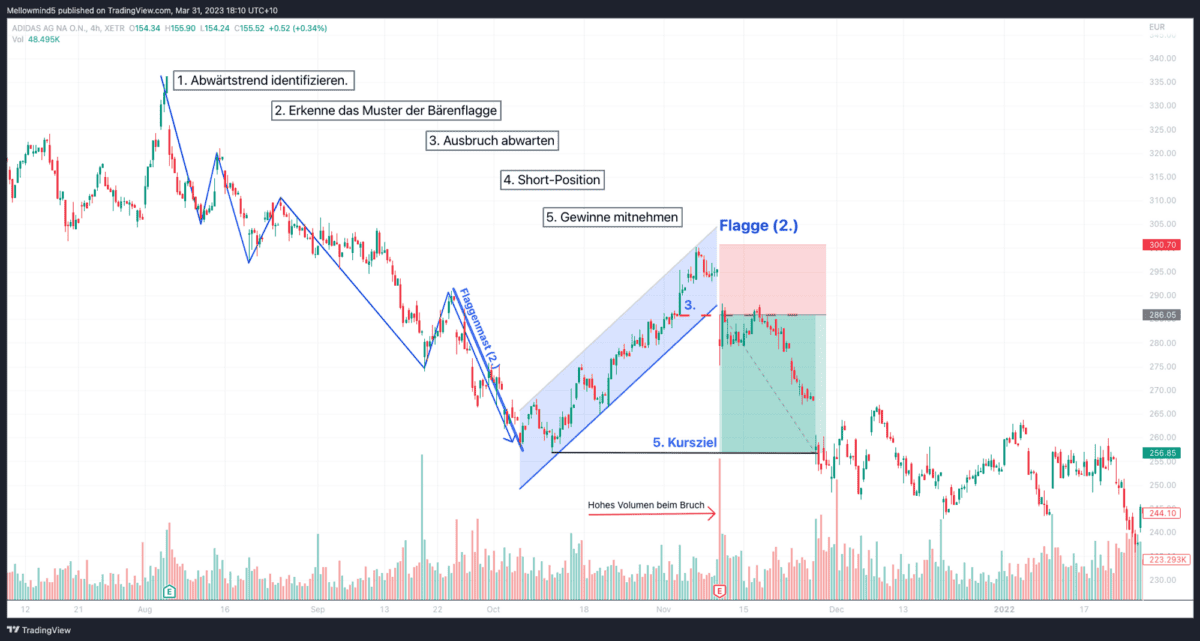

Beispiel 1: Swing-Trading mit einer Aktie (Adidas)

- Abwärtstrend identifizieren: Auf der Chart kann man einen klaren Abwärtstrend erkennen (blauer Zick-Zack Pfeil. Die Aktie macht immer neue Tief- und Hochpunkte.

- Erkenne die Bärenflagge: Nachdem der Preis etwas konsolidiert, ist es einfach, die Trendlinien für die Flagge zu zeichnen. Es sieht aus wie ein Parallelogramm. Dann muss man nur noch die Fahnenstange erkennen und einzeichnen.

- Bruch der Flagge: Nun warten wir für einen Bruch der Trendlinien. In diesem Beispiel war der bärische Druck so stark, dass die Aktie nach unten gefallen ist.

- Short Position: Sobald der Preis unter die untere Trendlinie fällt, öffnen wir eine Short-Position. Unseren Stop-Loss setzen wir über den Hochpunkt der Flagge.

- Gewinne einsacken: In diesem Beispiel habe ich als Ziel den vorherigen Tiefpunkt gewählt. Denn wir müssen daran denken, dass wir uns in einem Abwärtstrend befinden und wir diesen durchbrechen müssen, um den Trend fortzusetzen.

In diesem Beispiel sieht man, dass die Flagge sogar den Abwärtstrend durchbricht. Da die Konsolidierungsphase länger ist, als der „Flaggenmast“.

Wenn man jedoch auf den richtigen Moment wartet und andere Indikatoren wie das Volumen hinzuzieht, ist es immer noch ein “guter Trade”.

Schaut man sich das Volumen an, sieht man, dass wir die Trendlinie mit einem deutlich überdurchschnittlichen Volumen durchbrechen. Dies ist ein starkes Signal dafür, dass der Abwärtstrend anhält.

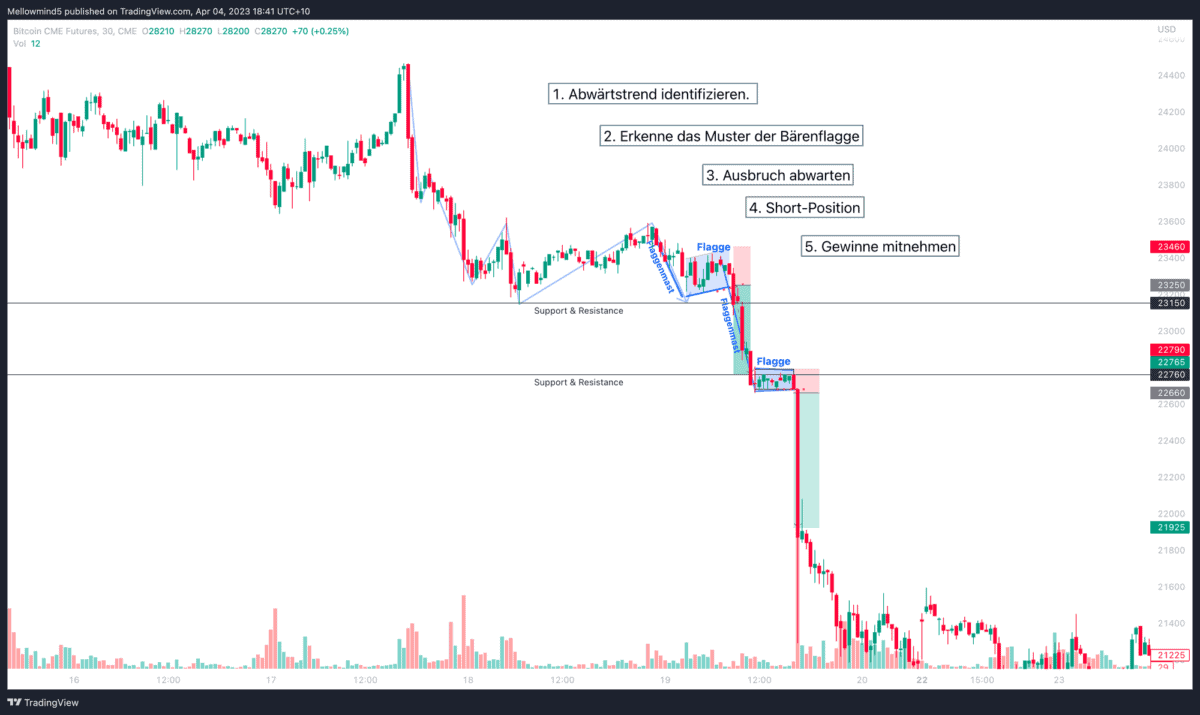

Beispiel 2: Bitcoin-Trading

Nun schauen wir uns eine Handelsposition auf der 30-min Chart von Bitcoin an.

Wir werden den gleichen Ansatz wie im vorherigen Beispiel verfolgen. Zuerst schauen wir uns den Chart genauer an und stellen fest, dass wir uns in einem Abwärtstrend befinden.

Nun warten wir darauf, dass sich der Kurs innerhalb einer kleinen Spanne zu konsolidieren beginnt. Sobald wir ein Flaggenmuster erkennen, zeichnen wir unsere Trendlinien ein und warten, bis diese nach unten durchbrochen werden. Dann eröffnen wir eine Short-Position und platzieren unsere Stop-Loss-Order über dem Hoch der Flagge.

Wir können die Länge der Flaggenstange als zukünftiges Ziel verwenden, z.B. wenn der Preisabstand der Flaggenstange $480 beträgt (Beispiel Bitcoin), können wir diesen Wert anpeilen, nachdem die Flagge durchbrochen wurde.

Dies sollte jedoch nur als grober Indikator verwendet werden und es ist oft besser, auch den Marktkontext zu berücksichtigen. Im Chart habe ich auch zwei Unterstützungs- und Widerstandslinien eingezeichnet. Diese können bei der Festlegung eines Kursziels helfen und bieten mehr Kontext für den Handel.

Beim zweiten Trade in der Abbildung oben sieht man, dass der Kurs nicht über die Widerstandslinie ausbricht, sondern an ihr abprallt. Dies kann ein starker Indikator sein und gibt Ihnen mehr Vertrauen, den zweiten Trade zu tätigen.

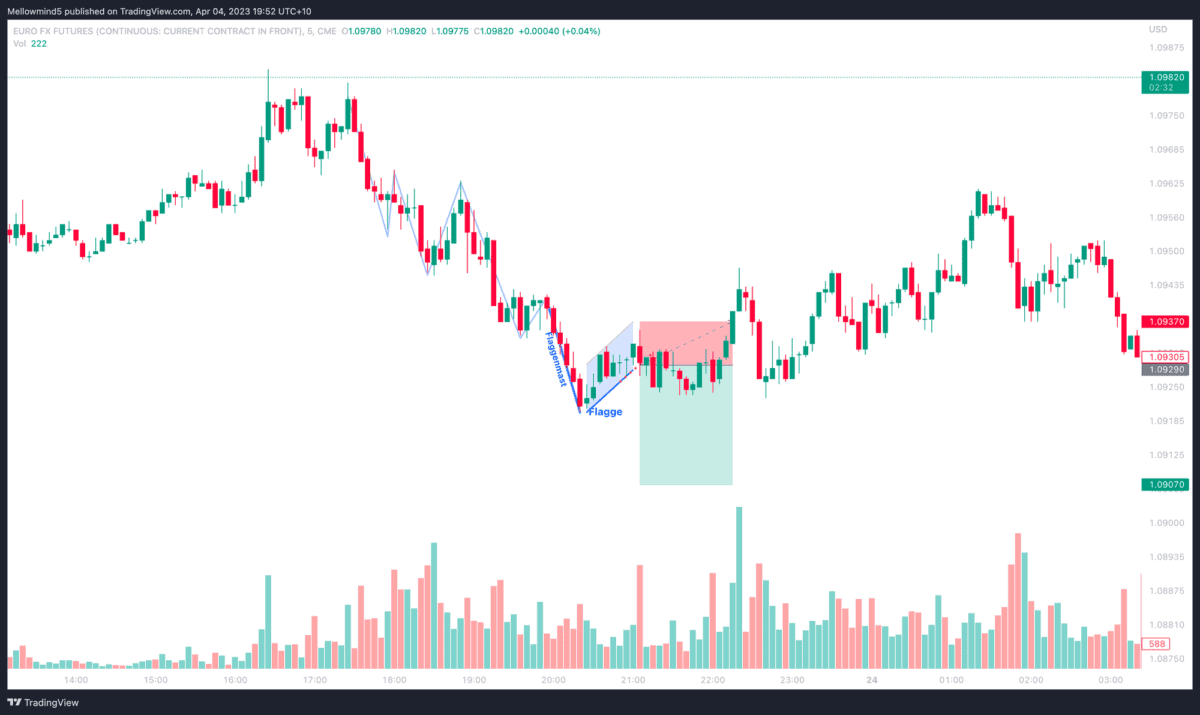

Beispiel 3: Intraday-Bärenflagge als Verlusttrade (EURO/USD Futures)

Auch bei diesem Negativbeispiel gehen wir nach obigem Schema vor.

- den Trend erkennen (Abwärtstrend)

- Flaggenmast und Flagge einzeichnen

- Durchbrechen der unteren Trendlinie der Flagge

- Short Order platzieren

In diesem Beispiel durchbricht der Kurs die Flagge und beginnt zu konsolidieren. Dies passiert häufiger, wenn es nicht genügend Verkäufer gibt, die den Markt weiter nach unten drücken. Mit etwas Handelsgeschick kann man den Trade “breakeven” stoppen, wenn man ihn laufen lässt, würde er zu einem Verlust führen.

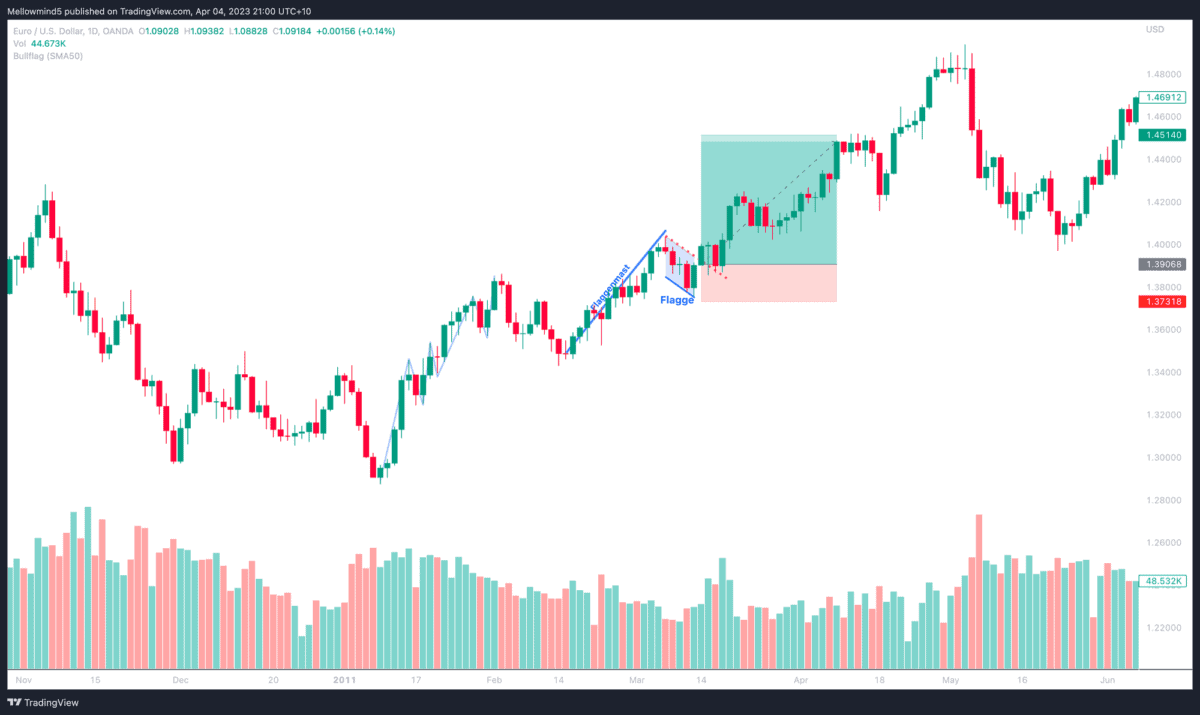

Beispiel 4: Gegenbeispiel: Bull Flag

Dieser Beitrag ist spezifisch über Bear Flags, nun wollen wir uns jedoch auch das umgekehrte Chart Muster einmal angucken – die Bull Flag.

Einen ausführlichen Artikel darüber finden Sie hier: Was sind Bull Flags?

Aufgrund der bisherigen Beispiele sollten Sie inzwischen mit den Richtlinien für Bear-Flags vertraut sein, so dass wir nun das gleiche Prinzip auf Bull-Flags anwenden können.

Drehen Sie die Regeln einfach um. Nun müssen Sie beispielsweise nach Swing-Hochs im nach unten **orientierten Pullback suchen, anstatt nach Swing-Tiefs.

- Aufwärtstrend identifizieren

- Die Bullenflagge erkennen

- Durchbrechen der obigen Trendlinie

- Long Order platzieren

- Gewinne mitnehmen (Länge des Flaggenmastes)

Erläuterungen zur Bear Flag

Variationen der Bärenflagge

In der technischen Analyse werden häufig Bärenflaggen verwendet, um potenzielle Markttrends zu erkennen. Obwohl die Grundstruktur einer Bärenflagge einfach ist, gibt es mehrere Varianten, die berücksichtigt werden müssen.

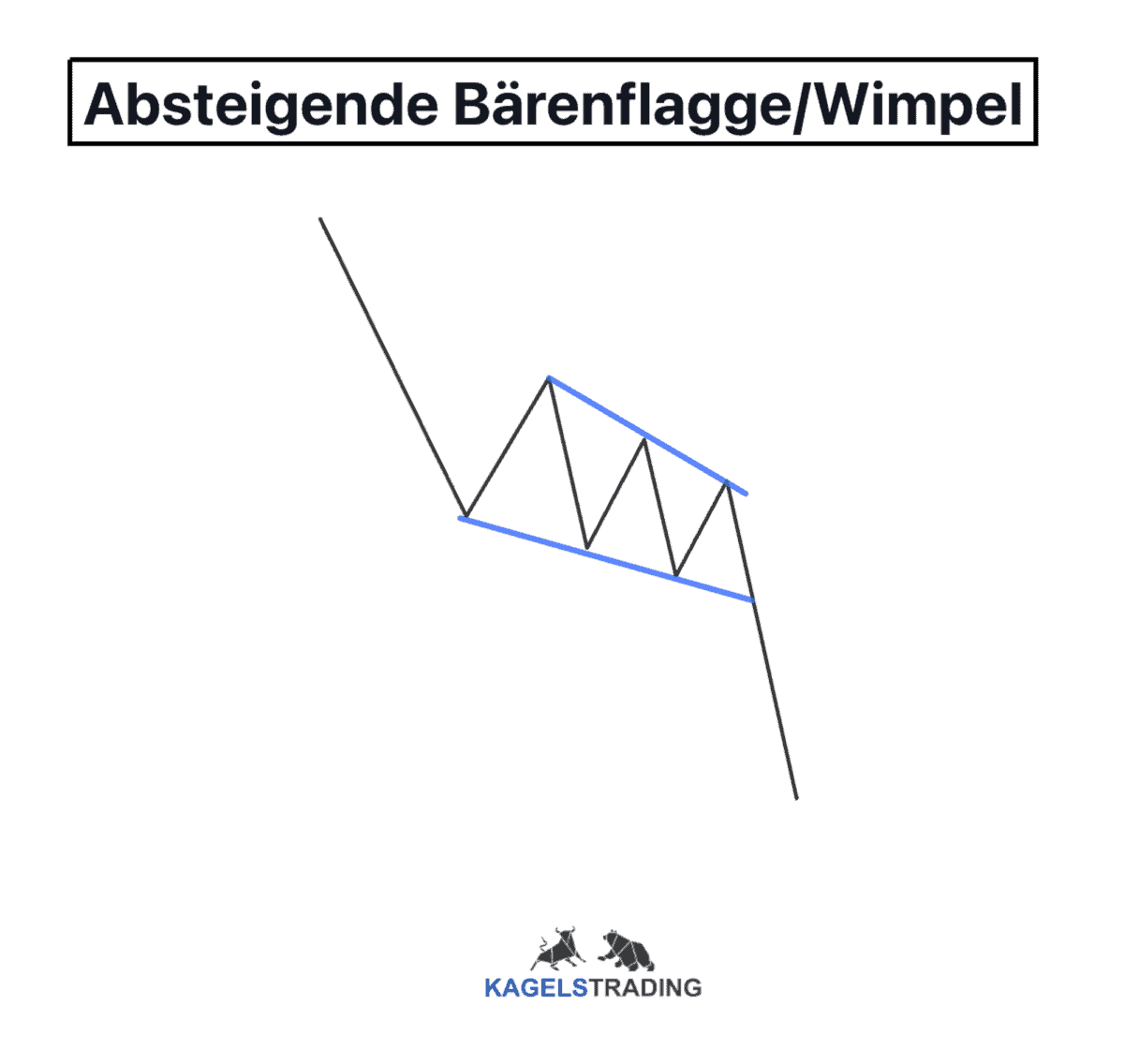

Bärenflagge versus Wimpel

Eine Variante der Bärenflagge ist der Wimpel. Wimpel ähneln den Flaggen insofern, als es sich um Konsolidierungsmuster handelt, die nach einer starken Kursbewegung auftreten.

Der Hauptunterschied liegt jedoch in der Form. Bear Flaggen haben eine rechteckige Form, während Wimpel in der Regel einen sich verengenden Kanal bilden.

Die Form eines Wimpels wird durch zwei konvergierende Trendlinien gebildet, die einen abnehmenden Kauf- und Verkaufsdruck darstellen.

Fallende Bärenflagge

Eine weitere Variante der Bärenflagge ist die fallende Bärenflagge. Dieses Muster entsteht, wenn die Konsolidierungsphase einer Bärenflagge in einer Abwärtsbewegung stattfindet.

Die Abwärtsneigung der Konsolidierungsphase deutet darauf hin, dass die Bären den Markt dominieren und der Kurs seinen Abwärtstrend wahrscheinlich fortsetzen wird.

Die abwärts gerichtete Bärenflagge ist durch eine Reihe niedrigerer Hochs und niedrigerer Tiefs gekennzeichnet, die einen abwärts gerichteten Kanal bilden. Trader können dieses Muster als Signal nutzen, um eine Short-Position einzugehen oder eine bestehende Short-Position zu erhöhen, da der Kurs voraussichtlich weiter fallen wird.

Persönlich handle ich auch die Variationen der Bärenflagge, wenn es die Marktsituation zulässt und ich weitere “bärische” Signale einbeziehen kann.

Fazit zur Trading-Anleitung für die Bärenflagge

Wenn ich über meine Erfahrungen beim Handel mit dem Bärenflaggenmuster nachdenke, wird mir klar, dass es nicht ausreicht, sich allein auf dieses Muster zu verlassen.

Die Bärenflagge kann zwar ein aussagekräftiger Indikator für einen potenziellen Abwärtstrend sein, aber es gibt noch viele andere Marktfaktoren, die den Erfolg eines Trades beeinflussen können.

Ein wichtiger Faktor ist der Marktkontext. Es ist wichtig, den allgemeinen Markttrend und alle wichtigen Unterstützungs- und Widerstandsniveaus (Support- und Resistance-Levels) zu betrachten, um ein Gefühl für das Gesamtbild zu bekommen.

- Bewegt sich der Markt stark in eine Richtung oder konsolidiert er?

- Stehen wichtige Nachrichten an, die die Richtung des Marktes beeinflussen könnten?

Dies sind alles wichtige Fragen, die man sich stellen sollte, wenn man einen Handel mit einer Bärenflagge in Betracht zieht.

Ein weiterer Faktor, den es zu berücksichtigen gilt, ist das Volumen.

Obwohl das Muster der Bärenflagge ein Signal für eine mögliche Trendumkehr sein kann, ist es wichtig, dass die Bewegung von einem signifikanten Volumen unterstützt wird, um die Wahrscheinlichkeit des Musters zu erhöhen.

Geschäfte, die mit einem geringen Volumen getätigt werden, führen oft zu einem falschen “Breakout” und bedeuten, dass die Wahrscheinlichkeit größer ist, dass das Chartmuster fehlschlägt.

Zusammenfassend lässt sich sagen, dass das Bärenflaggenmuster zwar ein nützliches Instrument im Arsenal eines Händlers sein kann, dass es aber auch nur ein Teil des Puzzles ist. Wenn du den Marktkontext, das Volumen und andere technische Indikatoren berücksichtigst, kannst du fundiertere Entscheidungen treffen und deine Erfolgschancen erhöhen.

Der Handel ist nie eine sichere Sache, aber mit einem vielschichtigen Ansatz können wir unsere Chancen auf profitable Geschäfte erhöhen und gleichzeitig unsere Risiken minimieren.

FAQ zur Bear Flag

Was ist eine Bärenflagge?

Eine Bärenflagge ist ein Chartmuster, das in Abwärtstrends gehandelt wird. Es entsteht durch eine starke Abwärtsbewegung (Flaggenmast), gefolgt von einer Konsolidierungsphase (Flagge), die sich in einem engen Bereich zwischen zwei parallelen Trendlinien abspielt. Das Muster ähnelt einer Flagge an einem Flaggenmast, daher der Name „Bärenflagge“. Das Muster ist häufig ein Zeichen für die Fortsetzung eines Abwärtstrends.

Wie erkenne ich eine Bärenflagge?

Eine Bärenflagge entsteht durch einen starken Kursrückgang, gefolgt von einer Konsolidierungsphase, die sich in einem engen Bereich zwischen zwei parallelen Trendlinien abspielt. Außerdem sollte die Flagge etwa halb so lang sein wie der Flaggenmast.

Was bedeutet eine Bärenflagge für den Trader?

Eine Bärenflagge kann eine Fortsetzung des Abwärtstrends signalisieren. Bricht der Kurs aus der Flagge aus und fällt unter die untere Trendlinie, kann dies als Verkaufssignal interpretiert werden. Viele Trader nutzen die Bärenflagge als Einstiegspunkt für Short-Positionen.

Wie wird eine Bear Flag bestätigt?

Eine Bärenflagge kann bestätigt werden, wenn der Kurs aus der Flagge ausbricht und unter die untere Trendlinie fällt. Während des Ausbruchs sollte das Handelsvolumen zunehmen und die Volatilität steigen.

Gibt es ähnliche Chartmuster?

Ja, es gibt ähnliche Chartmuster wie die Bärenflagge, zum Beispiel den Bärenwimpel und die absteigende Bärenflagge. Diese Muster ähneln der Bärenflagge und können ähnliche Handelsstrategien erfordern.

Kann eine Bärenflagge scheitern?

Eine Bärenflagge kann fehlschlagen, wenn der Kurs aus der Flagge ausbricht und die obere Trendlinie überschreitet. Dies könnte ein Signal für eine Trendumkehr sein und die Aktie könnte einen Aufwärtstrend beginnen. Es ist wichtig, Stop-Loss-Orders zu platzieren, um Verluste zu begrenzen, falls das Muster scheitert.

Wie kann ich meine Gewinne maximieren, wenn ich eine Bear Flag handle?

Trader sollten sich nicht nur auf das Chartmuster verlassen, sondern auch andere Indikatoren berücksichtigen.

Mit einem Trailing-Stop-Loss können Gewinne maximiert werden, um von stärkeren Trends zu profitieren.