Price Action Trading erklärt in 30 Sekunden

- Price Action Trading ist eine Methode des technischen Handels, die auf dem Beobachten von Preisverläufen und Kursmustern basiert.

- Im Gegensatz zu anderen Methoden, die Indikatoren oder fundamentale Analyse verwenden, basiert die Price Action Analyse ausschließlich auf den Kursbewegungen selbst.

- Grundlage der Price Action Marktanalyse sind häufig die beliebten Candlestick Charts, in denen sich die Chartformationen von bestimmten Trading Setups zeigen. Dazu gehören das Konzept des Trends, Unterstützung/Widerstand, Ausbrüche, Pinbar, Inside Bar Setups oder Divergenzen.

Was ist Price Action Trading?

Das Trading nach Price Action basiert auf der klassischen Technischen Chartanalyse, die es schon seit vielen Jahren gibt. Bereits im Jahr 1948 haben die Autoren Edwards & Magee mit ihrem Buch Technical Analysis of Stock Trends den Grundstein für Trading und aktives Anlegen nach Kurscharts gelegt.

Das Price Action Trading kann man in deutscher Sprache am besten mit Trading nach der Kursbewegung übersetzen. Der Trend bei den Tradern geht schon seit einigen Jahren weg von den technischen Indikatoren (z.B. MACD, Stochastik, CCI usw.) und hin zur reinen Chartanalyse der Kursbewegung. Dabei wird in der Regel mit Balkencharts oder Candlestick-Charts gearbeitet. Es wird die aktuelle Price Action in Relation zur vergangenen Kursbewegung untersucht, d. h. in welchem Kontext befindet sich der Markt zum Zeitpunkt der aktuellen Chartanalyse.

Price Action kann beängstigend sein. Alleine der Gedanke, dass man sich nur auf die Kursbewegung verlassen muss, kann entmutigend und entsetzlich sein.

Aber Sie wissen, dass es machbar ist, und Sie haben gesehen, dass es gute Ergebnisse bringen kann. Aber Sie kennen auch viele Leute, die es versucht haben und gescheitert sind.

Warum ist Trading auf Grundlage der Price Action so schwierig?

Es liegt nicht an den technischen Schwierigkeiten. Tatsächlich können sogar Anfänger die erforderlichen Prinzipien und Fertigkeiten innerhalb von Wochen erwerben.

Es trifft auf die meisten Anfänger zu, dass sie ihre Lernphase planlos beginnen. Obgleich es nicht an Studienmaterialien mangelt, ist es dennoch schwierig, einen strukturierten Lernplan auszuarbeiten.

Womit fangen Sie an?

Mit exotischen Candlestick-Formationen? Oder mit der bekannten Kopf-Schulter-Formation?

Aufgrund der zahlreichen Möglichkeiten, die Ihnen zur Verfügung stehen, können Sie rasch in Verwirrung geraten.

Aber es gibt Licht am Ende des Tunnels.

Price Action Trading kann in acht einfach zu bewältigende Schritte aufgeteilt werden, wie Ihnen diese Übersicht zeigt.

- Was ist Price Action? Realistisches Verständnis darüber, was Price Action Trading ist

- Unterstützung & Widerstand: Die Manifestation von Nachfrage und Angebot. Kernkonzept des Price Action Trading

- Marktrichtung: Lernen Sie, zuerst das große Bild zu analysieren. Die Quelle Ihres Tradingvorteils

- Kursmuster: Enge Price Action Analyse mit Candlesticks, Kursstäben und Chartformationen

- Stop Losses: Lernen Sie den logischen Weg, um ein Stop Loss zu platzieren und wie man dabei die Marktvolatiltät berücksichtigt.

- Gewinne nehmen: Sichern Sie Ihre Gewinne. Lernen Sie, wie man auf Grundlage von Price Action Gewinne realisiert

- Positive Erwartung: Das wichtige Konzept, das alle Ihre Price Action Taktiken zusammenführt

- Praxis: Verbessern Sie Ihre Price Action Analyse. Kontrollieren Sie Ihre Emotionen. Stellen Sie sich Ihren kognitiven Verzerrungen entgegen

Im folgenden erläutere ich die wesentlichen Punkte dieser Schritte anhand handverlesener Beispiele.

Sind Sie bereit?

Erfahren Sie, was Price Action bedeutet

Die Erklärung von Investopedia lautet folgendermaßen:

“…die Bewegung eines Wertpapierkurses. Price Action umfasst die technische Analyse und die Analyse von Chartformationen, was den Versuch darstellt, in der mitunter zufällig scheinenden Kursbewegung Ordnung zu erkennen.”

Allerdings müssen Sie über die technische Erklärung des Price Action Trading hinausgelangen. Sie brauchen ein realistisches Verständnis dessen, was Price Action wirklich bedeutet.

Dieser Schritt ist von entscheidender Bedeutung.

Wenn Sie meinen, Price Action sei eine magische Lösung Ihrer Trading Probleme, so werden Sie enttäuscht sein.

Wenn Sie Price Action jedoch als Möglichkeit betrachten, um den Markt zu verstehen und Ihre Analyse danach auszurichten, werden Sie viel mehr damit erreichen.

Zudem ist Price Action Trading kein dogmatischer Ansatz, der den Gebrauch von Indikatoren verbietet. Es handelt sich vielmehr um einen veränderten Blickwinkel, der Ihnen dabei hilft, Ihre Analyse mit Kursbewegungen zu begründen.

Anstatt Indikatoren zu verbannen, sollten Sie diese mithilfe der Price Action interpretieren.

Einführungen zur Price Action sind häufig auf die technischen Aspekte ausgerichtet, oder sie präsentieren Ihren Schülern ein zu rosiges Bild.

Ursprung des Price Action Trading

Theorie von Dow

Price Action Trading hat die gleichen Wurzeln wie die technische Analyse, die beide von der Dow-Theorie stammen.

Die Dow Theorie ermöglicht die Erklärung des Marktverhaltens und stellt Markttrends in den Mittelpunkt. Ein Grundsatz der Dow Theorie besagt, dass der Marktkurs alles einkalkuliert. Der Kurs ist das Gesamtergebnis aller Marktinformationen. Deshalb verwenden technische Analysten bei Ihrer Marktanalyse Kurscharts und Chartmuster.

Erfahren Sie mehr über die technische Analyse von Trends und Chartmuster durch folgende Bücher:

- Technical Analysis of Stock Trends (Tenth Edition) von Robert D. Edwards, John Magee und W.H.C. Bassetti (Deutsche Übersetzung)

- Encyclopedia of Chart Patterns (Willey Trading) von Thomas Bulkowski (Deutsche Übersetzung)

Bar- und Candlestick-Chartmuster

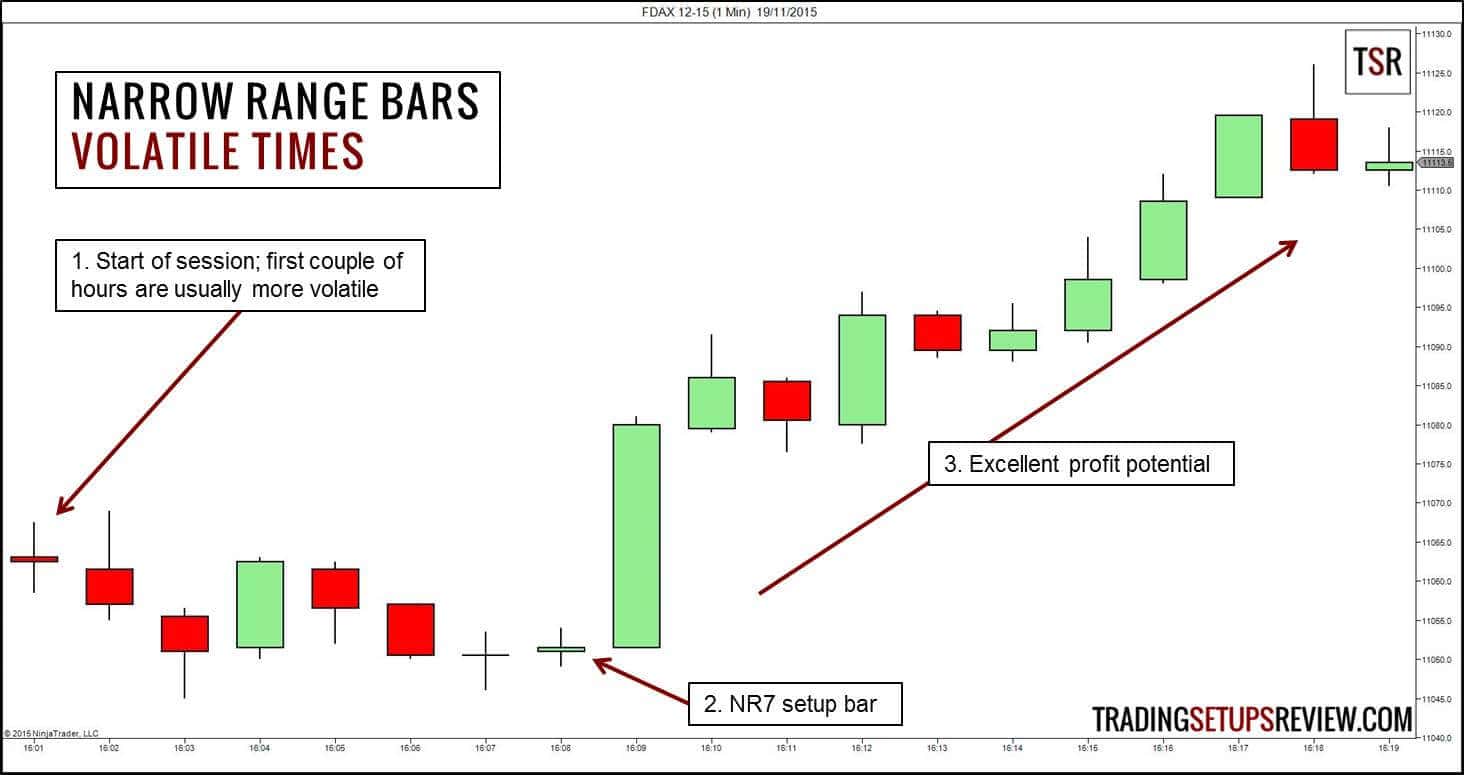

Zusammen mit der Kursanalyse traten kurzfristige Bar-Chartmuster wie die Inside Bar, NR7 und wichtige Umkehrformationen in den Vordergrund.

Nachdem Steve Nison der westlichen Welt die Japanischen Candlestick-Muster vorgestellt hatte, erfuhren solche kurzfristigen Kursmuster ihre Wiedergeburt. Seither gehören die Candlesticks zu den beliebtesten Chartarten für die Analyse der Price Action.

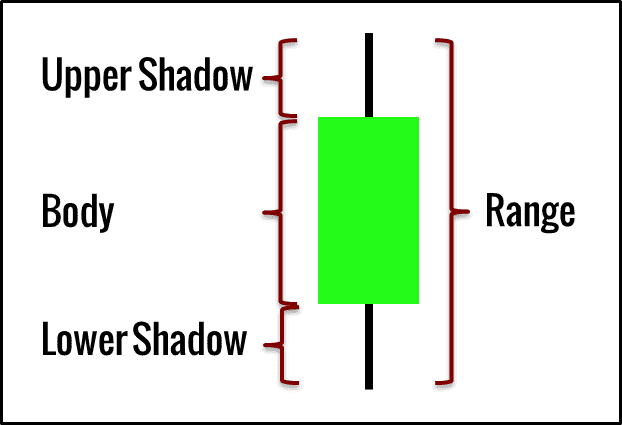

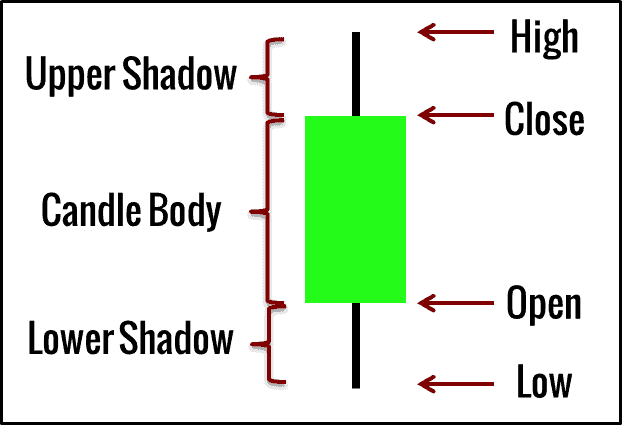

Die oberen und unteren Schatten (oder Docht) eines Candlestick zeigen Verkaufs- bzw. Kaufdruck.

Der Kerzenkörper stellt die hierdurch entstandene Marktstimmung dar. Wenn sich der Schlusskurs eines Kursstabes über der Eröffnung befindet, ist das bullisch zu werten; liegt der Schlusskurs unter der Eröffnung, ist dies ein bärisches Zeichen. Sind aber Eröffnung und Schlusskurs nur wenig voneinander entfernt, ist die Stimmung unklar. Einen solchen Candlestick nennt man Doji.

Die gesamte Kursspanne (die Entfernung zwischen Hoch und Tief) läßt die Volatilität erkennen.

Um das Thema Bar-Chartmuster und Candlestick-Chartmuster zu vertiefen, sind folgende Bücher zu empfehlen:

- Japanese Candlestick Charting Techniques, Second Edition von Steve Nison (Deutsche Übersetzung)

- Pring on Price Pattern : The Definitive Guide to Price Pattern Analysis and Interpretation von Martin Pring

Analyse Bar für Bar

Später haben Trader damit begonnen, das Dow-Prinzip, wonach „der Kurs alle Informationen enthält“, zum Äußersten zu treiben, indem sie mit der Analyse Bar für Bar anfingen. Die Beobachtungen von Lochstreifenlesern (Tape Reader) und Parketthändlern hinsichtlich der Marktbewegungen trugen auch zu den heutigen Techniken des Price Action Trading bei

Die Gesamtheit der Chartmuster, Bar- und Candlestickmuster sowie anderer Marktpreistendenzen führten dann zum Price Action Trading als eigenständige Thematik.

Während Price Action Trading im Rahmen von Online-Tradingforen und Tradingkursen ausgiebig behandelt wurde, gibt es nur wenige Veröffentlichungen, die sich bemüht haben, eine Zusammenfassung der bisherigen Erkenntnisse zu vermitteln. Die dreibändige

Beginnen Sie mit dem Konzept von Angebot und Nachfrage

Angebot und Nachfrage bestimmen die Kursveränderungen. Dieser wesentliche Grundsatz gilt für alle Märkte.

Wenn die Nachfrage überwiegt, führt dies zu steigenden Kursen. Wenn das Angebot stärker als die Nachfrage ist, fällt der Markt.

Die Wende- oder Umkehrpunkte, wenn die Nachfrage das Angebot übersteigt oder umgekehrt, sind die entscheidenden Momente. Das vorrangige Ziel eines Price Action Traders ist es, diese Wendepunkte herauszufinden.

Die Kräfte von Angebot und Nachfrage treten im Markt als Unterstützung und Widerstand in Erscheinung. Daher ist es überaus wichtig, das Prinzip von Unterstützung und Widerstand vollständig zu erfassen.

Unterstützung und Widerstand ist ein Grundkonzept beim Price Action Trading.

Unterstützungsbereiche sind Kursebenen, an denen die Nachfrage das Angebot übersteigt. An diesen Preisniveaus werden die Kurse wahrscheinlich aufwärts drehen.

Widerstandsbereiche sind Kurszonen, an denen das Angebot die Nachfrage übertrifft. An diesen Kursniveaus wird der Markt wahrscheinlich abwärts drehen.

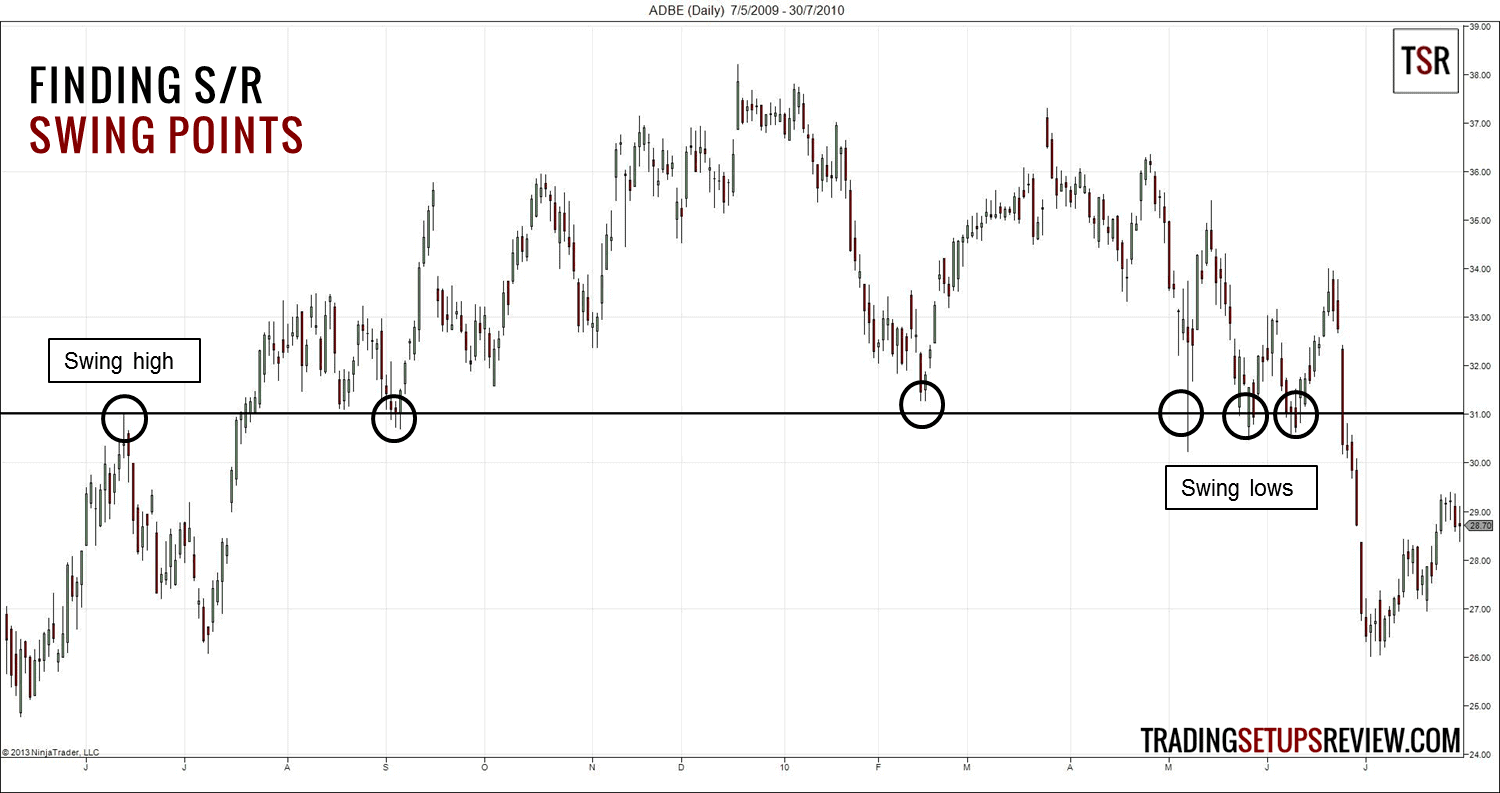

Es folgen einige Chartbeispiele von Unterstützung und Widerstand.

Um gute Kenntnisse über Unterstützung und Widerstand zu erlangen, können Sie sich die folgenden Beispiele anschauen:

- Support and Resistance (ChartSchool)

- Support and Resistance (Babypips)

- Wie man Angebot und Nachfrage aufgrund der Price Action erkennt

Letztlich zieht jede Price Action Taktik Nutzen aus Unterstützung und Widerstand (Nachfrage und Angebot).

Deshalb ist es unerlässlich, dass Sie dieses Konzept so bald wie möglich verinnerlichen. Dies wird Ihnen dabei behilflich sein, die Zusammenhänge zwischen Trading-Techniken zu erkennen, die Sie später erlernen werden.

Lernen Sie, wie man den Trend des Marktes mit Kursschwüngen und Trendlinien analysiert

Dieser Schritt wird häufig von allzu ungeduldigen Tradern übergangen, die vor allem darauf aus sind, Trades so schnell wie möglich einzugehen.

Sie sollten sich keine Gedanken über den Einstieg in den Markt machen, ohne das größere Bild verstanden zu haben.

- Was ist derzeit der Trend des Marktes?

- Was ist die Markttendenz, die für Ihren Zeitrahmen maßgebend ist?

- Wie lautet Ihre Makro-Sicht auf den Markt?

Diese Fragen müssen Sie beantworten, bevor Sie Ihren ersten Trade eingehen können. Glücklicherweise besitzt die Price Action fertige Werkzeuge, die Ihnen bei der Analyse des Markttrends behilflich sind.

Lassen Sie sich nicht durch die unzähligen Tradingmethoden verwirren. Um den Sinn zu verstehen, sollten Sie zwei wichtige Tradingwerkzeuge in den Mittelpunkt stellen: Kursschwünge und Trendlinien.

Kursschwünge – Bestimmen Sie die Marktstruktur

Der Markt bewegt sich nie geradlinig bzw. linear. Er läuft immer auf Zick-Zack-Art und bildet somit das aus, was wir Kursschwünge nennen.

Beobachten Sie das Ausmaß, das Momentum und die Richtung dieser Kurssschwünge. Diese werden die Marktstruktur aufzeigen und den Weg bereiten für alle Setups, die Sie zugrundelegen.

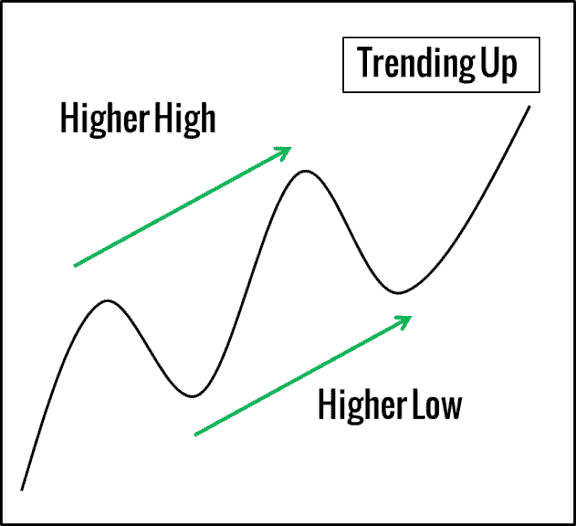

Beginnen Sie mit den folgenden allgemeinen Richtlinien:

- Höhere Hochs und höhere Tiefs = bullischer Trend (Aufwärtstrend)

- Tiefere Hochs und tiefere Tiefs = bärischer Trend (Abwärtstrend)

Tauchen Sie mit den folgenden Artikeln in das Thema der Marktstruktur und der Kursschwünge ein:

- Trading des Engulfing Candlestick-Chartmusters zusammen mit der Marktstruktur

- Einen Hull Gleitenden Durchschnitt nutzen, um Preisschwünge zu visualisieren

- Swing Charts (Investopedia)

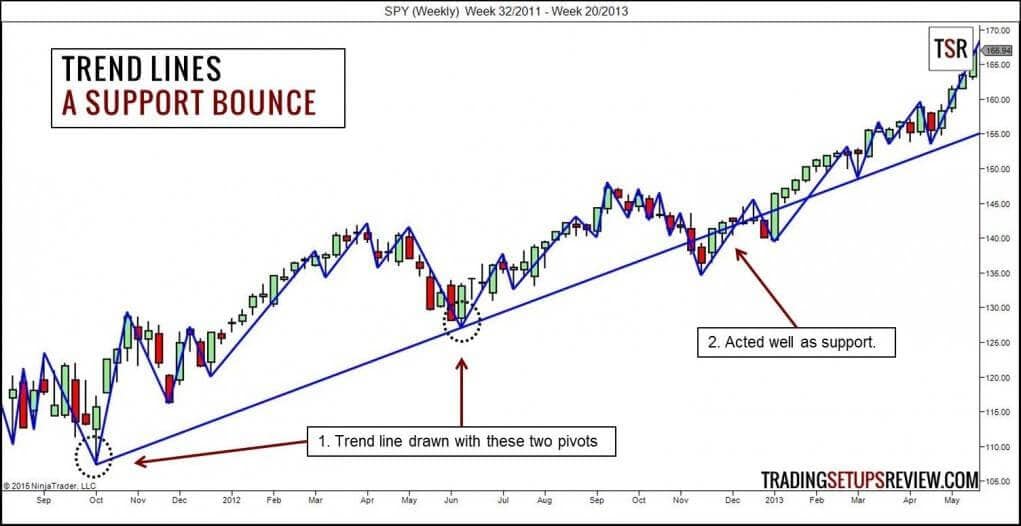

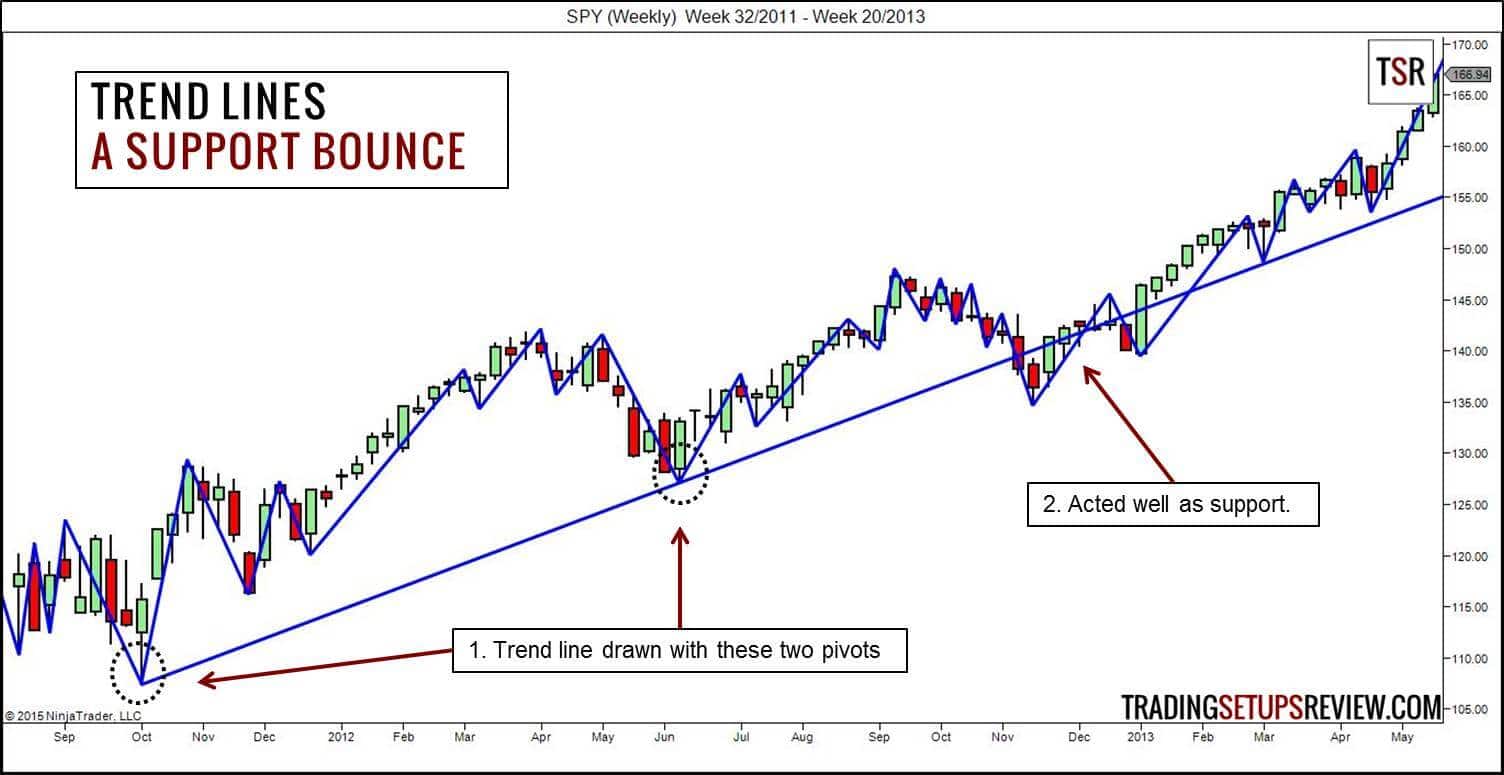

Trendlinien: Analysieren Sie den Trend, indem Sie die Swing-Pivots verbinden.

Die Swing-Pivots werden miteinander verbunden, und die Linie wird nach rechts verlängert, um die Trendlinie zu erhalten.

Trendlinien sind hervorragende Werkzeuge zum Verfolgen des Markttrends.

Zeichnen Sie Trendlinien und beobachten Sie, wie die Price Action mit diesen interagiert.

Um zu erlernen, wie man eine korrekte Trendlinie zeichnet, empfehle ich Ihnen folgendes Buch von Victor Sperandeo:

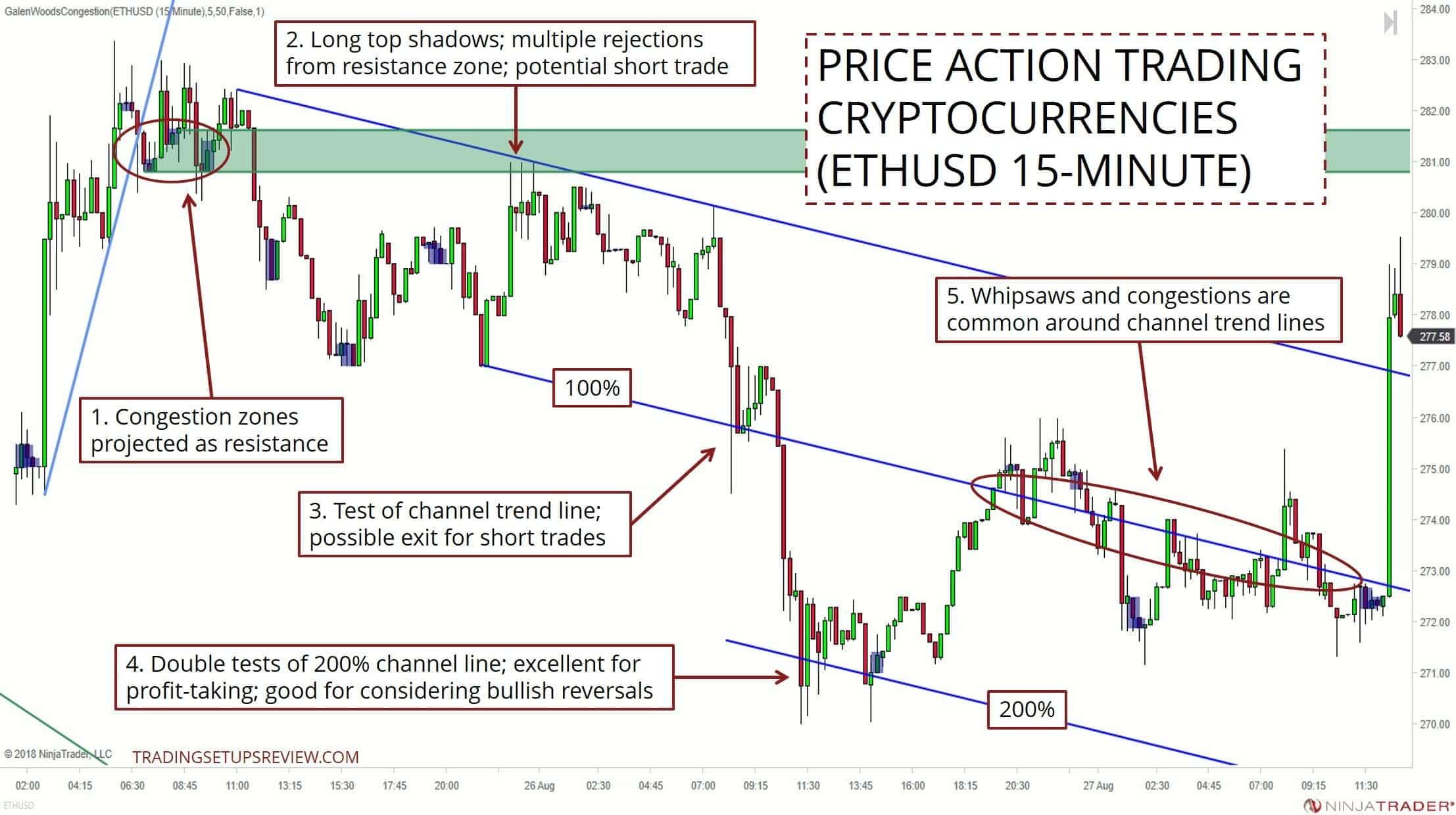

Es folgen weitere Beispiele, die zeigen, wie Sie Trendlinien zu Ihrem Vorteil nutzen können:

Lernen Sie, wie man Trade-Einstiege mit Kursmustern genau bestimmt

Auf dieser Stufe sollten Sie beim Blick auf einen Chart in der Lage sein anzugeben, ob es sich um einen Aufwärtstrend, einen Abwärtstrend oder eine richtungslose Seitwärtsbewegung handelt.

Nun sind Sie soweit, um zur Kursanalyse im Detail überzugehen. Dieser Schritt bezieht sich auf die Analyse Kursstab für Kursstab und auf die Analyse der Chartformation.

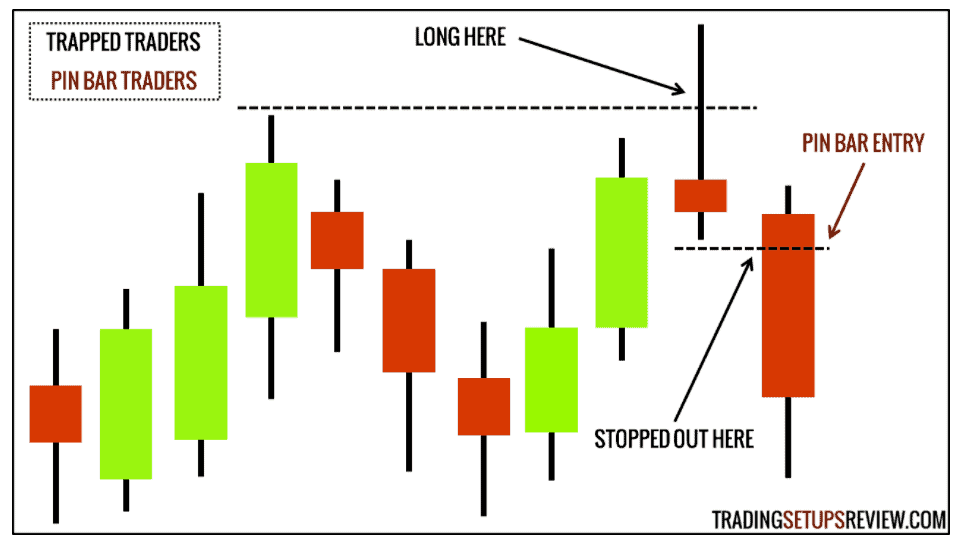

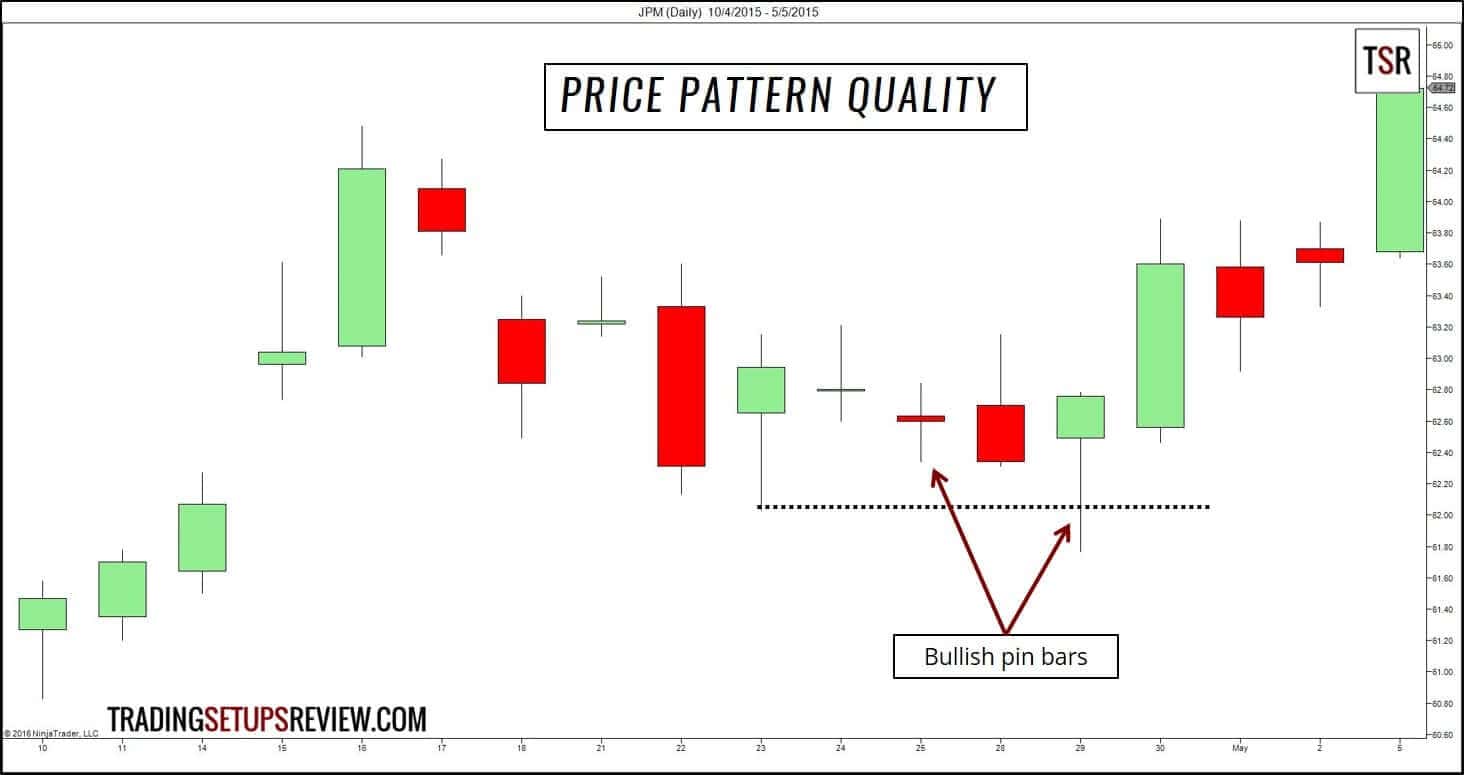

Die in der obigen Abbildung gekennzeichnete Pin-Bar gehört zu den bekanntesten Chartformationen.

Sie werden sich wahrscheinlich schon darauf freuen, die Formationen von Candlesticks, Kursstäben und Chartmustern zu erlernen.

Aber zuvor sollten Sie einen Blick auf den folgenden Artikel werfen:

Dieser Artikel wird Ihnen eine grundlegende Herangehensweise zeigen, um eine ausführliche Kursanalyse zu bewerkstelligen. Der Artikel verdeutlicht die Prinzipien der Kursanalyse. Diese Richtlinien werden Ihnen dabei behilflich sein, den Überblick zu behalten, während Sie mehr Kursformationen kennen lernen.

Nun folgen endlich die Quellen, um die Standard Chartmuster zu erlernen:

Candlestick-Formationen:

- Kurzgefasster Überblick: 10 Price Action Candlestick-Chartmuster, die ein Trader kennen sollten

- Buchempfehlung: Japanese Candlestick Charting Techniques

Formationen mit Kursstäben:

- Kurzgefasster Überblick: 10 Price Action Chartformationen, die Sie kennen sollten

- Buchempfehlung: Pring on Price Patterns

Chartmuster

- Kurzgefasster Überblick: 10 Chartmuster für Price Action Trading

- Buchempfehlung: Chart Patterns: After The Buy

Damit diese Kursmuster funktionieren, müssen Sie den passenden Kontext finden. Daher sollten Sie diese Chartmuster für sich genommen nicht als Gewinn bringende Chartformationen einschätzen.

Betrachten Sie diese Chartmuster vielmehr als Möglichkeiten, um den Markt zu beobachten, zu analysieren und zu beschreiben.

Erfahren Sie, wie man einen logischen Verluststopp mit Price Action platziert

Risikomanagement erfordert, dass Sie wissen, wann Sie aussteigen müssen, wenn sich die Kurse gegen Ihre Position bewegen. Sonst gibt es keine Möglichkeit, Ihre Verluste zu begrenzen.

Glücklicherweise ist Price Action nicht nur nützlich, um in den Markt einzusteigen. Sie können diese auch für Ihren Ausstieg verwenden.

Aber stellen Sie zuerst sicher, dass Sie über das richtige Verständnis eines Verluststopps (Stopp Loss) verfügen. Ein Verluststopp wird Sie nur dann schützen, wenn Sie diesen logisch platzieren.

Lesen Sie hierzu folgenden Artikel: Stop Loss Order setzen – Logische Anleitung für Trader

Die wichtigste Schlussfolgerung aus diesem Artikel ist, dass Sie Ihren Stop Loss nicht aufgrund von Emotionen oder aufgrund dessen, wie viel Sie verlieren können, platzieren sollten. Ein logischer Stop Loss hängt vom Kontext der Price Action und von der Volatilität ab.

Zur konkreten Technik der Stop Loss Platzierung verweise ich auf folgende Artikel und Beiträge:

- 4 Types of Stop Losses (Babypips)

- Wichtige Richtlinien zum Volatilitäts Stop Loss im Trading

- Stop Placement Studies

Erfahren Sie, wie man Gewinne realisiert, wenn sich der Markt erwartungsgemäß verhält

Zunächst eine kurze Wiederholung der letzten beiden Schritte. Sie haben bisher folgendes gelernt:

- Markteinstieg

- Ausstieg, wenn sich die Kurse gegen Ihre Position bewegen.

Was fehlt noch?

Ausstieg, wenn sich der Markt zu Ihren Gunsten verhält.

Die Gewinnmitnahme ist ebenso wichtig wie die Platzierung des Verluststopps. Schließlich haben Sie lediglich Buchgewinne, bis Sie Ihre Gewinntrades geschlossen haben.

Gemäß dem, was Sie bisher erfahren haben, lassen Sie sich bei Ihren Entscheidungen zur Gewinnmitnahme von der Price Action leiten.

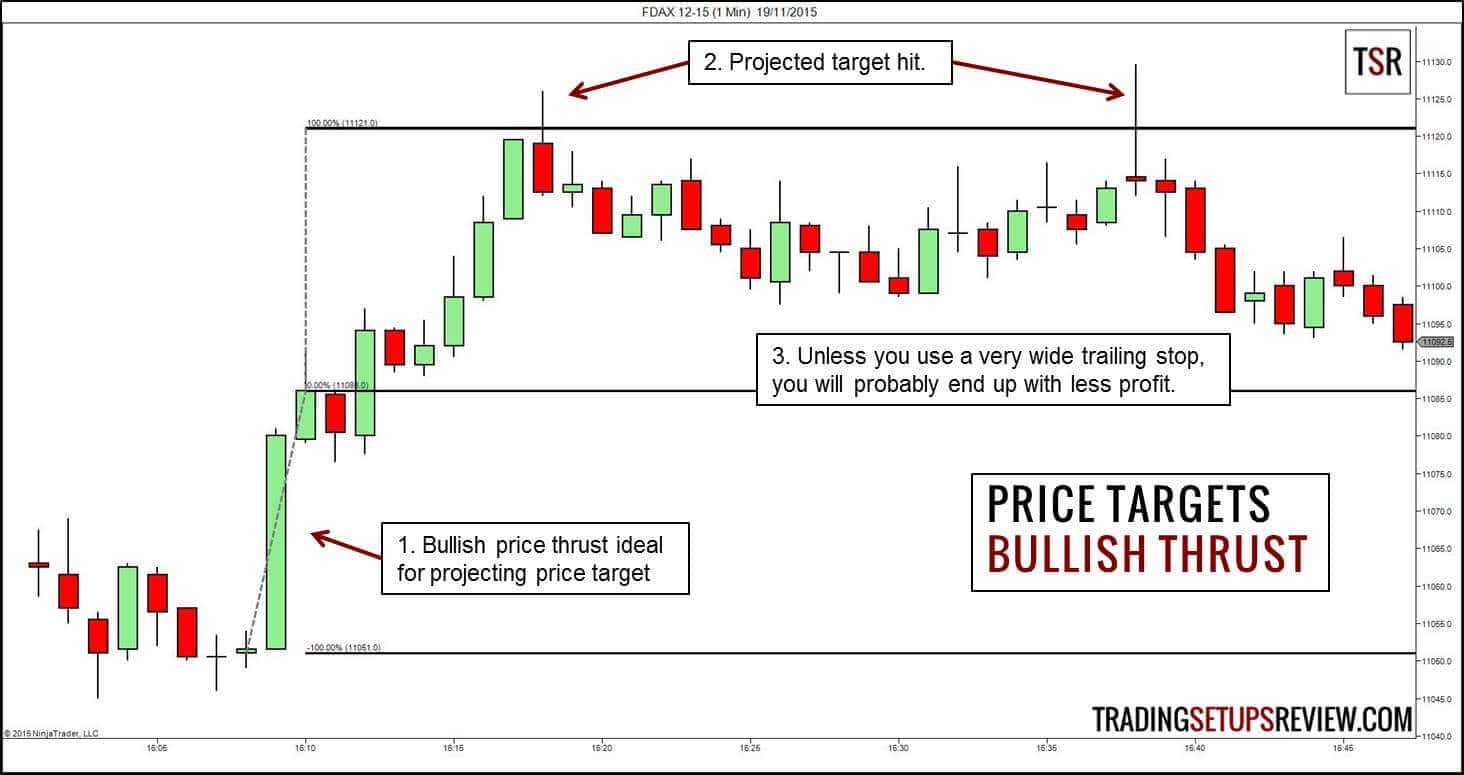

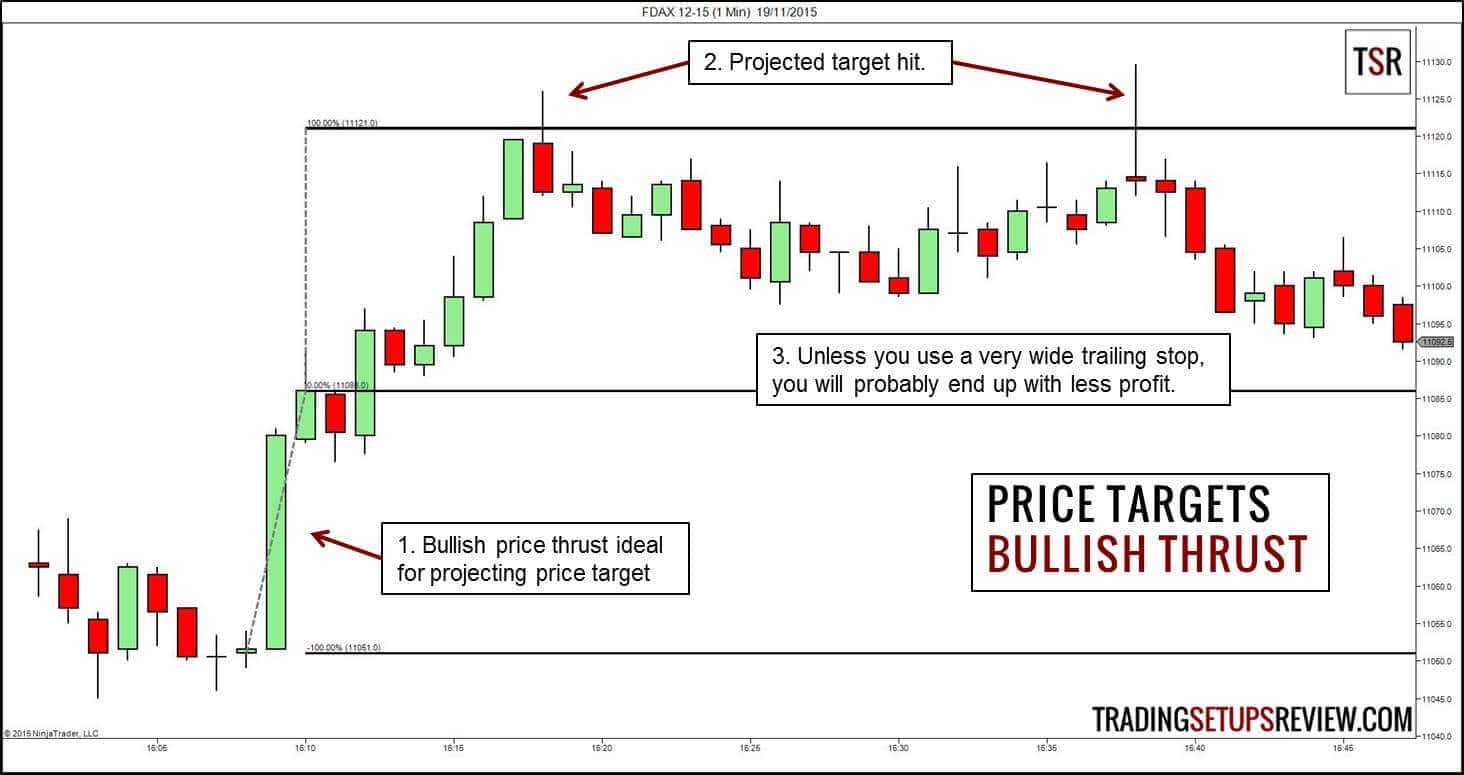

Eine der von mir bevorzugten Methoden besteht darin, ein Gewinnziel aufgrund eines Kursschubs abzusichern, wie in der folgenden Abbildung gezeigt wird.

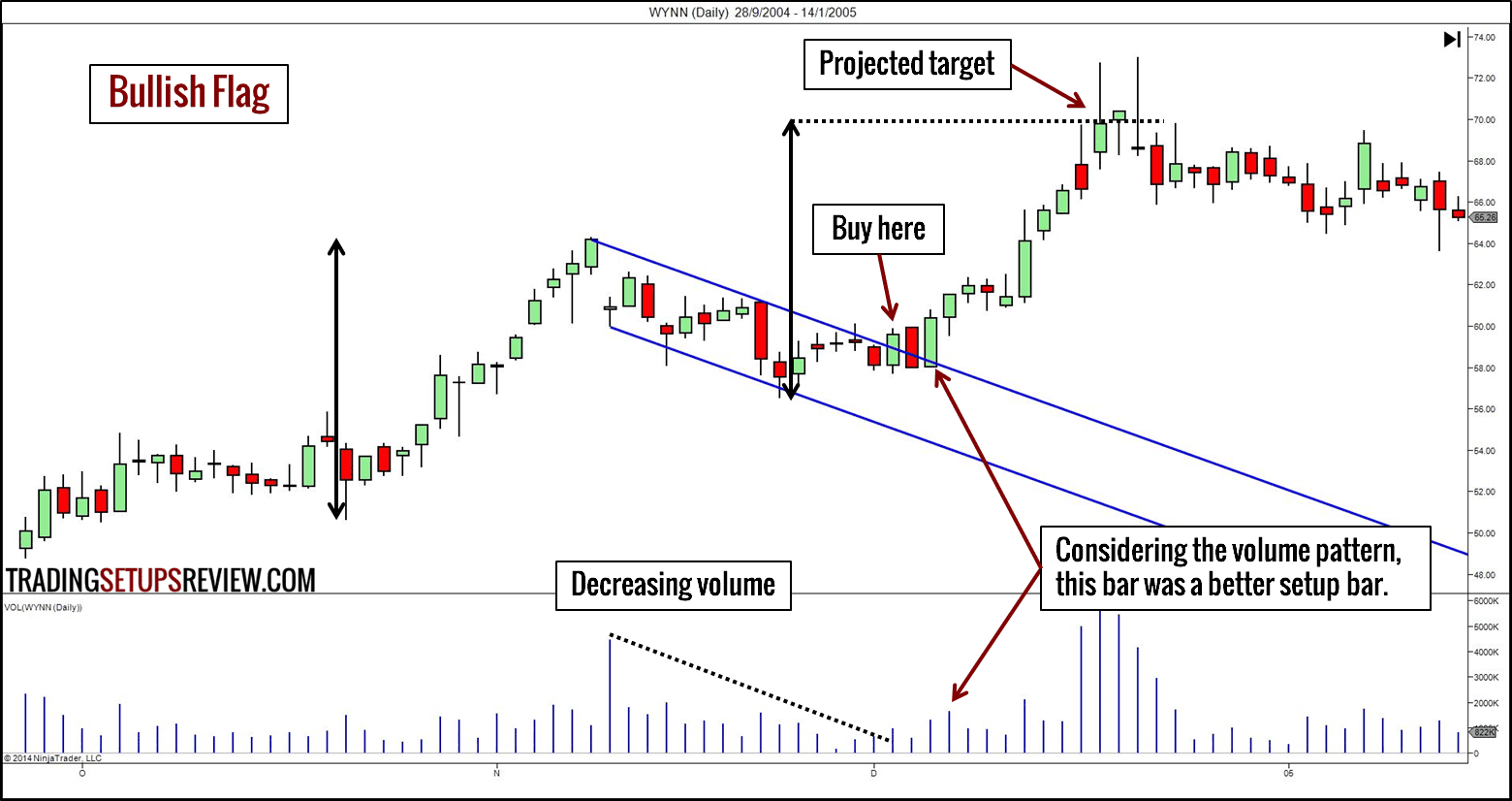

Die Verwendung von Chartformationen zur Absicherung von Gewinnen ist ebenfalls eine übliche Taktik.

Im Allgemeinen wird das Thema der Gewinnmitnahme viel zu wenig beachtet. Um diese Lücke zu schließen, habe ich eine umfassende Anleitung zu Methoden der Gewinnmitnahme geschrieben:

Das Konzept der Erwartung verstehen

Erwartung = (Gewinnwahrscheinlichkeit x Ertrag) – (Verlustwahrscheinlichkeit x Risiko)

wobei hier Verlustwahrscheinlich ist (1 – Gewinnwahrscheinlichkeit)

Erwartung ist ein Konzept, das Sie dabei unterstützt, das was Sie erlernt haben, mit einer tragfähigen Strategie zu verknüpfen.

Das Ertrag-Risiko-Verhältnis ist das Ergebnis Ihres Einstiegs, Ihres Verluststopps und Ihrer Entscheidungen zur Gewinnmitnahme.

Die Gewinnwahrscheinlichkeit ist das, was sich aus Ihrer Tradingerfahrung und Ihrer Recherche ergibt.

Letztlich geht es darum, dass Sie Trading Taktiken anwenden möchten, um eine positive Erwartung zu erzielen.

Es gibt drei wichtige Lektionen, die Sie mit dem Konzept der Trade-Erwartung erlernen sollten:

Ein guter Trade ist kein Gewinntrade.

Ein guter Trade ist ein Trade mit positiver Erwartung.

Die Gewinnwahrscheinlichkeit eines Trades kann nicht losgelöst vom Ertrag-Risiko-Verhältnis betrachtet werden.

Anfänger glauben häufig, dass sie ein höheres Ertrag-Risiko-Verhältnis anstreben können, um eine positive Erwartung zu gewährleisten. Aber sie erkennen nicht, dass sie durch das Streben nach einem höheren Ertrag-Risiko-Verhältnis ihre Gewinnwahrscheinlichkeit reduzieren.

Sie werden diesen Punkt zu schätzen lernen, wenn Sie damit beginnen, Ihre Trading Performance weiterzuentwickeln.

Verwenden Sie das Prinzip der Erwartung, um alle Ihre Trading Entscheidungen danach auszurichten.

Verbessert dies die Erwartung Ihres Trades? Wenn dies zutrifft, machen Sie ihn.

Bietet dieser Trade eine positive Erwartung? Wenn dies zutrifft, machen Sie ihn.

Stellen Sie sicher, dass Sie dieses entscheidende Konzept verstanden haben und lesen Sie dazu auch die folgenden Beiträge:

- The Impact of Trading System Expectancy in Successful Trading

- Trading Expectancy 101

- Why Does Trade Expectancy Matter?

Üben, üben, üben

Price Action Trading geschieht zumeist nach eigenem Ermessen, und daher ist Training bzw. Praxis unerlässlich. Sie sollten die Price Action Werkzeuge, die Sie erlernt haben, regelmäßig einsetzen.

Das Ziel dieser Praxis ist ein zweifaches. Erstens verbessern sich dadurch Ihre Trading Fertigkeiten. Zweitens üben Sie Kontrolle über Ihre Emotionen und Ihre kognitiven Verzerrungen aus.

Verbesserung Ihrer Trading Kenntnisse

Wenn Sie noch ganz am Anfang stehen, übereilen Sie nichts, was die tatsächlichen Trading Setups anbelangt.

Beginnen Sie mit der Analyse und notieren Sie Ihre Beobachtungen. Gelangen Sie zu Ihren eigenen Schlussfolgerungen in Bezug auf das Verhalten des Marktes. Zu diesem Zeitpunkt sollten Sie sich nur auf einen einzigen Markt konzentrieren.

Wissen Sie nicht, auf was Sie achten sollen? Es folgen einige Beispiele gründlicher Chartanalyse. Beachten Sie diese beiden Artikel.

- Drei Beispiele für die Analyse der Price Action Bar für Bar

- Vier Price Action Methoden zur Bestimmung des Intraday-Trends

Sobald Sie mit dem Lesen der Price Action zurechtkommen, können Sie mit virtuellen Trades beginnen.

Beherrschen Sie Ihre Emotionen, und setzen Sie sich mit Ihren Verzerrungen auseinander

Später können Sie dann mit einem kleinen Live-Konto beginnen.

Diese Herangehensweise wird Ihnen mehr realistischere Trading-Erfahrungen vermitteln. Diese gehen mit Emotionen des Verlusts und des Geldverdienens einher.

Mit Ihren Emotionen und Verzerrungen umzugehen ist ein Aspekt, der Jahre bewusster Praxis erfordert. Folgende Artikel werden Ihnen behilflich sein.

Benötigen Sie eine Plattform, um mit Ihrer Übung zu beginnen? Es folgen einige Hinweise für Sie:

- Richtlinien für realistische Trading-Simulation

- NinjaTrader: eine stabile Plattform zum Futures-Trading

- Forex Tester: ideal für Forex-Trader

- TradingView: leistungsfähige Chart-Plattform

Schlussbemerkung

Dieser strukturierte Plan zum Erlernen des Price Action Trading geht Schritt für Schritt vor und wird durch nützliche Quellen ergänzt.

Als Zusammenfassung folgen hier noch einmal die acht Schritte, um sich mit Price Action Trading vertraut zu machen:

- Erlernen Sie, was Price Action bedeutet

- Beginnen Sie mit dem Prinzip von Angebot und Nachfrage

- Lernen Sie, wie man die Marktstruktur ermittelt

- Lernen Sie, wie man in den Markt einsteigt

- Lernen Sie die Platzierung von Verluststopps

- Lernen Sie die Gewinnmitnahme

- Erfassen Sie das Konzept der Erwartung

- Praxis, Praxis, Praxis

Beginnen Sie noch heute, und beachten Sie die folgenden Hinweise zur weiteren Unterstützung!

Empfehlungen zum Price Action Trading

- Die 10 besten Price Action Trading Bücher – Bücher, die hervorragende Einsichten in das Price Action Trading bieten

- Day Trading with Price Action Course – A completed education to price action trading organized according to the steps listed above. Packs more than 250+ charts with detailed explanation on how to analyze price action.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Learning Price Action Trading for Beginners: A Step-by Step Guide

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Lesetipp: Diese 10 technischen Indikatoren sollte jeder Trader kennen

Warum Anfänger mit Price Action Trading beginnen sollten

Beim aktiven Trading sollte nicht mit komplizierten Formeln technischer Indikatoren begonnen werden. Für Anfänger ist das Trading der Price Action die bessere Wahl.

Von erfahrenen Tradern, die Indikatoren verwenden, werden Sie diese Aussage nicht hören. Aber das liegt nicht daran, dass diese Trader Sie in die Irre führen wollen.

Es ist einfach so, dass diese erfahrenen Trader schon lange genug traden. Dadurch haben sie die anfänglichen Unzulänglichkeiten und Mängel der Indikatoren überwunden. Die meisten können sich nicht einmal vorstellen, wie es wäre, wenn sie stattdessen mit dem Trading der Price Action begonnen hätten. Deshalb können sie die Vorteile des Price Action Trading für Neueinsteiger überhaupt nicht einschätzen.

Wenn dem so ist, warum habe ich dann den Schluss gezogen, dass Price Action Trading die bessere Wahl für Anfänger ist?

Ich habe mit vielen aufstrebenden Tradern gesprochen. Jene, die mit Price Action Trading begannen, haben normalerweise realistische Erwartungen. Jene, die sich mit einer Reihe von Indikatoren ausgestattet haben, neigen dazu, nach dem sogenannten Heiligen Gral zu suchen. Sie wollen eine magische Mischung von Indikatoren und Einstellungen ausfindig machen, die sofort Geld einbringen. Dementsprechend lautet deren wichtigste Frage: Welche Parameter soll ich für den MADC/RSI/CCI/ADX verwenden?

Unzählige Trader wünschen sich, dass sie anstelle von Indikatoren mit Price Action begonnen hätten. Aber ich habe bisher noch keinen einzigen Trader getroffen, der sich im Nachhinein gewünscht hätte, lieber mit Indikatoren anstatt mit Price Action angefangen zu haben.

Lesen Sie weiter, damit Sie verstehen können, warum für Neueinsteiger Price Action Trading die beste Wahl ist.

Price Action Trading spart Ihre Zeit

Ein konsequenter Trader zu werden, ist ein langer Weg. Es sind zumindest einige Jahre intensiver Anstrengungen erforderlich. Als Anfänger ist Zeit kostbar.

Sie sollten sich auf die Analyse des Marktes konzentrieren. Sie sollten Ihre Zeit dafür einsetzen, den Markt zu beobachten. Ein einfacher Ansatz wie das Price Action Trading ermöglicht Ihnen genau das.

Der Kurs ist das einzige, auf das Sie sich konzentrieren müssen. Dies hilft Ihnen dabei, Ablenkungen zu vermeiden. Mit der ausschließlichen Konzentration auf die Kurse oder Preise ist es einfacher, das Verhalten des Marktes zu erfassen und Ihre Fortschritte zu beschleunigen.

Um Price Action Trading zu erlernen, brauchen Sie nichts anderes als eine einfache Chartsoftware. Sie brauchen nicht zu überprüfen, ob Ihre Software über die Indikatoren verfügt, die Sie benötigen. Sie müssen auch nicht nachprüfen, ob der Indikator, den Sie erworben haben, auf Ihrer Chartsoftware funktionieren wird.

Sie können sofort mit der Untersuchung der Kursstäbe beginnen und Ihr Lerntempo aufrechterhalten.

Wenn Sie mit Indikatoren anfangen, werden Sie mit komplizierten Formeln unzähliger Parameter konfrontiert. Sie werden Zeit damit verschwenden, Indikatoren auszuwählen und unterschiedliche Einstellungen auszuprobieren.

Mit Indikatoren umzugehen, bevor man das Verhalten des Marktes erfasst hat, ist für neue Trader ein aussichtsloses Unternehmen.

Price Action Trading fördert die richtige Einstellung

Für einen Neuling erscheint Trading mit Indikatoren einfach. Bei dieser Art von Trading geht es darum abzuwarten, bis der RSI-Indikator unter 30 fällt, bevor Sie kaufen. Der nächste Schritt besteht natürlich darin zu verkaufen, sobald der RSI über 70 steigt. Trading erscheint einfach, aber gerade das ist es nicht.

Letztlich führen Indikatoren dazu, dass sich neue Trader auf Signale ausrichten. Signale veranlassen den Trader zu traden. Das ist ein schlechter Einstieg in den Tradingberuf. Warum?

Es mag sich paradox anhören, aber für einen neuen Trader kommt es vor allem darauf an zu lernen, wann nicht getradet werden darf.

Sie sollten den Markt beobachten, studieren und analysieren. Sie sollten lernen zu erkennen, was im entsprechenden Markt vor sich geht und auf den Marktkontext achten. Trading kommt erst dann an die Reihe, wenn Sie den Markt deuten können.

Erfahrene Trader wissen, dass Tradingsignale von sekundärer Bedeutung sind. Wenn Sie den Trend des Marktes richtig erfassen können, gibt es Dutzende Möglichkeiten, um in den Markt einzusteigen.

Die meisten Trader lernen diese Lektion jedoch auf die harte Weise. Gleich von Anfang an verschwenden wir viel Zeit damit, Trading-Signalen nachzujagen, anstatt den Gesamtzusammenhang des Marktes zu analysieren.

In dieser Hinsicht ist Price Action Trading hilfreich, denn es betont die Wichtigkeit der Analyse. Beobachten Sie jeden Kursstab, während er sich entwickelt, und interpretieren Sie dessen Auswirkung auf Ihre Markthypothese. So erlernen Sie Price Action Trading.

Dieser Ansatz betont die Analyse und die Geduld anstelle von Kauf- und Verkaufssignalen.

Chartmuster zeigen das Risiko des Trades auf

Ein Price Action Trader verwendet Chartformationen, um in den Markt einzusteigen. Die meisten Chartmuster beinhalten ein dazugehöriges Verluststopp-Niveau.

Eine bullische Chartformation besagt, dass die Kurse steigen. Daher sollten die Kurse nicht unter das Chartmuster fallen. Ist das aber der Fall, hat das Chartmuster versagt, so dass es klug ist, die Tradingposition zu schließen.

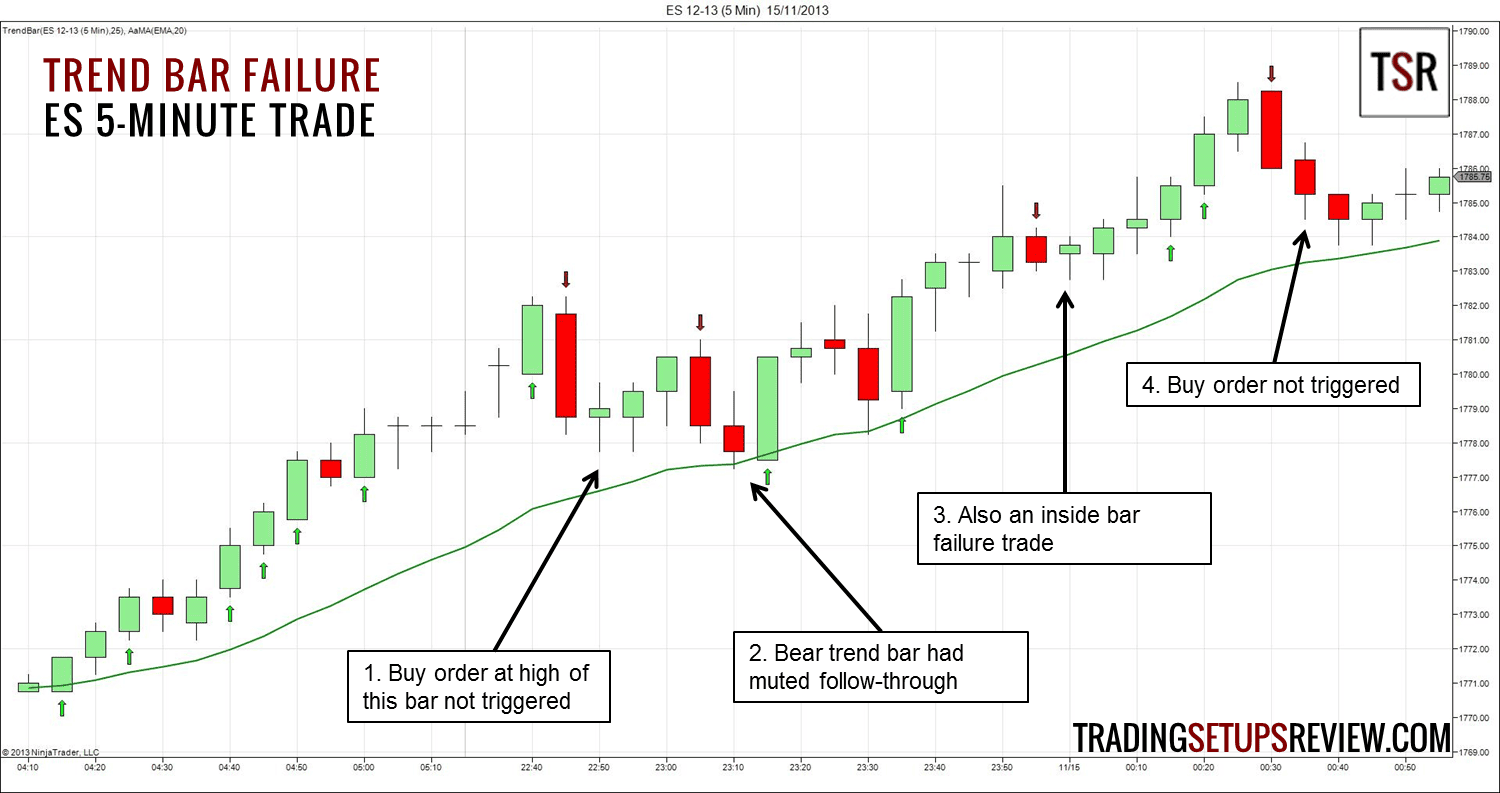

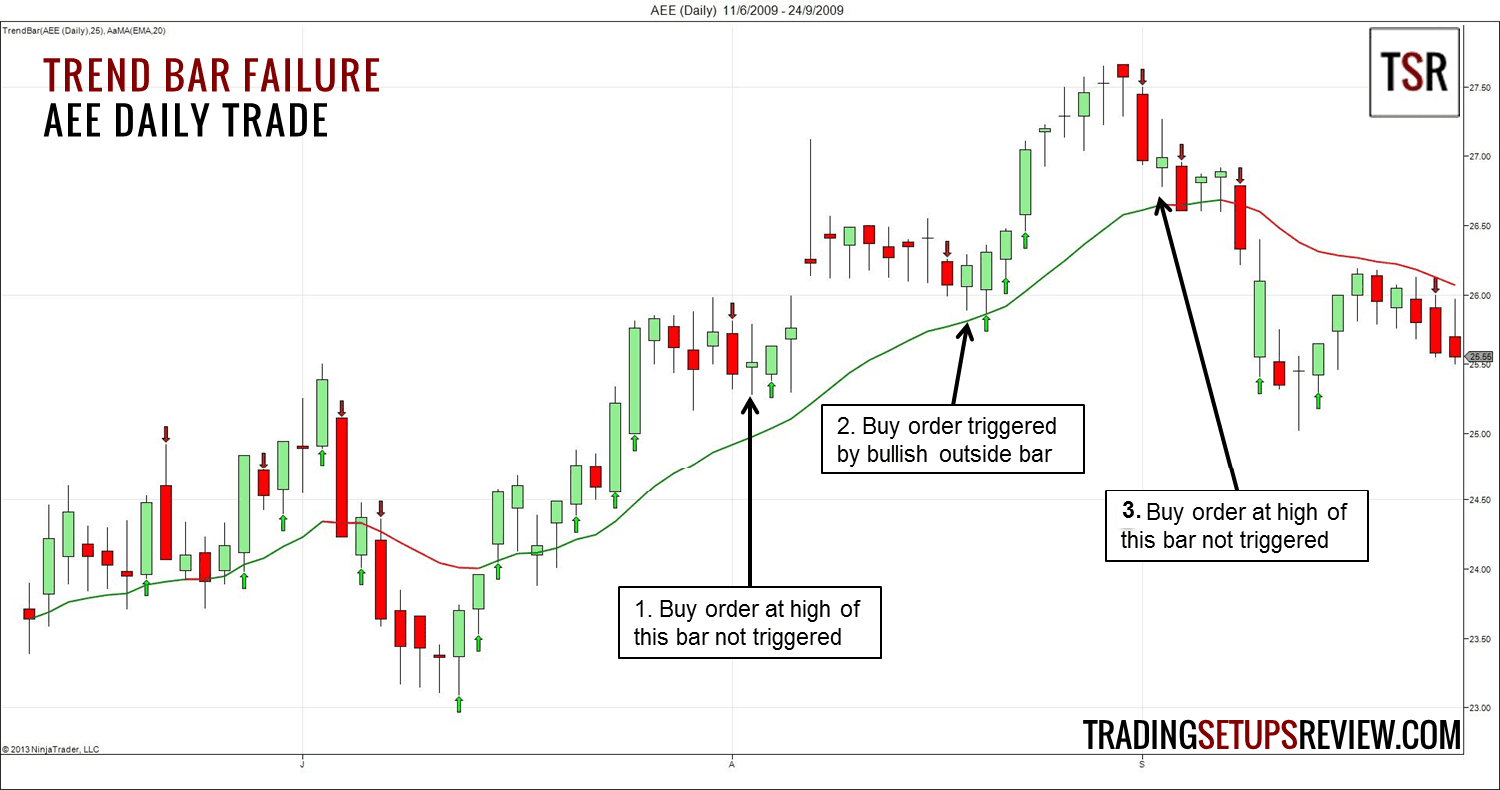

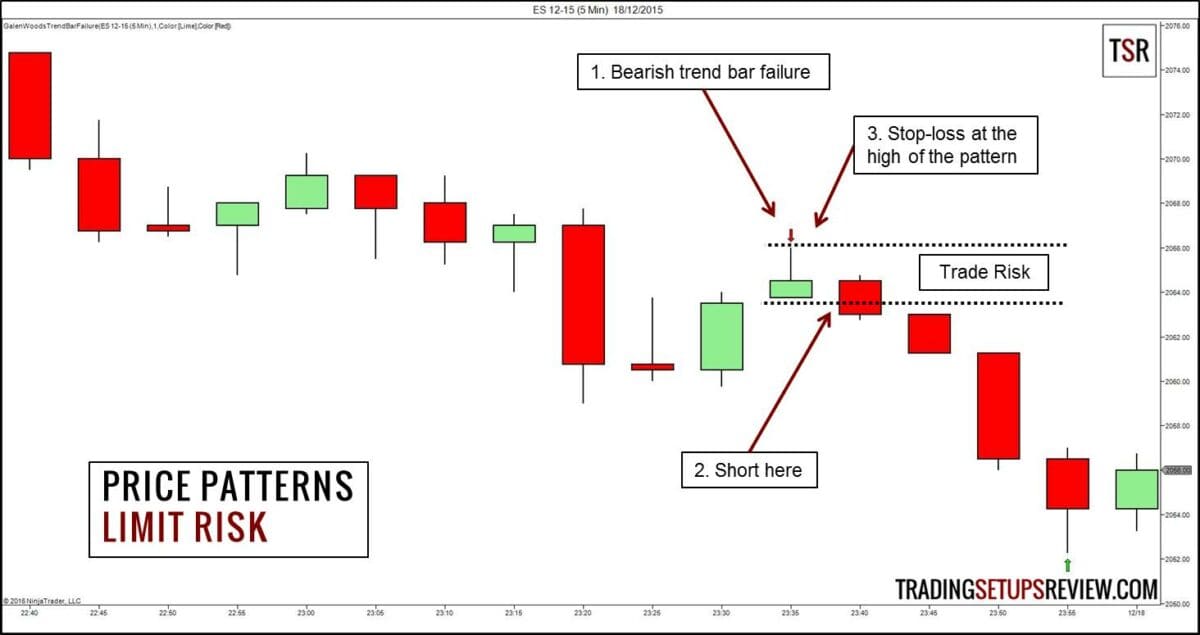

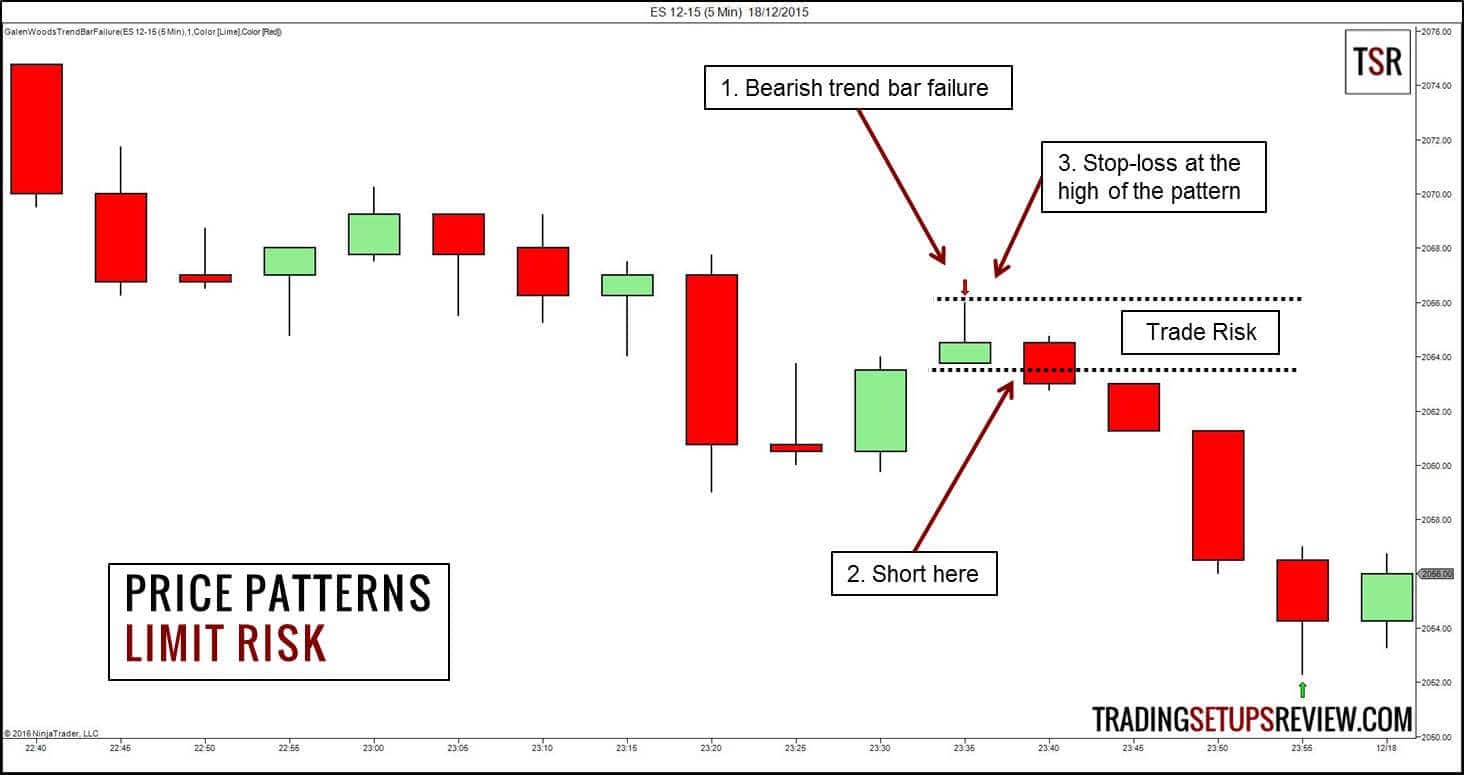

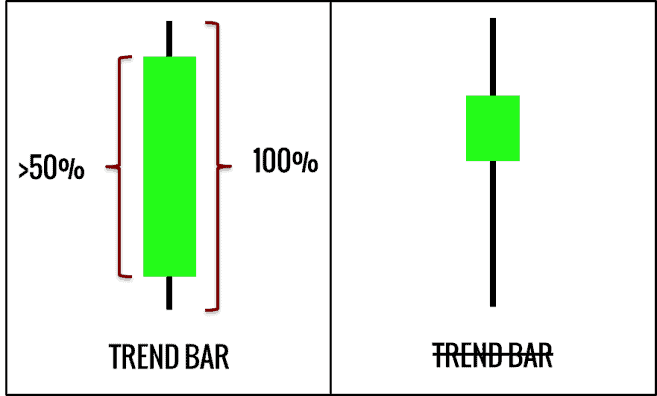

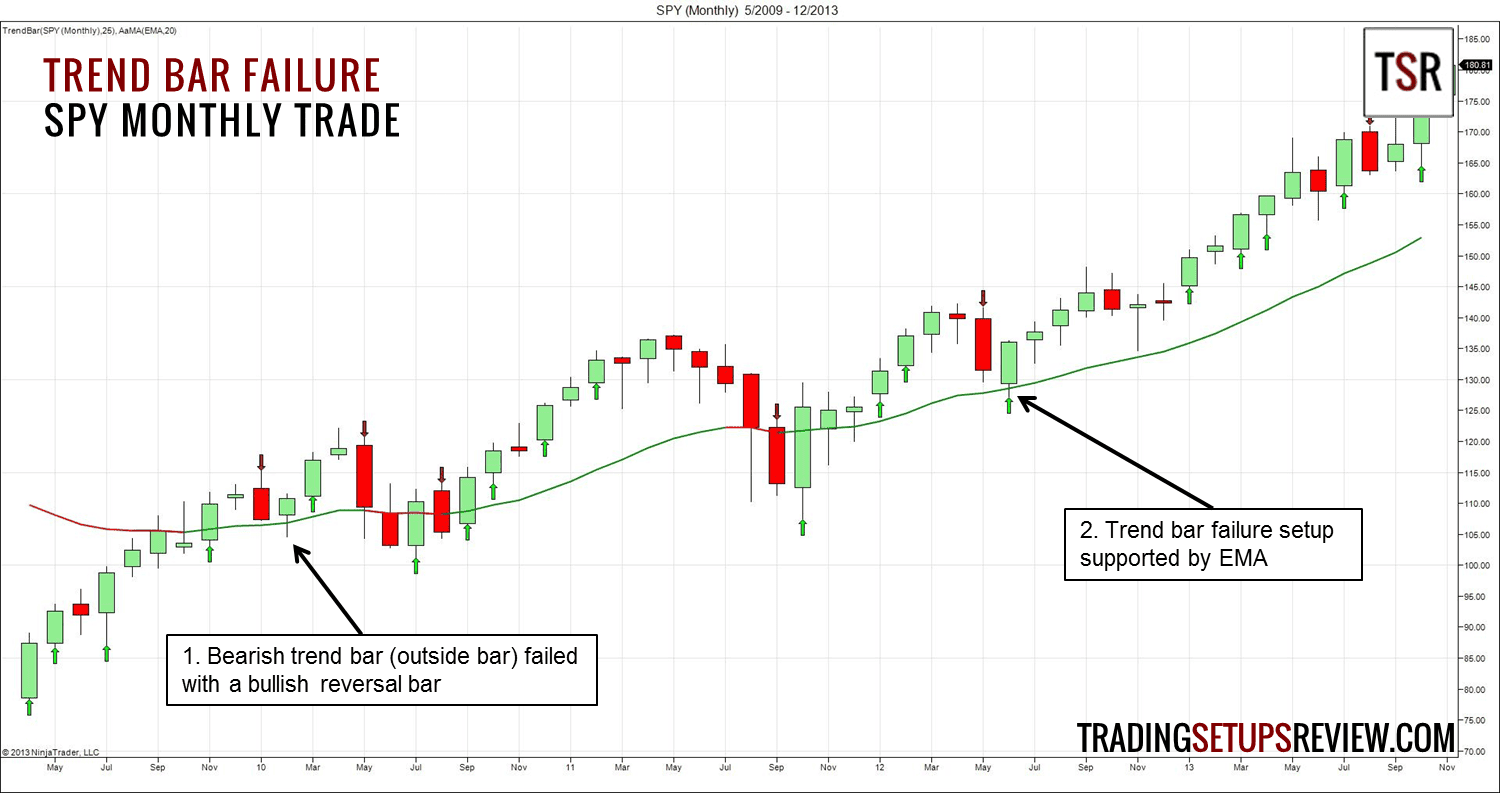

Das gleiche Prinzip gilt für bärische Chartformationen. Betrachten Sie das folgende Beispiel für das Versagen eines Trend Bar Signals. Wenn die Kurse über das Hoch der Chartformation steigen, wissen wir, dass diese Chartformation gescheitert ist, so dass es Zeit wird, die Short-Position zu schließen.

Jede Chartformation besitzt natürliche und logische Stop-Loss-Punkte. Wenn Sie mit Chartmustern arbeiten, sind Sie zwangsläufig der Möglichkeit von Verlusttrades ausgesetzt.

Das ist der entscheidende Punkt. Neueinsteiger müssen die Realität unvermeidlicher Verlusttrades so früh wie möglich akzeptieren, wobei das Erlernen von Chartmustern einen wesentlichen Schritt darstellt, das Risiko des Trading anzuerkennen.

Demgegenüber besitzen Signale durch Indikatoren keinen ersichtlichen Verluststopp-Bereich.

Sie haben zum Beispiel eine Kaufposition bezogen, nachdem der Stochastik-Indikator vom Überverkauft-Bereich nach oben gedreht hat.

Wann wird das Signal ungültig? Auf welchem Kursniveau werden Sie sich eingestehen, dass das Signal fehlgeschlagen ist? Das sind wichtige Fragen, die Anfänger nicht stellen werden, weil sie diese Fragen nicht bedenken.

Ein besonnen vorgehender Anfänger dürfte die Notwendigkeit der Risikokontrolle einsehen. Allerdings gibt es keine klare Methode zur Platzierung von Verluststopps für Indikatoren-Signale. Daher werden sich viele Anfänger darauf einigen, Ihre Verluststopps aufgrund des Betrages festzulegen, den sie bereit sind zu verlieren.

Das ist ein weit verbreiteter Fehler. Einen Verluststopp ohne Berücksichtigung von Kurs und Volatilität festzulegen, führt langfristig gesehen zum Scheitern.

Price Action Trading oder Indikatoren

Verstehen Sie die obigen Erläuterungen nicht so, dass Indikatoren unbrauchbar und schlecht sind.

Indikatoren sind nicht wertlos, aber sie sind nützlicher für Trader, die die Price Action verstehen.

In der Entwicklung befindliche Trader richten sich auf das Falsche aus. Sie konzentrieren sich auf Trading, Strategien und Perfektion. Was Sie lernen und verstehen sollten, sind Analyse, Risiko-Management und Geduld.

Trading der Price Action fördert die richtige Grundhaltung. Deshalb ist sie gut geeignet für Anfänger.

Wie immer ist der Trader der wichtigste Faktor. Sie können zwar auf die Price Action bauen, aber dennoch auf die falschen Dinge ausgerichtet sein. Die Price Action erleichtert es Ihnen, aber sie brauchen die richtige Geisteshaltung, damit es funktioniert.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Why new Traders should start with Price Action Trading (and not with Indicators)

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Fünf Fähigkeiten für Price Action Trader

Es gibt keine berufliche Qualifikation oder akademische Kurse für Price Action Trading. Um zu wissen, was in einem Markt vor sich geht, brauchen Sie eigentlich nur eines: den Preis. Aber damit fängt alles erst an. Sie müssen aufgrund Ihrer Interpretation der Price Action Geld verdienen.

Price Action ist zwar einfach, aber ein Price Action Trader zu sein ist schwer. Sich die Candlesticks und Chartformationen ins Gedächtnis einzuprägen, ist in der Trading-Praxis nicht genug. Sie brauchen einige Fähigkeiten bezüglich der Price Action, die Sie auf jeden Markt anwenden können, um die Bedeutung des Ganzen zu verstehen.

Ich habe fünf Fähigkeiten herausgefunden, über die jeder Price-Action-Trader verfügen sollte. Um ein großartiger Price Action Trader zu werden, müssen Sie diese fünf Fähigkeiten entwickeln, ausbauen und perfektionieren.

Swing-Pivots ausfindig machen

Der Markt bewegt sich in Swings. Diese Swings bestimmen die Marktstruktur. Sie bilden die Grundlage für die Unterstützung und den Widerstand des Marktes. Die Marktstruktur ist so etwas wie Ihr Kampffeld.

Es ist das Terrain, in dem Sie gewissermaßen gegen Ihre Feinde kämpfen. Je besser Sie das verstehen, desto größer wird Ihr Nutzeffekt sein. Wenn Sie sich dem Fluss der Kurse anschließen wollen, folgen Sie den Price Swings. Diese werden Ihnen folgendes zeigen:

- die derzeitige Marktrichtung und

- potentielle Unterstützung und Widerstand.

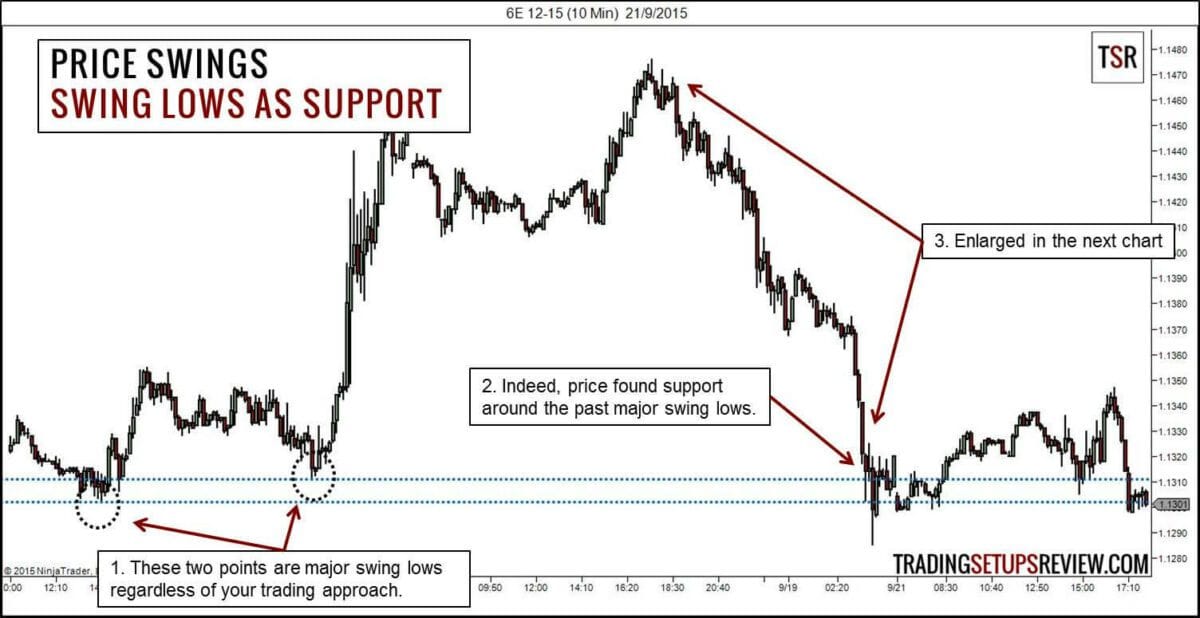

Die folgenden beiden Beispiele beziehen sich auf 6E Futures (Euro-Future) im Zeitrahmen von 10 Minuten:

- Ungeachtet dessen, wie Sie die Swing Pivots definieren, sind diese beiden Punkte definitiv wichtige Swing-Tiefs.

- Trotz des raschen Sell-off (schneller Ausverkauf) fand der Markt Stützung im vorangegangenen Unterstützungsbereich.

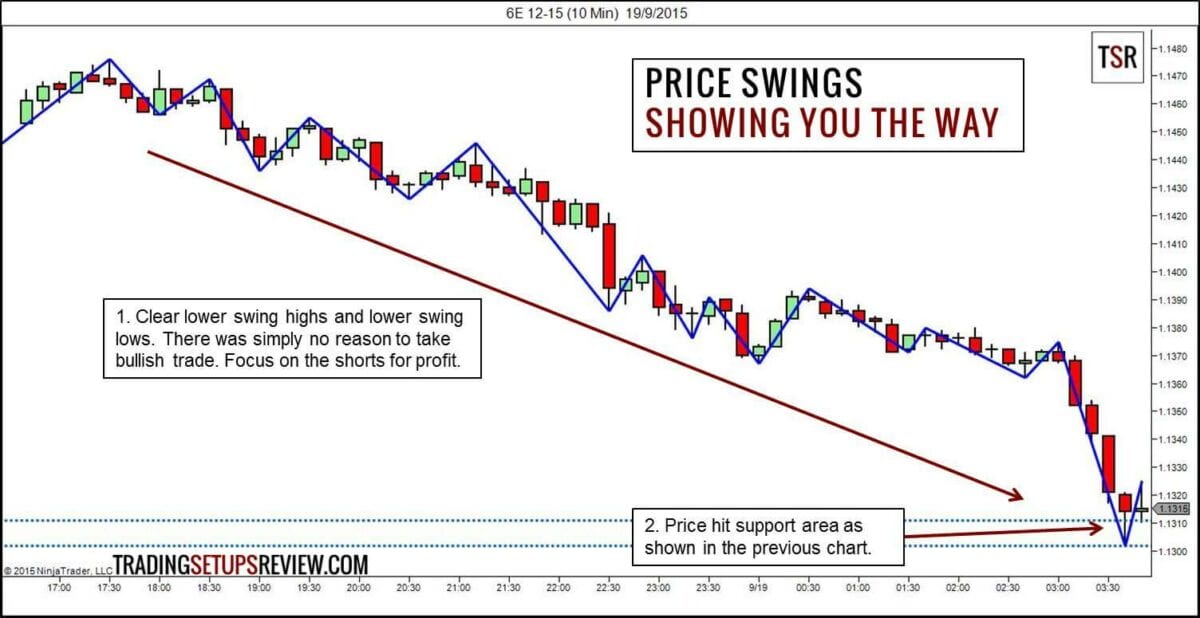

- Im folgenden Chart ist der Abwärtstrend vergrößert dargestellt.

- Beachten Sie die Swing-Hochs und Swing-Tiefs. Sie gingen tiefer und tiefer. Versuche, über das vorherige Swing-Hoch hinaus zu gelangen, wurden abgewiesen. Ein klarer Abwärtstrend.

- Der Unterstützungsbereich (gestrichelte blaue Linie) wurde von vorherigen großen Swing-Tiefs übertragen.

Zu den Methoden zur Kennzeichnung der Swing Pivots gehören Gann-Swings und Percentage-Swings (Zigzag-Indikator).

Wie alles beim Trading ist keine Methode perfekt. Suchen Sie sich einfach eine Methode aus und bleiben Sie dabei.

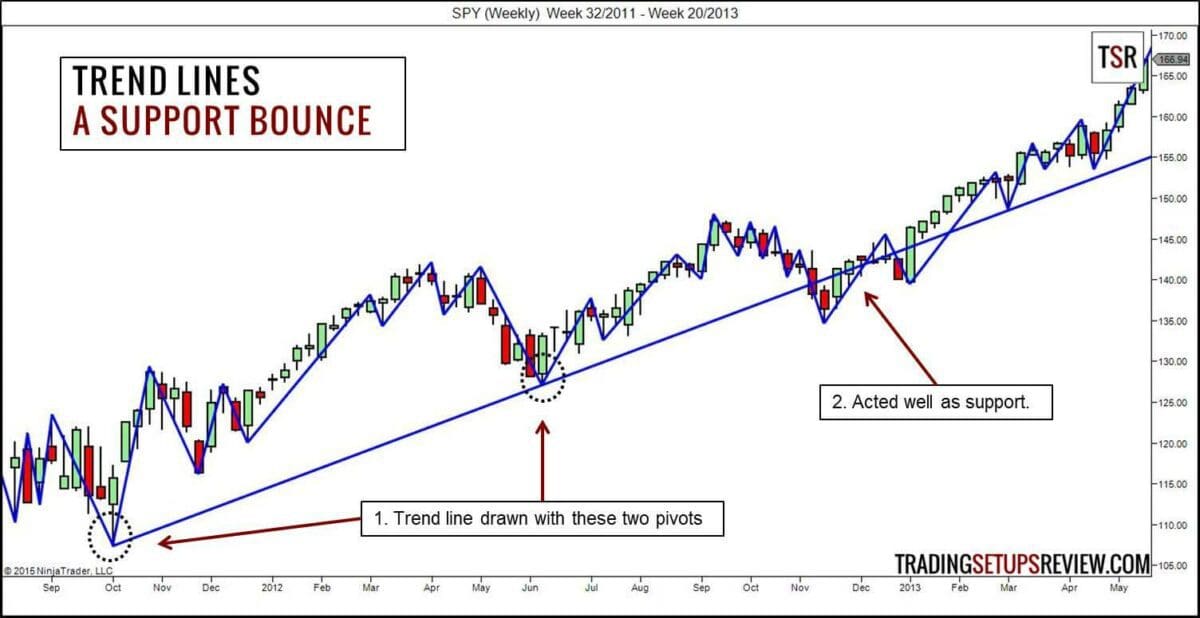

Zeichnen Sie Trendlinien

Trendlinien zu zeichnen, entspricht der natürlichen Entwicklung der Price-Swings. Um eine Trendlinie zu erhalten, verbindet man einfach die Swing-Pivots und verlängert die daraus folgende Linie bis zur rechten Seite des Charts.

- Trendlinien teilen Ihnen mit, in welche Richtung Sie sich orientieren müssen.

- Trendlinien fungieren als Unterstützung und Widerstand.

- Trendlinien tragen dazu bei, das Trend-Momentum zu erfassen.

Lassen Sie die Trendlinien nicht unbeachtet. Die Methoden der Price Action funktionieren mit dem meisten Zeitrahmen.

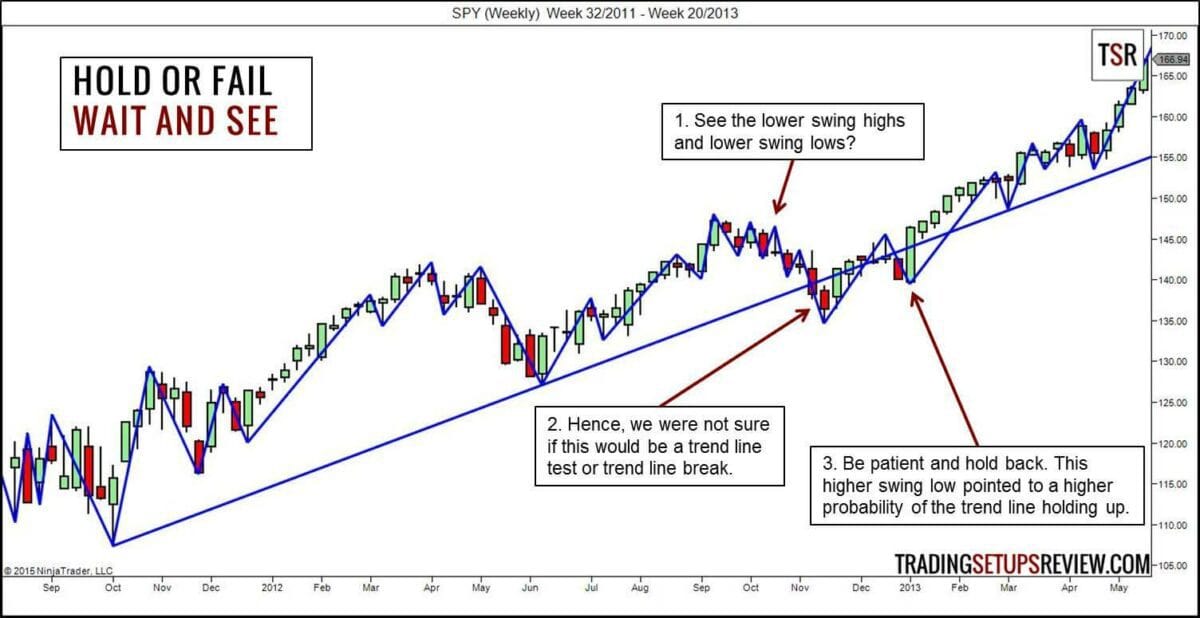

Das folgende Beispiel ist ein Wochenchart des SPY (ETF auf den S&P 500 Aktienindex). (Die Trendlinie wurde gezeichnet entsprechend einem gültigen Pivot, den ich in meinem Kurs erkläre.)

Wenn Sie Trendlinien lieben, werfen Sie einen Blick auf Andrew`s Pitchfork. Es kombiniert Swing Pivots und Trendlinien zu einem eleganten Tradinginstrument.

Ermitteln Sie, ob Unterstützung/Widerstand halten oder fehlschlagen

Was sind Unterstützung und Widerstand? Erfüllen sie immer ihre Rolle als Unterstützung und Widerstand? Sind diese Unterstützungs- und Widerstandsbereiche zu 100% zuverlässig?

Nein!

Wenn Sie erwarten, dass eine Unterstützung hält, werden Sie kaufen, wenn der Markt das Unterstützungslevel testet. Wenn Sie damit rechnen, dass ein Unterstützungslevel versagt, werden Sie verkaufen, wenn der Markt einen Ausbruch durch den Unterstützungsbereich vollzieht. Halten oder fehlschlagen.

Dies beeinflusst Ihre Tradingstrategie. Wesentlich für eine richtige Beurteilung ist Geduld. Wenn Sie Zweifel haben, ist die beste Handlungsoption die, dass Sie mehr Hinweise durch die Price Action abwarten.

- Die tieferen Swing-Hochs und tieferen Swing-Tiefs scheinen eine bärische Trendwende anzuzeigen

- Als ein solider Abwärtsschub die Trendlinie durchbrach, waren wir nicht sicher, ob es sich noch um eine wirksame Unterstützung handelte.

- Ein geduldiger Trader hätte sich zurückgehalten, bis sich dieses höhere Swing-Tief gebildet hat. Es bestätigte, dass die Bullen immer noch herumlungerten.

Erkennen Sie Kauf- und Verkaufsdruck

Es gibt winzige Orderflüsse, die Sie aufspüren müssen. Kauf- und Verkaufsdruck an entscheidenden Kurspunkten ist hilfreich, um Ihre Trade-Einstiege zu verfeinern.

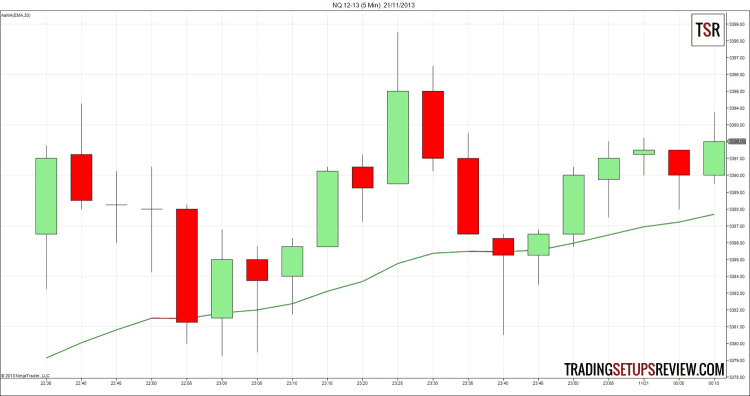

Einen präzisierten Einstieg zu haben, bedeutet, bei jedem Trade weniger Risiko zu haben und Zickzack-Bewegungen aus dem Weg zu gehen. Sehen Sie den bullischen und bärischen Druck im folgenden Chart?

Wie erkennen Sie Kauf- und Verkaufdruck?

Die meisten Trader der Price Action benutzen starre Chartmuster, um Kauf- und Verkaufsdruck ausfindig zu machen. Aber es ist nicht ausreichend, die Chartmuster auswendig zu lernen. Sie müssen die Psychologie und das Grundprinzip hinter jedem Chartmuster erfassen.

Betrachten Sie jeden Kursstab bzw. Candlestick genau: Hoch, Tief, Schlusskurs, oberer Schatten, unterer Schatten, Kursspanne. Studieren Sie jeden Kursstab im Hinblick auf den vorhergehenden Kursstab. Verstehen Sie, was diese zum Funktionieren bringt. Erkennen Sie, wann sie funktionieren. Nur dann können Sie Kauf- und Verkaufdruck im Echtzeit-Trading erkennen. Beginnen Sie mit dieser Anleitung:

Verwenden Sie realistische Gewinnziele

Die Gewinnmitnahme ist eine Fertigkeit, die häufig vernachlässigt wird. Sie müssen bedenken, dass die meisten Trades aufgrund des richtigen Gewinnziels lukrativ sein können.

Von entscheidender Bedeutung ist, das richtige Gewinnziel auf der Grundlage der Price Action zu finden. Das gilt insbesondere für kurzfristig orientiertes technisches Trading. Es gibt drei breit angelegte Kategorien für Techniken, um Gewinnziele zu bestimmen.

- Unterstützung/Widerstand: Ausstieg für einen Long-Trade am Widerstandslevel. Ausstieg für einen Short-Trade am Unterstützungslevel.

- Ermittlung des Gewinnziels aufgrund einer Kursformation. (Wie man beispielsweise ein Gewinnziel aufgrund eines starken Kursschubs ermittelt.)

- Ermittlung des Gewinnziels mit einem Indikator für Volatilität wie dem ATR oder der Standardabweichung.

Gewinne können nicht auf sich selbst aufpassen. Sie müssen dafür sorgen, sie vom Tisch zu nehmen.

Lesetipp: Zehn Wege für Trader zur Gewinnmitnahme.

Abschließende Betrachtung: Fähigkeiten für das Trading der Price Action

Ein Trader der Price Action zu sein, bedeutet nicht nur zu wissen, was ein Candlestick-Chartmuster Engulfing oder eine Kopf-Schulter-Chartformation ist. Wie Sie sehen, muss ein guter Trader unterschiedliche Arten der Analyse durchführen:

- Markttendenz (Swing Pivots und Trendlinien)

- Trade-Einstieg und Risikokontrolle (halten versus fehlschlagen, Kauf-/Verkaufsdruck)

- Trade-Ausstieg und Gewinnmitnahme (Gewinnziel)

Wenn Sie ein hervorragender Trader der Price Action sein wollen, der dauerhafte Gewinne generiert, ohne sich auf sein Glück zu verlassen, dann müssen Sie geschickter sein als nahezu alle anderen Trader.

Zumindest müssen Sie besser als die 80 % sein, die Verlierer des Tradingspiels sind. Es ist nicht einfach, aber möglich, wenn Sie entschlossen genug sind. Letztlich sollten Sie nicht versuchen, alles auf einmal erlernen zu wollen.

Beginnen Sie mit dem größeren Bild der Markttendenz. Erkennen Sie, was die Kurse im Augenblick vollziehen. Gehen Sie dann dazu über, die Trade-Einstiege und Trade-Ausstiege zu ermitteln. Die meisten Trader fangen damit an, Einstiege zu suchen, während sie den Marktkontext unberücksichtigt lassen.

Die meisten Trader scheitern. Wenn Sie einen planvollen Weg wollen, um diese Fähigkeiten des Trading der Price Action zu erwerben, testen Sie meinen Kurs für Price Action Trading.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: What’s in your Price Action Trading Toolbox? 5 Skills all Price Action Traders must have

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Drei Beispiele für die Analyse der Price Action Bar für Bar

Die Analyse Bar für Bar (Kursstab für Kursstab oder Kerze für Kerze) ist der härteste Teil beim Trading der Price Action. Trader haben sogar Methoden entwickelt, um dies zu vereinfachen, wobei diese Methoden von Chartmustern bis zu Checklisten reichen.

Welche Methode auch immer Sie benutzen, diese Beispiele werden Sie zum Umdenken anregen, was die Betrachtung der Price Action anbelangt. Warum? Weil sie zeigen, dass Price Action eine dem eigenen Ermessen anheimgestellte Befähigung ist und nichts mit Zauberei zu tun hat. Es ist eine Fähigkeit, die Sie durch Erfahrung vervollkommnen können, aber es ist keine Fähigkeit, die Sie von heute auf morgen erwerben können.

Was ist eine Analyse Bar für Bar?

Eine Analyse Kursstab für Kursstab (Bar für Bar) bedeutet nicht, dass jeder Kursstab bedeutungsvoll ist. Es bedeutet nicht, dass Sie jedem Kursstab, den Sie sehen, eine Bedeutung zuschreiben müssen. Warum nennen wir dies überhaupt Bar-für-Bar-Analyse?

Weil sie auf dem Prinzip aufbaut, dass jeder Kursstab wichtig sein kann.

Wichtig sein kann.

Darum müssen wir auf jeden Kursstab achten.

Aber wir dürfen nicht übertreiben bei der Analyse. Sie können sich abmühen, jedem einzelnen Kursstab einen Wert und eine Bedeutung zu verleihen, aber das ist nicht der Mühe wert. Normalerweise trägt dies nur dazu bei, Sie zu verwirren. Aus diesem Grund werden Sie feststellen, dass ich in der folgenden Analyse Kursstäbe auslasse. Ich schummle nicht, sondern so läuft einfach die Analyse der Price Action ab. Bei der Analyse der Price Action geht es um folgendes:

- Man muss herausfinden, was aktuell passiert, um

- Erwartungen hinsichtlich der Zukunft zu entwickeln, als eine Grundlage für die

- Beurteilung, was tatsächlich jetzt geschieht, um

- antizipieren zu können, was geschehen wird.

Es geht nicht um eindrucksvolle Vorhersagen, die immer stimmen.

Grundregeln für die Beispiele

Bei diesen Beispielen werden wir folgendermaßen vorgehen:

- Wir werden eine zufällige Stelle im Chart auswählen.

- Wir werden uns auf die Analyse eines Abschnitts mit 20 Kerzen (Bars) konzentrieren.

- Für den analytischen Kontext werden wir das letzte Pivot-Hoch und -Tief verwenden.

Die nachfolgenden Beispiele könnten ein wenig erdrückend auf Sie wirken. Das gilt insbesondere für diejenigen, die noch nicht vertraut mit der Analyse der Price Action sind. Vielleicht wollen Sie sich zuerst mit einigen nachfolgend genannten Artikeln beschäftigen, bevor Sie sich den Bespielen zuwenden.

- Anleitung für Anfänger zum Lesen der Price Action

- Die Verwendung von Trend-Bars zum Deuten des Marktes

- Nachfrage und Angebot des Marktes

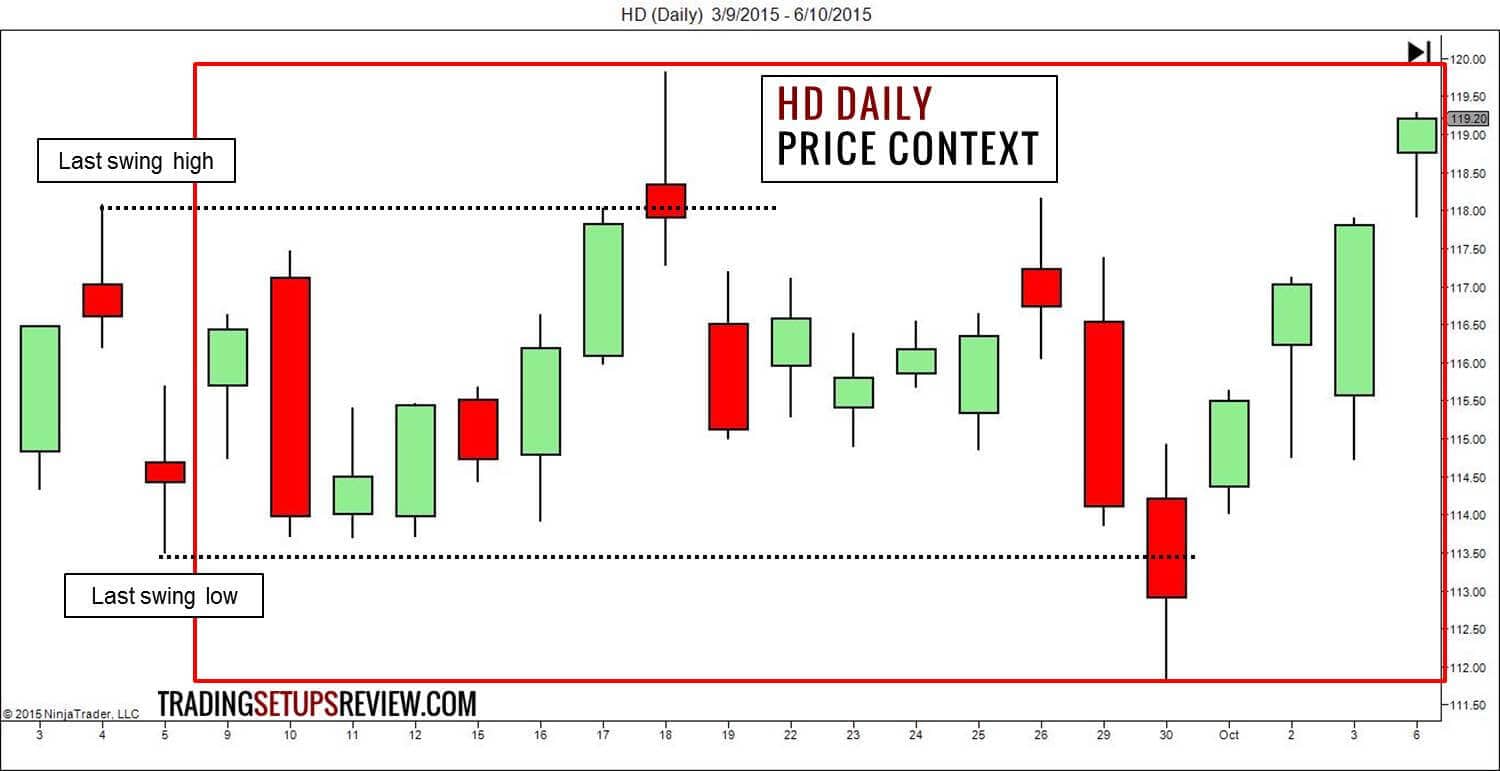

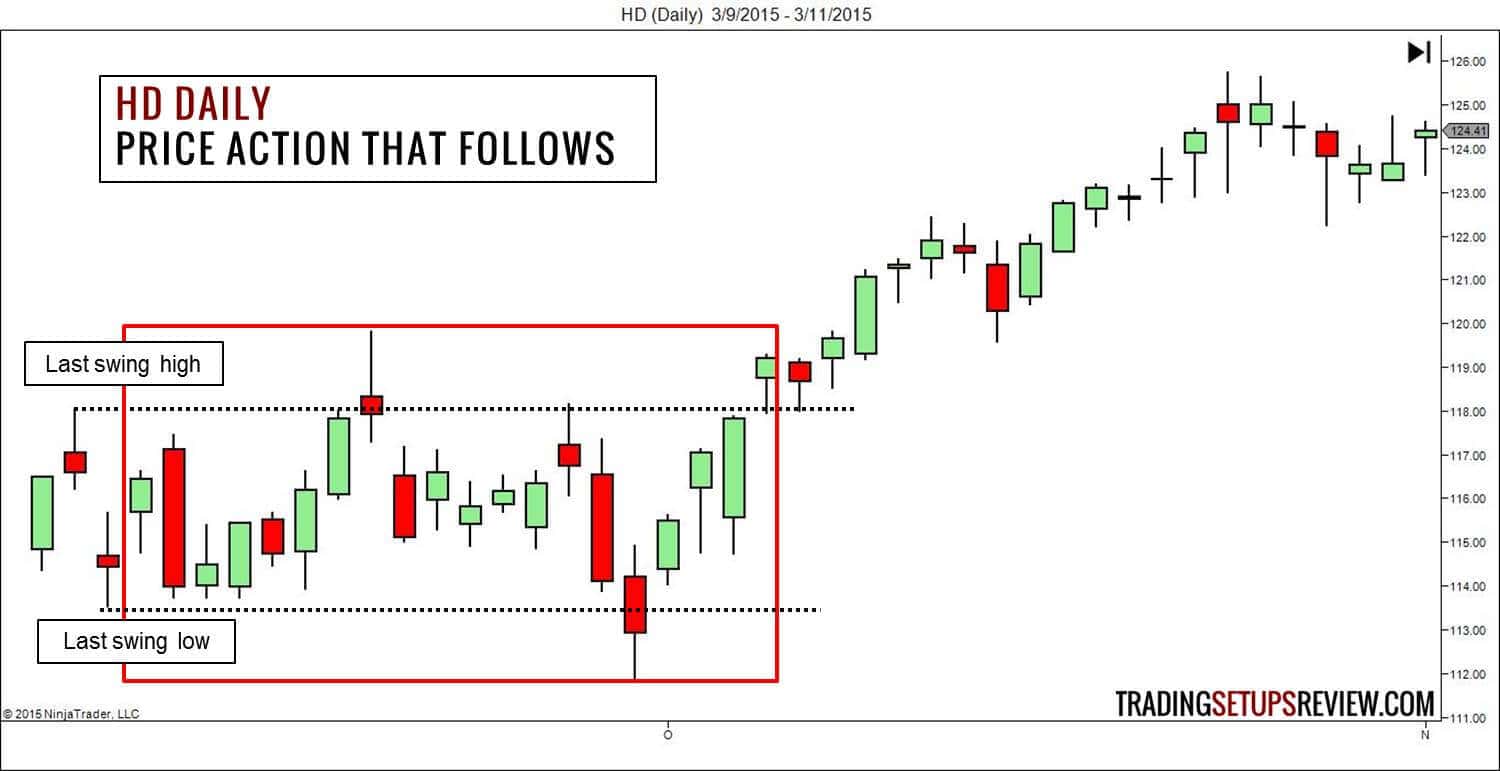

Beispiel 1: Tageschart HD

In diesem Beispiel handelt es sich um den Tageschart von Home Depot (HD, NYSE).

Kontext der Price Action

Im rot umrandeten Rechteck sind die 20 ausgewählten Kursstäbe (Candlesticks) zu sehen. Die gepunkteten Linien bezeichnen das letzte Swing-Hoch und -Tief kurz vor der rot markierten Fläche.

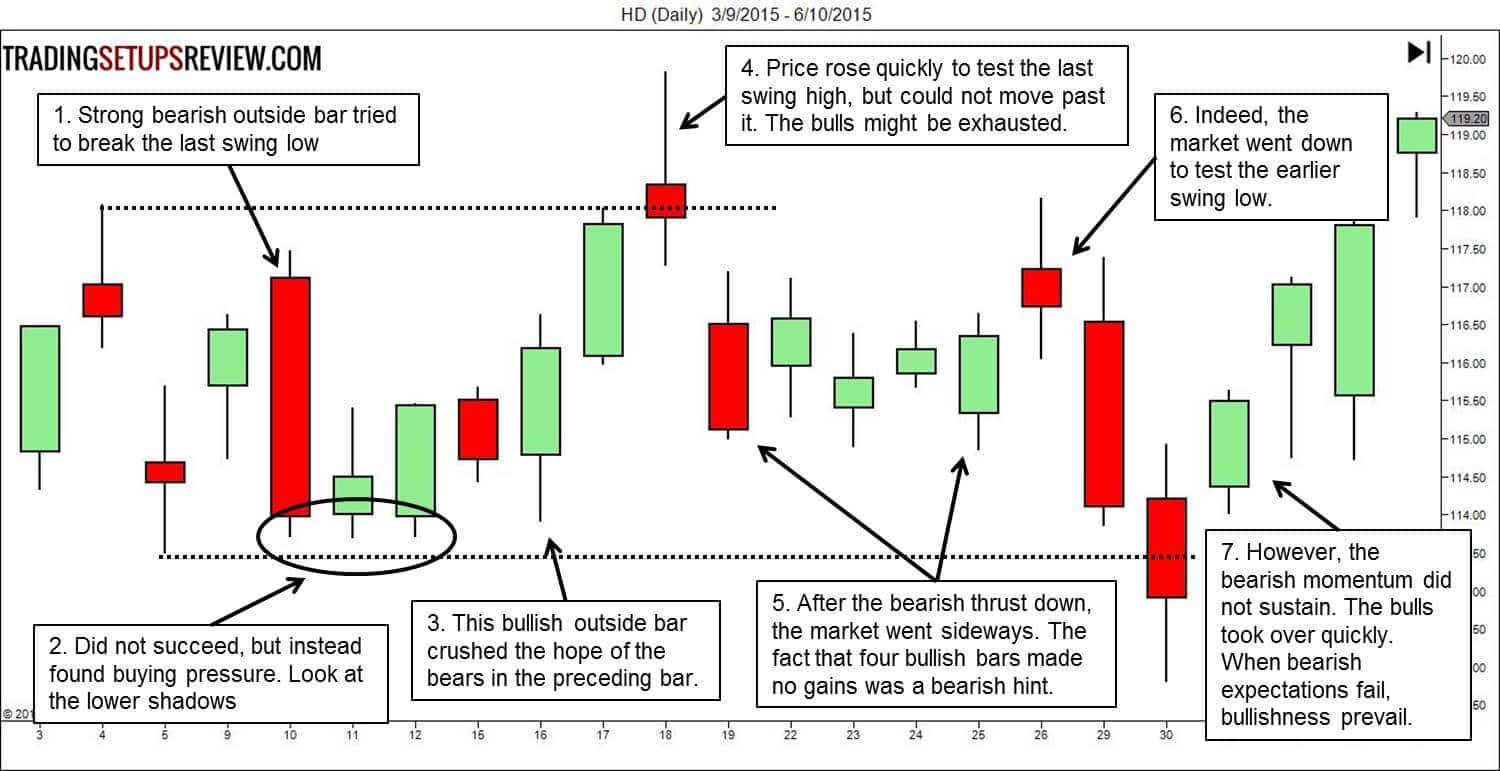

Analyse Bar für Bar

Der folgende Chart zeigt die wortreich kommentierte Analyse. Klicken Sie die Texte an, um sie zu vergrößern.

- Diese bärische Outside-Kerze unternahm den Versuch, das letzte Swing-Tief zu erreichen.

- Dies scheiterte, und stattdessen geriet der Markt unter Kaufdruck.

- Die vorangegangene bärische Kerze testete, ob die Kaufkraft halten würde; und die bullische Outside-Kerze bestätigte, dass es die Bullen ernst meinten.

- Der Kurs stieg rasch und dynamisch, um das letzte Swing-Hoch zu testen. Trotz des scheinbar starken Aufwärtsschubs konnte der Markt nicht deutlich über den Widerstand hinausgelangen.

- Die Kurse fielen und der Markt geriet in eine Schiebezone . Die vier aufeinander folgenden bullischen Bars konnten den Markt nicht nach oben schieben. Beachten Sie ihren bärischen Hinweis.

- In der Folge sank der Markt tatsächlich nach unten.

- Danach erholte sich der Markt jedoch schnell wieder. (Bedenken Sie: Wenn sich die bärischen Erwartungen nicht erfüllen, erlangen die Bullen die Oberhand.)

Die darauf folgende Price Action

Das rot markierte Rechteck zeigt die Fläche, die wir gerade analysiert haben. Werfen Sie einen Blick auf die Price Action, die sich danach entwickelte.

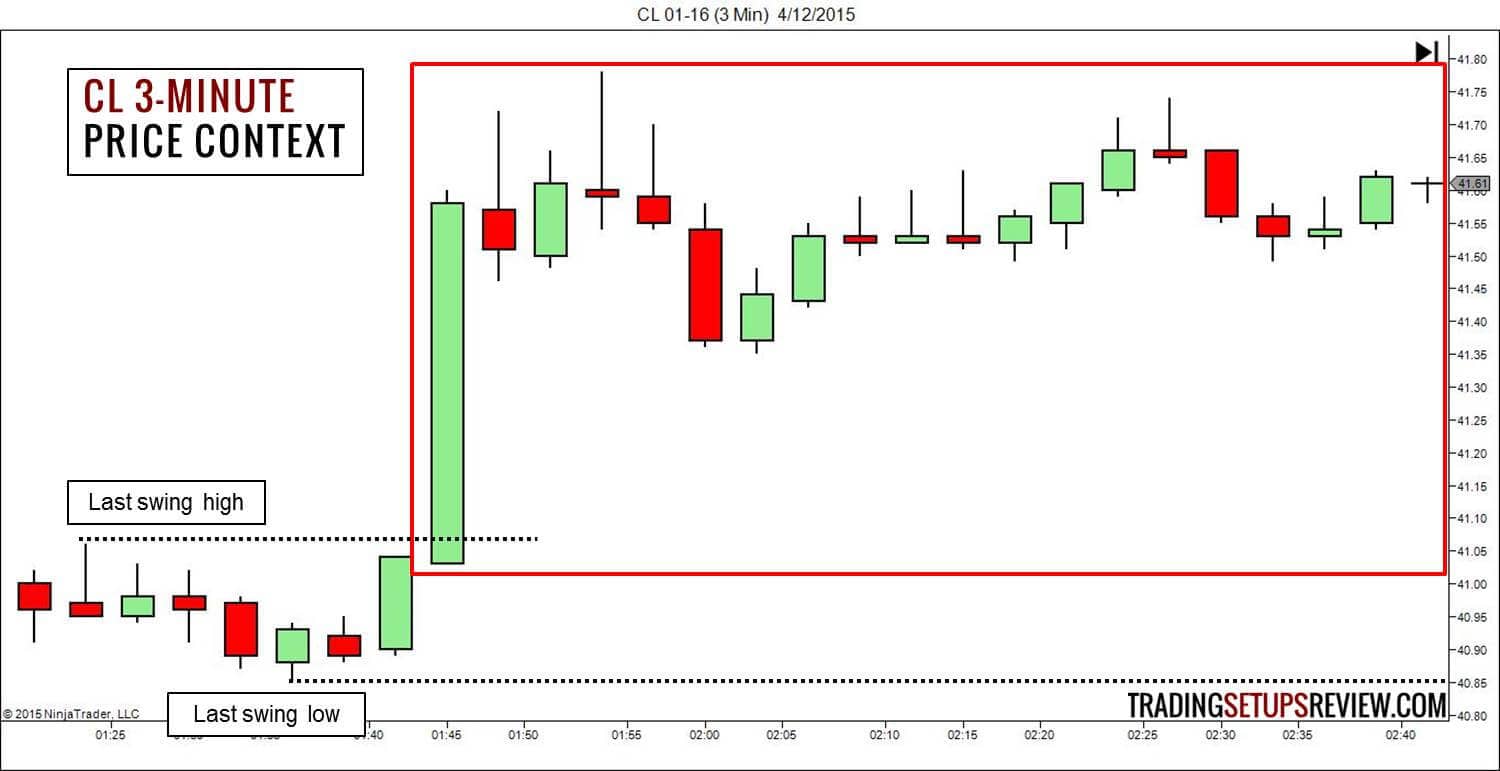

Beispiel 2: 3-Minuten-Chart CL

In diesem Beispiel sehen wir einen Intraday-Chart, der 3-Minuten-Bars des Rohöl-Futures (Crude Oil = CL, NYMEX) zeigt.

Kontext der Price Action

Im roten Rechteck können Sie die 20 Kerzen (Kursstäbe) sehen, die wir analysieren werden. Die gepunkteten Linien bezeichnen das letzte Swing-Hoch und -Tief kurz vor der rot markierten Fläche, auf die sich die Analyse bezieht.

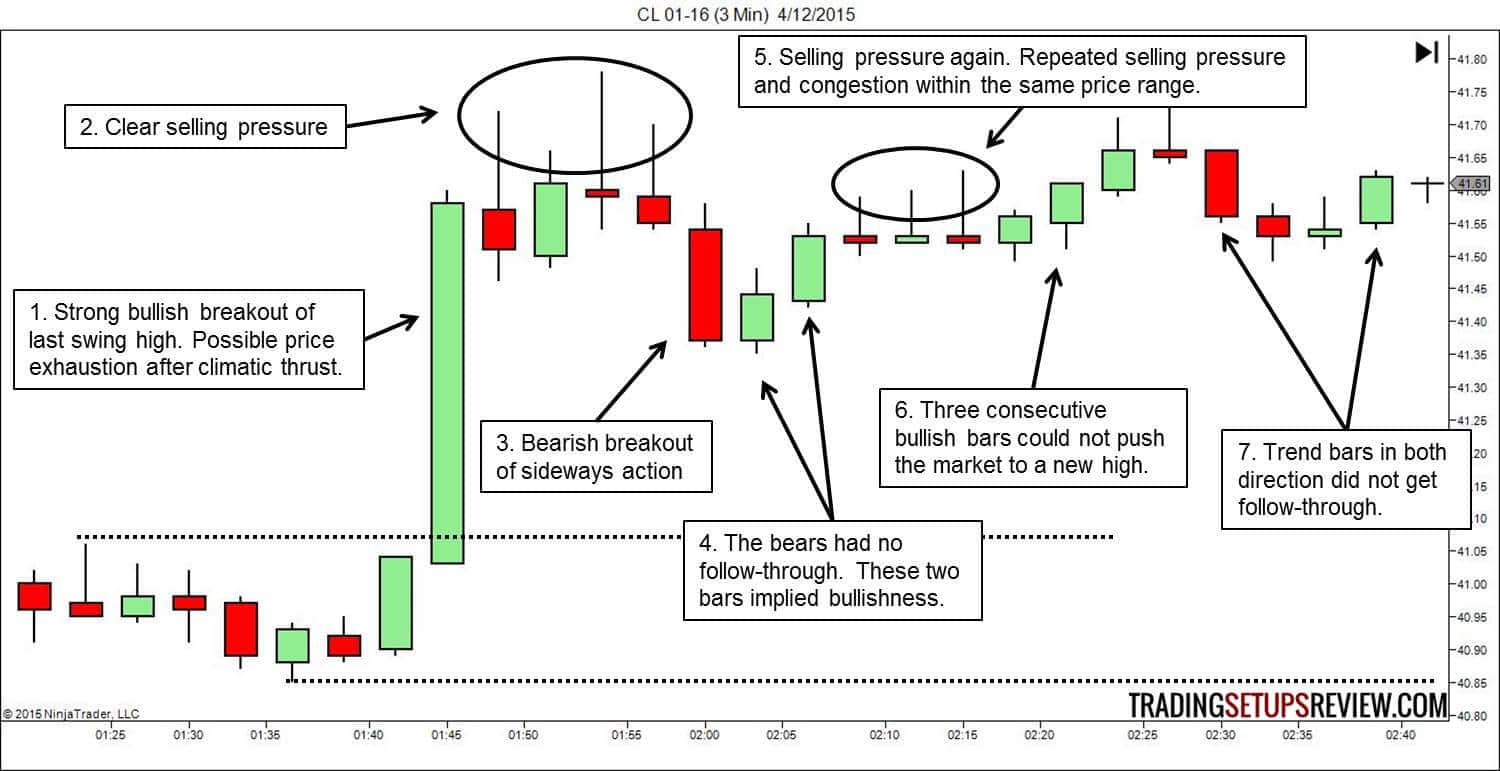

Analyse Bar für Bar

Der folgende Chart zeigt die Analyse von Rohöl-Futures (CL = Crude Oil Futures). Klicken Sie den Chart an, um ihn zu vergrößern.

- Dieser Kursstab (Bar) stellt einen kraftvollen Ausbruch über das letzte Swing-Hoch dar. Die Bullen könnten erschöpft sein.

- Der Verkaufsdruck spricht dafür, dass der Ansturm der Bullen vorüber sein könnte.

- Der erste echte Versuch des Marktes, nach unten vorzustoßen.

- Der bärische Vorstoß fand jedoch keine Fortsetzung. Diese beiden bullischen Kerzen (Bars) bedeuten, dass die Bullen immer noch die Kontrolle besitzen.

- Die oberen Schatten der Kerzen hier waren bedeutsam. Sie weisen auf Verkaufsdruck hin, und zwar in der gleichen Handelspanne, in der die Verkäufer vorher zu finden waren. (Wiederholter Verkaufsdruck innerhalb einer engen Handelsspanne ist ein zuverlässiges bärisches Signal.)

- Diese Folge von drei bullischen Kerzen war nicht so bullisch, wie es den Anschein hatte, denn es missglückte ihnen nicht nur, ein neues Hoch zu bilden, sondern der letzte Kursstab zeigte auch einen längeren oberen Schatten.

- Der Markt hatte sich nicht auf eine bestimmte Richtung ausgerichtet. Trend-Bars in beide Richtungen erzeugen wenig Folgebewegung.

Die darauf folgende Price Action

Dieses rote Rechteck zeigt die Fläche, die wir gerade analysiert haben. Betrachten Sie die Price Action, die sich danach entwickelte. Der Chart zeigt die nächsten 20 Kursstäbe (Bars), die sich auch über die nächste Handelssitzung erstrecken.

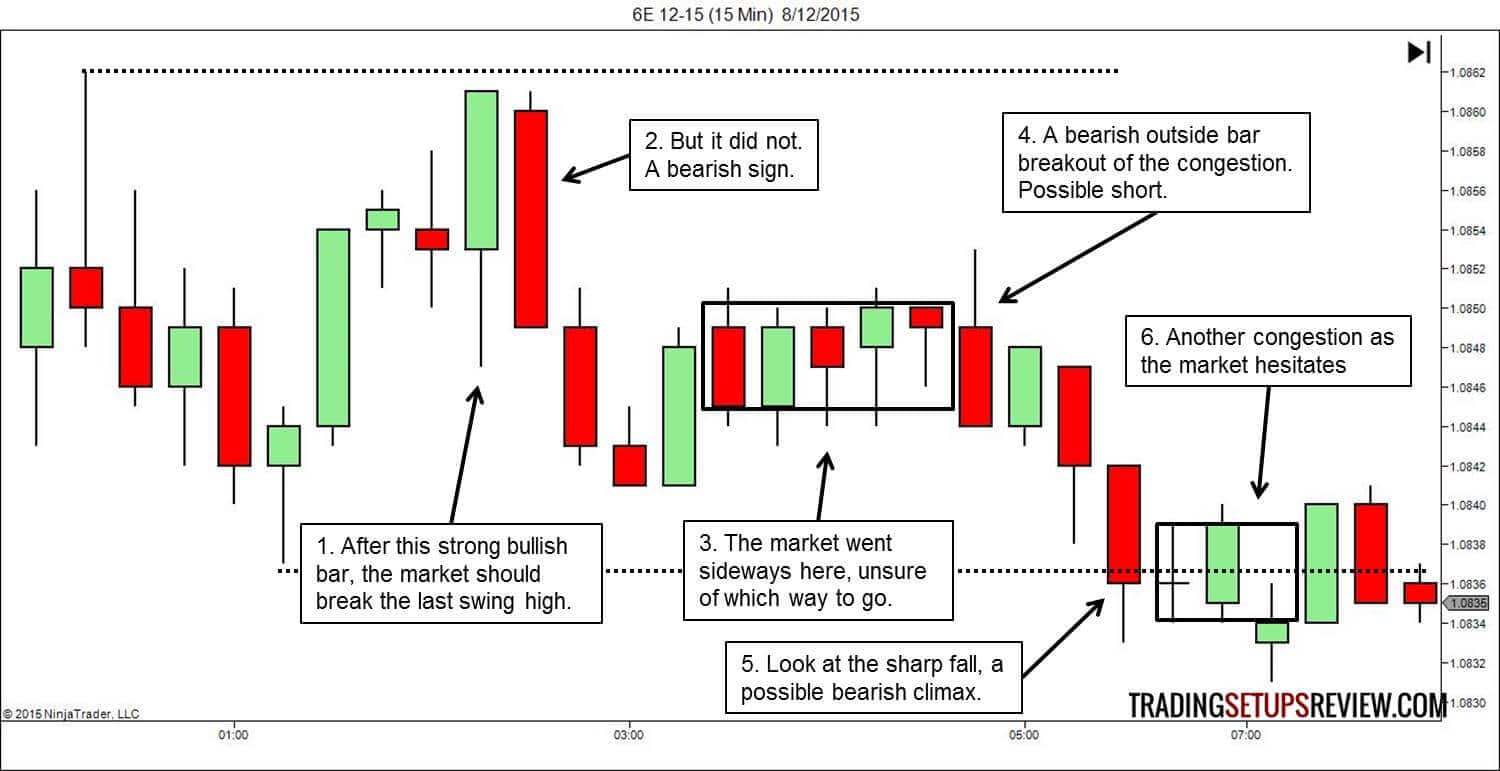

Beispiel 3: 15-Minuten-Chart 6E

In diesem Beispiel betrachten wir einen 15-Minuten-Chart des bekannten Forex-Futures-Währungspaares EUR/USD (6E, CME).

Kontext der Price Action

Das rot markierte Rechteck zeigt 20 Bars (Kursstäbe, Candlesticks), die wir analysieren werden. Die gepunkteten Linien bezeichnen das letzte Swing-Hoch und -Tief kurz vor der rot markierten Fläche.

Analyse Bar für Bar

Klicken Sie die Abbildung an, um sie zu vergrößern.

- Nach dieser starken bullischen Kerze (Bar) nahmen wir an, dass der Markt das letzte Swing-Hoch durchbrechen würde.

- Aber das war nicht der Fall. Dieses Versäumnis, zu einem neuen Hoch vorzustoßen, hatte bärische Auswirkungen.

- Der Markt bewegte sich seitwärts, unsicher, in welche Richtung es weiter gehen sollte.

- Diese bärische Outside-Bar brach aus der Handelsspanne (Schiebezone, Konsolidierung) aus und fungierte als Bullen-Falle. Das war ein mögliches Short-Setup.

- Die Kurse fielen mit starkem Druck, möglichweise ein bärischer Klimax.

- Eine weitere Handelsspanne, die eine Unterbrechung nach dem enormen bärischen Schub mit sich brachte.

Die darauf folgende Price Action

Dieses rote Rechteck zeigt die Fläche, die wir gerade analysiert haben. Betrachten Sie die Price Action, die sich danach entwickelte. Sie bestätigte, dass der letzte bärische Schub tatsächlich ein Klimax war, der einer Trendumkehr vorausging.

Warnungen

Eingeschränkte Analyse

In diesen Beispielen habe ich den Marktkontext auf das letzte wichtige Hoch und Tief beschränkt, um die Dinge so einfach wie möglich zu machen. Ich habe auch die subtileren Gegebenheiten der Price Action vor den letzte 20 Kerzen nicht berücksichtigt.

Wenn Sie die tatsächliche Analyse vornehmen, wird natürlich alles noch komplexer sein. Dazu müssen Sie dann die Richtung des Marktes analysieren, indem Sie in der Historie des Charts weiter zurück gehen. Sie werden sicherlich Ihre Betrachtung über die letzten 20 Candles hinaus ausweiten müssen.

Analyse ist nicht Trading

Ein Analyst versucht einfach zu ergründen, was sich ereignete, und was sich demnächst ereignen könnte. Ein Trader muss herausfinden, wie viel er riskieren kann und was er anzielt, und er muss entscheiden, ob es Geld zu verdienen gibt. Die obigen Beispiele veranschaulichen die Analyse der Price Action, aber nicht das Trading der Price Action. Ich habe nicht erwähnt, wo man ein- und aussteigen sollte. Aber Sie werden aufgrund der Analyse bestimmt Ihre eigenen Trades ausfindig machen. In diesem Artikel geht es nicht um Trading. Es geht um Analyse, die den Grundstein des erfolgreichen Tradings darstellt.

Abschließende Bemerkungen

Wenn Sie dem Marktpreis Aufmerksamkeit erweisen, werden Sie dessen großen Wert erkennen. Aber es handelt sich dabei um eine Fähigkeit, die Zeit benötigt, um sie zu entwickeln. Ich habe die Beispiele so einfach wie möglich gehalten, so dass Sie diese verfolgen können, ohne zusätzliche Konzepte erlernen zu müssen. Aber wenn Sie noch weitere Nachforschungen anstellen wollen und Fragen stellen, die sich etwa so anhören:

- Warum bezeichneten Sie diesen speziellen Kursschub als „klimatisch“?

- Warum sagten Sie, dass diese Bars (Kursstäbe) eine seitwärts verlaufende Handelsspanne ausbilden?

- Wie konnten Sie wissen, dass es da Verkaufsdruck gab?

In diesem Fall können Sie hier mehr in meinen Price Action Kurs erfahren. Abgesehen davon, brauchen Sie weder meinen noch andere Kurse, um zu erlernen, wie man Price Action interpretiert. Das wirkliche Lernen liegt im intensiven Studium von Charts.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 3 examples of bar by bar price action analysis

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Mit der Price Action in den Märkten traden

Das Price Action Trading hat in amerikanischen Trader-Kreisen in den letzten Jahren immer mehr an Beliebtheit gewonnen. Im deutschsprachigen Raum hingegen ist der Begriff Price Action Trading immer noch wenig bekannt. Hier liegt der Fokus auf der sogenannten Markttechnik. Im Gegensatz zur Markttechnik, die auf Konzepten basiert, die wohl als erster Autor der US-Trader Joe Ross bekannt gemacht hat, kennt das Price Action Trading keine strukturellen Grenzen.

Grundlage für das Price Action Trading ist die pure Marktbewegung, wobei im wesentlichen folgende Instrumente zur Analyse und Handelsentscheidung genutzt werden:

- Klassische Chartformationen

- Candlestick-Analyse

- Konzepte von Trend und Konsolidierung

- Widerstand und Unterstützung

- Fibonacci-Korrekturen

- Trendlinien

- Kurs-Pivotpunkte (Swing-Hoch und -Tief)

- Einfache gleitende Durchschnitte

- Multiple Zeitrahmen-Analyse

Einen sehr wichtigen Einfluss auf auf die Chartanalyse und Trading-Entscheidung hat außerdem die Analyse und Einschätzung der vorherrschen Trader-Psychologie.

Price Action für Anfänger

Sie haben gerade mit Trading angefangen?

Von der Definition der Price Action bis zu den wichtigsten Chartmustern finden Sie hier alles, um sofort mit Ihrer Price Action Trading Ausbildung zu beginnen.

Was ist Price Action?

- Price Action Trading Einführung – Was ist Price Action?

- Warum neue Trader mit Price Action anfangen sollten – Fangen Sie Ihren Lernprozess richtig an und sparen Sie Zeit.

- 5 Schritte, um ein Price Action Trader zu werden – Eine Schritt für Schritt Einleitung für den verunsicherten Anfänger.

Price Action lesen

- 10 Candlestick Chartmuster, die Sie kennen müssen – 10 Candlestick Chartformationen, die den Weg weisen.

- 10 Chartmuster für Price Action Trading – Klassische Chartmuster mit Trading-Regeln.

- Trading mit Widerstand/Unterstützung – Eine Einführung zum Zeichnen und Trading von Widerstand/Unterstützungs-Bereichen.

- Price Action Tradingstrategien (über Kursmuster hinausgehend) – Eine Einleitung zu den Komponenten einer holistischen Price Action Trading Strategie.

Price Action Trading Tools

Haben Sie die Grundlagen bereits verstanden?

Lesen Sie jetzt weiter und lernen Sie die Price Action Tools – Trendkerzen, Trendlinien, Trendkanäle (Channels), Swing-Pivot-Punkte, Konsolidierung, kursbasierte Charttypen und mehr.

- 5 Fähigkeiten, die Price Action Trader haben müssen – Die Werkzeugkiste für Price Action Trading.

- Trendkerzen – Ein einfacher Weg, auf die Price Action zu schauen – Ein intuitives Konzept um Kurse zu lesen.

- Swing-Trading mit Trendlinien – Der beste Freund eines Price Action Traders.

- 4 Wege, um einen Trendkanal zu handeln – Ein vielseitiges Price Action Tool.

- Eine schlichte und einfache Trading-Strategie mit Trendlinie und Channel – Eine unkomplizierte Strategie mit Trading-Beispielen.

- 4 Price Action Methoden zur Bestimmung des Intraday-Trends – Die Richtung des Marktes für Daytrading bestimmen.

- 3 praktische Anwendungen der Preis-Konsolidierung – Nutzen Sie Seitwärtsmärkte, um besser zu traden.

- 10 Arten von Börsencharts für das Trading – Vom normalen Candlestick bis zu exotischen Kagi-Linien

- 3 Beispiele für die Price Action Analyse Bar für Bar – Eine Veranschaulichung von enger Kursanalyse

- 7 Trading Channels zur Analyse der Price Action

Price Action Trading-Konzepte

Wenn Sie mit den technischen Aspekten schon zurecht kommen, brauchen Sie vielleicht trotzdem noch neue Perspektiven und Tipps, um Ihre Trading-Performance zu verbessern.

Tipps

- 10 Gesetze für Price Action Trader – Grundregeln für Price Action Trader.

- Ein 5-Punkte Plan für Price Action Trader – Grundprinzipien für minimalistische Trader.

- 7 Price Action Trading-Mythen enttarnt – Price Action Trading ist nicht der Heilige Gral.

Techniken

- 3 nützliche Tipps für Intraday Price Action Trading – 3 Wege, um Probleme zu vermeiden.

- 4 praktische Daytrading Tipps für Price Action Trader – Nutzen Sie Ihre Kursbeobachtungen voll aus.

Lehnen wir uns etwas zurück

- Wie man als Price Action Trader in den Markt einsteigt – Was bedeutet es, wenn man Stop Orders und Limit Orders nutzt.

- Trading-Tagebuch führen als diskretionärer Price Action Trader – Tipps, um solide Handelsaufzeichnungen zu führen.

- Was ist der beste Zeitrahmen für Price Action Trading? – Eine beliebte Frage mit keiner einfachen Antwort.

Price Action Trading Strategien

Sind Sie bereit für Trading Strategien? Dann lesen Sie weiter.

Balken-Muster

- Trend-Balken versagt – Ein einfaches und vielseitiges Kursmuster aus meinem Day Trading with Price Action Course.

- Inside Bar für Daytrading Futures – Das klassische risikoarme Kursmuster im richtigen Kontext.

- Inside Day/NR4 (ID/NR4) – Ein risikoarmes Volatilitäts-Kursmuster aus dem Buch von Toby Crabel.

- NR7 Trading Strategie – Ein beliebtes und einfaches Kursmuster für niedrige Volatilität.

- Pinocchio Bar Trade Setup (Pin Bar) – Ein klassisches Täuschungs-Chartmuster, welches die Trader bei einer Marktumkehr in die Falle lockt.

- Yum-Yum Fortsetzungs-Chartmuster – Ein zuverlässiges Fortsetzungsmuster, welches das gewiefte Konzept der Ausweitung des Kursstabes nutzt.

- Popgun Chartmuster – Ein Kursmuster um impulsive Elliott-Wellen zu finden.

- Swing-Trading mit Outside Bar – Aussenstab-Versager nutzen, um einen Trade zu eröffnen.

- Drei-Stäbe Inside Bar Muster – Eine Anpassung eines Innenstabes an den Marktkontext und für Bestätigung.

- Drei-Stäbe Trendwende Chartmuster im Daytrading – Das Drei-Stäbe Umkehrmuster modifiziert für geringere Frequenz, aber höhere Trading-Wahrscheinlichkeit.

- Trading von aufeinander folgenden Aufwärts/Abwärts Balken – Ein klares Kursmuster, welches Trader euphorisch macht (oder nicht).

- Daytrading-Setup des Kursrücklaufs von Thomas Bulkowski – Eine Daytrading-Strategie von Thomas Bulkowski

Candlestick-Muster

- Hikkake Trade Setup – Eine Variante des Inside Bars, um andere Trader zu verstricken.

- Engulfing Candlestick mit Marktstruktur – Eine populäre Candlestick Chartmuster Trading Strategie.

- Three Black Crows und Three White Soldiers – Eine Candlestick Trading Strategie

- Candlestick mit Pivotpunkten – Eine Intraday Trading-Methode, welche die Parkett-Pivotpunkt nutzt.

- Candlesticks mit einem Gleitenden Durchschnitt – Eine solide Kombination von Candlestick Chartmustern mit Gleitenden Durchschnitten.

- Candlesticks traden mit dem RSI-Indikator – Eine Tradingtechnik aus Steve Nison’s “Japanese Candlestick Charting Techniques”.

- Trend-Trading mit Heiken-Ashi Candlestick-Analyse – Eine besondere Art der Candlesticks, um Trends zu erwischen.

Kurs mit Volumen

- Ankerzonen – Eine starke Methode, die Kursspanne, Kurslücke und Volumen kombiniert, um Schlüsselzonen für Widerstand/Unterstützung zu finden.

- On-Balance Volume Trading Strategie, um dummes Geld reinzulegen – Ein intuitiver Volume-Indikator, um Kursbewegung zu klären.

- Hohe Gewinne machen bei Pullbacks mit niedrigem Volume – Eine einfache Beobachtung von Kurs und Volume.

- Unterstützung und Widerstand finden mit Volume-Hinweisen – Hohe Umsatz-Signale nutzen, um zuverlässige Kurs-Pivots zu finden.

Kurslücken

- Exhaustion Gap Trading Strategie für Trendwenden – Ein Gap Trading Technik für Swing Trader.

- Fortsetzungs-Trading mit Runaway Gaps – Ein weiteres nützliches Gap zu beobachten.

Price Action mit Minimal Indikatoren

- John Hill’s Trendlinien-Theorie – Eine besondere Trendlinien-Strategie für das Trading von Pullbacks.

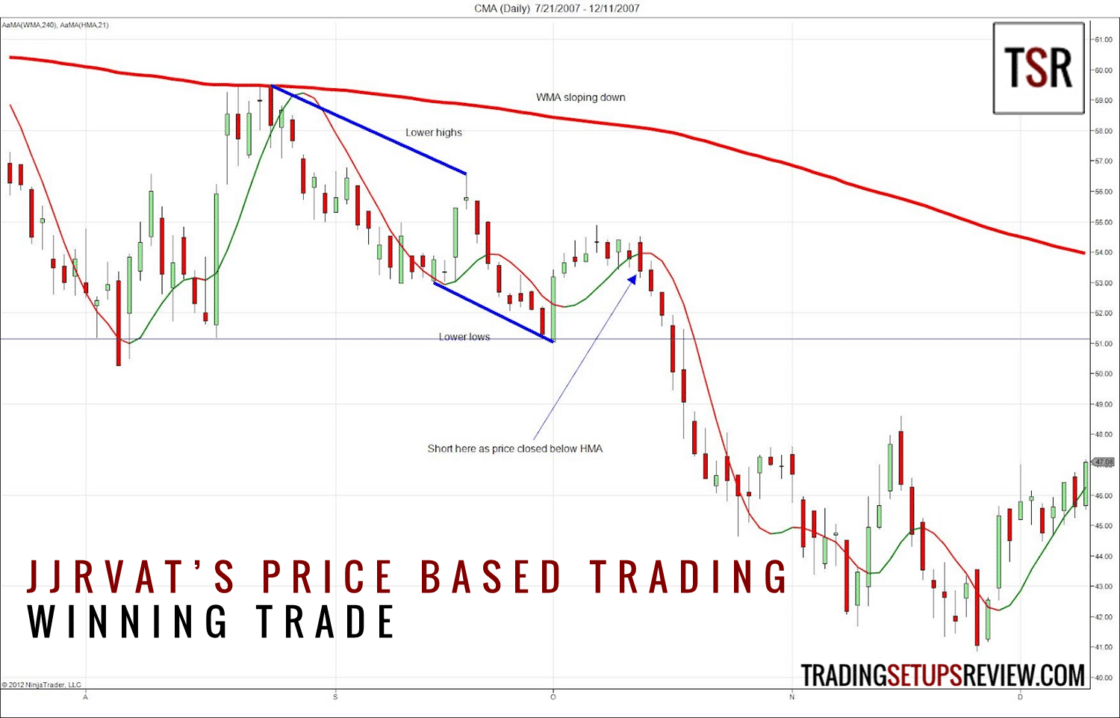

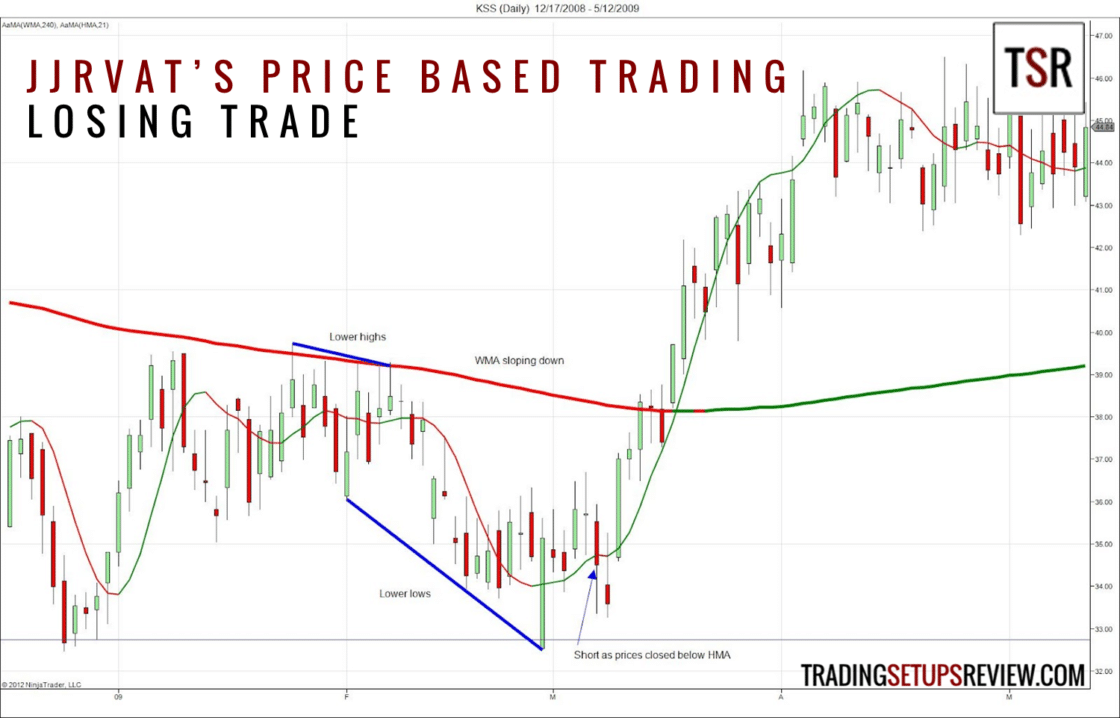

- Jjrvat’s Kursbasiertes Trading – Eine verlässliche Scalping-Strategie, die einen Gleitenden Durchschnitt nutzt, um Kurswellen anzuzeigen.

- Zweibeiniger Pullback zum Gleitenden Durchschnitt – Ein Setup von Al Brooks, der dieses als das beste Setup für Anfänger beschrieben hat.

- Intraday Trend Trading mit Price Action – Eine Strategie für Liebhaber des Keltner Channels.

- Verbessertes Drei-Kerzen Pullback Muster – Ein besserer Pullback mit dem dreifach geglätteten EMA (TRIX).

- Andrew’s Pitchfork Trading Strategie – Kein Indikator per se, aber wir lieben Trendlinien.

- 50 % Retracement Swing-Trading Strategie – Eine verlässliche Marke für einen soliden Pullback Trade

Weitere Ressourcen, um mehr über Price Action zu lernen

Brauchen Sie mehr Hilfe?

- Top 10 Price Action Tradingbücher – Die besten Bücher zum Thema

- 9 Webseiten um mehr über Price Action Trading zu lernen – Kostenlose Artikel/Forum Beiträge aus dem Internet

- Day Trading with Price Action Course – Galen Wood’s complete trading framework.

Weitere Webseiten und Autoren zum Thema Price Action Trading, die mir gut gefallen:

Diese Seite wird regelmäßig aktualisiert mit weiteren Tutorials/Tipps/Strategien. Also erstellen Sie ein Lesezeichen für diese Seite und teilen sie mit Ihren Freunden!

Die zehn Gebote für Price Action Trader

Trader tun alles Mögliche, um an den Märkten Geld zu verdienen. Sie kaufen sich bessere Computer, wechseln ihren Broker und springen von einem Markt zum anderen. Aber eines wird häufig übersehen, und zwar das, was die Charts ausmacht: die Price Action.

Egal, ob Sie ein erfahrener Trader oder ein Anfänger sind. Sie dürfen das Wichtigste des Price Action Trading nicht vergessen: die Einfachheit.

Behalten Sie diese 10 Gebote des Price Action Trading im Auge, wenn Sie traden. Sie werden Ihnen dabei behilflich sein, auf konsequente Weise nur die besten Trades einzugehen und aufgeschlossen für neue Möglichkeiten zu sein.

Sie sollen die Kursanalyse zuerst vornehmen.

Wie sieht es mit der momentanen Kursentwicklung aus? Stellen Sie sich vor, welche weitere Kursentwicklung Sie erwarten.

Denken Sie darüber nach, was es bedeutet, wenn sich die Kursentwicklung in der von Ihnen erwarteten Weise vollzieht. Überlegen Sie, was es heißt, wenn dies nicht der Fall ist.

Schauen Sie zuerst auf die Kurse. Die Analyse geht vor, und zwar bevor Sie Ihre Augen auf den von Ihnen bevorzugten gleitenden Durchschnitt richten. Sie müssen Ihre Analyse mit den Kursen begründen und nicht mit von den Kursen abgeleiteten Faktoren.

Je mehr Sie mit der Price Action selbst herausfinden, desto einfacher wird Ihr Tradingansatz. Und die einfachere Lösung ist die bessere.

Sie sollen die Indikatoren nicht verteufeln.

Price Action Trader verteufeln Indikatoren gerne und bezeichnen alle Indikatoren als nutzlos. Dieses Gebot verbietet diese Vorgehensweise.

Anstatt alle Indikatoren aus dem Fenster zu werfen, beantworten Sie die folgenden Fragen:

- Warum sollen Sie diesen Indikator verwenden?

- Warum ist es besser, diesen Indikator zu nutzen, anstatt ausschließlich den Kurs?

- Welchen Nutzen hat der Indikator für Ihre Analyse?

Wenn der Indikator nützlich für Ihre Analyse ist und Gewinne bringt, verwenden Sie ihn. Erfolgreiche Trader interessieren sich mehr für Gewinne als für die Bezeichnung „Price Action Trader“.

Sie sollen Ihre Charts nicht überladen.

Sie denken vielleicht, dass ich mit Überladen der Charts mit Indikatoren so etwas wie das obige Beispiel meine. Das ist zwar richtig, aber man kann seine Charts auch mit Price Action Instrumenten überladen.

Zum Beispiel können Sie es mit Trendlinien übertreiben.

Das Gesetz vom abnehmenden Grenznutzen können Sie auf alles in Ihrem Chart anwenden. Unabhängig davon, wie viele Indikatoren Sie Ihrem Chart hinzufügen, besitzen Sie nur zwei Augen und ein Gehirn.

Je mehr Faktoren Sie Ihrem Chart aufladen, desto mehr leidet Ihre analytische Fähigkeit darunter. Jeder weitere Indikator, durch den Sie Ihren Chart ergänzen, hat weniger Nutzen als der vorherige.

Halten Sie Ihre Charts klar und sauber, so dass Sie den Weg zum Erfolg wahrnehmen können.

Bewahren Sie Ihre Zeit, Ihre Energie und Ihren Raum für die Instrumente, die Sie zum Traden brauchen.

Sie sollen sich nicht zwanghaft mit den Namen von Kursformationen beschäftigen.

„Ist das eine Pin Bar? Oh, das ist eine bullische Engulfing Candlestick-Formation.“

„Nun, das entspricht nicht der Definition des Super-Chartmusters auf Seite XX im Handbuch der Bezeichnungen für Chartmuster .“

Denken Sie in solchen Begriffen? Wenn dem so ist, schreiben Sie den Bezeichnungen von Chartmustern zu viel Bedeutung zu. Mit den phantasievollen Namen, die man Chartformationen gibt, ist es allzu einfach zu glauben, dass diese Namen diesen Formationen Macht verleihen. Blicken Sie hinter die Begriffe.

Für einen Neuling, der gerade damit begonnen hat, die Namen der gebräuchlichen Formationen zu erlernen, ist es sicherlich nützlich. Auch wenn Sie über Trading schreiben oder darüber sprechen, müssen Sie die Bezeichnungen kennen.

Aber wenn Sie mit dem Trading Geld verdienen wollen, müssen Sie überhaupt keine Bezeichnungen kennen. Konzentrieren Sie sich auf das Kursverhalten und nicht auf Head-and-Shoulders.

Denken Sie über die Art der Price Action nach, die Sie ausfindig machen wollen.

Ihr Interesse ist nicht darauf gerichtet, eine Pin Bar zu finden. Sie sind daran interessiert, Verkaufsdruck zu entdecken. Sie wollen keinen Double Top erkennen, sondern Sie wollen die Zurückweisung bzw. den Rücklauf vom letzten Swing-Hoch des Marktes sehen.

Was ist der Name? Das Ding, das wir eine Rose nennen, würde unter jedem Namen ebenso lieblich riechen.

William Shakespeare (aus „Romeo und Julia“)

Wenn Sie den Markt gut genug analysiert haben, werden Sie erkennen, dass sich die gleichen Formationen laufend wiederholen. Trotzdem werden tagtäglich Menschen versuchen, sich dafür bezahlen zu lassen, dass sie den Chartformationen jeweils neue Namen geben. Diese Bezeichnungen werden sie sogar als Handelsmarken amtlich eintragen lassen. Und es hat den Anschein, dass sie mehr Zeit damit verbringen, ihre Handelsmarken zu verteidigen, als die besagten Chartformationen zu traden.

Vergessen Sie die Namen.

Sie sollen nicht in illiquiden Märkten traden.

Price Action Tradingtechniken wurden aufgrund der Beobachtung entwickelt, wie sich die Kurse in den verschiedenen Märkten bewegen. Das ist aber nicht alles: Diese Beobachtungen wurden in liquiden Märkten angestellt, etwa in wichtigen Aktienmärkten und in den E-Minis.

Die illiquiden Märkte wie die Penny Stocks (Kleinaktien: Euro-Raum unter 1 Euro; USA unter 5 Dollar) verhalten sich anders. Price Action Techniken in illiquiden Märkten zu praktizieren, ist nicht gerade vernünftig.

Außerdem sind die Tradingkosten in illiquiden Märkten höher. Demzufolge ist es schwieriger, die Gewinne abzuzapfen, die Sie wollen.

Sie sollen den Trend der Kurse respektieren.

Um es mit anderen Worten auszudrücken: Berücksichtigen Sie den Gesamtzusammenhang. Achten Sie auf den Trend oder die Abwesenheit eines Trends. Der Marktkontext kommt immer vor den Einzelheiten.

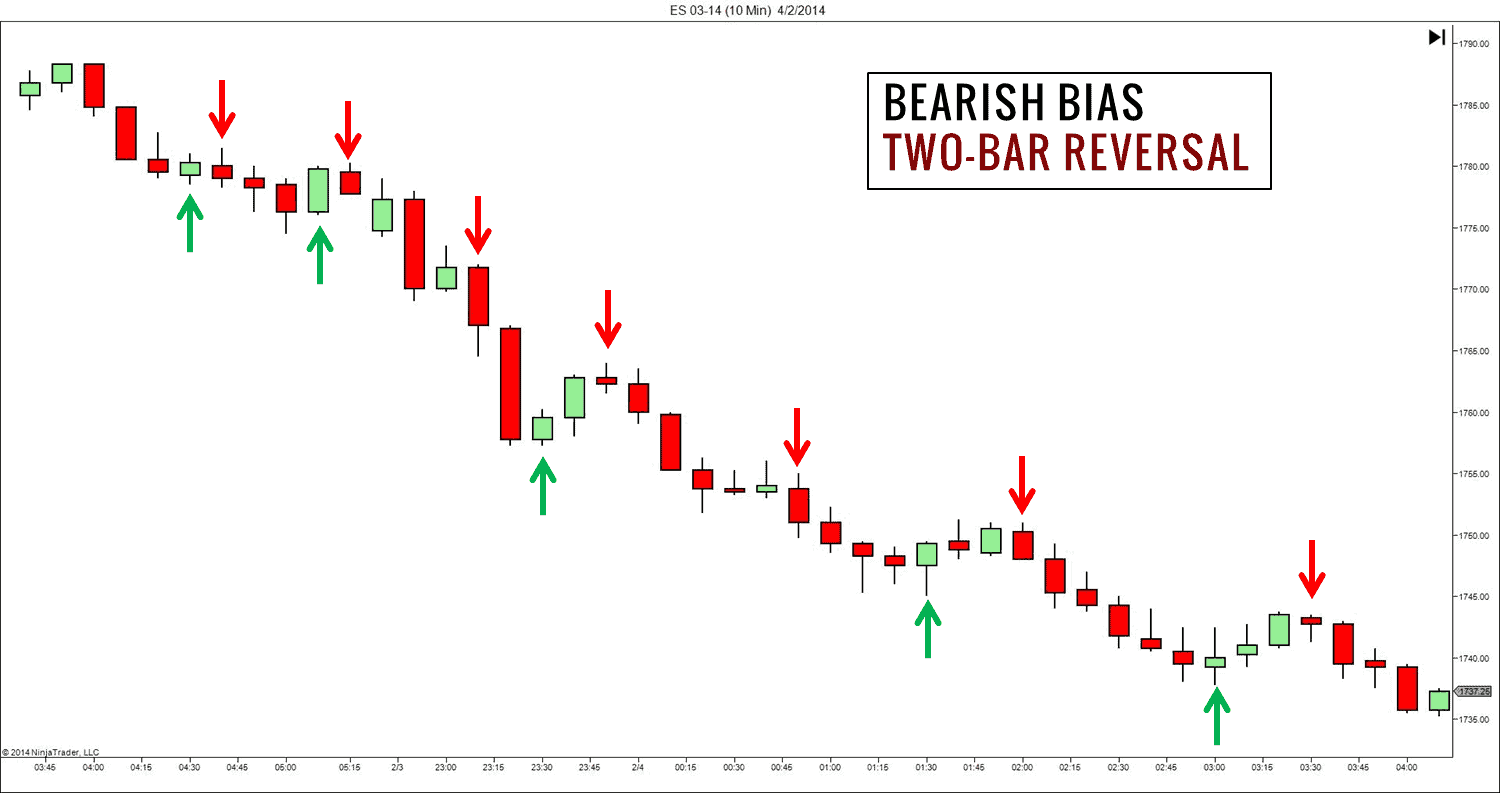

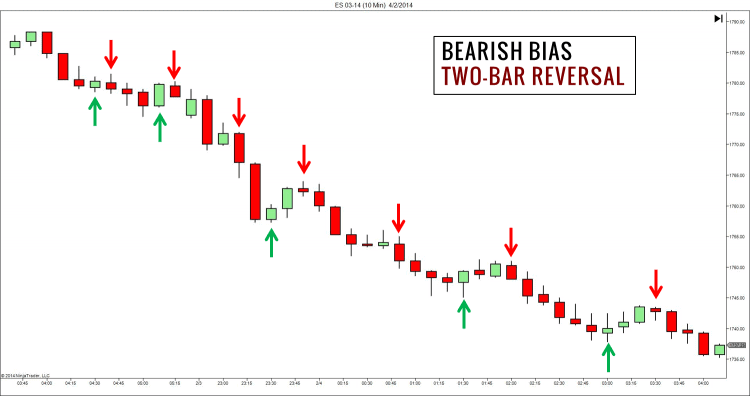

Ihr Tradingvorteil ergibt sich stets daraus, dass Sie die Markttendenz richtig erkennen. Wie zum Beispiel oben zu sehen ist, funktionieren in einem bärischen Markt die meisten Short-Setups, und die meisten Long-Setups scheitern.

Das bedeutet folgendes: Selbst mit dem besten bullischen Setup, das es gibt, gilt es, wenn der Trend des Marktes bärisch ist, nochmals nachzudenken und unbedingt abzuwarten, bis eine Bestätigung erfolgt.

Allerdings heißt Respekt nicht, kritiklos zu folgen. Es bedeutet, dass Sie den Gesamtzusammenhang nicht vergessen dürfen, wobei die Price Action bei der Entscheidungsfindung eine wichtige Rolle spielt. Aber das gilt nicht absolut. Das trifft für fast alles zu, was mit dem Markt zusammenhängt.

Sie sollen Unterstützung und Widerstand des Marktes respektieren.

Ja, ein Price Action Trader ist in diesem Sinne respektvoll.

Wenn es um die Trade-Einstiege und Ausstiege geht, passen Sie gut auf Unterstützung und Widerstand auf. Aller Wahrscheinlichkeit nach werden Bullen und Bären um diese Bereiche kämpfen.

Bei den besten Setup-Einstiegen werden Sie häufig erfahren, dass Unterstützung und Widerstand mit diesen übereinstimmen.

Für die Gewinnmitnahme platzieren Sie nicht nur eine beliebige Takeprofit Limit Order. Unterstützung und Widerstand bieten logische Möglichkeiten zur Gewinnmitnahme für Short- und Longpositionen gleichermaßen.

Wie es auch bei Preistrends der Fall ist, können Sie immer aus trifftigen Gründen mit Unterstützung und Widerstand nicht einverstanden sein.

Sie sollen das Risiko mithilfe von Chartformationen kontrollieren.

Das ist die Haupteigenschaft des Price Action Trading. Durch Beobachtung des Kursverlaufs können Sie für Ihre Trades natürliche Stop-Loss-Punkte finden.

Wenn Sie eine Shortposition aufgrund einer bärischen Kursformation eröffnen, wie mit dem Trend-Bar Fehlsignal unten gezeigt wird, bietet das Hoch der Formation ein untergeordnetes Widerstandslevel. Das ist der natürliche Bereich für einen Verluststopp.

Chartmuster führen uns in den Markt hinein. Aber wenn Sie einen durch die Chartformation vorgegebenen Verluststopp für den Ausstieg verwenden, nutzen Sie deren größten Vorteil, indem Sie Ihr Risiko bestimmen.

Dies ist ein grundlegender Baustein Ihres Risiko-Managements. Mit unserem festgelegten Trade-Risiko und Tradingkapitel ist eine vernünftige Positionsgröße möglich.

Sie sollen die Volatilität der Kurse analysieren.

Price Action ist ohne die Analyse der Volatilität der Kurse (Handelsspanne) nicht möglich. Die Analyse der Kurspanne führt uns zu Kursmustern der Volatilität wie dem NR4, NR7 und WR7.

Noch wichtiger ist, dass die Analyse der täglichen Handelsspanne einen entscheidenden Richtwert zur Gewinnmitnahme darstellt.

Kennen Sie die durchschnittliche Handelsspanne des Marktes, den Sie traden? Kennen Sie den durchschnittlichen Mittelwert der täglichen Handelsspanne des Marktes? Kennen Sie die Verteilung der täglichen Handelsspanne?

Wenn das nicht der Fall ist, riskieren Sie ein unrealistisches Kursziel.

Beispielsweise hat die tägliche Handelsspanne des Marktes, den Sie handeln, in den letzten 10 Jahren nie den Wert von 50 überschritten. Als Daytrader haben Sie es erfreulicherweise geschafft, am Tief der Handelssitzung zu kaufen. Das ist gut. Aber dann haben Sie ein Kursziel von 60 Ticks festgelegt.

Es ist zwar nicht unmöglich, dass der Markt Ihr Ziel von 60 Ticks erreicht, aber ist das die Tradingart, die Sie wollen? Ist das „einmal in 10 Jahren“ tatsächlich die Art von Wahrscheinlichkeit, die Sie praktizieren möchten?

Als Forex-Trader können Sie den „Forex Volatility Calculator“ benutzen, um die verschiedenen Währungspaare zu analysieren.

Sie sollen Ihre eigenen Gebote haben.

Erfolgreiche Trader, die lange in den Märkten überleben, sind äußerst unabhängig.

Wenn Sie diese Gebote lesen, wird Ihr Verstand wahrscheinlich schon protestiert und widersprochen haben.

Das ist toll, wenn Sie trifftige Gründe haben, um Widerspruch einzulegen.

Trading ist mit Unsicherheit behaftet, und die Märkte sind heimtückisch. Niemandem zu trauen, ist eine gute Regel zum Leben. Ihre eigenen Gebote zu haben, ist besser, als sich blind auf meine zu verlassen.

Versuchen Sie, ob Sie es hinbekommen, Ihre eigenen Gebote aufzuschreiben. Sie werden Ihre eigene Tradingerfahrung und Persönlichkeit widerspiegeln. Gehen Sie davon aus, dass sich diese im Laufe der Zeit langsam entwickeln, während Sie als Trader Fortschritte machen.

Die Vorteile des Price Action Trading sind für Sie erreichbar. Wenn Sie diese Ratschläge beachten, werden Sie sich mithilfe einer einfacheren Methode in einen flexibleren Trader verwandeln. Konsequente und wohlüberlegte Aktionen werden Sie als Price Action Trader voranbringen und zum Erfolg führen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The 10 Commandments of Price Action Trading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Als Price Action Trader in den Markt einsteigen

Stellen Sie sich vor, dass der Markt gerade einen zwei-Bar-Reversal (Umkehr) im Unterstützungsbereich entwickelt hat. Ihre Einschätzung des Marktes ist bullisch. Sie beschließen, in den Markt einzusteigen.

Sie klicken also auf Ihre Tradingplattform und steigen mit einer _________ in den Markt ein.

- Market Order

- Stop Order

- Limit Order

- Gibt es da einen Unterschied?

Es gibt zahlreiche Diskussionen über Trading mit Price Action Chartmustern (Bar- oder Candlestick-Chartmuster) und Unterstützung/Widerstand. Aber die meisten kehren den technischen Aspekt, wie man genau in den Markt einsteigt, unter den Teppich.

Gebräuchliche Orderarten

Die meisten Tradingplattformen bieten drei Orderarten an: Stop Order, Market Order und Limit Order.

Wir wollen mit der Unterscheidung zwischen Market Order und Limit Order beginnen:

Market Order

Eine Market Order wird sofort ausgeführt. Aber Sie wissen nicht, zu welchem Kurs exakt Ihre Order ausgeführt werden wird.

Deren Ausführung wird garantiert, aber der Kurs nicht.

Limit Order

Eine Limit Order muss mit einem Limitkurs ausgeführt werden. Sie können eine Buy Limit Order nur unter dem Marktkurs platzieren. (Eine Limit Order über dem Marktkurs zu platzieren, verwandelt diese in eine Market Order.) Ebenso können Sie eine Sell Limit Order nur über dem Marktkurs platzieren.

Wenn Ihnen der Markt Einlass zum Limitpreis gewährt, wird Ihre Limit Order ausgeführt. Wenn der Markt Ihren Limitpreis nicht erreicht, wird Ihre Order nicht ausgeführt. Die Limit Order stellt von ihrer Bedeutung her das Gegenteil einer Market Order dar.

Obgleich Sie den Preis kennen, zu dem Ihre Order ausgeführt wird (wenn dies der Fall ist), haben Sie keine Gewähr, dass sie ausgeführt werden wird.

Stop Order

Wenn Sie erst einmal den Unterschied zwischen einer Market Order und einer Limit Order erfasst haben, werden Sie es einfach finden zu verstehen, was eine Stop Order ist. Eine Stop Order ist nämlich eine bedingte Market Order.

Eine Buy Stop Order wird an einem Kurslevel über dem Marktkurs platziert (Eine Sell Stop Order wird unter dem Marktkurs platziert.) Wenn der Markt dieses Kurslevel erreicht, wird die Stop Order zu einer Market Order und somit sofort ausgeführt.

Beachten Sie, dass eine Stop Order zur Market Order wird, wenn Sie ausgelöst wird. Das bedeutet, dass der Ausführungskurs nicht garantiert ist.

Einstiegstechniken für das Price Action Trading

Einfach ausgedrückt, heißt das: Stop Orders sind für das Trading von Ausbrüchen geeignet, während für Limit Orders das Gegenteil zutrifft.

Ausbruch-Trades – Stop Orders

Wenn Sie meinen, dass die Kurse nach einem Ausbruch die gleiche Richtung beibehalten werden, verwenden Sie Stop Orders.

Der obige Chart zeigt die Momentaufnahme (Snapshot) eines Bärenmarktes.

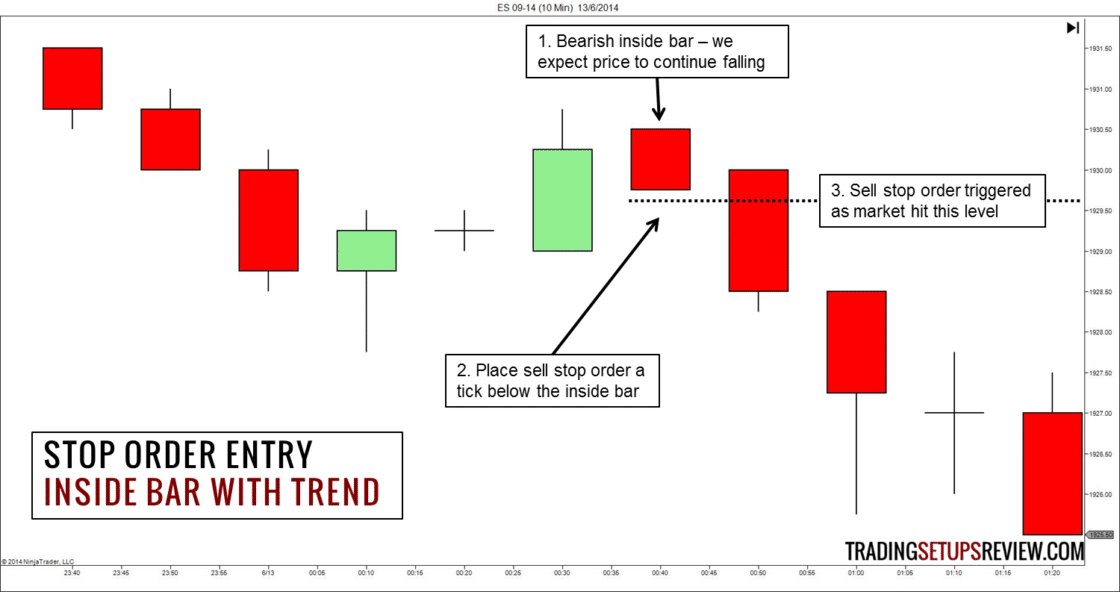

- Bärische Inside Bar (Innenstab). Wir erwarten, dass die Kurse weiter fallen, nachdem sie einen Ausbruch unter die Inside Bar vollzogen haben.

- Platziere eine Sell Stop Order einen Tick unter der bärischen Inside Bar.

- Die Sell Stop Order wurde ausgelöst, als der Markt das Tief des Innenstabes durchbrach.

In diesem Fall benutzten wir eine Sell Stop Order, um den Ausbruch aus einer Inside Bar zu traden. Wir können Stop Orders auch verwenden, um den Ausbruch aus irgendwelchen anderen Price Action Formationen zu traden. Dazu gehören Chartmuster, Swing-Pivots oder sonstige Unterstützungs-/Widerstandsbereiche.

Stop Orders bieten die Vorteile der Bestätigung und der effizienten Ausführung.

Stop Orders werden nur aufgrund von Ausbrüchen getriggert (aktiviert). Der Ausbruch dient der Bestätigung unserer Markteinschätzung. Daher steigen wir mit Stop Orders durch Bestätigung in den Markt ein. Wenn die Bestätigung (Ausbruch) nicht erfolgt, werden wir den Trade nicht eingehen.

Außerdem ist das die wirksamste Art, um Ausbrüche zu traden. Hätten wir den Ausbruch abgewartet, um erst dann mit einer Market Order händisch einzusteigen, würden wir wohl mit einer erheblichen Slippage rechnen müssen. Aber wenn wir eine Stop Order verwenden, verwandelt der Ausbruch diese Stop Order automatisch in eine Market Order, die unverzüglich ausgeführt wird. Obwohl wir vielleicht trotzdem mit Slippage zu rechnen haben, hat die Verwendung von Stop Orders dennoch entscheidende Vorteile gegenüber der manuellen Eingabe von Market Orders.

Wenn ich Chartmuster trade, bevorzuge ich den Einsatz von Stop Orders. Das liegt daran, dass Kursmuster Ausbruchsignale sind. Kursmuster sind Hinweise dafür, das die Kurse wahrscheinlich ausbrechen und in die entsprechende Richtung weiterlaufen werden. Bullische Muster weisen nach oben und bärische Muster nach unten.

(Es sei denn, ich erwarte, dass die Ausbrüche fehlschlagen und ich baue sogar darauf.)

Fade Trades – Limit Orders

Wenn Sie der Ansicht sind, dass der Markt nach einem Ausbruch seine Richtung ändert, verwenden Sie Limit Orders.

Es gibt zwei typische Szenarien: Vielleicht wollen Sie gegen die Ausbrüche aus einer Kursspanne handeln (fade). Oder Sie wollen eine Kursbewegung gegen den Trend handeln (fade).

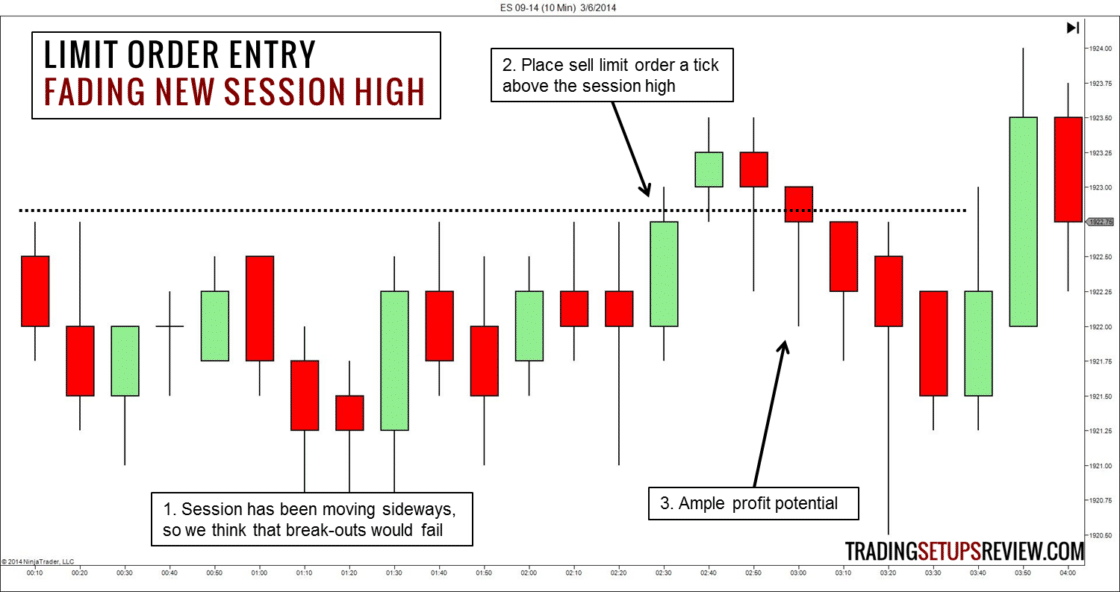

Das folgende Beispiel zeigt das erste Szenario.

- In dieser Handelssitzung haben sich die Kurse nirgendwohin bewegt, so dass eine enge Handelsspanne entstand.

- Da wir erwarteten, dass Ausbrüche aus dieser engen Handelsspanne fehlschlagen werden, platzierten wir eine Sell Limit Order genau über dem Hoch der Handelssitzung. Als die Kurse nach oben schnellten, wurde unsere Limit Order ausgelöst.

- Da unsere Order genau über der Handelsspanne ausgeführt wurde, bot sich uns ein enormes Gewinnpotential.

Wenn man eine enge Schiebezone (Trading Range) tradet, sind Limit Orders ideal. Würde man keine Limit Orders nutzen, könnte das Gewinnpotential sehr reduziert werden.

Mit einer Limit Order in einen Markt einzusteigen, stellt eine fortgeschrittene Technik dar. Das ist darauf zurückzuführen, dass eine Limit Order im Grunde eine Wette gegen die letzte Marktbewegung darstellt. Auf einer Mikroebene bedeutet der Einsatz von Limit Orders, dass man Umkehr-Trading (reversal trading) macht. Und Umkehr-Trading ist immer heikel.

Wenn Sie aber in der Lage sind, Limit Orders klug einzusetzen, bieten diese einen großen Timing-Vorteil , wobei die Gefahr einer ungünstigen Kursbewegung eher gering ist. Mit einer gut platzierten Limit Order werden Sie während des Trades nicht mehr als ein paar Ticks an Buchverlusten erleiden.

Weitere Betrachtungen zu Price Action Einstiegen

Die allgemeine Regel lautet: Verwenden Sie Stop Orders für Ausbrüche und Limit Orders für erwartete Fehlausbrüche.

Aber das vorrangige und übergeordnete Prinzip lautet: Verwenden Sie das, was sich mit Ihrer Tradingstrategie vereinbaren läßt.

Wenn Ihre Tradingstrategie eine bestimmte Einstiegsmethode vorgibt, halten Sie sich daran, solange keine Gründe vorliegen, die für eine Optimierung sprechen.

Einstiegsmethoden können nie perfekt sein, und das gilt für alle anderen Teile einer Tradingstrategie. Suchen Sie also nicht nach der perfekten Einstiegsmethode. Versuchen Sie einfach deren Konsequenzen und Abwägungen zu verstehen.

Wenn Sie mehr über Price Action Trading erfahren möchten, schauen Sie sich meinem Tradingkurs an: Daytrading with Price Action

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: How to enter the market as a Price Action Trader

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Ein 5-Punkte-Plan für Price Action Trader

Price Action Trading ist eine wunderbare Sache und ein einfacher Weg, um die Märkte zu erfassen und zu deuten.

Das ist, als hätten Sie einen tragfähigen Price Action Tradingplan und halten sich daran.

Sie hätten gerne mehr Gewinne, geringere Drawdowns und weniger Verlusttrades. Sie kaufen jedes Tradingbuch, das Sie finden können und lernen am meisten von Tradingkollegen. Und diese können tatsächlich hilfreich sein.

Am besten können Sie Ihr Trading dadurch verbessern, indem Sie es vereinfachen. Dadurch wird es Ihnen leichter fallen, sich nach Ihren Trading-Regeln zu richten. Sofern Sie sich an eine einfache Price Action Methode halten, ist dies sogar noch besser, weil Sie dafür keine kostspieligen und hochtrabenden Indikatoren brauchen.

Es folgt nun ein einfacher Plan, um konstante Ergebnisse als Price Action Trader zu erzielen:

Halten Sie es einfach

Wenn Sie mit Price Action Trading vertraut sind, wussten Sie, dass es darauf ankommt.

Komplexität führt zu Verwirrung. Einen verwirrten Trader können wir sozusagen als Opfer ausnehmen, aber wir selbst wollen kein solcher sein.

Einfachheit ist wirksam und praktizierbar. Sie verstehen, was Sie tun, und Sie können sich an Ihren Plan halten. Aber ein einfacher Ansatz bedeutet keinesfalls, dass Sie keine Mittel mehr zur Hand hätten.

„Alles sollte möglichst einfach gehalten werden, aber nicht einfacher.“

Albert Einstein

Das heißt, dass Sie die einfachste Tradingmethode entwickeln müssen, die funktioniert, und nicht eine, die allzu vereinfachend ist. Oder anders ausgedrückt: Sie müssen den Markt begreifen, und das müssen Sie mit möglichst wenig Instrumenten bewerkstelligen.

Und das ist der Weg, um das zu schaffen. Entfernen Sie alle Indikatoren. Jawohl, alle.

Danach versuchen Sie, die Kurse zu erfassen, zu analysieren und die Price Action zu prognostizieren. Kommen Sie nicht einmal auf den Gedanken, in diesem Stadium bereits irgendeinen Trade einzugehen.

Jetzt nehmen Sie den Indikator dazu, den Sie am meisten vermissen. Sie werden genau wissen, welcher das ist, nachdem Sie genügend Zeit mit dem „nackten“ Chart verbracht haben.

Wiederholen Sie jetzt die Übung des Chartlesens. Nun werden Sie nicht mehr nur die Kurse sehen, sondern auch deren Wechselwirkungen mit dem Indikator, den Sie gerade hinzugefügt haben. Wie im folgenden Beispiel, bei dem das Zusammenspiel zwischen der Kursentwicklung und einem gleitenden Durchschnitt gezeigt wird.