Trades eröffnen erklärt in 30 Sekunden

- Bevor man einen Trade eröffnet, ist es wichtig, eine gründliche Marktanalyse durchzuführen. Es gibt zwei Hauptarten von Marktanalysen: die technische Analyse, die sich auf Diagramme und Statistiken stützt, und die fundamentale Analyse, die sich mit wirtschaftlichen Indikatoren befasst.

- Die Wahl des richtigen Zeitpunkts zum Eintritt in einen Trade ist entscheidend. Dies kann durch technische Analyse erreicht werden, indem man beispielsweise nach bestimmten Chartmustern sucht. Setzen Sie sich klare Ziele für den Trade. Das kann ein bestimmter Gewinn sein, den man erreichen möchte, oder ein Niveau, bei dem man aussteigen möchte.

- Wenn Sie mit Hebel handeln, ist es wichtig zu wissen, wie dies Ihr Risiko erhöht. Hebel ermöglicht es Ihnen, mit mehr Geld zu handeln als Sie haben, aber es erhöht auch das Risiko von Verlusten.

- Achten Sie auf aktuelle Nachrichten und Ereignisse, die sich auf den Markt auswirken könnten. Wirtschaftsberichte, politische Ereignisse und andere Nachrichten können starke Auswirkungen auf die Märkte haben. Es ist wichtig, eine klar definierte Handelsstrategie zu haben und sich an diese zu halten. Das kann helfen, emotionale Entscheidungen zu vermeiden, die oft zu Verlusten führen.

- Beobachten Sie die allgemeinen Marktbedingungen. Ist der Markt volatil, stabil oder in einem Auf- oder Abwärtstrend? Überlegen Sie, wie lange Sie in den Trade investiert sein möchten. Sind Sie ein Daytrader, der innerhalb eines Tages Positionen eröffnet und schließt, oder ein Langzeitinvestor?

Trades eröffnen: man braucht einen Trade-Auslöser

Jeder Trader nähert sich dem Markt unterschiedlich. Aber unabhängig davon, wie Sie den Markt analysieren, benötigen Sie einen Trade-Auslöser – ein Signal, das Ihnen sagt, wann Sie in den Markt einsteigen sollten. Dies ist ein entscheidender Teil Ihres Handelsplans. Sie haben zwar viele Möglichkeiten, um Ihren Markteinstieg zu timen, aber Chartmuster zeichnen sich als ideale Kandidaten aus.

Warum?

Ein Trade-Auslöser bedarf einer genauen Definition. Ein Trade-Auslöser sollte Ihnen dabei behilflich sein, ein entschlossener Trader zu werden. Sie müssen genau wissen, wann ein Trade ausgelöst wird und ohne Zögern in den Markt einsteigen. Unklarheiten sind hier fehl am Platz.

Ein Trade-Auslöser sollte Ihnen dabei helfen, Ihr Handelsrisiko zu managen. Ein zeitlich passender Trade-Einstieg kann für die Position ungünstige Kursbewegungen begrenzen und Sie darüber informieren, wann Sie aussteigen müssen, falls der Markt nicht in die für Sie günstige Richtung verläuft.

Ein Chartmuster erfüllt beide Anforderungen.

Mit Hilfe von Identifikationsregeln können Sie Chartmuster eindeutig bestimmen.

Dies bedeutet nicht, dass Sie eine Pin Bar wie andere Trader definieren müssen. Aber Sie müssen sich an eine einheitliche Definition einer Pin Bar halten.

Außerdem weist ein Kursmuster auf eine kurzfristige Veränderung von Angebot und Nachfrage hin.

Daher fungiert es als untergeordnetes Merkmal für Unterstützung und Widerstand. Das Chartmuster bietet dementsprechend ein natürliches Stop Loss Level (auch als Chartmuster-Stopp bekannt). Diese Eigenschaft hilft Ihnen, Ihr Handelsrisiko zu begrenzen.

In diesem Artikel erfahren Sie, wie Sie den Einstieg in Ihren Trade mit drei Chartmustern zeitlich abstimmen können:

- Hikkake

- Three-Bar Reversal = Umkehrformation aus drei Kursstäben (mit einer Modifikation zum Intraday-Trading)

- Pin Bar

Sie werden lernen, wie Sie den Einstieg für Ihren Trade mit drei Chartmustern zeitlich abstimmen können.

Der effizienteste Weg, um zu lernen, besteht darin, Beispiele durchzuarbeiten. Jedes Chartmuster beginnen wir mit dessen Identifikationsregeln und schließen mit einem Chartbeispiel ab.

In den folgenden Beispielen führen wir Trendlinienanalysen durch und verwenden Chartmuster als Auslöser. Insbesondere wenden wir die erste Strategie an, die in diesem Tradingartikel über Trendlinien behandelt wird.

(Für die Studenten meines Kurses : Alle eingezeichneten Trendlinien entsprechen fundierten Pivots.)

Trades eröffnen mit dem Hikkake Chartmuster

Ein Hikkake ist die gescheiterte Formation eines Inside-Kursstabes. Diese Kursformation verführt Trader, die auf einen Ausbruch-Trade mit einer Inside-Bar (Innenkursstab) ausgerichtet waren.

Identifikation und Auslöseregeln

- Entdecken Sie eine Inside-Bar. Dies ist Kursstab 1.

- Kursstab 2 muss ein tieferes Hoch und ein tieferes Tief aufweisen.

- Platzieren Sie eine Kaufstopp-Order am Hoch der Inside-Bar (d.h. Kursstab 1).

- Stornieren Sie die Order, wenn Sie nicht nach drei Kursstäben ausgelöst wird (d.h. durch Kursstab 5).

Diese Regeln beziehen sich auf den bullischen Hikkake. Beim bärischen Hikkake ist es umgekehrt.

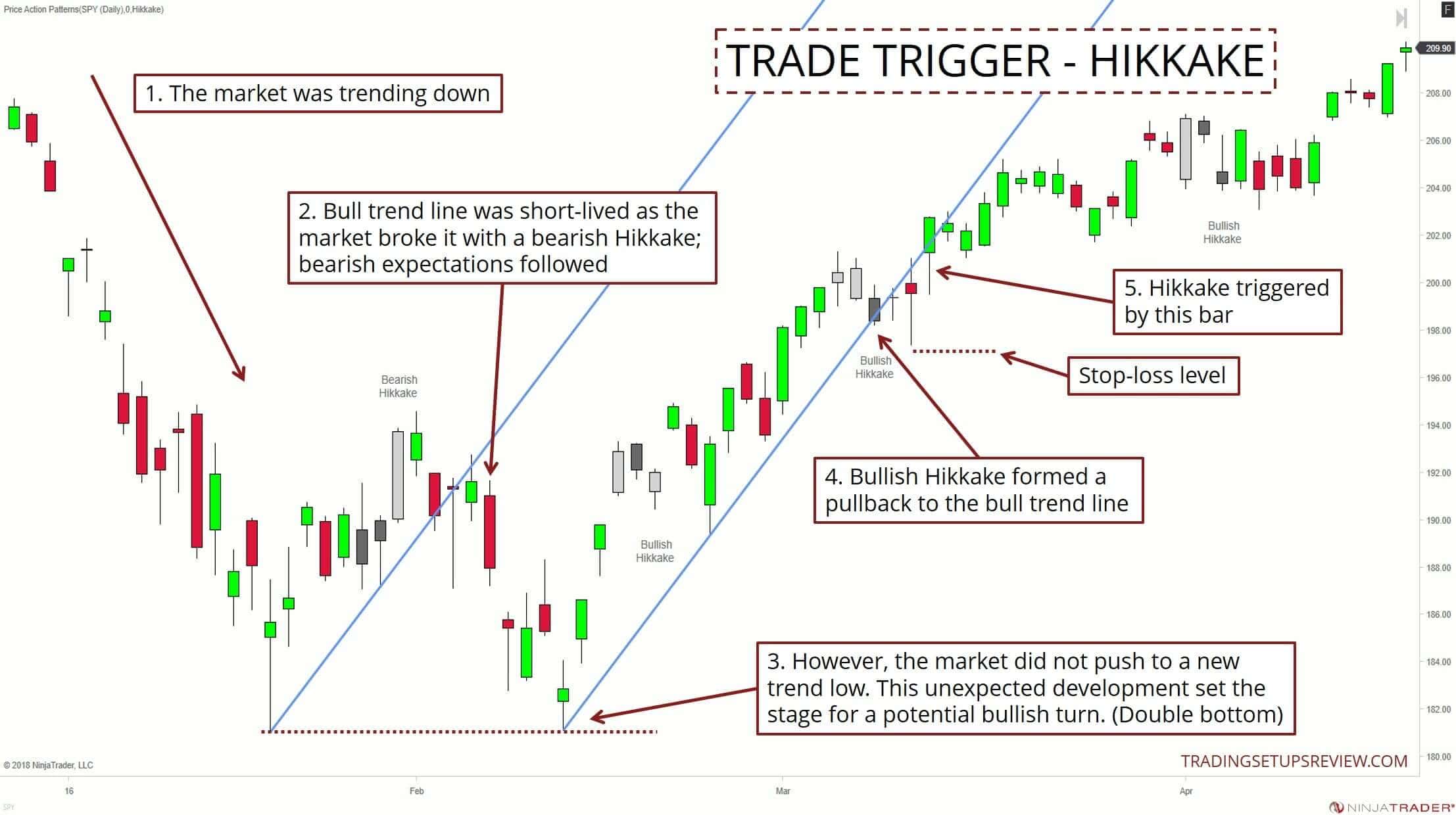

Tradingbeispiele: Tageschart von SPY ETF

- Der abgebildete Tageschart des SPY begann mit einem Abwärtstrend.

- Eine bärisches Hikkake durchbrach die kurzlebige bullische Trendlinie. Wir erwarteten, dass sich der Abwärtstrend fortsetzt.

- Der Markt bildete jedoch stattdessen einen „Double Bottom“ (Doppelboden) aus und unterstützte einen bullischen Ausblick. (Eine bullische Trendlinie entwickelte sich kurz danach.)

- Es entwickelte sich ein bullisches Hikkake Chartmuster als Rücksetzer zur Trendlinie.

- Dieser Kursstab löste unseren Einstieg aus, da der Markt Unterstützung an der bullischen Trendlinie fand. Das Chartmuster Stop Loss ergab sich aus dem niedrigsten Kurswert zwischen dem Hikkake-Chartmuster und dem Einstiegs-Kursstab.

Trades eröffnen mit Three-Bar-Reversal = Umkehrformation aus drei Kursstäben (mit einer Modifikation zum Intraday-Trading)

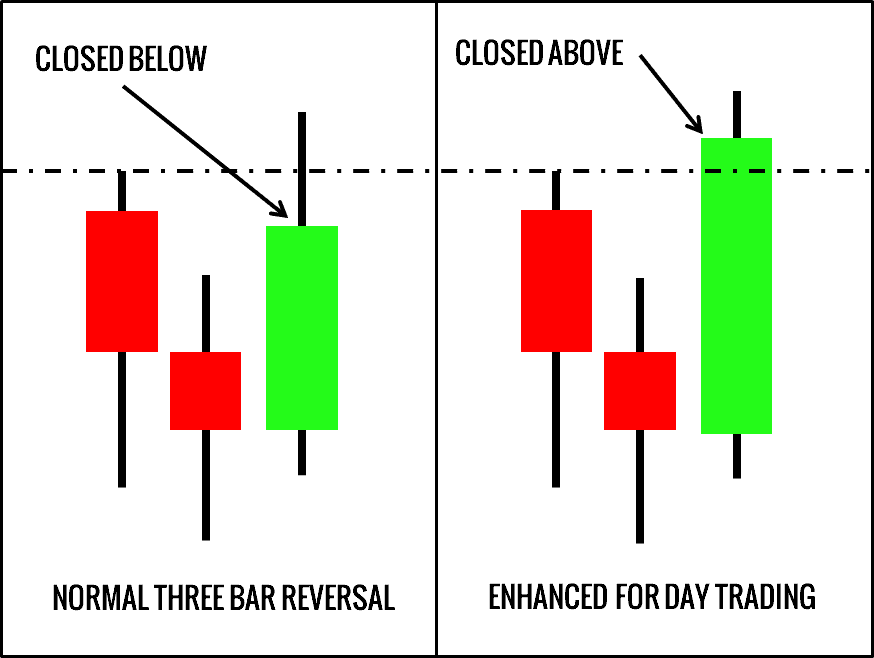

Eine Umkehrformation aus drei Kursstäben (Three-Bar Reversal) tritt zu häufig im Intraday-Handel auf. Daher schlug Alton Hill von TradingSim ein zusätzliches Kriterium für Intraday Three-Bar Reversals vor.

Identifikation und Auslöse-Regeln

- Kursstab 1 schließt unten / ist bärisch

- Das Tief von Kursstab 2 befindet sich unter dem Tief von Kursstab 1.

- Das Tief von Kursstab 3 liegt höher als das Tief von Kursstab 1.

- Kursstab 3 schließt über dem Hoch von Kursstab 1 und Kursstab 2.

- Kaufen Sie mit einer Market Order zum Schlusskurs von Kursstab 3.

Diese Regeln gelten für bullische Three-Bar Reversals und werden für bärische Einstiege umgedreht.

Trade-Beispiel: 4-Stunden-Chart von EUR/USD Futures (6E)

- Je nach Ihrem Handelsansatz waren diese beiden bärischen Chartformationen potentielle Auslöser. Hier konzentrieren wir uns allerdings nicht darauf, da wir schauen wollen, wo die Kurse von der Trendlinie abprallen.

- Diese bullische Kurslücke in Richtung der abwärts gerichteten Trendlinie forderte den Abwärtstrend heraus.

- Der Markt wies diesen Versuch jedoch ab und zwar in Form eines bärischen Drei-Kerzen-Reversals, also einer bärischen aus drei Kursstäben bestehenden Umkehrformation. Unser Trade-Auslöser war der Schlusskurs dieser bärischen Formation. Der Stop Loss Punkt liegt direkt über diesem Kursmuster.

(Das rasche Scheitern der beiden vorherigen bullischen 3-Kerzen-Reversals deutete auf eine Fortsetzung des Abwärtstrends hin.)

Klicken Sie hier für weitere Intraday Trading Beispiele des Drei Kerzen Reversal

Trades eröffnen mit dem Pin-Bar Chartmuster

Eine Pin Bar (auch Pinocchio Bar) ist eines der beliebtesten Kursmuster und ein nützlicher Auslöser für viele Handelsmethoden.

Identifikation und Auslöse-Regeln

Eine bullische Pin Bar muss folgende Voraussetzungen erfüllen:

- Eröffnung über der Unterstützung

- Handel unter der Unterstützung während eines Großteils der Kursspanne.

- Schlusskurs über der Unterstützung

Für bärische Pin Bars drehen Sie die Regeln einfach um und achten auf einen Test des Widerstands anstatt der Unterstützung.

Trade-Beispiele Wochenchart von SPY ETF

Sie haben bestimmt schon gehört, dass Sie Kursmuster für jeden Zeitrahmen verwenden können. Dies trifft zwar nicht für die komplexen Formationen zu, aber für einfache Formationen wie die der Pin Bar ist es schon der Fall.

Dieses Beispiel bezieht sich auf den Wochenchart.

- In diesem Chart benötigen Sie keine Trendlinie, um den Aufwärtstrend zu veranschaulichen. In diesem Beispiel ist die Trendlinienanalyse jedoch ein Eckpfeiler für die Konsequenz beim Trading. Die Trendlinie ist hilfreich, um zu bestimmen, auf welche Pin Bar Sie achten müssen.

- Einige Pin Bars haben zur Aufwärtsbewegung des Marktes beigetragen. Aber diese Pin Bar löste unseren Trade aus, als sie von der aufwärts gerichteten Trendlinie abprallte.

- Der Verluststopp des Kursmusters befindet sich genau unter dem Tief der Pin Bar.

Die NR7 Strategie für optimalen Trend-Einstieg

Die ruhige Phase vor der nächsten explosiven Marktbewegung ist wie die Ruhe vor dem Sturm. Der Trend-Einstieg mit dem NR7 hilft uns, die Ruhe zu finden, so dass wir uns vorbereiten und vom kommenden Sturm profitieren können.

NR7 bedeutet „narrow bar 7“ (enger Kursstab 7). NR7 bezeichnet einen Kursstab, der eine geringere Kursspanne als die sechs Kursstäbe davor aufweist. Es handelt sich um eine Verminderung der Kurspanne, die der Erweiterung der Kursspanne vorausgeht.

In unserer Strategie haben wir eine einfache Trendregel hinzugefügt, um Trend-Trades mit geringem Risiko ausfindig zu machen.

Tradingregeln für die Tradingstrategie NR7

Long Trading Strategie

- Die letzten 7 Kursstäbe (Bars) befinden sich vollständig über dem 20-Perioden EMA (exponential moving average = Exponentieller gleitender Durchschnitt).

- Kauf beim Ausbruch durch das Hoch des NR7-Kursstabes.

Short Trading Stratgie

- Die letzten 7 Kursstäbe befinden sich vollständig unter dem 20-Perioden EMA (exponential moving average = Exponentieller gleitender Durchschnitt).

- Verkauf beim Ausbruch durch das Tief des NR7-Kursstabes.

Beispiele für NR7-Trades

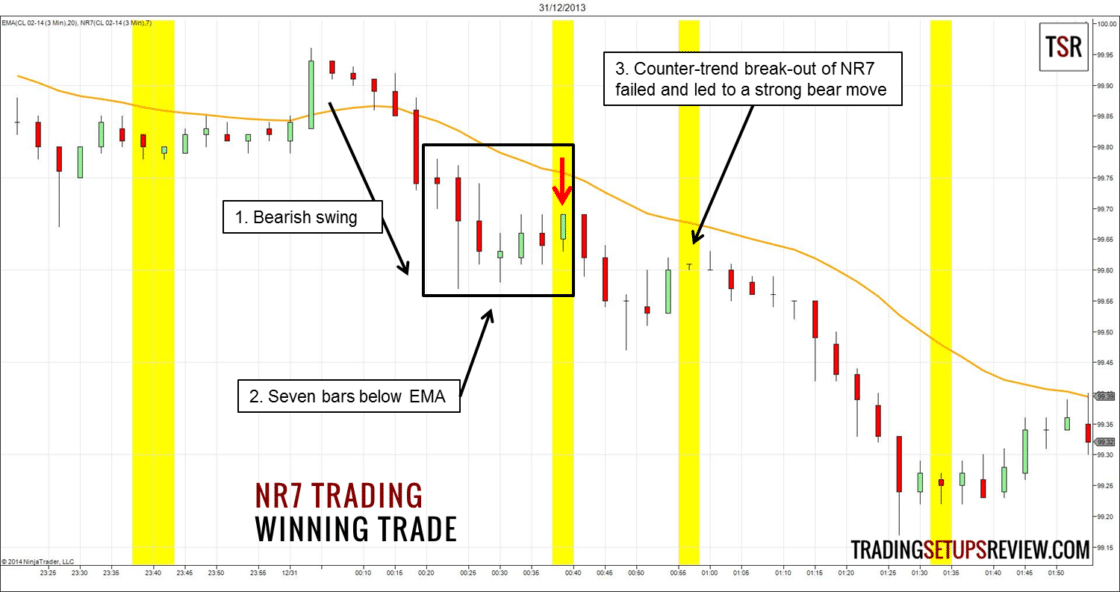

Gewinntrade für bärischen NR7

Das ist ein 3-Minuten Chart des CL Futures (WTI Rohöl), der an der NYMEX gehandelt wird. Die orangefarbene Linie ist der 20-Perioden EMA. Die NR7-Kursstäbe weisen einen gelben Hintergrund auf.

- Die Kurse haben sich von über dem EMA während acht aufeinander folgenden bärischen Kursstäben nach unten bewegt.

- Die sieben Kursstäbe, die den NR7-Kursstab bestimmt hatten, befanden sich alle unter dem EMA und zeigten damit, dass das bärische Momentum andauerte. Obwohl der NR7-Kursstab höher schloss als er eröffnet hatte, entwickelte sich mit den zwei Kursstäben davor ein kleines dreifaches Top (triple top). Nachdem das Tief des NR7-Kursstabes durchbrochen wurde, bezogen wir eine Short-Position.

- Die Kurse stiegen wieder und testeten die Gewinnschwelle des Trades. Aber nach dem fehlgeschlagenen bullischen Ausbruch aus dem Doji NR7, erfolgte ein Kurssturz.

Der Doji NR7 ist auch ein gutes Beispiel, das uns davor warnt, das NR7 zu benutzen, um eine Trendumkehr zu traden, ohne eine Bestätigung aufgrund zusätzlicher Analyse abzuwarten.

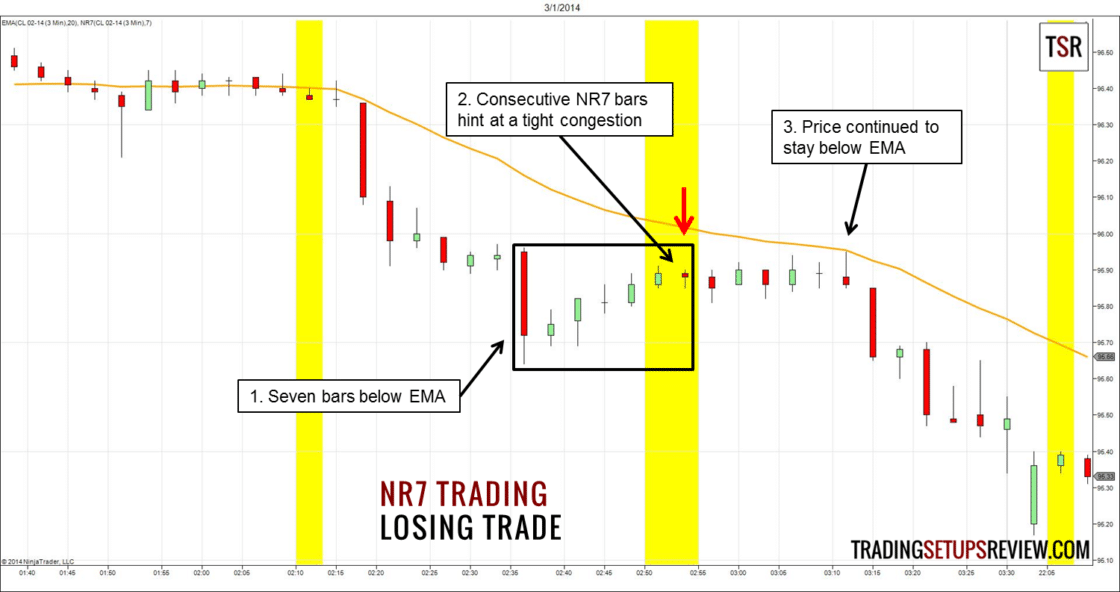

Verlusttrade für bärischen NR7

Das ist ein weiterer 3-Minuten-Chart des CL Futures (Rohöl-Future). In diesem Beispiel erfuhr der NR7-Trade eine Zickzack-Kursbewegung (whipsaws).

- Die sieben Kursstäbe, die dem NR7-Kursstab vorausgingen, befanden sich alle unterhalb des EMA. Trotz der vier bullischen Kursstäbe im Retracement, konnten die Kurse den EMA nicht erreichen

- Als die Kurse das Tief des zweiten NR7-Kursstabes durchbrachen, bezogen wir eine Short-Position. Aber die aufeinander folgenden NR7-Kursstäbe waren ein Hinweis auf eine Konsolidierung mit enger Kursspanne, die dann folgte.

- Unser Verluststopp (stop-loss) wurde am Hoch des NR7-Kursstabes ausgelöst. Es handelte sich um einen falschen Ausbruch, so dass sich danach der Abwärtstrend fortsetzte. Der Wiedereinstieg war eine Möglichkeit bzw. Option, die durchaus berechtigt war, da sich die Kurse im Verlauf des Retracements unterhalb des EMA aufhielten, wobei nichts gegen unsere bärische Prognose sprach.

Abschließende Bemerkungen zur Tradingstrategie NR7

Toby Crabel hat das NR7-Muster zusammen mit dem NR4/ID Trading Setup untersucht. Beide Muster sind beliebte Tradinginstrumente, die in vielen Tradingstrategien zu finden sind.

Bei dieser NR7-Tradingstrategie haben wir uns auf Märkte ausgerichtet, die einen starken Trend aufweisen, wobei wir die NR7-Methode als Einstieg mit geringem Risiko verwendet haben, um in den Trend zu kommen.

Folgen Sie den Regeln nicht blindlings und mechanisch. Einige NR7-Kursstäbe erscheinen am Hoch eines Aufwärtstrends oder am Tief eines Abwärtstrends. Diese Gegebenheiten sind nicht Gegenstand dieser Tradingstrategie. Warten Sie einen echten Pullback ab, bevor Sie einsteigen.

Nehmen Sie sich in Acht, wenn Sie mehrere NR7-Kursstäbe sehen. Kursstäbe mit geringer Kursspanne, die gehäuft auftreten, sind ein Anzeichen für eine Konsolidierung, in der NR7-Muster weniger zuverlässig sind.

Denken Sie daran, den Weg des geringsten Widerstandes zu verfolgen. Der beste NR7-Kursstab erscheint dann, wenn sich die Kurse gegen Weg des geringsten Widerstandes bewegen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: NR 7 Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Trade-Gründe in Konfluenzzonen nutzen

Konfluenz bezeichnet den Vorgang des Zusammentreffens. Händler verwenden dieses Wort als Begriff, der sich auf mehrere Beweggründe für die Aufnahme eines Trades bezieht. Je mehr Gründe Sie haben, einen Trade zu machen, desto besser. Und Bonuspunkte gibt es, wenn die Ursachen für einen Trade nichts miteinander zu tun haben.

Es gibt viele mögliche Gründe, warum Sie einen Trade eingehen sollten. Es folgen einige meiner Favoriten:

- Trendlinie als Unterstützung oder Widerstand

- Konsolidierung oder Schiebezone als Unterstützung oder Widerstand

- Wechselnde Unterstützung bzw. wechselnder Widerstand

- Volumen-Signale

- Divergenz-Indikator

- Formationen von Kursstäben und Candlesticks (Kerzen)

- Chartmuster

Wenn Sie eine Kombination von Indikatoren bevorzugen, sollten Sie sich mit dem Konzept der Multikollinearität vertraut machen.

Multikollinearität ist ein statistischer Begriff für ein Problem, das in der technischen Analyse üblich ist. Das heißt, wenn man ohne es zu wissen, die gleiche Art von Informationen mehr als einmal verwendet. Analysten müssen aufpassen, dass sie keine technischen Indikatoren verwenden, die die gleiche Art von Informationen liefern (siehe Artikel von Stockcharts).

Beispiele für Konfluenz in der Handelsspanne

Um den Einfluss der Konfluenz in den Beispielen zu verdeutlichen, ist jeder Grund, der das Setup bzw. die Konstellation für einen Trade unterstützt, fett gedruckt.

Die Beispiele beziehen sich auf mehrere Muster, die in meinem Kurs zum Trading mit Price Action behandelt werden. Machen Sie sich darüber keine Gedanken. Nehmen Sie einfach zur Kenntnis, dass es sich entweder um eine bullische oder um eine bärische Situation handelt, damit Sie die Beispiele problemlos verfolgen können.

Trading-Beispiel 1: Tageschart von HPQ

Dieses Beispiel zeigt das Zusammentreffen von fünf Gründen für den Kauf im Bereich der Unterstützungszone.

- Die blau markierten Zonen signalisieren Konsolidierungen. Diese sich überlagernden Schiebezonen boten ein mögliches Unterstützungsniveau.

- Als die Kurse erstmals fielen, um die Unterstützung zu testen, entwickelte sich ein nach oben gerichtetes bullisches Verzögerungsmuster. (Wie ich es in meinem Kurs vermittle).

- Später entwickelte der Markt den ersten Konsolidierungsbereich seit Beginn des Rücksetzers (Retracement). Solche die Kursaktivität abwürgende Aktion bestätigt, dass die Unterstützung standhielt.

- Dieser misslungene Ausbruch aus der Schiebezone bildete auch eine Doppelboden-Formation aus.

- Betrachten Sie nun das MACD-Diagramm ganz unten. Es zeigt eine bullische Divergenz, die die Doppelboden-Formation bestätigt.

Trading-Beispiel 2: Drei-Minuten-Chart von CL Futures

- Die letzte Schiebezone der vorherigen Handelssitzung ist hilfreich. Sie können diese nutzen, um die erste Unterstützung und den ersten Widerstand zu ermitteln. Im vorliegenden Fall wurde zunächst eine mögliche Unterstützungsebene dargestellt. Aber im weiteren Verlauf der Handelssitzung verwandelte sich diese in einen Widerstandsbereich.

- Aufgrund dieser beiden Punkte wurde eine bärische Trendlinie eingezeichnet.

- Der kleine blaue Pfeil kennzeichnet ein bärisches Anti-Climax-Muster. Es entwickelte sich, als der Markt anstieg, um die Trendlinie und den ermittelten Widerstand zu testen. (Erfahren Sie mehr über das Anti-Climax-Muster in diesem kostenlosen Artikel.)

- Der rot gekennzeichnete Bereich bezeichnet den bärischen Druck in unmittelbarer Nähe der Widerstandszone. Diese Hinweise sprachen schließlich insgesamt dafür, short zu gehen.

- Obwohl es danach zum Kursrückgang kam, gewann der Markt dennoch nicht genügend Dynamik, um den Trend weiter fortzusetzen. Aber bis zum Ende der Handelssitzung hat sich dieser Widerstand bewährt. (Der Markt hat diese Widerstandszone nämlich nicht erneut getestet.)

Trotz des Zusammentreffens von vier bärischen Signalen konnte der Markt den Abwärtstrend nicht wieder aufnehmen. Daher dürfte sich diese Konstellation für Trader mit ehrgeizigen Ausstiegsplänen nicht besonders gut entwickelt haben.

Keine Tradingmethode ist vollkommen, selbst wenn Sie einige davon miteinander kombinieren. So ist die Realität des Trading.

Beispiel 3: Drei-Minuten-Chart des ES Futures

- Der 50%ige Retracement-Bereich wird häufig verwendet, um Unterstützung und Widerstand zu projizieren. Ich verwende diese Zone zwischen 50 % und 61,8 % gerne als Aktionsraum.

- Wenn Sie dieses Konzept auf eine Handelssitzung anwenden, müssen Sie diese Zone in deren Verlauf anpassen, wenn sich die Schwankungsbreite vergrößert. Diese Zone entsprach zu jenem Zeitpunkt dem 50%-Retracement-Bereich der Tageskursspanne.

- Der 50%-Bereich stimmte mit der Schiebezone überein, die sich zuvor in der Handelssitzung entwickelt hatte.

- Diese beiden Pin Bars waren Anzeichen dafür, dass sich die 50%-Zone dem Kursanstieg widersetzte.

- Die Schiebezone war der erste Hinweis dafür, dass der Markt nach dem Pullback (Rückzug) nach oben zum Stillstand kam. (Ähnlich wie Punkt 3 in Beispiel 1)

Das Zusammentreffen von vier bärischen Signalen hat eine der besten Short-Konstellationen der Handelssitzung erfasst.

Schlussbemerkung über die Konfluenz von Trade-Gründen

Das Konzept der Konfluenz (des Zusammentreffens von Trade-Gründen) ist hilfreich. Setzen Sie Ihre Phantasie und Ihre Kreativität ein beim Experimentieren. Sie können sogar die Fundamentalanalyse mit ein paar Strukturen der Price Action einbeziehen.

Aber übertreiben Sie nicht bei Ihrem Entscheidungsprozess. Sobald Sie anfangen, den Überblick darüber zu verlieren, was Ihnen jedes Muster oder Instrument aufzeigt, sollten Sie sich zurückhalten.

Eine letzte Warnung: Sie könnten annehmen, dass Sie mit der Konfluenz von Trade-Gründen unbesiegbar sind und nicht verlieren können. Das stimmt aber nicht. Konfluenz-Trading ist nicht der Heilige Gral.

Aber es bietet uns einen vernünftigen Ansatz für den Handel in den Märkten.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The Power of multiple Trading Signals in Confluence Zones

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Abschließende Anmerkungen

Chartmuster sind nicht die einzige Möglichkeit, um Ihre Trades auszulösen. Aber sie sind praktische Werkzeuge für Price Action Trader, die auf allen Zeitebenen operieren.

Sie helfen Ihnen, gezielt einzusteigen und bieten Ihnen einen logischen Ausstiegspunkt, wenn es nach unten geht.

Die Beispiele haben gezeigt, wie diese Chartmuster innerhalb einer Trendlinien-Abprall-Strategie funktionieren. Ihre Handelsstrategie funktioniert besser mit bestimmten Kursmustern. Optimieren Sie Ihre Einstieg-Chartmuster, um eines zu finden, das zu Ihrem Tradingplan passt.

Diese Beispiele sollten Ihnen zeigen, wie Sie diese Kursmuster als Trade-Auslöser verwenden können. Es handelt sich dabei um Musterbeispiele, und daher sind Sie kein Beweis für die Rentabilität dieser Chartmuster.

Hinweis zum Price Action Chartmuster-Indikator

In den obigen Beispielen habe ich den Price Action Chartmuster-Indikator verwendet, der aus fünf Chartmustern besteht, wobei die oben erläuterten dazugehören.

Ein Indikator ist zwar nicht notwendig, aber er ist hilfreich, um schnelle Entscheidungen zu treffen, wenn ein qualifiziertes Chartmuster auftaucht.

Der Price Action Chartmuster-Indikator wurde kürzlich für den NinjaTrader 8 (NT8) überarbeitet, wobei die obigen Charts von NinjaTrader stammen.

Klicken Sie hier, um mehr über diese Software zu erfahren.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 4 Price Patterns For Timing Your Trade Entry

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zu Trades eröffnen

Was ist die erste Sache, die ich beachten sollte, bevor ich einen Trade eröffne?

Bevor Sie einen Trade eröffnen, ist es wichtig, eine gründliche Marktanalyse durchzuführen. Es gibt zwei Hauptarten der Marktanalyse: die technische Analyse, die sich auf Diagramme und Statistiken stützt, und die fundamentale Analyse, die wirtschaftliche Indikatoren berücksichtigt.

Wie finde ich den richtigen Einstiegspunkt für meinen Trade?

Der richtige Einstiegspunkt ist entscheidend. Nutzen Sie technische Analyse und suchen Sie nach Chartmustern oder Indikatoren, die darauf hinweisen, dass es ein guter Zeitpunkt zum Einsteigen sein könnte.

Sollte ich mir Ziele setzen, bevor ich einen Trade eröffne?

Ja, es ist ratsam, sich klare Ziele für den Trade zu setzen. Dies kann ein bestimmtes Gewinnziel oder ein Niveau sein, bei dem Sie die Position schließen möchten.

Welche Handelsstrategie sollte ich verwenden?

Die Wahl einer Handelsstrategie hängt von Ihren Zielen, Ihrer Risikotoleranz und Ihrem Trading-Stil ab. Es ist wichtig, eine Strategie zu haben, die zu Ihren Bedürfnissen passt, und sich daranzuhalten, um emotionale Entscheidungen zu vermeiden.