Contango erklärt – das Wichtigste vorweg

- Contango ist ein Fachbegriff aus dem Rohstoffhandel an den Futuresmärkten. Ein Contango tritt jedoch nur im Handel mit lagerfähigen Rohstoffen auf. Im Zusammenhang mit Index Futures, Finanz Futures oder auch im Handel mit Lebendvieh existiert kein Contango (ähnliche Preiseffekte an diesen Märkten werden allerdings fälschlicherweise oft mit dem selben Begriff bezeichnet).

- Ein Contango liegt vor, wenn der Preis des Futures eines Rohstoffs höher ist als sein Spotpreis.

- Der Spotpreis ist der Preis des Rohstoffs am sog. Spotmarkt (auch Cashmarkt oder deutsch Kassamarkt genannt). Hier wird der Rohstoff gegen sofortige Bezahlung (daher der Begriff Cashmarkt) gehandelt und sofort geliefert.

- Am Futuresmarkt wird eine Vereinbarung getroffen (Kontrakt), den Rohstoff zu einem zukünftigen Zeitpunkt zu liefern und zu bezahlen, allerdings zum aktuell vereinbarten Preis.

- Futures haben demnach einen Erfüllungszeitpunkt (Verfalldatum), zu dem Lieferung und Zahlung fällig werden. Es existieren so in jedem Rohstoffmarkt Futures unterschiedlicher Laufzeit (maximal 12) im Laufe eines Kalenderjahres.

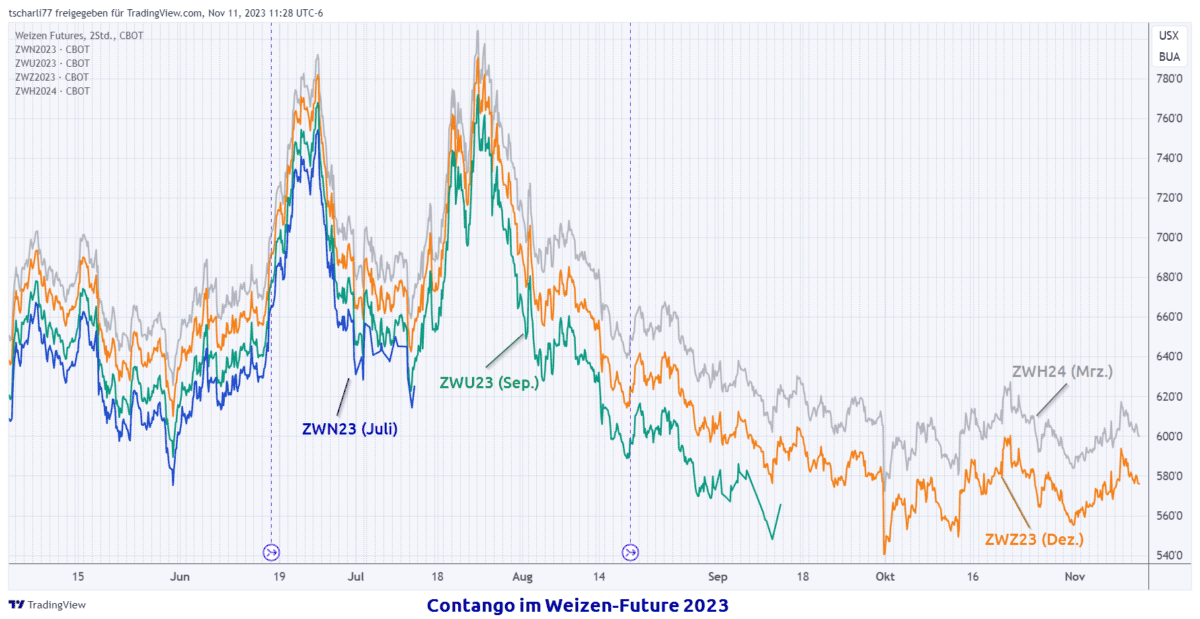

- Diese Futures werden zu unterschiedlichen Preisen gehandelt. Ist ein Future mit einem späteren Verfallsdatum teurer als der aktuell laufende Kontrakt (sog. “Frontkontrakt”), spricht man ebenfalls von Contango.

- Contango ist am Futuresmarkt die Normalsituation. Bei lagerfähigen Rohstoffen treten durch die Lagerung zusätzliche Kosten auf (Lagerkosten, Versicherungsprämien etc.), die in den Future eingepreist werden.

- Contango kann sowohl positive als auch negative Auswirkungen auf das Ergebnis eines Traders haben. Abhängig von der Handelsrichtung (Long oder Short) können beim “Rollen” des Futures (dem Übergang vom aktuell laufenden in einen nachfolgenden Kontrakt) Rollgewinne oder -verluste auftreten.

- Ein Händler kann aber seine Strategie darauf aufbauen, die Contango-Situation im Markt effektiv auszunutzen. Man spricht in dem Fall von Arbitrage, dem gezielten Ausnutzen von Preisdifferenzen in einem Markt. Eine Möglichkeit der Arbitrage bietet z.B. das Spreadtrading.

Contango is a term used frequently but understood rarely. (Contango ist ein häufig verwendeter, aber selten verstandener Begriff)

► Carley Garner, ‘Higher Probability Commodity Trading’

Inhalt

Contango im Trading – Einleitung

Im Umfeld des Tradings taucht immer wieder der Begriff “Contango” auf. Für Außenstehende wirkt er möglicherweise abstrakt: “Contango? Was ist das? Ahh – ein südamerikanischer Tanz vermutlich.”

In diesem Artikel werde ich den Begriff und seine verschiedenen Aspekte beleuchten. Beginnend mit einer grundlegenden Definition und einer Analyse der Grundlagen einer Contango- Situation will ich Ihnen ein fundiertes Verständnis für seine Handelsdynamik zu vermitteln.

Contango ist eine Erscheinung, die Ihr Trading in unterschiedlicher Weise beeinflusst. Wir werden die Bedeutung von Contango diskutieren, wobei wir Vor- und Nachteile dieser Dynamik betrachten. Der Fokus soll darauf liegen, Ihnen Einblicke für die effektive Nutzung im Rahmen Ihres Handels zu bieten.

Ich werde praxisorientierte Ansätze darstellen und Ihnen zeigen, wie Sie als Trader Contango in Ihre Strategien integrieren können, um potenziell davon zu profitieren. Dabei ist entscheidend, nicht nur das theoretische Wissen zu erarbeiten, sondern auch einen Blick auf die Praxis zu werfen.

Sie erfahren relevante Informationsquellen, die es Ihnen ermöglichen, stets über die neuesten Entwicklungen und Daten im Zusammenhang mit Contango informiert zu sein. Aktuelle und genaue Informationen sind unerlässlich, um im dynamischen Umfeld des Handels fundierte Entscheidungen zu treffen.

Erfahren Sie alles über Contango, wie es den Handel auf den Finanzmärkten beeinflusst und in Ihrer Tradingstrategie Verwendung finden kann.

Was ist Contango?

Der Begriff entspringt der Terminologie des Futurestradings (Terminhandel). Dort bezeichnet er eine Preisdifferenz von

- zwei Futures unterschiedlicher Laufzeit im selben Markt oder

- des aktuellen Rohstoffpreises am Spotmarkt in Relation zum aktuellen Futurespreis am Terminmarkt.

Dabei besagt “Contango”, dass

- der länger laufende Futureskontrakt (“Folgekontrakt”) teurer gehandelt wird als der aktuelle Kontrakt (“Frontkontrakt”) bzw.

- dass der aktuelle Frontkontrakt teurer ist als der zugrunde liegende Rohstoff am Spotmarkt.

Ein anderer Begriff für Contango ist “Forwardation”. Öfters werden Sie auch hören, dass der teurere Kontrakt “mit Prämie” gehandelt wird.

Tauchen wir etwas tiefer in diese Erklärung ein.

Spotmarkt (Cashmarkt) und Futuresmarkt (Terminmarkt) – zwei Märkte im Rohstoffhandel

Für den Handel mit Rohstoffen müssen zwei Märkte unterschieden werden:

Spotmarkt

Am Spotmarkt (auch “Cashmarkt” oder deutsch “Kassamarkt” genannt) werden Rohstoffe direkt gehandelt. Das beinhaltet die sofortige Lieferung und Bezahlung der Ware. Es erfolgt ein unmittelbarer Austausch und Eigentumsübergang (“Ware gegen Geld”) zwischen Verkäufer und Käufer zum jeweils aktuellen Marktpreis.

Termin- (Futures-)markt

Am Terminmarkt findet dagegen kein direkter Handel mit der Ware oder dem Rohstoff statt. Terminmärkte dienen der Vereinbarung von Kontrakten zur Lieferung und Bezahlung einer Ware zu einem späteren Zeitpunkt, jedoch zum aktuell gültigen Preis.

Terminmärkte erfüllten ursprünglich eine Absicherungsfunktion (“Hedging“): Der Käufer einer Ware sicherte sich durch die Festschreibung des Preises gegen künftige Preisanstiege ab, der Verkäufer konnte aufgrund der Abnahmezusage ökonomischer kalkulieren.

Diese Verträge wurden “Forwards” genannt und ursprünglich frei zwischen den Geschäftspartnern geschlossen. In der weiteren Folge wurden diese Forwards standardisiert und konnten damit an speziellen Terminbörsen gehandelt werden. Dadurch entfiel der unmittelbare Kontakt zwischen den beiden Vertragspartnern.

Der Käufer der Ware erstand jetzt statt dem Rohstoff einen Future und damit die von der Börse abgesicherte Zusage, den Rohstoff zu einem festgelegten Zeitpunkt, in zugesicherter Qualität und Menge zum aktuell festgeschrieben Preis zu erhalten.

Der Verkäufer ging mit dem Future eine vertraglich bedingte Lieferverpflichtung ein. Die Börsentauglichkeit dieser Verträge machte damit auch die Spekulation mit den Kontrakten möglich.

Börsengehandelte Terminkontrakte werden “Futures” genannt, die Börsen “Futuresbörsen”. Futuresbörsen dienen also der Absicherung der Rohstoffhändler (“Kommerzielle Hedger”) und als Handelsplatz der Trader und Spekulanten.

Das Verhältnis von Futurespreis und Spotpreis

Am Kassamarkt (“Ware gegen Geld”) bildet sich der Preis eines Rohstoffs nach den Grundsätzen von Angebot und Nachfrage. Es ist im Grund ein latentes “Feilschen” von Anbieter und Käufer: der Verkäufer möchte den bestmöglichen Preis erzielen, der Käufer so wenig wie möglich zahlen, irgendwo “auf halbem Weg trifft man sich”.

Die Verknappung des Angebots bei gleicher Nachfrage erhöht den Preis, Rückgang der Nachfrage bei gleichbleibendem Angebot vermindert ihn.

Der Preis eines Futures leitet sich vom Marktpreis des zugrundeliegenden Rohstoffs ab (Futures werden als “Derivate”, abgeleitete Finanzprodukte, bezeichnet). Er liegt im Normalfall leicht über dem Rohstoffpreis. Ich werde gleich näher darauf eingehen, warum das so ist.

Hinzu kommt: im Rahmen der Absicherung und Spekulation wird der Futurespreis durch Angebot und Nachfrage nach dem Kontrakt selbst beeinflusst. Dies lässt sich wieder auf den Preis des Rohstoffs zurückführen: Erwarten Futureshändler einen Preisanstieg beim zugrundeliegenden Rohstoff, werden sie verstärkt Futures dieses Rohstoffs kaufen, um an seiner Teuerung zu partizipieren. Das treibt dann den Futurespreis nach oben und wirkt seinerseits als Indikator für die zu erwartende Preisentwicklung des Rohstoffs.

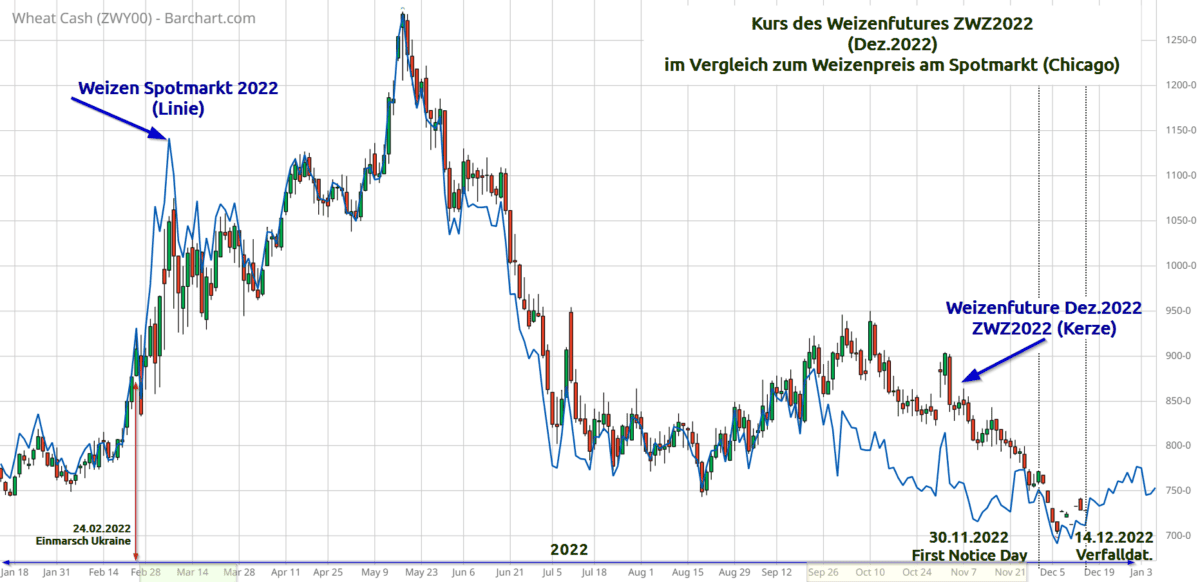

Spotpreis und Futurespreis am Beispiel Weizen:

Der Futurespreis folgt über weite Strecken dem Spotpreis, im März hinkt er kurzfristig hinterher, als der Rohstoffpreis am Cashmarkt infolge des russischen Einmarschs in die Ukraine explodiert.

Eine deutliche Diskrepanz der beiden Kurse zeigt sich ab September 2022. Während der Preis am Spotmarkt sinkt, verteuert sich der Futurespreis und bietet Händlern gute Arbitrage– Möglichkeiten (ich komme gleich darauf zurück).

Zum Ende der Laufzeit nähert sich der Kontraktpreis dann wieder dem Spotpreis. Der Grund für diesen Konvergenz genannten Effekt liegt auf der Hand: es können im Normalfall nicht zwei unterschiedliche Preise für den Rohstoff an einem effektiven Markt existieren.

Einen Rohstoff am Tag X zum Spotpreis direkt zu kaufen und andererseits an diesem Tag (dem Verfallstag des Futures) einen Kontrakt zu kaufen, der die Lieferung des Rohstoffs am selben Tag erfordert ist ja im Wesentlichen dasselbe.

Dennoch sind solche Situationen nicht gänzlich auszuschließen, wie der folgende Chart zeigt:

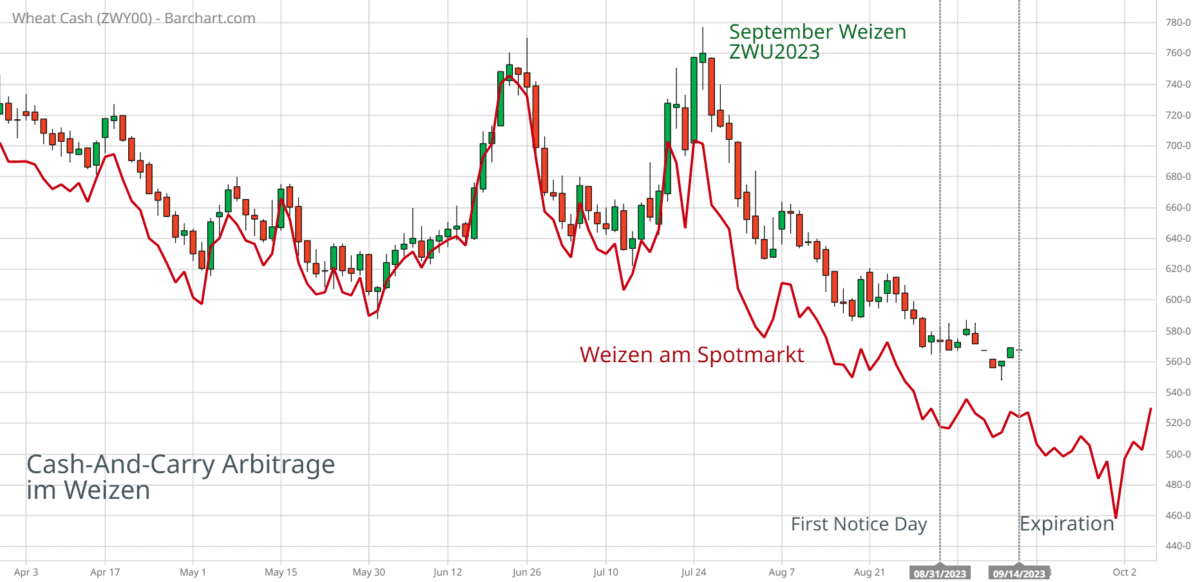

Ab Ende Juli 2023 musste der Weizen einen starken Preisverfall hinnehmen. Auch der September- Kontrakt (ZWU2023) verlor an Wert, verlief aber bis zum Verfallsdatum am 15.09. über dem Weizenpreis am Kassamarkt. Hier ergibt sich für die Händler die Möglichkeit zur “Cash-And-Carry Arbitrage“, die ich im Verlauf des Artikels näher erklären werde.

Auf die Grundlagen und Prinzipien des Futurestradings und die Dynamik der Preise geht unser Artikel “Was sind Futures und wie werden Sie gehandelt” ausführlicher ein.

Wie entsteht Contango?

Contango im eigentlichen Sinn entsteht nur beim Handel mit lagerfähigen Rohstoffen:

- Agrarrohstoffe (Getreide, Mais, Reis, Ölsaaten) und sog. “Softs” (Kaffee, Kakao, Zucker, Baumwolle)

- Energierohstoffe

- Metalle

Beim Handel mit Index- oder Währungsfutures tritt zwar auch immer wieder der Effekt auf, dass Futures mit längerer Laufzeit teurer gehandelt werden als aktuelle Frontkontrakte. Das selbe gilt für die Märkte für Lebendvieh (Live Cattle, Lean Hogs …). Obwohl hier auch oft von “Contango” gesprochen wird, ist das keine korrekte Verwendung des Begriffs.

Cost-Of-Carry: Lagerkosten als Hauptgrund für Contango

Der wichtigste Grund für Contango sind die Lagerkosten, im englischen mit “Cost-Of-Carry” bezeichnet.

Ein Beispiel: Die Weizenernte der Sorte “Soft Red Winter” (Winter-Weichweizen) in den USA findet von Ende Mai bis Anfang Juli statt. Soll dieser Weizen im Dezember geliefert werden, fallen z.B. Kosten an für die Lagerhaltung (Raumkosten/ Miete, Energiekosten), Personalkosten, Versicherungskosten und letztlich Kosten für entgangene Zinserträge (Opportunitätskosten). Würde der Farmer seinen Weizen direkt nach der Ernte am Spotmarkt verkaufen, könnte er das eingenommene Geld sofort wieder investieren. Bei vielen landwirtschaftlichen Rohstoffen muss auch ein Wertverlust durch natürlichen Schwund des Produkts (z.B. durch Austrocknung) berücksichtigt werden.

Diese Kosten werden in den Dezember-Future eingepreist – es entsteht ein Aufschlag, eben das Contango.

Weitere Ursachen des Contangos

Die Tatsache, dass Futures mit längerer Laufzeit teurer gehandelt werden, je länger in der Zukunft das Verfallsdatum liegt, kann aber noch andere Gründe haben: Contango ist ein Hinweis auf eine ausreichende Versorgungssituation am Markt. Ist das Angebot zufriedenstellend und die Versorgungslage in naher Zukunft positiv, fehlt der Kaufdruck, der die aktPreise nach oben treibt.

Ein solcher Effekt stellt sich häufig bei Agrar-Rohstoffen gegen Ende eines Fruchtjahres ein: steht die neue Ernte vor der Tür, sind die Landwirte gezwungen, Lagerbestände der “alten Frucht” aufzulösen. Ein mögliches Überangebot dieser Rohstoffe wirkt sich jetzt dämpfend auf die Preise aus während die neue Ernte zu höheren Preisen an den Markt strömt.

Tatsächlich ist bei vielen Agrarprodukten der Verbraucher auch eher bereit, einen höheren Preis für ein Produkt aus neuer Ernte zu zahlen als für ein Produkt aus Lagerbeständen (z.B. bei Obst oder Feldfrüchten ist “Neue Ernte” ein üblicher Preistreiber).

Außerdem müssen bei der Beurteilung von möglichen Contango-Situationen saisonale Bedingungen der Rohstoffe in die Überlegung einbezogen werden. Bei Energierohstoffen wie Heizöl oder Erdgas existieren deutliche saisonale Preisunterschiede, ebenso bei Metallen, sowohl Industriemetallen als auch Edelmetallen. Am Schluss des Artikels liste ich einige Adressen im Internet, unter denen Sie sich über die Saisonalitäten informieren können.

Ein Beispiel dafür, dass Contango aber auch recht schnell umschlagen kann sehen Sie in Abbildung 1. Aufgrund eines unvorhergesehenen, plötzlichen Ereignisses (hier der Einmarsch Russlands in die Ukraine) kann (die zum Teil begründete) Furcht vor einem Versorgungsengpass am Markt aufkeimen.

Die plötzlich gesteigerte Nachfrage trieb in Folge des Kriegsausbruchs den Weizenpreis am Kassamarkt schlagartig nach oben; der Futurespreis blieb mehrere Tage unter den Spotpreis zurück und hatte sich dann Mitte März wieder angenähert.

Tipp: Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

Welche Bedeutung hat Contango für den Trader?

Contango kann sich auf Ihr Handelsergebnis positiv und negativ auswirken. Sie können den Effekt gewinnbringend in Ihre Strategie integrieren. Allerdings müssen Sie einige Dinge berücksichtigen, die mit Contango einhergehen.

Contango und das “Rollen” des Futures

Futures haben eine begrenzte Laufzeit. Zum Verfallsdatum wird die Lieferung des Rohstoffs fällig. Da Sie als Trader nicht an der Lieferung interessiert sind müssen Sie Ihre Position vorher glattstellen. Das passiert allerdings auch ohne Ihr eigenes Zutun wenn Sie den Termin verpassen! (Also keine Angst – der alte Futurestrader- Witz mit den 140 Tonnen Weizen im Vorgarten ist tatsächlich nur ein alter Witz…)

Ihr Broker schließt nämlich Ihre Position zu einem vorbestimmten Zeitpunkt “Market”, also zum aktuellen Marktpreis. Aber Achtung: nicht immer ist das die für Sie vorteilhafteste Lösung. Überlassen Sie diese Entscheidung also nicht Ihrem Broker, werden Sie selbst aktiv!

Möchten Sie jedoch in Position bleiben, ist es nötig, den Future zu “rollen”. Hierzu stellen Sie die aktuelle Position mit einem Gegengeschäft glatt und eröffnen eine identische Position in einem Folgekontrakt. Berücksichtigen Sie bei dieser Entscheidung aber die Liquidität der Folgekontrakte. Rollen Sie also nicht pauschal in den zeitlich nächsten Kontrakt, sondern in einen Folgekontrakt mit einem hohen Handelsvolumen und hohem Open Interest (zur Bedeutung von Open Interest im Gegensatz zum Volumen lesen Sie bitte den oben genannten Artikel).

Und hier kommt Contango ins Spiel: Sind Sie Long in Position, hat der Rollvorgang nämlich einen Rollverlust zur Folge. Sie verkaufen Ihren aktiven Kontrakt zum aktuellen Marktpreis und kaufen einen teureren Folgekontrakt.

Umgekehrt generiert der Rollvorgang einer Shortposition in Contango einen Rollgewinn, wenn Sie den aktiven Frontkontrakt kaufen und einen teureren Folgekontrakt leer verkaufen.

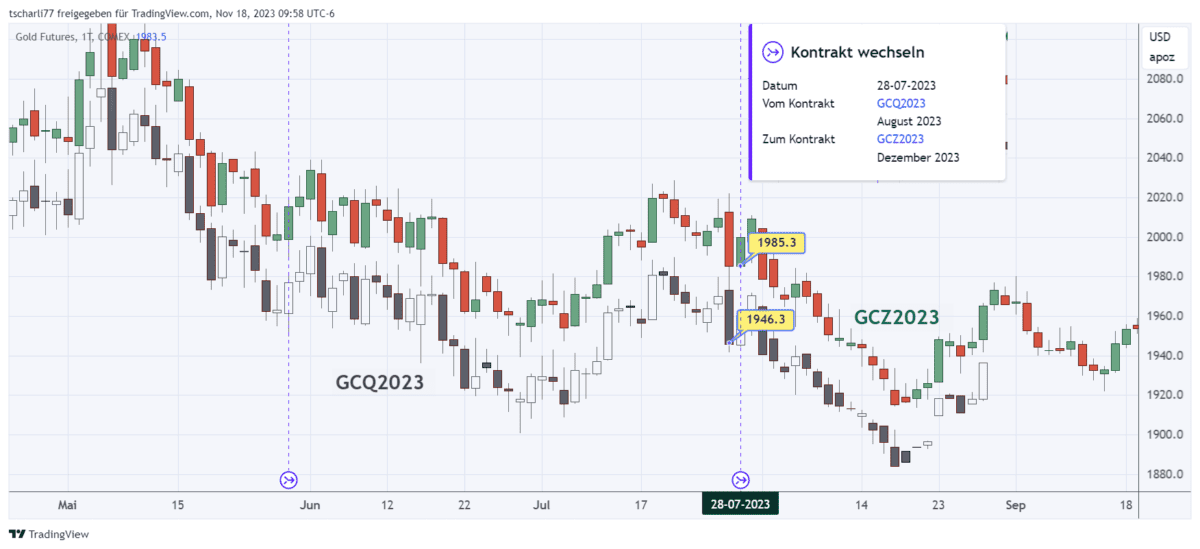

Abbildung 4 verdeutlicht diese Situation: am 28. Juli 2023 soll der Gold-Future vom August in den Dezemberkontrakt gerollt werden. Der Augustkontrakt schließt am 27. Juli bei 1946.3, der Dezemberkontrakt eröffnet am Folgetag bei 1985.3, also 39 Punkte höher. Für den Gold- Kontrakt GC über 100 Feinunzen bedeutet diese Differenz von 39$ je Feinunze einen Wert von 3.900$. (Hinweis: in Gold existieren ebenfalls ein Mini-Kontrakt über 50 Feinunzen und ein Micro über 10 Feinunzen.)

Das heißt, der Inhaber einer Long Position generiert einen Rollverlust von 3.900 Dollar je Kontrakt, der Short Trader macht einen gleich großen Rollgewinn (jeweils ohne Berücksichtigung der Handelskosten und des Bid-Ask Spreads!).

Die Tatsache, dass sich Futures überwiegend in Contango bewegen, ist einer der Gründe, warum die Investition in Rohstoff- Futures sich nicht für langfristige Geldanlagen eignet. (Die Tatsache, dass sich Rohstoffe auf lange Sicht betrachtet in einer Preisrange bewegen ist der Andere.)

Die folgende Abbildung zeigt das deutlich:

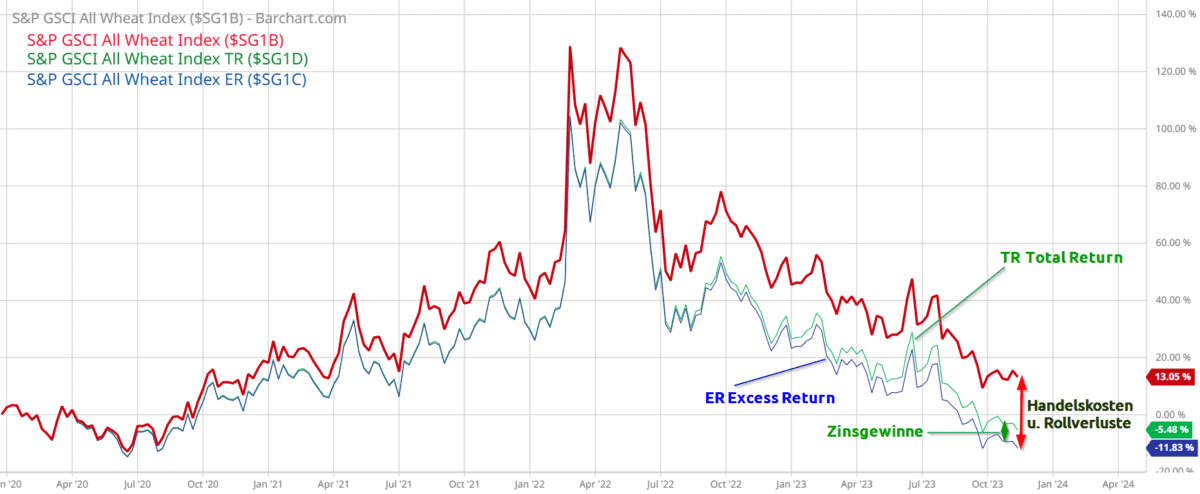

Die Abbildung zeigt den “S&P GSCI (‘Goldman-Sachs-Commodity-Index’) All Wheat Index” und zwei seiner Sub-Indizes – den ‘Total Return‘ und den ‘Excess Return‘ Index.

Der Hauptindex verfolgt nur die Veränderungen in den Rohstoffpreisen. Interessant ist die Spanne zwischen ihm und dem ER-Subindex: in den Excess Return Index fließen die gesamten Finanzierungskosten und die Rollgewinne und -verluste der Investition ein.

Berücksichtigt man noch die Erträge, die aus Zinsen und Dividenden erzielt werden können, gelangt man zum ‘Total Return Index’. Der TR zeigt also die Gesamtrendite einer Investition.

Der Chart stellt die Indizes prozentual, auf den 3. Januar 2020 normalisiert dar.

Hätte ein Trader zu diesem Zeitpunkt Long in Weizen investiert und die Position bis zum heutigen Tag (15.11.2023) gehalten, müsste er in den fast vier Jahren einen Verlust von -5,5% verbuchen, wobei seine Handelskosten und Rollverluste sich auf fast -12% summieren.

Merke: Bei jedem Rollvorgang besteht die Gefahr von zum Teil erheblichen Rollverlusten. Und diese Gefahr wächst, je kürzer die Laufzeit der einzelnen Kontrakte ist. (Manche Rohstoff Futures, z.B. Crude Oil, weisen monatliche Laufzeiten auf, d.h. bis zu 12 mal jährlich Rollen).

Längerfristige Investitionen in Rohstoffen sollten daher mitnichten über Futures realisiert werden sondern über stark diversifizierte Finanzprodukte, die Rolldifferenzen ausgleichen können (z.B. ETFs – aber das ist ein völlig anderes Thema).

Tipp: Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

Vom Contango profitieren: Arbitrage und Spread Trading

Ich will nun Möglichkeiten aufzeigen, wie Trader und Händler an den Rohstoffmärkten Contango- Situationen zu ihren Gunsten nutzen können.

Das Ausnutzen von Kurs- oder Preisunterschieden wird Arbitrage genannt. Arbitrage ist eine risikoarme Handelsstrategie. Der Händler nutzt nur die Differenz zwischen den beiden Preisen aus, die sich z.B. aufgrund von Contango ergeben. Er kann dadurch Gewinn erzielen, unabhängig davon, in welche Richtung sich der Preis des Rohstoffs tatsächlich bewegt.

Im Rohstoff- und Futures- Handel existieren zwei Arbitrage- Ansätze:

- Cash-And-Carry Arbitrage: Bei der Cash-and-Carry-Arbitrage kauft ein Händler den Rohstoff zum Kassapreis und verkauft gleichzeitig einen Futures-Kontrakt auf denselben Rohstoff. Der Händler profitiert von der Differenz zwischen dem Kassapreis und dem Futures-Preis, wenn der Futures-Preis den Kassapreis übersteigt.

- Spread Arbitrage: Bei der Spread-Arbitrage kauft ein Händler zwei Futures-Kontrakte auf denselben Rohstoff, aber mit unterschiedlichen Laufzeiten. Der Händler profitiert von der Differenz zwischen den beiden Futures-Preisen, wenn sich diese über einen bestimmten Zeitraum voneinander entfernen.

Schauen wir uns diese beiden Möglichkeiten näher an:

Cash-And-Carry Arbitrage

Diese Möglichkeit ist fast nur den kommerziellen Händlern am Futuresmarkt vorbehalten. Voraussetzung ist, dass der Händler über die Möglichkeiten verfügt, den physischen Rohstoff auch zu lagern. Das ist für den privaten (“Retail”) Trader nur in Ausnahmefällen möglich. Agrar- und Energierohstoffe fallen dabei ebenso weg wie Industriemetalle (ein Kupferkontrakt beläuft sich auf 25.000 Pounds, das sind etwa 11,35 Tonnen des Metalls — wohin damit? Die Garage ist doch schon voll Weizen 😂).

Lagerfähig für den Retailtrader wären im Grund nur Edelmetalle, 100 Feinunzen Gold (oder im Falle eines Gold- Micro Kontrakts 10 Feinunzen) lassen sich leichter lagern (aber bitte NICHT ins Kopfkissen einnähen 😄).

Cash-And-Carry Arbitrage, wieder ernsthaft betrachtet:

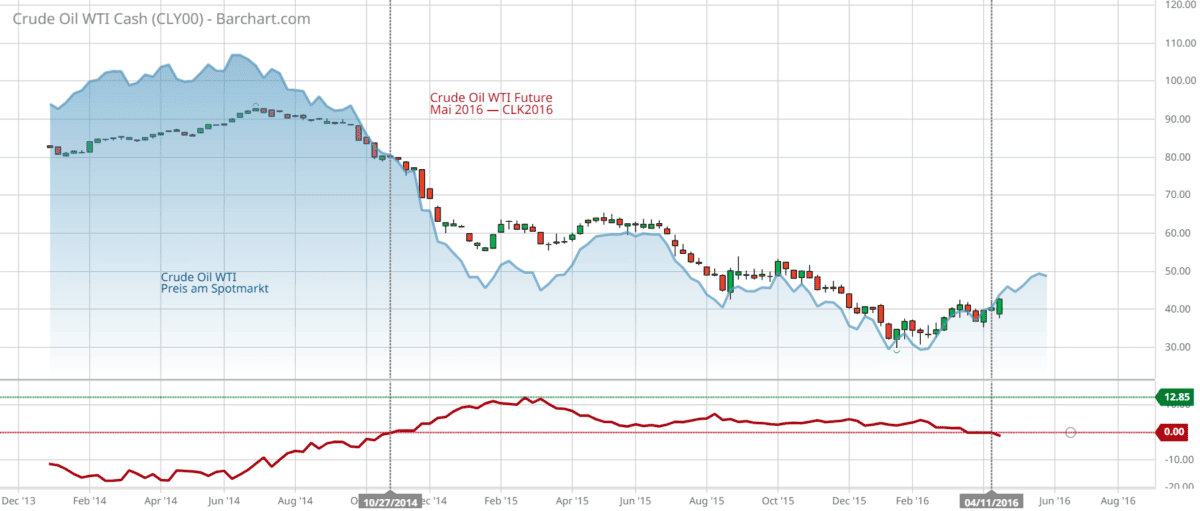

Ein Rückblick. Mitte 2014 begann eine Phase extremer Volatilität bei Rohöl. Der Preis für Crude Oil WTI stürzte am Spotmarkt von über 100 US-Dollar pro Barrel im Juni auf unter 50 US-Dollar zum Jahresbeginn 2015 ab. Der Markt ging im vierten Quartal des Jahres in eine Contango-Preisstruktur über, die das komplette Jahr 2015 über anhielt.

Für die Händler bestand in dieser Situation der Anreiz, physisches Öl auf dem Spotmarkt zu kaufen und die Lagerbestände zu erhöhen. Durch die erhöhte Nachfrage trugen sie schließlich auch zu einem erneuten Ausgleich von Angebot und Nachfrage bei und konnten den Preis so auf niedrigerem Niveau abfangen und stabilisieren. Eine Absicherung konnte über den Mai- Future (CLK2016) erfolgen

Die führenden Händler mussten versuchen, das Beste aus der Situation zu machen, indem sie zusätzliche Lagerkapazitäten in Anspruch nahmen. Da aber die meisten der weltweit verfügbaren Lagertanks an Land ausgelastet waren, schlossen einige von ihnen langfristige Mietverträge mit Supertankern ab, um überschüssiges Öl auf hoher See für einen Zeitraum von bis zu 15 Monaten zu lagern.

Auch hier wird der Effekt deutlich, der schon in der Abbildung 1 zu erkennen war: gegen Ende seiner Laufzeit nähert sich der Preis des Futures dem Spotpreis des Rohstoffs an. Die Händler konnten jetzt ihre Short Positionen im Futuresmarkt mit Gewinn glattstellen und das gelagerte Rohöl bei steigenden Preise verkaufen.

Spread Arbitrage: Kalenderspreads im Futureshandel

Die zweite Möglichkeit, unmittelbar von Contango-Situationen zu profitieren ist das Spread Trading.

Im Gegensatz zur gerade dargestellten Arbitragemöglichkeit eignet sich Spread Trading auch speziell für den Trader, der nicht am Besitz des physischen Rohstoffs interessiert ist.

Beim Spread Trading spekuliert ein Händler nicht auf die reale Preisentwicklung eines Rohstoffs sondern auf die Preisdifferenz zwischen zwei Futures. Nimmt diese Differenz zu, spricht man von einer Ausweitung des Spreads; nimmt sie ab, verengt er sich.

Beim Spread Trading geht der Trader zwei gegensätzliche Positionen ein: er kauft einen Future (Longposition) und verkauft gleichzeitig einen anderen leer (Shortposition).

Wenn er den Spread auflöst, stellt er beide Positionen glatt. Dabei realisiert er üblicherweise in einer der beiden Positionen einen Verlust und in der anderen einen Gewinn. Sein Ziel ist jetzt, dass der Gewinn den Verlust übersteigt.

Es ist eine Handelsstrategie, die mit einem geringeren Risiko behaftet ist: der Spread Trader kann auch Gewinn verbuchen, wenn sich der Kurs gänzlich gegen ihn wendet.

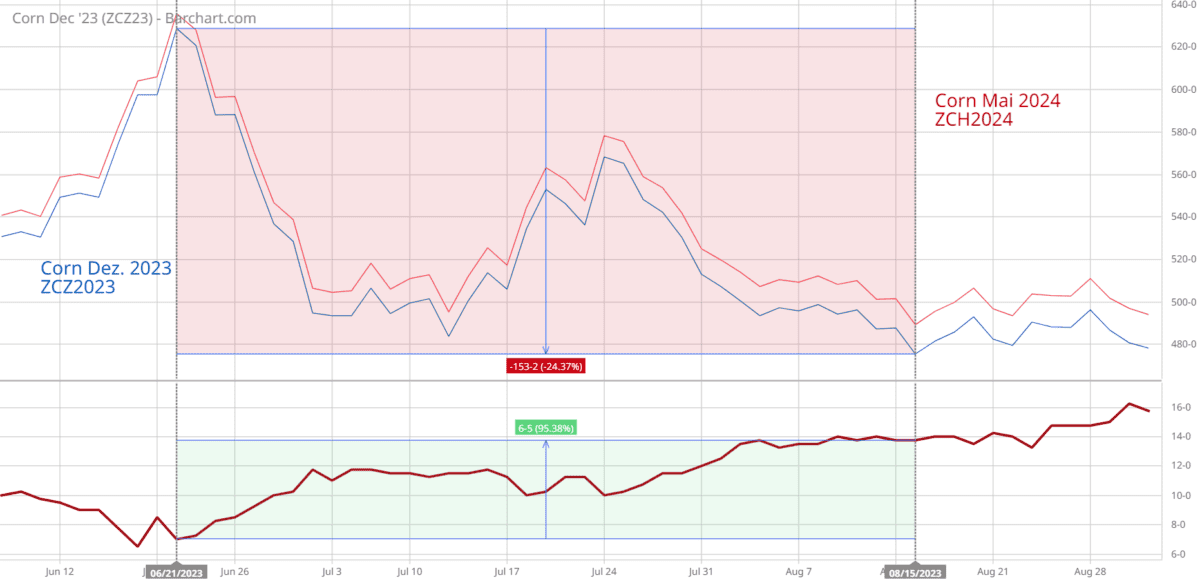

Nehmen wir an, der Trader ist Long im Corn (Mais). Im Zeitraum von Juni bis August 2023 verlor der Rohstoff fast 25% an Wert. Dieser Preisverfall würde sein Handelskonto natürlich in Mitleidenschaft ziehen. Handelt der Trader dagegen den Spread zwischen dem Dezember’23- und dem Mai’24- Kontrakt, würde er Gewinn realisieren.

Natürlich: wäre unser Trader Short im Markt, würde sein Gewinn wesentlich höher ausfallen! Aber hier gilt wieder der alte Leitspruch: “Wo viel Chance, da auch viel Risiko!” Aber: völlig risikofrei ist auch das Spreadtrading nicht. Spreadtrading erfordert vom Händler ein hohes Maß an Erfahrung und fundamentale Marktkenntnisse.

Ein weiterer Vorteil des Spread Tradings darf auch nicht unerwähnt bleiben: Futuresbörsen bieten standardisierte Spreads als “Paket” an. Das reduziert die Handelskosten zum Teil deutlich. Der Händler tradet dabei nicht zwei getrennte Kontrakte (einen Long, einen Short) sondern einen vordefinierten Spread.

2 Tradingsansätze im Spread Trading

Im Spread Trading existieren zwei unterschiedliche Ansätze: der sog. “Intermarket Spread” und der “Intramarket Spread”.

- Intermarket Spread: Hier spekuliert der Trader auf die Preisentwicklung der Futures zweier unterschiedlicher Rohstoffe, die miteinander korreliert sind, also in einer Beziehung stehen. Dabei wählt er im Normalfall Kontrakte des selben Kontraktmonats.

Das können voneinander abgeleitete Produkte sein (wie z.B. Rohöl und Benzin oder Sojabohnen und Sojaöl), deren Preise sich ähnlich entwickeln.

Ein Beispiel wäre der “Soybean Crush Spread”: hier geht der Händler eine Long-Position in Sojabohnen-Futures gegen Short-Positionen in Sojamehl- und Sojaöl-Futures ein. Diese Kombination wird auch als “Board Crush” bezeichnet.

Es können aber auch Produkte sein, bei denen eines als Substitut des anderen dienen kann. So wird ein Großteil der weltweiten Ernte bei Sojabohnen und Mais als Futtermittel in der Viehwirtschaft verwendet. Steigt jetzt der Preis bei Mais, können die Farmer ohne größere Probleme auf billigere Sojabohnen umstellen.

Die geringere Nachfrage nach Mais lässt den Preis sinken, die höhere Nachfrage nach Sojabohnen verteuert diese — der Spread verengt sich.

Der Spreadtrader spekuliert also aufgrund einer positiven oder negativen Korrelation auf ausweitende Spreads oder deren Verengung. Intermarket Spreads setzen ein hohes Maß an Marktverständnis voraus, da der Trader hier die mögliche Kursentwicklung mehrerer Rohstoffe in sein Kalkül einbeziehen muss. - Intramarket Spread: Der Intramarket Spread ist der Ansatz, der uns im Bezug auf Contango interessiert.Der Trader wählt dabei zwei Futures des selben Markts, aber unterschiedlicher Kontraktmonate. Man spricht hier auch vom Kalenderspread.

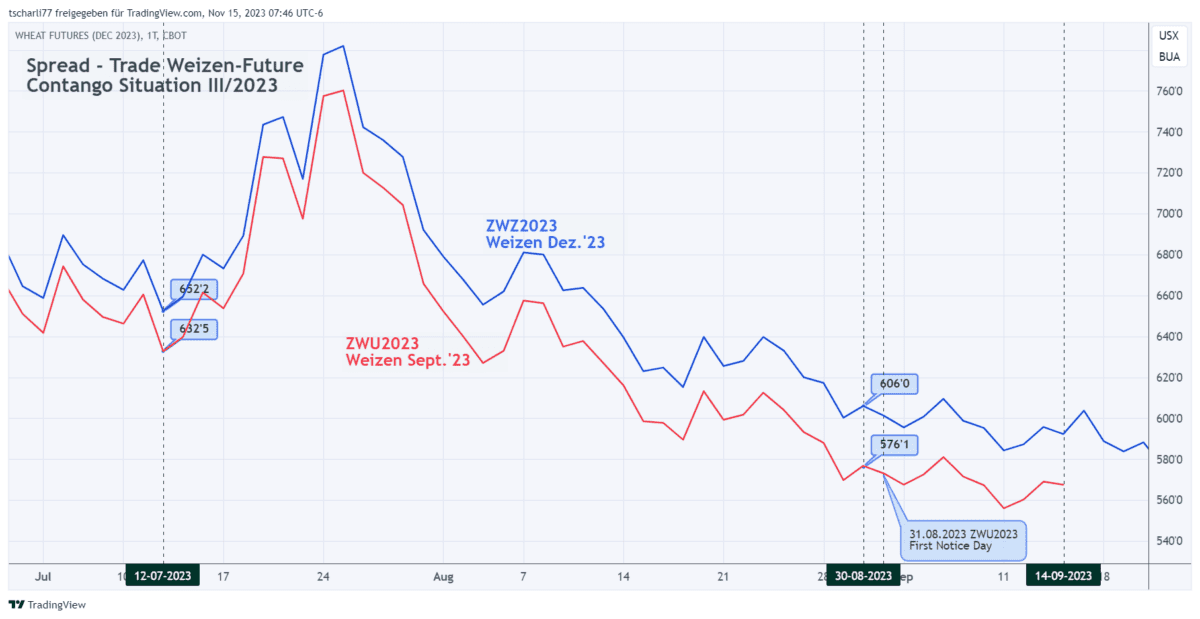

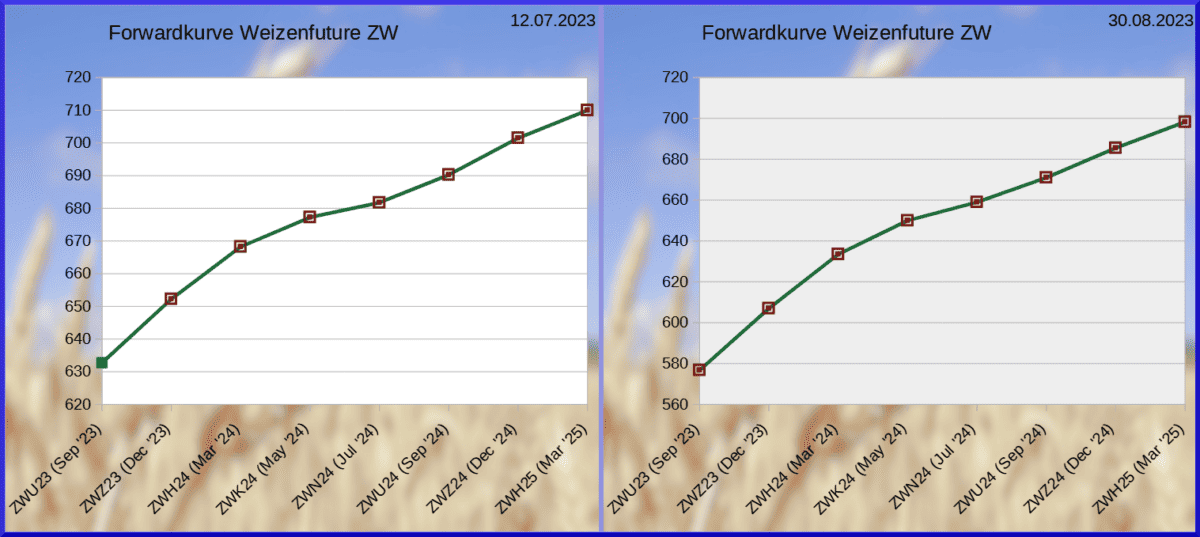

Schauen wir uns dazu ein Beispiel an: den Weizenmarkt in 2023:

Wie Sie aus Abbildung 3 erkennen befindet sich der Weizenmarkt im Jahr 2023 nahezu durchgehend in Contango. Wir rufen uns noch einen zweiten Gesichtspunkt in Erinnerung, nämlich dass sich gegen Ende der Laufzeit eines Futures dieser dem Spotpreis annähert und folglich die Wahrscheinlichkeit gegeben ist, dass in einem Contango der Spread zum Folgekontrakt sich ausweitet.

Wie gehen Sie jetzt konkret vor: Sie eröffnen zwei Positionen; dabei verkaufen Sie den billigeren nahen (Front-) Kontrakt und kaufen den Folgekontrakt.

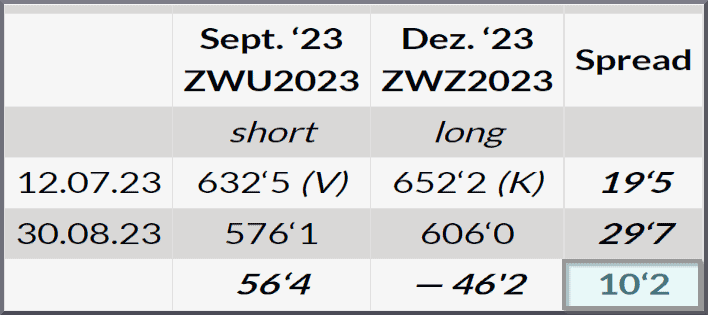

Wenn Sie den Spread auflösen, stellen Sie beide Positionen glatt. In unserem Beispiel – beide Kontrakte haben an Wert verloren – würden Sie im September- Kontrakt einen Gewinn realisieren und im Dezember- Kontrakt Verlust. Allerdings übersteigt hier der Gewinn den Verlust, so dass Sie aus dem Trade mit einem positiven Resultat aussteigen:

Eine Anmerkung zur Notation der Daten: die Kursdaten bei Grains werden nicht als Dezimalzahl notiert sondern als Achtel-Bruchteile. Man schreibt daher auch nicht 56,4 (“56Komma4”) sondern meist 56’4 oder auch 56-4. Der Wert “xx’4” bedeutet hierbei 4/8 , also ½. Entsprechend bedeutet “xx’5” nicht 0,5 sondern ⅝ entsprechend 0,625

Wie sie an diesem Beispiel sehen, ist das Ergebnis unabhängig von Kursverlauf des Rohstoffs; es interessiert nicht, ob die Ware teurer oder billiger wird. Was interessiert ist, ob der eine Future mehr gewinnt (bzw. weniger verliert) als der andere.

Tipp: Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

Terminkurven — Contango sichtbar machen

Die letzte Frage, die uns in dem Zusammenhang interessiert, ist: wie und wo finden Sie zuverlässige Informationen dazu? Und hier kommt eine grafische Darstellung ins Spiel, die Terminkurve (auch Terminstruktur- Kurve oder englisch “Forward Curve” genannt).

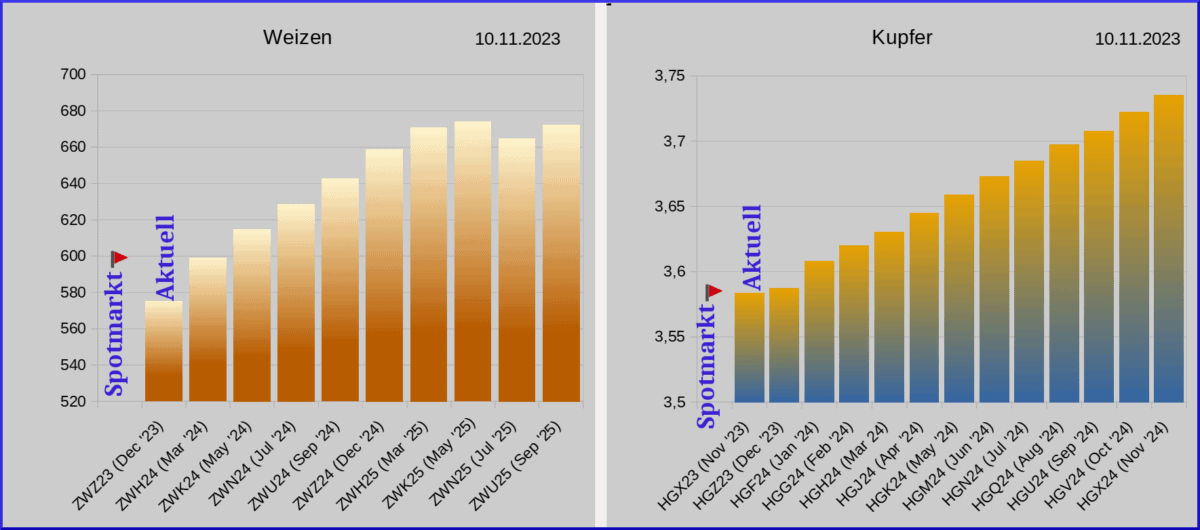

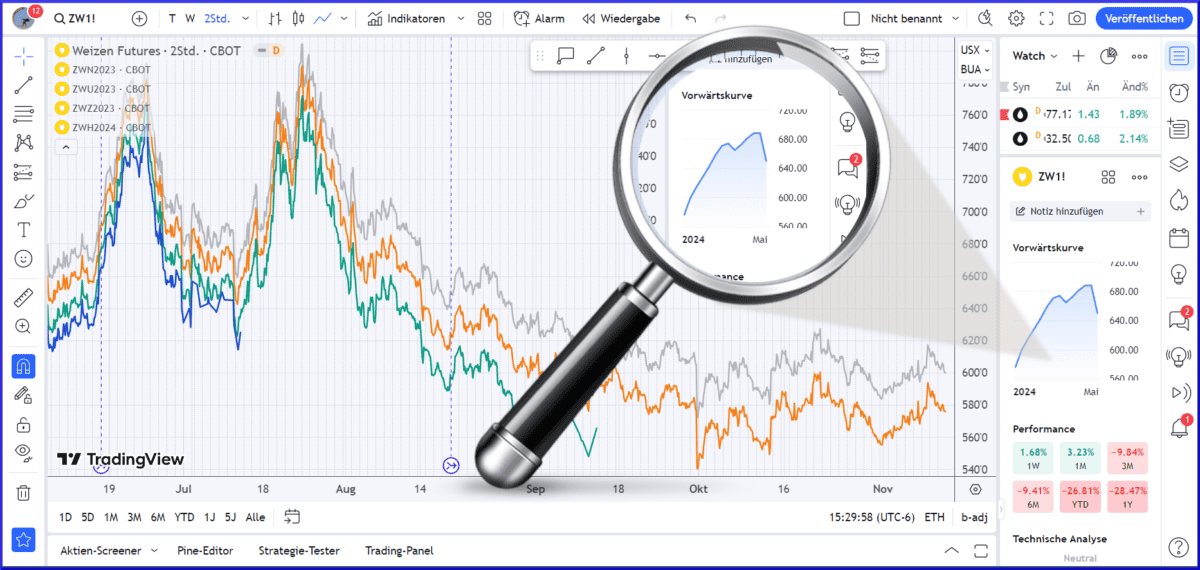

Ein Schritt zurück: die Contango- Situation erkennen Sie natürlich auch, indem Sie die Schlusskurse der aufeinander folgenden Kontrakte miteinander vergleichen. Bei Barchart sieht das z.B. so aus:

Setzen Sie nun die Kurse in eine Grafik um, erhalten Sie folgenden Chart:

Sie erkennen, dass sich die beiden Märkte, Weizen und Kupfer, in Contango befinden, wobei jedoch auffällt, dass am Freitag, 10.11., der Weizen Dezember-Frontkontrakt ZWZ23 unter dem Kassapreis geschlossen hat.

Diese Arbeit müssten Sie sich täglich machen. Beruhigend ist, dass es Leute im weltweiten Netz gibt, die Ihnen das schon abgenommen haben. Verschiedene Websites bieten Ihnen den Einblick in die aktuellen Terminstruktur- Kurven auch ohne Gebühren und Anmeldung an. Links dazu finden Sie am Ende des Artikels.

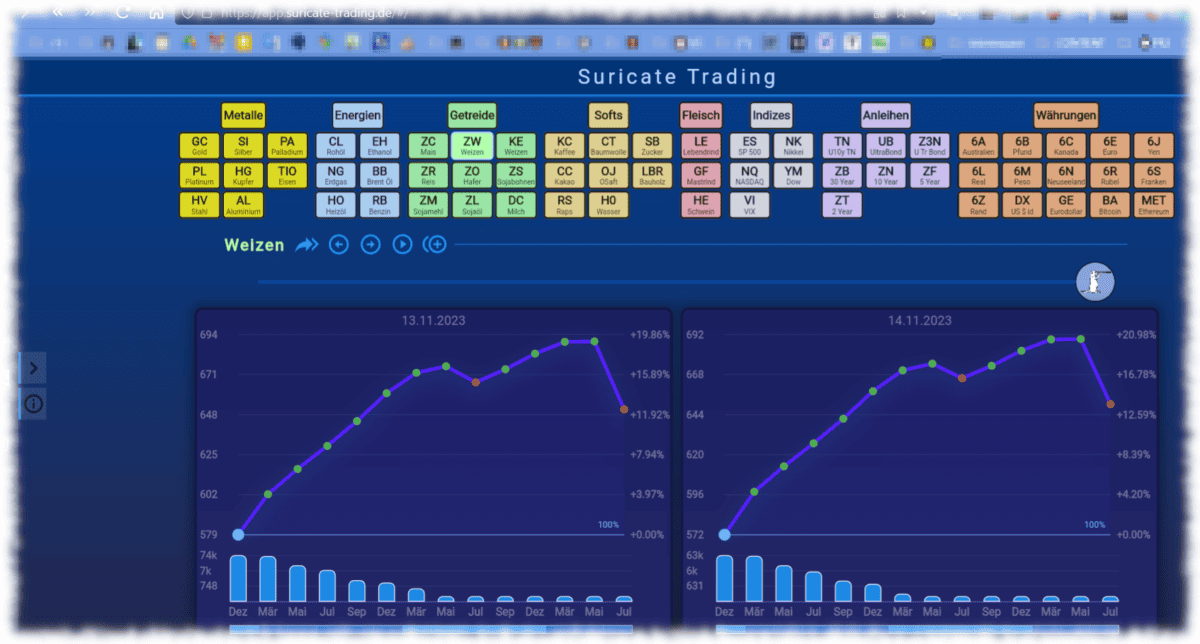

Mein persönlicher Favorit ist die Website von Suricate Trading. Das Team um Robin Kömel hat sich dem Futurestrading auf der Grundlage von CoT-Daten, Terminkurven und Saisonalitäten verschrieben und bietet mit seiner “Suri-App” ein eindrucksvolles Werkzeug zur Analyse der Terminstruktur in den gängigsten Futuresmärkten.

Ein Highlight der Seite ist, dass Sie mit dem Schieberegler oberhalb der Charts in die Vergangenheit “fahren” und so sehr schnell die Entwicklung der Terminkurve analysieren können. Außer den Kursen zeigen die Charts auch das Volumen der jeweiligen Kontrakte, was die Entscheidung in Rollsituationen erleichtert.

Soll es etwas einfacher sein, bietet Ihnen auch der Service “TradingView” einen sehr schnellen Blick auf die Terminkurve des gewählten Kontrakts (Sie müssen dazu in der rechten Randspalte den unteren Part hochziehen):

Tipp: Indikatoren, Strategien und Scripte zum Thema COT auf TradingView.

Welche Bedeutung haben die Terminkurven für Ihr Trading?

Sie erkennen anhand der Terminkurve also auf einem Blick, ob sich der Markt in Contango befindet. Daraus ergeben sich folgende Überlegungen:

- Der Markt befindet sich in einer ausgeglichenen Angebotssituation und die Marktteilnehmer erwarten steigende Preise des Rohstoffs in der Zukunft. Zeigt die Terminkurve auch in der Vergangenheit konstant eine Contango- Situation, befindet sich der Markt in stabilen Zustand. Phasen erhöhter Nervosität am Markt lassen die Terminkurve zur Zick-Zack-Linie werden oder ganz umkippen.

- Nähert sich der Rolltermin Ihrer aktiven Position, können Sie abschätzen ob Sie mit größeren Rollverlusten rechnen müssen oder Gewinne erwarten können.

- Interessant wird der Zeitpunkt, zu dem die Terminkurve “kippt”. Der Markt wechselt in einen inversen Zustand, der “Backwardation” genannt wird.

Ich wünsche Ihnen viel Erfolg an den Märkten!

Lesempfehlungen und praktische Hilfen

Weiterlesen: Grundtatsachen des Futurestradings

- Kagels Trading: Was sind Futures und wie werden Sie gehandelt

- Rollen von Futures: Kagels Trading: Die Long-Position erklärt

- Carley Garner: A Trader’s First Book on Commodities, DeCarley Trading, LLC an Imprint of Wyatt-MacKenzie, 2017

- Carley Garner: Higher Probability Commodity Trading, DeCarley Trading, LLC an Imprint of Wyatt-MacKenzie, 2020 (beide Bücher von Carley Garner sind als Amazon Kindle auf Deutsch erhältlich)

- George Kleinman: Trading Commodities and Financial Futures, Financial Times/ Prentice Hall; 4. Edition, 2013 (eine ältere Auflage von 2006 ist auf Deutsch unter dem Titel ‘Rohstoffe und Financial Futures handeln’ im FinanzBuch Verlag erschienen)

Terminkurven

Saisonalitäten und Korrelationen

Quellen

- Charts erstellt mit Barchart.com und TradingView

- Grafiken erstellt mit KI (Bing Image Creator) und überarbeitet mit GIMP 2.10.

FAQ über Contango im Trading

Im Artikel werden verschieden Begriffe bezüglich der Laufzeit eines Futures genannt. Was bedeutet “First Notice Day”?

Der First Notice Day (FND) ist der Tag, nach dem der Inhaber der Short-Position in einem Futures-Kontrakt (also der Verkäufer des Rohstoffs) die Clearingstelle der Börse über die Absicht und Details der bevorstehenden Lieferung und ihrer Abwicklung informiert.

Der Trader, der einen Futures- Kontrakt erworben hat (der Käufer in Long-Position), ist verpflichtet, die physische Lieferung des zugrunde liegenden Rohstoffs anzunehmen und im Gegenzug zu bezahlen.

Der First Notice Day kann je nach Kontrakt variieren und unterliegt auch den Regeln der Börse.

Und was bedeutet “Expiration Date”?

Der Expiration Date ist das Verfallsdatum eines Kontrakts. Beide Parteien – Käufer und Verkäufer – müssen ihre Verpflichtungen, also Lieferung und Abnahme/ Zahlung erfüllen.

Dem Expiration Day voraus geht der Last Trading Day, der letzte Tag, an dem der Future an der Börse gehandelt wird.

Wann wird der Future gerollt?

Der Rolltermin eines Futures wird vom Broker festgelegt und liegt in der Regel deutlich VOR dem First Notice Day (mind. 14 Tage bis 3 Wochen). Beachten Sie diesen Termin peinlichst genau, da nach diesem Zeitpunkt der Broker Ihre Positionen im Future glattstellen wird, ohne Berücksichtigung des aktuellen Marktpreises.

Wie läuft das “Rollen” eines Futures ab und was muss ich dabei beachten?

Beim Rollvorgang des Futures übertragen Sie Ihre aktive Position in einen Folgekontrakt. Das heißt, Sie stellen die aktive Position durch ein “Gegengeschäft” glatt und eröffnen eine neue identische Position in einem nachfolgenden Kontrakt.

Beachten Sie bei der Wahl des nachfolgenden Futures die Liquidität der Folgekontrakte. Wählen Sie also einen Kontrakt, der aufgrund des Volumens und Open Interest aktiv gehandelt wird.

Beim Glattstellen der aktiven Position können Rollverluste oder Rollgewinne auftreten, abhängig von der Marktsituation und Ihrer Handelsrichtung Long bzw. Short