Drawdown im Trading – das Wichtigste vorweg

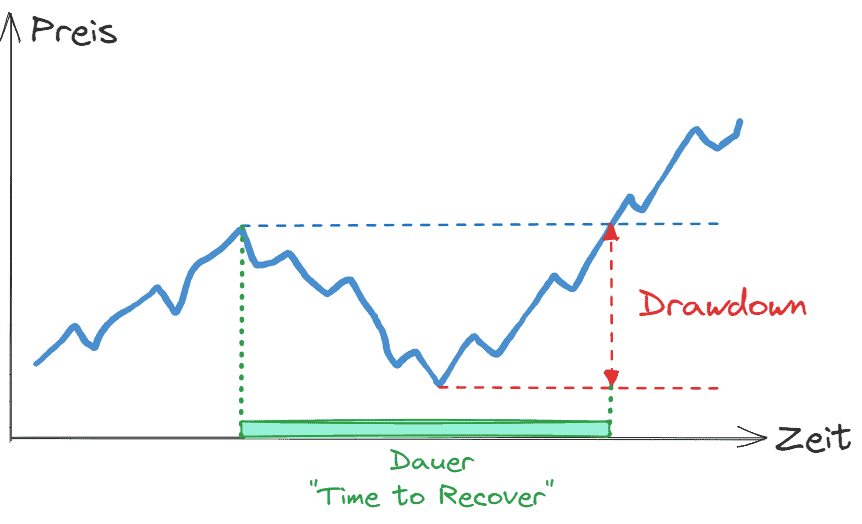

- Ein Drawdown (“Wertverlust”) ist die Differenz zwischen dem Höchstkurs und dem Tiefstkurs eines Anlageprodukts oder eines Handelskontos in einem bestimmten Zeitraum.

- Drawdowns ermöglichen es dem Trader, Chancen und Risiken eines Investments abzuwägen und zu vergleichen. Dabei sollte er die maximale Stärke vergangener Drawdowns (“Maximum Drawdown”), aber auch deren Häufigkeit und die jeweilige Dauer (“Time to Recover”) berücksichtigen.

- Drawdowns können externe Ursachen wie politische Konflikte, Naturereignisse oder unternehmensspezifische Gründe haben, auf die der Trader keinen Einfluss hat. Sie können aber auch durch Fehlverhalten des Anlegers, seine mentalen und kognitiven Eigenheiten oder durch unkontrolliertes und impulsives Handeln verursacht werden.

- Ein Trader oder Anleger kann einen Drawdown nicht verhindern. Drawdowns sind ein natürlicher Bestandteil des Marktgeschehens. Er kann sich aber darauf vorbereiten und die Auswirkungen auf sein Kapital reduzieren.

- Ein solides Risiko- und Kapitalmanagement, die Diversifikation des Portfolios, die permanente Analyse und Bewertung seiner Trades sowie die Entwicklung mentaler Stärke und eines psychologisch gefestigten Mindsets sind die wichtigsten Voraussetzungen für den Trader. So kann er Drawdowns unter Kontrolle halten und sein Überleben am Markt sichern.

Inhalt

- Einleitung zum Thema Drawdown im Trading

- Was ist ein “Drawdown”?

- Was bedeutet ein Drawdown für den Trader?

- Große Drawdowns der jüngeren Geschichte

- Die Ursachen eines Drawdowns

- Die Auswirkungen des Drawdowns auf Ihr Trading

- Welche mentalen Verhaltensweisen helfen Ihnen, einen Drawdown zu verarbeiten?

- Wie können Sie den Drawdown verhindern?

- Fazit zum Thema Drawdown und Ausblick

- Fragen & Anworten

- Leseempfehlungen und Quellen

Einleitung zum Thema Drawdown im Trading

Wir sollten uns nichts vormachen: ein Drawdown ist ein unvermeidlicher Bestandteil des Tradings, der selbst den erfahrensten Anleger heimsuchen kann. Jeder Akteur an den Finanzmärkten musste schon Verluste hinnehmen, größere und kleinere. Aber nicht der Verlust als solcher kann den Trader und sein Kapital vernichten, sondern die Art und Weise, wie er damit umgeht.

In diesem Artikel erfahren Sie, was ein Drawdown genau ist und welche Ursachen er hat. Wir schauen uns einige Drawdowns in der jüngeren Geschichte der Finanzmärkte an. Und ich zeige Ihnen, wie Sie mit einem Drawdown umgehen: wie Sie sich auf ihn vorbereiten, seine Auswirkungen von vornherein minimieren und ihn effektiv bewältigen können. Ihr Ziel muss es sein, Ihr Überleben am Markt zu sichern und Ihre Anlagestrategie auf Kurs zu halten.

Wir untersuchen verschiedene Techniken und Strategien zum Umgang mit Drawdowns, darunter Risikomanagement und Diversifizierung Ihres Portfolios. Aber auch die Verbesserung Ihrer psychischen Widerstandsfähigkeit wird Thema sein. Am Ende des Artikels werden Sie ein solides Verständnis von Drawdowns haben und in der Lage sein, souverän mit ihnen umzugehen.

Was ist ein “Drawdown”?

Ein Drawdown im Trading bezeichnet den Rückgang des Kapitals eines Handelskontos von einem Höchststand bis zu einem Tiefpunkt. Er wird oft als Maß für das Risiko oder die Volatilität eines Investments oder einer Handelsstrategie verwendet.

Diese Definition bezieht sich auf den Kursverlust bei Aktien. Im Trading bezeichnet ein Drawdown auch den Rückgang des Kontostands eines Traders von einem Hochpunkt bis zum nächsten Tiefpunkt.

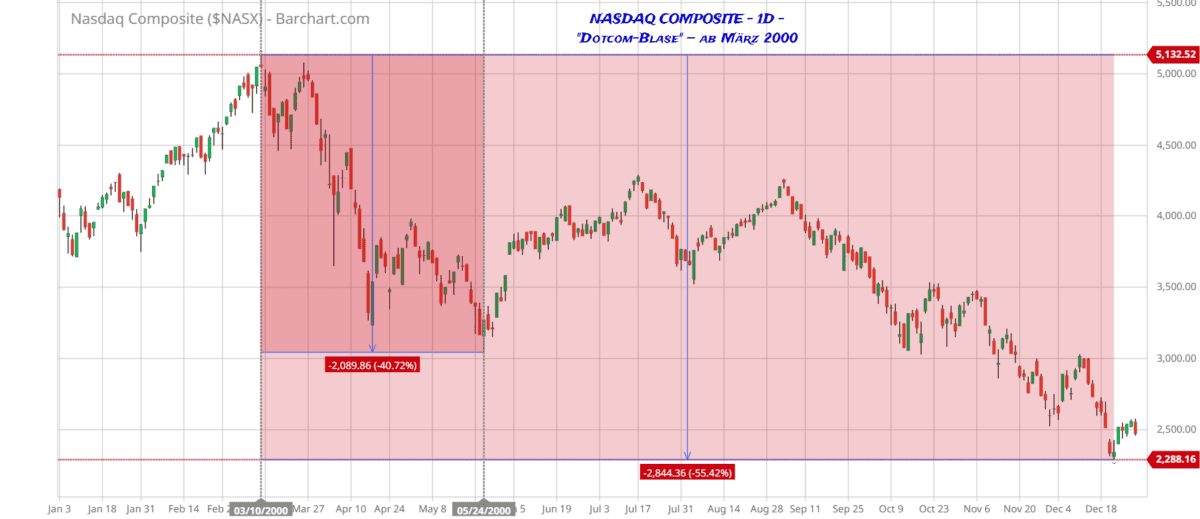

Die Stärke eines Drawdown wird dann erfasst, wenn das Kapital den ursprünglichen Höchstwert erneut überschreitet. Sie wird prozentual, ausgehend vom Höchstwert, errechnet mit der Formel

Ein Drawdown wird immer als negativer Wert angegeben. Deshalb kann man statt dem negativen Bruch auch im Zähler (Tiefstwert — Höchstwert) berechnen.

Ein zweiter wichtiger Wert ist in dem Zusammenhang die Zeitspanne, die nötig ist, um den Wertverlust auszugleichen.

Die Größe eines Drawdowns ist ein Maß für die Volatilität eines Finanzprodukts. Der Maximum Drawdown bezeichnet den maximalen Wertverlust innerhalb eines definierten Zeitabschnittes. Er ist ein wesentlicher Bestandteil des Qualitätsscores eines Finanzprodukts.

Was bedeutet ein Drawdown für den Trader?

Trader müssen die Chancen und Risiken einer Investition abwägen und diese miteinander vergleichen. Wie stark kann eine negative Entwicklung eine Investition belasten?

Dazu sollten sie die Drawdowns der Vergangenheit und insbesondere den Maximum Drawdown betrachten. Hier ist es aber nicht nur wichtig, den prozentualen Kursverlust in einem bestimmten Zeitraum zu analysieren. Es muss auch die Häufigkeit der Verluste und die Zeit berücksichtigt werden, die benötigt wurde, um den jeweiligen Verlust wieder auszugleichen.

Die Wichtigkeit der Zeitspanne

Diese Zeitdauer zwischen dem Beginn der Abwärtsbewegung und dem Erreichen eines neuen Höchstwerts ist ein wichtiger Faktor. Die “Time to Recover” informiert Sie darüber, wie lange es dauern kann, bis Sie “aus dem Drawdown wieder heraus” sind.

Das müssen Sie bei Ihrer Anlagestrategie berücksichtigen. Denn je länger es dauert, bis Verluste wieder ausgeglichen sind, desto länger warten Sie, bis Sie eine positive Rendite erzielen. Eine Kennzahl hierfür ist hilfreich, wenn Sie darüber entscheiden, ob Sie kurz-, mittel- oder langfristig investieren.

Es lohnt sich immer, auch extreme Szenarien zu betrachten. In diesem Fall betrachten Sie den längsten Drawdown der zurückliegenden Perioden. Dadurch können Sie abschätzen, wie lange es im schlimmsten Fall dauern kann um zukünftige Verluste auszugleichen.

Große Drawdowns der jüngeren Geschichte

Bevor ich mich näher mit den Ursachen eines Drawdowns befasse, will ich einen kurzen Blick auf ein paar bedeutende Crashs der jüngeren Finanzgeschichte werfen (alle historischen Charts der folgenden Abbildungen erstellt mit barchart.com)

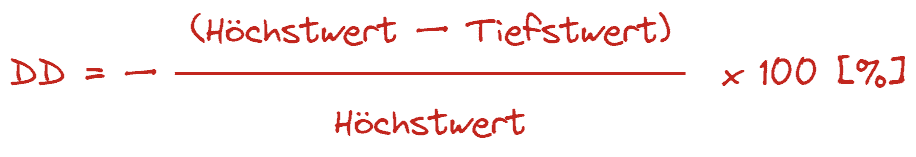

“Black Monday”, der Schwarze Montag — 19.10.1987

Am 19. Oktober 1987 ereignete sich der erste große Börsencrash der Nachkriegszeit. An diesem sog. “Schwarzen Montag” fiel der Dow Jones um 22,5% – der höchste Tagesverlust in der Geschichte des Index. An diesem Tag “verpuffte” so fast ein Viertel des gesamten amerikanischen Börsenkapitals.

In den darauffolgenden Tagen stürzten weltweit die Börsen ins Bodenlose. Die Computer des automatisierten Börsenhandels konnten dem hohen Ordervolumen nicht mehr standhalten. Aus diesem Grund musste an vielen Handelsplätzen der Handel ausgesetzt werden.

Nach dem Black Monday gab es aber nur einen kurzen Bärenmarkt (fallende Kurse), und nach drei Monaten begann wieder ein Bullenmarkt mit steigenden Kursen. Der Dow Jones erreichte nach rund 15 Monaten wieder das Niveau, das er vor dem Crash aufwies.

Bis heute ist nicht eindeutig geklärt, wodurch der Börsenkrach verursacht wurde. Es gab kein spezielles unmittelbares Ereignis, das ihn ausgelöst hätte.

Entscheidend war wohl die Wirtschaftspolitik von US-Präsident Ronald Reagan, bekannt als “Reaganomics“. Diese Politik hatte das Ziel, Steuersenkungen für Bürger und Unternehmen durchzuführen. Allerdings führte sie auch zur Abwertung des Dollars. Die Abwertung hatte zur Folge, dass das Handelsdefizit stieg und Gelder von Sozialausgaben zu Rüstungsausgaben umgeschichtet wurden.

US-Finanzminister James Baker erhöhte als Reaktion auf die Abwertung des Dollars die Zinsen, was zu Unruhen auf dem Markt führte. Die Investoren wurden ängstlich und es gab panische Verkäufe an der Wall Street. Das neue Computersystem, das gerade eingeführt worden war, wurde überlastet und gab falsche Preissignale aus.

Nach dem Zusammenbruch wurden neue Vorschriften eingeführt, einschließlich Maßnahmen zur Computersicherheit und einer verstärkten Überwachung des Dow Jones. Wenn der Dow um mehr als 350 Punkte fällt, wird der Handel für 30 Minuten gestoppt. Bei einem Rückgang um 550 Punkte wird er für eine Stunde ausgesetzt.

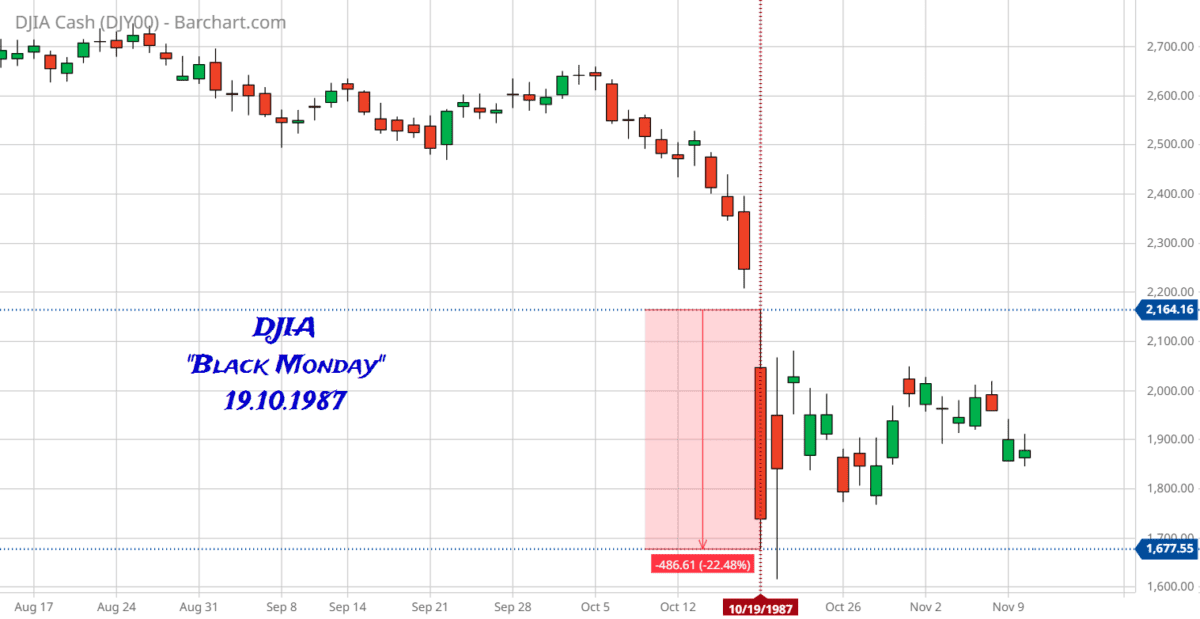

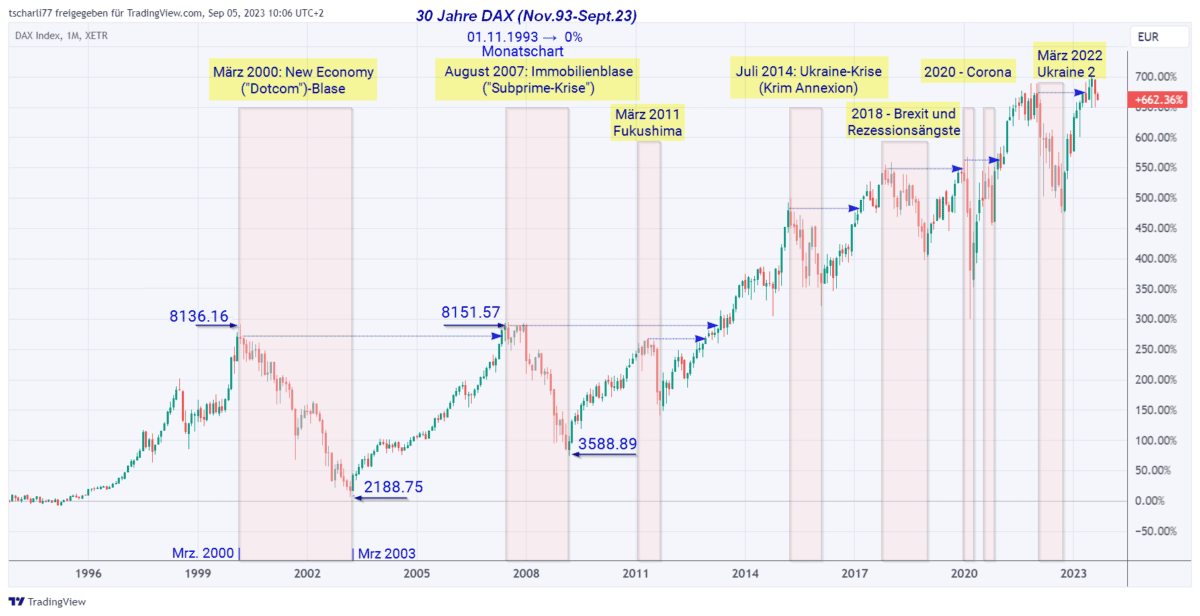

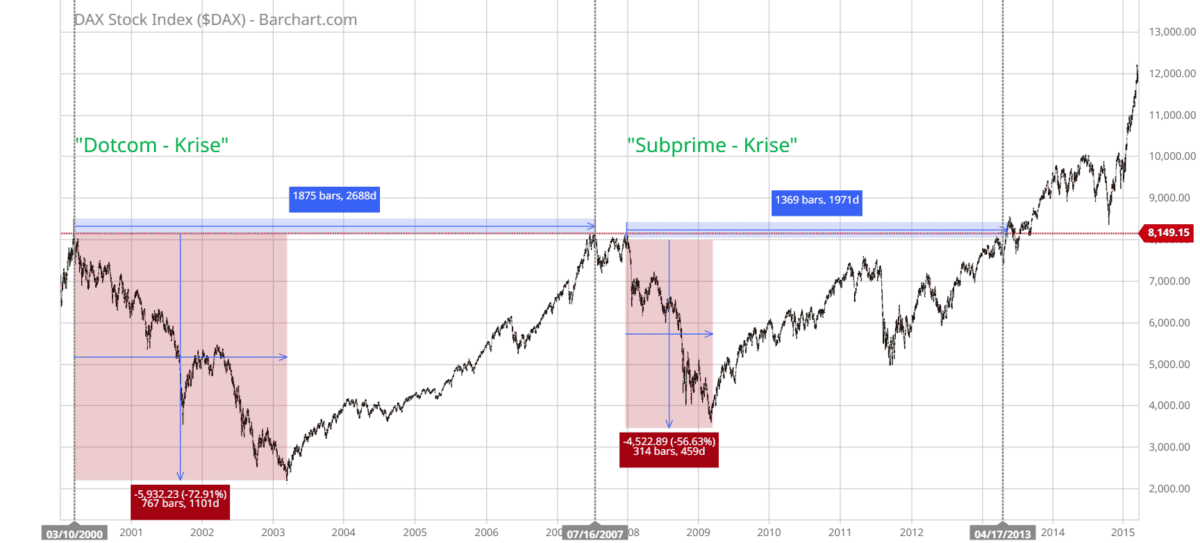

Die “Dotcom – Blase” platzt: der Crash der “New Economy”

Im März 2000 platzte die “Dotcom-Blase“.

In den späten 1990er Jahren löste die aufstrebende Elektronik-, Internet- und Mobilfunkindustrie eine wahre Euphorie für Aktieninvestoren aus. Neue Technologien und die Verbreitung und Entwicklung des Internets sowie mobiler Geräte schürten die Hoffnung auf exorbitante Gewinne. Das Interesse der Investoren und die Verlockungen der Börsennotierung haben dazu geführt, dass eine unüberschaubare Zahl neuer Unternehmen aus dem Boden geschossen ist — die “New Economy“.

Doch die Euphorie der Anleger verhinderte den Blick auf fundamentale Unternehmensbewertungen. Im Traditionellen Unternehmen stellen physische Produkte her oder bieten konkret nachgefragte Dienstleistungen an. Es war aber schwierig – manchmal unmöglich – den tatsächlichen Wert der neuen Unternehmen zu bestimmen. Ihre Geschäftsideen basierten weitgehend auf Prognosen, von denen niemand sagen konnte, ob sie tatsächlich eintreten würden.

Größter Handelsplatz für entsprechende Wertpapiere waren die USA mit der elektronischen Börse NASDAQ. Im März 2000 erreichte der Boom schließlich sein Peak-Level. Und dann passierte es:

Der NASDAQ-COMPOSITE-Aktienindex ($NASX, der wichtigste Aktienindex in den USA, in dem viele Unternehmen aus dem Technologiesektor gelistet sind) stürzte von seinem Höchststand bei über 5.000 Punkten in die Tiefe und hatte sich bis zum Ende des Jahres in seinem Wert halbiert:

Auslöser dafür war, dass immer mehr Dotcom-Unternehmen ihre Gewinnerwartungen stark nach unten korrigieren und teilweise sogar Insolvenz anmelden mussten. Ihre internet- und technologiebasierten Geschäftsmodelle hatten sich als zu instabil erwiesen.

Zunächst verkauften erfahrene Börsianer mit Gewinn. Durch den anhaltenden Kursverfall gerieten dann die oft neuen und unerfahrenen Kleinanleger in Panik und verkauften „um jeden Preis“, um ihre Verluste zu begrenzen. Aus dem Kursverfall wurde ein Kurssturz. Die Internet-Blase war geplatzt.

Manche anderen Kleinanleger glaubten, dass sich die Kurse wieder erholen würden: sie verpassten den richtigen Ausstiegszeitpunkt und verloren ihr investiertes Kapital vollständig.

Den absoluten Tiefstand erreichte die New Economy aber erst im Jahr 2002, und es sollte noch weitere 14 Jahre dauern, bis der NASDAQ wieder den Wert erreichte, den er vor dem Crash innehatte.

Auch Deutschland geriet in den Strudel: am 7. März 2000 stieg der DAX im Tagesverlauf auf 8.136,16 Punkte und schloss bei 8.064,97 Punkten. Am 13. März 2000, dem Tag des Infineon-Börsengangs, wurden so viele Infineon-Aktien gehandelt, dass die Handelssysteme der Frankfurter Wertpapierbörse zusammenbrachen.

Überhitzte Spekulationen und der Rausch der Neuemissionen fluteten die Börse, Anleger glaubten an grenzenlosen Aufschwung. Doch die Blase platzte, und viele, die von schnellen Gewinnen träumten, wurden jäh auf den Boden der Realität zurückgeholt.

September 2008 – Lehman Brothers und die “Subprime Krise”

Als “Subprime-Krise” wurde eine Finanzkrise bekannt, die im Zusammenhang mit minderwertigen oder risikobehafteten Hypothekenkrediten, den sogenannten “Subprime-Hypotheken”, steht.

Zu Beginn des 21. Jahrhunderts erlebte die USA einen Boom am Immobilienmarkt, begleitet von einer hohen Nachfrage nach Hypotheken. Um dieser Nachfrage gerecht zu werden, vergaben Banken vermehrt Kredite an Kreditnehmer mit schlechter Bonität, die als “Subprime” eingestuft wurden. Diese Kredite waren mit höheren Zinsen verbunden, um das erhöhte Ausfallrisiko abzudecken.

Als jedoch die Leitzinsen stiegen und viele Kreditnehmer Schwierigkeiten hatten, ihre Hypotheken zurückzuzahlen, führte dies zu einer Welle von Zahlungsausfällen und Zwangsversteigerungen.

Im Herbst 2008 verschärfte sich die Hypothekenkrise schließlich zur globalen Finanzkrise.

Auslöser waren die Rettung der Hypothekenbanken ‘Fannie Mae’ und ‘Freddie Mac’ innerhalb weniger Tage durch die US-Regierung sowie der Bankrott der Investmentbank ‘Lehman Brothers’.

Diese Unternehmen hatten Milliarden Dollar in minderwertige Hypotheken investiert oder über Versicherungen abgesichert.

Der Zusammenbruch der Lehman-Bank führte zu einem drastischen Kursverfall an den Börsen. Der Dow Jones verlor am 15. September 4,4% und am 18. September 4,1% . Am 29. September betrug der Kurseinbruch sogar 778 Punkte entsprechend 7%.

Nachdem US-Präsident George W. Bush mit seinem umfangreichen Rettungspaket für Banken im Kongress gescheitert war, fielen die Kurse dramatisch und die Krise breitete sich weltweit aus.

Der Chart aus Abb.4 zeigt den Kursverlauf des S&P500 von Januar 2008 bis Mitte 2009.

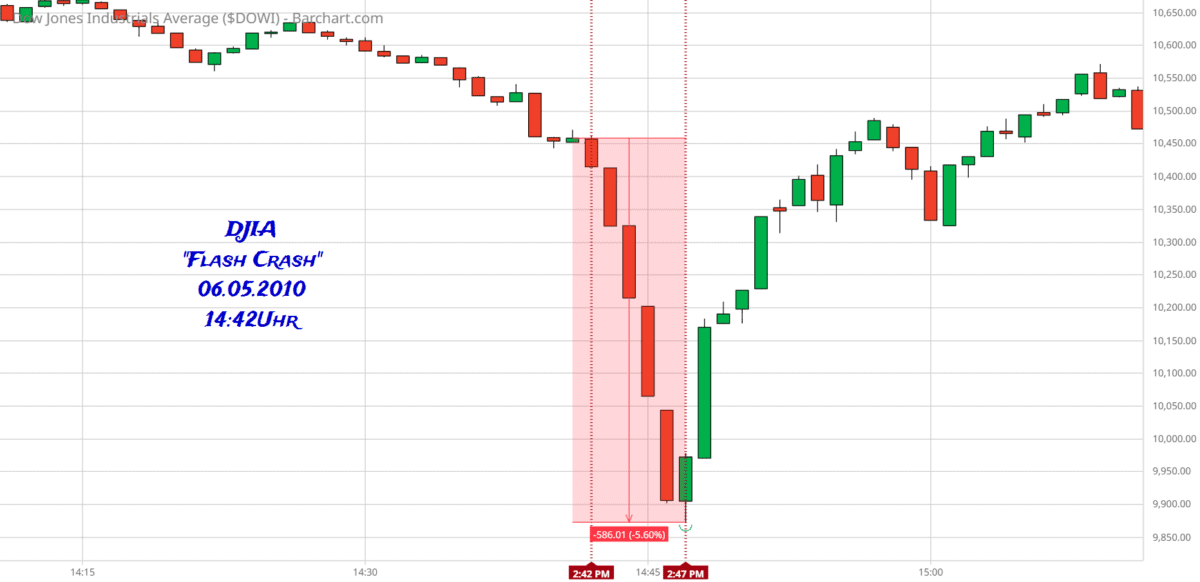

“Flash Crash”, 06.05.2010

An der Börse kann es oft blitzschnell gehen. Kurse können innerhalb weniger Augenblicke abstürzen – aber genauso schnell auch wieder steigen. Am 6. Mai 2010, um 14.42 Uhr, geschah an der Wall Street etwas Unerklärliches:

Innerhalb weniger Minuten fiel der Dow-Jones-Index um fast 600 Punkte. Die New York Times berichtete: “Für einen Moment schien der Verkaufsdruck Computer und menschliche Systeme zu überwältigen”. Eine halbe Stunde später hatten viele Unternehmen jedoch ihre Verluste ausgeglichen und ihre Kurse erreichten wieder das Niveau vor dem Einbruch.

Es ist bis heute nicht vollständig geklärt, was den “Flash Crash” verursacht hat. Einige vermuten, dass ein Händler sich einfach vertippt hatte und so eine Kettenreaktion ausgelöst wurde. Es scheint aber sicher zu sein, dass die Computerprogramme eine Rolle spielen.

Die automatischen Systeme verkaufen Aktien, wenn ihr Kurs unter eine bestimmte Schwelle fällt. Auf diese Weise beeinflussen sie den Markt innerhalb weniger Minuten. Während des Tages verlor der Dow zeitweise neun Prozent, was bis heute ein Rekord ist.

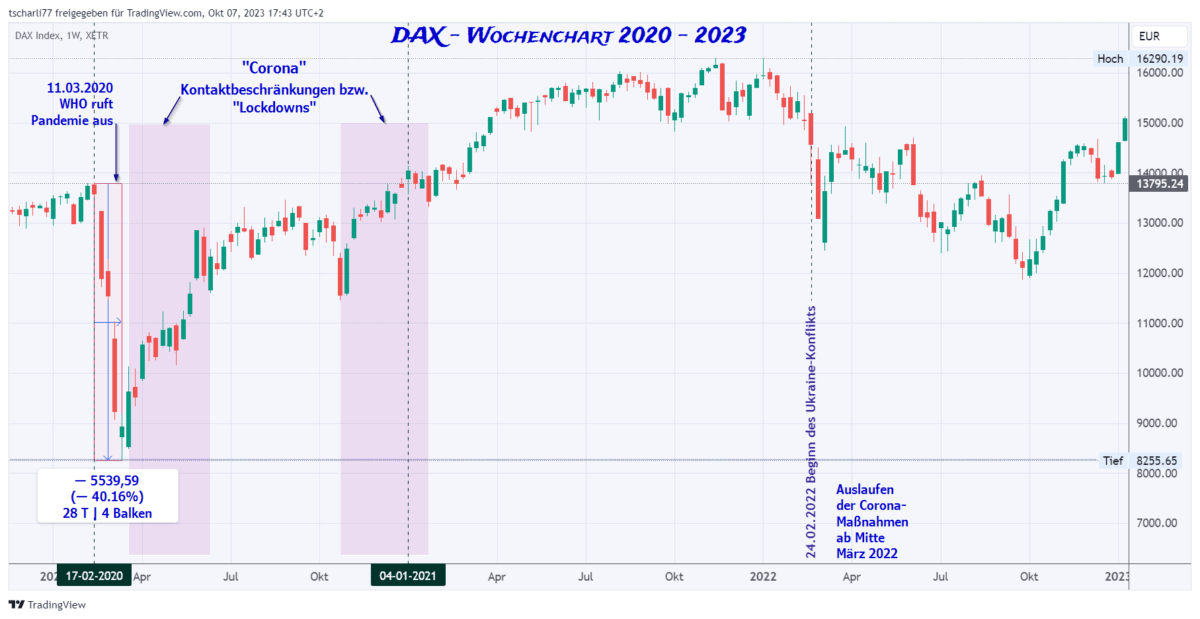

Corona und Ukraine: die Krisen der letzten 3 Jahre

Die beiden Jüngsten Krisen sind uns alle noch in bester Erinnerung — und auch noch lange nicht ausgestanden.

Corona …

Während der Corona-Krise waren die internationalen Finanzmärkte stark von Unsicherheit und Volatilität geprägt. Der Ausbruch der Pandemie führte weltweit zu starken Kursverlusten an den Aktienmärkten und zu drastischen Kurseinbrüchen bei vielen Unternehmen.

Die Ausrufung der Pandemie durch die WHO am 11.03.2020 führte zu einem Einbruch der Weltwirtschaft und damit auch zu einem starken Rückgang der Nachfrage nach Rohstoffen. Die Unsicherheit und die Auswirkungen der hektisch verhängten “Lockdown”-Maßnahmen, insbesondere in Ländern wie China, hatten erhebliche Auswirkungen auf die Rohstoffmärkte.

Es gab aber auch Gewinner der Lockdowns: für die Unternehmen der Kommunikations-Elektronik waren Schulschließungen mit “Home-Schooling” und die Verlagerung von Verwaltungsaufgaben ins “Home-Office” positive Erfahrungen. Sie verstärkten die Nachfrage beschleunigten den Ausbau der Internet- und Online-Infrastruktur.

Und noch etwas – zur Erinnerung: etwas bis dahin Unvorstellbares ereignete sich im April 2020. An der New Yorker Börse fiel der Preis für US-Rohöl der Sorte WTI zum ersten Mal in der Geschichte in den negativen Bereich. Dies bedeutete, dass Händler für kurze Zeit sogar bereit waren, eine Prämie für die Abnahme des Rohöls zu bezahlen.

In der Folge erholten sich die Märkte etwas, unterstützt vor allem durch Hoffnungen auf Impfstoffe und wirtschaftliche Öffnung. Technologieaktien profitierten von der verstärkten Digitalisierung während der Lockdowns. Die Lage blieb jedoch unsicher, und die Märkte reagierten weiterhin sehr empfindlich auf Nachrichten im Zusammenhang mit der Pandemie.

… und Ukraine

Die zweite große Krise, die die Weltmärkte noch immer in Atem hält, hatte ihren Beginn am 24. Februar 2022, als russische Truppen in die Ostukraine einmarschierten.

Dies führte zu immenser Unsicherheit an den internationalen Finanzmärkten. Die Aktienmärkte reagierten mit Verlusten, und die Rohstoffmärkte reagierten aufgrund von Befürchtungen über Lieferunterbrechungen bei Energie und Metallen volatil.

Der DAX im 21. Jahrhundert: von Drawdown zu Drawdown

Einige der von mir aufgeführten Finanzkrisen in der Zeit nach dem II. Weltkrieg hatten ihren Ursprung in den USA und breiteten sich von da über die globalen Finanzplätze aus. Aber nicht alle. Auch andere politische Ereignisse (Brexit, Ukraine) und Naturkatastrophen (Fukushima) beutelten die Börsen.

Auch der deutsche Leitindex DAX zeigt diese Krisen deutlich in seinem Kursverlauf.

Dabei fällt auf, dass der Index fast von Drawdown zu Drawdown “schlittert”. Das Ende des Drawdowns der “Dotcom-Krise” fällt fast auf den Tag genau mit dem Start der Immobilienkrise (“Subprime-Krise”) zusammen.

Trotz der Tatsache, dass sich der Index seit Oktober 2009 in einem fast ungebrochenen Aufwärtstrend befindet (deutliche Ausnahme: der Bruch bei “Corona”) sieht man, dass die Korrekturen durch zwischenzeitliche Krisen zum Teil länger anhaltende Drawdowns zur Folge hatten.

Kehren wir jetzt von unserem Ausflug in die Geschichte zurück an unseren Trading-Desk.

Die Ursachen eines Drawdowns

Wie entstehen Drawdowns? Gibt es Hinweise und Warnsignale? Worauf müssen Sie als Trader achten und wann sollten die Alarmglocken läuten?

Grundsätzlich will ich zwischen zwei Bereichen trennen: externe Faktoren, auf die Sie keinen Einfluss nehmen können. Sie können sie beobachten und entsprechend reagieren. Und als zweites interne oder mentale Faktoren, die aus Ihrer Psyche und Ihrem Verhalten erwachsen.

Externe, marktspezifische Ursachen für Drawdowns

Blicken wir auf vorhergehenden Abschnitt. Die großen Crashs an den Finanzmärkten wurden meist durch politische Entscheidungen oder sich aufbauende wirtschaftliche Fehlentwicklungen ausgelöst. Hier lassen sich vor allem identifizieren:

1. Politische Konflikte

Konflikte wie die Ukrainekrise können zum Zusammenbruch der Nachfrage oder der Rohstoffversorgung führen. Die Auswirkungen auf die Märkte ist immens. Rohstoffe werden und wurden auch immer schon als politisches Druckmittel eingesetzt (“Ölkrise”).

Hier geraten nicht nur die Rohstoffmärkte in Bewegung sondern natürlich auch die Aktienmärkte. Die resultierende Volatilität stellt eine extreme Gefahr für Ihr Handelskapital dar.

2. Naturereignisse

Hierunter fallen tatsächliche Naturkatastrophen, wie Hurricanes, Tornados, Vulkanausbrüche und ähnliche Ereignisse. Als Beispiel in der Vergangenheit kann die Fukushima-Katastrophe dienen oder Hurricanes, die zum Beispiel Auswirkungen auf die Rohstoff- und Energieversorgung haben.

Unter dieser Überschrift könnte man auch die “Corona-Krise” einordnen. Großräumige Epidemien oder Pandemien können über längere Zeit die Wirtschaft schwächen und zu Einbrüchen an den Börsen führen.

3. Branchen- oder Unternehmensspezifische Risiken

Wie die “Dotcom-” oder “Subprime-”Krise zeigen, können nicht nur einzelne Unternehmen in Schieflage geraten sondern komplette Branchen und Wirtschaftssektoren.

Dabei können unternehmensspezifische Risiken durchaus überraschend auftreten (negative Schlagzeilen in den Medien, plötzliche personelle Veränderungen, ein misslungenes Produkt, eine Werbekampagne, die den Konsumenten verärgert, etc.) Als Anleger sollten Sie daher immer “am Ball bleiben” und die Entwicklung der Unternehmen, in die Sie investiert haben, aufmerksam verfolgen.

Branchenbezogene Gefahren ziehen dagegen oft nicht “von jetzt auf gleich” auf. Die “Dotcom-Blase” ist das beste Beispiel für so einen Markt, der völlig “überhitzt” war. Professionelle Anleger konnten den sich anbahnenden Crash vorausahnen und rechtzeitig Konsequenzen ziehen.

Neue Technologien können einen “Hype” auslösen, es ist wichtig zu erkennen, wann diese Euphorie ihren Höhepunkt erreicht. Leider ist die menschliche Psyche so konstruiert, dass der Drang “dabei zu sein” rationale Überlegungen in den Hintergrund drängt (ich komme später auf dieses Thema zurück).

Eine nüchterne Analyse der Unternehmensdaten vieler “New Economy”-Vertreter hätte für manchen Investoren das Aus am Markt verhindern können. Anbahnende Crashs am Finanzmarkt können anhand verschiedener Indikatoren erkannt werden, z.B.:

- Hohe Kurs-Gewinn-Verhältnisse (KGV): Ein signifikant überdurchschnittliches KGV kann auf eine Überbewertung hinweisen

- Übermäßige Spekulation und euphorische Stimmung: Wenn Investoren übermäßig optimistisch und spekulativ sind, kann dies auf einen bevorstehenden Crash hindeuten. Hier lohnt sich ein Blick auf die Sentiment-Daten verschiedener Brancheninstitute.

4. Konjunkturzyklen

Jeder Konjunkturzyklus geht einmal zu Ende. Ein wirtschaftlicher Konjunkturzyklus gliedert sich in 4 Phasen:

- Aufschwung (Expansion)

- Hochkonjunktur (Boom)

- Abschwung (Rezession)

- Tief (Krise)

Je nach Art des Zyklus unterscheidet sich seine Dauer. Es existieren kurzfristige Zyklen (Produktionszyklen), mittel- und langfristige Zyklen.

Wichtig für den Investor ist, zu erkennen, wann ein Zyklus sich dem Ende nähert, also in eine Rezessionsphase eintritt. Wachsende Volatilität an den Märkten, steigende Verschuldung der Unternehmen und Haushalte und Euphorie und übermäßiges Vertrauen der Investoren und Anleger sind Anzeichen einer überhitzten Konjunktur.

Die Preise von Vermögenswerten wie Aktien, Immobilien oder Rohstoffen sind zu diesem Zeitpunkt deutlich über ihren tatsächlichen Wert gestiegen.

In der Endphase des Konjunkturzyklus können Zentralbanken die Zinsen erhöhen, um die Überhitzung der Wirtschaft zu bremsen. Dies kann dann Auswirkungen auf die Kreditkosten und Investitionen haben.

5. Lenkende Eingriffe des Staates

Ein weiterer zu berücksichtigender Faktor sind staatliche Eingriffe zur Lenkung der Wirtschaft.

Dabei kann es sich um fiskalische Eingriffe wie neue oder angehobene Steuern und Abgaben sowie um Subventionen handeln. Aber auch gesetzliche Regulierungen (z.B. die aktuellen energiepolitischen Pläne der Bundesregierung) oder Handelsbeschränkungen, Sanktionen, Zölle u.v.a.m., wirken sich stark auf die Finanzmärkte aus.

Drawdown als Folge eines falschen Verhaltens des Traders

Die bisher beschriebenen Drawdown-Ursachen können Sie nicht aktiv bekämpfen. Sie können sich vorbereiten, die Märkte und ihr Umfeld gründlich analysieren und intensiv beobachten – und Sie können rechtzeitig reagieren, wenn Sie merken, dass der Markt gegen Sie läuft.

Aber Sie können den Markt nicht beeinflussen und kontrollieren (und Sie können den Markt auch nicht “schlagen”). Beeinflussen und kontrollieren können Sie nur Ihre Reaktion auf die jeweilige Marktsituation.

Und hier kommen wir auf die zweite Gruppe von Ursachen zu sprechen. Tatsächlich sind die meisten Drawdowns, Verluste und zerstörten Konten nicht wirklich auf “den Markt” zurückzuführen, sondern darauf, wie der Trader auf den Markt und seine Besonderheiten reagiert.

Ich werde nun einige dieser Ursachen beleuchten, die in der Psyche, im Verhalten und in kognitiven Fehlschlüssen des Traders zu suchen sind.

1. Fehler in der Strategieentwicklung

- Unzureichendes Risiko- und Kapitalmanagement: Ausgehend von einer zu hohen Risikotoleranz investieren Trader zu viel Kapital in einen einzelnen Trade. Sie eröffnen Positionen, deren Risiko pro Finanzprodukt (Aktie, CFD, Future) das akzeptable Risiko überschreitet oder sie gehen zu große Positionen ein (oder beides!).

- Mangelnde Diversifikation: Eine unzureichende Streuung der Investitionen über verschiedene Anlageklassen oder Märkte kann die Anfälligkeit für Verluste erhöhen. Ein Trader sollte seine Investments diversifizieren, um das Risiko zu minimieren und Drawdowns zu reduzieren. Dabei ist es wichtig, auch die wechselseitigen Beziehungen (Korrelationen) der einzelnen Finanzprodukte zu berücksichtigen. Dies ist zum Beispiel für einen Rohstoff- und Futurestrader essentiell, da hier viele Rohstoffe direkt korreliert sind (z.B. Rohöl und seine Derivate Heizöl, Diesel) oder gegensätzliche Abhängigkeiten aufweisen können (Gold und der US-Dollar bzw. US-Dollar und Euro).Auch im Aktienmarkt müssen Abhängigkeiten der Unternehmen (z.B. in Lieferketten) bei einer Investition berücksichtigt werden.Vor allem in dieser Hinsicht gilt der Leitspruch: “Handeln Sie nur, was Sie auch wirklich verstehen!”

- Ignorieren von Stop-Loss-Orders: Ein weiterer ernsthafter Fehler ist das Vernachlässigen von Stop-Loss-Orders, die den Verlust begrenzen können. Ohne Stop-Loss-Orders besteht die Gefahr, dass Verluste unkontrolliert anwachsen, was den Drawdown deutlich erhöhen kann. Dieser Fehler entwächst aus der sträflichen Vernachlässigung des Risiko- und Money-Managements.

- Vernachlässigung einer Ausstiegsstrategie: Viele Trader legen den Schwerpunkt ihrer Strategieplanung auf die Frage ”Wann steige ich in den Trade ein?”. Viel wichtiger ist jedoch die Antwort auf die Frage “WANN – und vor allen WIE – komme ich aus der Position wieder raus?”. Ein Stopp-Loss für den Fall, dass die Position in die Verlustzone läuft, ist überlebenswichtig. Genau so wichtig ist es jedoch auch, ein Tradingziel zu bestimmen, bei dessen Erreichen die Position geschlossen wird. Das Handelsziel (“Target”) minimiert die Gefahr, denen sich mancher Trader ausgesetzt sieht: er bleibt zu lange in einer Position, gibt erzielte Gewinne wieder ab und sieht zu, wie der Trade dann erst noch in den Verlust läuft.

2. Emotionales Trading

“Die Märkte sind gnadenlos und emotionales Trading führt immer zu Verlusten.” (Dr. Alexander Elder, ‘Trading for a Living’)

In seinem Buch “The New Trading for a Living” (dt. ‘Alles was Sie über Trading wissen müssen’) beleuchtet der Arzt, Psychiater und professionelle Trader Alexander Elder die unterschiedlichen Emotionen eines Traders und deren Auswirkungen auf seine Ergebnisse (das Buch ist eine absolute Leseempfehlung; → Quellenangeben).

Allgemein werden in der Tradingliteratur zwei grundlegende Emotionen genannt – Angst und Gier. Die Gier führt dazu, zu viele Positionen zu schnell und unüberlegt einzugehen oder eine erfolgreiche Position zu lange zu halten (und die erzielten Gewinne am Ende wieder abzugeben).

Nicht selten geht die Gier in eine regelrechte “Trading-Sucht” über. Der Nervenkitzel am Markt und das Gefühl, unbesiegbar zu sein nachdem sich mehrere Erfolge eingestellt haben, lassen jede Vorsicht vergessen und schalten Vernunft und Überlegung aus.

Die Angst gewinnt meist dann die Oberhand, wenn sich ein oder mehrere Verluste eingestellt haben, also der Drawdown eingetreten ist. Jetzt tritt eine “Schockstarre” ein, die ein rationales Handeln verhindert.

Es ist aber noch eine weitere Emotion zu verzeichnen, die den Trader am Erfolg hindert: die Hoffnung. Läuft ein Trade ins Minus, blüht die Hoffnung, dass der Kurs nur in eine kurze Korrektur eintritt. Der Trader hofft, dass er bald zurückkommt und seinen ursprünglichen Weg fortsetzt. Doch die Hoffnung kann täuschen! Und so bleibt der Händler zu lange in seiner aussichtslosen Position, die oft dadurch entsteht, dass er entweder OHNE Stopp-Loss handelt oder – noch schlimmer – diesen verschiebt.

Zitat aus: Alexander Elder, The New Trading for a Living

3. Heuristiken und Kognitive Verzerrungen

Kognitive Verzerrungen (engl. ‘Cognitive Biases’) sind nicht nur eng mit dem emotionalen Trading verbunden sondern häufig dessen direkter Auslöser.

Die Liste der kognitiven Verzerrungen ist lang, und häufig beeinflussen mehr als nur eine das Handeln des Menschen. Diese Denk- und Wahrnehmungsfehler, die in unserem Denkprozess auftreten sind oft auf Heuristiken oder vereinfachte Denkregeln zurückzuführen.

Lesetipp: Alles über Trading-Psychologie

Einige Beispiele, die für den Trader – aber nicht nur für ihn – von Bedeutung sein können:

- Overconfidence Bias (Selbstüberschätzung): tritt auf, wenn ein Trader zu selbstsicher ist und übermäßiges Vertrauen in seine Fähigkeiten hat. Dadurch kann er zu riskante Positionen eingehen oder das Risiko willkürlich erhöhen.

- Loss Aversion (Verlustaversion): Trader haben oft Angst vor Verlusten und neigen dazu, Verluste zu vermeiden. Die Folge ist, dass aus einer Position bereits ausgestiegen wird, bevor der im Vorfeld bestimmte Stopp erreicht wurde.

- Availability Bias (Verfügbarkeitsheuristik): bezieht sich auf die Tendenz eines Traders, sich auf Informationen oder Ereignisse zu konzentrieren, die ihm leicht verfügbar sind. Dabei kann er wichtige Informationen übersehen oder falsche Schlussfolgerungen ziehen. Die Lösung kann hier sein, einen fundierten und umfassenden, systematischen Prozess der Informationsbeschaffung anzuwenden.

- Anchoring Bias (Ankerheuristik): Hierbei orientiert sich ein Trader an einem bestimmten Preisniveau oder einer bestimmten Marktbewegung und lässt sich dadurch beeinflussen. Dadurch kann er möglicherweise nicht rechtzeitig aus einer Position aussteigen oder zu spät einsteigen. Häufig wird der Einstiegspreis als Anker angenommen; eine Bewegung in Verlustrichtung wird dann “ausgesessen” in der Hoffnung, der Preis würde wieder auf sein Einstiegsniveau zurückkehren.

- Confirmation Bias (Bestätigungsfehler): Die vermutlich (nicht nur im Trading) häufigste Heuristik des Menschen! Confirmation Bias bezieht sich auf die Tendenz, gezielt Informationen zu suchen und zu akzeptieren, die bestehende Ansichten und eine vorgefertigte Meinung bestätigen. Dadurch werden wichtige Warnsignale übersehen und der Trader kann sich in riskanten Positionen verfangen. Hier gibt es nur eine Lösung: Offenheit für unterschiedliche Perspektiven zeigen und eine regelmäßige Überprüfung der eigenen Annahmen zulassen.

- Gambler’s Fallacy (Spieler-Irrtum): Die falsche Überzeugung, dass ein zufälliges Ereignis viel wahrscheinlicher auftritt, wenn es längere Zeit nicht eingetreten ist, oder unwahrscheinlicher ist, wenn es erst kürzlich oder gehäuft eingetreten ist. Denken Sie an den Lottospieler, der nur Zahlen tippt, die schon drei Jahre lang nicht mehr gezogen wurden.

- Herdenverhalten: Dies ist die Tendenz eines Traders, den Handlungen anderer zu folgen und sich von der Masse beeinflussen zu lassen. Dies kann zu übermäßigem Risiko führen, wenn die Mehrheit der Trader in eine bestimmte Richtung geht. Handeln Sie unabhängig und führen Sie ihre eigenen Analysen durch, anstatt mit von der Herde mitzulaufen. Denken Sie immer daran: WENN 80% aller Trader keinen Profit machen UND gleichzeitig aber 80% LONG gehen — wie groß ist dann wohl die Chance, mit einer LONG-Position Gewinn zu erwirtschaften?

4. Mangelnde Disziplin – das Grundübel im Trading

Disziplin ist der zentrale Faktor im Trading. Disziplin beinhaltet die Einhaltung Ihrer festgelegten Handelsstrategien, Ihrer Risikomanagement-Regeln und der Ausstiegspläne.

Disziplinierte Händler reagieren nicht impulsiv auf Marktveränderungen. Ihr selbst definiertes Regelwerk gibt Ihnen die Richtung vor; sie können ruhig bleiben und diese Regeln befolgen, selbst wenn sich der Markt gegen sie bewegt. Ihr diszipliniertes Handeln versetzt sie in die Lage, rechtzeitig aus Verlustpositionen auszusteigen und damit Ihr Kapital zu schützen.

Der erste Schritt, zu mehr Disziplin im Trading ist die gewissenhafte Erarbeitung eines Tradingplans. Dazu gleich mehr.

Die Auswirkungen des Drawdowns auf Ihr Trading

Die allererste, schmerzliche Auswirkung ist natürlich zunächst der Kapitalverlust. Gehen Sie davon aus, dass es wesentlich länger dauern kann, einen Drawdown auszugleichen als ihn zu erleiden. Mussten Sie z.B. einen Verlust von 10% hinnehmen, bedeutet das NICHT, dass Sie 10% Gewinn benötigen, um den Verlust auszugleichen. Da Ihr Kapital durch den Verlust auf 90% seines Ausgangswerts abgesunken ist, benötigen Sie nun einen Gewinn von 11,1% bezogen auf Ihr verbliebenes Kapital. Ein 20% Verlust erfordert 25% Gewinn, ein 33% Verlust bereits 50% Gewinn.

Ein weiterer Aspekt ist die Zeitdauer, die Sie benötigen, um den Verlust zu egalisieren. Dies “Time-to-Recover” hängt von vielen Faktoren ab und wird hauptsächlich durch die Marktbedingungen, die Performance und Dynamik des Marktes, bestimmt.Natürlich könnte man meinen, eine höhere Handelsfrequenz würde diese “Aufholjagd” verkürzen. Doch hier liegt eine der größten Gefahren und Fehlerquellen für den unerfahrenen Trader: die Trotzreaktion “Jetzt Erst Recht!” führt dazu, zu viele, zu unüberlegte und zu risikoreiche Positionen einzugehen.Dieses “Overtrading” genannte Verhalten ist oft der sichere Weg in den Totalverlust.

Die dritte und gefährlichste Folge des Drawdowns sind die psychologischen Auswirkungen auf den Trader:

Frustration und Selbstzweifel. Den Trader verlässt zunächst die Motivation, weiterzumachen. Der Kapitalverlust schockiert, der Grund dafür stellt das eigene System in Frage. Er verliert sich in Selbstzweifeln. Er sucht einen Schuldigen und findet ihn entweder im Markt oder bei sich selbst. Er resigniert und gibt sich die Schuld am Verlust. Sein Selbstvertrauen ist auf einen Tiefstand gefallen. In diesem Zustand ist an eine Aufarbeitung der wahren Ursachen nicht zu denken. Eine gründliche Analyse der “vermurksten” Trades bleibt aus.

Stress und Angst. Der Rückgang des Kontostands führt im Extremfall zu Existenzängsten, besonders dann, wenn das Trading als ein Teil des Kapitalerwerbs betrieben wird.

Verlust von Disziplin und klarem Denken. Das kann entweder zum völligen Stillstand oder zu unüberlegten, impulsiven Entscheidungen führen. Wie bereits angesprochen, wird alles versucht, um die Verluste wieder aufzuholen.

Wie gehen Sie mit diesen psychologischen Belastungen um?

Der allererste Grundsatz, den Sie sich vor Augen halten müssen, ist:

Halten Sie sich diesen Satz immer vor Augen: Ein Drawdown gehört zum Trading dazu! Sie können nicht immer nur gewinnen (in keinem Lebensbereich), und wie ich eingangs bereits sagte: Nicht der Verlust ist das Entscheidende, sondern wie Sie damit umgehen.

Weder können Sie “den Markt” pauschal für Ihren Verlust verantwortlich machen (die irrige Meinung, “der Markt hätte es auf Sie abgesehen” ist genauso Humbug wie der Versuch, “den Markt zu schlagen”). Sie sollten aber auch nicht sich als Person schuldig sprechen.

Analysieren Sie konkret, was passiert ist. Liegt der Fehler bei Ihrem Handelssystem? Überarbeiten Sie es. Aber berücksichtigen Sie dabei auch die Performance in der Vergangenheit. Vielleicht liegt ja eine außergewöhnliche Situation vor, die niemand vorhersehen konnte?

Oder haben SIE einen Fehler gemacht? Dann analysieren Sie Ihren Fehler und lernen Sie daraus. Wir ALLE machen Fehler (manchmal sogar ICH 😎) – und auch hier können Sie sich einen Satz merken:

Intelligente Menschen machen immer wieder neue Fehler — Dumme Menschen immer wieder DIE SELBEN!

Sich in Selbstmitleid oder Selbstzweifeln hinzugeben ist keine Option! Nehmen Sie eine Auszeit vom Markt, nutzen Sie diese Zeit zur Analyse und Evaluation und kehren Sie gefestigt und mit neuer Kraft zurück.

Fassen wir das Ganze in 8 Punkten zusammen:

Welche mentalen Verhaltensweisen helfen Ihnen, einen Drawdown zu verarbeiten?

Um einen Drawdown erfolgreich zu verarbeiten, können Sie auf verschiedene mentale Verhaltensweisen zurückgreifen:

- Akzeptanz und Realismus: Akzeptieren Sie, dass Verluste untrennbar mit dem Trading verbunden sind. Ein realistischer Blick auf Drawdowns hilft, die emotionale Belastung zu mindern. Vermeiden Sie es, sich selbst oder den Markt für den Verlust verantwortlich zu machen. Es handelt sich um eine normale Phase im Handelsgeschäft.

- Geduld und Disziplin: Bleiben Sie geduldig und halten Sie unbeirrbar an Ihrer Handelsstrategie fest. Disziplin hilft, impulsiv getroffene Reaktionen zu umgehen, die den Drawdown verschärfen könnten. Versuchen Sie nicht, Verluste sofort wieder gut zu machen. Setzen Sie stattdessen klare Ziele und handeln Sie geduldig und diszipliniert.

- Emotionale Kontrolle: Trainieren Sie die Beherrschung Ihrer Emotionen. Lernen Sie, rationale Entscheidungen zu fällen, auch wenn es schwierig ist. Zu emotionalem Handeln neigen kann den Drawdown nur verschlimmern. Meiden Sie unkontrollierte Reaktionen aufgrund von Frustration oder Angst. Ein klarer Kopf ist von wesentlicher Bedeutung.

- Selbstreflexion, Lernen und Verbesserung: Nutzen Sie den Drawdown als Gelegenheit zur Weiterentwicklung. Analysieren Sie Ihre Trades, identifizieren Sie Fehler und verbessern Sie Ihre Strategie für künftige Geschäfte. Überlegen Sie, ob Ihre Strategie weiterhin effektiv ist, und prüfen Sie Ihre Entscheidungsprozesse.

- Positive Einstellung und Selbstvertrauen: Bewahren Sie eine positive Einstellung zu sich selbst und glauben Sie an Ihre Fähigkeiten. Ein gesundes Selbstvertrauen unterstützt Sie dabei, aus dem Drawdown gestärkt hervorzugehen.

- Vertrauen in die Strategie: Vertrauen Sie Ihrer erprobten Handelsstrategie. Ein Drawdown bedeutet nicht zwangsläufig, dass Ihre Strategie versagt hat. Bleiben Sie bei Ihrer Strategie, solange sie nachweislich erfolgreich ist.

- Langfristige Perspektive: Denken Sie langfristig. Ein Drawdown ist oft nur eine vorübergehende Phase. Halten Sie an Ihrer langfristigen Strategie fest.

- Austausch und Unterstützung: Suchen Sie den Kontakt zu anderen Tradern oder Fachleuten, um Erfahrungen auszutauschen und Unterstützung zu erhalten. Dies kann bei der Bewältigung des Drawdowns behilflich sein. Auch ein Coach oder Psychologe kann Ihnen dabei unterstützend zur Seite stehen, Ihre mentalen Herausforderungen zu meistern.

Wie können Sie den Drawdown verhindern?

Besserer Frageansatz:

Wie können Sie das Risiko eines Drawdowns minimieren?

Sie können einen Drawdown nicht verhindern. Punkt.

Aber Sie können das Risiko und die Auswirkungen eines Drawdowns minimieren. Sie können verhindern, dass ein einzelner Verlust oder eine unglückliche Serie von Verlusten Ihr Handelskonto (und Ihre Psyche!) in den Abgrund reißt.

Hierfür einige strategische Tipps:

- Diversifikation: Der “Kampf dem Drawdown” beginnt bei der Handelsplanung. Eine breite Diversifikation über verschiedene Märkte und Anlageklassen kann helfen, das Risiko zu streuen und damit den potenziellen Drawdown zu verringern. Auch eine Diversifikation der Strategie ist denkbar: Sichern Sie kurzfristige Trade mit mittelfristigen Investitionen z.B. über ETFs ab. ETFs selbst stellen zumeist ein breit diversifiziertes Instrument dar.

- Risiko- und Kapitalmanagement: Klare Regeln helfen, Verluste zu begrenzen und unerwartete Drawdowns zu minimieren. Legen Sie Ihr maximales Risiko Ihres Gesamt-Portfolios und das Risiko pro Trade fest. Errechnen Sie anhand dieser Werte die Positionsgrößen und sichern Sie jede Position mit Stopps ab. Managen Sie Ihre aktive Position, indem Sie die Stopps nachziehen (sog. “Trailing-Stopps“) um erzielte Gewinne zu sichern.

- Stoppen Sie die Verlustserie: Wenn Sie eine Reihe von Verlusten erleben, werfen Sie den Anker! (Werfen Sie den Anker, nicht das Handtuch!) Machen Sie eine Pause. Ziehen Sie sich zurück und überprüfen Sie Ihre Strategie. Vermeiden Sie es, in Panik zu geraten und impulsive Entscheidungen zu treffen. Bekämpfen Sie vor allem den Drang, Verluste sofort wieder ausgleichen zu wollen!

- Ständige Überwachung und Anpassung: Regelmäßige Überwachung Ihres Portfolios und Ihrer Performance kann es Ihnen ermöglichen, frühzeitig auf negative Entwicklungen zu reagieren und Anpassungen vorzunehmen. Eine entscheidende Rolle spielt hierbei die Analyse und Evaluation Ihrer Trades. Führen Sie deshalb genau Buch über alle Aktionen am Markt. Ein Tradingtagebuch ist ein absolutes MUSS für Ihren Erfolg. Nehmen Sie darin aber nicht nur Informationen zu ihren Aktionen am Markt auf sondern auch persönliche Eintragungen bezüglich Ihrer Psyche, Überlegungen und Gefühle.

- Backtesting: Testen Sie Ihre Handelsstrategien gründlich in der Vergangenheit, um Leistung und das potenzielle Drawdown-Risiko zu bewerten. Betrachten Sie kritische und volatile historische Marktphasen. Vergleichen Sie diese Situationen mit der aktuellen Marktlage. Passen Sie Ihre Strategien entsprechend an.

- Psychologisches Training: Arbeiten Sie an Ihrer emotionalen Intelligenz, an Ihrer mentalen Kraft und Selbstkontrolle. Emotionale Entscheidungen führen fast immer zu unvernünftigen Trades und Drawdowns. Ein kühler Kopf ist entscheidend.

- Bleiben Sie am Ball! Verfolgen Sie das aktuelle Wirtschaftsgeschehen. Welche Auswirkungen können fiskalische, politische und ökonomische Entscheidungen auf die Märkte haben? Wir durchleben im Augenblick (Herbst 2023) eine extrem instabile geopolitische Phase. Exorbitante Gewinne und unvorstellbare Verluste können sich an den Märkten sehr schnell abwechseln. Vertrauen Sie auf Ihren Verstand und tappen Sie nicht in die kognitiven Fallen, die ich vorher angesprochen habe.

Fazit zum Thema Drawdown und Ausblick

Ein Drawdown ist NICHT die absolute Ausnahmesituation, der Sie in den Panikmodus versetzt und Ihr Ende bedeutet. Wenn Sie das verstanden haben, habe ich mein Ziel erreicht.

Sie haben gesehen, dass Drawdowns in der Geschichte der Finanzmärkte nichts außergewöhnliches sind. Und so verheerend ihre unmittelbaren Auswirkungen auch sein mögen, man kann sich dagegen wappnen.

Wenn Sie die Ursachen kennen, die Anzeichen identifizieren und vor allem Ihr eigenes Marktverhalten entsprechend ausgerichtet haben, lassen sich Drawdowns durchaus überstehen. Denken Sie daran: Trading ist in erster Linie Psychologie und in zweiter Linie überlegtes, vorausschauendes Handeln.

Der Schlüssel zum Überleben eines Drawdowns liegt im Risiko- und Kapitalmanagement und in Ihrer Portfolioplanung. Und er liegt in Ihrer Psyche. Wenn Sie es schaffen, Ihre Emotionen unter Kontrolle zu bringen, impulsives Verhalten und Ungeduld auszuschalten, haben Sie einen großen Schritt in Richtung “Überstehen eines Drawdowns” gemacht.

FAQ zum Thema Drawdown

Was ist ein Drawdown im Trading?

Ein Drawdown im Trading bezeichnet den Rückgang des Wertes eines Handelskontos oder Portfolios von einem Höchststand bis zu einem Tiefpunkt. Er wird in Prozent gemessen und zeigt den maximalen Verlust an, den ein Trader oder Investor über einen bestimmten Zeitraum hinnehmen musste.

Warum ist der Drawdown eine wichtige Kennzahl?

Der Drawdown ist wichtig, weil er das Risiko und die Volatilität einer Handelsstrategie oder eines Investments widerspiegelt. Er hilft Tradern und Investoren zu verstehen, wie viel ihres Kapitals sie potenziell verlieren könnten und ist entscheidend für das Risikomanagement.

Wie berechnet man den Drawdown?

Der Drawdown wird berechnet, indem der prozentuale Unterschied zwischen dem Höchststand des Kontowertes und dem darauf folgenden Tiefpunkt ermittelt wird. Zum Beispiel, wenn ein Konto von 10.000 Euro auf 7.000 Euro fällt, beträgt der Drawdown 30%.

Was bedeutet der maximale Drawdown?

Der maximale Drawdown (Max Drawdown) ist der größte Drawdown, der während eines bestimmten Zeitraums aufgetreten ist. Er ist ein kritischer Indikator für das maximale Verlustrisiko einer Handelsstrategie oder eines Investments.

Kann man einen Drawdown vermeiden?

Ein Drawdown ist in der Regel nicht vollständig vermeidbar, da Marktschwankungen und Verluste Teil des Tradings sind. Jedoch können durch effektives Risikomanagement und eine durchdachte Handelsstrategie die Auswirkungen von Drawdowns minimiert werden.

Wie beeinflusst ein Drawdown die Trading-Entscheidungen?

Ein hoher Drawdown kann psychologisch belastend sein und Trader dazu veranlassen, vorschnelle Entscheidungen zu treffen, wie z.B. das Schließen von Positionen zu ungünstigen Zeiten. Ein gutes Verständnis des eigenen Risikotoleranzniveaus und eine klare Strategie sind daher wichtig.

Wie lange dauert es, sich von einem Drawdown zu erholen?

Die Erholungszeit von einem Drawdown hängt von der Größe des Drawdowns und der Performance der nachfolgenden Trades ab. Ein tiefer Drawdown erfordert oft eine deutlich höhere Performance, um das verlorene Kapital zurückzugewinnen.

Sollte man während eines Drawdowns die Handelsstrategie ändern?

Obwohl es verlockend sein kann, ist es oft nicht ratsam, die Handelsstrategie mitten in einem Drawdown grundlegend zu ändern. Stattdessen sollte man die Strategie regelmäßig überprüfen und anpassen, um sicherzustellen, dass sie weiterhin den eigenen Zielen und Marktbedingungen entspricht.

Wie kann man das Risiko eines Drawdowns minimieren?

Risikomanagement-Techniken wie die Festlegung von Stop-Loss-Orders, Diversifikation des Portfolios und die Begrenzung der Größe von Handelspositionen können dazu beitragen, das Risiko eines Drawdowns zu minimieren.

Sind Drawdowns nur für Daytrader relevant?

Nein, Drawdowns sind für alle Arten von Tradern und Investoren relevant, unabhängig davon, ob sie kurzfristig (Daytrading), mittelfristig oder langfristig handeln. Sie sind ein universelles Maß für das Risiko und die Performance von Handelsstrategien.

Leseempfehlungen und Quellen

Thema “Börsencrashs”

- FAZ – Der „Schwarze Montag“ und seine Folgen

- IW Köln – Hintergründe und Lehren aus der Subprime-Krise

- Wikipedia – Weltfinanzkrise 2007-2008

- FAZ – Der Mann, der die Wall Street in die Knie zwang

- Capital – Wie im Jahr 2000 die Dotcom-Blase platzte

- American Express – Die Dotcom-Blase: Gründe und Folgen

Ursachen und Abhilfe von Drawdowns

- Wikipedia – Kognitive Verzerrungen (mit interaktivem Chart)

- Kagels Trading – Trading-Disziplin entwickeln – 7 effektive Tipps (2024)

- Kagels Trading – Effektives Money Management und Risikosteuerung im Trading – der Guide (2024)

Screener und Assetvergleiche (Beispiele)

- https://www.assetstandard.com/fondsfinder/

- https://www.fidelity.de/produkte-services/fonds-verschiedener-anbieter/fondsfinder/

- https://extraetf.com/de/etf-search

- https://www.marketscreener.com/tools/stock-screener/

- https://www.onvista.de

- https://de.finance.yahoo.com/world-indices/

Literaturempfehlungen

- Alexander Elder (2014): The New Trading for a Living, New Jersey, dt: Alles, was Sie über Trading wissen müssen, BörsenbuchVerlag Kulmbach 2021

- M. Baehr/A.Aziz: Introduction to Trading Psychology, Independently published (August 2022)

- Robert Koppel: Investing and the Irrational Mind, McGraw-Hill Education Ltd (2011)

Charts und Grafiken

- Historische Kurscharts erstellt mit barchart.com, Charts Abb. 6 und 8 erstellt mit TradingView

- Cartoons: BING Image Creator/DALL-E https://www.bing.com/images/create

- Zeichnungen: Excalidraw (https://excalidraw.com) / GIMP

- eigene Screenshots