Bid-Ask-Spread – das Wichtigste vorweg

- Der Bid-Ask-Spread (dt. Geld-Brief-Spanne) ist ein wichtiger Faktor im Trading und bezieht sich auf die Differenz zwischen dem höchsten Gebot (Bid) und dem niedrigsten Angebot (Ask) für ein bestimmtes Wertpapier. Durch das Verständnis des Bid-Ask-Spreads und seiner Auswirkungen können Trader fundierte Entscheidungen treffen und ihre Rentabilität maximieren.

- Der Bid-Ask-Spread wird von Market-Makern bestimmt, die Gebote und Angebote für ein Wertpapier stellen und versuchen, einen Gewinn zu erzielen, indem sie den Spread nutzen.

- Der Bid-Ask-Spread variiert je nach Wertpapier und Marktbedingungen und kann Auswirkungen auf die Rentabilität von Trades haben.

- Der Bid-Ask-Spread kann durch Handelsstrategien reduziert werden. Zum Beispiel können Trader limitierte Orders verwenden, um zu versuchen, einen besseren Preis als den Ask- oder Bid-Preis zu erhalten, oder sie können Spread-Handelsstrategien wie den Kauf von Wertpapieren mit einem engen Bid-Ask-Spread einsetzen.

- Der Bid-Ask-Spread kann sich im Laufe der Zeit ändern, abhängig von Änderungen in den Marktbedingungen, der Volatilität und dem Angebot und der Nachfrage.

Inhalt

Bid-Ask-Spread (Definition & Erklärung)

Als Trader trifft man häufig auf den Begriff Spread, zumeist auch Bid-Ask-Spread (dt. Geld-Brief-Spanne) genannt. Da ein Spread bei jedem Trade anfällt, sollte jeder Trader diesen grundlegenden Begriff kennen. In diesem Artikel gehen wir auf den Spread ein und klären das „Was?“, „Warum?“, und vor allem „Wie viel?“.

Was bedeutet Spread?

Der Bid-Ask-Spread ergibt sich aus der direkten Übersetzung: „Biete-Frage-Spanne“ aus Sicht des Traders. Spread bezeichnet im Trading bzw. an der Börse also die Gewinnmarge des Händlers oder Brokers, bei dem Trader eine Geldanlage kaufen und verkaufen können. Er stellt die Differenz zwischen dem Kauf- und Verkaufskurs dar. In der Fachsprache beschreibt er die Spanne (engl. Spread) zwischen dem Geldkurs (engl. Bid) und dem Briefkurs (engl. Ask) eines Vermögenswertes. Im Forex-Handel stellt er die wichtigste Gebühr dar, die Trader an den Market-Maker zahlen müssen. Market-Maker sind Finanzinstitute oder Händler, die ständig Angebote zum Kauf und Verkauf von Wertpapieren stellen, um Liquidität im Markt zu schaffen.

Warum ist der Spread so wichtig?

Spreads existieren, da Marktteilnehmer in jedem offenen Markt stets beabsichtigen, die besten Preise zu verhandeln. Möchte ein Trader kaufen, so möchte er jemanden finden, der für weniger als den zuletzt gehandelten Preis verkaufen möchte. Umgekehrt möchte man beim Verkaufen einen höheren Preis als den zuletzt angegebenen durchsetzen. Spreads sind also das Ergebnis von Käufern und Verkäufern, die über Preise verhandeln.

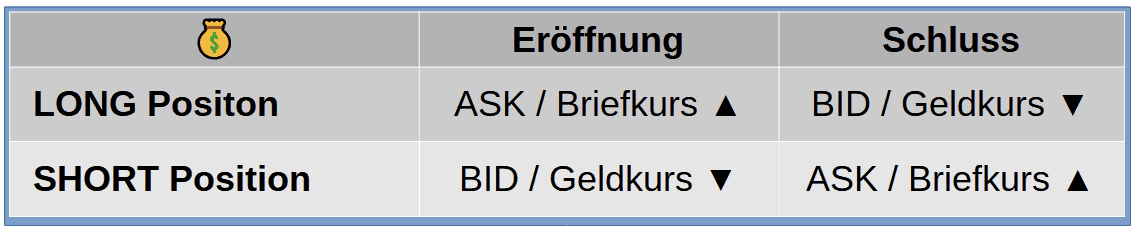

Wann nehme ich den Geldkurs und wann den Briefkurs?

Statt dem Kauf- und Verkaufspreis werden in der Finanzwelt auch die soeben verwendeten Begriffe „Briefkurs“ und „Geldkurs“ verwendet. Der Briefkurs ist der Kurs, für den ein Verkäufer einen Vermögenswert anbietet. Der Geldkurs hingegen ist der Kurs, zu dem ein Käufer eine Geldanlage kaufen würde. In der Mitte liegt der eigentliche Kurs. Die Abbildung 1 zeigt den Unterschied der Begriffe. Trader sollten wissen, dass der Market Maker sowohl den Brief- als auch den Geldkurs bestimmt, da er das verbriefte Recht hat, mit Geldanlagen zu handeln.

Ein Marktteilnehmer kann beim Händler seiner Wahl nach dem Preis einer Geldanlage fragen. Der Händler setzt auf den Marktpreis, seinen Einkaufspreis, seine Marge drauf – das Ergebnis ist der Briefkurs. Möchte ein Trader seine Geldanlage nun verkaufen, so möchte der Händler möglichst wenig dafür bezahlen. Da er den Spread aussuchen darf, wird er dem Trader einen Preis knapp unter dem Marktpreis anbieten – den Geldkurs. Der Marktteilnehmer kann sich jetzt entscheiden, ob er seine Anlage dem Händler für diesen Preis anbietet, oder ob er versucht, einen besseren Preis bei einem anderen Händler zu erreichen. Der Briefkurs liegt fast immer über dem Marktpreis, der Geldkurs fast immer unter dem Marktpreis.

Warum ist der Geldkurs niedriger als der Briefkurs?

Der Briefkurs ist zumeist höher als der Geldkurs, da der Händler als Dienstleister einen Gewinn mit dem Wertpapierhandel erzielen und der Trader zugleich möglichst wenig Geld für eine Geldanlage ausgeben will. Das ergibt auch vollkommen Sinn: Der Verkäufer möchte möglichst viel Geld verdienen und der Käufer möglichst wenig bezahlen.

Sinngemäß ist der Briefkurs also der niedrigste Betrag, bei dem ein Händler bereit ist, eine Aktie verbrieft zu verkaufen. Der Geldkurs hingegen ist der Betrag, den ein Trader bereit ist für ein Finanzprodukt zu zahlen.

Wer bestimmt den Bid-Ask-Spread?

Der Bid-Ask-Spread wird vom Market Maker bestimmt. Ein Market Maker erwirtschaftet Gewinn beim Handel mit Wertpapieren, indem er einen Spread auf die von ihm angebotenen Vermögenswerte festlegt. Somit kompensiert er das Risiko, das er beim Kauf dieses Vermögenswertes trägt, sollte dessen Wert sinken.

Möchte ein Trader einen Gewinn durch Aktienhandel erzielen, so muss er den im Kauf- und Verkaufspreis enthaltenen Spread abdecken. Dementsprechend streben wir Trader nach einem möglichst geringen Spread, um schneller mehr Einnahmen zu generieren. Wir haben eine Vielzahl an Broker ausführlich getestet.

Welche Faktoren beeinflussen den Bid-Ask-Spread?

In die Berechnung eines Spreads fließen verschiedene Faktoren ein, hierzu zählen:

- die Liquidität,

- das Handelsvolumen und

- die Volatilität.

Liquidität

Die Liquidität beschreibt in der Finanzwelt, wie einfach es ist, einen Vermögenswert zu tauschen. Prinzipiell gilt: Je liquider ein Vermögenswert ist, desto schneller kann man ihn kaufen bzw. verkaufen. Je größer die Liquidität, desto größer sind die gehandelte Geldmenge und die Anzahl der Marktteilnehmer.

Doch wie beeinflusst die Liquidität den Spread? Mit steigender Liquidität wird der Spread kleiner. Dementsprechend sinken die anfänglichen Kosten und unser Gewinn für diese Position. Ist ein Vermögenswert nicht liquide genug, so wartet man mitunter einige Zeit, bis die Order ausgeführt wird, da man zuerst einen Käufer bzw. Verkäufer finden muss.

Handelsvolumen

Die Liquidität von Vermögenswerten kann man auch vom Handelsvolumen ableiten. Beispielsweise sind die Aktien eines Unternehmens liquider, je mehr dieser Aktien pro Tag gehandelt werden. Hierzu ein Beispiel:

Ein Trader möchte in eine größere Position investieren und sucht hierfür nach einer passenden Aktie. Hierbei sollte er auf das Verhältnis zum Handelsvolumen achten. Würde seine Position bspw. 70 % des täglichen Handelsvolumens betragen, so müsste er entsprechend lange auf einen passenden Handelspartner warten.

Handeln derzeit viele Trader mit einer Aktie, so ist das Handelsvolumen entsprechend groß. Einen großen Anteil des Handelsvolumens decken zumeist größere Trader mit entsprechend größeren Positionen ab. Zum Ableiten der eigenen Strategie bietet sich eine Volumen-Spread-Analyse (VSA) an. Es gilt: Je höher das Handelsvolumen, desto geringer wird der Spread, da der Market Maker mehr Umsatz über die Masse an Aktien erwirtschaftet.

Volatilität

Der Spread wird zudem von der Volatilität beeinflusst. Der Begriff kommt aus dem Lateinischen und bedeutet „fliegend“ oder „flüchtig“. Sprechen Trader über einen volatilen Markt, so schwanken dessen Kurse also stark. Eine Faustregel besagt: Je volatiler der Markt, desto größer ist der Spread.

Die Volatilität erhöht sich stark, wenn sich fundamentale Veränderungen anbahnen. Volatilität kann auch in Clustern auftreten, dann verbleibt sie die nächste Zeit entsprechend hoch oder niedrig, bevor sie sich wieder normalisiert. Liegen der Kauf- und Verkaufspreis nah beieinander, so wird von einem engen Markt gesprochen, da sowohl die Käufer als auch die Verkäufer sich über den Wert des zugrunde liegenden Vermögenswertes einig sind.

Kommission als weitere Kosten-Quelle für Trader

Spreads stellen jedoch nicht die einzigen Kosten dar, die beim Traden anfallen können. Sollte ein Market Maker bspw. mit einem Spread von 0,0 Pips werben, so wird stattdessen eine Kommission anfallen. Diese richtet sich prozentual nach der Größe der gehandelten Position. So entstehen dem Trader bei einer Kommission von 0,2 % auf 1.000 € Kapital Kosten in Höhe von 2 €. Die Höhe der Kommission hängt vom jeweiligen Produkt ab. Gegebenenfalls erhebt der Broker einen Fixbetrag pro Transaktion statt prozentualer Gebühren. Es gibt auch Kombinationen aus Spread und Kommission. Trader sollten vor einer Investition in jedem Falle sicherstellen, ob jegliche Kosten transparent dargestellt werden.

Berechnung des Bid-Ask-Spreads

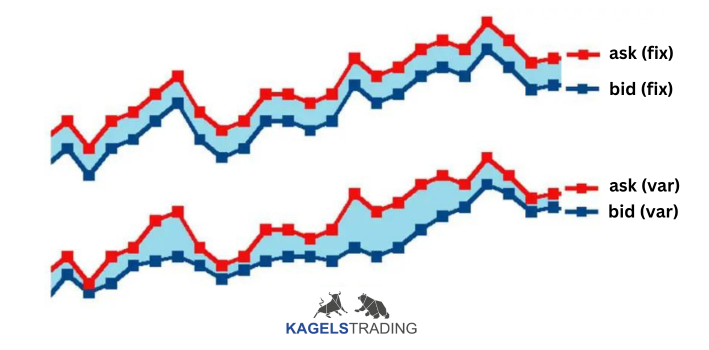

Fixer- oder variabler Bid-Ask-Spread: Die Bedeutung für Ihre Tradingkosten

Prinzipiell wird zwischen zwei Typen von Spreads unterschieden: fixe Spreads und variable bzw. fließende Spreads. Beide Typen sind in der Abbildung 2 dargestellt. Der Spread selbst wird durch die hellblaue Fläche dargestellt. Der Spreadtyp wird vom Broker festgelegt. Fixe Spreads werden zumeist von Brokern angeboten, die als Market Maker agieren oder das Dealing Desk-Modell verwenden. Variable Spreads hingegen werden von Brokern angeboten, die das Non-Dealing Desk-Modell verwenden.

Fixe Spreads

Fixe Spreads bleiben zu jedem Zeitpunkt konstant – unabhängig von den Marktkonditionen. Bei Dealing-Desks kaufen die Broker große Positionen von ihren liquiden Anbietern. Anschließend bieten sie diese Positionen uns Tradern in kleineren Einheiten an. Das bedeutet, dass die Broker als Gegenspieler zu den Trades ihrer Kunden agieren. Der Dealing-Desk erlaubt es dem Broker fixe Spreads anzubieten, da sie so in der Lage sind, die Preise zu kontrollieren, die sie ihren Kunden anbieten.

Der Vorteil von fixen Spreads ist die exakte Vorhersage der Transaktionskosten, da der Spread unverändert bleibt. Somit weiß ein Trader bei der Eröffnung eines Trades stets, was er beim Schließen zu bezahlen hat. Zudem benötigen fixe Spreads kleinere Kapitalvoraussetzungen und bieten sich daher insbesondere für Trader an, die lediglich geringes Kapitel investieren möchten.

Requotes

Ein Problem beim Traden mit fixen Spreads sind Requotes und Slippage. Requote steht für das kurzfristige Umschreiben eines Preisangebots und ist ein Signal des Market Makers, dass dieser einen Trade nicht zu dem vereinbarten Eintrittspreis anbieten kann oder will. Dies geschieht zumeist in einem volatilen Markt, wenn dieser sich zu dem Zeitpunkt, zu dem der Broker die Order erhält, bereits zu weit vom angebotenen Preis entfernt hat – bspw. bei der Veröffentlichung von Nachrichten.

Requotes treten häufig beim Traden mit fixen Spreads auf, da die Preise lediglich von dem Broker als einzige Quelle stammen. Bei fixen Spreads und einem volatilen Markt wird der Broker mitunter nicht in der Lage sein, seinen Bid-Ask-Spread an die aktuellen Marktkonditionen und die sich schnell ändernden Preise anzupassen. Der vom Broker angefragte Preis ist für den Trader fast immer ein schlechterer Preis als der, der vorher vereinbart wurde.

Slippage

Ein weiteres Problem ist die Slippage. Diese liegt vor, wenn der Kurs, zu dem eine Order ausgeführt wird, nicht mit dem Kurs übereinstimmt, zu dem diese angefordert wurde. Slippage tritt also dann auf, wenn sich der Markt in dem Zeitraum, in dem der Broker die Order ausführt, gegen den Trade bewegt und vom ursprünglichen Kurs abweicht.

Der Broker kann einen fixen Spread bei sich schnell verändernden Preisen nicht konstant verwalten. Daher unterscheidet sich der Preis, den wir Trader am Ende erhalten, mitunter stark von dem angepeilten Eingangspreis.

Im Gegensatz dazu sind variable Spreads nicht konstant. Dementsprechend verändert sich die Differenz zwischen dem Geld- und Briefkurs ständig. Der Broker erhält seine Preise von seinen liquiden Anbietern und gibt diese an uns Trader weiter – ohne Einschreiten eines Dealing Desks. Somit hat der Broker keine Kontrolle über den Bid-Ask-Spread. Dieser verändert sich abhängig von Angebot und Nachfrage der Währung, sowie der allgemeinen Volatilität am Markt. Typischerweise werden Spreads breiter, wenn Wirtschaftsdaten veröffentlicht werden und die Liquidität des Markts sinkt, bspw. in den Ferien oder in Krisenzeiten.

Der Vorteil an variablen Spreads ist, dass sie Requotes vermeiden, da die Schwankung der Spreadfaktoren bei den Preisänderungen stets an den Marktkonditionen angepasst ist. Unabhängig davon kann es trotzdem zu Slippage kommen. Forex Trading mit variablen Spreads bietet transparente Preise. Zudem bietet der Wettbewerb liquider Anbieter günstigere Preise für uns Trader.

Scalping

Leider eignen sich variable Spreads nicht zum Scalpen. Scalping steht für das schnelle Öffnen und Schließen einer Position, mit dem Ziel, einen Gewinn durch geringfügige Kursbewegungen zu erwirtschaften. Der Gewinn als auch der Verlust ist hier prinzipiell gering. Sollte ein Trader nun bei einem variablen Spread scalpen, so kann sich der Spread schnell in den eigenen Profit „hineinfressen“ und vergleichsweise hohe Verluste verursachen. Zudem sind variable Spreads durch ihre erschwerte Kalkulierbarkeit zumeist ungünstig für Einsteiger. Der Bid-Ask-Spread könnte sich so schnell verbreitern, dass sich ein augenscheinlicher Profit innerhalb kürzester Zeit in einen Verlust verwandeln kann. Somit spielt der Spread im Day-Trading mitunter eine essenzielle Rolle. Ganz im Gegensatz zum Swing Trading: Hier ist der Spread ggf. sogar zu vernachlässigen.

Für welchen Spreadtyp sollte ich mich entscheiden?

Die Wahl des geneigten Traders hängt primär von den Bedürfnissen des Traders hinsichtlich des Brokers ab. Von fixen Spreads profitieren im Allgemeinen Trader mit kleineren Konten und jene mit einer geringen Anzahl an Trades. Hier werden die Kosten überschaubar und gering gehalten. Trader mit größeren Konten, die regelmäßig während der Peak Market Hours handeln, ziehen ihren Vorteil hingegen aus variablen Spreads, da sie so den passenden Moment mit dem geringsten Spread abfangen können. Trader, die eine schnelle Ausführung ihrer Trades bevorzugen und Requotes vermeiden wollen, sollte nach variablen Spreads Ausschau halten.

Welche Arten von Bid-Ask-Spreads gibt es?

Bid-Ask-Spreads werden im Hinblick auf ihren Bezugspunkt unterteilt in:

- kursbezogene Spreads,

- zinsbezogene Spreads und

- termingeschäftsbezogene Spreads.

Kursbezogene Spreads

Wenn Trader vom Spread reden, dann ist zumeist der kursbezogene Spread gemeint. Hierbei handelt es sich um den bereits eingehend beschriebenen Bid-Ask-Spread. Er ist ein Liquiditätsmaß und repräsentiert entweder die gesamten oder einen Teil der Transaktionskosten. Zugleich stellt er die Bruttogewinnspanne für den Broker dar. Der kursbezogene Spread ist nicht nur auf Aktien beschränkt, sondern ist prinzipiell bei Wertpapieren wie Devisen, Rohstoffen und Edelmetallen vorhanden. Bei CFDs, also Differenzkontrakten, ist der Spread die Berechnungsgrundlage für die Courtage des Brokers.

Was bedeutet ein “B” bzw. ein “G” auf dem Kursblatt einer Aktie?

Ein B gibt an, dass für eine Aktie zwar eine Nachfrage vorhanden ist, aber kein Angebot. Steht nun ein G am Ende, so ist das Gegenteil gemeint: Hier gab es ein Angebot, jedoch wollte niemand das Papier kaufen.

Zinsbezogene Spreads

Zudem gibt es den zinsbezogenen Spread. Dieser beschreibt die Differenz zwischen zwei Zinssätzen. Er bildet die Grundlage zur Ermittlung der Zinsstrukturkurve, mit der man bspw. die Zinsentwicklung verschiedener Anleihen über mehrere Jahre hinweg vergleichen kann.

Credit Spread

Hier gibt es zudem den Credit Spread. Dieser stellt die Differenz zwischen den Zinsen einer risikoarmen Anlage und denen einer Anleihe mit Kreditausfallrisiko dar. Hier gilt folgende Faustregel: je höher der Spread, desto riskanter der Trade.

Termingeschäftsbezogene Spreads

Anders werden termingeschäftsbezogene Spreads, auch Straddles genannt, behandelt. Hierbei handelt es sich um den zeitgleichen Kauf und Verkauf von Termingeschäften. Bei einem Termingeschäft vereinbaren die Vertragspartner eine Zahlung und Auslieferung des Gegenwertes zum festgelegten, transparenten Zeitpunkt in der Zukunft. Konkret geht man gleichzeitig eine Long und eine Short Position ein, indem je ein Future mit unterschiedlichen Laufzeiten kauft bzw. verkauft wird. Das Ganze funktioniert auch mit Forwards, diese werden jedoch nicht an der Börse gehandelt.

Das Ziel ist, dass der Anstieg der Longposition größer ist, als der Fall der Short Position. Der dadurch entstehende Bid-Ask-Spread soll einen Gewinn einbringen. Somit spielen die Erwartungen der anderen Marktteilnehmer eine wichtige Rolle. Der Wert der Long-Position kann zudem durch Informationen während der Laufzeit zusätzlich beeinflusst werden.

Es wird also nicht auf eine Preisänderung bei einem der beiden Trades anvisiert. Stattdessen soll die relative Preisänderung zwischen dem Zeitpunkt von Kauf und Verkauf einen Gewinn, also die Differenz zwischen den Preisen des erworbenen und verkauften Termingeschäfts, erwirtschaften. Somit muss hier keine Preissteigerung erfolgen, um einen Gewinn zu erwirtschaften.

Arbitrage

Termingeschäfte können an derselben oder an verschiedenen Börsen, mit demselben oder abweichenden Basiswerten und den verschiedensten Laufzeiten vollzogen werden. Wird an mehreren Börsen gehandelt spricht man von Arbitrage. Ein Basiswert wird als Underlying bezeichnet und kann aus Aktien, Wertpapieren, Rohstoffen oder Edelmetallen bestehen. Aufgrund ihrer Komplexität empfehlen wir Termingeschäfte nur erfahrenen Tradern.

Bei Arbitrage wird ein Future auf der einen Börse gekauft und gleichzeitig auf einer anderen verkauft. Diese Futures besitzen sowohl denselben Basiswert, als auch dieselbe Laufzeit. So können die Händler durch Preisunterschiede bei geringem Risiko einen Gewinn erwirtschaften, der ebenfalls als Spread bezeichnet wird.

Wie berechnet man Spread-Kosten?

Zur Berechnung der Kosten für einen Spread im Devisenhandel benötigen wir lediglich zwei Dinge: den Wert pro Pip und die Anzahl an Lots, die getradet werden. Hierzu ein Beispiel:

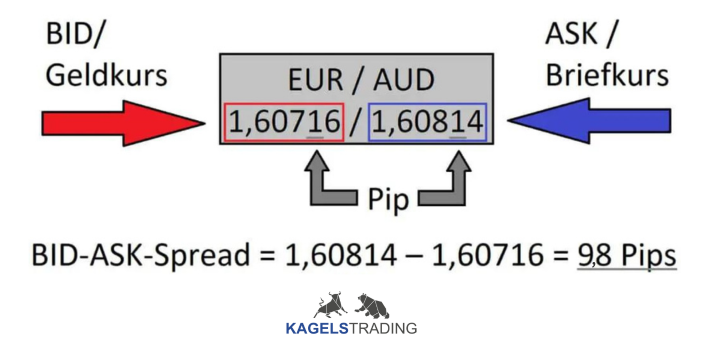

In der Abbildung 3 sehen wir ein Beispiel aus TradingView. Für AUD/USD werden 0,72689 für den Geldkurs und 0,72710 für den Briefkurs angegeben. Besonders interessant ist für uns die Angabe „Spread: 21“ unten links. Diese beziffert den Bid-Ask-Spread in Pips, den man bei einer Transaktion bezahlen müsste.

Pips

Der englische Begriff Pip steht übersetzt für „Punkt in Prozent“ und ist eine Maßeinheit, die im Trading die kleinste Bewegung darstellt, die eine Währung durchführen kann. Der Sinn von Pips liegt in der Berechnung des Spreads einer Position. Ein Pip entspricht zumeist 0,01 % einer Währungseinheit, wie in Abbildung 4 durch die dunkelgrauen Pfeile dargestellt. Das macht beim Euro also 0,0001 € bzw. 0,01 Cent. Eine Ausnahme bildet hier bspw. der Yen, bei dem ein Pip stattdessen 0,01 ¥ darstellt.

Beispiel TradingView

In diesem Fall würde ein Trader bei einem Kauf und sofortigen Wiederverkauf also 2,1 Pips verlieren. Wichtig ist hierbei, dass die 21 – die sich ergibt sich, wenn man von den 0,72710 die 0,72689 abzieht, nicht 21 Pips bedeuten, sondern lediglich 2,1 Pips. Ein Spread von 2,1 Pips bedeutet, dass auf beiden Seiten des Preises 1,05 Pips hinzugerechnet werden. Sollte ein Trader eine Long-Position eröffnen wollen, würde er den Vermögenswert bei 0,72710 kaufen. Ein Trader, der sich short positionieren möchte, müsste den Vermögenswert bei 0,72689 verkaufen.

Um die vollständigen Kosten zu ermitteln, müssen wir nun die Kosten pro Pip mit der Anzahl an Lots multiplizieren. Traden wir also Mini Lots (10.000 Einheiten) mit einem Wert von 1 $ pro Pip, so würde es uns 2,10 $ kosten diesen Trade zu eröffnen.

Anzahl Einheiten * (Anzahl Pips * Kosten pro Pip) = KostenSpread

10.000 * (0,0001 $ * 2,1 Pips) = 2,10 $

Die Pip-Kosten sind linear. Das bedeutet, dass wir die Kosten pro Pip mit der Anzahl gehandelter Lots multiplizieren müssen. Sollte der Trader die Größe seiner Position erhöhen, erhöhen sich auch die Transaktionskosten – und diese reflektieren den Spread. Liegt der Spread also bei 2,1 Pips und wir traden 3 Mini Lots, dann kostet uns die Transaktion:

30.000 * (0,0001 $ * 2,1 Pips) = 6,30 $.

Die 3 Formen des Bid-Ask-Spreads am Beispiel berechnen

Im Allgemeinen unterteilt man Bid-Ask-Spreads in drei Formen:

- den absoluten Spread,

- den homogenisierten Spread und

- den Spread in Prozent vom Briefkurs.

Beispiel Amazon-Aktie

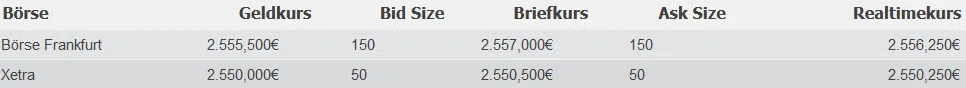

Hierzu ist in der Abbildung 5 beispielhaft die Amazon-Aktie ersichtlich. Trader konnten eine Amazon-Aktie über die Börse Frankfurt 150 Aktien für 2.555,50 € verkaufen und für 2.557,00 € kaufen. Sinngemäß bieten wir Trader dem Händler eine Aktie für den Bid-Kurs an oder fragen nach einer Aktie zum Ask-Kurs. Vergleichen wir diese Zahlen mit denen der Börse Xetra, so erkennen wir, dass man dort bis zu 50 Amazon-Aktien für 2.550,00 € verkaufen und für 2.550,50 € kaufen kann. Da wir nun die blanken Zahlen vom Händler haben, müssen wir den Spread nur noch berechnen.

Absoluter Bid-Ask-Spread

Der absolute Spread stellt die Differenz zwischen dem Brief- und Geldkurs dar und wird durch die Formel:

- Absoluter Spread = Briefkurs – Geldkurs

berechnet. Hierbei sollte jedoch stets auf das Bezugsverhältnis geachtet werden, um die Aussagekraft dieser Kennzahl beim Vergleich von Produkten verschiedener Anbieter zu wahren. Beziehen wir dies auf unser Beispiel, so erhalten wir:

- absoluter SpreadAmazon-Börse Frankfurt = 2.557,00 € – 2.555,50 € = 1,50 €

- absoluter SpreadAmazon-Xetra = 2.550,50 € – 2.550,00 € = 0,50 €

Der Spread ist bei LS Exchange also größer als bei der Börse Stuttgart. Somit müssten Trader bei Ersterer mehr zahlen, um eine Tesla-Aktie zu kaufen und würden weniger Geld für eine verkaufte Tesla-Aktie bekommen. Zur Wiederholung: Hätten wir eine Tesla-Aktie bei einem dieser beiden Händler gekauft und anschließend direkt wieder bei ihm verkauft, so würden wir 0,55 € bzw. 1,75 € Verlust machen – also den kompletten Spread.

Homogenisierter Bid-Ask-Spread

Beim homogenisierten Spread wird die Formel erweitert, um den Spread auf eine volle Einheit des Basiswertes umzurechnen. Die Formel lautet:

- Homogenisierter Spread = (Briefkurs – Geldkurs) / Bezugsverhältnis

Spread in Prozent vom Briefkurs

Zuletzt gibt es noch den Spread in Prozent vom Briefkurs. Er zeigt, um wie viel Prozent ein Vermögenswert bezogen auf den Briefkurs ansteigen muss, bis der bezahlte Spread eingeholt und der Trader somit den Break Even erreicht hat.

- Spread in % des Briefkurses = (absoluter Spread / Briefkurs) * 100

- Spread in % des BriefkursesAmazon-Börse Frankfurt = (1,50 € / 2.557,00 €) * 100 = 0,0006 = 0,06 %

- Spread in % des BriefkursesAmazon-Xetra = (0,50 € / 2.550,00 €) * 100 = 0,0002 = 0,02 %

Wir sehen, dass eine Amazon-Aktie bei Xetra rund 0,02 % und bei der Börse Frankfurt 0,06 % ansteigen muss.

Wie hoch darf der Spread sein?

Prinzipiell gibt es keine feste Grenze beim Spread, da Händler sich am Markt orientieren müssen, um wettbewerbsfähig zu bleiben. Ein Trader entscheidet – abhängig vom Angebot des Händlers -, ob er bereit ist, dessen Spread zu bezahlen. Falls nicht, so kommt kein Geschäft zustande.

Somit ist der Händler gezwungen, seinen Spread an den Markt anzupassen, um potenzielle Kunden nicht zu verprellen und keine Einnahmen zu verlieren. Prinzipiell kann gesagt werden: Je größer der Spread, desto höher ist der Gewinn des Händlers und desto kleiner fällt der Gewinn für den Trader aus. Dementsprechend sind Trader bezüglich der Spreadhöhe vom Händler abhängig und sollten genau entscheiden, wann sie investieren und wann sie verkaufen sollten.

Die Höhe des Spreads wird u.a. durch das Handelsvolumen beeinflusst: Wird eine Geldanlage oft gehandelt, so besitzt sie ein hohes Marktvolumen. Durch die entsprechende Nachfrage verzeichnet der Händler allein durch die Masse an Mitteln einen soliden Gewinn. Dadurch kann er seinen Spread niedrig ansetzen, um seine Attraktivität gegenüber der Konkurrenz zu erhöhen. Wird eine Geldanlage jedoch selten gehandelt, so erzielt der Händler nur geringe Gewinne. Also setzen sie die Gewinnmarge und damit den Spread häufig höher an, um trotzdem Gewinn erzielen zu können.

Beispiel Tesla-Aktie

Abbildung 6: Spread der Tesla-Aktie vom 07.11.2020 beim Broker Lang & Schwarz

Zur Veranschaulichung werden wir uns beispielhaft an der Tesla-Aktie (07.11.2020) orientieren. In der Abbildung 6 sehen wir das Angebot der Börse Stuttgart sowie von LS Exchange. Hier wurde die BID- bzw. ASK-Size von der Börse Stuttgart auf 1.500 Stück und von LS Exchange auf 135 Stück festgelegt. Das bedeutet, dass die gezeigten Preise nur für 1.500 bzw. 135 Aktien garantiert werden. Wollen wir mehr Aktien kaufen, so würde sich dieser Preis ändern. Damit schützt sich der Händler gegen ungeplante Kursschwankungen und daraus resultierende starke Verluste, falls Trader übermäßig viele Aktien zu günstigen Preisen handeln sollten.

Die Zahlen des Beispiels belegen zudem die obigen Ausführungen: So kann die Börse Stuttgart mit einer Stückzahl von 1.500 Aktien ihren wesentlich niedrigen Spread von 0,55 € verteidigen, während LS Exchange bei lediglich 135 Tesla-Aktien einen wesentlich höheren absoluten Spread von 1,75 € anbieten muss.

Was ist ein „üblicher“ Bid-Ask-Spread?

Die Höhe eines Spreads liefert viele Informationen über die Marktsituation. Große Spreads deuten auf eine hohe Markt-Volatilität bzw. einen illiquiden Markt hin. Je häufiger ein Wertpapier gehandelt wird, desto mehr gleichen sich Geldkurs und Briefkurs an. So weisen Aktien großer Unternehmen im Allgemeinen kleinere Spreads auf als Aktien kleiner Unternehmen, da diese zumeist seltener gehandelt werden. Daher gilt die Faustregel: Je exotischer eine Wertanlage ist und desto weniger Produkte es auf deren Basiswert gibt, desto größer ist der Spread.

In „ruhigen“ Zeiten liegen Spreads in der Regel bei 1 bis 3 Prozent und sind, abhängig vom Underlying, zumeist nicht höher als 5 Prozent. Im Gegensatz dazu verbreitern sie sich bei dynamischen Märkten und schnellen Veränderungen für gewöhnlich stark und können bis zu 10 Prozent erreichen.

Trader können das Xetra-Liquidiätsmaß (XLM) zu Rate ziehen, um sich hinsichtlich der Spreadhöhe zu informieren.

Wann ist die beste Zeit, um Trades mit einem möglichst niedrigen Bid-Ask-Spread durchzuführen?

Prinzipiell setzen Market Maker den Spread immer dann niedrig an, wenn ihr Risiko gering bzw. gut kalkulierbar erscheint. Somit kann man Kosten beim Spread einsparen, indem man während der Handelszeiten und zu ruhigen Zeiten tradet.

Woran erkennt man einen günstigen Spread?

Hier lautet die Faustregel: Ein Spread von weniger als 0,5 Prozent ist preiswert.

Weitere Beispiele für Bid-Ask-Spreads

Was ist der Spread bei Zertifikaten?

Vor dem Kauf eines Zertifikats sollten Trader die Spreads mehrerer Zertifikate vergleichen, die ähnliche Basiswerte, Zertifikatstypen, Laufzeiten und Strukturen aufweisen.

Beim Zertifikat-Spread wird von einem unveränderten Basiswert ausgegangen. Die meisten Zertifikate haben einen „einheitlichen“ Spread. Handelt es sich um die gleichen Varianten von Zertifikaten, so gibt es auch Zertifikatsformen, bei denen Anleger wegen einer Zusatzabsicherung einen etwas höheren Spread in Kauf nehmen müssen. Beispielhaft können hier Quanto-Zertifikate genannt werden, bei denen der höhere Bid-Ask-Spread einen Ausgleich für die Absicherung des Währungsrisikos darstellt.

Was ist ein Spread-ETF

ETFs haben im Vergleich zu anderen Vermögenswerten geringe Kosten. Die Kostenpunkte für uns Trader sind hier seltener Ausgabeaufschläge oder Kaufgebühren von bis zu 5 Prozent, sondern viel mehr die Ordergebühr vom Broker und die Handelsspanne des ETFs. Mitunter haben Broker sogar eine eigene, zumeist prozentuale Gebührenkategorie für ETFs eingerichtet.

Die Gebühren für ETFs sind in der Regel vom Auftragsvolumen und dem Broker abhängig. Je größer das Auftragsvolumen, desto geringer wird die Kostenbelastung. Hier sollten Trader sich vor einem Kauf über das Gebührenmodell des Brokers informieren.

Ggf. können ETFs mit einstelligen Pauschalgebühren geordert werden. Diese kann man fast vernachlässigen. Dazu kommt dann noch der Bid-Ask-Spread. Bei Orders im Bereich 5.000 bis 10.000 € liegen die Ordergebühren üblicherweise im Bereich von 0,05 bis 0,1 Prozent.

Die Höhe des Spreads ist primär von der Liquidität und der Handelszeit abhängig. Hier unterscheiden sich ETFs von Aktien unter anderem in ihrer Preisfeststellung. Die Liquidität des ETFs hängt primär von dessen Liquidität und eher sekundär vom Handelsumsatz ab. So gelten bspw. ETFs auf den S&P-500-Index als besonders liquide, ETFs auf kleinere europäische Märkte oder einzelne Segmente des Rentenmarkts dagegen weniger.

Je höher das Anlagevermögen, desto liquider ist der ETF

Prinzipiell sollten Trader darauf achten, wie hoch das Anlagevermögen des ETFs ist. Es kann davon ausgegangen werden, dass über ETFs häufiger in liquide Basismärkte investiert wird und das Anlagevermögen dieser Fonds folglich größer ist. Das Anwachsen des Fondsvolumens kann einen positiven Schneeballeffekt für uns Trader nach sich ziehen: Größer werdende Fonds werden attraktiver für eine größere Anzahl an Market-Makern. Diese werden durch die wachsende Anzahl von Anbietern und dem entsprechenden Konkurrenzkampf zu Zugeständnissen bei Preisen und Qualität gezwungen, um marktfähig zu bleiben.

Der Spread wird zudem nachweislich kleiner, je höher das Vermögen des ETFs und je größer die Anzahl an Market-Makern ist. Zum Vergleich: Bei ETFs mit mehr als einer Milliarde € Anlagevermögen liegen Spreads häufig unter 0,25 Prozent. Im Gegensatz dazu sind die Spreads bei ETFs mit weniger als 100 Millionen € oft doppelt so hoch.

Spreads im Day-Trading

Der Spread spielt im Day-Trading eine essenzielle Rolle. Daytrader peilen zumeist eine gewisse Mindestanzahl an Transaktionen pro Tag an und wollen hierbei natürlich möglichst wenig bezahlen.

Zur Minimierung der Brokerkosten bietet sich bei der Wahl des Brokers daher eine kommissionsbasierte Gebühr an. Somit müssen die einzelnen Positionen nicht erst den vom Trader ausgelegten Spread einholen, um einen Gewinn zu erwirtschaften. Daytrader können ihre Brokerkosten so insbesondere bei einer hohen Anzahl an Transaktionen drastisch senken.

Spreads im Forex

Der in diesem Beitrag im Fokus stehende Forex Spread wird nicht von einer zentralen Institution geregelt. Daher können Broker den Spread frei festlegen und müssen sich lediglich an den aktuellen Marktbedingungen orientieren, um wettbewerbsfähig zu bleiben.

Wir Trader sollten die Eigenschaften des Spreads bei jeder Transaktion individuell prüfen. Wie wichtig diese für den konkreten Einzelfall sind, ist u.a. davon abhängig, ob wir die Position kurz- oder langfristig halten wollen. Diese Gedankengänge sollten bei der Wahl des Brokers beachtet werden, um Fehlentscheidung zu vermeiden.

Spreads im Aktienhandel

Beim Handel mit Aktien sollten wir einen hohen Spread zumeist nur bei langfristigen Positionen hinnehmen. Nur dann geben wir der Position genügend Zeit, um den von uns ausgelegten Spread einzuholen und einen Gewinn zu erwirtschaften.

Gehen wir hingegen ein Risiko ein und akzeptieren einen vergleichsweise hohen Spread, so stehen wir zu Beginn ggf. mit einer hohen Summe in den roten Zahlen. In solchen Fällen hat der Wert bei kurzfristigen Positionen oft nicht ausreichend Zeit, um den Spread auszugleichen. Daher birgt ein hoher Spread insbesondere bei kurzfristigen Positionen ein wesentlich höheres Risiko.

Wann sollte ich traden, um Kosten beim Spread einzusparen?

Insbesondere bei ETFs spielt der Zeitpunkt des Trades eine große Rolle. Das liegt an den Wertpapieren im Index des ETFs. Kaufen wir bspw. einen DAX 40 Index, so ist dieser von den Aktien der enthaltenen deutschen Unternehmen abhängig. Wollen wir nun auch noch einen möglichst geringen Spread erreichen, so sollten wir einen Kaufzeitpunkt wählen, zu dem diese Aktien möglichst liquide sind. Da bieten sich die offiziellen Handelszeiten der Heimatbörse an: Die europäischen Börsen sind zwischen 09:00 Uhr und 17:30 Uhr deutscher Zeit geöffnet.

Traden wir stattdessen außerhalb dieser Handelszeiten, so wird der Market-Maker zumeist einen Sicherheitsauf- bzw. abschlag berechnen. So sichert er sich gegen Risiken ab, die ihm wegen des fehlenden Referenzmarktes entstehen. Zudem können ETF-Market Maker so leicht notwendige Gegenpositionen aufbauen und ihr Risiko absichern, da große Börsen mit Terminkontrakten oder anderen Derivaten abgedeckt werden.

Der Index eines ETFs kann sich auch aus Wertpapieren verschiedener Börsen zusammensetzen. Hier sollten Trader den größtmöglichen Schnittpunkt aller Börsen wählen. Daher die Faustregel: Beim ETF-Trading sollten wir auf die Handelszeiten der Heimatbörse warten, außer wir müssen unbedingt sofort aktiv werden!

Fazit zum Thema Bid-Ask-Spread

In diesem Beitrag haben wir das Thema Bid-Ask-Spreads ausführlich besprochen und grundlegende Begrifflichkeiten angrenzender Themengebiete kurz definiert. Wir haben unter anderem geklärt, was ein Spread ist, wer den Spread festlegt, welche Spreadtypen es gibt und wie man einen Bid-Ask-Spread berechnet. Das in diesem Beitrag enthaltene Wissen bildet die Grundlage für das Verständnis weiterführender Beiträge von Kagels Trading.

Häufige Fragen zum Bid-Ask-Spread

Was ist der Bid-Ask-Spread im Trading?

Der Bid-Ask-Spread ist der Unterschied zwischen dem höchsten Gebot (Bid) und dem niedrigsten Angebotspreis (Ask) für ein Wertpapier oder eine Währung. Es ist die Differenz zwischen dem Preis, den ein Käufer bereit ist zu zahlen, und dem Preis, den ein Verkäufer für den Verkauf verlangt.

Warum ist der Bid-Ask-Spread wichtig im Trading?

Der Bid-Ask-Spread gibt an, wie viel ein Händler für den Kauf oder Verkauf eines Wertpapiers oder einer Währung zahlen muss. Es ist ein Indikator für die Liquidität eines Marktes und kann Auswirkungen auf die Rentabilität einer Handelsstrategie haben.

Wie kann ich den Bid-Ask-Spread minimieren?

Der Bid-Ask-Spread kann minimiert werden, indem man einen Broker wählt, der wettbewerbsfähige Spreads anbietet. Außerdem sollten Trader darauf achten, in liquiden Märkten zu handeln und zu Zeiten, in denen das Handelsvolumen hoch ist.

Kann der Bid-Ask-Spread während des Handelstages schwanken?

Ja, der Bid-Ask-Spread kann während des Handelstages schwanken. Dies hängt von verschiedenen Faktoren ab, wie beispielsweise dem Handelsvolumen, der Marktlage und der Liquidität des Wertpapiers oder der Währung.

Wie kann ich den Bid-Ask-Spread verstehen und berechnen?

Der Bid-Ask-Spread wird normalerweise als Prozentsatz des aktuellen Marktpreises angegeben. Wenn der Spread beispielsweise 0,05% beträgt und der aktuelle Marktpreis 100 Euro beträgt, beträgt der Spread 0,05 Euro.