Der gleitende Durchschnitt – das Wichtigste vorweg

- Der gleitende Durchschnitt (engl. Moving Average) ist ein technischer Indikator, der dem Trend eines Marktes nachfolgt. Es wird der Durchschnittskurs des Betrachtungszeitraums in geglätteter Form und als gestrichelte oder gepunktete Linie im Chart dargestellt, wobei mit jedem neuen Kurs (Minute, Stunde, Tag, Woche, Monat) der älteste Kurs aus der Berechnung herausfällt.

- Es gibt eine Vielzahl von Konzepten zum gleitenden Durchschnitt; am bekanntesten sind der einfache, der gewichtete und der exponentielle gleitende Durchschnitt. Am beliebtesten ist der Einfache 200 Tage gleitende Durchschnitt (SMA = Simple Moving Average).

- Entsprechend der Einstellung (kurz-, mittel-, langfristigen etc.) wird der vorherrschende Trend definiert. Ein Kreuzen des Basistitels mit seinem „Moving Average“ oder das Kreuzen verschiedener „Gleitender Durchschitte ” (mit unterschiedlichen Einstellungen) kann als Kauf- oder Verkaufssignal interpretiert werden.

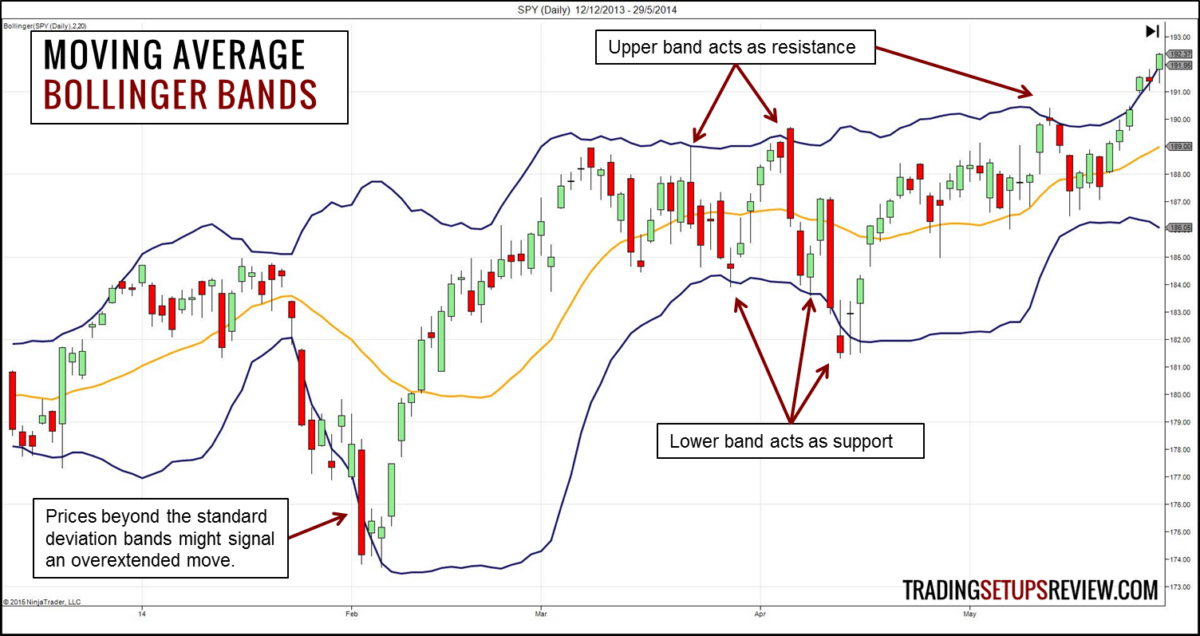

- Auch technische Indikatoren wie Bollinger Bänder oder der MACD enthalten gleitende Durchschnitte.

Inhalt

- Berechnung und Definition

- Den Trend erkennen

- Drei bewährte Methoden

- Der Volumen gewichtete gleitende Durchschnitt

- Trading-Mythen

- Pullback Strategie

- Trading-Methode

- Candlestick-Chartmuster mit gleitendem Durchschnitt

- Strategie des verschobenen Moving Average Channel

- Daytrading mit dem Kanal des gleitenden Durchschnitts

- Fragen & Antworten

Welches ist der häufigste technische Indikator? Hinweis: Selbst Fundamentalanalysten verwenden diesen Indikator!

Der am meisten verbreitete technische Indikator ist der gleitende Durchschnitt (engl. Moving Average). Warum? Er ist unkompliziert und vielfältig. Er wertet die technische Analyse auf, wenn man seine Anwendungsgrenzen kennt.

In dieser Anleitung werden Sie lernen, wie man diesen einfachen Indikator einsetzt, um die Gewinne zu erhöhen.

Berechnung des gleitenden Durchschnitts

Es gibt Dutzende unterschiedliche Varianten des gleitenden Durchschnitts mit unterschiedlichen Methoden. Man unterscheidet zwischen drei grundlegenden Arten:

- Einfacher Gleitender Durchschnitt = Simple Moving Average (SMA).

Einfacher Gleitender Durchschnitt der letzten N Kurse (N = Zeiteinheit). Fügen Sie die Kurse hinzu und dividieren Sie diese durch N. - Exponentieller Gleitender Durchschnitt = Exponential Moving Average (EMA)

Durchschnitt der bisherigen N Kurse, wobei sich die größere Gewichtung auf die neueren Kurse bezieht. Die Gewichtung ist exponentiell. - Gewichteter gleitender Durchschnitt = Weighted Moving Average (WMA).

Die neueren Kurse werden höher gewichtet als die weiter zurückliegenden. Am gebräuchlichsten ist der linear gewichtete gleitende Durchschnitt. Der Durchschnitt wird für den entsprechenden Zeitraum (N) berechnet und linear gewichtet, d. h. der aktuellste Kurs erhält die höchste Gewichtung, wobei dann absteigend bis zu dem am weitesten zurückliegenden Kurs mit der geringsten Gewichtung verfahren wird.

Gleitender Durchschnitt – Defintion und Erklärung

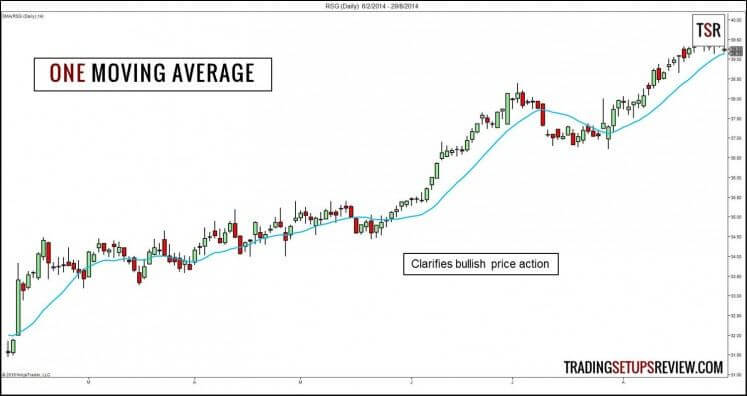

Der erste Schritt bei der Betrachtung eines technischen Indikators besteht darin, zu erfassen, wie sich dieser gegenüber den Kursen verhält. Ich habe hier einen 20-Perioden gleitenden Durchschnitt verwendet, um es einfach zu halten. Das gleiche Prinzip können Sie auch auf andere Arten von gleitenden Durchschnitten anwenden.

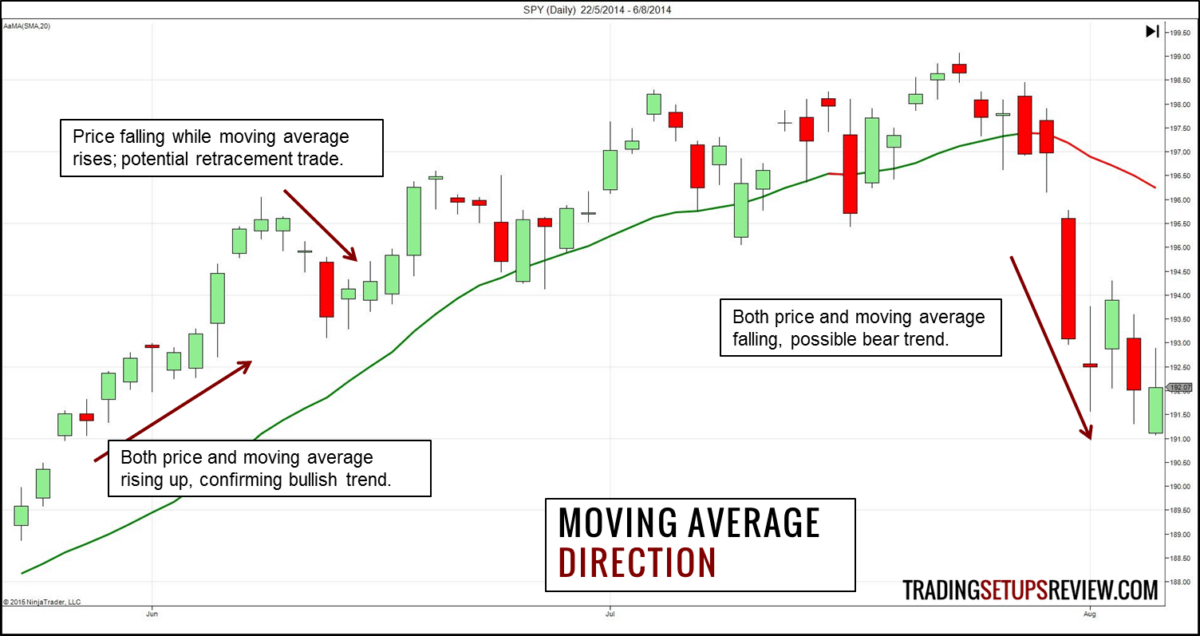

Richtung

Die grundlegende Funktion eines Gleitenden Durchschnitts besteht in der Glättung von Trends. Zur raschen Trendbeurteilung schauen Sie einfach auf seine Richtung.

- Aufwärts gerichtete Linie – Aufwärtstrend

- Abwärts gerichtete Linie – Abwärtstrend

Aber so einfach ist es nicht immer. Sie müssen auch die Price Action berücksichtigen, um sich zu vergewissern, dass Sie nicht ans Ende eines Trends geraten.

Wir haben es mit einem tendierenden Markt zu tun, wenn die Kursrichtung mit der Linie des gleitenden Durchschnitts übereinstimmt. Verlaufen der Kursverlauf und die Linie des gleitenden Durchschnitts in entgegengesetzte Richtungen, so verlangsamt sich der Markt und könnte eine Trendumkehr bzw. ein Retracement einleiten.

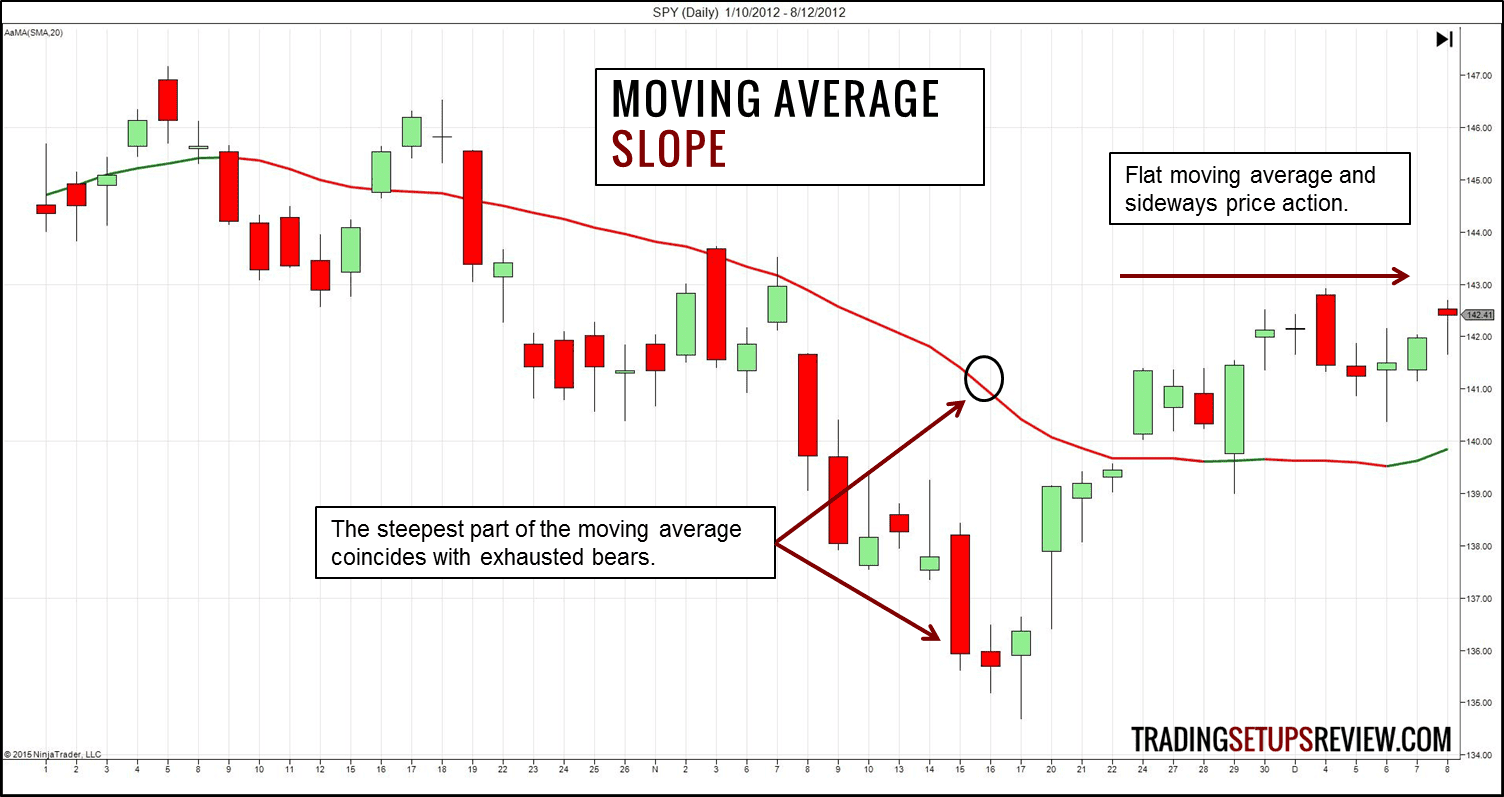

Neigungsgrad

Eine flache Linie des gleitenden Durchschnitts weist auf eine Seitwärtsbewegung hin. Eine steile Linie entsteht durch Bewegungen auf einer Seite des gleitenden Durchschnitts. Sie zeigt die Stärke des Marktes oder bisweilen eine Erschöpfung der Kurse.

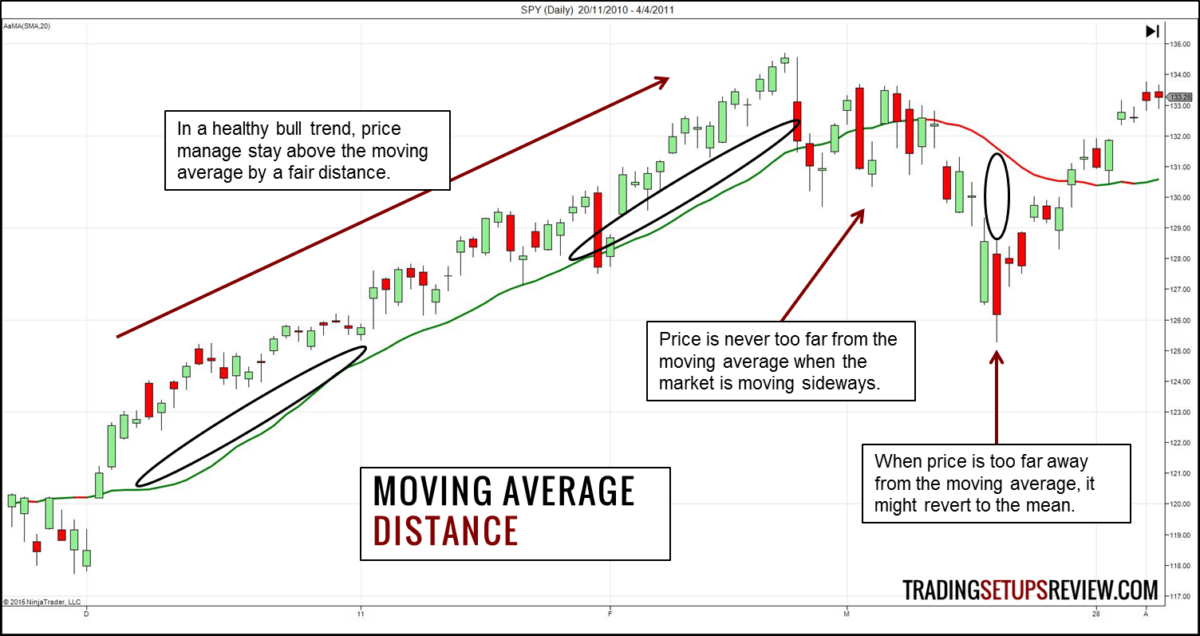

Entfernung

Hier geht es um die Entfernung zwischen dem gleitenden Durchschnitt und den Kursen. Die Kurse und der gleitende Durchschnitt kommen in einem seitwärts verlaufenden Markt ganz nah zusammen, sodass es kaum oder gar keinen Abstand zwischen Kursen und gleitendem Durchschnitt gibt.

Die Kurse halten sich bei einem gesunden Aufwärtstrend in angemessener Entfernung über dem gleitenden Durchschnitt auf. Im Gegensatz dazu befinden sie sich bei einem Abwärtstrend unter dem gleitenden Durchschnitt.

In einem überzogenen Trend findet man einen ungewöhnlichen Abstand zwischen Kursen und Gleitendem Durchschnitt.

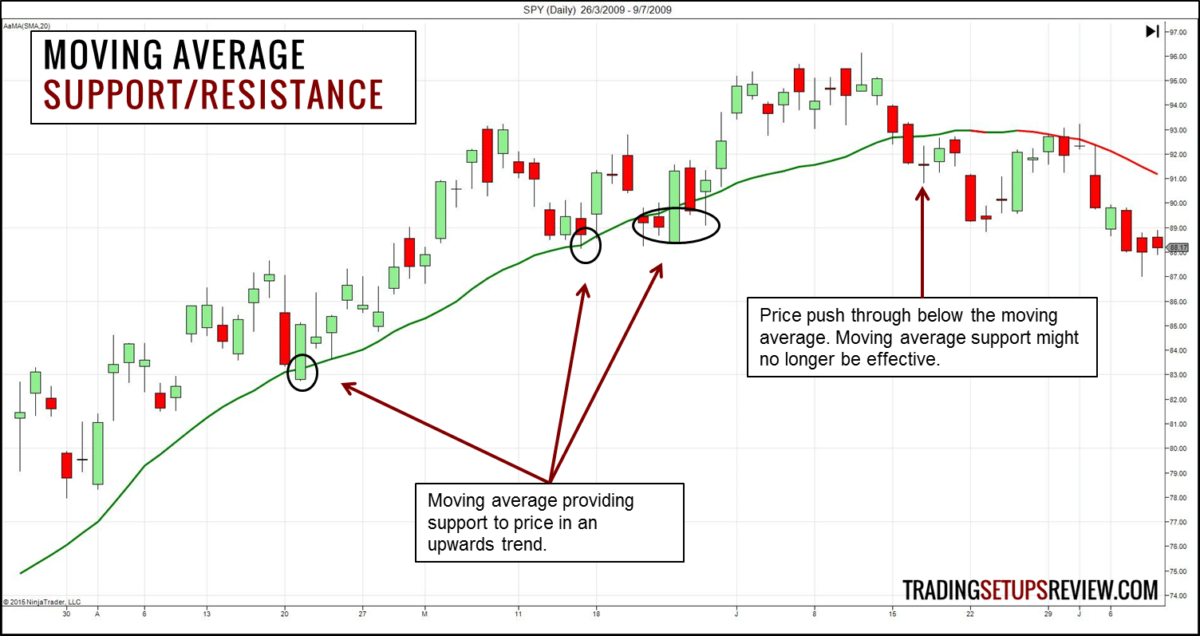

Unterstützung und Widerstand

Ein gleitender Durchschnitt fungiert als Unterstützung und Widerstand. Achten Sie auf Kursstäbe, die sich mit diesen überschneiden. Achten Sie darauf, wie die Kurse mit diesen in Interaktion treten. Es ist wahrscheinlich, dass der gleitende Durchschnitt eine Unterstützung oder einen Widerstand bietet, wenn es zu einer Abschwächung der Kursbewegung und einem Test des gleitenden Durchschnitts kommt.

Sie können den oben beschriebenen Preisverlauf verwenden, um den Trend des Marktes ausfindig zu machen oder um die zeitliche Abstimmung (Timing) vorzunehmen. Üben Sie mit unterschiedlichen Zeitperioden in der Vergangenheit. Die größeren Zeitperioden des gleitenden Durchschnitts funktionieren gut bei der Feststellung von Trends, während sich die kleineren Zeitperioden gut für das Timing eignen.

Beachten Sie, dass ein gleitender Durchschnitt sozusagen nachhinkt und auf die Price Action reagiert. Deshalb müssen Sie den gleitenden Durchschnitt zusammen mit der Price Action analysieren. Das ist der beste Weg, um bei Ihrer Analyse den Kontext zu berücksichtigen.

Nach dem Üben werden Sie herausfinden, dass Trading nur mit einem Gleitenden Durchschnitt durchführbar und tragfähig ist.

Der gleitende Durchschnitt und andere technische Indikatoren

Signallinie (Verschachtelung)

Der gleitende Durchschnitt ist Teil vieler technischer Indikatoren. Oszillatoren wie der RSI, der MACD und die Stochastik beinhalten Signallinien. Diese Signallinien sind in Wirklichkeit gleitende Durchschnitte der jeweiligen Indikatorwerte.

Signallinien entstehen aufgrund der sogenannten Verschachtelung von Indikatoren, also deren Kombination. Verschachtelung bedeutet, dass das Ergebnis (Output) des einen Indikators als Vorgabe (Input) für einen weiteren Indikator benutzt wird. Dieses Prinzip habe ich in der OBV Trading-Strategie (On-Balance Volume Indikator von Joseph Granville) verwendet, indem ich einen gleitenden Durchschnitt der OBV-Werte genutzt habe.

Mehrere gleitende Durchschnitte

Trader verwenden mehrere gleitende Durchschnitte auf der Suche nach Bestätigung. Ein Trend wird bestätigt, wenn sich mehrere gleitende Durchschnitte in die gleiche Richtung bewegen. Eine Überkreuzung (Cross) mehrerer gleitender Durchschnitte zeigt einen eventuellen Trade-Einstieg an.

Das folgende Beispiel zeigt ein Trading-System mit drei gleitenden Durchschnitten: Zeitperioden 20, 50, 200.

Preisbänder und Umschläge (oder Hüllen = Envelopes)

Die Entfernung zwischen dem Preis (Kurs) und dem gleitenden Durchschnitt zeigt wie bereits erwähnt das Momentum des Marktes an.

Preis-Envelopes sind nützlich, um den Abstand zwischen dem Preis und dem gleitenden Durchschnitt genau zu bestimmen. Diese sogenannten Umschläge bezeichnen die obere und untere Begrenzung eines Preisbands. Kaufsignale ergeben sich, wenn die obere Seite des Umschlags durchbrochen wird und Verkaufssignale werden angezeigt, wenn die untere Seite des Umschlags durchbrochen wird. Die Preis-Umschläge zeigen besonders gute Ergebnisse in seitwärts verlaufenden Märkten, weil sie zuverlässige Unterstützungen und Widerstände bieten.

Das bekannteste Beispiel sind die Bollinger Bänder. Diese zwei Linien werden aus Standardabweichungen ermittelt und erfassen bzw. schließen die Linie des gleitenden Durchschnitts in der Mitte ein.

Exotische Gleitende Durchschnitte

Die Verzögerung ist das Hauptproblem des gleitenden Durchschnitts. Es gibt mittlerweile mehr Möglichkeiten, um diese Verzögerung zu reduzieren, da inzwischen mehr Ingenieure Trader geworden sind.

Dafür gibt es folgende Beispiele:

- MIDAS (Tradingmethode, die von Paul Levine entwickelt wurde)

- Gleitender Durchschnitt von Alan Hull

- Gleitender Durchschnitt von Jurik

- Verschobener Gleitender Durchschnitt (Displaced Moving Average)

Suchen Sie sich das Beispiel aus, das Ihnen am besten gefällt.

Jedoch stellt keiner der exotischen gleitenden Durchschnitte den Heiligen Gral dar. Sie alle haben ihre Vor- und Nachteile. Verwenden Sie diese nicht, ohne zu verstehen, wie sie sich jeweils vom Einfachen gleitenden Durchschnitt unterscheiden!

Lassen Sie sich vom gleitenden Durchschnitt leiten

Der Gleitende Durchschnitt ist besonders für diejenigen Trader nützlich, die Anfänger beim Analysieren der Price Action sind.

Es ist jedoch nicht lukrativ, die gleitenden Durchschnitte anzuwenden, ohne das Gesamtbild zu sehen. Ein gleitender Durchschnitt veranschaulicht zwar die Price Action, er kann sie aber nicht ersetzen.

Ein letzter Warnhinweis: Lassen Sie sich vom gleitenden Durchschnitt leiten, aber lassen Sie sich nicht durch ihn beherrschen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The ultimate Moving Average Trading Guide

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Den Trend mit gleitenden Durchschnitten erkennen

Erfahrene Trader können einen Trend aufgrund Ihres verfeinerten Tradingsinstinkts erfassen. Aber für neue Trader ist von entscheidender Bedeutung, dass sie über eine objektive Methode zur Bestätigung von Trends verfügen. Ein Rahmenplan bietet Anfängern die Möglichkeit, zuerst zu lernen und erst später zu improvisieren. Hierfür ist der Gleitende Durchschnitt eines der besten Instrumente.

Angehende Systemtrader können diese Methode als Starthilfe für ihre Strategie-Richtlinie nutzen. Indem Sie sich weiterentwickeln, können Sie diese Methode entsprechend Ihrer Marktkenntnisse verfeinern.

Selbst für erfahrene Trader ist eine objektive Methode zur Bestimmung des Trends hilfreich. Sachkundige diskretionäre Trader, die ihre Entscheidungen nach eigenem Ermessen treffen, können ihre subjektive Beurteilung gegenüber einem festgelegten Regelwerk schätzen. Das ist die einzige Möglichkeit, um Ihren Trading-Instinkt zu überprüfen. Wenn Ihre Intuition nicht besser ist als ein starres Trading-System, gibt es auch keinen Grund, sich Ihrem Urteil zu bedienen.

Herkömmliche Methode: Überschneidung von gleitendem Durchschnitt und Kurs

Die grundlegende Methode der Anwendung eines gleitenden Durchschnitts zur Bestimmung des Trends ist die Überschneidung mit den Kursen.

- Wenn die Kurse den gleitenden Durchschnitt von unten nach oben kreuzen, ist dies ein Hinweis auf einen Aufwärtstrend. Es wird also ein Kaufsignal erzeugt.

- Wenn die Kurse den gleitenden Durchschnitt von oben nach unten kreuzen, ist dies ein Hinweis auf einen Abwärtstrend. Es wird somit ein Verkaufssignal erzeugt.

Zick-Zack-Bewegungen stellen ein Problem mit dieser Methode dar. Zick-Zack-Bewegungen sind falsche Signale einer Trendwende. Sie treten ein, wenn die Kurse den gleitenden Durchschnitt in schneller Abfolge kreuzen. Aufgrund dieses Phänomens könnten Sie während einer Seitwärtsbewegung durcheinander geraten.

Glücklicherweise gibt es noch mehr zuverlässige Möglichkeiten, um herauszufinden, ob ein Trend entsteht.

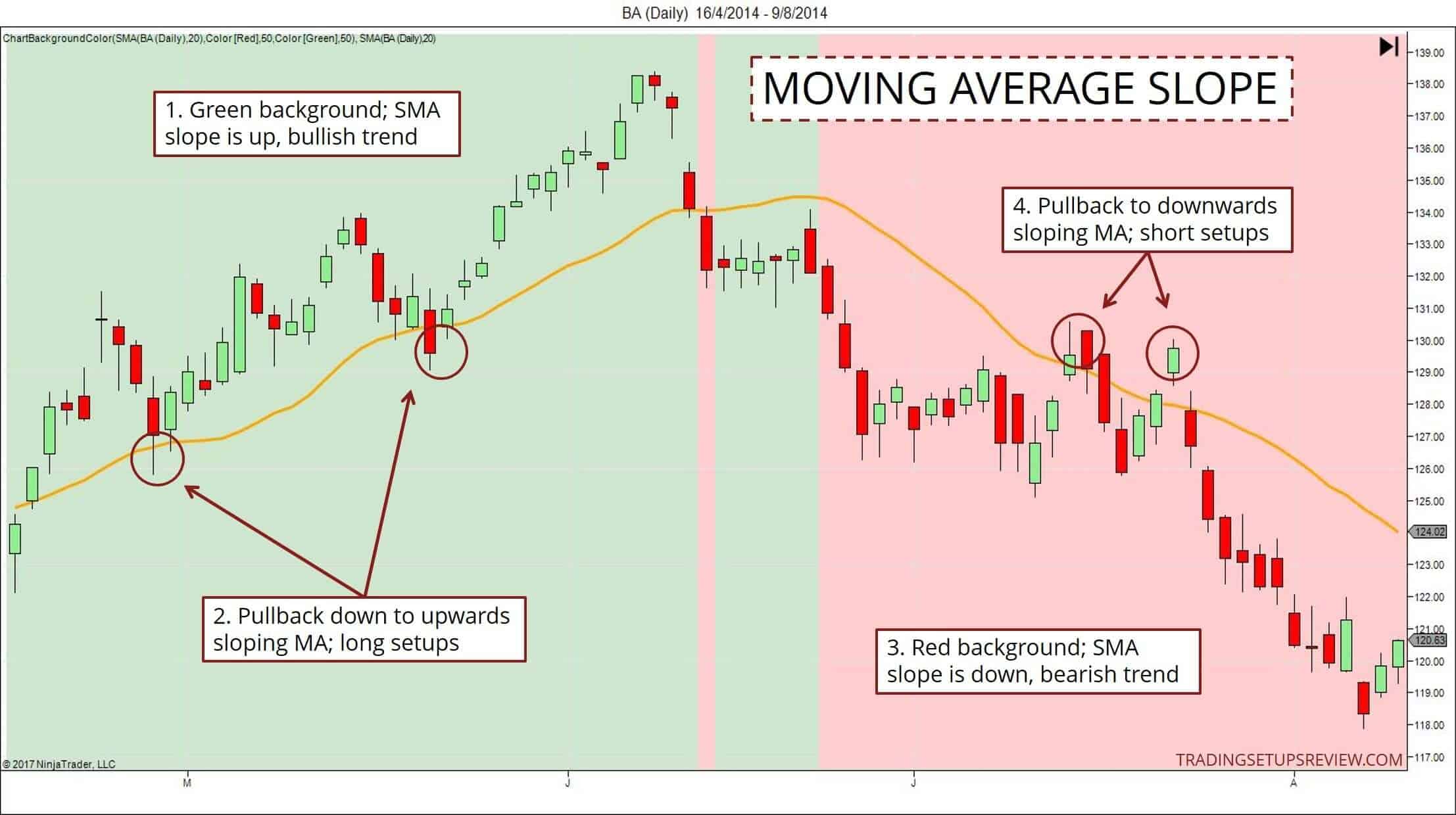

Die Richtung des gleitenden Durchschnitts

Diese Methode ist zwar einfach, aber zweckmäßig. Orientieren Sie sich lediglich an der Ausrichtung des gleitenden Durchschnitts.

- nach oben ausgerichtet: Aufwärtstrend

- nach unten ausgerichtet: Abwärtstrend

Im folgenden Chart entspricht die Hintergrundfarbe der Richtung des gleitenden Durchschnitts.

Der Vorteil dieser Methode besteht in der Reaktionsfähigkeit und der Einfachheit. Diese stützt sich aber nur auf den gleitenden Durchschnitt. Deshalb lässt man die Price Action selbst leicht außer Acht.

Tradinghinweis: Wenn die Kurse unter den Simple Moving Average (SMA = Einfacher gleitender Durchschnitt) fallen, der Neigungswinkel aber nach oben ausgerichtet (bullisch) bleibt, handelt es sich um ein Long-Setup.

Umgekehrt gilt, wenn die Kurse über den gleitenden Durchschnitt steigen, aber die Ausrichtung der Linie weiterhin nach unten zeigt, handelt es sich um ein Short-Setup. (Das funktioniert besser mit dem Einfachen gleitenden Durchschnitt und nicht so gut mit dem Exponentiellen gleitenden Durchschnitt.)

Bestätigung eines Swing-Pivot mit dem gleitenden Durchschnitt

Im Gegensatz zum ersten Ansatz müssen Sie bei dieser Methode auf die Price Action achten. Damit vermeiden Sie die häufige Falle, sich zu sehr auf den Indikator zu verlassen.

Im folgenden Beispiel sind die Swings entsprechend der Regeln, die für das Daytrading der Price Action gelten, gekennzeichnet.

Bullisches Beispiel: 30-Minuten-Chart von 6J-Futures (JPY/USD)

Die Bestätigung eines Aufwärtstrends mit Swing-Pivots:

- Das Swing-Tief entwickelt sich über dem gleitenden Durchschnitt.

- Es entsteht ein neues Hoch des Trends ohne Berührung des gleitenden Durchschnitts.

Schauen Sie sich das folgende Beispiel an:

- Dieses Swing-Tief bildete sich über dem gleitenden Durchschnitt.

- Ohne Kursrückgang zum gleitenden Durchschnitt entwickelte sich ein neues Hoch des Trends. Diese Kursbewegung bestätigte den Aufwärtstrend.

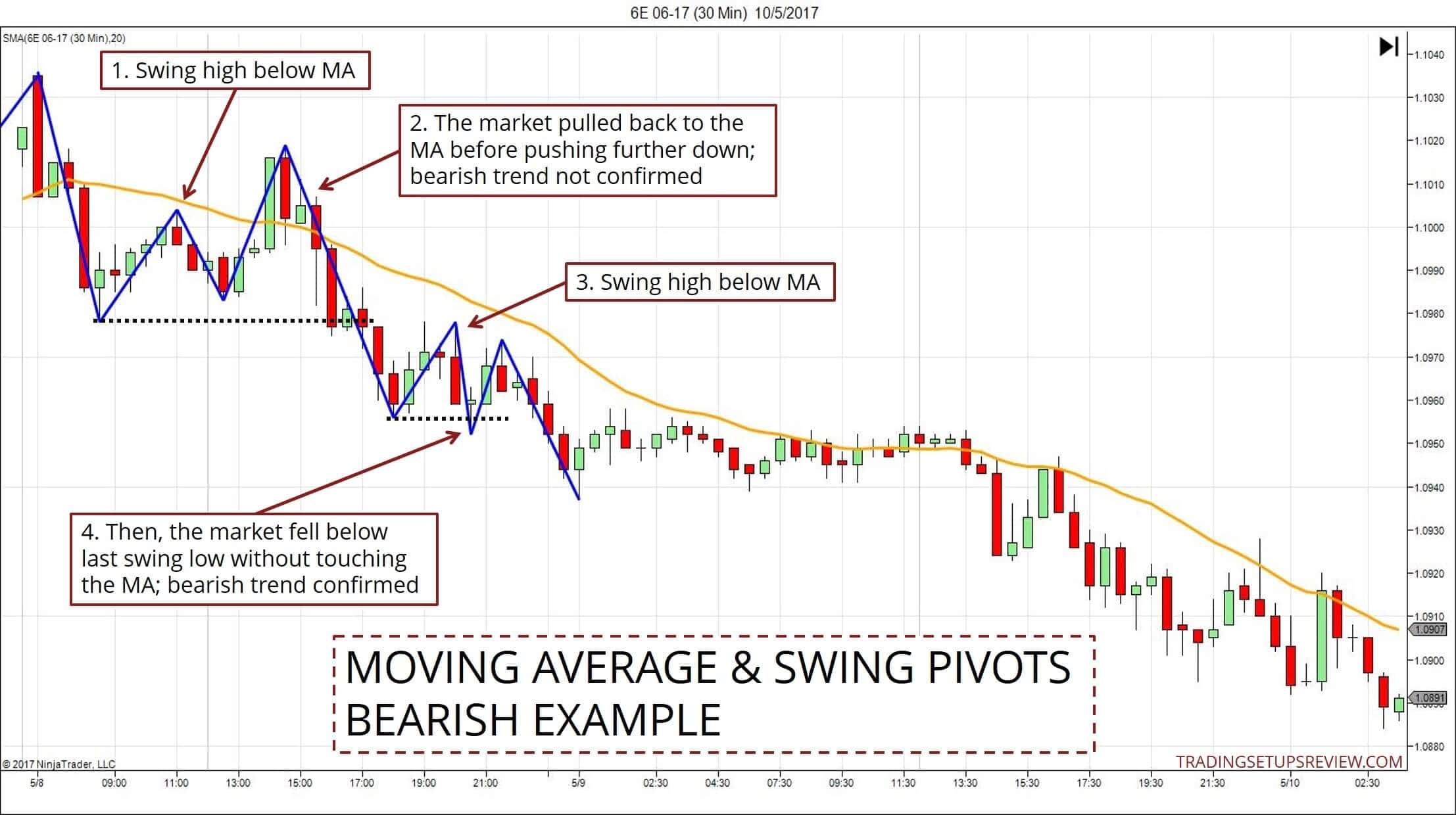

Bärisches Beispiel: 30-Minuten-Chart von 6E-Futures (EUR/USD)

Die Bestätigung eines Abwärtstrends mit Swing-Pivots:

- Das Swing-Hoch bildet sich unter dem gleitenden Durchschnitt.

- Ohne den gleitenden Durchschnitt zu berühren, entwickelt sich ein neues Tief des Trends.

Betrachten Sie das folgende Beispiel:

- Dieses Swing-Hoch bildete sich unter dem gleitenden Durchschnitt

- Allerdings stiegen die Kurse weiter und überschritten den gleitenden Durchschnitt, bevor sich ein neues Tief entwickelte. Diese Entwicklung verhinderte zu diesem Zeitpunkt die Bestätigung eines Abwärtstrends.

- Erneut beobachteten wir ein Swing-Tief unter dem gleitenden Durchschnitt.

- Daraufhin fielen die Kurse auf ein neues Tief, ohne dass es zu einem Pullback zum gleitenden Durchschnitt gekommen war. Dieser Kursrückgang bestätigte einen Abwärtstrend.

X Kursstäbe über/unter einem X-Perioden gleitenden Durchschnitt

Diese Methode dient der Bestimmung eines starken Trends. In diesem Stadium ist der Trend bereits fest etabliert.

Wenn Sie darauf ausgerichtet sind, in einen neuen Trend einzusteigen, ist diese Methode nicht angemessen. Wenn Sie jedoch bestätigt haben wollen, dass der letzte Trend ein starkes Momentum aufweist, ist dies der geeignete Weg, um das zu bewerkstelligen.

Beispiel: 20 Kursstäbe unter dem 20er-Gleitenden Durchschnitt – bärisch

Dasselbe gilt für gleitende Durchschnitte mit unterschiedlichen Beobachtungszeiträumen. Zum Beispiel lassen 50 Kursstäbe über dem 50-Perioden SMA (Einfacher gleitender Durchschnitt) auf einen Aufwärtstrend schließen. Mit 50 Kursstäben wird auf einen stabileren Trend hingewiesen, als es mit 20 Kursstäben der Fall ist.

Dieser Ansatz ist zwar nicht der beweglichste, aber er bietet eine objektive Formel, um den Trend eines Marktes ausfindig zu machen.

Zudem kann dieses Instrument in den Händen eines Meister-Traders eine überragende Funktion als Wegweiser bekommen. Versuchen Sie, auf die Price Action zu achten, die durch eine Anzahl von X Kurstäben angegeben wird. Dies liefert oft nützliche Hinweise für Trader.

Sie entdecken beispielsweise 20 Kursstäbe über dem gleitenden Durchschnitt. Wenn die 20 Kursstäbe einen steilen Anstieg ausbilden, ist der Markt wahrscheinlich erschöpft. Darauf könnte eine Trendwende oder eine Konsolidierung folgen.

Andererseits könnten Sie beobachten, dass 20 Kursstäbe seitwärts verlaufen und zwar geringfügig über dem gleitenden Durchschnitt. In diesem Fall sind diese 20 Kursstäbe über dem gleitenden Durchschnitt höchstwahrscheinlich dezente bullische Hinweise. Auf den Trend ausgerichtet zu sein, ist eine anspruchsvolle Angelegenheit.

Anmerkungen zur Bestimmung des Trends mit einem gleitenden Durchschnitt

Wie bereits erwähnt, sind diese Methoden zuverlässiger als die Kreuzung des gleitenden Durchschnitts. Aber dieser Vorteil hat auch seinen Preis. Dieser Preis ist die Verzögerung. Die Bestätigung des Trends erfolgt nämlich erst später.

Derartige Vorteile, die einem Nachteil gegenüberstehen, sind ein durchgehendes Thema beim Trading. Diese Zielkonflikte erfordern Zugeständnisse. Es geht also darum, im Rahmen Ihres Tradingplans geeignete Kompromisse zu finden. Selbst bei den oben genannten Methoden gibt es Unterschiede bezüglich Zuverlässigkeit und Timing.

Bei den drei oben genannten Beispielen werden jeweils unterschiedliche Methoden zur Bestimmung eines Trends verwendet. Versuchen Sie, zur Übung die anderen beiden Ansätze auf jeden Chart anzuwenden. Diese Übung wird Ihnen dabei behilflich sein, die Unterschiede einzuschätzen und Erkenntnisse zu gewinnen.

Vielleicht denken Sie: Warum muss ich denn die einzelnen Unterschiede verstehen? Ich weiß doch bereits, wie man diese interpretiert. Muss ich wirklich so tiefschürfend ansetzen?

Das sollten Sie, denn diese Methoden zur Bestimmung eines Trends sind keine Tradingsstrategien. Sie müssen diese in Ihre Tradingstrategie einbinden. Und um dies auf effiziente Weise zu bewerkstelligen, müssen Sie die jeder Methode zugrunde liegende Price Action erfassen.

Nur dann können Sie den Gleitenden Durchschnitt als leistungsstarkes Instrument einsetzen.

Wenn Sie es vorziehen, ohne einen gleitenden Durchschnitt zu arbeiten und sich nur auf die Price Action zu konzentrieren, dann werfen Sie einen Blick auf meinen Price Action Trading Course. Er zeigt Ihnen, wie Sie die Richtung des Marktes mit Swing Pivots und Trendlinien beurteilen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 3 Ways to identify a trend with a moving average

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Gleitende Durchschnitte: 3 bewährte Trading-Methoden

Erstellen Sie einen Chart, der eine ausreichende Anzahl von Candlesticks aufweist. Sie werden feststellen, dass sich der Markt kaum auf lineare Weise bewegt. Vielmehr bewegt er sich in Wellen und Kursschwankungen, die die Grundlage für die Darstellung der Marktstruktur bilden.

Die Marktstruktur ist ein wichtiges Element des Price Action-Tradings. Zuerst müssen Sie den Markt und seine Richtungsänderungen (d. h. Kursschwankungen) analysieren. Diese können Sie dann als Grundlage für eine umfassende Kursanalyse verwenden.

Auf Basis Ihrer Beobachtung von Kursschwankungen können Sie entsprechende Muster ausfindig machen, die die Marktausrichtung erkennen lassen. So sind höhere Swing-Hochs und höhere Swing-Tiefs beispielsweise Kennzeichen für einen bullischen Markt. Außerdem stellen die Kursschwankungen der Price Action auch die Bausteine für Chart-Formationen (wie zum Beispiel Kopf-und-Schulter-Formationen) dar.

Die Marktanalyse ist stets subjektiv. Jeder Trader nimmt jeweils unterschiedlich ausgeprägte Kursausschläge im gleichen Chart wahr.

- Es ist kein Problem, wenn sich Ihre Marktanalyse von der anderer Trader unterscheidet.

- Es ist jedoch ein großes Problem, wenn Ihr analytischer Bezugsrahmen in sich widersprüchlich ist.

Daher müssen Sie auf die Stimmigkeit Ihrer Analyseinstrumente achten. Sie benötigen eine klar definierte Methode, um Wendepunkte im Markt zu erkennen. Diese Wendepunkte entscheiden darüber, wo ein Swing beginnt und wo er endet.

Sie brauchen sich keine Sorgen zu machen, falls Sie keine systematische Methode haben, um die Kursbewegung zu beurteilen. In dieser Anleitung lernen Sie drei einfache Verfahren kennen, um Kursschwankungen zu erfassen.

- Gleitender Durchschnitt namens „Hull“ (nach Alan Hull)

- Typischer gleitender Durchschnitt

- Einfacher gleitender Durchschnitt

Gleitende Durchschnitte und Kursschwankungen

Die Price Action ist die entscheidende Grundlage zur Bestimmung der Marktstruktur.

Der mit ihr einhergehende, vollständige Verzicht auf Indikatoren ist für unerfahrene Trader jedoch mitunter irritierend. Daher werden Sie für jede hier besprochene Technik einen gleitenden Durchschnitt verwenden, um Kursentwicklungen zu veranschaulichen. Der gleitende Durchschnitt ist das optimale Instrument, um Kursschwankungen zu untersuchen. Er ist intuitiv, unkompliziert und wird direkt über den Kurswert abgebildet.

Wenn Sie daran interessiert sind, die Kursentwicklung ausschließlich mithilfe der Price Action zu verfolgen, so können Sie sich meinen Kurs anschauen. Aber nun wollen wir erst einmal lernen, das Beste aus gleitenden Durchschnitten zu machen.

Methode 1: Der Gleitende Durchschnitt nach Hull

Alan Hull entwickelte diesen nach ihm benannten gleitenden Durchschnitt nach Hull (HMA), um die zeitliche Verzögerung zu minimieren und einen geglätteten gleitenden Durchschnitt zu schaffen. Daher ist dieser HMA hervorragend geeignet, um Kursschwankungen zu erfassen.

Wie man Kursveränderungen mit dem HMA erfasst

Verwenden Sie den Gleitenden Durchschnitt nach Hull (HMA) in Ihrem Chart. Vergrößern Sie den historischen Beobachtungszeitraum auf 21, falls Sie eine ausgeglichenere Darstellung bevorzugen.

Verfolgen Sie die Kursentwicklung im Hinblick auf den Neigungswinkel des HMA:

- Ist der Neigungswinkel des Gleitenden Durchschnitts von Hull nach oben gerichtet, so befindet sich der Markt in einem Aufwärtstrend.

- Falls der Neigungswinkel des HMA jedoch nach unten gerichtet ist, dann befindet sich der Markt in einem Abwärtstrend.

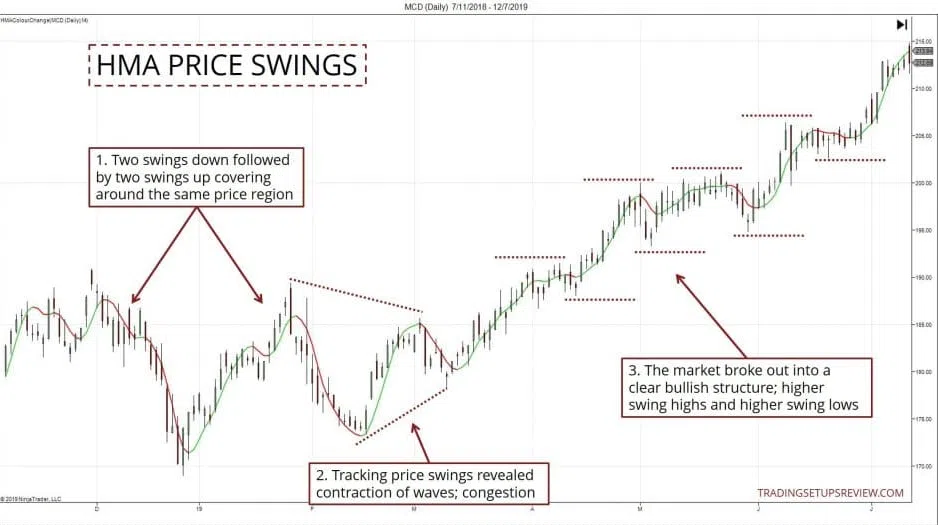

Beispiel zu einer Kursbewegung eines gleitenden Durchschnitts nach Hull

Im folgenden Chart ändert der gleitende Durchschnitt von Hull seine Farbe entsprechend seines Neigungswinkels: Der HMA wird grün, wenn die Kurse steigen und er wird rot, wenn die Kurse fallen.

- Gemäß dem HMA trieb der Markt die Kurse aufgrund von zwei Kursbewegungen nach unten, bevor es mit zwei weiteren Kursschüben zu einem Kursanstieg kam. Von entscheidender Bedeutung war dabei, dass sich diese beiden Swings auf den gleichen Kursbereich bezogen. Daher könnte der Markt möglicherweise in eine Überlastungssituation geraten sein.

- Ein tieferes Swing-Hoch mit einem höheren Swing-Tief kennzeichnet einen konsolidierenden Markt. Diese Verengung der Kursspanne bestätigte eine Schiebezone.

- Daraufhin brach der Markt aus der Konsolidierung aus und entwickelte eine bullische Struktur. In einer Marktsituation mit steigenden Kursen würden Sie eine Reihe von höheren Hochs und höheren Tiefs erwarten.

Es ist hilfreich, über eine systematische Methode zur Bestimmung von Kursschwankungen zu verfügen. Diese bietet eine Grundlage, um den Markt zu analysieren und zu erfassen. Mit einiger Erfahrung können Sie sich auf die Swings des Marktes konzentrieren, um Trading-Setups zu erkennen.

Warten Sie beispielsweise, bis sich ein Aufwärtstrend entwickelt. Erwägen Sie dann einen Einstieg, wenn der HMA eine Aufwärtsbewegung aufweist, was den Beginn eines Aufwärtstrends anzeigt.

Wenn Sie sich für die Anwendung des HMA interessieren, können Sie sich folgende Artikel vornehmen:

- Price Action als Tradingansatz von Jjrvat

- Futures-Trading mit dem Gleitenden Durchschnitt nach Hull von Richard Deutsch

Methode 2: Der normale Kurswert als gleitender Durchschnitt

Der normale Kurswert ist der Durchschnitt aus dem Hoch-, Tief- und Schlusskurs eines Candlesticks. Daher können Sie den charakterischen Kurs als eine einzelne Kursdarstellung einer Kerze betrachten. Zahlreiche Handelsinstrumente und -techniken machen sich den normalen Kurswert zunutze. Ein bekanntes Beispiel ist der CCI-Indikator.

Auch das sogenannte „Drummond Geometry“-Schema (benannt nach Charles Drummond) beinhaltet ebenfalls den normalen Kurs. Der 3-Perioden-Gleitende Durchschnitt wurde von diesem Drummond-Geometry-System übernommen.

Wie man Kursbewegungen mit dem normalen gleitenden Durchschnitt erkennt

Dieser Ansatz ist derselbe wie die Methode nach Hull (HMA). Der einzige Unterschied besteht im verwendeten Gleitenden Durchschnitt:

- Wenden Sie den einfachen 3-Perioden Gleitenden Durchschnitt des normalen Kurswerts an.

- Die standardmäßige Eingabe für die Berechnung von Gleitenden Durchschnitten ist der Schlusskurs. Diesen müssen Sie auf den normalen Kurswert abändern.

- Die Richtung des normalen Kurswertes des Gleitenden Durchschnitts bestimmt die Kursschwankungen.

Beispiel für den normalen Kurswert als gleitender Durchschnitt

Chartmuster beruhen auf der Betrachtung von Swing-Hochs und -Tiefs. Es ist ein Bezugsrahmen für die Bestimmung von Kursschwankungen erforderlich, um Chartmuster konsequent zu handeln.

Das folgende Beispiel zeigt Ihnen, wie Sie die üblichen Kursausschläge des Gleitenden Durchschnitts nutzen können, um eine Kopf-Schulter-Formation zu erkennen. Auch hier ändert der nachfolgend dargestellte gleitende Durchschnitt die Farbe entsprechend seines Neigungsgrads.

- Der Kopf und die Schultern der Kopf-Schulter-Formation sind oben jeweils eingekreist. Der Gleitende Durchschnitt zeigt die Marktschwankungen eindeutig an. Daher ist es einfach, eine Kopf-Schulter-Formation wie diese ausfindig zu machen.

- Dieser Durchbruch im Halsbereich der Formation war ein potenzielles Short-Setup.

- Verfolgen Sie die Kursentwicklung weiter nach dem Ausbruch aus der Nackenlinie. Das Ende eines jeden abwärts verlaufenden Swings stellte einen möglichen Bereich zur Gewinnmitnahme dar.

- Der normale Kurswert des Gleitenden Durchschnitts hat sich an diesem Punkt für einen einzigen Kursstab lang nach oben ausgerichtet. Da diese Bewegung aber nur von kurzer Dauer war, erschien die Farbänderung des Candlesticks zunächst nicht erkennbar. Trotzdem hat sich der Gleitende Durchschnitt an dieser Stelle für einen Moment nach oben geneigt.

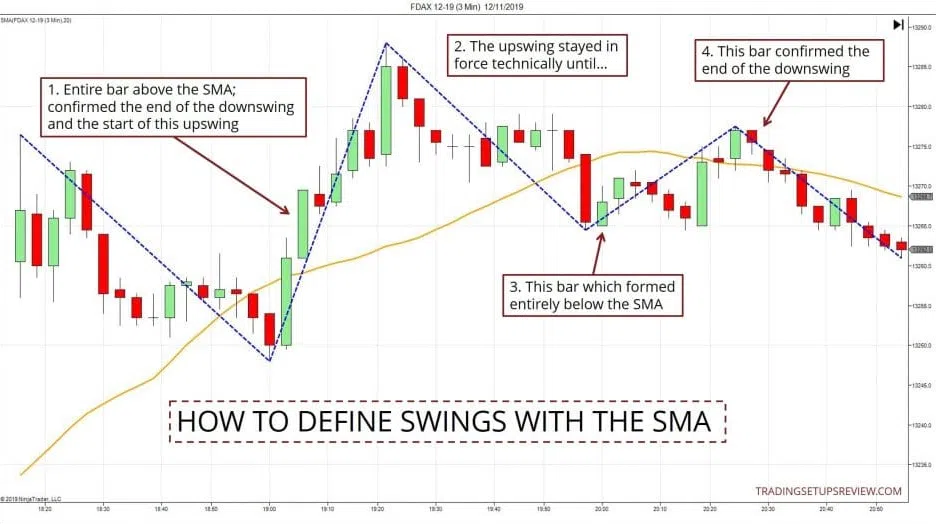

Methode 3: Einfacher gleitender Durchschnitt

Der Einfache gleitende Durchschnitt (SMA = Simple Moving Average) ist ein Standardinstrument, das keiner Einführung bedarf. In den folgenden Beispielen lernen Sie eine einfache SMA-Methode kennen, um Kursschwankungen zu bestimmen.

Wie man Kursschwankungen mit dem Einfachen gleitenden Durchschnitt erkennt

Die beiden vorherigen Methoden beruhen auf der Kurvenausrichtung der Gleitenden Durchschnitte. Aber nun werden wir von diesem Ansatz abweichen. Unser Augenmerk liegt hier auf der Erfassung des Zusammenspiels zwischen Price Action und Gleitendem Durchschnitt.

- Verwenden Sie den 20-Perioden Einfachen Gleitenden Durchschnitt.

- Wenn sich eine Kerze entwickelt, die sich vollständig oberhalb des Einfachen Gleitenden Durchschnitts befindet, handelt es sich um die Bestätigung eines Aufwärtstrends.

- Wenn eine Kerze entsteht, die sich vollständig unterhalb des Einfachen Gleitenden Durchschnitts befindet, haben wir es mit der Bestätigung eines Abwärtstrends zu tun.

Wir werden den folgenden Chart näher betrachten, da sich diese Technik auf die Bewegung bezieht und man sich nicht nur auf die Steigung bzw. das Gefälle, d.h. die Ausrichtung der Durchschnittslinie verlässt. Dieses Beispiel zeigt die entscheidenden Candlesticks, die eine Veränderung der Kursrichtung bestätigt haben.

Wie Sie sehen, weist diese Methode die größte Verzögerung auf. Sie erkennt eine Änderung der Marktausrichtung erst dann, wenn sich ein vollständiger Candlestick auf der anderen Seite des Einfachen Gleitenden Durchschnitts bildet.

Schauen Sie sich insbesondere Punkt 4 im obigen Chart an. Wir haben den Beginn der Aufwärtsbewegung (Ende der Abwärtsbewegung) erst unmittelbar nach dem Ende des Aufwärtstrends festgestellt. Diese Technik reagiert zwar nicht so schnell, aber sie kennzeichnet die Hauptbewegungen im Markt und ist hilfreich für die Analyse der Gesamttendenz.

Beispiel für Price Action und gleitenden Durchschnitt

Zur besseren Veranschaulichung habe ich die Kursschwankungen (in blau) hervorgehoben, die durch den Einfachen Gleitenden Durchschnitt bestimmt werden.

- Auf der linken Seite des Charts bildeten niedrigere Tiefs und niedrigere Hochs eine bärische Marktstruktur.

- Aber diese Struktur wurde genau an jener Stelle durchbrochen, als der Markt über das letzte Swing-Hoch anstieg. Betrachten Sie die bullische Pin Bar, an der dieser Kursanstieg begann. Sie spiegelte massiven Kaufdruck wider, der den Markt daran hinderte, nach unten abzudriften.

- Der Markt vollzog drei Aufwärtsbewegungen, um eine bullische Ausrichtung zu manifestieren.

- Der Markt unterschritt an dieser Stelle das letzte Swing-Tief und signalisierte damit eine Abschwächung des Aufwärtstrends.

- Die weitere Kursentwicklung trug dazu bei, eine typische Bullenfalle zu schaffen, als sich eine bärische Struktur herausbildete. Die Kurse stiegen kurz über das letzte Swing-Hoch, bevor es weiter abwärts ging, sodass sich ein deutliches Short-Setup ergab.

Wie Sie erkennen können, ist diese Methode weniger geeignet, um exakte Einstiegspunkte ausfindig zu machen. Aber sie eignet sich besonders gut, um:

- die Marktausrichtung zu erkennen und

- wichtige Unterstützungs- und Widerstandsbereiche aufzuzeigen.

Und wenn es zu Einstiegsmöglichkeiten (wie bei der Bullenfalle oben) kommt, so sind diese bedeutsamer als diejenigen, die sich aufgrund extremer und unberechenbarer Kursbewegungen ergeben.

Welches ist die beste Methode, um Kursbewegungen zu erkennen?

Das ist die falsche Frage! Anstatt nach der besten Methode zu suchen, sollten wir uns darauf konzentrieren, die Vor- und Nachteile der einzelnen Methoden zu verstehen. Nur so können wir Trading-Pläne entwerfen, die sich gut mit diesen vereinbaren lassen und ergänzen.

- Der gleitende Durchschnitt nach Hull eignet sich gut, wenn sich der Markt in sanften und gleichmäßigen Wellen bewegt.

- Der klassische gleitende Durchschnitt ist besser geeignet, um wechselhafte und unruhigere Kursbewegungen zu erfassen.

- Der Einfache gleitende Durchschnitt hat die meisten Vorteile für die Analyse des Gesamtbildes inne. Aufgrund seiner Verzögerung ist er nicht so hilfreich, um Einstiege zu ermitteln. Natürlich ist die verzögernde Eigenschaft ein Ergebnis unseres historischen Beobachtungszeitraums. Sie können also gerne experimentieren und die gleiche Technik mit schnelleren einfachen gleitenden Durchschnitten anwenden.

Wenn es eine Erkenntnis aus diesem Artikel mitzunehmen gilt, dann die, auf jede spezielle Methode zu verzichten. Es geht um die Wichtigkeit eines konstanten Grundgerüsts für die Identifizierung von Kursveränderungen. Das ist der entscheidende Punkt.

In der Praxis benötigen Sie einen gleichbleibenden Bezugsrahmen, um Ihre eigenständigen Handelsfähigkeiten zu entwickeln. Ohne objektives Einschätzungsvermögen der Marktstruktur ist es unmöglich, Ihre Fähigkeiten zu erweitern und zu optimieren.

Können wir die reine Price Action nutzen, um die Markstruktur zu bestimmen?

Ja, das können wir. In meinem Trading-Kurs stützen wir uns auf die reine Price Action, um die Marktstruktur zu erfassen.

In diesem Kurs erlernen Sie, wie Sie Kursschwankungen mithilfe von Hochs und Tiefs von Candlesticks ermitteln können. Sie werden auch erfahren, wie man Kursbewegungen einordnet und wie diese zu Trendlinien verbunden werden. Dieser systematische Vorgang wird Ihre analytischen Fähigkeiten hinsichtlich der Price Action stärken.

Aber ist reine Price Action der einzig wahre Weg, um die Marktstruktur darzustellen? Nein, das ist sie nicht.

Ich kenne Trader, die Gleitende Durchschnitte und andere Instrumente verwenden, um den Markt zu entschlüsseln. Und Sie schaffen es auch, zuverlässige Trading-Systeme zu entwickeln.

Denken Sie daran: Konstanz ist der entscheidende Faktor.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: How to track Price Swings and Market Structure with Moving Averages

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Der Volumen gewichtete gleitende Durchschnitt

Die Verwendung des Volumens beim Trading ist eine Fähigkeit, die schwer zu erwerben ist. Daher könnten Volumenindikatoren nützlich für Trader sein. Aber leider weisen einige Volumenindikatoren viele Faktoren auf und sind schwer zu verstehen. Deshalb ist der nach Volumen gewichtete gleitende Durchschnitt (VWMA) eine gute Wahl für Tradinganfänger.

Was ist ein nach Volumen gewichteter gleitender Durchschnitt (VWMA)?

Im Vergleich zu Indikatoren wie On-Balance Volume und Ease of Movement ist der nach Volumen gewichtete gleitende Durchschnitt (VWMA) einfach.

Ein einfacher gleitender Durchschnitt (SMA = Simple Moving Average) ist ein Durchschnitt der N letzten Schlusskurse. Dabei werden alle Schlusskurse gleich gewichtet.

3-Tage einfacher gleitender Durchschnitt = (Schlusskurs 1 + Schlusskurs 2 + Schlusskurs 3) / 3

Ein nach Volumen gewichteter gleitender Durchschnitt (VWMA) ist das gleiche, wobei jedoch jeder Schlusskurs unterschiedlich gewichtet wird. Der Schlusskurs des Tages mit hohem Volumen wird höher gewichtet.

3-Tage VWMA (nach Volumen gewichteter gleitender Durchschnitt) = (Schlusskurs 1* Volumen 1 + Schlusskurs 2 * Volumen 2 + Schlusskurs 3 * Volumen 3) / (Volumen1 + Volumen 2 + Volumen 3)

Wenn beispielsweise das Volumen von Tag 3 (Volumen 3) höher ist, dann wird dessen Schlusskurs (Schlusskurs 3) einen größeren Einfluss haben.

Das Ziel wird verfehlt, wenn man den VWMA wie einen normalen gleitenden Durchschnitt behandelt

Ein gleitender Durchschnitt ist ein vielseitiges Werkzeug. Sie können seinen Neigungsgrad als Trendfilter verwenden. Sie können den Kurs mit seinem gleitenden Durchschnitt vergleichen, um das Momentum zu entschlüsseln, und Sie können den gleitenden Durchschnitt auch als Unterstützungs- oder Widerstandsebene betrachten.

Für einen Trader der Price Action sind dies solide Methoden, um einen gleitenden Durchschnitt zu handeln. Aber damit wird der eigentliche Sinn des VWMA verfehlt, weil die einzigartige Eigenschaft des Volumens beim VWMA nicht genutzt wird.

Effiziente Nutzung, wenn man den VWMA mit einem einfachen gleitenden Durchschnitt kombiniert, um Volumensignale aufzuzeigen

Um den VWMA vollständig zu nutzen, vergleichen Sie ihn mit einem SMA (einfacher gleitender Durchschnitt) ohne Volumen. Der SMA ist ein Orientierungswert. Das bedeutet, dass Sie für den SMA und den VWMA den gleichen Betrachtungszeitraum wählen sollten. Der einzige Unterschied zwischen den beiden gleitenden Durchschnitten ist die Volumengewichtung.

Hier kommt es auf die Lücke zwischen SMA und VWMA an. Deren Differenz zeigt die Wirkung der Volumengewichtung.

Allgemein sollte das Volumen mit dem Trend zunehmen und gegen den Trend abnehmen. Dementsprechend gilt: Wenn der VWMA über dem SMA ist, bedeutet dies, dass das Volumen an Tagen mit dem Schlusskurs über dem Eröffnungskurs höher gewesen ist. Wenn sich der VWMA unter dem SMA befindet, deutet dies darauf hin, dass die Tage mit dem Schlusskurs unter der Eröffnung ein höheres Volumen aufwiesen.

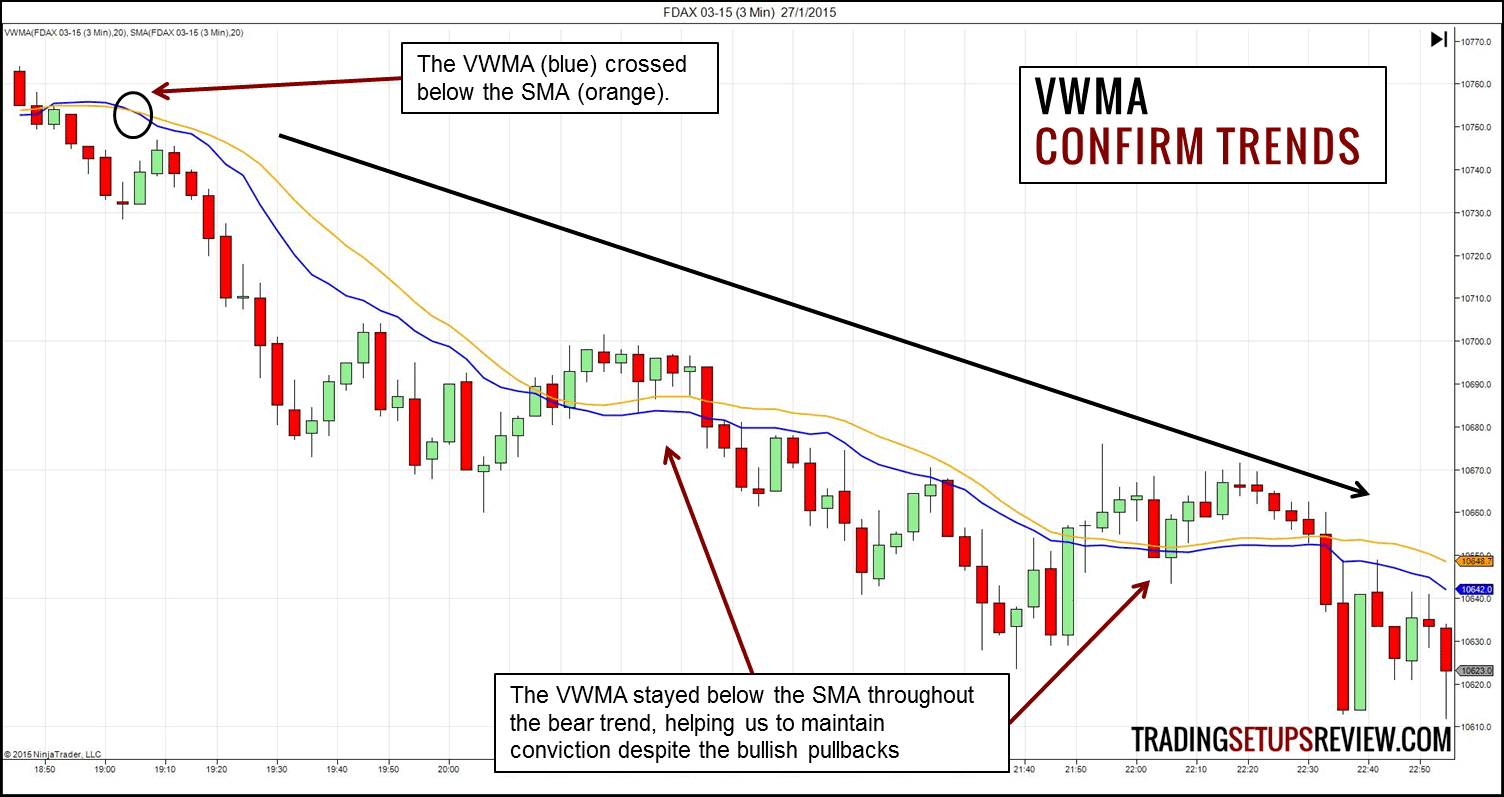

Nun gehen wir einige Beispiele durch, die zeigen, wie man den VWMA unter Verwendung eines Standard-SMA interpretiert. (Der VWMA ist blau, und der SMA ist orangefarben.)

Beispiele: Interpretation des VWMA

Trendbestätigung

Der obige Chart zeigt den FDAX-Futureskontrakt im 3-Minuten-Chart. Der blaue VWMA blieb unter dem orangefarbenen SMA und bestätigte den Abwärtstrend. Diese Vergewisserung ist hilfreich für Trader, die Gewinne laufen lassen wollen.

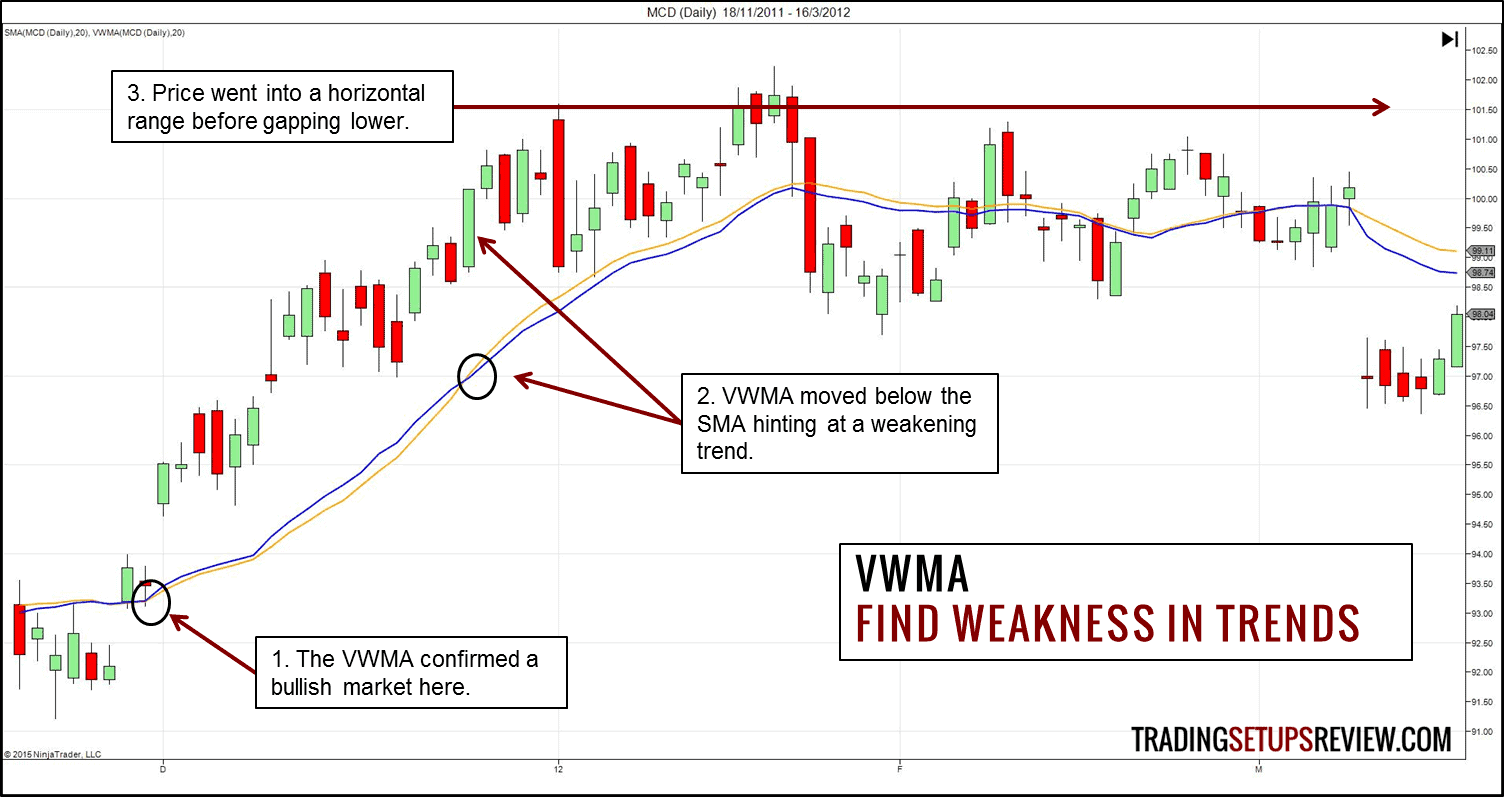

Schwächelnde Trends ausfindig machen

Dies ist ein Tageschart von McDonald`s Corporation (MCD an der NYSE). Der Chart zeigt, dass sich der VWMA unter den SMA bewegt. Das war eine deutliche Warnung, dass es dem Aufwärtstrend an Volumenunterstützung mangelte.

Die meisten gleitenden Durchschnitte geben Warnungen über Trendwenden durch Kursüberkreuzungen aus. Daher tun sie das erst, wenn eine Trendumkehr stattgefunden hat. Beeindruckend ist hier, dass uns der Markt warnte, als der Markt noch bullisch eingestellt war.

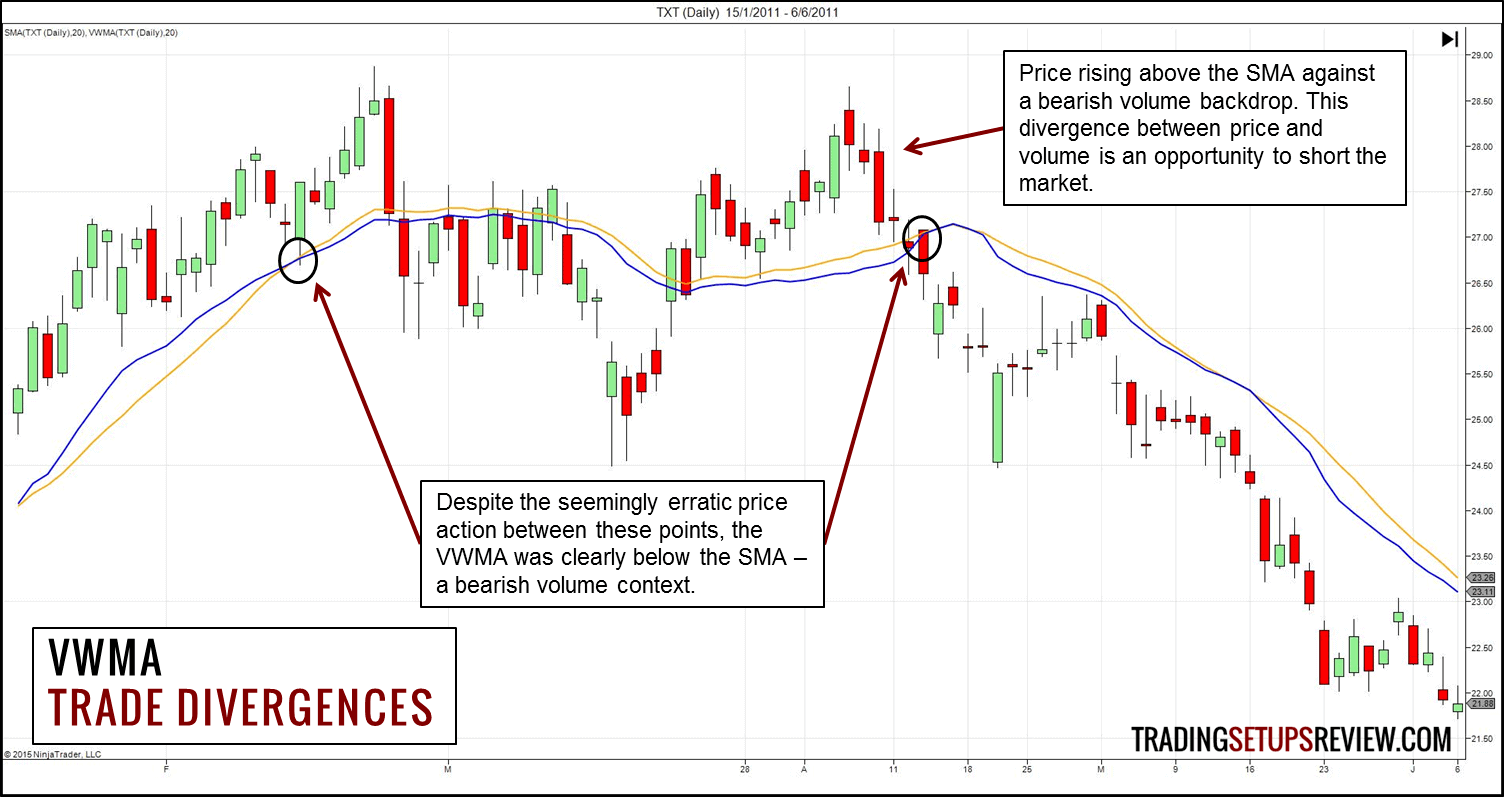

Trade-Abweichungen (Divergenzen)

Dies ist ein Tageschart von Textron Inc. (TXT an der NYSE). Der Chart zeigt, wie die Divergenzen zwischen Kurs und Volumen eine Trading-Gelegenheit darstellen.

Der VWMA ist ideal, um den Zusammenhang zwischen Kurs und Volumen zu verfolgen. Der VWMA löst jedoch keinen Trade aus. Verwenden Sie andere Indikatoren oder Kursmuster als Auslöser für einen Trade.

Der nach Volumen gewichtete gleitende Durchschnitt – zur Auffrischung

Wenn Sie mit dem SMA handeln, können Sie am einfachsten Ihre Analyse des Marktes verbessern, wenn Sie den VWMA dazunehmen. Ich verwende den 20-Perioden VWMA, da er das häufigste Instrument für den kurzfristigen Handel ist. Sie können das gleiche Prinzip mit anderen Beobachtungszeiträumen anwenden, die mit Ihrem Tradingzeitrahmen übereinstimmen.

Die Verwendung eines VWMA mit einem SMA gleicht einem zweifachen System gleitender Durchschnitte, wie es das 9/30-Tradingsystem darstellt. Ein typisches duales System gleitender Durchschnitte weist jedoch kein Volumen auf. Der VWMA bereichert den SMA mit einer neuen Dimension und erstreckt sich nicht nur auf der gleichen Ebene.

Die Größe des Raumes bzw. Abstands zwischen dem VWMA und dem SMA spiegelt die Auswirkungen der Volumengewichtung wider. Wenn also der VWMA mit seinem Standard-SMA verwoben ist, ist der Markt lustlos. Ziehen Sie in solchen Fällen keine eindeutigen Schlüsse.

Insgesamt bietet der VWMA für die meisten Trader eine einfache und effektive Erweiterung.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Volume-Weighted Moving Average (VWMA) – A Simple Volume Tool

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Vier Trading-Mythen über den gleitenden Durchschnitt

Der gleitende Durchschnitt (Moving Average) ist ein weit verbreiteter Trading-Indikator, der von Tradern gelegentlich falsch angewandt wird. Daraus folgen unzählige Trading-Mythen, die sich um das Thema “Moving Average” ranken. Nachfolgend werden wir vier der wichtigsten Mythen über Gleitende Durchschnitte aufklären.

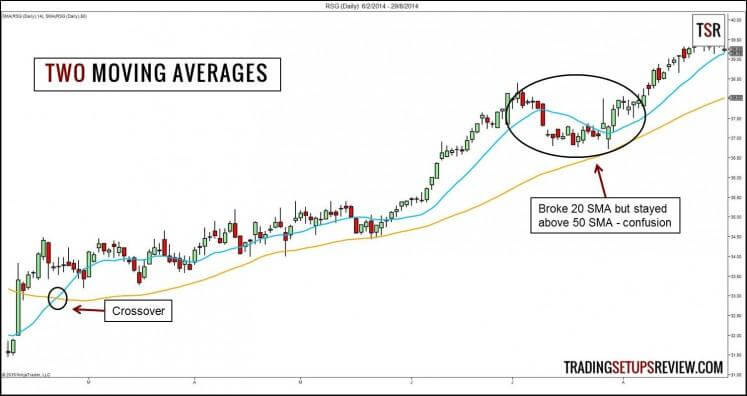

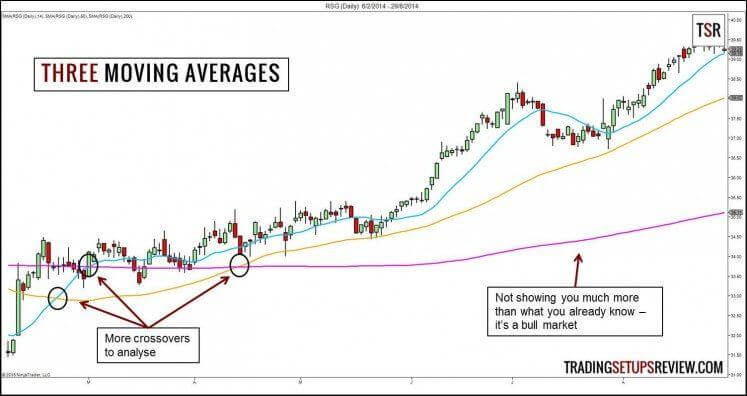

Mythos 1: Je mehr gleitende Durchschnitte, desto besser

Erinnern Sie sich an das Gesetz des sinkenden Grenzertrags? Dieses lässt sich auf die Indikatoren anwenden, die Sie in Ihre Charts platzieren.

Jeder Indikator, den Sie Ihrem Chart hinzufügen, ergibt weniger Nutzen als der vorherige.

Der erste Moving Average trägt dazu bei, den Trend zu verdeutlichen und ist von großem Nutzen gegenüber einem leeren Chart.

Der zweite Moving Average ermöglicht Signale durch Überkreuzungen. Aber gleichzeitig können dadurch widersprüchliche Signale bezüglich des Kurstrends entstehen.

Der dritte Gleitende Durchschnitt ermöglicht eine spezielle Betrachtungsweise. Aber brauchen Sie ihn wirklich? Ganz abgesehen davon, dass dies zur Unübersichtlichkeit und möglicher Verwirrung beiträgt.

Die drei Linien unterschiedlicher Farben sehen zwar wie ein Regenbogen aus, aber sie dienen allenfalls der visuellen Veranschaulichung und sind nur von geringem praktischen Wert. Natürlich gibt es Trader, die anderer Meinung sind.

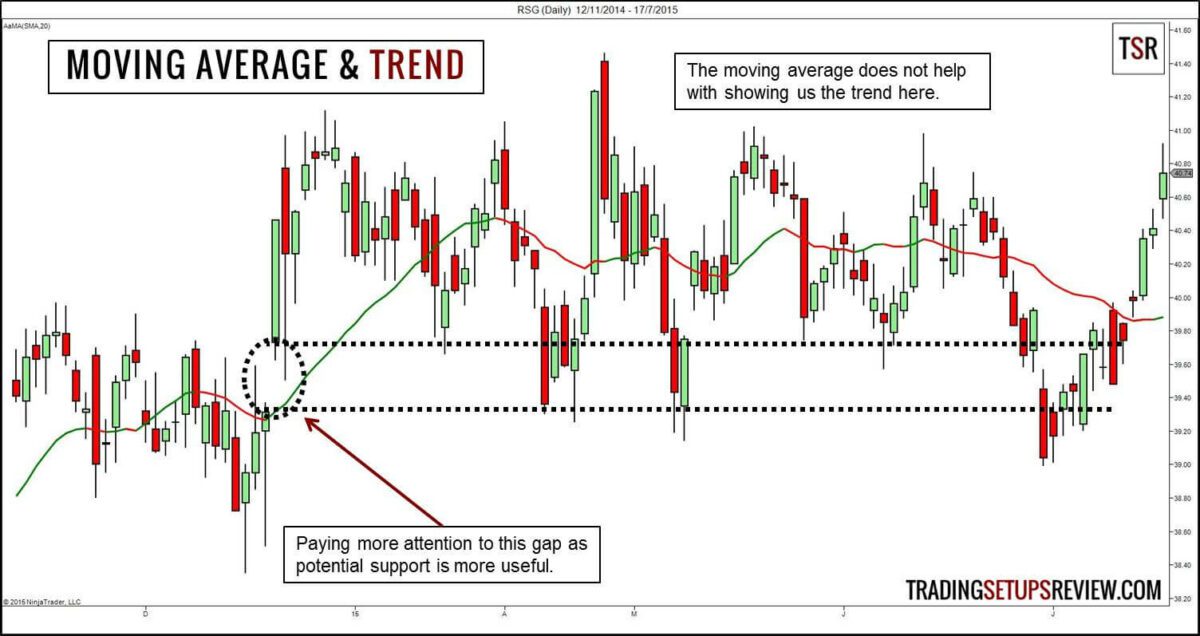

Mythos 2: Der gleitende Durchschnitt bestimmt den Markttrend mit 100%iger Genauigkeit

Der gleitende Durchschnitt ist ein unglaubliches Instrument zur Klärung des Markttrends. Seine Neigung und seine Position im Verhältnis zur Kursentwicklung sagen viel über den Kurstrend aus.

Aber vergessen Sie nicht, dass es sich um einen verzögert reagierenden Indikator handelt. Er zeigt den Trend erst, nachdem dieser sich entwickelt hat und er kann zudem einen Trend anzeigen, der bereits beendet ist.

Der gleitende Durchschnitt ist nützlich als Richtschnur für den Markttrend, aber er ist nicht eindeutig.

In einigen Märkten kann ein gleitender Durchschnitt sinnvoll als ein Gegentrend-Indikator genutzt werden. Achten Sie auch auf die Marktstruktur und das Kurs-Momentum für Hinweise.

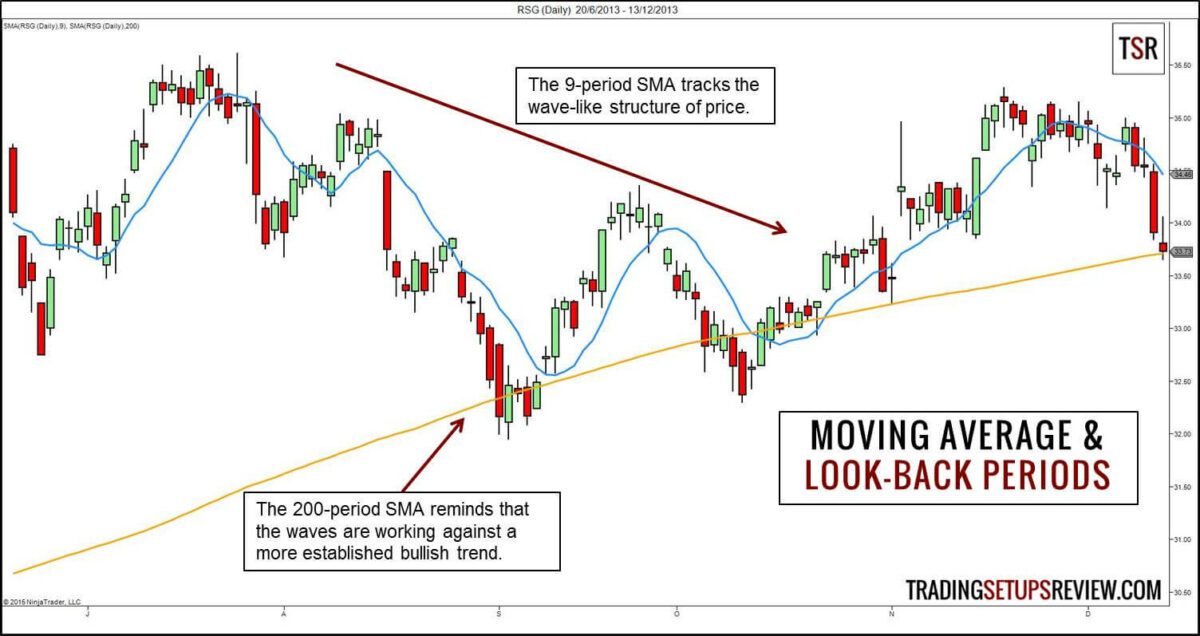

Mythos 3: Es gibt einen magischen Beobachtungszeitrahmen für gleitende Durchschnitte

20, 50 und 200 sind die üblichen Einstellungen für gleitende Durchschnitte. Diese sind nicht festgelegt und magisch sind sie auch nicht. Denken Sie, dass ein 200-Perioden gleitender Durchschnitt korrekt ist? Und, dass ein 201-Perioden gleitender Durchschnitt falsch ist?

Trifft dies zu, dann sind Sie entweder besessen von der Zahl 200, oder Sie wissen einfach nicht, wie man einen gleitenden Durchschnitt anwendet.

Löst sich Ihr Trading-Vorteil wegen eines kleinen Rückschau-Zeitrahmens nahezu auf, so verfügen Sie nicht über einen Vorteil, auf den Sie Ihre Position gründen könnten.

Ich will damit aber nicht sagen, dass der Zeitraum des Gleitenden Durchschnitts keine Rolle spielt. Das tut er nämlich.

Halten Sie sich nicht mit bestimmten Beobachtungszeiträumen auf. Es ist sinnvoll über kurzfristige, mittelfristige und langfristige Beobachtungszeiträume zu sprechen.

- Kurzfristige gleitende Durchschnitte sind eine enge Annäherung zum Kurs.

- Mittelfristige gleitende Durchschnitte verfolgen kurzfristige Trends.

- Langfristige gleitende Durchschnitte zeigen den bereits etablierten Trend, den die meisten Trader leicht erkennen können.

Es ist einfach Beispiele für jede dieser Kategorien anzugeben: 9 ist kurz (kleiner Beobachtungszeitraum), 50 ist mittel und 200 ist lang.

Aber an welchem Beobachtungszeitraum endet die jeweilige Kategorie, sodass der gleitende Durchschnitt aufhört, für kurzfristige Trends zuständig zu sein? Oder wann wechselt er von langfristig auf mittelfristig? Für diese Grauzone gibt es leider keine eindeutige Antwort.

Sie dürfen nicht wegen dieser grauen Zone steckenbleiben, wenn Sie mit dem gleitenden Durchschnitt traden. Lassen Sie sich auch nicht von irgendeinem Indikatorwert davon überzeugen, dass dieser magisch ist.

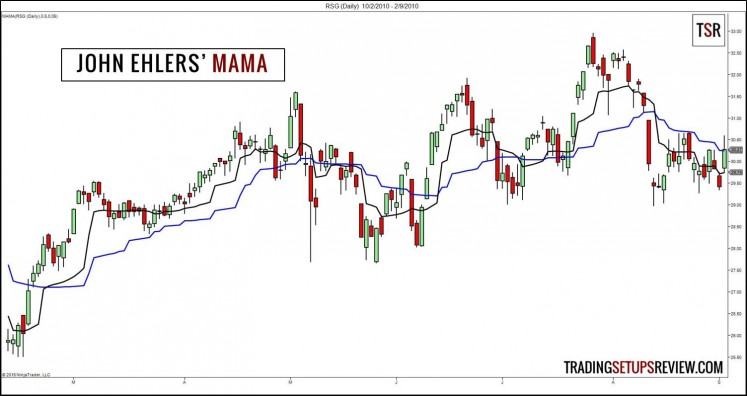

Mythos 4: Je komplizierter die Formel des gleitenden Durchschnitts, desto besser

Ist Ihnen schon aufgefallen, dass der gleitende Durchschnitt den Zusatz „einfach“ bekommen hat? Es gibt den einfachen gleitenden Durchschnitt, aber auch den einfachen MACD. Die einfachen Bollinger Bänder oder den einfachen RSI gibt es hingegen nicht. Warum ist das so?

Es gibt auch viele gleitende Durchschnitte, die nicht einfach sind:

- Exponentieller,

- Gewichteter,

- Dreieckiger,

- Jurik,

- Hull und

- MESA Adaptiver Moving Average (MAMA).

Der „einfache“ Gleitende Durchschnitt entspricht dem ursprünglichen Gleitenden Durchschnitt, wobei sich dieser von den komplexeren Nachfolgern unterscheidet.

Gleitende Durchschnitte mit komplexen Formeln sind nicht besser, aber sie sind auch nicht schlecht. Sie sind nur anders, da sie unterschiedlich auf Price Action reagieren.

Regen Sie sich nicht auf, wenn Sie von einem komplizierten Indikator hören. Machen Sie sich damit vertraut. Lernen Sie, wie man damit umgeht. Je nachdem, wie gut Sie lernen, könnte dies ein besseres Instrument für Sie sein.

Trading-Mythen gibt es viele – Erden Sie sich mit Kursen

Wenn Sie glauben, dass der Moving Average alles ist, was Sie brauchen, dann vergöttern Sie ihn. Kein Indikator ist allmächtig, nicht einmal die komplizierten gleitenden Durchschnitte mit dem magischen Beobachtungszeitraum.

Vergessen Sie nie, die Kurse zu betrachten. Den Wert des Gleitenden Durchschnitts können Sie nicht kaufen oder verkaufen. Sie können nur zum Marktkurs handeln. Lernen Sie also die Price Action zu lesen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 4 Trading Myths about the Moving Average

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Strategie: Zweibeiniger Pullback zum gleitenden Durchschnitt

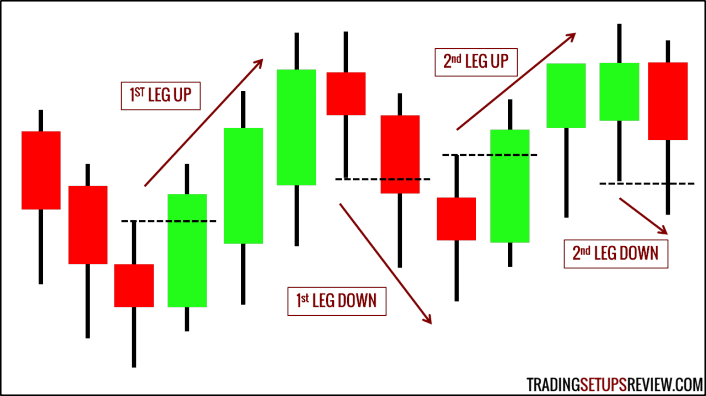

Viele Price Action Trader behaupten, dass zweibeinige Pullbacks (Kursrücksetzer oder Korrektur) die zuverlässigsten Trade–Setups darstellen. Die Variante, die wir hier besprechen, stammt von Al Brooks, der drei Bände über das Trading der Kursbewegung (Price Action) geschrieben hat. Diese drei Bücher sind keine einfache Lektüre, aber sie sind äußerst informativ für Price Action Trader.

In seinen Büchern bezeichnete er einen zweibeinigen Pullback zum Gleitenden Durchschnitt als eines der besten Trade–Setups, falls es einen starken Trend gibt.

Bevor wir anfangen brauchen wir eine grundlegende Erklärung für das Zählen von „Beinen“ (Legs).

- Jeder Kursstab, der den vorangegangenen Kursstab überschreitet, beginnt ein neues Bein nach oben.

- Jeder Kursstab, der den vorangegangenen Kursstab unterschreitet, beginnt ein neues Bein nach unten.

Trading-Regeln – zweibeiniger Pullback zum gleitenden Durchschnitt

Long Trading-Setup – M2B

- Starker Aufwärtstrend

- Zweibeiniger Pullback nach unten zum 20–Perioden Exponentiellen Gleitenden Durchschnitt (EMA)

- Einstieg einen Tick über dem Kursstab, der den 20–Perioden EMA testete

Short Trading-Setup – M2S

- Starker Abwärtstrend

- Zweibeiniger Pullback nach oben zum 20-Perioden Exponentiellen Gleitenden Durchschnitt (EMA)

- Einstieg einen Tick unter dem Kursstab, der den 20-Perioden EMA testete

Trade-Beispiele: Zweibeiniger Pullback zum gleitenden Durchschnitt

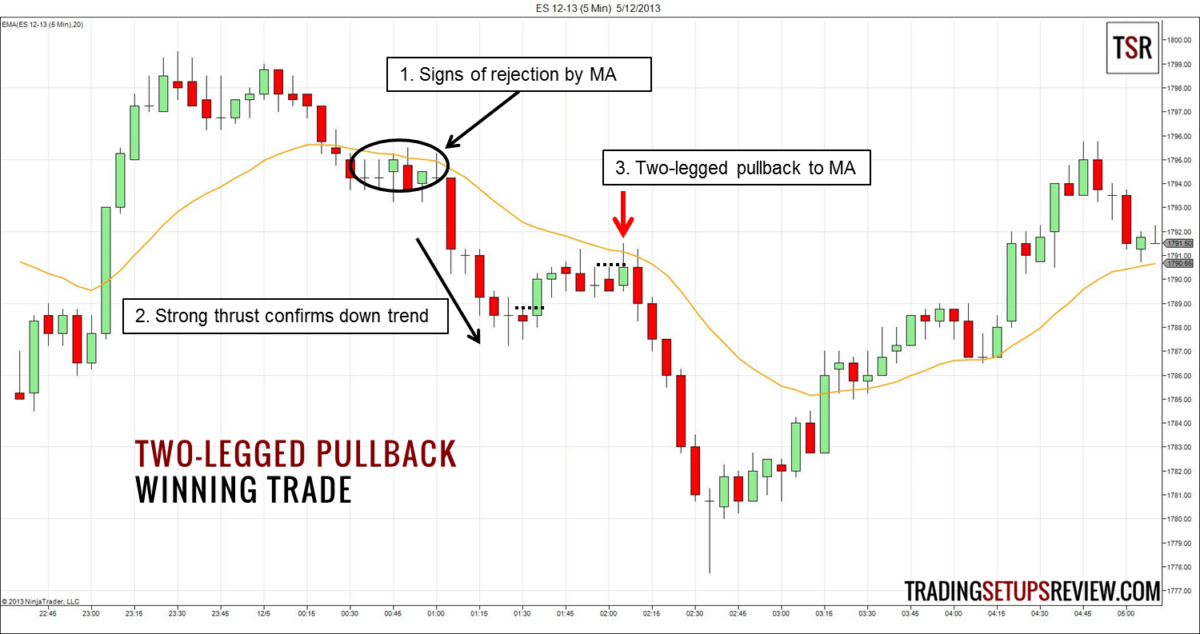

Gewinntrade – M2S

Dies ist ein 5-Minuten-Chart des ES-Futures (S&P 500 Aktienindex), welches das Hauptinstrument von Al Brooks ist. Dieser Trade ist ein wunderbares Beispiel eines zweibeinigen Pullback-Trades:

- Nachdem die Kurse den EMA unterschritten hatten, konnte ein erneuter Anstieg über den EMA nicht mehr gelingen.

- Der starke Abwärtsdruck bestätigte den Abwärtstrend. Diese benötigten wir, bevor wir nach Fortsetzungstrades Ausschau halten konnten.

- Die beiden kurzen, gepunkteten Linien markieren den Anfang von jedem nach oben gerichteten Bein. Dieser zweibeinige Pullback machte einen guten Eindruck mit dem langen Docht (oder oberen Schatten) der Kerzen, die entstanden, als sich die Kurse dem EMA annäherten. Diese langen Dochte zeigten Verkaufsdruck an.

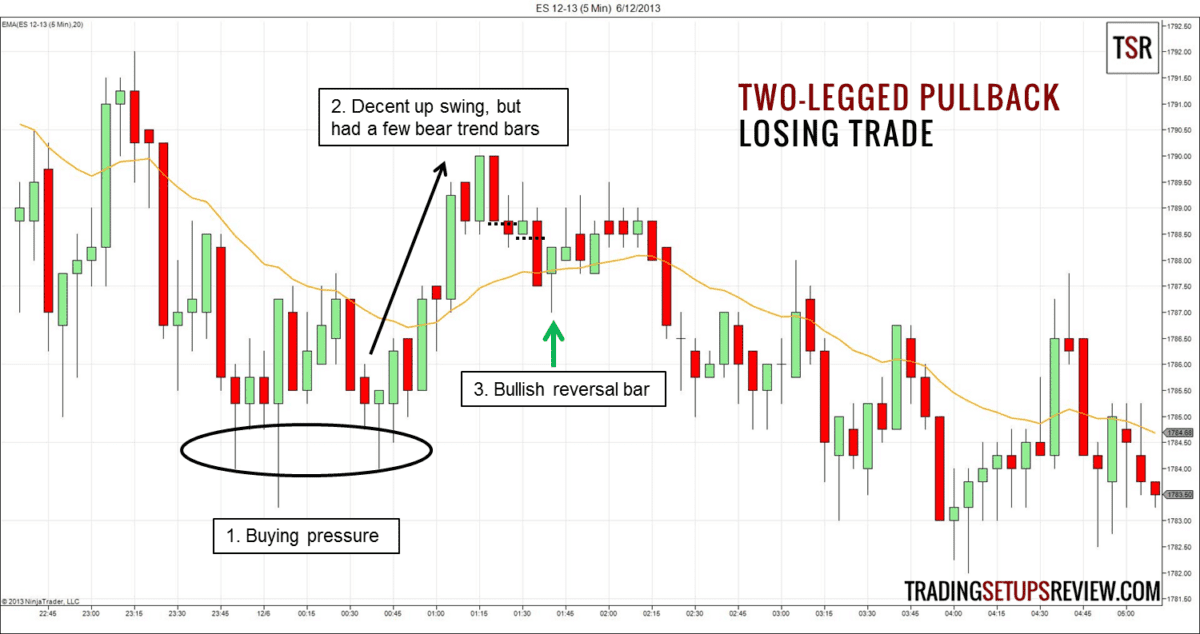

Verlusttrade – M2B

Eine andere Session des E-mini Futures zeigt dieser Chart mit 5-Minuten-Kerzen. Diese empfiehlt Al Brooks als optimal für Daytrader.

- Der Tag begann mit nach oben und unten gerichteten Swings ohne eindeutige Richtung. Es erschienen Kursstäbe mit langen unteren Schatten (oder Lunten), als die Kurse jedoch neue Tiefs bildeten. Dies deutete auf Kaufdruck hin.

- Der Aufwärtsswing über den EMA erschien stark, denn es gab acht aufeinander folgende Kerzen mit höheren Tiefs. Allerdings entwickelten sich drei bärische Trendkerzen innerhalb des Swings, was auf hartnäckige und beharrliche Bären hinwies.

- Nach dem zweibeinigen Pullback zum EMA entstand eine bullische Umkehrkerze als unsere Signalkerze. Wir stiegen einen Tick über dieser Signalkerze in den Markt ein, wurden aber nach einer Seitwärtsbewegung ausgestoppt.

Der wesentliche Unterschied zwischen einem Verlusttrade und einem Gewinntrade besteht darin, wie sicher wir waren, dass sich der Markt in einem Trend befand. Beim Gewinntrade-Beispiel erlebten wir eine klare Zurückweisung der Kurse am EMA. Diese Situation war beim Beispiel für den Verlusttrade nicht vorhanden.

Abschließende Bemerkungen: Zweibeiniger Pullback zum exponentiellen gleitenden Durchschnitt

Fortsetzungstrades funktionieren, weil der Trend die Gegentrend-Trader in die Falle lockt. Zweibeinige Pullbacks sind attraktiver für Gegentrend-Trader und dienen ihnen wie eine Mausefalle. In einem Trendmarkt ist der zweibeinige Pullback zum Gleitenden Durchschnitt daher ein einfaches Trading-Setup mit hoher Erfolgswahrscheinlichkeit.

Von entscheidender Bedeutung ist es einen Trendmarkt ausfindig zu machen. Trading-Gelegenheiten werden sich wie von selbst einstellen, wenn Sie auf die Anzeichen für einen tendierenden Markt achten. Sehr oft gilt folgendes: Achten Sie auf den Raum zwischen den Kursen und dem gleitenden Durchschnitt, um das Momentum zu erfassen. Zweibeinige Pullbacks, die einem starken Momentum folgen, sind Setups von besserer Qualität.

In sehr starken Trends entstehen jedoch normalerweise Pullbacks mit nur einem Bein. Wenn Sie sich darauf versteifen, einen zweibeinigen Pullback abzuwarten, dann müssen Sie damit rechnen, einige Trades in starken Trends zu verpassen.

In Bezug auf das Zählen von sogenannten „Beinen“ von Kursbewegungen gibt es viele Nuancen, die wir hier in der Kürze nicht behandelt haben. Daher verweise ich auf die Bücher von Al Brooks („Trading Price Action Trends: Technical Analyses of Price Charts Bar by Bar for the Serious Trader“ von Wiley Trading), falls Sie noch mehr erfahren wollen.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Two-Legged Pullbacks to Moving Average (M2B, M2S)

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Trading-Methode der natürlichen Zahl und der Moving Average

George Kleinman schrieb über die Trading-Methode der „natürlichen Zahl“ beim Trading von Rohstoffen und Finanz-Futures in seinen Büchern: A Step-by-Step Guide to Mastering the Markets und The New Commodity Trading Guide: Breakthrough Strategies für Capturing Market Profits. Beide Bücher sind auch in deutscher Sprache erhältlich:

- Rohstoffe und Financial Futures handeln. Schritt für Schritt die Märkte beherrschen

- Financial Times Börsenpraxis: Warentermingeschäfte. Rohstoffe auf dem Weltmarkt erfolgreich traden

Die natürlichen Zahlen sind die ganzen Zahlen, mit denen wir rechnen (Grundrechnungsarten). Aber George Kleinman hat eine andere Definition für diese Zahlen. Er versteht unter natürlichen Zahlen die runden Zahlen, die „reiner“ sind. Grundsätzlich bezieht er sich auf Zahlen, die für die Marktteilnehmer wichtig sind.

Kleinman hat diese Trading-Methode zwar für die Rohstoffmärkte entwickelt, aber ich finde, dass dieses Konzept auch für das Forex-Trading nützlich ist, in denen runde Zahlen besonders bedeutungsvoll sind.

Trading-Regeln für die Methode der natürlichen Zahlen

Diese Trading-Strategie verwendet einen Trailing-Verluststopp. Für Long-Positionen gilt: Sobald sich die Kurse über eine runde Zahl bewegen, verschieben wir den Verluststopp zur ganzen Zahl knapp unter dieser. Das gleiche Prinzip gilt für Short-Positionen.

Long-Trade-Setup

- Die Bar schließt über dem 180-Perioden gewichteten gleitenden Durchschnitt (Weighted Moving Average); diese Bar ist die Setup-Bar.

- Die Kurse überschreiten das Hoch der Setup-Bar.

- Platzieren Sie einen Kaufstopp an der am nächsten gelegenen natürlichen Zahl.

Das Trading-Setup wird ungültig, wenn eine Bar unter dem gewichteten gleitenden Durchschnitt schließt.

Short-Trade-Setup

- Die Bar schließt unter dem 180-Perioden gewichteten gleitenden Durchschnitt (Setup-Bar).

- Die Kurse fallen unter das Tief der Setup-Bar.

- Platzieren Sie einen Verkaufsstopp an der am nächsten gelegenen natürlichen Zahl.

Das Trading-Setup wird ungültig, wenn eine Bar über dem gewichteten gleitenden Durchschnitt schließt.

Beispiele für die Trading-Methode der natürlichen Zahl

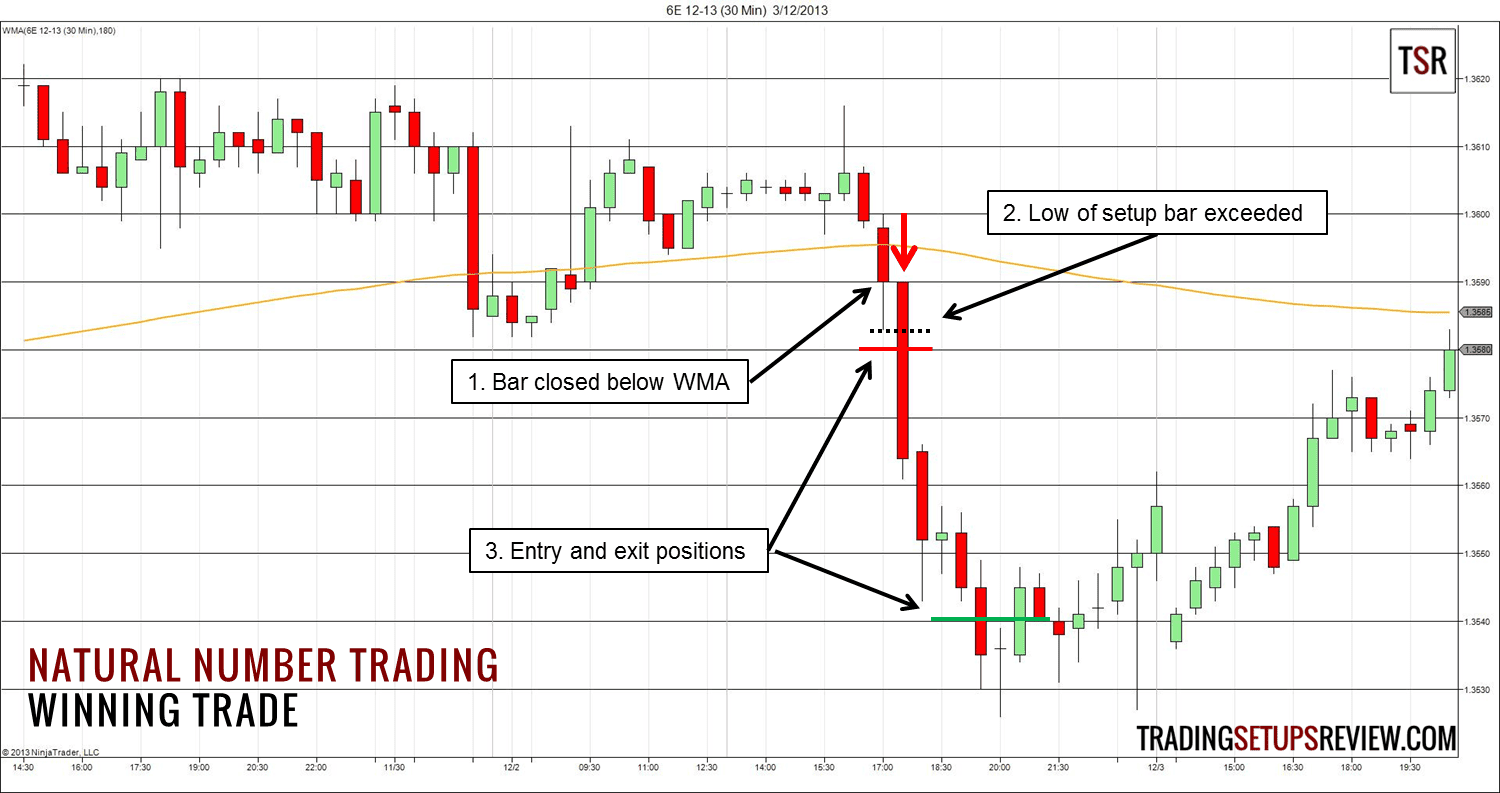

Gewinn-Trade

In diesem 30-Minuten-Chart von 6E Futures (EUR/USD) haben wir als Hilfe bei dieser Trading-Methode alle 10 Ticks eine waagerechte Linie eingefügt. Nutzer von Ninjatrader können den Abstand der waagerechten Gitterlinien durch einen Rechtsklick auf die waagerechte Achse und durch Auswahl von „Properties“ auf 10 Ticks verändern.

- Diese Bar schloss unter dem 180-Perioden Gewichteten Gleitenden Durchschnitt (orange) und wurde zur Setup-Bar.

- Die folgende Bar unterschritt das Tief der Setup-Bar und bestätigte den Abwärtstrend. Unsere Verkaufs-Order bei 1.3580 wurde durch die gleiche Bar ausgelöst. Es ist günstiger, wenn Sie Ihre Verkaufs-Order im Voraus platzieren, da sich die Kurse rasch am Einstieg vorbeibewegen können, nachdem der Trend bestätigt wurde.

- Die rote Linie markiert unseren Einstiegspunkt, die grüne Linie unseren Ausstieg. Wir nutzten die Trailing Stop-Loss-Methode. Als die Kurse 1.3530 erreichten, verschoben wir den Verluststopp auf 1.3540. Die Kurse prallten ab und lösten den Verluststopp aus, was uns einen Gewinn von 40 Ticks einbrachte.

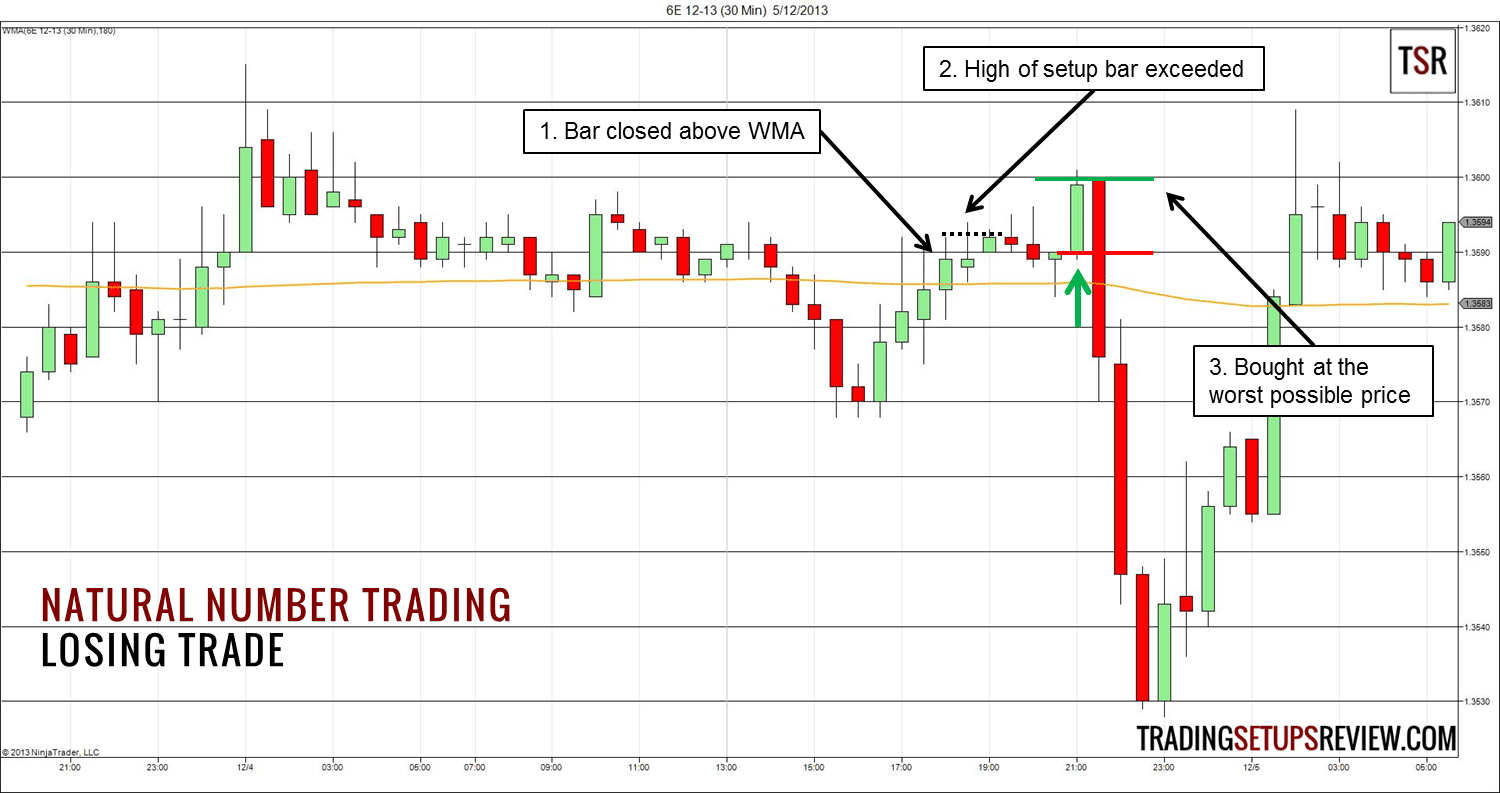

Verlust-Trade

Dies ist ein weiterer 30-Minuten-Chart von 6E Futures (EUR/USD). Dieses Beispiel ist das genaue Gegenteil zum obigen Gewinn-Trade. Wir sind zum ungünstigsten Kurs eingestiegen.

- Diese Bar schloss über dem 180-Perioden Gewichteten Gleitenden Durchschnitt.

- Die Kurse überschritten das Hoch der Setup-Bar, bevor sich eine zweistündige Seitwärtsbewegung einstellte. Wir platzierten einen Kaufstopp an der am nächsten gelegenen runden Zahl 1.3600. George Kleinman nennt Zahlen, die mit zwei oder mehreren Nullen enden, „die natürlichen Musterzahlen“.

- Die Preise stiegen und lösten den Kaufstopp aus, bevor es zu einem massiven Kurssturz kam. Die Trading-Methode der natürlichen Zahlen schreibt vor, dass unser erster Verluststopp die am nächsten gelegene runde Zahl war. So konnten wir unseren Verlust auf 10 Ticks begrenzen.

Wären wir gelassen geblieben und hätten das nächste Short-Trade-Setup genommen, so hätten wir den Abwärtsschub als Gewinn verbuchen können.

Schlussbemerkungen zur Trading-Methode der natürlichen Zahl

Die Trading-Methode der natürlichen Zahl stellt einen einzigartigen Ansatz dar. Anstatt sich auf Indikatoren oder Chart-Formationen für den Einstieg in einen Trade zu verlassen, benutzt dieser Ansatz wichtige natürliche Zahlen.

Es ist eine sichere Methode für Ausbrüche und sie funktioniert gut, wenn sich der Markt rasch in eine Richtung bewegt. Der Markt neigt dazu, sich um den langfristig orientierten gewichteten Gleitenden Durchschnitt zu schlängeln und Zickzack-Bewegungen zu machen. Der Einstieg bei der am nächsten gelegenen runden Zahl reduziert diese Zickzack-Bewegungen jedoch.

Außerdem begrenzen die eindeutigen Trade-Management-Regeln unsere Verluste und erlauben es uns, unverhoffte Gewinne zu sichern.

Eine ausschlaggebende Entscheidung ist die Auswahl der Abstände zwischen den natürlichen Zahlen. Diese Entscheidung wirkt sich auf alle Bereiche der Strategie aus, von der Auslösung des Trades bis zum Trade-Management. Sie ist abhängig von der Volatilität des Instruments und vom Marktkonsens in Bezug auf wichtige psychologische Bereiche. Achten Sie darauf, wenn sich die Kurse ober- bzw. unterhalb der Setup-Bar bewegen, denn dies gibt Hinweise auf die Qualität des jeweiligen Trades.

Beschäftigen Sie sich mit dem Gewinn-Trade. Die Kurse bewegten sich auf überzeugende Weise unter das Tief der Setup-Bar. Beim Verlust-Trade war es so, dass die Bar, die das Hoch der Setup-Bar testete, als Doji abschloss, woraufhin der Markt in eine Seitwärtsbewegung überging.

Die Daytrading-Strategie von Jjrvat (Forum-Thread) ist ein weiteres Trading-Setup, das den gewichteten gleitenden Durchschnitt zur Trendbestimmung verwendet.

Dieser Artikel wurde im Original von Galen Woods auf seiner Website veröffentlicht: The Natural Number Trading Method

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Candlestick-Chartmuster mit gleitendem Durchschnitt

Candlestick-Chartmuster alleine haben nur wenig Wert ohne den entsprechenden Trend-Zusammenhang. Ein beliebtes Trading Setup beinhaltet deshalb Candlestick-Chartformationen mit dem gleitenden Durchschnitt. Der gleitende Durchschnitt liefert auf einfache Weise die erforderlichen Informationen über den aktuellen Trend.

Dieser Überblick soll grundlegende Einsichten über Candlestick-Chartmuster vermitteln. Schauen Sie auch in die Encyclopedia of Candlestick Charts (Wiley Trading) (Deutsche Übersetzung) von Thomas Bulkowski, wenn Sie mehr über Candlestick-Chartformationen erfahren möchten.

Trotz der oft geheimnisvollen Bezeichnungen wie Engulfing und Shooting Star ist an den Candlestick-Chartmustern nichts Magisches. Es handelt sich dabei lediglich um klar definierte Chartmuster, die die Kursbewegung (Price Action) abbilden. Konzentrieren Sie sich auf die Kursbewegung: Hoch, Tief, Eröffnung und Schlusskurs. Vergessen Sie die Bezeichnungen.

In unseren Beispielen werden wir den 20er exponentiell gleitenden Durchschnitt (EMA) verwenden, um den Trend sowie die Unterstützungs- und Widerstandslevels zu definieren.

Lernen Sie: Daytrading nur mit dem Gleitenden Durchschnitt

Tradingregeln für Candlesticks mit gleitenden Durchschnitt

Long Trading Setup

- Rücksetzer (Pullback) abwärts zum 20er EMA

- Bullisches Candlestick-Chartmuster, das sich mit dem 20er EMA überschneidet

- Kauf, wenn der Kurs über das Hoch des letzten Kursstabes des Candlestick-Chartmusters ausbricht

Short Trading Setup

- Rücksetzer (Pullback) aufwärts zum 20er EMA

- Bärisches Candlestick-Chartmuster, das sich mit dem 20er EMA überschneidet

- Kauf, wenn der Kursunter das Tief des letzten Kursstabes des Candlestick-Chartmusters ausbricht

Tradebeispiele für Candlestick-Chartmuster mit gleitendem Durchschnitt

Gewinntrade – Bärisches Engulfing

Dies ist ein Candlestick-Chart von EUR/USD (Forex). Wir suchen nach Candlestick-Chartmustern mit dem Gleitenden Durchschnitt.

Ein Trade Setup erschien, als ein bärisches Engulfing-Chartmuster am 20er exponentiellen gleitenden Durchschnitt (EMA) entstand. Am nächsten Tag entwickelte sich eine starke bärische Kerze im Rahmen eines Abwärtstrends. Unsere Verkaufsorder wurde am Tief des Chartmusters ausgelöst. Dieser Trade entwickelte sich gut.

Betrachten Sie den oberen Bereich des Charts. Nachdem das letzte Trendhoch getestet worden war, drehten die Kurse mit starkem Momentum nach unten um.

Der Rücksetzer (Pullback) nach oben testete den 20er exponentiellen gleitenden Durchschnitt und das Tief der vorherigen Konsolidierung (blaue horizontale Linie). Das bärische Engulfing-Chartmuster prallte stark an den Widerständen ab. Dieser Trade hatte das Potential, um den Anfang eines neuen Abwärtstrends zu erwischen.

Wenn Sie Kerzen-Chartformationen mit einem gleitenden Durchschnitt traden, können Sie die Entfernung zwischen den Candlesticks und dem EMA nutzen, um das Momentum abzuschätzen. In diesem Fall zeigte die große Kurslücke zwischen den Candlesticks und dem EMA das bärische Momentum.

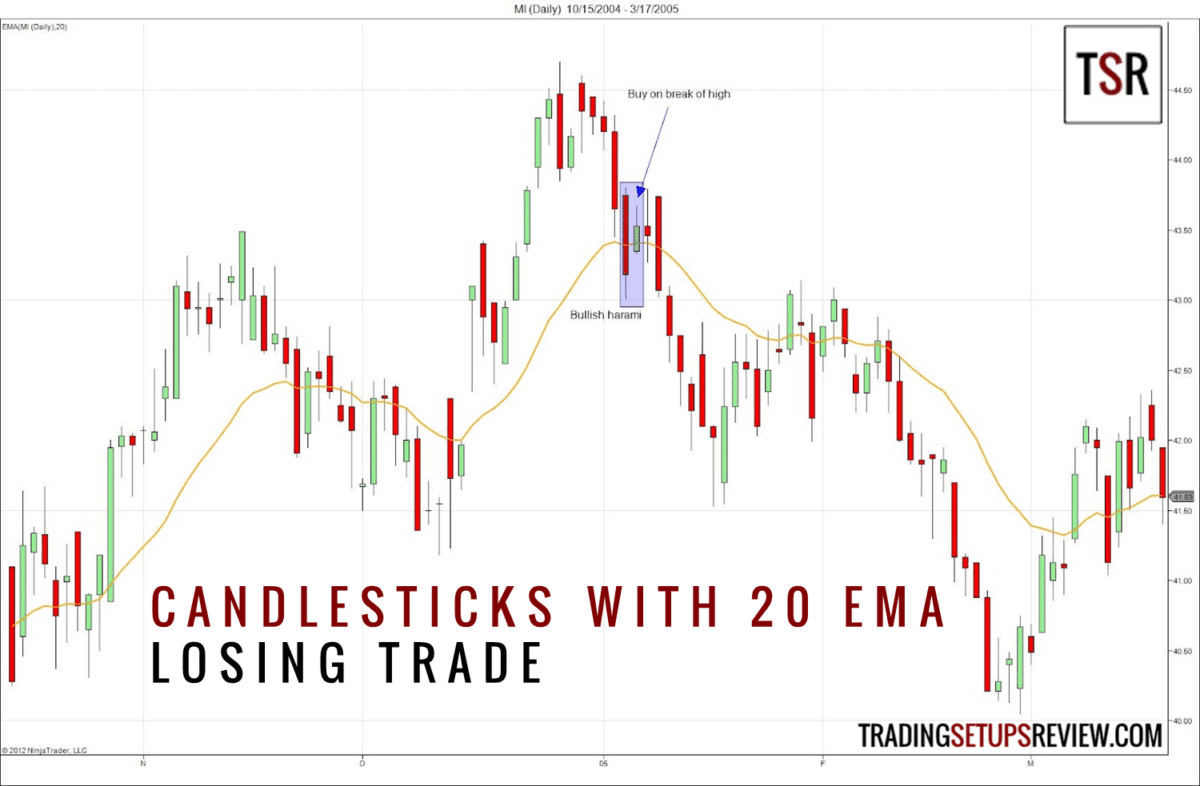

Verlusttrade – bullischer Harami

Dies ist ein Tageschart von Marshall & Ilsley Corporation (MI). Wir beobachteten einen bullischen Harami genau auf dem 20er EMA. Am nächsten Tag erfolgte ein Ausbruch aus der Innenkerze. Wir eröffneten einen Longtrade, aber der Markt wendete sich gegen unsere Position.

Ein entscheidendes Candlestick Prinzip lautet, dass man eine Bestätigung abwarten muss. Die meisten Trader warten zur Bestätigung einen weiteren Candlestick nach dem Chartmuster ab.

Auf eine Bestätigung zu warten, ist jedoch absolut keine gute Idee. Das ist auch der Grund, warum meine Tradingregeln vorschreiben, bei einem Ausbruch aus dem Hoch oder Tief des Chartmusters einzusteigen. Natürlich ist es bei schwächeren Trading Setups vernünftig, eine Bestätigung abzuwarten.

Hier konnten wir ein deutliches Abwärtsmomentum beobachten. Die Kurse schafften es auch mit Leichtigkeit, unter dem EMA zu schließen. In Anbetracht dieses starken Abwärts-Momentums war es klüger, eine bullische Betätigung abzuwarten.

Die Bestätigung kam nie. Daher hätte ein besonnener Trader diesen Trade vermeiden können, indem er irgendein Anzeichen für die Rückkehr der Bullen gefordert hätte.

Lesetipp: Harami Candlestick: Trading Strategie der Trendwende

Abschließende Bemerkungen zum Trading von Candlestick-Chartmustern mit einem gleitenden Durchschnitt

Candlesticks sind ein klar definierter Bestandteil der Price Action und zeigen deutlich die zugrunde liegenden Marktkonzepte auf. Anfänger werden die Candlestick-Chartmuster als zweckmäßig betrachten, um die Price Action zu erfassen.

Kerzen-Chartformationen zusammen mit einem gleitenden Durchschnitt zu verwenden, hilft dabei, den Trend zu verdeutlichen. Diese Kombination ist auch nützlich, um den Wert der Candlestick-Chartmuster besser ermessen zu können. Deshalb stellt die Kombination von Candlestick Formationen und einem gleitenden Durchschnitt einen einfachen, aber effizienten Tradingansatz dar.

Dennoch sind Kerzenformationen dafür vorgesehen, die Price Action zu veranschaulichen.

Verwenden Sie sie nicht, um eine starre Interpretation in Bezug auf Kursstäbe zu erzwingen. Lassen Sie sich nicht von den mystischen Bezeichnungen beeindrucken, und erwarten Sie keine vorhersagbaren Resultate von Kerzenformationen. Konzentrieren Sie sich auf den Marktkontext, erkennen Sie die Feinheiten innerhalb der einzelnen Chartmuster und seien Sie flexibel, wenn Sie sie in der Praxis einsetzen.

Für weitere Informationen zu den Candestick Formationen mit einem Gleitenden Durchschnitt lesen Sie bitte hier weiter:

- Ein erfahrender Trader teilt seine Erfahrungen wie er Kerzenformationen mit einem Gleitenden Durchschnitt nutzt

- Profitable Candlestick Trading: Pinpointing Market Opportunities to Maximize Profits von Stephen Bigalow, ein weithin anerkannter Candlesticks Experte

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Candlestick Patterns with a Moving Average

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

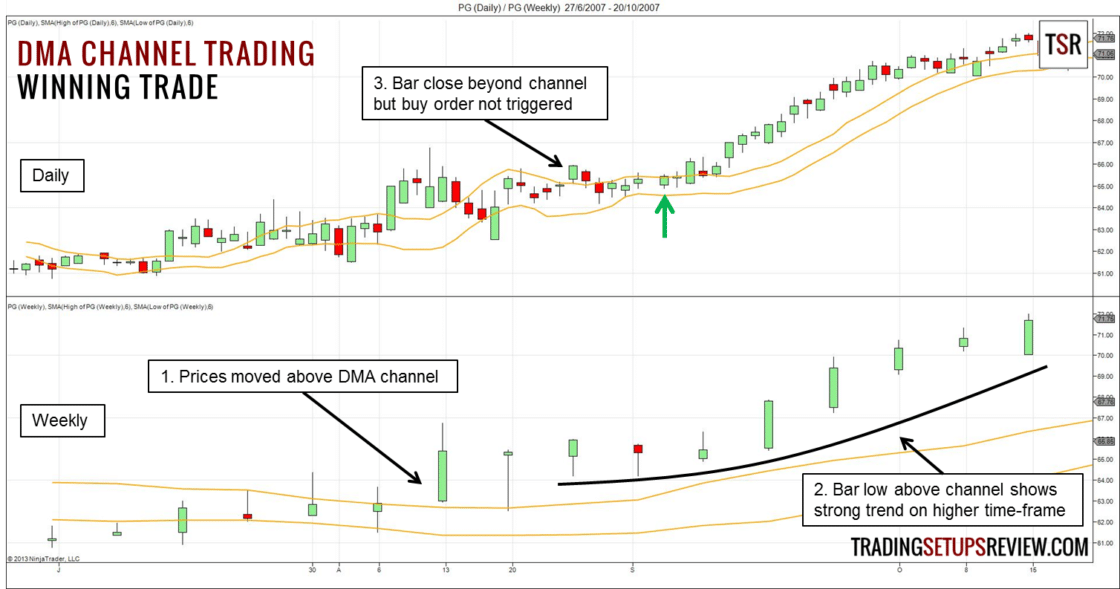

Trading-Strategie des verschobenen Moving Average Channel

Einen Moving Average (Gleitenden Durchschnitt) zu verschieben, bedeutet, den Moving Average nach rechts zu schieben. Mit zwei verschobenen Moving Averages (Displaced Moving Averages = DMA) können wir eine Channel-Trading-Strategie (Trading-Kanal) entwickeln.

Die Trading-Strategie mit verschobenem Moving Average (DMA) stammt aus dem Buch New Frontiers in Technical Analysis: Effective Tools and Strategies for Trading and Investing von Paul Ciana. Paul Ciana ist ein Markttechniker, der für Bloomberg arbeitet. Er engagiert sich vor allem darin, technische Analysten einzustellen, um Bloombergs Angebote im Bereich der Technischen Analyse zu verbessern.

Dieser verschobene Moving Average Channel (Gleitender Durchschnitt Kanal) besteht aus zwei Moving Averages:

- 6-Perioden Simple Moving Average (Einfacher gleitender Durchschnitt) der Hochs von Kursstäben, die um 4 Perioden nach rechts verschoben werden.

- 6-Perioden Simple Moving Average (Einfacher gleitender Durchschnitt) der Tiefs von Kursstäben, die um 4 Perioden nach rechts verschoben werden.

Trading-Regeln für den verschobenen Moving Average Channel

Die folgenden Regeln stellen unsere Anpassung des verschobenen Moving Average Channel (DMA) für das Trading dar.

Long-Trading-Strategie

- Kurs über dem verschobenen Moving Average (DMA) Channel auf einem höheren Zeitrahmen

- Kurs innerhalb des verschobenen Moving Average Channel (DMA) im Trading-Zeitrahmen

- Platzieren Sie eine Kaufstopp-Order einen Tick über dem Kursstab, der über dem verschobenen Moving Average (DMA) Channel im Trading-Zeitrahmen schloss.

Short-Trading-Strategie

- Kurs unter dem verschobenen Moving Average (DMA) Channel auf einem höheren Zeitrahmen

- Kurs innerhalb des verschobenen Moving Average (DMA) Channel im Trading-Zeitrahmen

- Platzieren Sie eine Verkaufstopp-Order einen Tick unter dem Kursstab, der unter dem verschobenen Moving Average (DMA) Channel im Trading-Zeitrahmen schloss.

Trading-Beispiele für den verschobenen Moving Average Channel

Gewinn-Trade für eine Long-Position des verschobenen Moving Average Channel

Dieses Beispiel bezieht sich auf einen Tages-Chart von Procter and Gamble Company (PG). Der untere Teil zeigt einen Wochen-Chart, der unseren höheren Trading-Zeitrahmen darstellt.

- Die Kurse bewegen sich über den Channel, sodass die Marktausrichtung bullisch wird.

- Das Tief des Kursstabes stieg und blieb über dem verschobenen Moving Average (DMA) Channel, sodass die bullische Ausrichtung bestätigt wurde.

- Diese Kerze schloss über dem Channel, aber der nächste Kursstab löste unsere Kaufstopp-Order nicht aus. Etwa eine Woche später erhielten wir einen zweiten Signal-Kursstab (grüner Pfeil). Also eröffneten wir am nächsten Tag eine Kauf-Position und beteiligten uns somit am stabilen Aufwärtstrend.

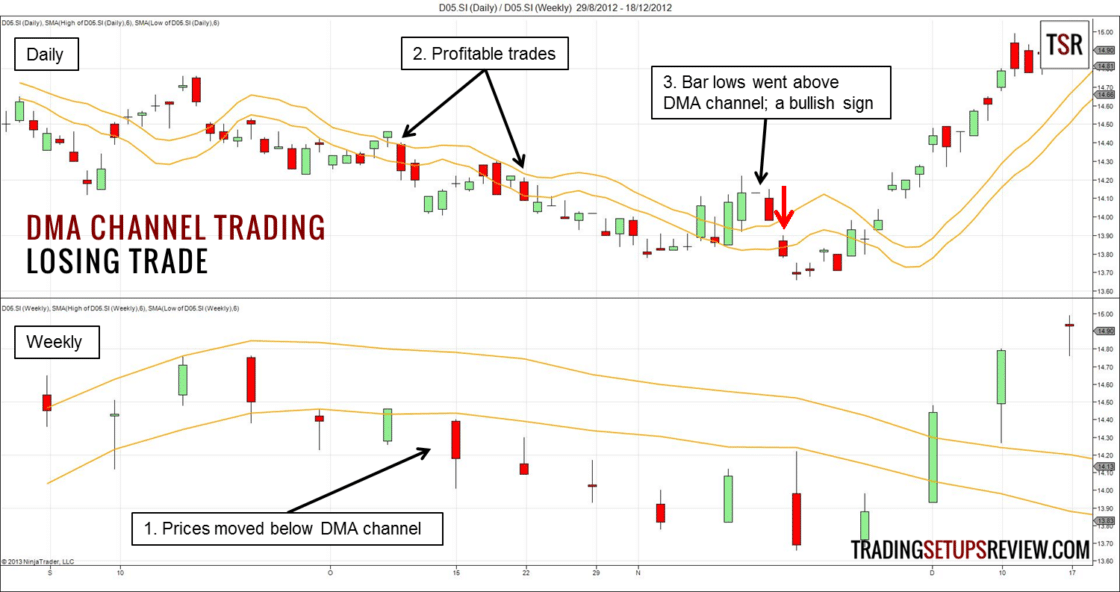

Verlust-Trade für eine Short-Position des verschobenen Moving Average Channel

Dieser Chart zeigt die Kursbewegung der Aktie DBS Group Holdings Limited, die an der Singapore Exchange gehandelt wird.

- Die Kurse bewegten sich unter den Channel und wiesen damit auf den Beginn eines Abwärtstrends hin.

- Entsprechend unseren Regeln gab es zwei gewinnbringende Swing-Trades. Aber in diesem Beispiel konzentrieren wir uns auf das letzte Trade-Setup, welches zu einem Verlust-Trade führte (roter Pfeil).

- Vor diesem Trade-Setup gerieten die Tiefs des Candlesticks auf dem Tages-Chart über den verschobenen Moving Average (DMA) Channel. Dieses bullische Momentum deutete darauf hin, dass dieses Trading-Setup wohl nicht so erfolgreich werden könnte, wie es bei den vorherigen Setups der Fall war.

Die drei aufeinander folgenden Dojis nach unserem Short-Einstieg vermittelten uns ein frühzeitiges Warnsignal für einen Misserfolg dieses Trades.

Schlussbemerkung zum verschobenen Moving Average Channel

Der Einsatz des verschobenen Moving Average Channel auf zweifachem Zeitrahmen ist ein tragfähiger Ansatz.

Moving Average Channels sind nützliche Trading-Instrumente, weil sie starke Trendbewegungen hervorheben. Machen Sie Kursstäbe ausfindig, die sich gänzlich außerhalb des verschobenen Moving Average Channels befinden. Diese zeigen bemerkenswerte Kursbewegungen auf, die Sie weiter nach Hinweisen von Marktstärke untersuchen können.

Das erwähnte Buch von Paul Ciana beinhaltet viele Informationen zum Trading des verschobenen Moving Average Channel. Dazu gehört auch, was die Neigung des verschobenen Moving Average Channels bedeutet und wie das Beta einer Aktie die Wirksamkeit des verschobenen Moving Average Channels beeinflusst.

Eine ähnliche Trading-Strategie stellt das Moving Average Channel Daytrading-Setup von Jake Bernstein dar.

Eine weitere Trading-Strategie, die den verschobenen Moving Average benutzt, ist das Alligator-System von Bill William, bei dem drei verschobene Moving Averages zum Einsatz kommen.

Weiterlesen:

Dieser Artikel wurde im Original von Galen Woods auf seiner Website veröffentlicht: Displaced Moving Average Channel Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

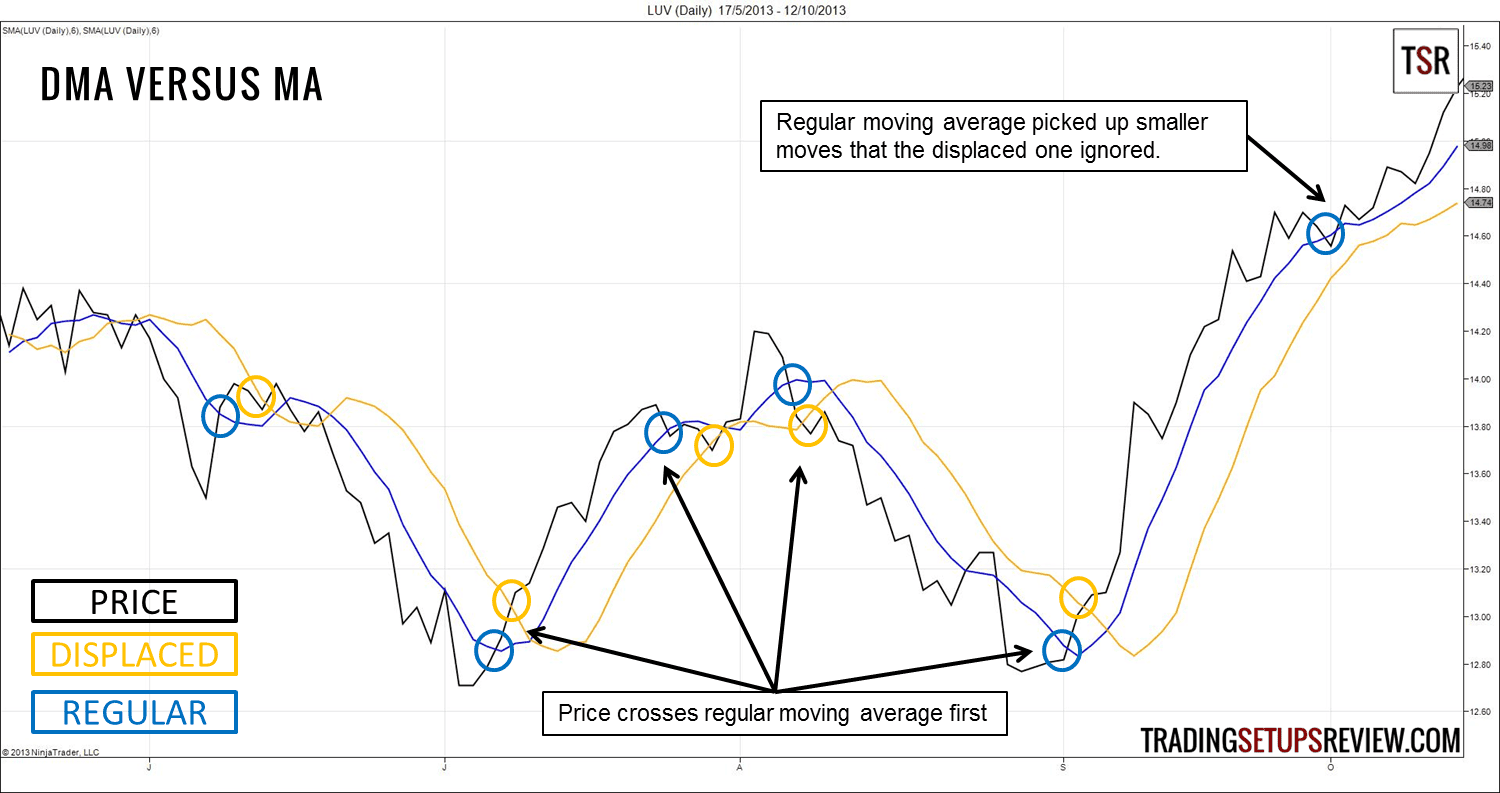

Entzauberung des verschobenen Moving Average

Wenn Sie den normalen gleitenden Durchschnitt (Moving Average) auf Ihrem Chart nach rechts oder nach links verschieben, erhalten Sie einen verschobenen gleitenden Durchschnitt (Displaced Moving Average – DMA). Viele Trading-Strategien verwenden verschobene gleitende Durchschnitte als Verfeinerung gegenüber den normalen gleitenden Durchschnitten.

Aber welchen Wert bringt es, gleitende Durchschnitte nach rechts oder links zu verschieben? Handelt es sich dabei um eine Verbesserung gegenüber dem normalen gleitenden Durchschnitt? Das wollen wir nun herausfinden.

Die Verschiebung des gleitenden Durchschnitts nach rechts

Der Vergleich des normalen Moving Average mit dem verschobenen gleitenden Durchschnitt

In diesem Beispiel nutzten wir einen 6-Perioden einfachen gleitenden Durchschnitt (orange) auf dem Tages-Chart von Southwest Airlines. Danach haben wir einen 6-Perioden einfachen gleitenden Durchschnitt hinzugefügt, der um 4 Perioden nach rechts verschoben wurde (blau). Wir haben diese Einstellung von der DMA-Channel Trading-Strategie übernommen.

Wir zeigen die Kurse mit einem Linien-Chart und nicht in einem üblichen Candlestick-Chart, um die Kursüberschneidungen deutlicher hervorzuheben.

In diesem Chart wird deutlich, dass die Kurse immer zuerst den normalen gleitenden Durchschnitt kreuzen, bevor sie den verschobenen gleitenden Durchschnitt kreuzen.

Die Wirkungen durch den Gebrauch des verschobenen gleitenden Durchschnitts sind folgende:

- Weniger Überkreuzungssignale

- Zuverlässigere Signale, die kleine Trends ausfiltern

- Größere zeitliche Verzögerung bei den Signalen

Das klingt wie der Unterschied zwischen einem schnellen gleitenden Durchschnitt (Einstellung von kürzeren Perioden) und einem langsamen gleitenden Durchschnitt (Einstellung von längeren Perioden). Ist der verschobene gleitende Durchschnitt also einfach ein langsamerer gleitender Durchschnitt?

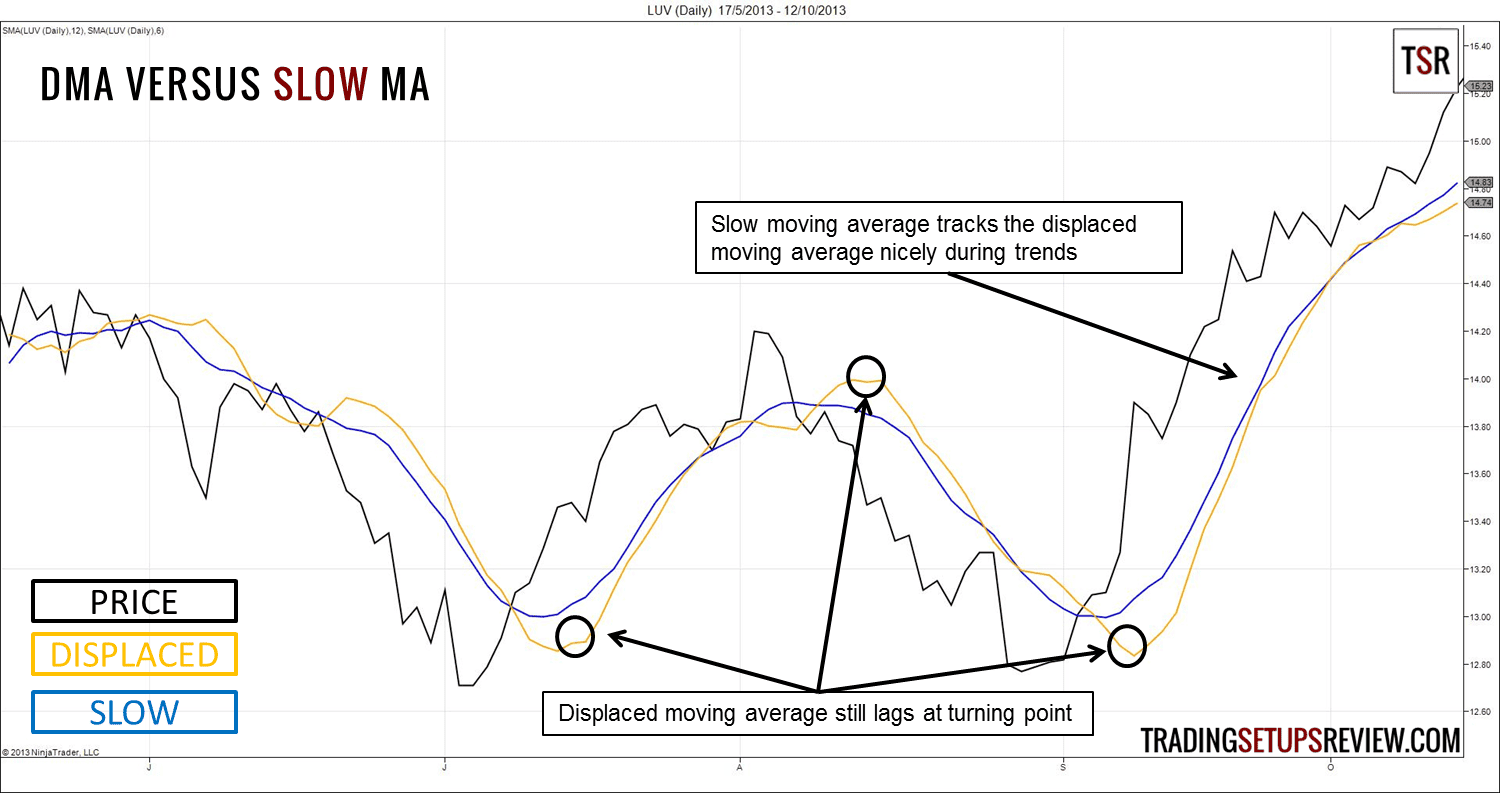

Vergleich zwischen dem verschobenen und dem langsameren Moving Average

Wir haben die Zeiteinstellung des einfachen gleitenden Durchschnitt auf 12 Perioden verdoppelt, um zu untersuchen, ob es sich beim verschobenen gleitenden Durchschnitt lediglich um einen langsamen gleitenden Durchschnitt handelt. Hier sind die wichtigsten Beobachtungen:

- Der 12-Perioden Gleitende Durchschnitt folgt dem verschobenen gleitenden Durchschnitt sehr gut während eines Trends.

- Der verschobene gleitende Durchschnitt zeigt eine größere zeitliche Verzögerung an den Wendepunkten.

Die Wirkungen des nach rechts Verschobenen Gleitenden Durchschnitts

Die Zusammenfassung unserer Beobachtungen ergab, dass ein verschobener gleitender Durchschnitt tatsächlich ein langsamer gleitender Durchschnitt mit einer größeren zeitlichen Verzögerung an den Wendepunkten ist.

Wir können einen verschobenen gleitenden Durchschnitt somit nicht einfach durch die Abstimmung der Periode eines einfachen gleitenden Durchschnitts abbilden. Der verschobene gleitende Durchschnitt ist jedoch kein geheimnisvolles Prognoseinstrument, indem wir ihn einfach nach rechts in die Zukunft verschieben.

Ich verwende keine nach rechts verschobenen gleitenden Durchschnitte. Dies erfordert zwei Eingaben (die Rückschauperiode und die Verschiebungsperiode) und verkompliziert den ursprünglich einfachen Trading-Indikator. Der zusätzliche Nutzen ist ebenfalls begrenzt. Bis jetzt ist es einfach eine andere Art vom gleitenden Durchschnitt, die funktionieren kann, sobald Sie gelernt haben, damit umzugehen.

Die Verschiebung des Moving Average nach links

Die Verschiebung des gleitenden Durchschnitts nach links nimmt dem gleitenden Durchschnitt den Wert für die Echtzeitanalyse.

Zyklusanalyse

Den gleitenden Durchschnitt jedoch um die Hälfte des Beobachtungszeitraums nach links zu verschieben, zentriert den ihn und ist nützlich für die Zyklusanalyse. Ein zentrierter gleitender Durchschnitt kann dazu dienen, den Trend aus dem Kurs herauszuhalten, um Marktzyklen ausfindig zu machen.

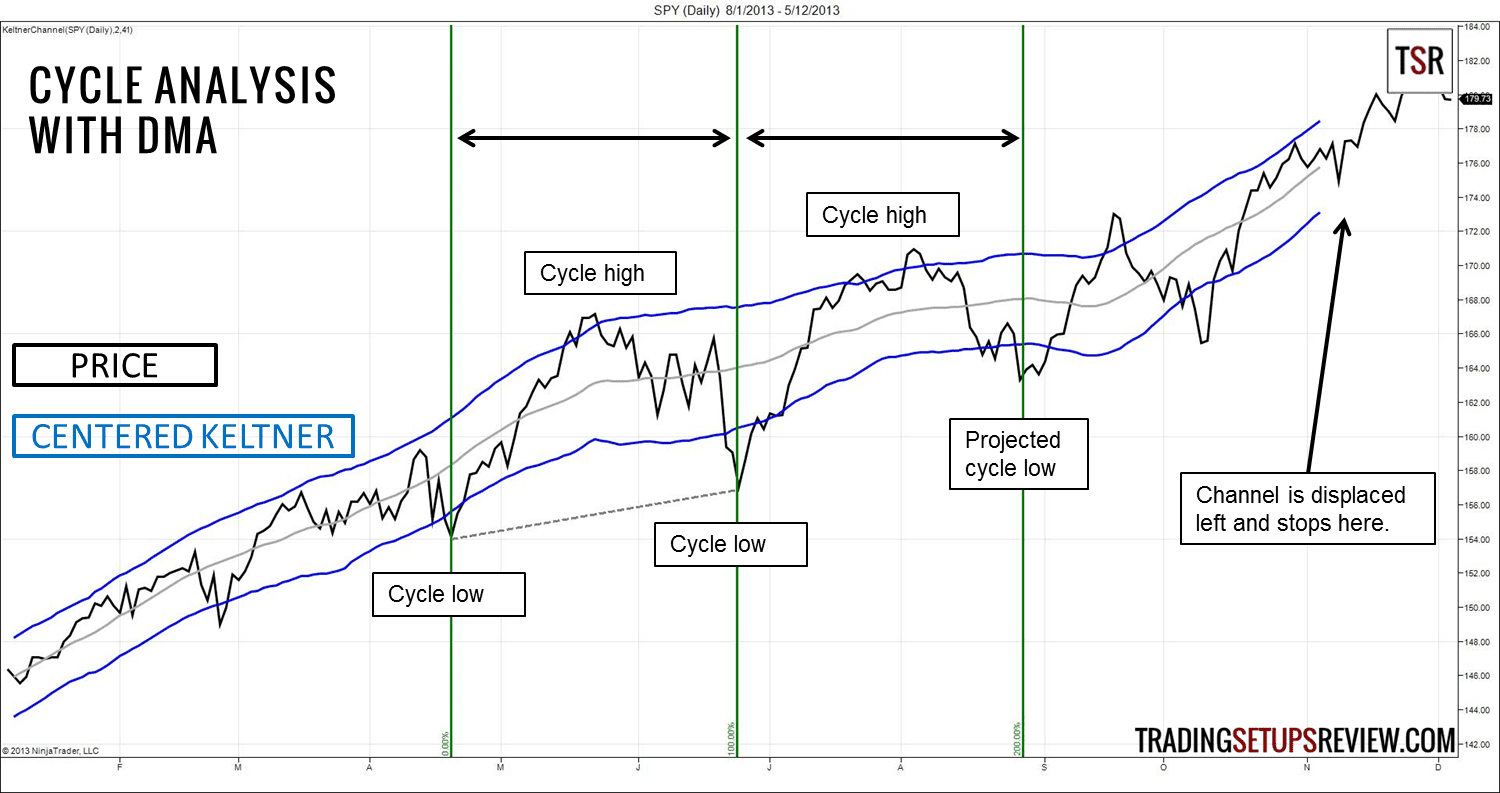

Beispiel verschobener Keltner Kanal

In diesem Beispiel verwenden wir einen zentrierten Keltner Kanal zur Zyklusanalyse. Dieser besteht aus einem 41-Perioden gleitenden Durchschnitt des typischen Preises (Hoch + Tief und Schlusskurs / 3) und zwei Kanal-Linien (2 Mal Average True Range vom gleitenden Durchschnitt entfernt). Danach verschieben wir den Kanal um 20 Perioden nach links, um ihn in der Mitte zu platzieren.

Der zentrierte Kanal hebt die Hochs und Tiefs des Zyklus hervor. Wir können das mögliche Timing des nächsten Zyklus-Tiefs (oder Zyklus-Hochs) vorhersagen, indem wir den Zeitraum des Zyklus abschätzen. In diesem Chart des S&P ETF ist das projizierte Timing für das nächste Zyklus-Tief zu sehen, welches auch gut getroffen wurde.

Ich empfehle Ihnen folgende Links, falls Sie noch mehr über die Zyklusanalyse mithilfe des zentrierten gleitenden Durchschnitts erfahren wollen:

- „The Profit Magic of Stock Transaction Timing“ von J.M. Hurst

- „Mastering Hurst Cycle Analysis: A modern treatment of Hurst`s original system of financial market analysis“ von Christopher Grafton

- Detrended Price Oscillator

- „Decoding The Hidden Market Rhythm – Part 1: Dynamic Cycles: A Dynamic Approach To Identify And Trade Cycles That Influence Financial Markets (WhenToTrade) (Volume 1)

Schlussbemerkung zum verschobenen Moving Average

Verschobene gleitende Durchschnitte in verschiedene Richtungen haben unterschiedliche Auswirkungen. Das Verschieben des Moving Average nach rechts bedeutet eine erhöhte zeitliche Verzögerung. Zudem leistet die Verschiebung nach links Hilfe bei der Zyklusanalyse.

Die Grundlage des verschobenen Moving Average ist ein einfacher Trading-Indikator. Aber es ist wichtig, die Auswirkungen der Verschiebung des gleitenden Durchschnitts zu kennen, bevor wir diese in unsere Trading-Strategien integrieren.

Dieser Artikel wurde im Original von Galen Woods auf seiner Website veröffentlicht: Demystifying the displaced moving average

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Daytrading mit dem Kanal des Gleitenden Durchschnitts

Dieser Daytrading-Ansatz von Jake Bernstein verwendet einen Kanal aus einem gleitenden Durchschnitt, um den Trend und wichtige Widerstands- und Unterstützungsbereiche zu ermitteln. Für unsere Betrachtung werden wir einen Kanal aus einem einfachen gleitenden Durchschnitt (SMA) mit Hochs und Tiefs aus 20 Perioden erstellen.

Trading-Regeln: Daytrading mit dem Kanal eines Gleitenden Durchschnitts

Daytrade als Long Position

- Warten Sie zwei aufeinanderfolgende Kursstäbe bzw. Candlesticks ab, die sich vollständig über dem Hoch des Channels befinden.

- Kaufen Sie nach einem Test der Tiefs vom 20er-Einfachen gleitenden Durchschnitt. Offensivere Trader können bei einem Test der Hochs vom 20er-Einfachen gleitenden Durchschnitt kaufen.

Daytrade als Short Position

- Warten Sie ab, bis zwei aufeinanderfolgende Kursstäbe oder Candlesticks vollständig unter das Tief des Channels gefallen sind.

- Verkaufen Sie nach einem Test der Hochs vom 20er-Einfachen gleitenden Durchschnitt. Offensivere Trader können nach einem Test der Tiefs vom 20er-Einfachen gleitenden Durchschnitt verkaufen.

Beispiele: Daytrading mit dem Kanal des Gleitenden Durchschnitts

Ein Gewinntrade

Die obige Abbildung zeigt einen 5-Minuten-Chart des ES, E-mini S&P Futures. Die beiden eingekreisten Candlesticks befinden sich vollständig unterhalb des Channels vom Gleitenden Durchschnitt, was den Abwärtstrend bestätigte.

Bei einem konservativen Trade haben wir eine Verkauf-Limitorder auf der oberen Kanallinie platziert. Als die Kurse in die Höhe schnellten und die Oberseite des Kanals erreichten, gingen wir bei 1.347,25 eine Short-Position ein. Die Kurse sanken weiter bis 1.338 und ergaben ein Gewinnpotenzial von 9,25 Punkten, während wir kaum ein Risiko eingingen, da die Kursentwicklung unmittelbar in die für uns vorteilhafte Richtung verlief, nachdem wir die Position eröffnet hatten.

In diesem Beispiel zeigte sich am Kanal des gleitenden Durchschnitts deutlich die bärische Ausrichtung, da die Kurse unter den Durchschnittskanal gefallen waren. Die obere Kanallinie bot einen hervorragenden Widerstand und begrenzte damit unser Risiko. Selbst wenn wir eingestiegen wären, als der bärische Außen-Candlestick (Outside Bar) das Tief des vorhergehenden Candlesticks durchbrach, handelte es sich dennoch um einen guten Einstieg, wobei sehr wenig Gegenbewegungen zu verzeichnen waren.

Ein Verlusttrade

Auch hier befanden sich zwei Candlesticks komplett unterhalb des Channels, um den Abwärtstrend zu bestätigen. Wir eröffneten daraufhin eine Short Position mit einer Limitorder bei etwa 1.356,75. Allerdings entwickelte sich dieser Trade praktisch sofort gegen unsere Position und verhinderte jede Möglichkeit einer vernünftigen Verluststopp-Order.

Es gab Warnhinweise, die gegen diesen Trade sprachen:

- Die beiden eingekreisten Candlesticks befanden nicht gerade im freien Fall, zumal es sich bei der ersten Kerze um einen Doji handelte und die zweite Kerze einen langen unteren Schatten aufwies.

- Zudem entwickelte sich unmittelbar nach dem Ausbruch aus dem Kanal ein klassischer Doppelboden (double bottom), dem vier bullische Candlesticks hintereinander folgten. Im Anschluss daran war zu erkennen, dass auf jede bärische Kerze entweder ein Doji oder ein bärischer Candlestick folgte, was darauf hinwies, dass die Bären den Kampf aufgegeben haben.

In Anbetracht dieses Hintergrunds war es nicht angebracht, lediglich aufgrund vorgegebener Handelsregeln eine Short Position einzugehen.

Zusammenfassung – Daytrading mit dem Channel des gleitenden Durchschnitts

Dieser Handelsansatz bietet gegenüber dem herkömmlichen gleitenden Durchschnitt eine sinnvolle Variante. Die Verwendung der Hochs und Tiefs zur Bildung von Gleitenden Durchschnitten stellt ein fundiertes Konzept dar, da diese den natürlichen Bereichen der Unterstützung und des Widerstands von jedem Candlestick entsprechen. Aus diesem Grund eignen sie sich gut als Unterstützung und Widerstand. Die Bedingung, dass zwei Kerzen über den Kanal hinausgehen, erleichtert es, Kursextreme ausfindig zu machen und Konsolidierungen als Einstiege zu vermeiden.

Ein möglicher Fallstrick bei der Nutzung dieses Handelsansatzes ist das übermäßige Vertrauen in den Kanal des Gleitenden Durchschnitts für Unterstützung und Widerstand. Dies könnte Trader dazu veranlassen, die tatsächliche Price Action, die sich vor ihren Augen abspielt, zu übersehen.

Für weitere Anregungen zu dem Thema „Channels“ empfehlen wir den Artikel: 4 Methoden, um einen Trendkanal zu handeln

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Moving Average Channel Day Trade

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zum Gleitenden Durchschnitt

Was ist ein gleitender Durchschnitt im Trading?

Ein gleitender Durchschnitt ist ein technischer Indikator, der den Durchschnittskurs eines Wertpapiers über einen bestimmten Zeitraum darstellt. Er hilft, den Trend eines Marktes zu identifizieren und zu glätten, indem er die zufälligen Preisfluktuationen herausfiltert.

Welche Arten von gleitenden Durchschnitten gibt es?