Hebelprodukte – das Wichtigste vorweg

- Hebelprodukte sind Finanzinstrumente, die Investoren erlauben, mit einem relativ kleinen Einsatz auf größere Kursbewegungen zu spekulieren. Sie sind jedoch auch mit einem hohen Risiko verbunden.

- Hebelprodukte sind so gestaltet, dass sie die Bewegungen eines zugrunde liegenden Vermögenswertes (wie Aktien, Indizes, Rohstoffe oder Währungen) verstärken. Das bedeutet, dass kleine Veränderungen im Preis des zugrunde liegenden Vermögenswertes zu großen Gewinnen oder Verlusten führen können. Aufgrund der Hebelwirkung können Hebelprodukte ein hohes Risiko bergen. Wenn die Marktbewegungen nicht wie erwartet ausfallen, kann der Investor mehr als seine ursprüngliche Investition verlieren.

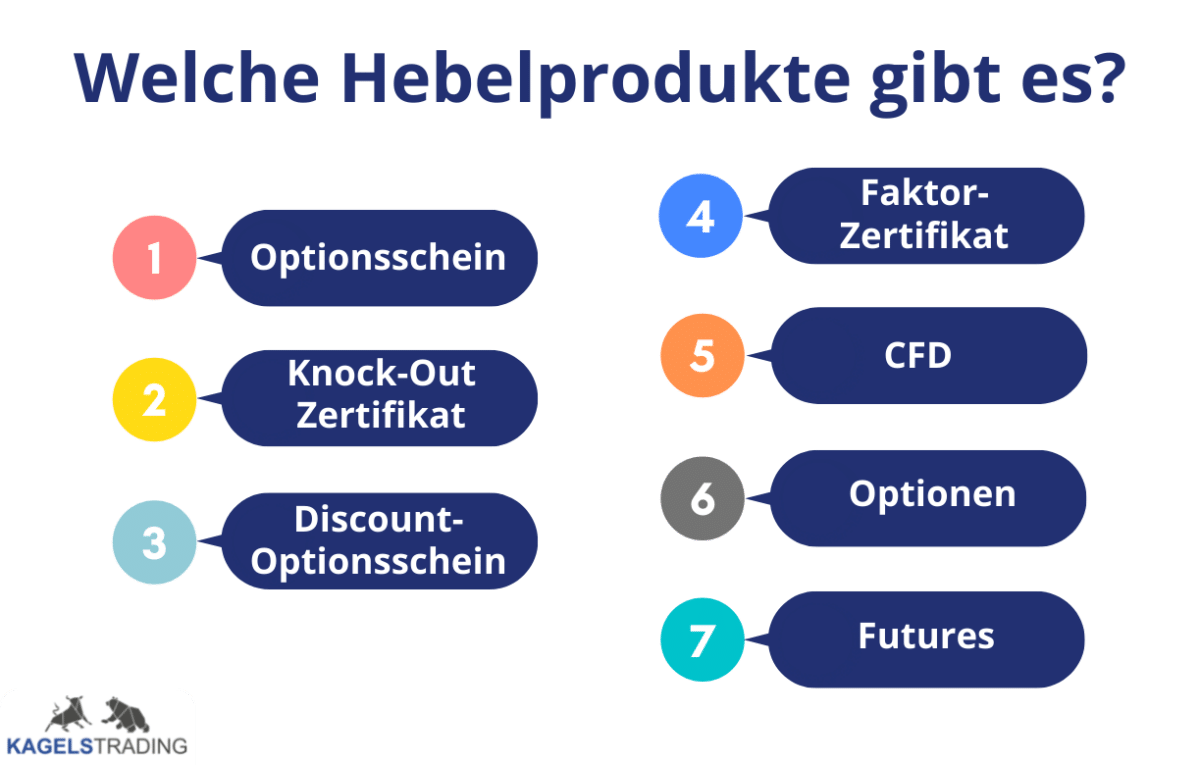

- Es gibt viele verschiedene Arten von Hebelprodukten, darunter Optionsscheine, CFDs (Contracts for Difference) und Futures. Jedes dieser Produkte hat seine eigenen spezifischen Merkmale und Risiken. Einige Hebelprodukte haben eine begrenzte Laufzeit, was bedeutet, dass sie nach einem bestimmten Datum wertlos werden können, wenn sie nicht ausgeübt werden.

- Der Preis von Hebelprodukten hängt von verschiedenen Faktoren ab, einschließlich des Preises des zugrunde liegenden Vermögenswertes, der Volatilität dieses Vermögenswertes, der verbleibenden Laufzeit und dem Zinsniveau. Hebelprodukte können auf verschiedenen Märkten gehandelt werden, einschließlich Börsen und außerbörslichen (OTC) Märkten.

Inhalt

Geringer Kapitaleinsatz mit maximaler Gewinnchance, diesem Ansinnen vieler Anleger kommt das Konzept der Hebelprodukte entgegen. Dabei stößt man zwangsläufig auf die Begriffe Optionsschein, Knock-Out-Zertifikat, Discount-Zertifikat, Faktor-Zertifikate, CFDs, Optionen und Futures.

Sie sind bereit Ihr persönliches, zu Ihnen passendes, Hebelprodukt zu entdecken? Seien Sie gespannt und begeben Sie sich auf eine Reise durch die Welt der Hebelprodukte in diesem Artikel!

Was sind eigentlich Hebelprodukte?

Am Anfang unseres Rundblicks, bevor wir uns den einzelnen Arten von Hebelprodukten zuwenden, soll geklärt werden, was Hebelprodukte auszeichnet.

Hebelprodukte gehören zu den Derivaten, das heißt ihre Kursentwicklung leitet sich aus der Wertentwicklung eines zugrunde liegenden Basiswertes ab. Bei dem zugrunde liegenden Basiswert kann es sich zum Beispiel um eine Aktie, einen Index oder um einen Rohstoff handeln. Diese Abhängigkeit von der Entwicklung des Basiswertes kann sowohl positive als auch negative Folgen für den Anleger haben, wie wir weiter unten feststellen werden. Daher ist eine ausführliche Analyse und Einschätzung des Basiswertes unabdinglich, da Hebelprodukte überproportional auf die Entwicklung des Basiswertes reagieren!

Warum sind Hebelprodukte so beliebt?

Doch worauf stützt sich die Beliebtheit von Hebelprodukten? Warum kann man nicht einfach eine Aktie kaufen und daran partizipieren? Der Reiz der Investition in ein Hebelprodukt besteht, wie der Name schon sagt, im Hebel gegenüber dem Basiswert (z. B. einer Aktie), sowie einem geringeren Kapitaleinsatz als beim direkten Investment in den Basiswert.

Dies verspricht erstmal höhere Gewinne als bei einem direkten Investment in einen Basiswert, nicht außer Acht zu lassen, ist aber, dass der Hebel auch negativ wirken kann, wenn der Kurs des Basiswertes nicht in die gewünschte Richtung läuft. Dies kann zu überproportionalen Verlusten führen. Dazu wird im Laufe des Artikels noch detailliert eingegangen werden.

Ein weiterer Vorteil von Hebelprodukten besteht darin, dass man nicht an einen aufwärts gerichteten Markt wie beim Direktinvestment in den Basiswert gebunden ist, sondern auch in fallenden Märkten Gewinne erzielen kann. Eine Besonderheit, welche in letzter Zeit auch an Beliebtheit gewinnt, sind Derivate für Seitwärtsmärkte, diese sind zum Beispiel im Bereich der Optionsscheine oder Optionen zu finden.

Welche Arten von Hebelprodukten gibt es?

Für unseren Artikel wollen wir uns intensiv mit Optionsscheinen, Produkten mit Knock-Out, Discount-Zertifikaten, Faktor-Zertifikaten, CFDs sowie Optionen und Futures befassen.

Worin unterscheiden sich Hebelprodukte?

Einerseits können sich Hebelprodukte durch die Art des Hebels unterscheiden, andererseits durch die Darstellung, wann das Produkt wertlos zu verfallen droht.

So ändert sich zum Beispiel bei Turbo-Knock-Out-Zertifikaten der Hebel ständig bei Bewegung des Basiswertes, bei Faktor-Zertifikaten ist der Hebel festgelegt und unveränderlich. Auch gibt es Derivate bei welchen eine unbegrenzte Gewinnerzielung möglich ist, während bei anderen die Gewinnerwartung begrenzt ist, darauf werden wir weiter unten eingehen.

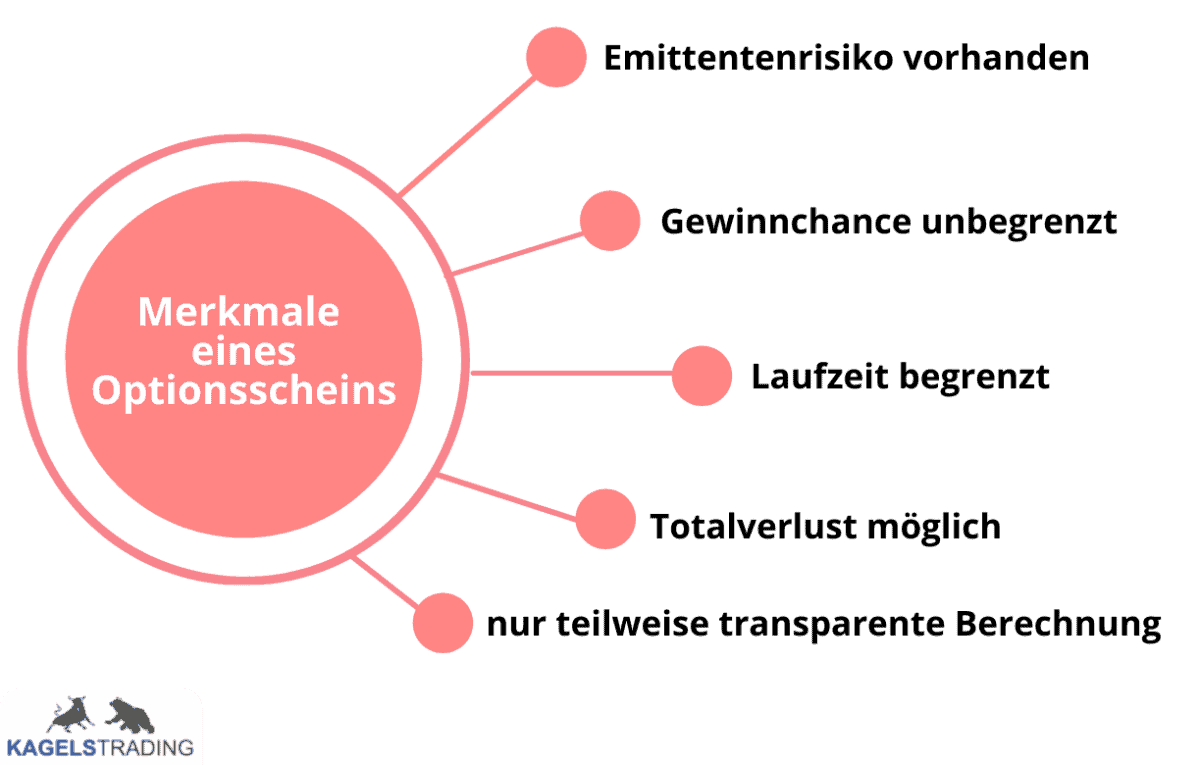

Wie wir im Artikel herausarbeiten, muss auch beachtet werden, dass nicht alle Derivate vollständig auf ihren Basiswert reagieren, sondern nur teilweise ihren Hebel im Kurs des Derivates zum Ausdruck bringen. Dies ist besonders bei Optionsscheinen der Fall, diese Kategorie bedarf einer eigenen Risikoeinschätzung.

Merkmale von Optionsscheinen und Knock-Out-Produkten, Discount-Optionsscheinen und Faktorzertifikaten

| Hebelprodukt Merkmal | Laufzeit | Totalverlust möglich | Gewinnchance begrenzt? | Transparente Berechnung | Emittentenrisiko |

| Optionsschein | begrenzt | ja | nein | teilweise | ja |

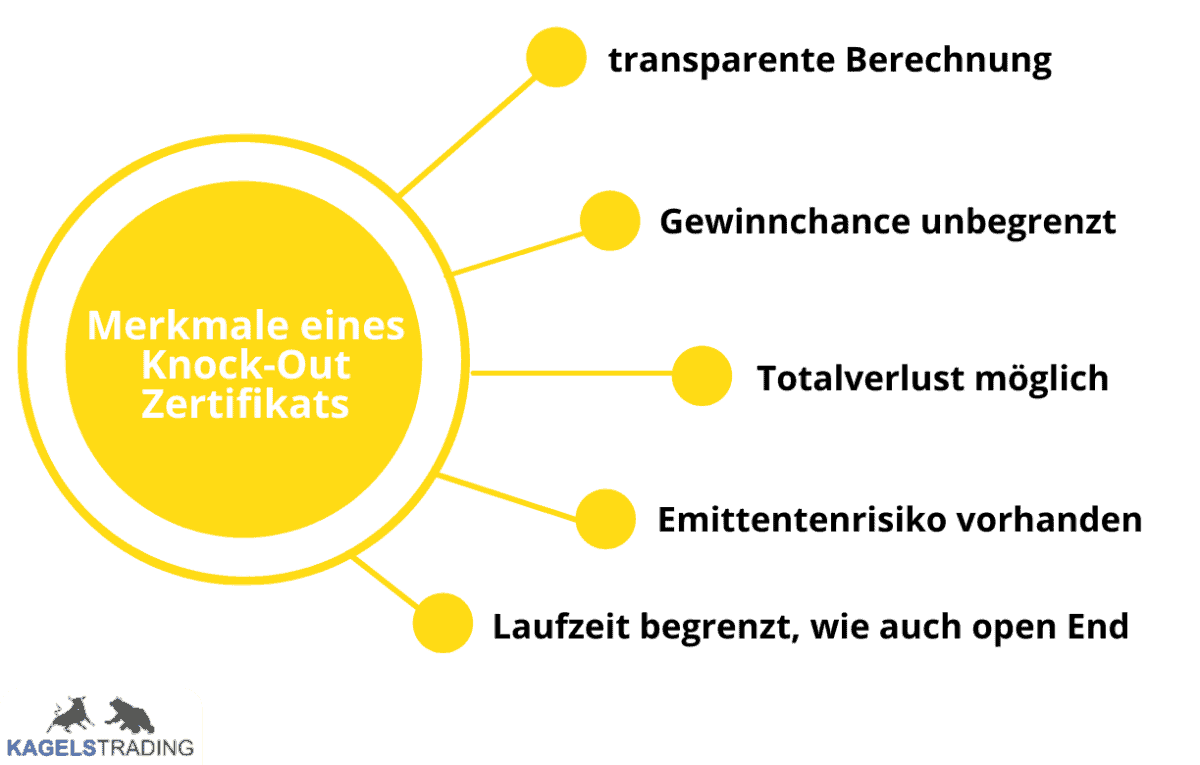

| Knock-Out Zertifikat | begrenzt wie auch open End | ja | nein | ja | ja |

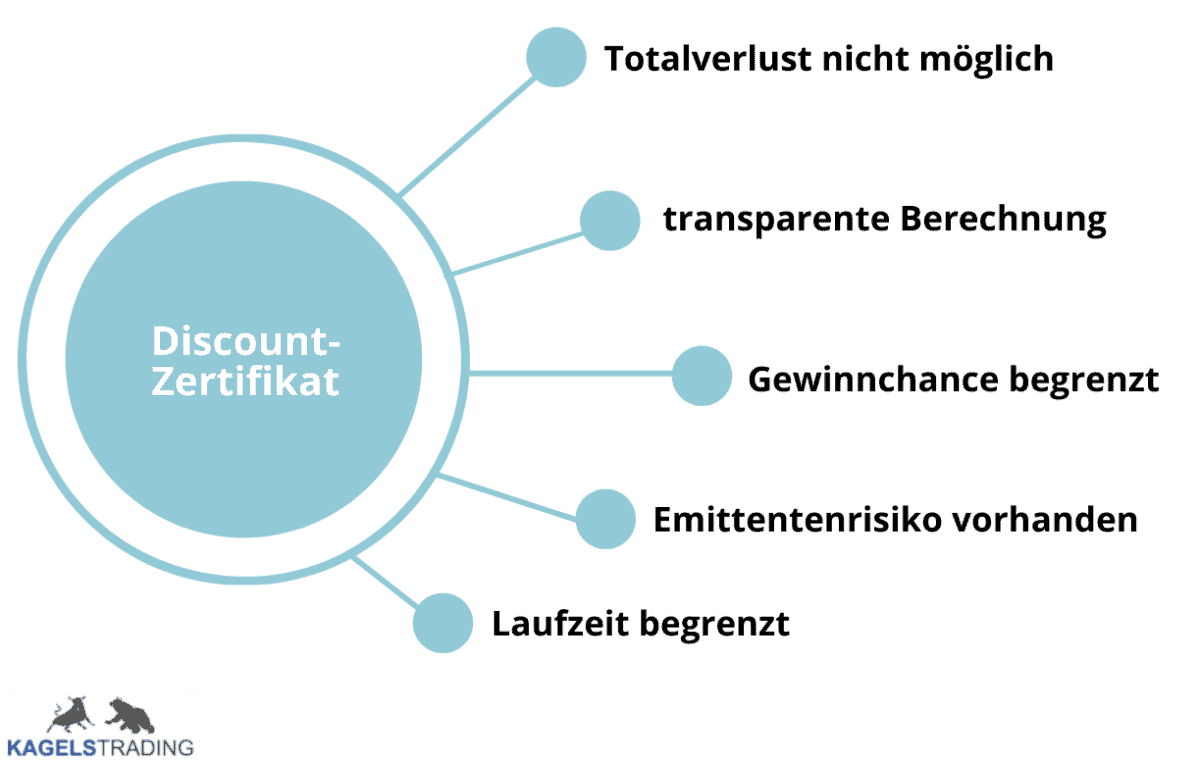

| Discount-Zertifikat | begrenzt | (nein) | ja | ja | ja |

| Faktor-Zertifikate | begrenzt | ja | nein | teilweise | ja |

| CFD | unbegrenzt | ja | nein | ja | ja |

| Optionen | begrenzt | ja | nein | nein | ja |

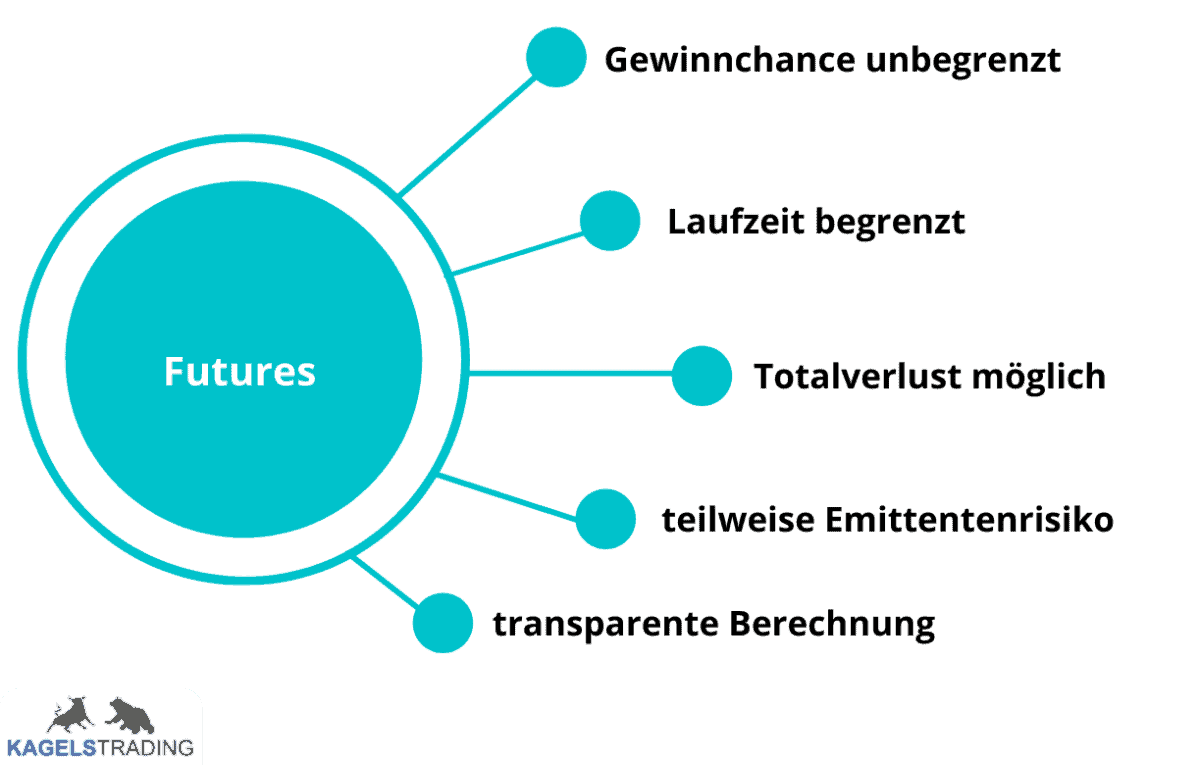

| Futures | begrenzt | ja | nein | ja | teilweise |

Lesetipp: Was ist Hebel Trading?

Hebelprodukte: Optionsscheine

Zu Beginn unseres Rundblickes werden wir uns den klassischen Optionsscheinen zuwenden. Die Gattung Optionsscheine stellt eine besonders anspruchsvolle Art von Hebelprodukten dar. Optionsscheine gibt es u.a. auf Aktien, Rohstoffe und Indizes.

Wie auch bei anderen Hebelprodukten gestatten Optionsscheine auf steigende oder auch fallende Kurse des Basiswertes zu spekulieren. In letzter Zeit sind auch Optionsscheine auf Seitwärtsmärkte von Emittenten angeboten worden.

Wie setzt sich ein klassischer Optionsschein zusammen?

Eine Besonderheit von klassischen Optionsscheinen ist die Zusammensetzung aus innerem Wert und Zeitwert.

Optionsscheinpreis = Zeitwert + innerer Wert

Die einfachere Komponente der Optionsscheinpreisberechnung ist der innere Wert. Dieser errechnet sich aus dem Abstand des Kurses des Basiswertes zum Basispreis des Optionsscheins bei Long-Anlagen bzw. dem Abstand des Basispreises des Optionsscheins zum Kurs des Basiswertes bei Short-Anlagen.

Innerer Wert eines Optionsscheines

Formel zur Berechnung des inneren Wertes bei Optionsscheinen auf steigende Kurse des Basiswertes.

Innerer Wert des Optionsscheines = Kurs des Basiswertes – Basispreis des Optionsscheines

Formel zur Berechnung des inneren Wertes bei Optionsscheinen auf fallende Kurse des Basiswertes.

Innerer Wert des Optionsscheines = Basispreis des Optionsscheines – Kurs des Basiswertes

Allgemein wird auch gesagt, wenn der innere Wert größer Null ist, befindet sich der Optionsschein „im Geld“. Ist der innere Wert kleiner Null, ist der Optionsschein „aus dem Geld“. Entspricht der innere Wert gleich null, so ist der Optionsschein „am Geld“.

Um diese Bezeichnungen etwas transparenter zu machen, hier ein Beispiel. Ein Interessent beschaut sich einen Optionsschein auf steigende Kurse eines Basiswertes A. Dieser Optionsschein auf den Basiswert A habe einen Basispreis von 40 Euro. Die Aktie (unser Basiswert A) notiert zum Zeitpunkt der Beschau bei einem Kurs von 50 Euro. Daraus ergibt sich eine Differenz von 10 Euro, welche sich die Aktie A über dem Basispreis des Optionsscheines von 40 Euro befindet. Somit befindet sich der Optionsschein „im Geld“.

Hier die Bezeichnungsregeln für Optionsscheine auf steigende Kurse (Call-Optionsscheine).

| Kurs des Basiswertes > Basispreis | = im Geld |

| Kurs des Basiswertes = Basispreis | = am Geld |

| Kurs des Basiswertes < Basispreis | = aus Geld |

Hier die Bezeichnungsregeln für Optionsscheine auf fallende Kurse (Put-Optionsscheine).

| Kurs des Basiswertes < Basispreis | = im Geld |

| Kurs des Basiswertes = Basispreis | = am Geld |

| Kurs des Basiswertes > Basispreis | = aus Geld |

Wie aus den Formeln hervorgeht, haben Optionsscheine einen Basispreis. Dieser gibt an, über welchem/unter welchem Level der jeweilige Schein liegen muss, um zum Laufzeitende nicht wertlos verfallen zu sein.

Lesetipp: Der Optionsschein Rechner

Was ist das Bezugsverhältnis?

Berücksichtigt werden muss, dass Optionsscheine über ein Bezugsverhältnis verfügen können. Doch was muss man darunter verstehen? Für den Kauf einer Einheit eines Basiswertes sind in einigen Fällen mehrere Optionsscheine notwendig. Um dies darzustellen, ist das Bezugsverhältnis anzuschauen. So bedeutet ein Bezugsverhältnis von 5:1, der Käufer eines Optionsscheins benötigt fünf Scheine, um sein Kaufrecht für 1 Einheit des Basispreises ausüben zu können. Meist ist das Bezugsverhältnis 10:1 oder 1:1 und wird mit 0,10 oder 1,00 angegeben.

Zeitwert eines Optionsscheines

Die zweite Komponente des Optionsscheinpreises ist der Zeitwert. Dieser gibt an, welchen Wert der Optionsschein zum jeweiligen Zeitpunkt besitzt, vorrangig, auch wenn der Optionsschein „aus dem Geld“ notiert. Der Zeitwert schmilzt immer weiter ab, je weiter der Optionsschein „im Geld“ notiert.

Die Formel zur Berechnung des Zeitwertes ist:

Zeitwert = Preis des Optionsscheines – innerer Wert

Die Komplexität der Bestandteile des Zeitwertes hält einige Formeln bereit auf welche wir hier nicht im Detail eingehen können.

Welche Faktoren wirken auf den Zeitwert eines Optionsscheines ein?

Auf den Zeitwert haben unter anderem die Restlaufzeit und die Volatilität einen Einfluss. Grob gesagt ist ein Optionsschein um so teurer, je höher die ihm zugewiesene Volatilität und je länger die Laufzeit ist. Der Zeitwertverfall steigt mit abnehmender Restlaufzeit immer stärker an.

Was ist eine Ausübung?

Bei einer Ausübung macht der Optionsscheinbesitzer von seinem Recht Gebrauch, einen Basiswert zu einem vorher festgelegten Preis (Basispreis) kaufen bzw. verkaufen zu können. Für die meisten Optionsscheine ist bei Ausübung eine Cash-Vergütung anstatt Auslieferung des Basiswertes vorgesehen. Der Anleger erhält bei Ausübung den inneren Wert des Optionsscheines.

Man unterscheidet Standard-Optionsscheine in zwei Ausübungsarten. Während mit der „amerikanischen“ Version der Optionsschein jederzeit während der Laufzeit ausgeübt werden kann, ist dies bei der „europäischen“ Variante nur am Laufzeitende möglich.

Wie auch bei anderen Anlagearten gibt es bei Optionsscheinen viele Varianten, das Angebot wird ständig erweitert. Stellvertretend sei hier der Power-Optionsschein vorgestellt. Seine Besonderheit besteht darin, dass der innere Wert quadriert wird. Weiterhin ist bei Power-Optionsscheinen der Auszahlungsbetrag begrenzt.

Strategien mit Optionsscheinen

Natürlich bleiben bei solch komplexen Instrumenten wie Optionsscheinen Strategien nicht aus. Dies können einerseits „simple“ Absicherungen von Aktienpositionen sein, andererseits sind auch Kombinationen voneinander absichernden Optionsschein-Positionen denkbar.

Sehr bekannt sind in diesem Zusammenhang Straddles und Strangles geworden. Bei diesen Kombinationen wird gleichzeitig auf fallende und steigende Basiswerte gesetzt, der Gewinn entsteht bei einer starken Bewegung des Basiswertes durch die steigende Volatilität.

Dem Leser welcher nochmals tiefer in die Materie der Optionsscheine einzutauchen gewillt ist sei empfohlen sich mit den „Griechen“ der Optionsscheintheorie zu beschäftigen.

Besonders wichtig erachte ich dabei:

- Delta (um wie viel steigt der Optionsschein, wenn sich Basiswert um eine Einheit bewegt)

- Omega (Präzisierung des Delta um den Hebel)

- Vega (Veränderung des Optionsscheinpreises bei Veränderung der Volatilität)

- Theta (Zeitwertverlust des Optionsscheins in Verbindung mit seiner Restlaufzeit)

Hebelprodukte: Knock-Out-Zertifikate

Als weitere wichtige Produktart von Hebelprodukten schauen wir uns Knock-Out-Zertifikate an. Zu nennen wäre hier an vorderster Stelle der Turbo-Knock-Out Schein. Wie der Name schon sagt, besitzt diese Produktgattung einen Kurslevel des Basiswertes, welcher nicht über – oder unterschritten werden darf. Geschieht dies, wird der Schein sofort wertlos und das eingesetzte Kapital ist verloren.

Auf welche Basiswerte gibt es Turbo-Knock-Out Scheine?

Turbo-Knock-Out-Scheine gibt es z. B. auf Aktien, Rohstoffe oder auch auf Indizes.

Wie funktioniert der Hebel?

Die Hebelwirkung ist hier variabel, sie errechnet sich nach folgender Formel:

Aktueller Hebel = Kurs des Basiswerts * Bezugsverhältnis / Kurs des Turbo-Knock-Out-Scheines

Hierzu ein Beispiel: Eine Aktie notiert bei 50,00 €, der KO-Schein hat einen Wert von 2,50 €. Das Bezugsverhältnis beträgt 0,10.

Aktueller Hebel = 50,00 € * 0,10 / 2,50 = 2,00

Dies bedeutet der Turbo-KO-Schein bewegt sich doppelt so viel wie der zugehörige Basiswert. Allerdings nicht nur in die gewünschte Richtung, sondern auch in die entgegengesetzte Richtung!

Berechnung des Kurswertes eines Turbo-Knock-Out-Scheines

Vereinfacht lässt sich der Preis eines Turbo-Ko-Scheines wie folgt berechnen:

Turbo-KO-Long = (aktueller Preis des Basiswertes – Basispreis)/Bezugsverhältnis

Turbo-KO-Short = (Basispreis – aktueller Preis des Basiswertes)/Bezugsverhältnis

Was stellt das Bezugsverhältnis dar?

Wie aus obiger Formel ersichtlich, gibt es auch bei Zertifikaten ein Bezugsverhältnis. Dieses gibt an, wie viele Turbo-Scheine benötigt werden, um an der Bewegung des Basiswertes voll zu partizipieren oder auch um eine Einheit des Basiswertes zu beziehen.

Wie erfolgt die Abrechnung bei Ausübung bzw. Laufzeitende?

Meist ist bei Turbo-Knock-Out-Zertifikaten ein Barausgleich vorgesehen. Das heißt, ein Bezug des Basiswertes ist meist ausgeschlossen. Bei Verkauf bzw. Laufzeitende des Turbo-Knock-Out-Zertifikates wird der aktuelle Wert wie in obiger Formel ermittelt und dem Anleger gutgeschrieben.

Turbo-KO-Long = (aktueller Preis des Basiswertes – Basispreis)/Bezugsverhältnis

Turbo-KO-Short = (Basispreis – aktueller Preis des Basiswertes)/Bezugsverhältnis

Welche Gewinnchancen bestehen mit Turbo-Knock-Out-Scheinen?

Wie aus folgender Grafik ersichtlich gibt es mit Turbo-Knock-Out-Scheinen enorme Gewinnchancen. Leider wirkt der Hebel auch hier immer genauso in die entgegengesetzte Richtung. Darum sollte solch eine Position zeitnah mit Absicherungsinstrumenten betreut werden.

Die folgende Tabelle geht von einem anfänglichen Kurs des Basiswertes (hier Aktie) von 50 Euro aus. Die Anlagesumme soll 3000 Euro betragen. Daraus ergeben sich folgende Ausgangswerte.

Basispreis Turbo-Knock-Out: 45 Euro Knock-Out-Typ: Long (auf steigende Kurse) Bezugsverhältnis: 0,10 (10 Turbozertifikate stellen eine Aktie dar)

| Kurs Aktie | 50,00€ | Kauf Stück | 60 | Gewinn bei Kurs 62 | 720€ |

| Kurs Turbo-Knock-Out | 0,50€ | Kauf Stück | 6000 | Gewinn bei Kurs 62 | 7200€ |

Was fällt bei genauer Lesung der Tabelle auf? Dazu wollen wir die Hebelformel, welche oben genannt wurde, bemühen. Daraus entnehmen wir einen Hebel von 10 (50 € x0,10 / 0,50 €). Ein Vergleich der Gewinne aus der Turbo-Knock-Out-Anlage zur Aktienanlage ergibt ebenfalls einen zehnfach höheren Gewinn bei Anlage im Hebelprodukt anstatt im Basiswert.

Wie aus der Tabelle sowie der Grafik ersichtlich ist, sind mit einem Turbo-KO-Zertifikat beträchtliche Gewinne möglich, weitaus mehr als mit dem Basiswert (hier Aktie). Aber auch an dieser Stelle darf das Totalverlustrisiko des Turbo-KO-Scheines nicht unerwähnt bleiben, zusätzlich zum bestehenden Hebelrisiko in eine nicht gewünschte Richtung bei falscher Einschätzung des Basiswertes!

Warum kommt es in der Realität zu Differenzen bei Anwendung obiger Berechnungsformeln?

Wer sich die Mühe macht und auf einem Portal die Preise von Turbo-Zertifikaten nach obiger Formel berechnet, wird schnell bemerken, dass Differenzen zum Vorschein kommen. Dies liegt daran, dass dem Emittent Finanzierungskosten entstehen, welche er in den Preis des Zertifikates einrechnet. Eine sehr aufschlussreiche Erklärung zu den Finanzierungskosten von Open End-Knock-Out-Produkten der HSBC kann in dieser pdf-Datei nachgelesen werden.

Besteht die Möglichkeit einer Absicherung? (Mini-Futures, WAVEXXL und Co.)

Eine spannende Frage stellt immer wieder die Absicherung dar, da bei Hebelprodukten heftigste Bewegungen möglich sind und das eingesetzte Kapital sehr hohen Risiken ausgesetzt ist.

Auf dieses Thema haben die Emittenten reagiert und Zertifikate mit Stopp-Loss auf den Markt gebracht. Wer sich nicht um eine Stopp-Loss-Setzung kümmern möchte und trotzdem einen Teil des eingesetzten Kapitals abzusichern gewillt ist, greift zu diesen Produkten. Diese Zertifikate sind bei Emittenten unter dem Namen Mini-Futures oder auch WAVEXXL bekannt.

Wie funktioniert ein Knock-Out-Turbo mit Stopp-Loss?

Die Funktionsweise solcher Turbo-Scheine funktioniert analog derer ohne Stopp-Loss, nur dass bei einer Fehleinschätzung der Marktentwicklung nicht sofort der Totalverlust einsetzt.

Dazu ein Beispiel: Anleger A besitzt einen Turbo-Knock-Out-Schein Long auf Aktie B mit folgenden Merkmalen.

- Basispreis 50,00€

- eingebauter Stopp-Loss: 52,00€ –

- Bezugsverhältnis 1,0 (1 Turbo-KO-Schein entpricht 1 Aktie)

Anleger A hat 30 Aktien von Aktie B zu einem Preis von 55,00 € gekauft. Leider entwickelt sich Aktie A nicht nach den Wünschen von Anleger B und fällt stückweise immer weiter bis auf einen Kurs von 49,00 €. Hätte Anleger A einen Turbo-KO-Schein ohne Stopp-Loss gewählt, wäre ein Totalverlust des eingesetzten Kapitals zu verzeichnen.

Da Anleger A einen Turbo-Knock-Out mit Stopp-Loss bei 52,00 Euro gekauft hatte bleiben ihm 60,00 Euro Restkapital. (30 Aktien x 2 Euro)

Doch auch ein eingebautes Stop Loss stellt leider keine 100%ige Garantie dar, dass ein Totalverlust des eingesetzten Kapitals ausgeschlossen ist. Bei heftigsten Marktbewegungen kann es durchaus passieren, dass die Spanne von Stop-Loss zum KO-Level des Basiswertes einfach durchbrochen wird und der Schein seinen Stopp-Loss-Mechanismus damit einbüßt. Somit endet auch dieser Schein mit einem Totalverlust.

Welche Laufzeiten sind möglich?

Ein sehr wichtiges Thema ist die Laufzeit von Turbo-KO-Scheinen. Die Laufzeit kann bei diesen Scheinen begrenzt sein, es gibt aber auch die Variante des Endlos-Turbo-Zertifikates.

Beachtenswert ist, dass die Merkmale Basispreis und Stopp-Loss-Barriere bei Endlos-Zertifikaten nicht feststehend sind, sondern je nach Emittent täglich oder monatlich angepasst werden. Damit begleicht der Emittent seine Finanzierungskosten.

Der Markt ist in Bewegung!

Die Emittenten stellen wie schon erwähnt immer neue Varianten und Ausstattungen von Turbo-Optionsscheinen zur Verfügung.

Stellvertretend dafür soll hier das Angebot der Commerzbank erwähnt werden.

Als Varianten eines Turbo-Optionsscheines wären hier zum Beispiel Smart und BEST zu nennen.

Für einen Smart-Turbo-Optionsschein ist nur der Schlusskurs des Basiswertes maßgebend, ein Knock-Out-Ereignis erfolgt also nicht während des Handelstages, sondern nur wenn der Basiswertkurs am Ende des Handelstages unter der Knock-Out-Schwelle liegt.

Bei einem BEST-Turbo ist die Knock-Out-Barriere identisch mit dem Basispreis, die Laufzeit ist unbegrenzt. Durch Basispreisanpassung werden hier die Finanzierungskosten weitergegeben.

Zu den einzelnen Varianten und Ausgestaltungsformen von Turbo-Optionsscheinen halten die Anbieter stets aktuelle Informationen bereit. Zu finden sind diese auf den folgenden Seiten.

Deutsche Bank https://www.xmarkets.db.com/DE/Startseite

BNP Paribas https://derivate.bnpparibas.com/

Societe Generale https://www.sg-zertifikate.de/

citibank https://de.citifirst.com/

DZ-Bank https://www.dzbank-derivate.de/

Selbstverständlich gibt es weitere Anbieter, dazu sei ein Blick in Fachjournale und Finanzwebseiten empfohlen.

Hebelprodukte: Discount-Zertifikate

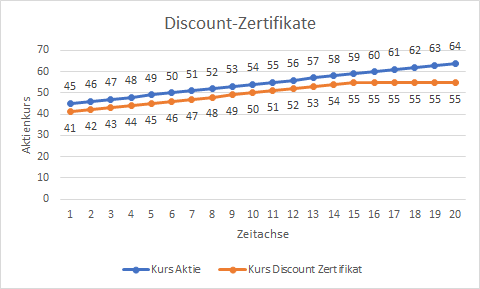

Auch beliebt sind Discount-Zertifikate. Diese können auf Aktien, Rohstoffe und anderen Basiswerten angeboten werden. Die Besonderheit besteht in einem Preisabschlag zum Basiswert. (Discount)

Andererseits ist bei Discount-Zertifikaten der Gewinn begrenzt. (Cap)

Gibt es ein Totalverlustrisiko?

Besonders interessant ist, dass bei Discount-Zertifikaten ein Totalverlustrisiko fast ausgeschlossen ist, einzig, wenn der zugrunde liegende Basiswert wertlos werden sollte, könnte es einen Totalverlust im Discount-Zertifikat geben.

Muss eine Laufzeitbegrenzung beachtet werden?

Discount-Zertifikate sind mit einer begrenzten Laufzeit ausgestattet, das Laufzeitende ist maßgebend für den Erfolg oder Misserfolg der Anlage.

Szenarien zum Laufzeitende

Folgende Szenarien zum Laufzeitende sind denkbar:

- Basiswert ist zum Laufzeit-Ende unter dem Cap: Basiswertpreis wird zurückgezahlt

- Basiswert ist zum Laufzeit-Ende über dem Cap: Rückzahlung zum Cap-Preis

Hierzu sei ein Beispiel aufgeführt. Ein Discount-Zertifikat auf eine Aktie ist mit einem Cap von 55 Euro ausgestattet. Der Aktienkurs beträgt aktuell 50 Euro. Der Discount beträgt 4 Euro, somit notiert das Discount-Zertifikat aktuell bei 46 Euro.

Notiert die Aktie bei Fälligkeit des Discount-Zertifikates über 55 Euro, erhält der Anleger 55 Euro als Gutschrift auf seine Anlage. Der Gewinn ist wie ersichtlich auf die Differenz von Kaufkurs zu Cap begrenzt.

Sollte der Basiswert (Aktie) hingegen zum Laufzeitende unter dem Cap-Preis notieren, erhält der Anleger eine Gutschrift in Höhe des Preises des Basiswertes. In unserem Fall wären dies bei Kauf zu einem Kurs des Discount-Zertifikates bei einem Basiswertkurs von 50 Euro und einem Rückgang des Basiswertes auf 48 Euro immer noch ein Gewinn von 2 Euro. Diese 2 Euro stammen aus der Differenz des Kaufes des Discount-Zertifikates zu einem Preis von 46 Euro zum aktuellen Preis des Discount-Zertifikates in Höhe von 48 Euro.

Wir sehen in der Tabelle die Deckelung des Discount-Zertifikates bei 55 Euro. Während die Aktie weitere Kursanstiege vollführt, bleibt der Gewinn des Besitzers eines Discount-Zertifikates begrenzt. Aus diesem Grund sollte ein Anleger genau überlegen, ob diese Art von Zertifikat seinen Zielsetzungen entspricht.

Für wen eignen sich Discount-Zertifikate?

Discount-Zertifikate eignen sich für vorsichtige Anleger, welche das Risiko ihrer Anlage minimieren möchten. Gleichzeitig wird die Gewinnchance nach oben durch den Cap gedeckelt.

Bekomme ich Dividende?

Das Thema Dividende spielt bei Discount-Zertifikaten insofern eine Rolle, als diese dem Inhaber von Discount-Zertifikaten im Gegensatz zum Aktienanleger nicht zusteht. Auch erhält der Besitzer von Discount-Zertifikaten keinen Stimmrechtsanspruch auf einer Hauptversammlung, da „nur“ das Zertifikat gekauft wird, nicht die dazugehörige Aktie.

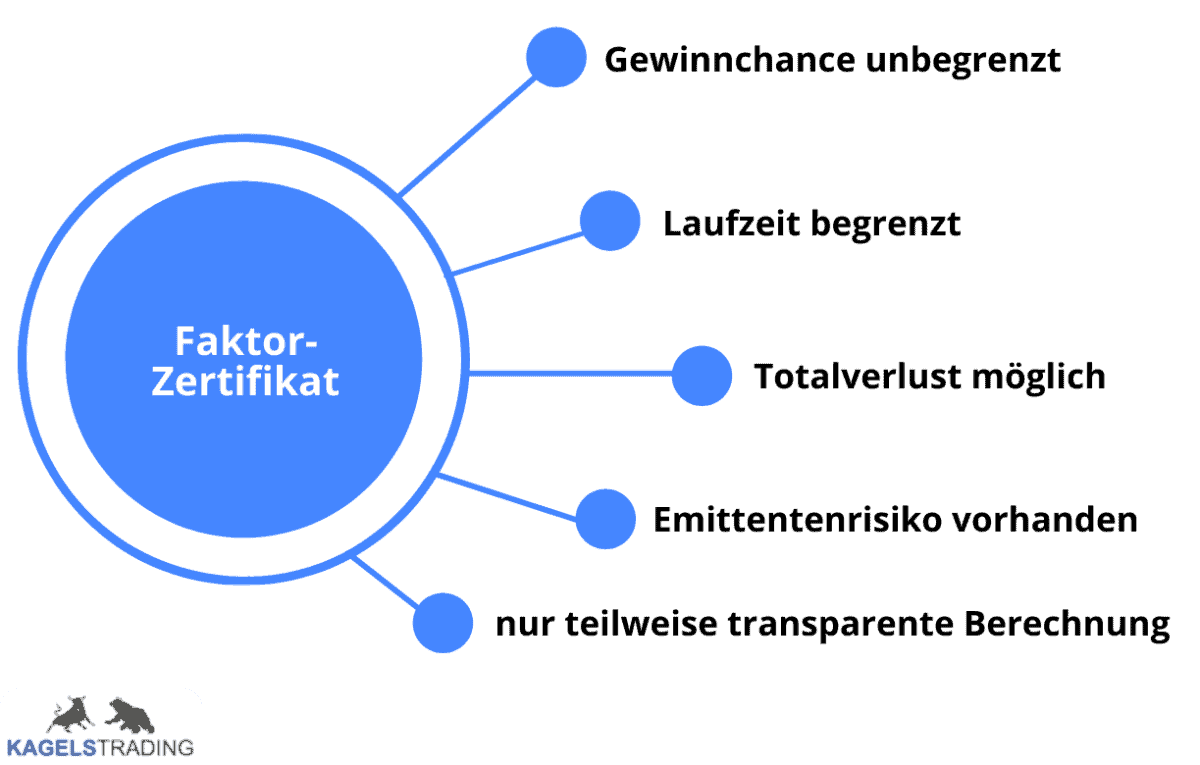

Hebelprodukte: Faktor-Zertifikate

Faktor-Zertifikate sind eine weitere Gattung der Hebelprodukte. Diese Papiere zeichnen sich durch einen festen Hebel aus. Wie auch bei anderen Hebelprodukten gilt, je höher der Hebel ist, desto größer stellt sich das Verlustrisiko dar.

Welche Marktrichtungen sind handelbar?

Es kann auf steigende wie auch auf fallende Märkte (Basispreise) spekuliert werden. Der Hebel wirkt in beide Richtungen! Der Faktor des Zertifikates stellt den Hebel dar.

Ein Faktor-Long-Zertifikat partizipiert an steigenden Kursen, wobei ein Faktor-Short-Zertifikat an fallenden Kursen partizipiert.

Auf welche Basiswerte werden Faktor-Zertifikate angeboten?

Als Basiswerte stehen für Faktor-Zertifikate zum Beispiel Aktien, Indizes oder Rohstoffe zur Auswahl.

Eine weitere Eigenschaft stellt die Tatsache dar, dass es keine KO-Schwelle gibt, an welcher das Faktor-Zertifikat wertlos verfallen würde. Faktor-Zertifikate reagieren durch ihren festen Hebel auf den Basiswert, ein Volatilitätseinfluss des Basiswertes, welcher in den Preis des Faktor-Zertifikates eingerechnet werden würde, ist nicht zu befürchten. (wie zum Beispiel bei Optionsscheinen)

Preisbildungsfaktoren und Totalverlustwahrscheinlichkeit

Ein Totalverlust ist in jenem Falle möglich, wenn der zugrunde liegende Basiswert auf das Niveau von null Euro fallen sollte. Weiterhin ist zu beachten, dass Schwankungen des Wechselkurses nachteilig den Preis von Faktor-Zertifikaten beeinflussen können. Eine Insolvenz des Emittenten hätte ebenfalls negative Auswirkungen, da Faktor-Zertifikate nicht der Einlagensicherung unterliegen.

Ein Beispiel soll die Entwicklung eines Faktor-Zertifikates grob verdeutlichen:

Ein Anleger besitzt ein Faktor-Long-Zertifikat auf Aktie A mit Faktor 3. Sobald Aktie A sich um 1 Prozent nach oben bewegt, gewinnt das Zertifikat 3 %.

Allerdings gilt der gleiche Hebel auch umgekehrt. Sobald Aktie A 1 Prozent verliert, muss der Anleger einen Rückgang seines Faktor-Zertifikates um 3 % in Kauf nehmen.

Diese Beispielrechnung gibt nur eine grobe Übersicht über die Funktionsweise von Faktorzertifikaten, eine detaillierte Beschreibung der Anpassungen von Basiswerten und Fallstricken bei der Anlage in Faktorzertifikaten ist hier zu erlesen.

Für wen eignen sich Faktor-Zertifikate?

Faktor-Zertifikate eignen sich bei eindeutiger Marktbewegung, sind nicht unbedingt für eine längere Haltedauer ideal.

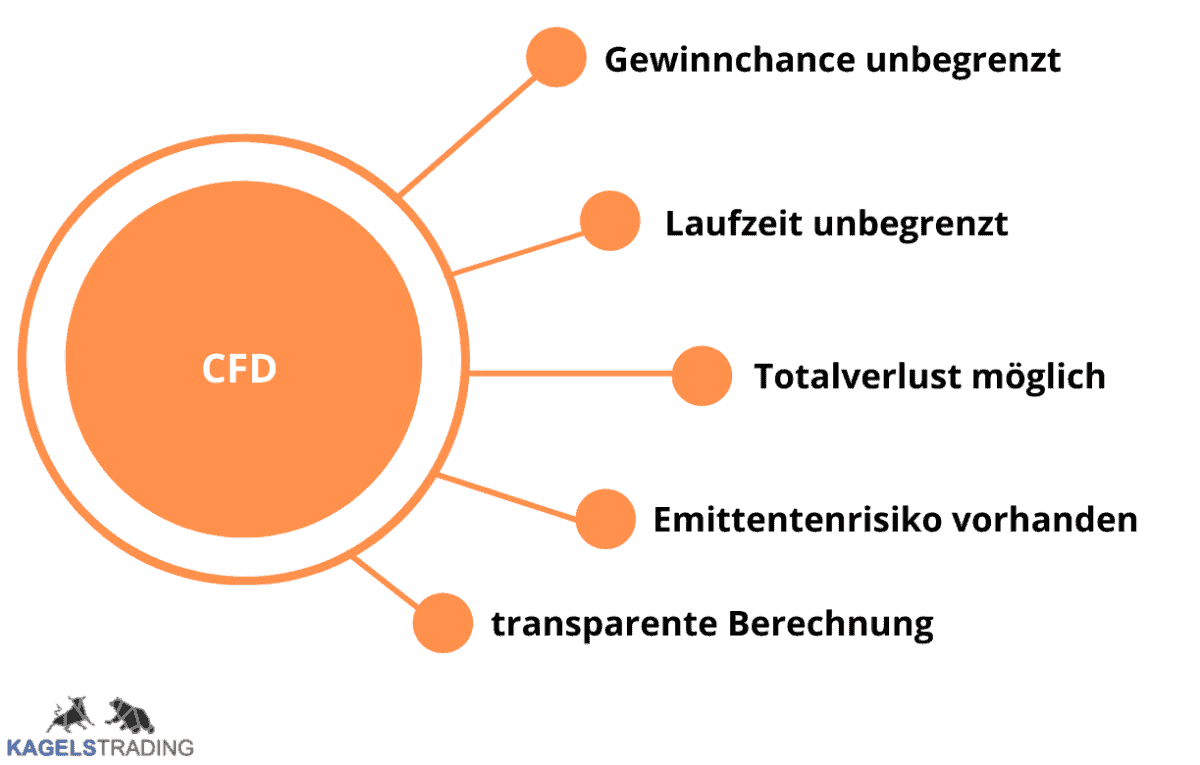

Hebelprodukte: CFD

Bei unserem Rundblick dürfen natürlich auch CFDs nicht fehlen. Die Abkürzung steht für Contracts for Difference (Differenzkontrakte).

Welche Marktrichtungen sind handelbar?

Mit CFDs sind Anlagen auf steigende sowie auch auf fallende Kurse des Basiswertes denkbar.

Auf welche Basiswerte werden CFDs angeboten?

Mit Differenzkontrakten können Basiswerte (Aktien, Währungen u. a.) gehandelt werden ohne diese besitzen zu müssen. Die Ausgestaltung dieser Hebelprodukt-Gattung ermöglicht dem Anleger, mit nur einem Bruchteil, welcher bei einem Direktinvestment benötigt werden würde, an einem Basiswert zu verdienen. Dazu muss eine Margin hinterlegt werden.

Margin und Nachschusspflicht

Diese Margin stellt eine Sicherheitsleistung dar, um bei einer eventuellen Fehleinschätzung der zukünftigen Kursentwicklung des Basiswertes darauf zurückgreifen zu können.

Früher waren Privatanleger noch von einer Nachschusspflicht betroffen. Dies bedeutete ein unbegrenztes Verlustrisiko bei einer Fehlspekulation. Dem hat die BaFin vor einiger Zeit einen Riegel vorgeschoben, der Verlust darf somit maximal dem Kontostand und der Margin entsprechen. Eine Nachschusspflicht ist somit verboten.

Zu den Arten von Margin gibt es weiter hinten in diesem Artikel unter „Futures“ eine ausführliche Beschreibung.

Um eine Vorstellung zu bekommen, wie hoch die zu hinterlegende Margin sein kann hier ein kurzer Überblick.

| CFDs auf | Marginsatz |

| Aktien | ab 20 % |

| Futures | ab 10 % |

| Aktienindizes | ab 5 % |

| Währungen | ab 3,33 % |

| Rohstoffe | ab 5 % |

| Edelmetalle | ab 5 % |

Wie entsteht die Hebelwirkung bei einem CFD?

Für die Hebelwirkung eines CFDs ist der Marginsatz mitverantwortlich.

Die Formel zur Hebelberechnung bei CFDs lautet.

Hebel des CFD = 100 / Marginsatz

Hierzu ein Beispiel. Anleger A möchte einen Kapitaleinsatz von 1000 € tätigen. Da es sich um eine CDF Anlage in Aktien handelt, beträgt der Marginsatz 20 %. Insgesamt soll die Position 5000 € betragen. Somit übernimmt der Broker bzw. Handelspartner den restlichen Anteil von 4000 €.

Entsprechend unserer oben dargestellten Formel beträgt die Hebelwirkung somit fünf.

Hebel des CFD = 100 / 20 = 5

Zum Zusammenspiel zwischen Hebelwirkung und Sicherheitsleistung soll nicht unerwähnt bleiben, je höher der Hebel ausfällt, desto niedriger ist die Summe der Sicherheitsleistung, mit welcher ein großes Volumen bewegt wird.

Für Privatanleger ist der Hebel auf maximal 30 begrenzt. Damit soll verhindert werden, dass unkontrollierbare Risiken eingegangen werden.

Bei CFDs ist ein Handel auf steigende Kurse wie auch fallende Kurse möglich. Wie bei allen Derivaten steht auch hier enormen Gewinnchancen ein Totalverlustrisiko gegenüber.

Eine Laufzeitbegrenzung ist bei CFD-Produkten nicht vorhanden.

Welche Faktoren bestimmen die Gewinnhöhe?

- Spreadkosten (Spanne zwischen An -und Verkauf)

- Haltekosten

- Margin (Höhe der Hinterlegung)

Beispiel einer CFD-Anlage

Unser Anleger A ist gewillt, CFDs auf einen Basiswert (Aktie B) zu erwerben. Ein Blick in die obige Margintabelle zeigt, dass eine Margin in Höhe von 20 % fällig wird. Favorisierte Aktie B notiert zum Zeitpunkt der Kaufentscheidung des CFDs bei 50 Euro. Nach Ansicht von Anleger A wird in Aktie B alsbald höchstwahrscheinlich ein Kursanstieg in nächster Zeit erfolgen. Anleger A erwirbt daraufhin 100 Einheiten eines CFD auf Aktie B. Eine Margin von 20 % stellt einen Hebel von 1:5 dar. Die Margin (Sicherheitsleistung) errechnet sich wie folgt.

Margin = Preis Basiswert * CFD-Stückzahl / Hebel

Margin= 50 Euro * 100 / 5 = 1000 Euro

Steigt der Basiswert (Aktie B) nun auf 51 Euro beträgt die Differenz zum Kaufkurs 1,00 Euro. Der Gewinn unseres Anlegers A muss nun noch mit der Anzahl gekaufter CFDs multipliziert werden und beträgt somit 100 Euro.

Gewinn CFD Long = (Kurs Basiswert aktuell – Kurswert Basiswert bei CFD-Kauf) * gekaufte Stückzahl CFD

Gewinn CFD Short = (Kurswert Basiswert bei CFD-Kauf – Kurs Basiswert aktuell) * gekaufte Stückzahl CFD

Fällt der Basiswert (Aktie B) entgegen der Annahme unseres Anlegers A um 2 Euro auf 48 Euro Kurswert generiert die Position einen Verlust. Dieser berechnet sind analog dem Gewinn von oben. Es entsteht in der Abrechnung ein Verlust von 200 Euro.

Haltekosten bei CFDs (Overnight-Kosten)

Soll eine CFD-Position länger als ein Tag gehalten werden, müssen Ausgleichszahlungen geleistet werden. Diese werden berechnet, sobald die Position über den Handelsschluss hinaus gehalten wird. Diese Ausgleichszahlungen werden täglich in Rechnung gestellt. Die Basis zur Berechnung dieser Overnight-Kosten ist die Positionsgröße. Der CFD – Anbieter stellt die Höhe der fälligen Ausgleichszahlung zur Verfügung, damit kann man errechnen, ob die CFD-Anlage überhaupt sinnvoll ist oder von den Overnight-Kosten „aufgefressen“ wird.

Das Overnight-Risiko

Wer in CFD-Produkten über mehrere Tage investiert sein sollte, muss das Overnight-Risiko auf der Beobachtungsliste führen. Dabei handelt es sich um die Gefahr eines Eröffnungskurses am jeweiligen Handelstag, welcher wesentlich tiefer als der Schlusskurs des Vortages notiert. Dadurch entsteht eine „Über-Nacht-Kurslücke“, eingestellte Stopp-Loss-Aufträge können nicht zum gewünschten Stopp-Loss-Level ausgeführt werden. Dies kann im ungünstigsten Falle dazu führen, dass Positionen wegen nicht ausreichender Margin eine zwangsweise Glattstellung erfahren. Das gesamte Verlustrisiko ist in diesem Falle auf das Guthaben, welches das CFD-Konto aufweist, begrenzt.

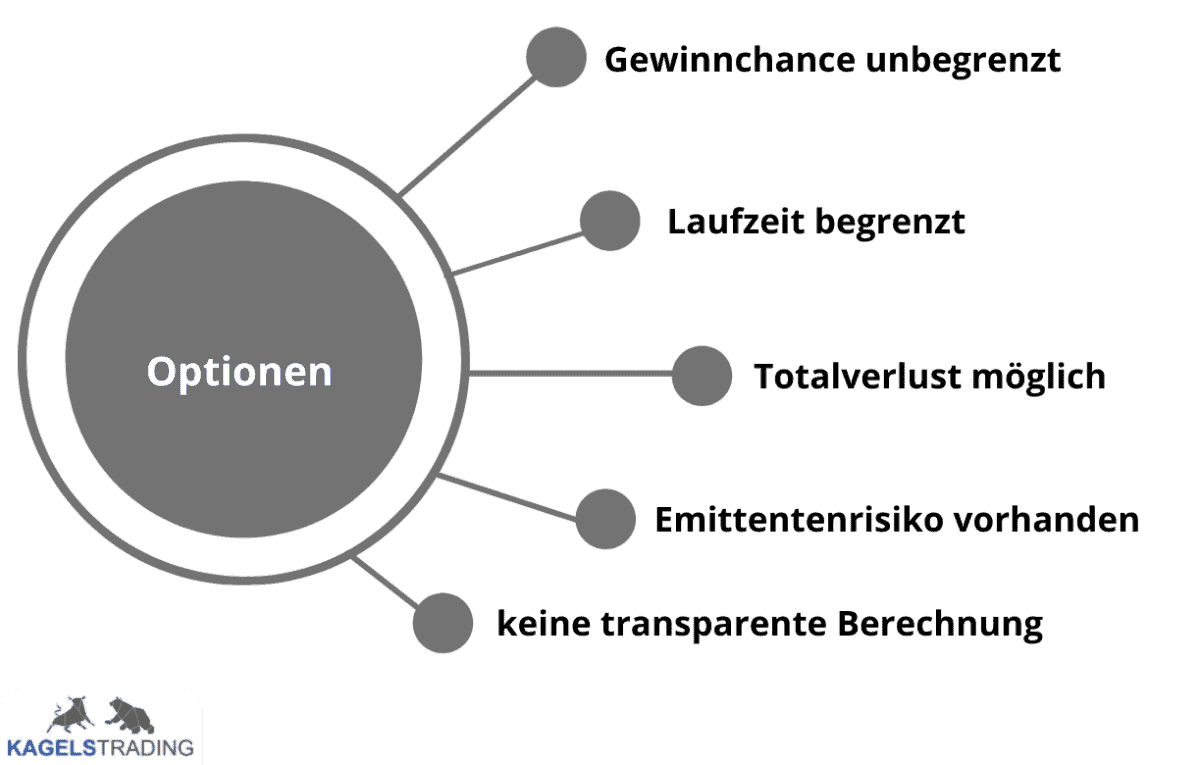

Hebelprodukte: Optionen

Das Thema Optionen bringt bei einigen Interessierten ziemlich viel Stirnrunzeln hervor. Steht das Thema Optionen doch im Licht eines hochriskanten Anlagesegments. Doch ist dem auch so?

Wie bei jeder Anlage muss sich der Anleger auch hier bewusst sein, dass er erhöhte Risiken gegenüber einer Anlage in Aktien oder Fonds in Kauf nimmt. Darum sei ein vernünftiges Money-Management dringlichst empfohlen!

Häufig kommt es zu Verwechslungen von Optionsgeschäften mit Optionsscheingeschäften. Deshalb sei hier erwähnt, der Handel mit Optionen ist strikt vom Handel mit Optionsscheinen zu trennen. Wie wir gleich sehen werden, gibt es gravierende Unterschiede zu den oben erwähnten Optionsscheinen.

Was ist eine Option?

Doch was ist eine Option? Kurz umrissen handelt es sich bei Optionen um das Recht, einen Basiswert zu einem vorher vereinbarten Preis zu kaufen. Es besteht aber nicht die Pflicht, dies zu tun! Dieses Recht gilt innerhalb eines vorher festgelegten Zeitraumes bzw. Datums.

Kauft ein Anleger eine Option, zahlt er dem Verkäufer für das Ausübungsrecht eine Optionsprämie. Im Gegenzug verpflichtet sich der Verkäufer bei Optionsausübung den Basiswert der Option zu liefern. Das Recht des Optionskäufers, die Option ausüben zu können, verfällt automatisch mit Ende der Optionslaufzeit. Die gezahlte Optionsprämie verfällt in diesem Fall.

Auf welche Basiswerte werden Optionen angeboten?

Optionen können auf Aktien, Rohstoffe, Indizes und andere Basiswerte gehandelt werden.

Welche Arten von Optionen gibt es?

- Long-Call: Anleger spekuliert auf steigende Kurse

- Short-Call: Anleger spekuliert auf fallende oder gleich bleibende Kurse

- Long Put: Anleger spekuliert auf fallende Kurse

- Short Put: Anleger spekuliert auf steigende oder gleich bleibende Kurse

Die Preisbildung von Optionen

Wie schon erwähnt erwirbt ein Optionskäufer das Recht, eine bestimmte Anzahl an Wertpapieren, innerhalb einer bestimmten Zeit, zu einem vorher genau festgelegten Preis, erwerben zu können.

Hierzu ein Beispiel: Eine Aktie A kostet aktuell 100 Euro, erwartet wird ein Anstieg des Aktienkurses. Vom Optionskäufer wird eine Long-Call-Option auf die Aktie A mit Basispreis 102 Euro mit einer Laufzeit von 4 Monaten gekauft. Es entstehen dem Optionskäufer Kosten in Höhe von 600 Euro.

Dem Optionskäufer steht jetzt das Recht zu innerhalb von 4 Monaten 100 Stück der Aktie A zu einem Preis von 102 Euro kaufen zu dürfen. Der Optionsverkäufer erhält die Optionsprämie, muss aber im Falle, dass Aktie A über 102 Euro ansteigt, diese bei Ausübung der Option durch den Optionskäufer zu einem Preis von 102 Euro liefern. Steigt Aktie A auf einen Kurswert von 120 Euro, sieht die Bilanz für Optionskäufer und Optionsverkäufer folgendermaßen aus.

Der Optionskäufer bezahlt an den Optionsverkäufer 600 Euro, bekommt aber pro Aktie 18 Euro „Rabatt“ ((aktueller Kurswert minus Optionsbasis) x 100 Stück). Somit hat der Optionskäufer einen Gewinn von 1800 Euro, abzüglich 600 Euro Optionsprämie, das sind 1200 Euro, erzielt.

Der Verkäufer der Option hat auf der anderen Seite 600 Euro Optionsprämie vom Käufer der Option bekommen, muss die Aktien, welche zum Zeitpunkt der Optionsausübung 18 Euro über dem vereinbarten Lieferpreis notieren, dem Optionskäufer liefern. Für ihn ergibt sich folgende Rechnung.

Es wurden 600 Euro Optionsprämie eingenommen, abzüglich 100 zu liefernder Aktien mit 18 Euro Verlust ergibt eine Verlustsumme von 1200 Euro.

Übt hingegen der Optionskäufer sein Recht zur Aktienlieferung nicht aus, behält der Optionsverkäufer die Optionsprämie als Gewinn.

Dies kann passieren, wenn der Basiswert (Aktie A) unter den Basispreis (hier 102 Euro) fällt, oder keine Bewegung im Sinne des Optionskäufers stattfindet. Somit lohnt sich für den Käufer der Option keine Ausübung und die Optionsprämie verfällt am Laufzeitende an den Optionsverkäufer.

Der aufmerksame Leser wird bemerkt haben, dass 100 Aktien Grundlage für den Optionshandel mit Aktien darstellen. Das heißt, Optionen auf Aktien beziehen sich immer auf 100er-Stücke an Aktien. Zwei Optionen beziehen sich demzufolge auf 200 Aktien, wenn diese Optionen einen Basispreis von 15 Euro besitzen, handelt es sich um einen Optionsgegenstand von 3000 Euro.

Der Verkäufer einer Option muss sich im Klaren darüber sein, dass mit einer Option 100 Aktien bei Ausübung des Optionsrechtes, welches dem Käufer der Option zusteht, 100 Aktien zu liefern sind. Der Optionsverkäufer sollte sich deshalb genau vergegenwärtigen, welchen Basispreis die Option besitzt. Es stellt einen gewaltigen Unterschied dar, ob man verpflichtet ist 100 Aktien zu 10 Euro liefern zu müssen oder 100 Aktien zu 100 Euro!

Auf der anderen Seite finden wir Käufer von Long-Put-Optionen. Diese spekulieren auf fallende Kurse. Analog zu den Long-Call-Optionskäufern erhofft sich der Anleger eine Kursreaktion des Basiswertes zu seinen Gunsten, nur jetzt in die fallende Richtung. Der Käufer einer Long-Put-Option hat das Recht, einen Basiswert in der Zukunft zum Ausübungspreis zu liefern oder zu verkaufen.

Auch hierzu soll ein Beispiel verdeutlichen was gemeint ist.

Der Käufer einer Long-Put-Option kauft eine solche Option auf Aktie A mit einem Basispreis von 80 Euro. Er zahlt hierzu eine Optionsprämie von 250 Euro. Falls sich entgegen der Annahme des Käufers der Long-Put-Option der Kurs der Aktie verteuert, verfällt die Optionsprämie. Fällt der Aktienkurs auf 75 Euro kann er die Differenz, von 5 Euro je Aktie, als Gewinn verbuchen. Für ihn ergibt sich ein Gesamtgewinn von 5Euro x 100 Stück = 500 Euro, abzüglich der Optionsprämie von 250 Euro, also bleiben 250 Euro Gewinn.

Die Beispiele enthalten nur fiktive Werte, Optionsprämien (Kosten der Option) können in der Realität durchaus viel preiswerter sein. Der vereinfachten Darstellung geschuldet, wurde auf gerundete Zahlenwerte zurückgegriffen.

Mögliche Szenarien für Käufer und Verkäufer von Call-Optionen.

Mögliche Szenarien für Käufer und Verkäufer von Put-Optionen.

| Basiswert seitwärts | Basiswert fällt unter Strike | Basiswert steigt | |

| Käufer Put-Option | -Verlust Optionsprämie -keine Ausübung | -Verlust Optionsprämie -Käufer kann 100 Aktien verkaufen | -Verlust Optionsprämie -keine Ausübung |

| Verkäufer Put-Option | -Gewinn Optionsprämie – keine Zuteilung | -Gewinn Optionsprämie -Zuteilung von 100 Aktien | -Gewinn Optionsprämie -keine Zuteilung |

Wie ersichtlich lässt das Thema Optionen viel Raum für eigene Strategien. Je nach persönlicher Risikoneigung stehen hier viele Möglichkeiten zur Auswahl.

Worin besteht der Unterschied zu Optionsscheinen?

Zum jetzigen Zeitpunkt haben wir uns Optionsscheine sowie Optionen angesehen. Nicht entgangen sein dürfte die unterschiedliche Ausgestaltung dieser Anlageklassen. Ein Besitzer von Optionsscheinen ist nicht verpflichtet einen Basiswert zu liefern, dies kann bei Anlage in Optionen sehr wohl vorkommen. Der Optionsscheinanleger ist auch nicht in der Lage Stillhalterprämien zu kassieren, vielmehr verliert ein Optionsschein mit vergehender Laufzeit immer mehr an Wert!

Für den interessierten Anleger ist es bei seiner Entscheidungsfindung von höchster Wichtigkeit seine Ziele zu definieren, welche er mit einer Anlage in einer beiden Assets erreichen möchte. Um möglichst preiswert einen Basiswert zu kaufen, könnten Optionen interessanter als Optionsscheine sein, auch um lediglich Optionsprämien zu kassieren.

Möchte man dagegen „nur“ am Basiswert gehebelt partizipieren, kann bei entsprechender Kenntnis der beinhalteten Komponenten ein Optionsschein sinnvoll sein. Nicht unerwähnt soll bleiben, dass bei Optionsscheinen das Risiko auf den Kaufpreis beschränkt ist. Bei Optionen muss wie ausgeführt Liquidität für den Fall einer Ausübung vorgehalten werden.

Futures

Unsere nächste Gattung von Hebelprodukten ist ebenfalls in die Kategorie sehr riskant einzustufen. Wie bei Optionen schon erwähnt hilft auch hier ein striktes Money-Management, um sich nicht unnötigen Risiken auszusetzen.

Hebelprodukte: Futures

Zu Beginn soll geklärt werden, was unter Futures zu verstehen ist. Bei einem Future verpflichtet sich ein Verkäufer einen bestimmten Basiswert in einer vorher definierten Stückzahl zu einem vorher festgelegten Preis zu liefern. Dies hat zusätzlich noch zu einem festgelegten Zeitpunkt zu erfolgen.

Auf der Gegenseite finden wir einen Käufer, welcher gewillt ist, diesen Basiswert zum vereinbarten Zeitpunkt in der vorgegebenen Stückzahl abzunehmen.

Diese Vereinbarung (Termingeschäft) ist für beide Geschäftspartner bindend.

Auf welche Basiswerte können Futures gehandelt werden?

Doch auf welche Basiswerte können Futures gehandelt werden? Hier kommen viele bekannte Basiswerte zum Angebot, welche wir schon von anderen Hebelprodukt-Gattungen kennen. Zu nennen wären Futures auf Indizes, Aktien, Währungen, Rohstoffen und anderen Basiswerten.

Arten von Futures

Bei Futures wird eine Aufteilung in Finanzterminkontrakte und Commodity Futures vorgenommen. Damit grenzt man die Basiswertarten ab, auf welche sich die Futures beziehen.

- Finanzial Futures: Aktien, Indizes, Zinsen (immaterielle Basiswerte)

- Commodity Futures: Rohstoffe, Edelmetalle (physische Basiswerte)

Hier einige der wichtigsten Future-Arten:

| Future | Basiswert |

| Aktien-Futures | Aktien |

| Index-Futures | DAX, Dow Jones, Nasdaq,… |

| Währungs-Futures | Euro, Dollar,.. |

| Geldmarkt-Futures | Zins |

| Öl-Futures | Ölpreis (WTI,Brent) |

| Krypto-Futures | Bitcoin-Future u.a. |

Wie erfolgt der Ausgleich bei Futures?

In den Bedingungen von Futures kann ein Ausgleich in Cash, sowie in physischer Form vereinbart werden. Eine echte Lieferung des Basiswertes erfolgt bei Vertragsbedingung „in physischer Form“.

Welche Laufzeiten sind zu beachten?

Für Futures kommen unterschiedliche Fälligkeitstermine zur Anwendung. Je nach Basiswert kann der Future mit quartalsweisem oder monatlichem Verfallstermin ausgestattet sein. Den genauen Termin erfährt der Anleger aus den Bedingungen des jeweiligen Futures.

Als Beispiel sei hier der DAX-Future genannt welcher eine quartalsweise Abrechnungsperiode vorweist. Die Abrechnungstermine sind immer am 3. Freitag der Monate März, Juni, September und Dezember eines Kalenderjahres.

Bei Futures auf Öl hingegen gibt es monatliche Fälligkeitstermine, bei Gold-Futures ebenfalls.

Wird eine Margin benötigt?

Wie auch bei CFDs benötigt der Futures-Handel eine Sicherheitsleistung, wie wir schon erwähnt haben wird diese „Margin“ genannt. Darauf wird im Falle einer Fehlspekulation zurückgegriffen. Man unterscheidet zwischen einer Anfangsmargin (Initial-Margin), einer Intradaymargin und einer Overnightmargin.

| Anfangsmargin | Margin um Position eröffnen zu können |

| Intradaymargin | Margin für offene Positionen (Halte-Margin) |

| Overnightmargin | Margin um Risiko für über Nacht-Positionen abzudecken |

Wie oben beschrieben ist der Sinn einer Margin im Falle einer Fehlspekulation Rücklagen zur Verfügung zu haben, womit der Broker durch Glattstellen von Futures-Positionen drohende „Negativerträge“ verhindern kann. Eine Nachschusspflicht für Privatanleger wurde durch die BaFin in letzter Zeit als unzulässig deklariert.

Eine Anfangsmargin ist notwendig um überhaupt eine Position eröffnen zu können, während die Overnight-Margin, welche weit höher ausfällt als die Anfangsmargin, hinterlegt werden muss, sobald eine Position mehrere Tage gehalten werden wird. Charakteristisch für eine Margin ist, dass der betreffende Betrag auf dem Konto gesperrt wird.

Was passiert bei einer Fehlspekulation? (Margin-Call)

Falls die Intradaymargin nicht mehr ausreichen sollte, bekommt der Anleger eine Information, dass der Mindestbetrag zum Offenhalten der Position auf dem Konto nicht mehr ausreichend ist. Diese Information beinhaltet die Aufforderung, den Mindestbetrag auf dem Konto des Anlegers aufzustocken. Genannt wird diese Aufforderung Margin-Call. Falls es dem Anleger nicht möglich sein sollte, der Aufforderung des Brokers nachzukommen, ist der Broker berechtigt, die laufenden Verluste zu realisieren (auszugleichen) indem er die Position schließt.

Was ist ein Tick-Wert?

Ein Futures-Tick-Wert gibt an, wie viel Geld im Kontrakt pro Tick-Bewegung des Basiswertes verloren oder gewonnen wird. Damit lässt sich einfach berechnen, was eine Future-Position an Gewinn oder Verlust generieren könnte. Hat zum Beispiel ein Kontrakt einen Tick-Wert von 10 Dollar und der Anleger möchte 30 Kontrakte kaufen, muss er nur die Anzahl seiner Kontrakte mit dem Tick-Wert multiplizieren. Somit sieht er, wie sich seine Position bei Änderung des Basiswertes bewegt.

Hierzu ein Beispiel.

Mit den Ausgangswerten von oben (10 Dollar x 30 Kontrakte) gewinnt bzw. verliert der Anleger mit jeder Bewegung des Basiswertes 300 Dollar. Schwankt der favorisierte Basiswert ca. 50 Ticks pro Tag, sollte der Anleger davon ausgehen, dass die Position ca. 15.000 Dollar Schwankungsbreite pro Tag aufweisen kann.

Gibt es Kontraktgrößen?

Bei Futures sind feste Kontraktgrößen vorgesehen. Damit wird bezeichnet, mit welchem Gegenwert ein einzelner Future bewegt wird. Standartmäßig beträgt die Kontraktgöße für Öl-Futures zum Beispiel 1000 Barrel. Bei DAX-Futures hingegen ist eine Kontraktgröße von 25 Euro je DAX-Punkt festgelegt. Steht aktuell der deutsche Leitindex DAX bei 10000 Punkten, ließe sich daraus berechnen, dass 250000 Euro pro Future-Kontrakt gehandelt würden.

Die Kontraktgrößen werden von den Terminbörsen festgelegt, sie sind immer standardisiert.

Beispiel einer Futures-Anlage Anlage-Basiswert: WTI WTI-Tickgröße: 1Cent 1 WTI-Tickgröße entspricht 10 Dollar

Für den Anleger stellen sich nach reichlich Recherche die Aussichten für den Ölpreis WTI als positiv in Richtung steigend dar. Demzufolge kauft er einen WTI-Future zu einem Preis von 94,30. Falls des Anlegers Vermutung eines Kursanstieges beim Rohöl WTI eintritt und der Preis des WTI-Öls auf 94,90 ansteigen sollte, würde die Preisbewegung 60 Cent betragen. Wie oben aufgeführt besitzt WTI eine Tickgröße von 1 Cent. Bei einem Anstieg des WTI-Preises um 60 Cent und einem Tickgrößen-Wert von 10 Dollar pro Tick darf sich der Anleger über einen Gewinn von 600 Dollar freuen.

Wäre der WTI-Preis hingegen nicht nach Annahme des Anlegers angestiegen, hätte der Hebel entsprechend nach unten gewirkt. Der Verlust wäre theoretisch bis zur Margin-Call-Auslösung denkbar.

Wie berechnet sich der Hebel?

Es soll ein Future auf den DAX gekauft werden, der Kontraktwert ist hierbei 25 € pro Indexpunkt. Aktuell steht der DAX angenommen bei 12000, der Nennwert des Futures beträgt somit 300.000 Euro. Die angenommene Intraday-Marge ist 1500 Euro, die Overnight-Marge 2500 Euro.

Somit berechnet sich der Hebel nach folgender Formel:

Hebel Future = Nennwert des Futures / Intraday-Marge

Hebel Future = 300.000 Euro / 1500 Euro = 200

Obwohl hier nur fiktive Werte angenommen wurden um das Prinzip darstellen zu können fällt jedem sofort auf dass dieser Hebel recht hoch ausfällt. Es wäre zu prüfen ob ein Risiko in dieser Hebelhöhe überhaupt sinnvoll ist.

Was muss noch bei Futures beachtet werden?

Auch bei Futures fallen Haltekosten an. Diese werden zum Laufzeitende stetig weiter abgebaut. Zu diesem Thema sei auf das Stichwort “Cost of carry” verwiesen.

Für den Interessenten von Rohstoff-Futures sei angemerkt, dass Lagerhaltungskosten anfallen können. Hierzu sei auf das Thema Contango und Backwardation verwiesen.

Was unterscheidet Optionen von Futures?

Doch was ist nun der Unterschied zwischen Optionen und Futures? Es gibt bei beiden einen Basiswert, einen Basispreis (Strike) sowie einen Fälligkeitstag. Ein Unterschied zwischen beiden Anlagearten besteht darin, dass die Art der Ausübung bei Optionen auf Freiwilligkeit basiert, bei Futures diese Wahlmöglichkeit entfällt.

Weiterhin gibt es Unterschiede bei der Preisbildung. Wie in der Rubrik Optionen oben beschrieben wird zur Findung des Preisniveaus die Volatilität, die „Griechen“ und andere Faktoren wie der Zeitwertverfall herangezogen. Damit ist eine Entwicklung der Option in voller Größe der Entwicklung des Basiswertes nicht gegeben. Ein Futures-Kontrakt hingegen partizipiert an der Entwicklung des Basiswertes ziemlich vollständig.

Auch bei der Abrechnung gibt es einige Unterschiede. Während bei Futures, welche für beide Vertragspartner bindend sind, eine zu hinterlegenden Sicherheitsleistung (Margin) zu den Ausstattungsmerkmalen gehören, sind Optionen mit einer Prämie ausgestattet. Da der Verkäufer das Risiko der Ausübung der Option trägt, hat der Käufer der Option die Optionsprämie an den Verkäufer der Option zu zahlen.

Ein weiterer Unterschied offenbart sich in Seitwärtsmärkten des Basiswertes. Während ein Future bei Seitwärtstendenz des Basiswertes keine Veränderung seines Preisniveaus vorweisen dürfte, könnte dies bei einer Option anders sein. Wie wir wissen, spielen bei der Preisbildung von Optionen die Restlaufzeit und die Volatilität eine nicht zu unterschätzende Rolle. Basiswerte, welche keine preislichen Ausschläge vollziehen, werden höchstwahrscheinlich mit sinkender Volatilität „bestraft“. In dessen Folge sinkt auch der Preis der Option.

Die Restlaufzeit stellt ein weiteres Preisrisiko für eine Option dar. Zeigt der Basiswert keine Kursreaktion, nähert sich die Option trotzdem jeden Tag weiter ihrem Laufzeitende. Die Restlaufzeit wird mit jedem verstrichenen Tag mit einem Abschlag auf den Preis der Option angerechnet. Allerdings geschieht dies nicht linear, sondern je näher die Option ihrem Laufzeitende kommt, desto höher wird der tägliche Abschlag der Restlaufzeit. Die Restlaufzeit wird mit dem griechischen Buchstaben „Theta“ gekennzeichnet.

Hebelprodukte: Handel und Broker

Da Hebelprodukte eine sehr spezielle Gattung von Wertpapieren darstellen, gibt es beim Handel einige Eigenarten zu beachten. Optionsscheine und Zertifikate sind zum Beispiel an den Börsen Frankfurt, Stuttgart und außerbörslich zu den jeweiligen Handelszeiten handelbar. Dazu generiert man bei seinem Broker eine Order und wählt den Handelsplatz aus.

Der CFD-Handel erfolgt nicht über Börsen, dieser Handel wird von Brokern angeboten. Dazu ist, wie auch bei Futures, ein Margin-Konto erforderlich.

Für den Handel von Optionen und Futures ist ein Broker erforderlich, welcher den Handel von Optionen anbietet. Dazu bieten sich zum Beispiel die Consorsbank, FXFlat, LYNXBroker und Degiro an. Zu beachten ist, dass mancher Broker erst ab einer bestimmten Guthabengröße bereit ist, ein Depotkonto zum Futures – oder Optionshandel zu führen. Um die Details der Bedingungen des jeweiligen Brokers zu erfahren, empfiehlt es sich, dessen Internetpräsentation genauestens zu studieren. Auch diese Bedingungen unterliegen regelmäßigen Anpassungen.

Preisbildung von Hebelprodukten

Der Preis von Optionsscheinen und Zertifikaten richtet sich nicht wie bei Aktien nach Angebot und Nachfrage. Somit sind diese bis auf kleine Ausnahmen immer handelbar. Die Preisbildung erfolgt je nach Bewegung des Basiswertes.

Der Preis von CFDs ist abhängig von der Basispreisentwicklung sowie dem Hebel.

Beim Handel mit Optionen und Futures wird der Preis der Option wie bei den Optionsscheinen und Zertifikaten in Abhängigkeit von der Basiswertentwicklung gebildet und dem Anleger zur Verfügung gestellt.

Absicherung und Ordermöglichkeiten

Eine weitere interessante Frage nicht nur im Zusammenhang mit Hebelprodukten stellt die Absicherung bzw. optimale Ordermöglichkeit der gewünschten Anlage dar.

Dazu bieten Broker ein breites Spektrum von Orderarten. Die Orderart „Bestens“ muss hier nicht extra erklärt werden. Zu gut deutsch drückt diese Order dem Broker aus: „Kaufe bzw. verkaufe zum nächst verfügbaren Kurs, egal in welcher Höhe dieser zur Verfügung steht.“ Natürlich beinhaltet diese Art der Order auch die Gefahr einer Ausführung zu einem ungünstigen Preis.

Für den Einstieg in eine Position eignet sich zum Beispiel eine Limit Buy Order. Mit dieser Orderart wird verhindert, dass der ausgewählte Wert teurer gekauft wird wie gewünscht. Das Limit legt fest, welcher Höchstkurs nicht überschritten werden darf. Der Kaufauftrag wird so lang nicht ausgeführt, solang der Kurs oberhalb des Limits steht.

Eine andere Orderart wird mit der Stopp-Buy-Limit-Order angeboten. Hier wird der gewünschte Wert erst gekauft, wenn ein bestimmtes Limit überschritten wurde.

Für den Ausstieg aus einer Position eignet sich zum Beispiel eine Stopp-Loss-Order. Mit dieser Order wird ein Kurslevel definiert, bei welchem der betreffende Wert aus dem Depot verkauft werden soll.

Fällt das Wertpapier unter das festgelegte Level, wird die Stopp-Loss-Order zur „Bestens“-Order und das Wertpapier wird zum nächstmöglichen handelbaren Kurs verkauft. Bei sehr starken Marktbewegungen kann diese Ausführung zu einem im negativen Sinne recht erstaunlichen Ergebnis führen. Beliebt ist bei dieser Orderart das Stopp-Loss-Level „nachzuziehen“ sobald der Basiswert eine Bewegung in die gewünschte Richtung vollzieht (und damit auch das Hebelprodukt).

Eine weitere Möglichkeit der Risiko-Behandlung besteht in der Anwendung einer Trailing-Stopp-Loss-Order. Diese Orderart eignet sich besonders gut, wenn man nicht ständig die Märkte im Blick behalten kann. Um eine Trailing-Stopp-Loss-Order aufzugeben, muss man sich im Vorfeld im Klaren darüber sein, welche Schwankungen das Hebelprodukt zu vollziehen bereit ist. Hat man diesen Punkt geklärt, ist die weitere Verkaufs-Orderaufgabe nicht weiter schwierig. Man gibt einen Anfangswert ein, wo das Stopp-Loss beginnen soll sowie den Abstand, mit dem das Stopp-Loss bei positiver Entwicklung des Hebelproduktes nachgezogen werden soll. Dieser Abstand kann sowohl absolut als auch relativ angegeben werden. Steigt der Kurs des Hebelproduktes, wird das Stopp-Loss im Abstand welcher zu Anfang der Order eingegeben wurde nachgezogen. Dies geschieht, solang der Kurs des Hebelproduktes ansteigt. Fällt der Kurs des Hebelproduktes hingegen unter den letzten nachgezogenen Trailing-Stopp-Loss-Punkt wird das Hebelprodukt verkauft.

Es gibt noch viele weitere Orderarten und Orderzusätze. Da dieses Thema nicht Gegenstand dieses Artikels ist, seinen nur kurz die obigen erwähnt. Natürlich besteht die Möglichkeit, diese Ordermöglichkeiten nicht nur für Hebelobjekte, sondern auch für Aktien anzuwenden. Welche Orderarten im Einzelnen angeboten werden, erfragt man am besten bei seinem Broker.

Nicht vergessen sollte man, dass Orders eine Laufzeit besitzen, danach werden diese gelöscht und man muss diese neu beim Broker definieren.

Steuern

Die Besteuerung von Hebelprodukten unterliegt einem ständigen Änderungs -und Anpassungsprozess. Zur persönlichen Steuerpflicht sollte in jedem Falle ein Steuerberater o. ä. aufgesucht werden!

Hier einige Stichpunkte zu aktuellen Veröffentlichungen.

Optionsscheine und Zertifikate sind keine Termingeschäfte, Erträge gehören zu Kapitaleinkünften, Verluste können zum Ausgleich von Gewinnen herangezogen werden. CFDs und Optionen sind als Termingeschäfte zu betrachten.

Grundsätzlich fallen in Deutschland 25 % Abgeltungssteuer an, diese müssen aber nicht zwingend zur Anwendung kommen. Bei nicht berufsmäßigem Trading kann auch der persönliche Steuersatz maßgebend sein.

Nicht zu vergessen ist der Steuerfreibetrag von 801 €, welcher Paaren in Höhe von 1602 € zusteht.

Wie oben erwähnt kann und darf dieses Thema nur ein fachkundiger Steuerfachmann abschließend behandeln.

Lesetipp: Trading und Steuern

Mein Fazit zum Thema Hebelprodukte

Generell sind Hebelprodukte nur für erfahrene Anleger zu empfehlen. Hohe Hebel und ein Totalverlustrisiko stehen für die grundlegendsten Eigenschaften von Hebelprodukten. Diesen Gegebenheiten ist durch ein ausgefeiltes Money-Management zu begegnen. Sobald das Risiko ausreichend gewürdigt wurde, stehen hohe Gewinnchancen im Raum. Auch hier gilt die Devise „Übermut tut selten gut!“. Während einer laufenden Position ist es ratsam, Gewinne abzusichern. Dabei muss einkalkuliert werden, dass Hebelprodukte mit einer erhöhten Schwankungsbreite (Volatilität) daherkommen.

Ein generelles Für und Wider von Hebelproduktarten muss individuell entschieden werden, schon die Frage, ob mit Laufzeitbegrenzung oder nicht, fällt nicht immer leicht zu klären.

Wer an einer schnellen, börslich zu handelnden Anlageart interessiert ist, dürfte eher zu Turbo-Optionsscheinen tendieren. Hierbei muss erwähnt werden, mit dem Betrag des Hebels steigt auch das Risiko der Anlage! Ist der Anleger hingegen an einer Anlage in einem etwas weniger als Turbo-Scheinen reagierenden Anlagewert interessiert, dürften Optionsscheine die richtige Wahl sein. Hierbei sollte allerdings Detailkenntnis in der Funktionsweise bestehen, da sehr viele Preisbildungsfaktoren vorhanden sind.

Für Freunde des gesteigerten Risikos seien Optionen, CFDs und Futures empfohlen. Wie bei allen Anlagearten von Hebelprodukten muss die Funktionsweise genau verstanden sein. Falls der Anleger vorerst noch etwas mit den Auswirkungen eines Anlagevorganges vertraut werden möchte, sei ein Demodepot empfohlen, welches fast jeder Broker anbietet.

Nachdenkenswert ist auch die Tatsache, dass weit über 80 % aller Anleger in Hebelprodukten ihr eingesetztes Geld verlieren. Dies verdeutlicht die dringende Notwendigkeit, sich mit dem favorisierten Hebelprodukt vor Anlage eingehend auseinanderzusetzen!

Dem interessierten Leser sei hier noch die eigene Recherche empfohlen. Viele weitere Hebelproduktarten warten auf Entdeckung (z. B. Swaps)! Auch generieren Emittenten ständig neue Arten von Hebelprodukten, eine regelmäßige Rundschau in Fachmagazinen und im Internet zum Thema ist immer sinnvoll!

Zum Abschluss noch ein genereller Hinweis!

Dieser Beitrag stellt keine Aufforderung oder ähnliches zum Handel mit Hebelprodukten dar! Dem Leser soll vielmehr ein Überblick über Arten von Hebelprodukten vermittelt werden, eine Investmententscheidung liegt allein in der Verantwortung des Lesers. Ebenfalls wird keine Haftung für die Vollständigkeit und Richtigkeit der Inhalte und Informationen übernommen.

Häufige Fragen zu Hebelprodukten

Was sind Hebelprodukte?

Hebelprodukte sind Finanzinstrumente, die es ermöglichen, mit einem vergleichsweise geringen Kapitaleinsatz an der Entwicklung eines zugrunde liegenden Basiswertes (z.B. einer Aktie oder eines Index) zu partizipieren.

Wie funktionieren Hebelprodukte?

Hebelprodukte verstärken die Kursbewegung des zugrunde liegenden Basiswertes. Wenn der Basiswert um 1% steigt oder fällt, verändert sich der Wert des Hebelproduktes um ein Vielfaches dieses Prozentsatzes.

Welche Arten von Hebelprodukten gibt es?

Es gibt verschiedene Arten von Hebelprodukten, darunter Optionsscheine, Knock-Out-Produkte, Futures und CFDs (Contracts for Difference).

Was bedeutet Hebelwirkung?

Die Hebelwirkung beschreibt das Verhältnis, in dem das Hebelprodukt die Bewegung des Basiswertes verstärkt. Ein Hebel von 10 bedeutet beispielsweise, dass eine 1%-ige Änderung des Basiswertes eine 10%-ige Änderung des Wertes des Hebelprodukts bewirkt.

Was sind die Risiken von Hebelprodukten?

Aufgrund der Hebelwirkung können Hebelprodukte sehr riskant sein. Sie können zu hohen Gewinnen führen, aber auch zu erheblichen Verlusten, die über den anfänglichen Kapitaleinsatz hinausgehen können. Einige Hebelprodukte können sogar komplett wertlos verfallen.

Wer sollte in Hebelprodukte investieren?

Aufgrund des hohen Risikos sollten Hebelprodukte in der Regel nur von erfahrenen Investoren genutzt werden, die sich der Risiken bewusst sind und bereit sind, potenziell hohe Verluste zu tragen.

Wo kann man Hebelprodukte handeln?

Hebelprodukte können an verschiedenen Börsen sowie außerbörslich (OTC) gehandelt werden.

Wie werden Hebelprodukte besteuert?

Die Besteuerung von Hebelprodukten kann komplex sein und hängt von verschiedenen Faktoren ab, darunter der Art des Produkts und dem Land, in dem der Anleger steuerpflichtig ist. Es wird empfohlen, sich von einem Steuerberater beraten zu lassen.

Was passiert, wenn ein Hebelprodukt abläuft?

Viele Hebelprodukte haben eine feste Laufzeit. Wenn diese Laufzeit endet, kann das Produkt wertlos verfallen, wenn es nicht im Geld ist, d.h. wenn der Basiswert nicht über (für ein Long-Produkt) oder unter (für ein Short-Produkt) einem bestimmten Preis liegt.

Was bedeutet „im Geld“ und „aus dem Geld“?

„Im Geld“ bedeutet, dass der Basiswert über (für ein Long-Produkt) oder unter (für ein Short-Produkt) dem Ausübungspreis liegt. „Aus dem Geld“ bedeutet, dass dies nicht der Fall ist. Für einen Call-Optionsschein beispielsweise bedeutet „im Geld“, dass der Preis des Basiswertes über dem Ausübungspreis liegt.