Der Long Call in 30 Sekunden erklärt

- Eine Long Call-Option ist eine Strategie im Optionshandel, die in der Erwartung eines Anstiegs des Preises des zugrunde liegenden Vermögenswertes verwendet wird.

- Eine Long Call-Option gibt dem Käufer das Recht, aber nicht die Verpflichtung, einen bestimmten Vermögenswert (zum Beispiel eine Aktie) zu einem bestimmten Preis (dem Ausübungspreis) vor oder an einem bestimmten Datum (dem Verfallsdatum) zu kaufen.

- Das Gewinnpotenzial bei einer Long Call-Option ist theoretisch unbegrenzt, da es von der Steigerung des Preises des zugrunde liegenden Vermögenswerts abhängt.

- Das Risiko bei einer Long Call-Option ist auf den Betrag beschränkt, den der Käufer für die Option bezahlt hat (die Prämie). Selbst wenn der Preis des zugrunde liegenden Vermögenswerts unter den Ausübungspreis fällt, kann der Verlust des Käufers nicht mehr als die Prämie betragen.

- Der Break-even-Punkt (Gewinnschwelle) ist der Punkt, an dem der Preis des zugrunde liegenden Vermögenswerts den Ausübungspreis plus die Kosten der Option (die Prämie) erreicht. Oberhalb dieses Punktes beginnt der Käufer Gewinne zu erzielen.

- Zeitwertverlust (Theta): Der Wert einer Option wird durch die verbleibende Zeit bis zum Verfall beeinflusst. Je näher das Verfallsdatum rückt, desto mehr verliert die Option an Wert, wenn der Preis des zugrunde liegenden Vermögenswerts nicht steigt.

- Wenn der Ausübungspreis einer Call-Option unter dem aktuellen Marktpreis liegt, ist die Option „im Geld“. Ist der Ausübungspreis gleich dem Marktpreis, ist die Option „am Geld“. Liegt der Ausübungspreis über dem Marktpreis, ist die Option „aus dem Geld“.

- Der Preis einer Option wird durch verschiedene Faktoren bestimmt, darunter der Preis des zugrunde liegenden Vermögenswerts, die Volatilität des Marktes, das Zinsniveau und die verbleibende Zeit bis zum Verfall.

Long Call (Kauf einer Kaufoption): die Grundlagen

Long Call (Kauf einer Kaufoption): Dies ist der erste von vier Artikeln, in denen ich die Grundbausteine des Optionshandels vorstelle.

Die weiterführenden Strategien basieren auf diesen Bausteinen. Auf diesen Elementen bauen die von mir gehandelten Methoden auf. Daher werde ich in dieser Serie die Handelsansätze mit Besitz des Basiswertes sowie Optionen auf Futures nicht berücksichtigen. Für die Beispiele konzentriere ich mich auf US-Aktien als Basiswerte.

Erläuterung der Begriffe

Am Optionsmarkt gibt es zwei Instrumente, die aufgrund ihrer Definition bestimmte Rechte und Pflichten garantieren. Auf der einen Seite ist es die Kaufoption, auch Call genannt. Auf der anderen Seite findet sich die Verkaufsoption, auch Put genannt. Der Käufer einer Option wird auch Optionsnehmer genannt.

Ausgehend von der Tatsache, dass ein Marktteilnehmer eine Option sowohl kaufen als auch verkaufen kann, lassen sich vier grundsätzliche Positionen eingehen. Das sind die von mir als Bausteine bezeichneten Handelsinstrumente.

In der Regel wird der Kauf einer Option als “Long” bezeichnet, der Verkauf als “Short”.

Die vier daraus resultierenden Grundbegriffe stelle ich hier einmal gegenüber:

- Der Kauf einer Kaufoption = Long Call

- Der Verkauf (oder das Schreiben) einer Kaufoption = Short Call

- Der Kauf einer Verkaufsoption = Long Put

- Der Verkauf (oder das Schreiben) einer Verkaufsoption = Short Put

Video: Long Call oder Kauf einer Kaufoption

Darstellung der Optionen beim Broker

Der Vertrag, den eine Option darstellt, sollte für jeden Marktteilnehmer transparent sein. Daher finden sich in der Bezeichnung der Optionen noch weitere Daten.

Optionen auf Aktien sind mit einer begrenzten Laufzeit ausgestattet. Der letzte Handelstag wird als Verfallstag bezeichnet, und die verbleibenden Tage bis zum Verfall als Laufzeit.

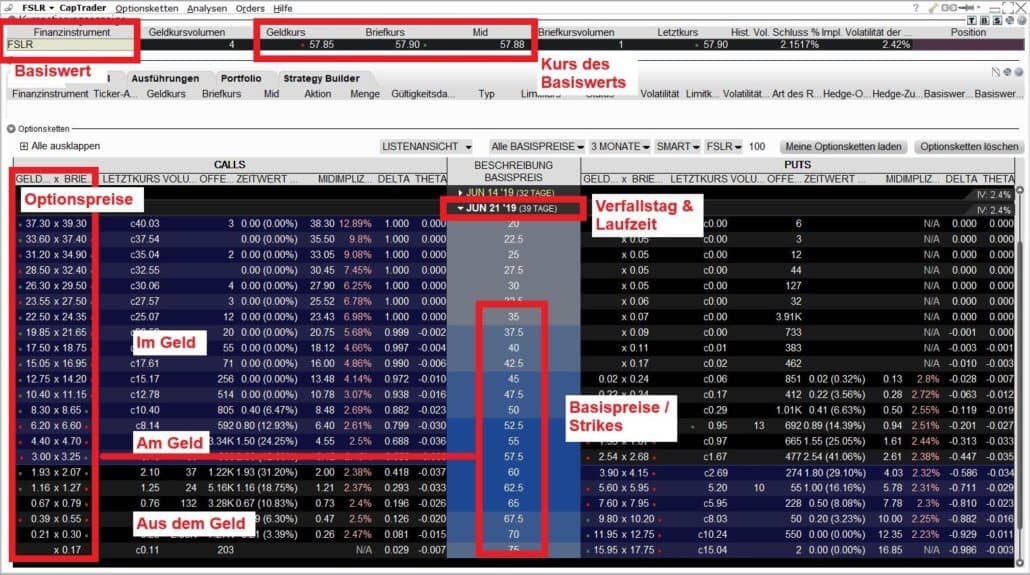

Die verfügbaren Optionen für einen Basiswert (auch als Underlying bezeichnet) lassen sich beim Broker meist in einer Tabelle darstellen. Ich habe das am Beispiel des Brokers Captrader einmal für die First Solar Aktie eingestellt.

Zuerst lassen sich die unterschiedlichen Laufzeiten auswählen. Unter einer bestimmten Laufzeit finden sich dann die Preise für die jeweiligen Optionen.

Eine solche Tabelle wird auch “Option Chain” genannt. Die Aneinanderreihung der Preise bildet eine Kette. Da ist auch zu sehen, dass der Preis für Optionen mit gleicher Laufzeit abhängig vom zugrunde liegenden Basispreis ist.

Weitere Daten definieren eine Option

Der Basispreis (auch “Strike” genannt) ist der Kurswert des Basiswertes, auf den sich die Option bezieht. Im Beispiel handelt First Solar aktuell zum Kurs von $57,90.

Die nächsten Basispreise sind demzufolge $57,50 und $60,00. Von diesem Wert aus läuft die Optionskette dann nach unten und nach oben, so weit wie Preise verfügbar sind beziehungsweise an der Börse gestellt werden.

Beginnen wir an dieser Stelle mit dem Kauf einer Kaufoption:

Lesetipp: Long Position Trading

Der Long Call (Kauf einer Kaufoption)

Der Preis einer Option wird neben weiteren Parametern durch den Abstand des Basispreises zum Kurs des Basiswerts bestimmt. Ist beim Call der Strikepreis unter dem Kurswert der Aktie, ist die Option “im Geld” und besitzt einen inneren Wert.

An dieser Stelle sei kurz erklärt, dass der Käufer einer Call-Option das Recht erwirbt, den Basiswert zum Basispreis zu kaufen. Als einzige Verpflichtung muss er dem Verkäufer den Preis für die Option bezahlen. Im Beispiel bezieht sich ein Optionskontrakt auf 100 Aktien, so dass der Preis für eine Option mit 100 zu multiplizieren ist.

Der innere Wert ergibt sich aus dem Recht des Optionsinhabers, eine Option amerikanischer Art jederzeit ausüben zu dürfen. Bei der Ausübung werden, entsprechendes Kapital auf dem Konto vorausgesetzt, 100 Aktien zum Strikepreis eingebucht. Da der Kurs der Aktie bei einer Option im Geld höher ist als der Strikepreis, wäre diese Aktienposition sofort im Gewinn. Der Gewinn würde sich im Falle der Ausübung aus der Differenz vom Strike zum Kurs abzüglich der bezahlten Prämie ergeben.

Für das Beispiel lasse ich diese Möglichkeit außer Acht und rechne ausschließlich mit dem Preis der Optionen, da meine regulären Trades eine Ausübung nicht vorsehen.

Die Berechnung der Prämie

Der innere Wert der Call Option lässt sich auf diese Weise berechnen:

- Innerer Wert (Call) = Kurs – Strike. In der Optionskette ergibt sich beispielsweise für den 50er Strike ein innerer Wert von $7,88 = $57,88 (Mid-Kurs FSLR) – 50 (Strike).

Aus der Differenz zum Optionspreis ergibt sich der Zeitwert:

- Zeitwert = Optionspreis – Innerer Wert, im Beispiel: Mid-Kurs der 50er Option $8,48 – Innerer Wert $7,88 = $0,60 Zeitwert

Der Preis für Optionen, die nicht “im Geld” notieren, besteht ausschließlich aus Zeitwert. Diese Optionen sind “aus dem Geld”.

Die dem Kurs am nächsten liegenden Strikes werden als “am Geld” bezeichnet, am Beispiel von First Solar wäre das der 57,5er Call, da die Aktie $57,88 notiert.

Für das Beispiel sei weiterhin angenommen, der Käufer spekuliert darauf, dass FSLR bis zum Verfallstag im Kurs steigt. Daher entscheidet er sich für einen Call mit 60er Strike, der Kauf wird zum Kurs von $2,035 ausgeführt. Durch den Multiplikator ergibt sich ein Kaufpreis von $203,50 zuzüglich der Broker-Gebühr.

Darstellung des möglichen Verlaufs

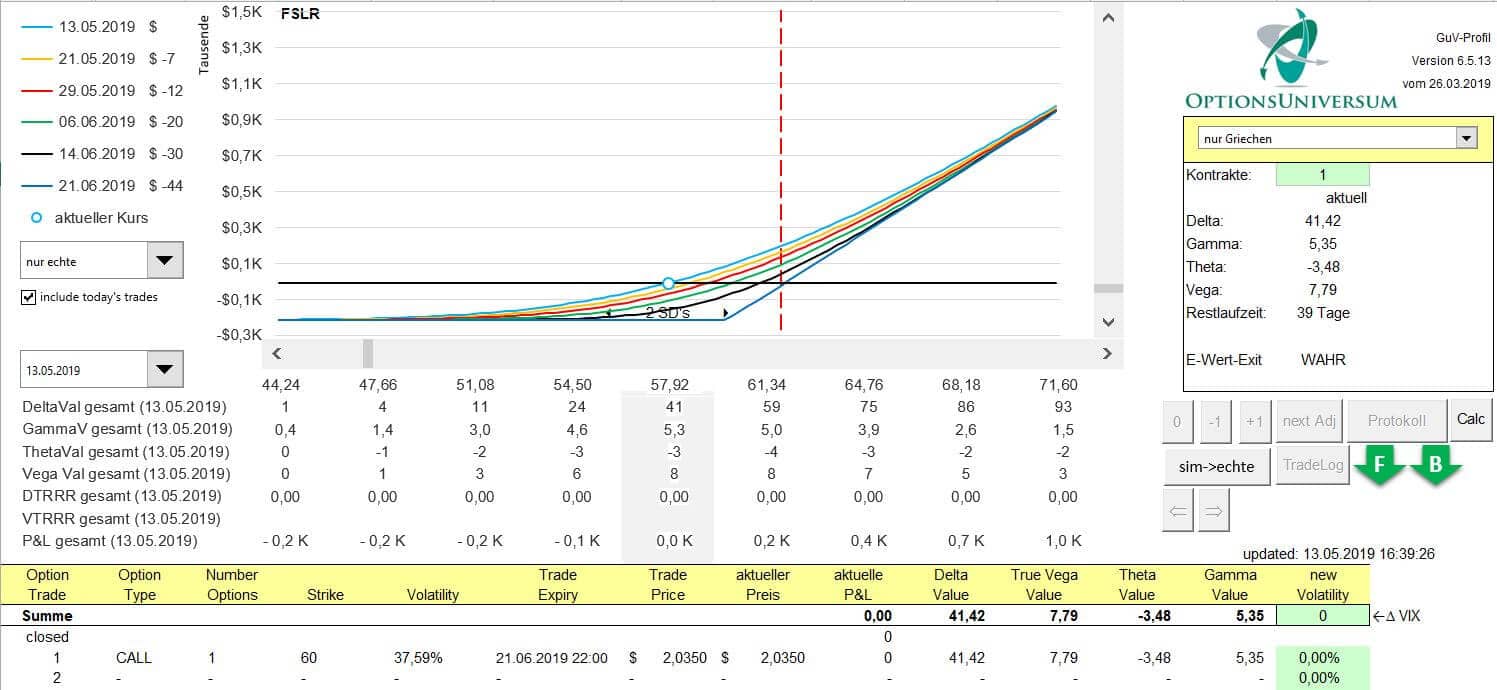

Aus dem Preis für die Option und dem Kurs des Basiswerts lässt sich der Verlauf des möglichen Gewinns beziehungsweise Verlusts in einem Diagramm darstellen.

Das sogenannte „Gewinn- und Verlustprofil“ (GuV-Profil) kann meist sehr simpel über die Plattform des Brokers dargestellt werden. Eine professionelle Optionssoftware ist darüber hinaus hilfreich, um die Positionen an Veränderungen im Marktumfeld anzupassen.

Optionssoftware hilft bei der Analyse

In der auf Excel basierten GuV-Profil Software von Optionsuniversum lassen sich alle relevanten Kennzahlen darstellen. Eine Projektion des zu erwartenden Profits kann ebenfalls abgelesen werden. Ich nutze die Software, um Trades aufzusetzen, den Verlauf meiner Trades zu dokumentieren, und die Strikes für bestimmte Strategien abzustimmen.

Die Beschreibung der Software ist unter diesem Link zu finden: https://www.optionsuniversum.de/produkt/guv-software/

Auf der X-Achse findet sich der Kurs des Basiswerts, die Y-Achse stellt den Preis der Option dar.

Die verschiedenfarbigen Linien zeigen mögliche Preisverläufe der Option an den entsprechenden Tagen, die im linken Bereich angegeben sind. Abhängig von Unsicherheit oder Beruhigung im Markt kann sich der Verlauf der Linien ändern. Die Software berechnet das anhand aktueller Daten jeweils neu.

Die unterste Linie stellt den Verfallstag dar. Diese Linie gilt zum Verfall der Option. Ist die Option am Verfallstag aus dem Geld, besitzt sie weder Zeitwert noch inneren Wert.

Beim Aktienkurs von $62,04 wäre der Preis für die Option am Verfallstag ausgeglichen. Liegt der Kurs dann darüber, werden dem Käufer der Option Gewinne im Faktor 100 beschert, also äquivalent zu einer Position von 100 Aktien.

Am Beispiel des Long Call auf FSLR lässt sich im Diagramm gut erkennen, dass das Risiko bei fallenden Kursen auf den für die Option bezahlten Preis begrenzt ist. Der Kurs von FSLR muss um genau diesen Preis steigen, damit der Trade am Verfallstag an die Schwelle zum potenziellen Gewinn kommt.

Zeitwertverlust und Preisbildung

Mit dem Zeitwert wird für die Chance bezahlt, dass der Kurs des Basiswerts bis zum Verfallstag in den Gewinn läuft. Da diese Chance bei seitwärts laufendem oder fallendem Kurs abnimmt, fällt auch der Wert des Faktors Zeit.

Ebenso beschleunigt sich der Wertverlust, je näher der Verfallstag rückt.

Die Preisbildung lehnt sich an die zu erwartende Kursentwicklung des Basiswerts an. Und es spielt eine Rolle, mit welcher Geschwindigkeit eine Kursänderung stattfindet.

Hier kommen die sogenannten Griechen in Verbindung mit der impliziten Volatilität ins Spiel.

Die implizite Volatilität (abgekürzt IV)

Die implizite Volatilität ist ein Maß für zu erwartende Unsicherheit. So steigt sie beispielsweise bei vielen Aktienoptionen vor der Bekanntgabe der Quartalszahlen.

Bei diesen Terminen ist oft nicht sicher, ob das betreffende Unternehmen an die Ergebnisse der Vergangenheit anknüpfen kann. Gerne schätzen Analysten die Entwicklung vorab ein, und wenn die Zahlen besser ausfallen, gibt es oft einen Kurssprung nach oben. Genauso kann es in die andere Richtung gehen.

Auch bei größeren Korrekturen oder in einem fallenden Markt möchten die Teilnehmer ihre Aktienbestände gegen Verluste absichern. Sie kaufen dann vermehrt Optionen. Wenn die Nachfrage steigt, steigen auch die Preise.

Die Griechen (Delta, Gamma, Vega, Theta)

Die Griechen haben ihren Namen von der Verwendung griechischer Buchstaben (bis auf das Vega) bekommen.

Jeder Buchstabe steht für eine Kennzahl, die Einfluss auf die Preisbildung der Optionen hat. Da sich zum Thema Griechen selbst ganze Bücher schreiben lassen, möchte ich an dieser Stelle nur einen kleinen Blick auf die Einflüsse dieser Parameter geben.

Die Aussagen gelten immer darauf bezogen, dass sich die anderen Kennzahlen für den Moment nicht verändern. Das durchaus komplexe Zusammenspiel aller Kennzahlen für die Preisbildung wurde im Black-Scholes-Modell herausgearbeitet. Wer möchte, kann sich über die Geschichte und Herleitung der Formel in diesem Wikipedia Artikel informieren.

Das Delta

Das Delta ist die geläufigste Kennzahl und gibt die Preisänderung der Option in Abhängigkeit zur Kursänderung an. Im Beispiel des 60er Calls auf First Solar ist in der Delta-Spalte der Optionskette der Wert 0,418 zu finden.

Wenn First Solar um einen Dollar steigt, erhöht sich der Preis der Option um circa 42 Cent. Da sich mit einer Kursänderung aber auch das Delta (wie auch die anderen Kennzahlen) ändert, kann es bisweilen sehr wissenschaftlich um die Optionen werden.

Für die Grundlagen merke ich es mir gerne so, dass ein Delta von 0,5 eine Option am Geld darstellt. Je höher das Delta, desto höher ist die Option im Geld. Gerne wird auch die Faustregel angegeben, dass das Delta in etwa die Wahrscheinlichkeit angibt, mit der die Option am Verfallstag im Geld notieren könnte.

So würde eine Option mit Delta 0,2 mit einer 20-Prozentigen Wahrscheinlichkeit am Verfallstag zumindest am Geld sein.

Das Gamma

Das Gamma schließt die Lücke zur gerade erwähnten Änderung des Deltas, wenn sich der Kurs des Basiswerts verändert.

Um die Änderung des Deltas zu berechnen, wird das Gamma auf das Delta addiert beziehungsweise bei fallendem Kurs subtrahiert. Auch hier wieder bezogen auf das Beispiel des 60er Calls findet sich in der Optionssoftware die Angabe 0,0535 (Die Griechen in der Software sind mit 100 multipliziert).

Also

würde sich das Delta bei einem Dollar Kursanstieg auf circa 0,47

erhöhen.

(Werte aus der Software: Delta 0,4142 + Gamma 0,0535 =

Delta 0,4677)

Der Gammawert ist bei Optionen, die am Geld notieren, am höchsten und nimmt in beide Richtungen ab.

Das Vega

Das Vega gibt an, wie sich eine Veränderung der impliziten Volatilität auf den Optionspreis auswirkt.

Im Beispiel würde sich die Option, wenn die implizite Volatilität (auch IV abgekürzt) um einen Prozentpunkt ansteigt, auf 2,1129 Dollar verteuern.

(Aktueller Preis 2,0350 + Vega 0,0779 = Neuer Preis 2,1129)

Das Theta

Mit dem Theta schließt sich der Kreis wieder hin zum Zeitwert. Diese Kennzahl ist hilfreich, um den täglichen Wertverlust der verbleibenden Laufzeit einzuschätzen.

Im Beispiel ist der Wert negativ. Das macht deutlich, dass bei einer gekauften Option der Zeitwert täglich abnimmt. Im Beispiel sind es $ 3,48. Auch wenn alle anderen Kennzahlen gleich bleiben würden, wird das Theta täglich größer.

Grundsätzlich ist bei Optionen mit längerer Laufzeit das Theta kleiner, bei kürzerer Laufzeit größer.

Vor- und Nachteile beim Long Call

Nun offenbaren sich auch die Vor- und Nachteile einer reinen Kaufstrategie.

Vorteile bestehen in dem auf die bezahlte Prämie begrenzten Maximalrisiko. Der Stop Loss ist bei einem Long Call sozusagen integriert, das Risiko für das Depot kann mit der Anzahl der gekauften Optionen eingestellt werden.

Das maximale Risiko einer Einzelposition sollte etwa ein Prozent vom Depot betragen. Für das Beispiel bietet sich eine Depotgröße von 50.000 Dollar an.

Nach der Faustregel wäre das Risiko für die Einzelposition demnach auf 500 Dollar begrenzt. Im Beispiel können nun 2 Optionen mit Strike 60 und Laufzeit 21.06.2019 auf FSLR gekauft werden. Selbst wenn der Trade bis zum Verfallstag läuft und der Aktienkurs auf Null fallen sollte, würde der maximale Verlust bei zwei Kontrakten $407 betragen.

Bei steigenden Kursen partizipiert der Inhaber des Long Calls anfangs mit dem Faktor 50 am Gewinn, ohne Kapital für den Kauf von 100 Aktien binden zu müssen.

Ein Nachteil besteht darin, dass für einen Gewinn in jedem Fall steigende Kurse nötig sind. Sollte der Kurs bis zum Verfallstag unter dem Breakeven von $62,04 (Strike + Prämie) bleiben, ist die bezahlte Prämie ganz oder teilweise verloren.

Das Trademanagement

Falls die Option in den Gewinn läuft, bietet sich ein Regelwerk zur Gewinnmitnahme an. Das kann einerseits durch den Chart des Basiswerts bestimmt sein. Hier würde sich anbieten, einen Indikator wie den Parabolic SAR als Trailing-Stoploss mitlaufen zu lassen. Oder andererseits Rücksetzer auf einen gleitenden Durchschnitt für die Gewinnmitnahme nutzen.

Im Verlustfall kann der Trade geschlossen werden, wenn bestimmte Kursmarken gebrochen werden. Für eine Bewertung ist die Frage hilfreich, ob man den Trade in der aktuellen Situation erneut eingehen würde.

Falls die ursprüngliche Idee hinfällig ist, bietet es sich an, die Position glattzustellen. Ursache kann beispielsweise eine gebrochene Trendlinie sein. Auch bei einer massiven Änderung der Nachrichtenlage oder der Unternehmensbewertung würde ich eine Neubewertung der Position empfehlen.

So lässt sich noch etwas Zeitwert retten und es braucht nicht bis zum Verfallstag weiterer Verlust realisiert werden.

Fazit zu Long Call (Kauf von Call Optionen)

Der Long Call als einzelne Position eignet sich also eher, um eine Spekulation auf steigende Kurse mit geringerem Kapitaleinsatz als bei einem Direktinvestment in den Basiswert umzusetzen.

In Verbindung mit anderen Bausteinen lassen sich jedoch gute Strategien bilden, mit denen auch bei seitwärts laufenden Kursen ein Gewinn erzielt werden kann.

Im nächsten Artikel gehe ich auf den Long Put ein. Das ist ein weiterer Schritt in die Welt der Optionen und ihrer Möglichkeiten, in bestimmten Marktlagen zu profitieren.

FAQ über den Kauf einer Kaufoption

Was ist eine Long Call-Option?

Eine Long Call-Option (Kauf einer Kaufoption) gibt dem Käufer das Recht, aber nicht die Verpflichtung, einen bestimmten Vermögenswert (wie eine Aktie) zu einem bestimmten Preis, dem Ausübungspreis, vor oder an einem bestimmten Datum, dem Verfallsdatum, zu kaufen.

Wann sollte man eine Long Call-Option verwenden?

Eine Long Call-Option wird in der Regel verwendet, wenn ein Anleger erwartet, dass der Preis des zugrunde liegenden Vermögenswerts steigen wird. Sie bietet ein hohes Gewinnpotenzial bei begrenztem Risiko.

Was ist das maximale Risiko bei einer Long Call-Option?

Das maximale Risiko bei einer Long Call-Option ist auf den Betrag beschränkt, den der Käufer für die Option bezahlt hat, die sogenannte Prämie. Selbst wenn der Preis des zugrunde liegenden Vermögenswerts unter den Ausübungspreis fällt, kann der Verlust des Käufers nicht mehr als die Prämie betragen.

Was ist das Gewinnpotenzial einer Long Call-Option?

Das Gewinnpotenzial einer Long Call-Option ist theoretisch unbegrenzt und hängt von der Steigerung des Preises des zugrunde liegenden Vermögenswerts ab.

Was ist der Break-even-Punkt bei einer Long Call-Option?

Der Break-even-Punkt ist der Punkt, an dem der Preis des zugrunde liegenden Vermögenswerts den Ausübungspreis plus die Kosten der Option (die Prämie) erreicht. Oberhalb dieses Punktes beginnt der Käufer Gewinne zu erzielen.

Was bedeuten die Begriffe „im Geld“, „am Geld“ und „aus dem Geld“?

Wenn der Ausübungspreis einer Call-Option unter dem aktuellen Marktpreis liegt, ist die Option „im Geld“. Ist der Ausübungspreis gleich dem Marktpreis, ist die Option „am Geld“. Liegt der Ausübungspreis über dem Marktpreis, ist die Option „aus dem Geld“.

Was beeinflusst die Prämie einer Option?

Die Prämie einer Option wird durch verschiedene Faktoren bestimmt, darunter der Preis des zugrunde liegenden Vermögenswerts, die Volatilität des Marktes, das Zinsniveau und die verbleibende Zeit bis zum Verfall.

Was ist der Zeitwertverlust bei Optionen?

Der Zeitwertverlust, auch bekannt als Theta, bezieht sich auf den Wertverlust einer Option, der mit der verbleibenden Zeit bis zum Verfall einhergeht. Je näher das Verfallsdatum rückt, desto mehr verliert die Option an Wert, wenn der Preis des zugrunde liegenden Vermögenswerts nicht steigt.

Weiterlesen – Die Artikelreihe „Optionen handeln“

Folgende Teile dieser Serie sind bereits erschienen:

- #01 – Optionen handeln – Der erfolgreiche Einstieg

- #02 – Der Long Call

- #03 – Der Long Put

- #04 – Der Short Call

- #05 – Der Short Put

- #06 – Die Standardabweichung

- #07 – Implizite Volatilität und das IVR

- #08 – Optionsuniversum – Vorstellung der GuV Software

- #09 – Jens Rabe – Portrait des Optionshändlers

- #10 – Tastytrade – Der US-Broker für Optionen, Aktien, Futures

- #11 – Optionsstrategien

- #12 – Trader Workstation (TWS) – Optionen handeln

Sie sind gerne eingeladen, mir im weiteren Verlauf zu folgen. Ich freue mich darauf, das Thema mit Ihren Fragen, Anregungen und konstruktiver Kritik dynamisch gestalten zu können.