Micro Futures – das Wichtigste vorweg

- Micro-Futures sind kleinere Versionen von Standard-Futures-Kontrakten. Sie ermöglichen es Anlegern, Futures-Kontrakte in kleineren Größen zu handeln, was den Handel für eine breitere Anlegerschicht zugänglicher macht. Micro-Futures sind auf eine Vielzahl von Basiswerten verfügbar, einschließlich Aktienindizes, Währungen und Rohstoffen.

- Micro-Futures werden an regulierten Börsen gehandelt und unterliegen denselben Regeln und Vorschriften wie Standard-Futures-Kontrakte.

- Im Vergleich zu Standard-Futures-Kontrakten haben Micro-Futures niedrigere Margin-Anforderungen. Das bedeutet, dass Anleger mit geringerem Kapitalaufwand in den Handel einsteigen können.

- Die Transaktionskosten für Micro-Futures sind im Allgemeinen geringer als für Standard-Futures-Kontrakte.

- Aufgrund ihrer kleineren Größe eignen sich Micro-Futures auch für die Absicherung von Portfolios oder spekulativen Positionen.

Inhalt

Was sind Micro Futures?

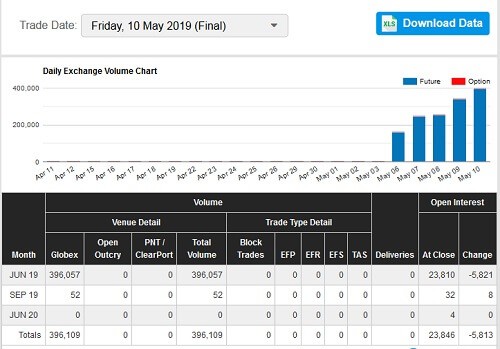

Micro Futures: Wer hierzulande Aktienindizes wie den Dax, S&P, Dow Jones und den Nasdaq mit CFDs anstatt direkt mit den Futures handelt, will in erster Linie von der guten Skalierbarkeit und den relativ niedrigen Margins profitieren. In den USA ist das anders, denn dort sind bekanntermaßen CFDs verboten. Um den Handel mit Futures dennoch publikumsfähig zu machen, bietet die „Chicago Mercantile Exchange“ (CME) seit dem 06. Mai 2019 so genannte „Micro E-mini Futures“ für vier US-Aktienindizes an. Lohnt sich der Handel mit Micro-Futures auch für uns in Europa als Alternative zum CFD-Trading?

Was die Micro E-mini Futures attraktiv macht

Bei den meisten Brokern hier und jenseits des Atlantiks werden die normalen, echten US-Futures auf den S&P 500, Dow Jones Index und Nasdaq 100 gar nicht erst zum Handel angeboten. Sowohl Margin als auch Punktwerte sind für die „kleinen Trader“ viel zu hoch und daher kaum handelbar. Daher wurden bisher eher die Mini-Futures bevorzugt, ähnlich wie die Eurex seit Oktober 2015 den Mini-Dax anbietet.

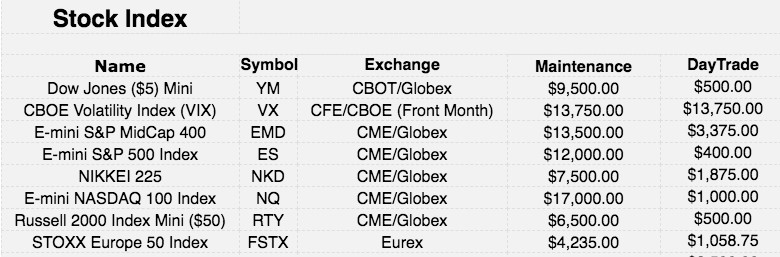

Aber diese Mini-Futures erfordern immer noch eine „Maintenance Margin“ oft jenseits der 6.000 USD-Grenze. Nimmt man den amerikanischen Anbieter AMP-Futures als Referenz, wären es beim Dow Jones aktuell 5.900 USD (im Daytrading 500 USD), beim S&P 500 werden 6.300 USD fällig (Day-Trading 400 USD) und im Nasdaq müssen satte 7.600 USD hinterlegt sein (Day-Trading 500 USD). Deutsche Banken und Broker liegen meist deutlich darüber. Betrachtet man die Margin für den Handel mit dem Mini-Dax im Vergleich wird klar, dass diese Zahlen immer noch sehr hoch sind.

Grund hierfür ist unter anderem das starke Wachstum der Indizes in den letzten 20 Jahren. Damit konnten sie bisher nichts an der Attraktivität von CFDs ändern, so dass der Handel mit Aktienindex-Futures nach wie vor weitgehend den professionellen Händlern vorbehalten ist. Denn allein am Beispiel des S&P lassen sich die Einschränkungen leicht erkennen. Während der ursprüngliche, große Kontrakt einen Multiplikator von 250 aufweist, kommt der E-Mini auf nur noch 50. Das entspricht dem Punktwert in USD, während der Tickwert bei 0,25 Punkten = 12,50 USD liegt. Für den privaten Trader eher selten handelbar.

Die Öffnung für den Retail-Markt

Um das zu ändern, hat die CME sozusagen einen Mini vom Mini entwickelt, den oben genannten Micro-E-mini-Future. In den USA werden sie gerne auch als “Mom & Pops”-Futures bezeichnet, weil die wichtigsten US-Indizes nun praktisch für jedermann handelbar sind.

Um dieses Ziel zu erreichen, wurden die Spezifikationen der E-Mini-Kontrakte auf 1/10 reduziert. Somit liegt nicht nur die Margin bei 10 % dessen, was der E-Mini noch abverlangt, sondern auch der Tickwert reduziert sich entsprechend. Etwa im S&P liegt er bei 1,25 USD je 0,25 Punkten. Das entspricht einem multiplikatorischen Punktwert von nur noch 5,00 USD. Dadurch ist eine Skalierung des Handels auch für den privaten Trader bestens möglich. Hat man die Intraday Margin von 40,00 USD für den Micro E-mini S&P bei AMP-Futures im Hinterkopf, könnte das durchaus eine gute Alternative für das CFD-Trading sein. Doch es gibt Unterschiede, wie weiter unten noch zu sehen sein wird.

Lesetipp: Alles über Futures erfahren

Kontrakt-Spezifikationen der Micro Futures

Die CME Group hat für insgesamt vier der wichtigsten Aktienindex-Futures neue Micro E-minis geschaffen. Diese sind im Überblick:

- Micro E-mini S&P 500

- Micro E-mini Dow Jones Industrial Average

- Micro E-mini Nasdaq 100

- Micro E-mini Russell 2000

Der Micro E-mini S&P 500 hat eine Kontraktgröße von 5,00 USD mal dem S&P 500-Index. Der minimale Tick liegt bei 0,25 Punkten und einem Tickwert von 1,25 USD. Das Kürzel für diesen Kontrakt ist “MES”.

Der Micro E-mini Dow hat eine Kontraktgröße von 0,50 USD mal dem DJIA-Index. Der minimale Tick liegt bei 1 Punkt und einem Tickwert von 0,50 USD. Das Kürzel für diesen Kontrakt ist “MYM”.

Der Micro E-mini Nasdaq 100 hat eine Kontraktgröße von 2,00 USD mal dem Nasdaq 100-Index. Der minimale Tick liegt bei 0,25 Punkten und einem Tickwert von 0,50 USD. Das Kürzel für diesen Kontrakt ist “MNQ”.

Der Micro E-mini Russell 2000 hat eine Kontraktgröße von 5,00 USD mal dem Russell 2000-Index. Der minimale Tick liegt bei 0,10 Punkten und einem Tickwert von 0,50 USD. Das Kürzel für diesen Kontrakt ist “M2K”.

Auf die jeweiligen und bisweilen recht unterschiedlichen Margin-Anforderungen gehe ich aufgrund einiger Besonderheiten unten noch weiter ein.

„Russell 2000“: hier wenig beachtet, aber wichtig

Während die ersten drei Indizes in ihrer Ausrichtung und Zusammensetzung bekannt sein dürften, verdient der eher weniger wahrgenommene Russell 2000 zusätzliche Beachtung. Er leitet sich aus dem Russell 3000 ab, der als einer der weltgrößten Aktien-Indizes gilt und die 3000 US-Aktien mit der stärksten Marktkapitalisierung enthält. Demnach repräsentiert dieser Index rund 98 % der amerikanischen Aktienmärkte.

Der Russell 2000 beinhaltet die 2000 kleinsten Aktienunternehmen aus dem vorgenannten Index. Daneben gibt es noch den Russell 1000, der folgerichtig die 1000 stärksten Unternehmen enthält. Dieser gilt auch als Konkurrenzprodukt zum S&P 500 von Standard & Poor’s.

Welche deutschen Broker bieten Micro Futures an?

Es gibt einiges, das dafür spricht, die Micro E-mini Futures bei einem deutschen Broker zu handeln. Aber wie so oft gibt es auch Argumente, die dagegen sprechen. Einige der Vorteile sind sicher der deutschsprachige Support, eine Kontrolle durch die Bafin und damit gegebenenfalls die Durchsetzung von Ansprüchen gegenüber dem Broker, sowie die Vereinfachung der steuerlichen Handhabung von Gewinnen mit Blick auf die Abgeltungssteuer.

Bei Brokern außerhalb Deutschlands oder gar der EU kann sich aber das Letztere auch als Vorteil ergeben, wenn man sich in der Lage sieht, seine Gewinne selbst zu versteuern bzw. geleistete Steuerzahlungen im Ausland zurückzufordern. Darüber hinaus dürfte aber die Frage der Handelskosten und möglicherweise auch die nach den Margin-Anforderungen eine entscheidende Rolle spielen.

Deutsche Future-Broker im Vergleich

Mittlerweile bieten einige deutsche Future-Broker die Micro E-mini Futures an. Ein Blick auf die unterschiedlichen Konditionen sollte sich allerdings vorab lohnen. Ich habe dazu mehrere Broker angeschrieben. Geantwortet haben die Broker WH SelfInvest, Lynx, Sino und Captrader. So hat bislang nur Captrader eine klare Aussage darüber gemacht, dass es sich bei den angegebenen Kosten um Halfturns handelt.

Der Broker Lynx verlangt 4,00 Euro je Kontrakt und ist damit der bislang teuerste. Besser kommt man weg bei der Sino AG. Hier kostet der Kontrakt nur 2,60 Euro für CME Futures, also schon deutlich weniger. Allerdings gehört Sino eher zu den Brokern für echte Heavy Trader. Die Mindesteinzahlung beträgt hier 25.000 Euro und der Preis je Kontrakt bezieht sich auf 1 bis 800 Stück je Monat. Ab dem 801. Kontrakt sinken die Handelskosten auf jeweils 1,60 Euro.

Micro E-mini Futures gehen noch günstiger

Am günstigsten scheint in Deutschland bisher der Broker Captrader zu sein, der ein Introducing Broker von Interactive Brokers in Großbritannien ist. Captrader hat somit zwar seinen Sitz in Deutschland, das Konto wird jedoch auf der Insel geführt.

Die Kosten je Kontrakt liegen hier im Vergleich bei niedrigen 1,25 Euro. Außerdem macht Captrader als einziger direkt auf der Website Angaben zu den erforderlichen Margins. Anhand einer einfachen Formel zur Errechnung der Margin kommt der Broker beispielsweise auf derzeit 391 USD für den Dow Jones Micro E-mini-Future.

Da die Seite von WHSelfInvest zum Zeitpunkt der Erstellung dieses Artikels nicht aufrufbar war, können zu deren Kosten im Augenblick keine Angaben gemacht werden. Da ich aber eine Mail bekommen habe, dass die Micro E-mini Futures nach gesonderter Freischaltung verfügbar sind, werden sie zumindest handelbar sein.

Micro Futures außerhalb Deutschlands handeln

Ein Vergleich der Handelskosten mit Brokern, die ihren Sitz nicht in Deutschland haben, macht deutlich, warum der Handel dort trotz Abwägung von Vor- und Nachteilen eventuell sinnvoller ist. Als naheliegenden Referenzbroker habe ich “AMP Futures” ausgewählt. Dieser kommt zwar aus den USA, hat aber für das Europa-Geschäft zusätzlich einen Sitz in Zypern.

AMP offeriert derzeit folgende Margins für die vier Micros:

- S&P 500 (MES) – 40,00 USD / Maintenance Margin gemäß CME: 600,00 USD

- Nasdaq 100 (MNQ) – 50,00 USD / Maintenance Margin gemäß CME: 760,00 USD

- Dow (MYM) – 50,00 USD / Maintenance Margin gemäß CME: 590,00 USD

- Russell 2000 (M2K) – 25,00 USD / Maintenance Margin gemäß CME: 355,00 USD

Die Handelskosten beim Future-Trading schonen das Konto

Diese geringen Margins von AMP Futures sind aus meiner Sicht bislang unschlagbar. Hinzu kommen noch die unglaublich günstigen Handelskosten. Mit 0,62 USD Commission je Halfturn und somit nur 1,24 USD für die komplette Roundturn wird der Handel der Micro E-mini Futures enorm preiswert und kostensparend. Da lässt sich sogar mit sehr kleinen Konten intraday ausgesprochen gut handeln. Für Overnight-Positionen muss man natürlich die erhöhten Maintenance Margin-Anforderungen berücksichtigen.

Bei allen Future Brokern, den deutschen wie den nicht deutschen, muss zudem berücksichtigt werden, dass Kosten für den Bezug von Realtime-Kursen, insbesondere für die so genannten Level-2-Echtzeit-Daten anfallen können. Je nach Broker werden diese jedoch verrechnet, wenn man ausreichend Umsatz generiert hat. So zum Beispiel bei Captrader und der Sino AG.

Mein Fazit für den Handel mit Micro E-mini Futures

Aus meiner Sicht ist der Chicago Mercantile Exchange mit den vier neuen Micro E-mini Futures ein ganz großer Wurf gelungen. Im Gegensatz zum Mini-Dax der Eurex, bei dem für manchen Trader die Liquidität etwas zu wünschen übrig lässt, dürfte die CME zur Freude der Händler über kurz oder lang damit kaum Probleme haben. Schließlich nimmt sie in dieser Hinsicht eine Spitzenposition ein, so dass es ihr an Liquidität nicht mangeln wird.

Darüber hinaus sind die Anforderungen hinsichtlich der Margin sowie der Kommissionen für den Handel so niedrig, dass selbst kleinere Retail-Konten vom echten Future-Handel profitieren können. Zwar liegen die Kosten bei deutschen Brokern in etwa und unter Berücksichtigung aller Nebeneffekte auf demselben oder einem leicht höheren Niveau, wie das reine CFD-Trading. Dafür allerdings lässt sich ein transparentes börsengehandeltes Produkt nutzen, und nicht das irgendeines CFD-Emittenten oder Broker, der im schlimmsten Fall Market-Maker ist.

Unter den Aspekten des Risikomanagements erscheinen die neuen Futures ebenfalls vorteilhaft. Durch den geringen Tickwert ist eine sinnvolle Skalierung von Positionen möglich, ohne auch kleinere Konten gleich zu sehr ins Risiko zu setzen.

Greift man auf einen nicht deutschen Broker wie AMP-Futures zurück, ist der Handel mit den Micro E-mini Futures nicht nur wesentlich günstiger und schlägt das Kostenverhältnis zu CFDs deutlich. Sondern darüber hinaus sind die Margins nach den Regulierungen der ESMA für den CFD-Handel unvergleichbar niedriger. Nicht zuletzt durch die dadurch gewonnene Möglichkeit der Skalierung von Positionen stellen die Micro Futures der CME somit eine echte Alternative zum CFD-Trading dar. Selbst wenn man bisher nur Micro-CFDs gehandelt hat.

Häufige Fragen zu Micro Futures

Was sind Micro-Futures?

Micro-Futures sind kleinere Versionen von Standard-Futures-Kontrakten. Sie ermöglichen es Anlegern, Futures-Kontrakte in kleineren Größen zu handeln, was den Handel für eine breitere Anlegerschicht zugänglicher macht.

Wie unterscheiden sich Micro-Futures von Standard-Futures?

Im Vergleich zu Standard-Futures-Kontrakten haben Micro-Futures niedrigere Margin-Anforderungen und kleinere Kontraktgrößen.

Für welche Anleger sind Micro-Futures geeignet?

Micro-Futures können für Anleger geeignet sein, die neu im Futures-Handel sind oder ein begrenztes Kapital haben. Sie können auch für erfahrene Anleger von Vorteil sein, die kleinere Positionen zur Absicherung von Portfolios oder spekulativen Positionen benötigen.

Welche Basiswerte sind für Micro-Futures verfügbar?

Micro-Futures sind auf eine Vielzahl von Basiswerten verfügbar, einschließlich Aktienindizes, Währungen und Rohstoffen.

Wie wird der Preis von Micro-Futures bestimmt?

Wie bei Standard-Futures-Kontrakten wird der Preis von Micro-Futures durch Angebot und Nachfrage bestimmt. Anleger können von steigenden oder fallenden Preisen profitieren, indem sie Long- oder Short-Positionen einnehmen.

Wo werden Micro-Futures gehandelt?

Micro-Futures werden an regulierten Börsen gehandelt und unterliegen denselben Regeln und Vorschriften wie Standard-Futures-Kontrakte.

Welche Risiken sind mit dem Handel von Micro-Futures verbunden?

Futures-Kontrakte bergen ein hohes Maß an Risiko und sind nicht für alle Anleger geeignet. Anleger sollten sich bewusst sein, dass sie ihr gesamtes investiertes Kapital verlieren können und nur mit Geld handeln sollten, das sie sich leisten können, zu verlieren.

Wo kann ich mehr über Micro-Futures erfahren?

Anleger können mehr über Micro-Futures von verschiedenen Quellen wie Börsen, Brokerfirmen und Finanzpublikationen erfahren. Es ist wichtig, gründlich zu recherchieren und professionelle Beratung einzuholen, bevor man in den Handel mit Micro-Futures einsteigt.

Wie kann ich Micro-Futures handeln?

Anleger können Micro-Futures über einen Futures-Broker handeln, der den Handel auf regulierten Börsen ermöglicht. Es ist wichtig, sich mit den Handelsplattformen, Gebührenstrukturen und Risiken vertraut zu machen, bevor man in den Handel einsteigt.