Optionsstrategien erklärt in 30 Sekunden

- Es gibt viele verschiedene Optionsstrategien, die Händler nutzen können, je nach Marktsituation und Risikobereitschaft. Einige gängige Strategien sind der Kauf von Calls und Puts, Covered Calls, Iron Condors und Butterfly Spreads.

- Optionsstrategien ermöglichen es Händlern, das Risiko zu steuern und zu begrenzen. Durch den Einsatz von Optionen kann ein Händler das Risiko auf einen bestimmten Betrag begrenzen oder sogar eine risikofreie Position schaffen.

- Optionen bieten die Möglichkeit, mit einem relativ kleinen Kapitaleinsatz große Positionen zu kontrollieren. Dies kann sowohl Chancen als auch Risiken erhöhen.

- Optionen können mit anderen Finanzinstrumenten wie Aktien und Anleihen kombiniert werden, um komplexe Strategien zu erstellen, die verschiedene Marktszenarien abdecken.

- Der Wert einer Option wird durch verschiedene Faktoren beeinflusst, einschließlich des Zeitwerts. Da Optionen ein Verfallsdatum haben, verlieren sie mit der Zeit an Wert, was bei der Strategieentwicklung berücksichtigt werden muss.

- Erfolgreiche Optionsstrategien erfordern eine gründliche Analyse des Marktes und der zugrunde liegenden Vermögenswerte. Dies kann technische und fundamentale Analyse umfassen.

- Einige Optionsstrategien können sehr komplex sein und erfordern ein hohes Maß an Fachwissen und Erfahrung.

- Nicht alle Optionen sind gleich liquide. Die Auswahl der richtigen Optionen und Märkte ist entscheidend, um sicherzustellen, dass Positionen bei Bedarf geschlossen werden können.

Welche Optionsstrategien gibt es?

Im bisherigen Verlauf der Artikelreihe “Grundlagen im Optionshandel” wurde die Funktionsweise des Handelsinstruments Optionen dargestellt. Mit diesem Grundlagenwissen lassen sich bereits direktionale Trades auf Basiswerte umsetzen und das Portfolio mit Prämieneinnahmen ergänzen. Dies stellt bereits die einfachste Möglichkeit einer Optionsstrategie dar. Je nach Markt und Handelsansatz kann jedoch ein unerwünschtes Risiko entstehen. Dann bietet sich die umfangreiche Möglichkeit an, Optionen miteinander kombinieren zu können.

Kauf von Calls oder Puts

Wie der Kauf von einzelnen Calls oder Puts abläuft, ist in den verlinkten Artikeln beschrieben. Als Optionsstrategie lassen sie sich anwenden, um eine Trade auf einen Basiswert, beispielsweise eine Aktie, mit Hebelwirkung umzusetzen. Dies kann auf steigende Kurse mit einem Call oder auf fallende Kurse mit einem Put geschehen.

Das Risiko ist in beiden Fällen auf die bezahlte Prämie begrenzt. Entsprechendes Gewinnpotential entsteht durch die Kursbewegung des Underlyings (Basiswert) und erfährt durch die Hebelwirkung (bei Aktien in der Regel 1:100) einen deutlichen Schub.

Stillhalter – Optionen schreiben auf der Verkäuferseite

Interessant ist für entsprechende Handelsideen auch die Möglichkeit, Sowohl Put- als auch Call-Optionen verkaufen zu können (eine geläufige Bezeichnung ist auch, Optionen zu schreiben). Damit lässt die Gegenposition der zuvor beschriebenen Kaufoptionen einnehmen, welche durch das Gutschreiben der Optionsprämie belohnt wird. So lange die Option nicht ins Geld läuft, kann der Verkäufer “stillhalten” und am Ende die Prämie vereinnahmen. Auch diese Vorgehensweise ist in den Artikeln dazu erläutert (Übersicht am Ende).

Da mit solch “nackten” Optionsstrategien auch ein gewisses Risiko einhergeht, haben sich für derartige Positionen bestimmte Management-Vorgaben bewährt. Auch die Kombination von Optionen bietet sich zur Risikobegrenzung an. Eine verkaufte Option wird unter Optionshändlern auch als “Short Put” oder “Short Call” bezeichnet. Das “Short” bezieht sich in diesem Fall nicht auf die Kursrichtung, sondern auf die Position, die man eingeht: Sell to open. Damit ist gemeint, dass das Handelsinstrument (die Option) verkauft wird, obwohl es nicht im Depot ist. Um die Position zu schließen (Glattstellen) muss die entsprechende Gegenposition eingegangen werden = Buy to close.

Was ist ein Strangle? Calls und Puts kombinieren

Ein Strangle gehört zu den Optionsstrategien, die mit Hilfe jeweils eines aus dem Geld (OTM) liegenden Calls und Puts mit unterschiedlichen Ausübungspreisen umgesetzt werden. Beide Optionen verfallen zum gleichen Zeitpunkt. Ein Strangle lässt sich sowohl auf der Käufer- als auch auf der Stillhalterseite umsetzen, woraus sich entsprechend unterschiedliche Verläufe ergeben.

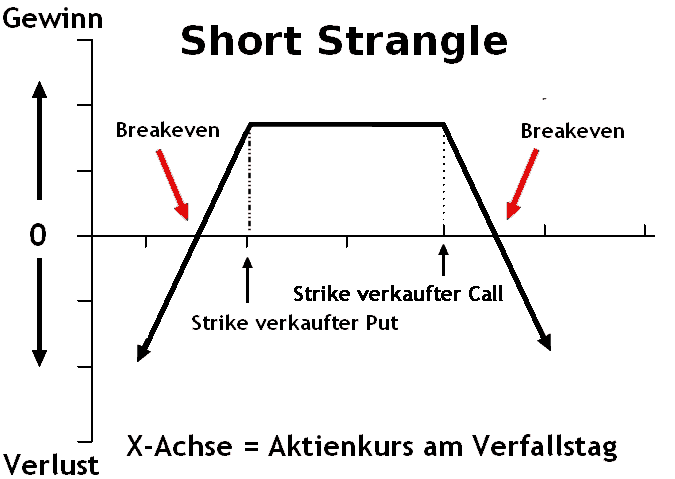

Wenn sowohl der Call als auch der Put verkauft werden, wird die resultierende Position als Short Strangle bezeichnet. Das beste Szenario bei einem Short Strangle tritt ein, wenn beide Optionen wertlos verfallen. Damit kann die für den Verkauf der beiden Optionen erhaltene Prämie zum maximalen Gewinn führen.

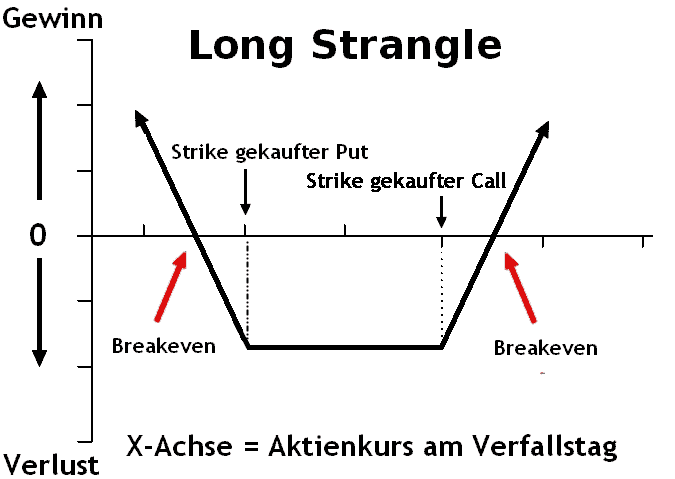

Werden sowohl der Call als auch der Put gekauft, handelt es sich bei der Optionsstrategie um einen Long Strangle. Hier sollte der Kurs des Basiswerts deutlich über einen der Ausübungspreise steigen oder fallen, um einen Profit zu erzielen. Die Position kann dann für mehr als den ursprünglichen Kaufpreis des Strangles verkauft werden, womit der Gewinn stark von der Kursbewegung des Basiswerts abhängt.

Woraus besteht ein Long Strangle?

- Kauf einer Out-of-the-Money (OTM) Call-Option.

- Kauf einer Out-of-the-Money (OTM) Put-Option.

- Beide Optionen verfallen zum gleichen Termin.

- Der Long-Strangle ist eine definierte Risikoposition, bei der sich der maximale Verlust auf die gezahlte Gesamtprämie beschränkt. Die Rentabilität hängt von einer wesentlichen Aktienbewegung über einen der Streiks hinaus ab. Im Gewinn-Verlust-Profil wird der mögliche Verlauf veranschaulicht.

Wie sind Short Strangle Optionsstrategien aufgebaut?

- Verkauf einer Call-Option aus dem Geld (OTM).

- Verkauf einer Put-Option aus dem Geld (OTM).

- Beide Optionen teilen sich in der Regel den gleichen Verfallstag.

- Der Short Strang ist eine undefinierte Risikoposition, da sich der maximale Verlust auf der Call-Seite nicht bestimmen lässt. Die Rentabilität hängt von minimalen Aktienbewegungen, Zeitwertverlust und Entwicklung der impliziten Volatilität ab. Das Gewinn-Verlust-Profil zeigt, wo die profitablen und verlustgefährdeten Zonen dieser Optionsstrategie liegen.

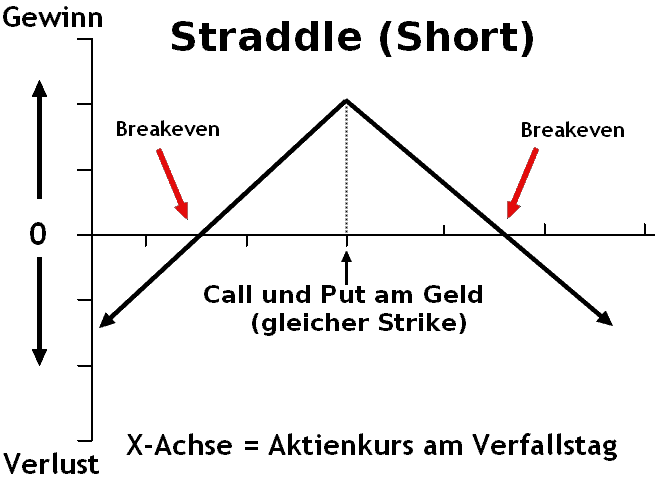

Was ist ein Straddle? Die bedeutenden Unterschiede zum Strangle

Sowohl Straddle als auch Strangle verwenden einen Call und Put mit gleichen Verfallsterminen. Der Hauptunterschied liegt in den Ausübungspreisen (Strikes)- beim Straddle werden Optionen am Geld (at the money/ATM) verwendet, während der Strangle aus Optionen besteht, die aus dem Geld (OTM) liegen. Verkaufte Strangles und Straddles haben ein undefiniertes Risiko, während die gekauften Varianten als definierte Risikopositionen gelten.

Wie ein Strangle im Optionshandel funktioniert

Ein Profit entsteht beim Short Strangle dann, wenn der zugrundeliegende Basiswert im Lauf der Zeit zwischen den Strikes bleibt. Auch eine Abnahme der impliziten Volatilität fördert die Gewinnentwicklung.

Der maximal zu erzielende Gewinn ist die Gesamtprämie, die für den Verkauf der beiden Optionen erhalten wurde. Der maximale potenzielle Verlust hingegen kann bei ungünstiger Entwicklung solcher Optionsstrategien immens sein.

Im Gegensatz dazu kann ein Long-Strangle bis zum Ablaufdatum profitieren, wenn das entsprechende Underlying durch den Strike des Calls oder Puts bricht oder sich die implizite Volatilität erhöht.

Berechnung der Breakeven-Punkte beim Long Strangle

Ein Long Strangle ist eine Optionsstrategie für steigende Volatilität. Sie wird bei der Erwartung eingesetzt, dass der Basiswert eine starke Kursbewegung macht, wobei die Richtung unbestimmt ist. Diese Strategie beinhaltet ein überschaubares Risiko und theoretisch unbegrenztes Gewinnpotenzial.

Um beim Verfall des Long Strangle den Break-Even zu erreichen, muss der Kurs des Basiswerts über den Strike des Calls steigen oder unter den Strike des Puts fallen. Die Kursbewegung muss darüber hinaus noch die insgesamt gezahlte Prämie hereinholen, um eine Chance auf Gewinne zu haben. Die Werte lassen sich wie folgt berechnen:

- Oberer Break-even-Punkt = Strike des Long Calls + erzielte Prämie

- Unterer Break-even-Punkt = Strike des Long Puts – eingenommene Prämie

Die Position erzielt einen Profit, wenn der Aktienkurs beim Verfall über beziehungsweise unter dem jeweiligen Break-even-Punkt notiert. Während der Laufzeit können bereits Gewinne entstehen, wenn es zu einem schnellen Kurswechsel in eine Richtung kommt und der Trader den Strangle zu einem höheren Preis verkaufen kann, als er ihn gekauft hat.

Wo liegen die Breakeven-Punkte beim Short Strangle?

Um beim Short Strangle den Break-even zu erreichen, darf der Aktienkurs nicht über die Ausübungspreise des Calls und Puts hinauslaufen. Ein zusätzlicher Puffer ergibt sich durch den Gesamtbetrag der Prämie, die beim Verkauf beider Optionen eingenommen wurde.

Die Position erzielt bei Fälligkeit Gewinne, wenn der Aktienkurs innerhalb der Break-even-Punkte notiert. Um diese zwei Punkte für einen Short Strangle zu berechnen, können die folgenden Formeln verwendet werden:

- Oberer Break-even-Punkt = Strike des Short Calls + erzielte Prämie

- Unterer Break-even-Punkt = Strike des Short Puts – eingenommene Prämie

Mit einem Short Strangle setzt man auf stagnierendes Kursverhalten des zugrunde liegenden Basiswerts. Bei einem Long Strangle wettet man auf eine eher impulshafte, große Bewegung des Kurses im Underlying.

Empfehlung für das Management von Short Strangles

Gerade mit Blick auf das Risiko eines verkauften Calls ist es ratsam, den Verlauf eines offenen Short Strangles aufmerksam zu verfolgen, damit rechtzeitig eingegriffen werden kann. Da diese Optionsstrategien auch von sinkender impliziter Volatilität profitieren, sollte sie bei hohen IV-Werten aufgesetzt werden. Damit steigt die Wahrscheinlichkeit, das Gewinnziel schneller zu erreichen.

Ausstieg aus der Position:

- Als erstes Gewinnziel hat sich in der Regel die Hälfte des maximalen Gewinns bewährt. Hier bietet sich an, die Position für 50 % der Prämie, die bei Eröffnung erhalten wurde, zurückzukaufen. Dies kann sowohl Teilgewinne einschließen als auch ein komplettes Glattstellen, um eine neue Position zu eröffnen.

- Sollte die Strategie gegen einen laufen und der Basiswert starke Bewegungen machen, wird in der Regel ein Ausstieg bei 200 % angepeilt, also sobald sich die ursprüngliche Prämie verdoppelt hat.

Mögliches Management / Rollen:

- Defensive Taktiken zielen auf das Sammeln von mehr Prämie, um die Breakeven-Marken zu optimieren und die Kostenbasis zu verringern.

- Bei Short Strangles hat es sich bewährt, die profitable Seite näher an den Aktienkurs zu Rollen, sobald der Strike der Verlustseite durchbrochen wird. Dies gilt jedoch eher für moderat laufende Märkte, bei starken Bewegungen sollte die 200 % – Regel angewendet werden.

Anwendungsbeispiele für die Strangle Optionsstrategien

Beispiel für den Short Strangle:

- Ein Trader rechnet mit einer Seitwärtsphase oder geringen Kursbewegungen in der Zeit bis zum Verfallstag. Er verkauft einen Short-Strangle und erhält eine Prämie für Call und Put-Optionen, die aus dem Geld notieren.

- Innerhalb der Breakeven-Punkte arbeitet der Zeitwertverfall für den Stillhalter, auch ein Sinken der impliziten Volatilität kommt der Position entgegen.

Tradeansatz für einen Long Strangle:

- Der Trader erwartet eine große Bewegung im Basiswert, beispielsweise der Tesla-Aktie, und kauft einen Long Strangle mit Call und Put Optionen aus dem Geld.

- Der Trade kann – ähnlich wie eine Aktienposition – über Kursziele zur Gewinnmitnahme gesteuert werden, sobald die Bewegung über die Breakeven-Punkte hinausgeht.

Spreads: Optionskombinationen mit definiertem Risiko

Grundsätzlich lassen sich Strategien aus kombinierten Optionen in zwei Gruppen einteilen. Zum einen können Kombinationen erstellt werden, die innerhalb bestimmter Kursbewegungen einen Gewinn generieren, jedoch bei weiter laufendem Kurs deutliche Verluste einfahren.

Auf der anderen Seite können Optionen auch so zusammengestellt werden, dass im Verlustfall eine Höchstgrenze von Beginn des Trades an feststeht. Mit diesen Strategien möchte ich an dieser Stelle beginnen.

Was sind Spreads?

Diese Kombination besteht in der Regel aus zwei Optionen gleichen Typs (Put oder Call) und derselben Laufzeit (vertikaler Spread) auf einen Basiswert. Als Bestandteil des Trades wird eine Option verkauft und die andere gekauft. Je nach Auswahl der Strikes wird dann zur Tradeeröffnung eine Prämie gezahlt (Debit) oder eingenommen (Credit).

In beiden Fällen ist sowohl der zu erzielende Gewinn als auch der maximal mögliche Verlust von Beginn an definiert. Die Bezeichnung “Spread” ist aus der Tatsache entstanden, dass die Strikes mit einem Abstand aufgesetzt werden.

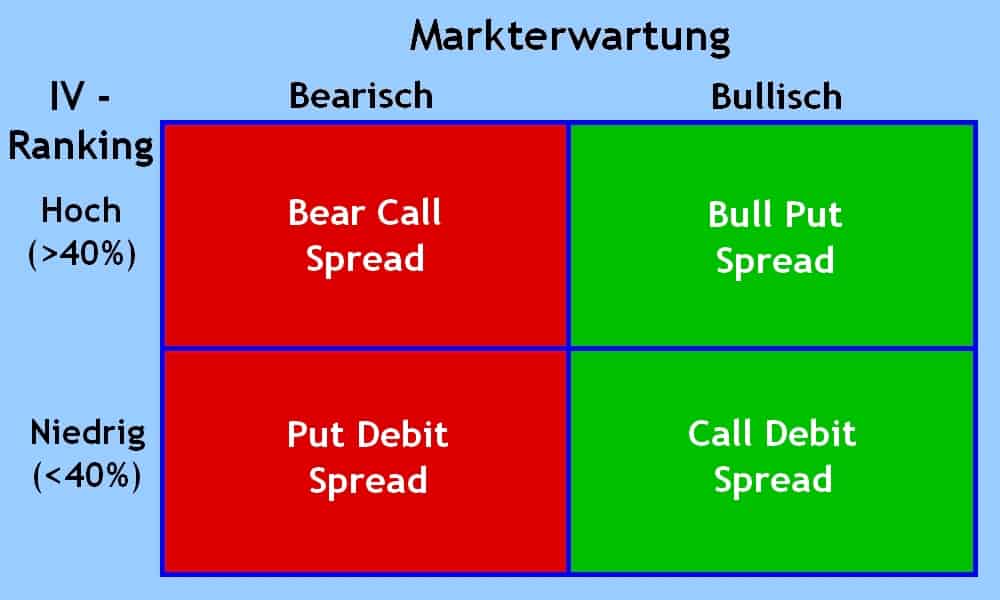

Vertikale Spreads können genutzt werden, um bestimmte Markterwartungen umzusetzen. Die zur Situation im Basiswert passende Strategie lässt sich über die folgende Grafik bestimmen.

Grundsätzliche Risiken bei Spreads

Da ein Teil der vorgestellten Optionsstrategien aus einer verkauften Position besteht, ergibt sich eine Reihe von zusätzlichen Risiken, die es zu beachten gilt.

Risiko der vorzeitigen Ausübung

Optionen amerikanischer Art können vom Inhaber (Käufer) jederzeit ausgeübt werden. Da der verbleibende Zeitwert in diesem Moment für den Optionsinhaber verloren geht, wird dieses Recht eher zur Gewinnmitnahme wahrgenommen und betrifft normalerweise Optionen, die deutlich im Geld sind.

Plötzliche Veränderungen in der Bewertung einer Aktie und ein damit verbundener Kurssprung können eine solche Lage herbeiführen und den Spread sprengen. Die daraus resultierende Aktienposition lässt sich durch Ausüben der verbliebenen Option wieder auflösen oder durch weitere Strategien managen.

Risiken zum Verfallstag

Falls verkaufte (Short-) Optionen über den Verfallstag gehalten werden, besteht bei Optionen im Geld das Risiko einer Zuteilung. Hier ist zu beachten, dass die Optionen mit Börsenschluss nicht mehr handelbar sind, der Basiswert selbst jedoch in der außerbörslichen Session noch Kursänderungen erfahren kann.

Der Verfallstag ist in der Regel ein Freitag, die Information über eine erfolgte Zuteilung erhält der Trader am Montag nach dem Verfall. Daraus resultiert eine Aktienposition mit einem entsprechenden Kursrisiko über das Wochenende.

Falls die andere Option des Spreads zum Verfall aus dem Geld ist, findet keine Ausübung statt, um die Aktienposition zu neutralisieren. Der Effekt der Risikobegrenzung ist damit ausgehebelt.

Debit Spreads

Um einen Debit-Spread zu eröffnen, wird eine Option gekauft und eine weitere, mit niedrigerem Preis, verkauft. Aus der Differenz ergibt sich die Höhe der zu zahlenden Prämie (Kaufpreis). Der Grundgedanke dabei ist, die Kosten für eine gekaufte Option durch die Einnahme der Prämie aus der verkauften Option zu reduzieren. Als Resultat ergibt sich ein geringerer Maximalverlust. Dieser wird jedoch durch eingeschränktes Gewinnpotential erkauft. Behält man dabei im Auge, dass ein solcher Trade durch die Laufzeit sowieso zeitlich begrenzt ist, lässt sich auch das verschmerzen.

Debit Spreads eignen sich gut für direktionale Trades, also wenn im Basiswert eine Kursbewegung in eine bestimmte Richtung erwartet wird. Von der Konstruktion her wird empfohlen, diese Trades im Umfeld niedriger Volatilität aufzusetzen. Grundsätzlich wäre dazu ein IV-Ranking des Basiswerts von unter 40% heranzuziehen.

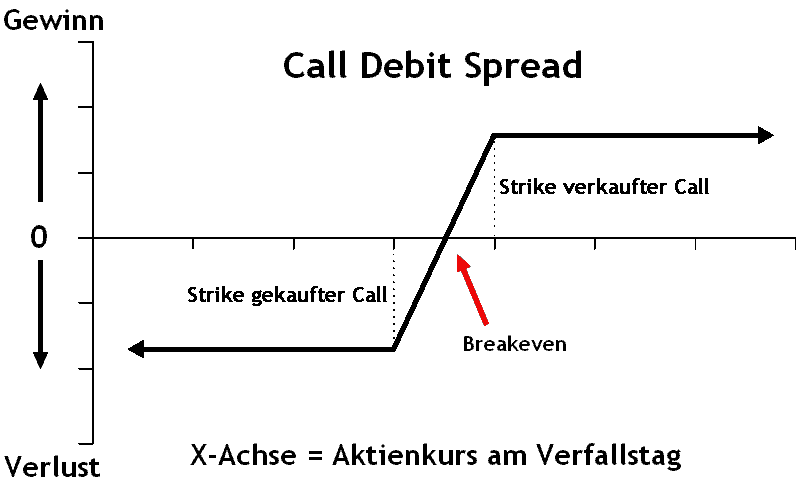

Call Debit Spread

Mit einem bullischen Call-Spread sind Gewinne bei steigenden Kursen möglich. Der Kauf einer Call-Option (in der Regel am oder im Geld) wird durch den Verkauf einer Call-Option (folglich am oder aus dem Geld) gegenfinanziert. In jedem Fall befindet sich der Basispreis (Strike) des gekauften Calls unter dem Strike des verkauften Calls.

Der daraus resultierende Kaufpreis der Kombination entspricht auch gleichzeitig dem maximal möglichen Verlust dieser Optionsstrategie. Ein am Verfallstag maximal möglicher Gewinn ergibt sich aus dem Abstand der Strikes abzüglich des Kaufpreises:

- Maximal möglicher Gewinn = Oberer Strike – unterer Strike – Kaufpreis der Kombination

- Maximal möglicher Verlust = Kaufpreis der Kombination

- Breakeven = unterer Strike + Kaufpreis der Kombination

Ein großer Vorteil dieser Strategie im Vergleich zum reinen Kauf eines Calls liegt darin, dass der Nachteil einer gekauften Option (Zeitwertverlust) durch den aus der verkauften Option erhaltenen Zeitwert mindestens kompensiert wird. Wird der Call Debit Spread richtig aufgesetzt, ergibt sich unter dem Strich ein Rabatt auf den inneren Wert der Kaufoption.

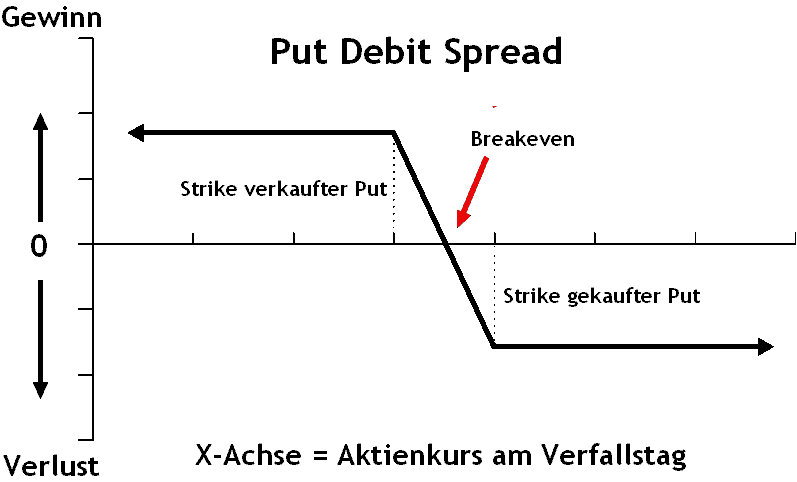

Put Debit Spread

Mit einem bärischen Put-Spread sind Gewinne bei fallenden Kursen möglich. Diese Optionsstrategien eignen sich auch als günstiger Hedge, wenn die Preise für einzelne Puts im Verhältnis zu hoch sind. Ähnlich wie beim Call-Debit-Spread wird der Kauf einer Put-Option am oder im Geld durch den Verkauf einer Put-Option am oder aus dem Geld gegenfinanziert.

Bei dieser Optionsstrategie befindet sich der Basispreis (Strike) des gekauften Puts über dem Strike des verkauften. Der Kaufpreis der Kombination entspricht auch hier dem maximal möglichen Verlust dieser Optionsstrategie. Ein maximal möglicher Gewinn ergibt sich aus dem Abstand der Strikes abzüglich des Kaufpreises.

- Maximal möglicher Gewinn = Oberer Strike – unterer Strike – Kaufpreis der Kombination

- Maximal möglicher Verlust = Kaufpreis der Kombination

- Breakeven = oberer Strike – Kaufpreis der Kombination

Auch bei der Kombination von Puts zu einem Debit-Spread gilt es, die Strikes zu einem guten Kompromiss auszubalancieren. Die Idee hinter der Kursbewegung im Basiswert sollte durch die Optionsstrategie abgebildet werden, damit sich ein gutes Chance-Risiko-Verhältnis ergibt.

Credit Spreads

Das Ziel von Credit Spreads ist eine Prämieneinnahme durch den Zeitwertverfall der Optionen. Dazu muss sich der Basiswert nicht zwingend in die veranschlagte Richtung bewegen. Auch ein moderat gegenteiliger Kursverlauf kann bei diesen Optionsstrategien zu einem Gewinn führen.

Um einen Credit-Spread zu eröffnen, wird eine Option mit hoher Prämie verkauft und eine weitere mit niedrigerer Prämie gekauft. Aus der Differenz ergibt sich die Höhe der Einnahme (Zeitwertgewinn).

Credit Spreads eignen sich gut für Trades mit flachen, aber auch direktionalen Kursverläufen des Basiswerts. Von der Konstruktion her wird empfohlen, diese Trades im Umfeld hoher Volatilität aufzusetzen. Ideal wäre dabei ein IV-Ranking über 40%.

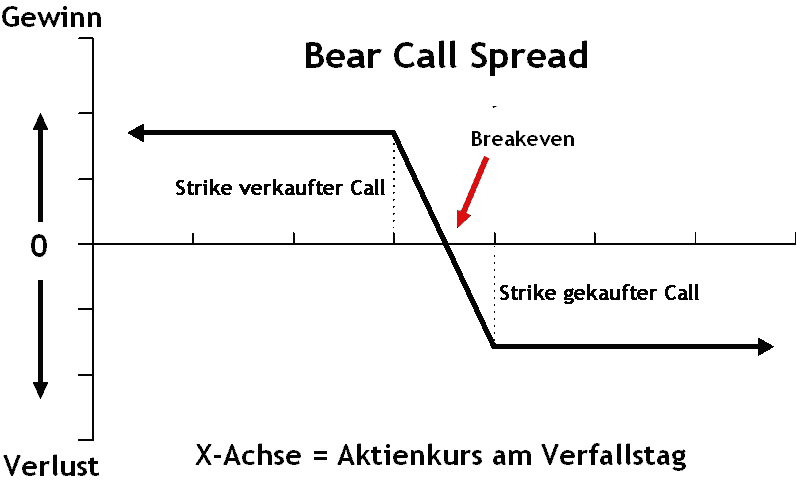

Bear Call Spread (Call Credit Spread)

Ein bärischer Call-Spread gewinnt bei fallenden Kursen. Da bei Aktienoptionen die Puts in der Regel etwas höher bepreist werden (Skew), sind zufriedenstellende Prämien für Calls mit etwas Detektivarbeit verbunden. Wenn im Gesamtmarkt die Bären das Ruder übernommen haben, ist das Absicherungsbedürfnis höher. Damit werden auch die Preise der Call-Optionen teurer, und es lassen sich gute Spreads bilden.

Der Verkauf einer Call-Option (in der Regel am oder aus dem Geld) birgt das Risiko des theoretisch unbegrenzten Verlusts, falls der Aktienkurs stark ansteigt. Zur Risikominimierung wird daher eine Call-Option zu einem niedrigeren Preis gekauft. In jedem Fall befindet sich der Basispreis (Strike) des gekauften Calls über dem Strike des verkauften Calls. Die daraus resultierende Prämieneinnahme entspricht auch gleichzeitig dem maximal möglichen Gewinn dieser Optionsstrategie.

Ein am Verfallstag maximal möglicher Verlust ergibt sich aus dem Abstand der Strikes abzüglich der eingenommenen Prämie:

- Maximal möglicher Gewinn = Prämieneinnahme (Credit) aus der Kombination

- Maximal möglicher Verlust = oberer Strike – unterer Strike – Prämieneinnahme

- Breakeven = unterer Strike + Prämieneinnahme der Kombination

Der Put Debit Spread (weiter oben) zeigt im Vergleich prinzipiell ein ähnliches Diagramm. Einen Vorteil bietet dagegen der Bear Call Spread mit der Möglichkeit, die Strikes weiter aus dem Geld platzieren zu können. Damit kann der Trade auch ohne folgende Kursbewegung gewinnen. Weiterhin bietet diese Optionsstrategie sogar einen Puffer gegenüber einer ungünstigen Preisentwicklung im Basiswert.

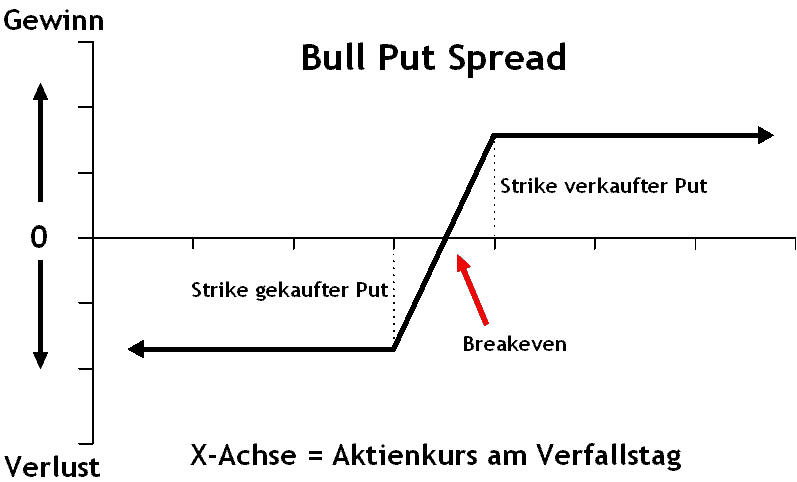

Bull Put Spread (Put Credit Spread)

Ein bullischer Put-Spread gewinnt bei steigenden Kursen. Da bei Aktienoptionen die Puts in der Regel etwas höher bepreist werden (Skew), ist dies unter den vertikalen Spreads die am häufigsten gehandelte Strategie.

Der Verkauf einer Put-Option (in der Regel am oder aus dem Geld) birgt das Risiko eines hohen Verlusts, falls der Aktienkurs stark fällt. Zur Risikominimierung wird daher eine Put-Option zu einem niedrigeren Preis gekauft. In jedem Fall befindet sich der Basispreis (Strike) des gekauften Puts unter dem Strike des verkauften Puts. Die daraus resultierende Prämieneinnahme entspricht auch gleichzeitig dem maximal möglichen Gewinn dieser Optionsstrategie.

Ein am Verfallstag maximal möglicher Verlust ergibt sich aus dem Abstand der Strikes abzüglich der eingenommenen Prämie:

- Maximal möglicher Gewinn = Prämieneinnahme (Credit) aus der Kombination

- Maximal möglicher Verlust = oberer Strike – unterer Strike – Prämieneinnahme

- Breakeven = unterer Strike + Prämieneinnahme der Kombination

Der Call Debit Spread (weiter oben) zeigt im direkten Vergleich ein ähnliches Diagramm. Der Vorteil für den Bull Put Spread liegt darin, beide Strikes weiter aus dem Geld platzieren zu können. Dadurch kann der Trade auch ohne direktionale Bewegung des Basiswerts einen Profit generieren. Ebenso bietet diese Optionsstrategie einen Puffer gegenüber einer ungünstigen Kursentwicklung im Underlying.

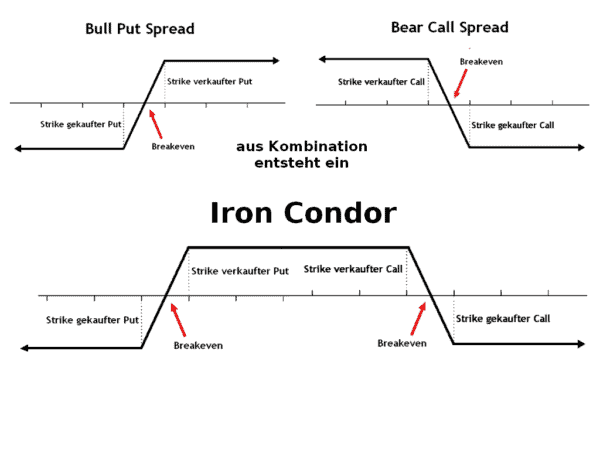

Was ist ein Iron Condor? Spreads kombinieren

Der Iron Condor gilt als eine der neutral ausgerichteten Optionsstrategien und hat ein definiertes Risiko. Er profitiert, sofern sich der Kurs des zugrunde liegenden Basiswerts in einer bestimmten Handelsspanne bewegt, von Zeitwertverfall und sinkender impliziter Volatilität. Die Iron Condor Optionsstrategie besteht aus einem Bull-Put-Spread und einem Bear-Call-Spread mit dem gleichen Verfallstag und kann in einer Order mit vier Legs aufgesetzt werden.

Aus einem anderen Blickwinkel lässt sich ein Iron Condor auch als Short-Strangle betrachten, dessen Verlustrisiko mit weiter außerhalb des Geldes (OTM) gekauften Call- und Put-Optionen begrenzt wird. Damit bietet sich die Möglichkeit, auf geringe Kursbewegung und einen Zusammenbruch der Volatilität zu setzen, wie es beispielsweise nach Bekanntgabe der Quartalszahlen von Aktiengesellschaften vorkommen kann.

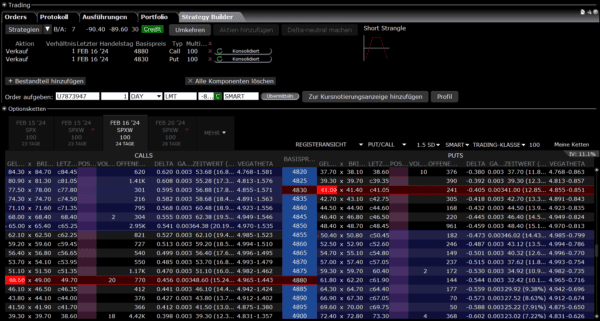

Wie wird ein Iron Condor aufgesetzt?

In der Trader Workstation von Interactive Brokers lassen sich die Bestandteile einer Optionsstrategie als zusammengefasste Order aufgeben. Alternativ können umfangreiche Konstruktionen auch gesplittet werden.

Beim Iron Condor würde sich anbieten, den Einstieg bei einer Kursbewegung innerhalb der erwarteten Spanne zu optimieren und erst den Teil der Strategie aufzusetzen, der näher am Geld ist. Läuft der Kurs dann in die andere Richtung, wird der zweite Teil hinzugefügt. Erfahrene Optionshändler sammeln auf diese Weise mehr Prämie ein.

Als vollständige Order hingegen besteht der Iron Condor aus vier einzelnen Optionen, auch Legs genannt. Bei gängigen Optionsbrokern lassen sich diese entsprechend auswählen und der Strategie hinzufügen. Im einzelnen werden folgende Positionen eingegangen:

- Verkauf einer Put-Option aus dem Geld (OTM)

- Kauf einer Put-Option, die weiter aus dem Geld liegt

- Verkauf einer Call-Option aus dem Geld (in der Regel mit gleichem Abstand vom Strike zum aktuellen Kurs des Basiswerts wie beim Short-Put)

- Kauf einer Call-Option weiter aus dem Geld, auch hier wird normalerweise der gleiche Abstand gewählt

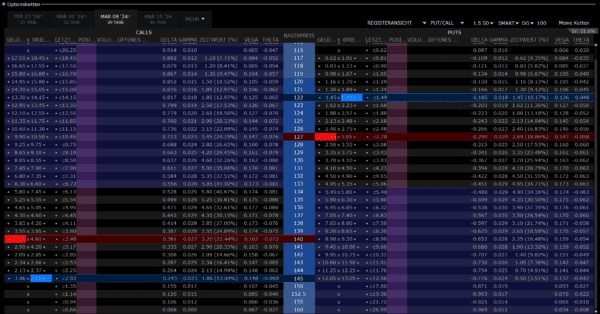

Für alle Legs wird der gleiche Verfallstag gewählt. In der Optionskette der TWS sieht das wie folgt aus:

Hier ist auch zu erkennen, dass die Optionsstrategie aus einem Bear Call Spread (Call Credit Spread) und einem Bull Put Spread (Put Credit Spread) zusammengesetzt wird.

Wie funktionieren die Iron Condor Optionsstrategien?

Ein Iron Condor ist eine neutrale Strategie, da die bullische Ausrichtung des Put-Spreads durch die bärische Natur des Call-Spreads ausgeglichen wird. Beide hedgen sich gegenseitig und profitieren von einem Verfall aus dem Geld.

Dazu sollte der Kurs des Underlyings im Verlauf des Trades zwischen den Short Strikes bleiben. Zusätzlich kommt ein Abnehmen der impliziten Volatilität dieser Strategie entgegen. Da es sich um einen Spread handelt, stehen der maximal mögliche Verlust und der erzielbare Gewinn von Beginn an fest.

Der maximale Gewinn kann erreicht werden, wenn der Basiswert zum Verfallszeitpunkt zwischen den Strikes der verkauften Optionen notiert. Dann verfallen alle Optionen wertlos und die eingenommene Prämie wird realisiert.

Der maximale Verlust wird ermittelt, indem man die erhaltene Prämie von der Breite des breitesten Spreads (falls die Spread-Breiten unterschiedlich sind) abzieht.

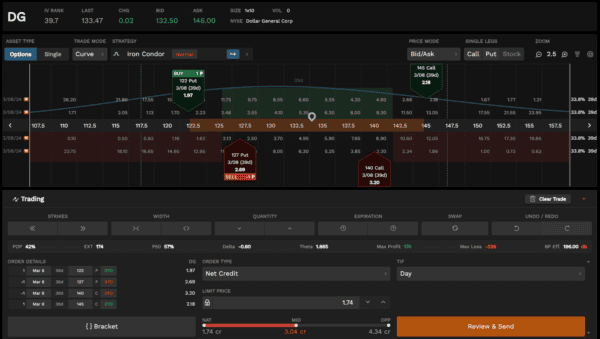

Beispiel für einen Iron Condor

Anhand eines Beispiels bietet sich die Möglichkeit, die Funktion der Iron Condor Optionsstrategie besser zu verstehen. Wir schauen auf Optionen der Dollar General Aktie (DG) beim Broker Tastytrade. Der Kurs des Basiswerts liegt bei $133,47 und die Optionen würden in 39 Tagen verfallen.

Eine Iron Condor Optionsposition würde sich nun wie folgt aufsetzen lassen:

- Verkauf der 140er Call-Option – Prämie von $3,20 erhalten

- Kauf einer 145er Call-Option – Kosten von $2,18

- Verkauf einer Put-Option mit Strike 127 und $2,69 einnehmen

- Absicherung über die 122er Put-Option für $1,97 kaufen

Die Optionsprämie für die Verkäufe des 127er Puts und des 140er Calls beträgt $5,89. Die Prämie für den Kauf der Absicherung aus 145er Call und 122er Put schlägt hingegen mit $4,15 zu Buche. Daraus würde sich Netto eine eingenommene Prämie von $1,74 ergeben, da in diesem Beispiel mehr Optionsprämie aus den verkauften Optionen erhalten wird als für die gekauften Optionen bezahlt werden muss.

Aufgrund der Handelsspanne (Spread) bei Optionen zwischen Kauf- und Verkaufspreis bietet sich immer eine Limit-Order an. Das Limit sollte zu Beginn über dem Mid-Preis (im Beispiel $3,04) liegen und schrittweise bis zur Ausführung gesenkt werden. Für die berechneten $1,74 würden wir direkt eine Ausführung bekommen, so dass im Beispiel damit weitergerechnet wird.

Wo liegt der maximale Gewinn beim Iron Condor?

Der maximale Gewinn lässt sich erreichen, wenn alle Optionen wertlos verfallen. Dazu müssen sie zum Verfallszeitpunkt aus dem Geld sein. Das maximale Gewinnpotenzial ist daher bei jedem Preis zwischen $127 und $140 gegeben, was in Bezug zum Aktienkurs einer Spanne von knapp zehn Prozent entspricht. Der maximale Gewinn vor Gebühren liegt dann bei $174, da für Aktienoptionen in der Regel ein Multiplikator von 100 angewendet wird.

Welches Verlustrisiko kann bei der Iron Condor Strategie entstehen?

Der maximale Verlust für diesen Trade beträgt $326. Dies wird über die Spread-Breite von $5,00 (Im Beispiel haben der Put- und Call-Spread die gleiche Breite) minus der erhaltenen Prämie ($1,74) multipliziert mit 100 = $326 (pro verkauftem Condor) berechnet. Dieser Fall tritt ein, wenn der Aktienkurs zum Verfallszeitpunkt in 39 Tagen unter $122 oder über $145 notiert, was eine Spanne von gut 17 % Kursbewegung bedeuten würde.

Wie wird der Breakeven des Iron Condors berechnet?

Der untere Breakeven-Preis für den Trade in Dollar General beträgt $125,26. Der verkaufte Put wird zum Verfallszeitpunkt bei diesem Aktienkurs einen inneren Wert von $1,74 haben, während alle anderen Optionen im Iron Condor wertlos verfallen sind. Der gesamte Trade endet nun mit einem Verlust von $174. Genau dieser Betrag wurde jedoch zum Zeitpunkt des Einstiegs in den Trade bereits als Prämie eingenommen, daher halten sich an diesem Punkt Gewinne und Verluste die Waage (abgesehen von entstandenen Ordergebühren).

Der obere Breakeven für den Iron Condor liegt bei 141,74 USD. Auch bei den Calls wird die verkaufte Option zum Verfallszeitpunkt einen inneren Wert von $1,74 haben, während die anderen Legs wieder wertlos verfallen. Wie auf der Unterseite deckt auch hier die Prämieneinnahme den entstandenen Verlust.

Kurz gesagt gilt für die Break Even Berechnung folgendes:

Auf der Oberseite = Strike des Short Calls PLUS Erhaltene Prämie

Auf der Unterseite = Strike des Short Puts MINUS Erhaltene Prämie

Empfohlene Eckdaten für die Optionsstrategie “Iron Condor”

Für den Erfolg einer solchen neutral ausgerichteten Strategie gibt es einige Grundregeln zu beachten, unter den ein solcher Trade aufgesetzt werden kann. Da der Profit von einer geringen bis moderaten Bewegung des Basiswerts abhängt, sollten für die Aktiengesellschaft, idealerweise auch für die betreffende Branche, keine Berichtstermine anstehen. Gleiches gilt für den Handel von Index- oder Futuresoptionen. Auch saisonale Effekte können eine Rolle spielen.

Da die Strategie auch von sinkender impliziter Volatität (IV) der betreffenden Optionen profitiert, empfiehlt sich ein Einstieg im Umfeld hoher IV. Hier kann sowohl das Ranking der IV (IVR) als auch das IV-Percentile herangezogen werden, um die Basiswerte entsprechend zu filtern.

Als Verhältnis von Spreadweite zu eingenommener Prämie hat sich 3:1 bewährt. Damit sollte die Prämie als Faustregel circa ⅓ des Spread-Abstands betragen. Im Beispiel lag die Spreadweite bei $5 womit sich die Prämie von $1,74 sogar über den anvisierten $1,66 realisieren ließ. Auch die durchschnittliche Kursbewegung und das Delta der Optionen kann herangezogen werden, um einen optimalen Iron Condor zu konstruieren.

Wie lässt sich ein Iron Condor managen?

Wie bei nahezu allen neutralen Optionsstrategien steigt mit Dauer des Trades auch das Risiko einer unvorteilhaften Kursbewegung. Daher hat sich bewährt, Gewinne lieber frühzeitig mitzunehmen. Hierdurch wird das Kapital für neue Trades frei und das Risiko über die Zeit deutlich minimiert.

Regel zum Ausstieg:

- Bewährt bei Stillhalterstrategien, die auf Prämieneinnahmen basieren, hat sich ein Rückkauf (beziehungsweise Glattstellen) sobald der Gewinn bei 50 bis 60 % der ursprünglichen Prämie liegt. Im Beispiel von Dollar General könnte man also eine Rückkauforder für den gesamten Iron Condor zu $0,95 in den Markt legen.

- Anders als bei den Optionen ohne Risikobegrenzung, wie beispielsweise dem Short Strangle, kann bei einem Iron Condor auf den Ausstieg per 200 % Regel verzichtet werden. Hier bietet sich für den Fall eines bevorstehenden Verlustes eher aktives Management an.

Mögliches Management:

- Da der Iron Condor aus zwei Spreads besteht, entsteht im Idealfall ein Gewinn auf der Seite, die nicht durch eine ungünstige Kursbewegung unter Druck steht. Allgemein wird diese als “ungetestete Seite” bezeichnet. Dann bietet sich an, den Spread weiter in Richtung des aktuellen Kurses zu “Rollen”. Dies bedeutet, den Spread zu schließen und einen neuen zu eröffnen, dessen Strikes näher an der Verlustseite der Strategie liegen.

- Dieses Vorgehen generiert schon eine Art Gewinnmitnahme, da die Prämie der Gewinnseite realisiert wird. Auf der anderen Seite bleibt der Trader im Spiel und kann, sobald der Kurs zurückkommt, den Verlust in der Position weiter reduzieren oder am Ende sogar noch einen Gewinn erzielen.

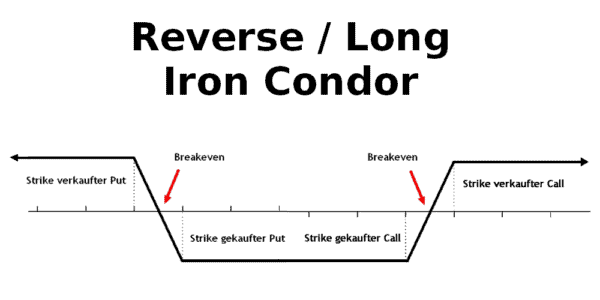

Was ist ein “Reverse Iron Condor”?

Ähnlich wie beim Strangle lässt sich auch beim Iron Condor eine gegenläufige Position aufsetzen. Dieser “reverse” Condor wird auch als Long Iron Condor bezeichnet. Auch diese Optionsstrategie hat ein begrenztes Risiko, anstatt einer Prämieneinnahme wird sie jedoch mit einem Netto-Debit aufgesetzt. Ein Gewinn entsteht hier erst, wenn sich der Preis deutlich in eine der beiden Richtungen bewegt.

Er ist damit das genaue Gegenteil eines regulären Iron Condors, bei dem sich der Trader gegen eine starke Kursbewegung positioniert. Ein Nachteil besteht darin, dass zuerst die bezahlte Prämie hereingeholt werden muss, bevor ein Gewinn entsteht. Dann kann der Kurs bereits wieder drehen, so dass der Trade weiter im Verlust liegt und sogar der Zeitwertverfall gegen die Position arbeitet.

Wie wird ein solcher “Reverse Iron Condor” konstruiert?

- Kauf eines Put aus dem Geld

- Verkauf eines Puts mit niedrigerem Strike, um die Kostenbasis des Long Puts zu reduzieren (ergibt einen Put Debit Spread)

- Kauf einer Call Option mit Strike über dem Kurs des Basiswerts (OTM-Call)

- Verkauf eines weiter aus dem Geld liegenden Calls, um die Kosten des Long Calls abzufangen (ergibt einen Call Debit Spread)

Solche Strategien eignen sich für Situationen, in denen bei niedriger IV starke Kursbewegungen zu erwarten sind. Da der Gewinn jedoch gedeckelt ist, würde sich eher ein Long Strangle oder Straddle anbieten, um bessere Erfolgsaussichten zu haben. Ein Ausbruch in eine bestimmte Richtung ließe sich demnach noch besser mit einem Long Call oder Put handeln.

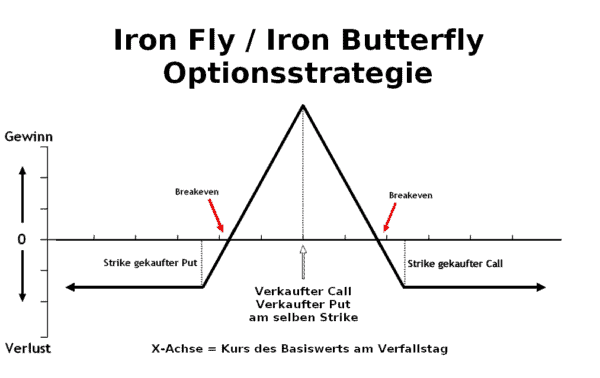

Iron Butterfly vs. Iron Condor: Wo liegen die Unterschiede?

Der Iron Condor und der Iron Butterfly bestehen aus ähnlichen Komponenten, es gibt jedoch einen entscheidenden Unterschied: Während der Iron Condor aus Credit-Spreads besteht, die aus dem Geld notieren, nutzt der Iron Butterfly jeweils einen am Geld liegenden Shot Put und Short Call, die sich in der Regel denselben Strike teilen.

Die vom iron Condor gewohnt breite Rentabilitätsspanne wird beim Iron Butterfly dadurch eingegrenzt, jedoch ist in der Spitze ein höherer maximaler Gewinn möglich. Allgemein führt dies zu schlechteren Break-even-Punkten, womit die Sensibilität für Kursbewegungen steigt.

Ein Nachteil entsteht durch die Tatsache, dass so gut wie immer eine der Optionen im Geld (ITM) notiert. Dadurch steigt das Risiko einer vorzeitigen Ausübung, was eine solche Strategie “sprengen” kann.

Die Breakeven-Punkte sowie maximaler Gewinn und Verlust werden wie beim iron Condor berechnet.

Video: Das Delta bei Optionen im Vergleich mit Aktienpositionen

FAQ zu Optionsstrategien

Was sind Optionsstrategien?

Optionsstrategien sind Handelspläne, die Optionen nutzen, um spezifische Ziele wie Gewinnmaximierung, Risikominderung oder Kostenreduzierung zu erreichen. Sie können einfach oder komplex sein und verschiedene Marktszenarien abdecken.

Welche Optionsstrategien gibt es?

Neben den im Artikel vorgestellten Spreads

Call Debit Spread

Put Debit Spread

Bear Call Spread (Call Credit Spread)

Bull Put Spread (Put Credit Spread)

gibt es noch zahlreiche weitere, die geläufigsten sind:

Butterfly

Straddle

Strangle

Iron Condor

und eine Reihe von komplexeren Strategien, die unterschiedliche Ansätze verfolgen. Grundsätzlich lässt sich mit Optionen nahezu jede Marktmeinung umsetzen.

Wie funktioniert eine Option?

Eine Option beinhaltet das Recht, eine festgelegte Menge des Basiswerts (das können Aktien, Futures, ETFs, Rohstoffe, Währungen, etc. sein) zum in der Option vereinbarten Preis (Strike bzw. Basispreis) zu kaufen (Call) oder zu verkaufen (Put). Weiterhin bestimmt der Verfallstag den Zeitraum, in dem das möglich ist beziehungsweise den Termin, an dem die Ausübung stattfindet.

Wie sicher sind Optionen?

Wie auch für den Handel mit Aktien werden für den Optionshandel gewisse Grundkenntnisse benötigt. Richtig angewendet, lassen sich mit Optionen im Vergleich zum direkten Investment in eine Aktie sowohl der Kapitaleinsatz als auch das Risiko deutlich verringern. Die Hebelwirkung kann mit Optionen zum Vorteil für den Anleger eingesetzt werden.

Was ist ein Covered Call?

Ein Covered Call ist eine Strategie, bei der ein Händler eine Call-Option verkauft und gleichzeitig den zugrunde liegenden Vermögenswert hält. Es wird oft verwendet, um zusätzliches Einkommen zu generieren.

Was ist ein Iron Condor?

Ein Iron Condor ist eine komplexe Strategie, die aus dem Verkauf und Kauf von vier verschiedenen Optionen besteht. Sie wird verwendet, um von geringer Volatilität zu profitieren.

Weiterlesen – Die Artikelreihe „Optionen handeln“

Folgende Teile dieser Serie sind bereits erschienen:

- #01 – Optionen handeln – Der erfolgreiche Einstieg

- #02 – Der Long Call

- #03 – Der Long Put

- #04 – Der Short Call

- #05 – Der Short Put

- #06 – Die Standardabweichung

- #07 – Implizite Volatilität und das IVR

- #08 – Optionsuniversum – Vorstellung der GuV Software

- #09 – Jens Rabe – Portrait des Optionshändlers

- #10 – Tastytrade – Der US-Broker für Optionen, Aktien, Futures

- #11 – Optionsstrategien (dieser Artikel)

- #12 – Trader Workstation (TWS) – Optionen handeln

Sie sind gerne eingeladen, mir im weiteren Verlauf zu folgen. Ich freue mich darauf, das Thema mit Ihren Fragen, Anregungen und konstruktiver Kritik dynamisch gestalten zu können.