Analysten, Broker & Börsenhändlerprüfung – das Wichtigste vorweg

- Zertifizierungen für Analysten und Börsenhändler sind professionelle Bezeichnungen, die ein Maß an Fachwissen und Kompetenz in ihren jeweiligen Bereichen demonstrieren. Diese Zertifizierungen werden in der Regel durch eine Kombination aus Ausbildung, Erfahrung und Bestehen einer Prüfung erworben.

- Die am häufigsten anerkannte Zertifizierung für Analysten ist die Bezeichnung Chartered Financial Analyst (CFA), die das Bestehen von drei Prüfungsstufen und den Abschluss von vier Jahren relevanter Berufserfahrung erfordert. Trader haben in der Regel keine standardisierte Zertifizierung, aber einige können eine Bezeichnung als Certified Trader von einem Berufsverband erhalten

- Die Anforderungen an Zertifizierungen variieren je nach Land und Region. In den USA müssen Analysten, Broker und Trader auch Vorschriften einhalten, die von Regulierungsbehörden wie der Securities and Exchange Commission (SEC) und der FINRA festgelegt wurden.

- Durch das Bestehen der Series-Zertifizierungsprüfung demonstrieren Personen ihre Kompetenz und Kenntnisse in den Bereichen Wertpapierregulierung und -praktiken. Diese Zertifizierung kann ihre Karriereaussichten verbessern und Möglichkeiten für eine Karriereentwicklung in der Wertpapierbranche eröffnen.

Inhalt

- Börsenhändler Xetra

- Börsenhändler Eurex

- Intensivstudium Capital Market Products and Portfolio Management

- Kompaktstudium Quantitative Investment Analysis

- Certified Financial Engineer (CFE)

- Certified Financial Modeler (CFM)

- Certified Financial Technician (CFTe)

- Master of Financial Technical Analysis (MFTA)

- Chartered Market Technician (CMT)

- Chartered Financial Analyst (CFA)

- Certified International Investment Analyst (CIIA)

- Sonstige Prüfungen und Zertifizierungen

- Series – Zertifizierungen im USA-Wertpapierhandel

- Fazit zu Prüfungen für Analysten, Börsenhändler und Broker

- Fragen & Antworten

CFA, CFM, CFE, CFTe, CMT, MFTA? Es gibt mittlerweile so viele Angebote, da ist es noch schwer, den Überblick zu behalten.

Viele möchten sich gerne in dem Bereich Börse (speziell Handel) weiterbilden, wenn möglich bei einer zertifizierten Institution oder mit Hilfe eines anerkanntes Abschlusses. Es gibt zahlreiche Möglichkeiten, doch helfen diese in irgendeiner Form auch, das eigene Trading zu verbessern? Was sind die Inhalte und welche Nutzen bringen diese. Wir werden Ihnen einmal die gängigsten Zertifizierungen im Bereich Börse vorstellen.

Börsenhändler XETRA (Zertifizierter Börsenhändler Kassamarkt)

Die Deutsche Börse bietet die Ausbildung zum Zertifizierten Börsenhändler Kassamarkt an.

Die Wissensvermittlung erfolgt in einem 5 tägigen Seminar.

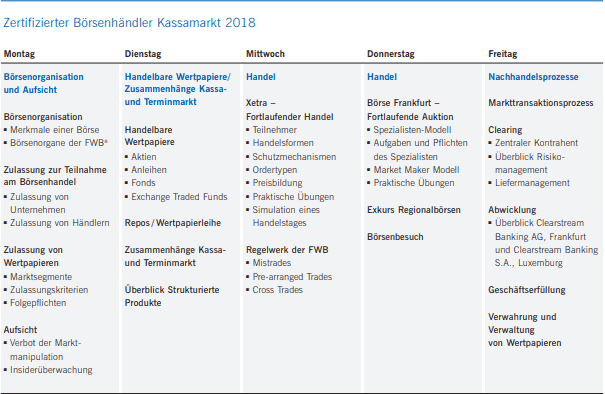

Überblick über das Programm zertifizierter Börsenhändler Kassamarkt. Die Kosten belaufen sich auf 2.950 €.

Die Prüfungszeit ist auf zwei Stunden angesetzt. Doch wird man die Prüfung in weit kürzerer Zeit erledigt haben. Aus einem Pool von 150 Fragen werden 50 Fragen ausgewählt. Insgesamt müssen 75 % der maximalen Punktzahl erreicht werden, um die Prüfung zu bestehen.

Das Seminar ist vorwiegend für private Leute oder Angestellte einer Firma, welches kein Xetra Mitglied ist.

Ist der Arbeitgeber dagegen registriertes XETRA-Mitglied, reicht eine Anmeldung zur FWB-Händlerprüfung. Diese kostet dann 200 €. Nur Personen, die über ein Mitgliedsunternehmen einen Antrag auf Zulassung zum Börsenhändler gestellt haben, können an der Prüfung teilnehmen dürfen. Die Prüfungsdauer beträgt aufgrund der wenigen Fragen dann nur 30 Minuten. Privatpersonen sind nicht zur Prüfungsteilnahme berechtigt.

Aufgrund der einfachen Fragen bringt diese Prüfung für den eigenen Handel keinerlei Mehrwert. Selbst für den Handel auf XETRA ist meiner Meinung nach diese Prüfung allein nicht ausreichend.

Börsenhändler EUREX (Zertifizierter Derivatehändler)

Die Deutsche Börse bietet auch eine Ausbildung zum Zertifizierten Derivatehändler an.

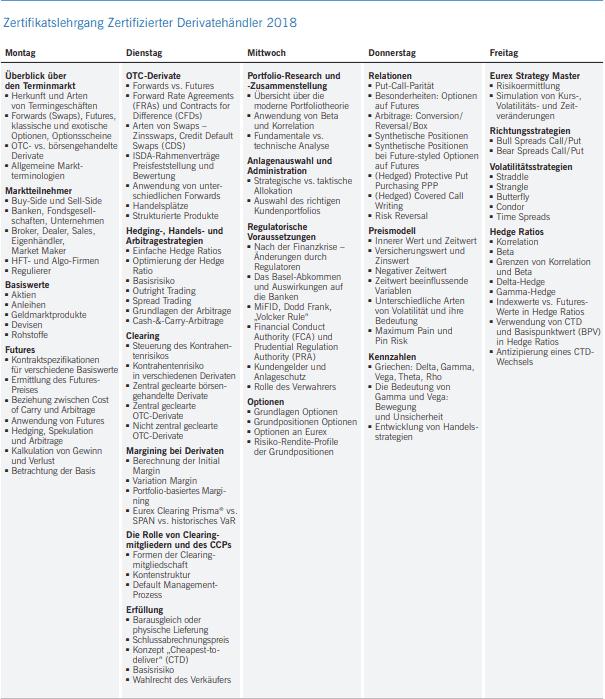

Auch hierzu erfolgt die Wissensvermittlung durch die Deutsche Börse in einem 5 tägigen Seminar.

Auch dieses Seminar kostet 2.950€.

Ein Computerprogramm wählt aus einem Pool von ca. 900 Fragen individuell 150 Fragen aus. Für die Beantwortung der Fragen haben die Teilnehmer drei Stunden Zeit. Die Prüfung gilt als bestanden, wenn mindestens 75 % der maximal erreichbaren Punktzahl erzielt wird.

Das Seminar ist vorwiegend für private Leute oder Angestellte einer Firma geeignet, welches kein Eurex Mitglied ist.

Möchte man dagegen die klassische Eurex Händlerprüfung absolvieren, geht das nur über ein Mitgliedsunternehmen der Eurex. Auch hier ist die Prüfung stark verkürzt und die Prüfungsdauer beträgt auch nur 20 Minuten.

Der komplette Fragenkatalog ist hier einsehbar.

Auch wenn die Bezeichnung Derivatehändler lautet, wird diese Prüfung für den eigenen Handel von Derivaten nicht wirklich weiterhelfen. Man erhält nur einen groben Einblick in die Funktionsweise von Derivaten und der Eurex.

Intensivstudium Capital Market Products and Portfolio Management

Das Intensivstudium wird zusammen von der Deutschen Börse und der EBS Finanzakademie angeboten.

Das Intensivstudium gliedert sich in zwei Stufen, die getrennt voneinander gebucht werden können. Voraussetzung zur Teilnahme an der Studienstufe II ist es, dass die Studienstufe I zuvor erfolgreich absolviert wurde. Studienstufe I konzentriert sich auf die Vermittlung von Produktwissen. Studienstufe II behandelt Analysemethoden, komplexe Strategie- und Portfoliomanagementkonzepte sowie Beratungsansätze.

Die Stufe I dauert 12 Tage und man erhält nach erfolgreichen Bestehen der Prüfung den Abschluss “Berater für Kapitalmarktprodukte (EBS/DBG)”. Die Stufe 1 kostet 5.750 €.

17 Tage dauert die Stufe II. Nach erfolgreichen Bestehen der Prüfung erhält man den Abschluss „Qualified Portfolio Manager (EBS/DBG)“. Die Kosten für die Stufe II belaufen sich auf 6.200 €. Bei der Absolvierung beider Stufen betragen die Kosten 10.950 €.

Als Absolvent beider Stufen können viele Zusatzqualifikationen ohne der Notwenigkeit des Besuchs eines Lehrgangs absolviert werden.

Auch dieses Intensivstudium wird für den Handel nicht viel helfen. Es ist aber sehr hilfreich wenn man einen Job im Banking oder Portfoliomanagement bekommen möchte. Durch die Möglichkeit, weitere Zusatzqualifikationen nur mit dem Ablegen der jeweiligen Prüfungen zu erwerben, ist dies eine interessante Möglichkeit, um in einem kurzen Zeitraum mehrere Qualifikationen zu erwerben.

Kompaktstudium Quantitative Investment Analysis

Auch hierbei arbeitet die Deutsche Börse mit der EBS zusammen.

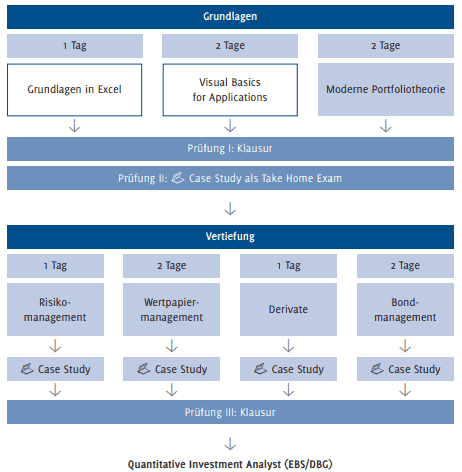

Das Kompaktstudium dauert insgesamt 12 Tage und kostet 8.250 €.

Es enthält zwei Teile. Der erste Teil konzentriert sich auf die Vermittlung von Excel- sowie Visual Basic for Applications (VBA) Kenntnissen und deren Anwendung in der Modernen Portfoliotheorie. Der zweite Teil behandelt die Themen Derivate, Wertpapier-, Risiko- und Bondmanagement. Erfolgreiche Absolventen erhalten den Abschluss „Quantitative Investment Analyst (EBS/DBG)“.

Dieses Kompaktstudium eignet sich besonders, wenn man später im quantitativen Bereich tätig werden möchte. Insgesamt ist dies aber eine sehr abgespeckte Version und wird allein für den quantitativen Bereich zu wenig sein. Aber man erhält hier eine gute Grundausbildung und durch die Case Studyies auch etwas praktisches Wissen vermittelt.

Certified Financial Engineer (CFE)

Das CFE besteht aus drei Modulen und kostet 3.995 € (1.495 € für Studenten). Es wird von dem Europäisches Institut für Financial Engineering und Derivateforschung in Kooperation mit der Deutschen Börse und der Eurex angeboten.

Die Module sind:

- Modul I: Listed Options & Futures

- Modul II: OTC/Financial Engineering

- Modul III: Thesis

Beim Certified Financial Engineer Programm handelt es sich um ein Selbststudium mit der Möglichkeit, separat einzelne Präsenzveranstaltungen ergänzend zu buchen. Schwerpunkte sind der Umgang mit Finanzderivaten, die Konstruktion von neuen Finanzprodukten sowie die Bewertung von Derivaten, welche sowohl an Börsen gehandelt wie auch OTC abgeschlossen werden.

Die Ausbildungsinhalte sind auch alle in diesem Buch enthalten.

Die EUREX-Prüfung (Zertifizierter Derivatehändler) und auch das Intensivstudium Capital Markets and Portfolio Management werden für die 1. Stufe anerkannt.

Der CFE ist besonders für Studenten interessant. Der CFE ist gut strukturiert und umfasst neben der Programmierung mit VBA auch etwas MATLAB und R, was für diesen Bereich sehr wichtig ist. Da es sich hierbei um ein Selbststudium handelt, was mit Hilfe des Buchs und online erfolgt, kann man sich die Zeit frei einteilen, und das ist ein weiterer Pluspunkt.

Certified Financial Modeler (CFM)

Der CFM wird vom Deutschen Institut für Corporate Finance in Kooperation mit der Deutschen Börse und weiteren Partnern angeboten und besteht aus folgenden drei Modulen:

- Grundlagen des Financial Modelings

Teil I Financial‑Modeling‑Standards

Teil II Model Review

Teil III Workshop Excel: Von der realen Welt zum Financial Model

Teil IV VBA - Praxis des Financial Modelings

Teil V Investition und Finanzierung

Teil VI Corporate Finance

Teil VII Portfoliomanagement

Teil VIII Derivate - Erstellung eines eigenen Financial Models

Bei dem CFM handelt es sich wie beim CFE um ein Selbststudium, dessen Inhalte auch zum Großteil mit einem Buch abgedeckt werden. Das Buch zum CFM finden Sie hier.

Die Kosten liegen bei 3.995 € (Studierende: 1.495 €).

Es werden die wichtigsten Finance-Themen abgedeckt. Dazu zählen:

- Investitionsrechenverfahren

- Unterschiedliche Formen der Fremdfinanzierung

- Bonds

- Eigenkapitalerhöhung

- IPO

- Private Equity

- Leveraged Buyout (LBO)

- Cashflow Management

- Unternehmensbewertung nach DCF

- Unternehmensbewertung mit Multiplikatoren

- Risikomanagement

- Kapitalmarkttheorie

- Asset Management

- Portfolio Management

- Optionen und Futures

Die Ausbildung zum CFM ist für alle empfehlenswert, besonders für Studenten, die sich für eine Karriere im Financial Modeling interessieren. Gute Universitäten im Bereich Finance decken aber die Inhalte bereits ab.

Certified Financial Technician (CFTe)

Der CFTe wird von der International Federation of Technical Analysts (IFTA) angeboten.

Der Abschluss vermittelt ein breites Wissen in der Technischen Analyse. Man erhält hiermit einen angesehenen Abschluss für Technische Analysten.

Die Inhalte umfassen hier neben der Grundlage der technischen Analyse, auch Inhalte wie die Dow Theorie, Trends, Oszillatoren und Indikatoren, Volumen und Open Interest, Elliott-Wave-Theorie, Zeitzyklen, Candlestickformationen, verschiedene Chartarten usw.

Hierbei gibt es zwei Stufen. Stufe I umfasst einen Multiple-Choice-Test von 120 Fragen, wovon 74 richtig beantwortet werden müssen. Bei Stufe II müssen die Kandidaten im Abschlussexamen selbstständig eine professionelle Analyse erstellen und vertiefende Fragen zur Theorie beantworten.

Es handelt sich hierbei um ein Selbststudium. Doch in Deutschland bietet die Vereinigung Technischer Analysten Deutschlands (VTAD e. V.) intensive und umfangreiche Ausbildungsseminare zur Prüfungsvorbereitung an.

Die Kosten für IFTA Mitglieder sind für den CFTe I $550 ($850 für Nichtmitglieder) und für den CFTe II $850 ($1.150 für Nichtmitglieder).

Für das CFTe wird auch das Buch Technische Analyse der Finanzmärkte empfohlen. Dies ist auch ausreichend, so dass es keinem Abschluss in der Technischen Analyse bedarf. Wie die Ausbildung richtig beschreibt, geht es hier um die Ausbildung zum Technischen Analysten. Analysten sind aber keine Trader. Daher ist der Mehrwert der Ausbildung recht begrenzt und mittlerweile findet man alles zur Technischen Analyse kostenlos im Netz. Der Abschluss ist mehr etwas für das eigene Ego. CFT klingt etwas ähnlich wie der CFA. Doch liegen Welten dazwischen. Meiner Meinung ist der Mehrwert dieser Ausbildung sehr begrenzt. Charttechnisch interessierte Trader werden in der Lage sein, auch ohne diesen Abschluss die Technische Analyse erfolgreich zu meistern. Technische Analyse ist eine Kunst, und daher ist solch eine Standardausbildung nicht wirklich hilfreich.

Master of Financial Technical Analysis (MFTA)

Wer bereits den Abschluss des CFTe erworben hat, kann im Anschluss den Titel “Master of Financial Technical Analysis” erhalten. Der Titel MFTA stellt den weltweit höchsten Ausbildungsstandard für Technische Analysten dar.

Er wurde für erfahrene Technische Analysten entwickelt, die ihre umfassenden theoretischen und praktischen Kenntnisse in einer Forschungsarbeit unter Beweis stellen und darin neue Methoden beziehungsweise innovative analytische Wege aufzeigen möchten. Dabei muss die Arbeit akademischen Maßstäben genügen, und die angewandte neue Methodik ist klar strukturiert darzulegen. Die Forschungsarbeit muss zwischen 3000 und 5000 Wörter betragen.

Wenn nicht bereits ein Abschluss zum CFTe vorliegt, kann dieser nur erworben werden, wenn eine der folgenden Kriterien erfüllt sind:

- Abschluss als Chartered Market Technican (CMT) plus drei Jahre Erfahrung als Technischer Analyst

- Ein Abschluss als CFA, Master of Business Administration (MBA) plus fünf Jahre Erfahrung als Technischer Analyst

- Acht Jahre Erfahrung als Technischer Analyst

Die Kosten belaufen sich auf $950 für IFTA Mitglieder und $1.200 für Nichtmitglieder.

Der MFTA stellt aufgrund seiner umfangreichen Forschungsarbeit auf jeden Fall eine Herausforderung dar. Doch fehlt mir auch hier ehrlich gesagt der Mehrwert für das eigene Trading, selbst als charttechnischer Trader.

Chartered Market Technician (CMT)

Der CMT ist ähnlich wie der CFTe. Der CMT wird von der Market Technicians Association (MTA) durchgeführt.

Auch hierbei erhält man eine Ausbildung zum Technischen Analysten.

Zusätzlich zur Technischen Analyse wird auch Wissen in den folgenden Bereichen vermittelt:

- Quantitative Financial Research & Trading

- Risikomanagement

- Behavioral Finance

- Portfolio Management

Es gibt drei Levels. Die Inhalte sind ähnlich wie beim CFTe.

Wie auch beim CFTe handelt es sich hierbei um ein Selbststudium.

Die Kosten belaufen sich mit der Registrierungsgebühr bei der MTA auf ca. $1.725.

Im Gegensatz zum CFTe, der in Europa verbreitet ist, ist CMT (Chartered Market Technician) dagegen mehr in den USA zu finden. Auch gibt es hier keine Möglichkeit, einen Master zu absolvieren. Doch dafür gibt es hier drei Levels im Vergleich zu den zwei Levels beim CFTe. Der CMT ist auch breiter ausgelegt und enthält auch weitere Themengebiete neben der Technischen Analyse.

Für den charttechnischen Handel ist der Mehrwert hier aber sehr begrenzt.

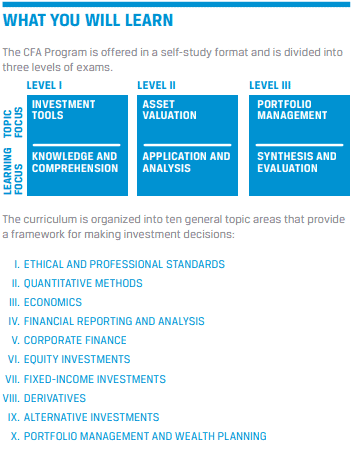

Chartered Financial Analyst (CFA)

DerCFA wird von dem CFA-Institute durchgeführt. Er genießt mit Abstand die höchste Anerkennung, der hier vorgestellten Ausbildungen, und wird international als der “Gold-Standard” anerkannt.

Auch hierbei handelt es sich um ein Selbststudium.

Es gibt drei Levels.

Die abgedeckten Bereiche und die Level sind folgende:

Die Bestehensquoten liegen pro Level bei ca. 50 %. Statistisch betrachtet erreichen nur etwa 10 bis 12 von je 100 Kandidaten, die den CFA beginnen, den Abschluss. Dies verdeutlicht die Anforderungen im CFA. Daher hat dieser, zusätzlich zu dem hohen Workload von ca. 900 Stunden, auch so eine hohe Anerkennung.

Die Kosten belaufen sich auf ca. $ 3.200 und sind für den Workload und das umfassende vermittelnde Wissen noch preiswert.

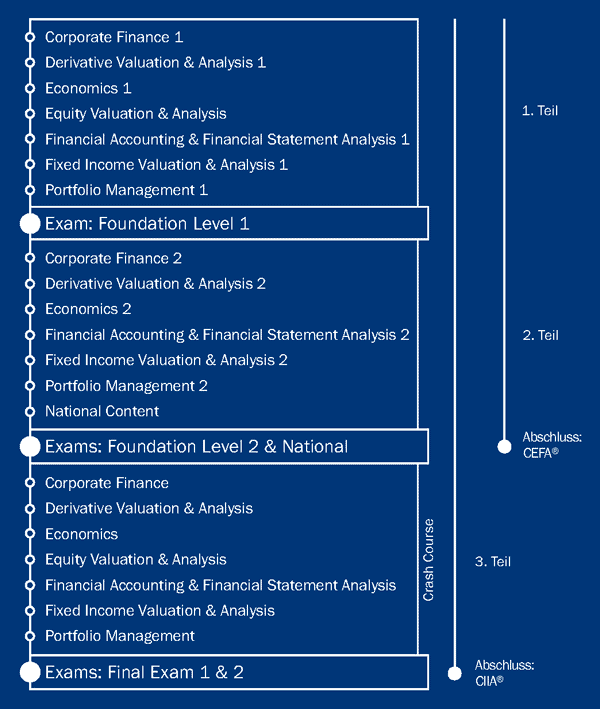

Certified International Investment Analyst (CIIA)

Eine Alternative zum CFA bildet noch der Certified International Investment Analyst (CIIA).

Dieser dauert nur acht Monate. Es gibt drei Varianten:

- CIIA Classic: 28 Tage Präsenzunterricht

- CIIA Blended: 14,5 Tage Präsenzunterricht und Online lernen mit Lernfilmen und Unterlagen

- CIIA Online: Online lernen mit Lernfilmen und Unterlagen

Die Kosten belaufen sich für die Online Variante auf 8.400 €. Bei der Classic Variante dagegen sogar auf 13.150 €.

Die Struktur ist wie folgt:

Auch wenn der CIIA in Europa und Asien etabliert ist, ist er meiner Meinung nach einfach nur eine überteuerte und “einfachere” Variante des CFA.

Sonstige Prüfungen und Zertifizierungen

Es gibt natürlich noch zahlreiche Ausbildungen, die hier nicht aufgelistet sind.

Sonstige Ausbildungen sind folgende:

- Certified Financial Planner (CFP)

- Licensed International Financial Analyst (LIFA)

- Financial Risk Manager (FRM)

- Certified Risk Manager (CRM)

- Professional Risk Manager (PRM)

- European Financial Advisor (EFA)

- Chartered Alternative Investment Analyst (CAIA)

- Investment Management Certificate Program (IMC)

Fazit zu Prüfungen für Börsenhändler und Broker

Es gibt eine Reihe von Ausbildungen im Bereich Börse. Doch sind für das diskretionäre Trading keine dieser Ausbildungen hilfreich.

Besonders bemerkenswert ist, dass die beiden Ausbildungen zum zertifizierten Börsenhändler (XETRA und EUREX) sehr einfach in der Absolvierung sind und für den Börsenhandel an sich kaum einen Mehrwert bringen. Zudem sind die Kosten für das Seminar als Börsenhändler extrem teuer.

Auch die Ausbildung zum Technischen Analysten bringt nur einen begrenzten Mehrwert. Für den charttechnischen Handel allerdings keinen.

Die Ausbildungsinhalte zum CFE und CFM kann man problemlos auch nur mit dem empfohlenen Büchern erlernen und spart sich auch hierbei die hohen Gebühren.

Die Ausbildungen von der Deutschen Börse und Co. sind in der Regel recht beschränkt und dafür aber ziemlich kostenintensiv. Die Ausbildungen bringen nur einen Mehrwert, wenn man auch in dem Bereich eine Festanstellung anstrebt.

Insgesamt sind die Ausbildungen aber alle zu teuer. Zudem eignen sich die Ausbildungen im Großen und Ganzen auch nur, wenn man eine Festanstellung anstrebt.

Für das diskretionäre Trading bilden die Ausbildungen kaum einen Mehrwert, wenn nicht sogar gar keinen.

Die einzige Ausbildung, die das mit Abstand beste Preis-/Leistungsverhältnis hat ist der CFA. Zudem bildet auch ein Studium im Bereich Finance oder Quantitative Finance eine sehr gute und preiswerte Alternative.

Letztendlich kann man sagen, dass die beste Ausbildung für das eigene Trading die eigene Recherche im Internet ist. Und natürlich ganz wichtig: Das Lernen aus dem eigenen Trading.

Series – Zertifizierungen im USA-Wertpapierhandel

In diesem Abschnitt möchte ich Ihnen einen Überblick über die gängigsten Zertifizierungen im Wertpapierhandel und Finance in den USA, bekannt unter Series, geben.

Series 3

Die Series 3 gehört mit zu den bekanntesten Zertifizierungen. Diese berechtigt den Inhaber zum Verkauf von Futures und Optionen auf Warenterminkontrakte.

Das Exam zur Prüfung der Series 3 wird von der Financial Industry Regulatory Authority (FINRA) im Auftrag der National Futures Association (NFA) durchgeführt. Sie umfasst Themen wie Optionen, Futures, Hedging, Marginanforderungen, sowie Markt- und Regulierungswissen.

Die Prüfung besteht aus zwei Teilen und 120 Fragen. Die Kandidaten haben 2,5 Stunden Zeit und müssen in jedem Teil mindestens 70 % erreichen, um die Prüfung zu bestehen.

Series 4

Die Prüfung zur Series 4 ist auch als Registered Options Principal Qualification Examination (OP) bekannt und wird von der FINRA durchgeführt. Diese Prüfung berechtigt eine Führungsposition zum Handel mit Optionen und das Salespersonal zu überwachen.

Um an der Prüfung teilnehmen zu können, muss die Series 7 bereits bestanden sein.

Es werden Themen wie Market Making, Compliance und sämtliche Inhalte zu Optionen auf Aktien, Währungen, Zinsen, Indizes und Staatsanleihen abgedeckt.

Das Exam besteht aus 135 Multiple-Choice Fragen. Die Prüfungszeit beträgt 3,25 Stunden und es müssen mindestens 72 % der Fragen richtig beantwortet werden, um die Prüfung zu bestehen.

Series 7

Die Series 7, auch bekannt unter General Securities Representative Exam (GS), ist eine allgemeine Wertpapierlizenz. Mit der Series 3 und 55 gehört diese zu den Bekanntesten. Diese bildet auch die Grundlage für viele weitere Lizenzen. Der Inhaber dieser Lizenz it berechtigt, sämtliche Wertpapierprodukte (mit Ausnahme von Futures und Optionen) zu verkaufen.

Sie ist somit Voraussetzung, um als Broker arbeiten zu dürfen. Man erhält hiermit die Lizenz, um sämtliche Wertpapiere wie Aktien, Anleihen, Optionen und Funds zu handeln.

Allerdings kann diese nur absolviert werden, sofern man von einer Firma gesponsert wird, welche Mitglied der FINRA ist.

Themen wie Aktienempfehlungen, Investmentfonds, Anleihen, regulatorische Vorschriften und Kundenkonten werden abgefragt. Es gibt insgesamt zwei Teile mit jeweils 130 Fragen. Jeder Teil dauert drei Stunden. 72 % der Fragen müssen richtig beantwortet werden, um die Series 7 zu bestehen.

Series 24

Diese ist auch unter General Securities Principal Qualification Examination bekannt. Für die Übernahme von Broker-Niederlassungen ist die Series 24 Pflicht. Um an der Series 24 teilnehmen zu können, müssen bereits eine der nachfolgenden Series erfolgreich bestanden sein: Series 7, 17, 37, 38, 62, 79 oder 82.

In einer Prüfungszeit von 3,75 Stunden müssen mindestens 70 % der 150 Fragen richtig beantwortet werden.

Es werden Themen wie Investment Banking, Market Making, Brokerage usw. abgedeckt.

Die genaue Aufteilung ist wie folgt:

- Investmentbanking und Research: 33 Fragen und somit 22 % der Prüfung.

- Market Making und Trading: 31 Fragen und somit 21 % der Prüfung.

- Brokerage Operations: 29 Fragen und somit 19 % der Prüfung.

- Allgemeine Mitarbeiteraktivitäten und Vertrieb: 43 Fragen und somit 29 % der Prüfung.

- Finanzen und Compliance: 14 Fragen und somit 9 % der Prüfung.

Series 27

Um in einer Firma in der Buchhaltung oder als CFO (Chief Financial Officer) arbeiten zu können, benötigt man die Series 27. Inhalte der Prüfung sind gesetzliche Vorschriften eines Brokers, Buchführung, regulatorische Vorschriften und Compliance.Das Exam besteht aus 145 Multiple-Choice Fragen und dauert 3,75 Stunden. Es müssen mindestens 69 % der Fragen richtig beantwortet werden.

Die Prüfung bestehe aus fünf Bereichen:

- Rechnungslegung (25 Fragen)

- Operations, Allgemeine Vorschriten der Wertpapierindustrie und Bücher und Geschäftsunterlagen (42 Fragen)

- Kundendatenschutz (24 Fragen)

- Nettokapital (41 Fragen)

- Finanzierung und Cash Management (13 Fragen)

Die Series 27 und die Series 28 (auch bekannt als Introducing Broker/Dealer Financial and Operations Principal Examination) sind ziemlich ähnlich. Die Series 28 ist sozusagen eine abgekürzte Version der Series 27. Um in der Buchführung eines Broker-Dealer zu arbeiten, der über ein Mindest-Nettokapital von $250.000 verfügt, muss man über die Series 27 verfügen.

Series 31

Mit dem Bestehen der Series 31, auch bekannt als Futures Managed Funds Examination, erhält der Inhaber die Berechtigung, Managed Futures Fonds zu vertreiben oder diese Aktivitäten zu überwachen. Die Prüfung besteht aus 45 Multiple-Choice-Fragen, für die eine Prüfungsdauer von 60 Minuten angesetzt sind. Um die Prüfung zu bestehen müssen 70 % aller Fragen richtig beantwortet werden.

Inhalte der Prüfung sind unter anderem Margins, Futures, Forwards und regulatorische Aspekte.

Series 34

Um außerbörsliche Transaktionen mit Privatkunden zu tätigen, ist eine Absolvierung der Series 34 erforderlich. Diese ist auch bekannt als Retail Off-Exchange Forex Examination. Das Exam besteht aus 40 Multiple-Choice-Fragen und die Prüfungszeit beträgt 60 Minuten. 70 % aller Fragen müssen richtig beantwortet werden.

Die Inhalte gliedern sich in fünf Bereiche:

- Definitionen und Terminologie

- Berechnungen im Forex

- Risiko im Forex Trading

- Allgemeine Fakten zum Forex

- Regulatorische Aspekte im Forex

Series 42

Für Optionshändler ist die Series 42 Pflicht. Zudem bildet diese auch die Voraussetzung, um die Lizenz der Series 62 oder 72 zu erhalten. Neben Series 42 ist diese auch unter der Bezeichnung Registered Options Representative Qualification Examination (OR) bekannt. Die Themeninhalte sind Optionen, speziell gelistete Optionen an der CBOE (Chicago Board Options Exchange). Die Prüfung besteht aus 50 Multiple-Choice-Fragen, von denen mindestens 70 % richtig beantwortet werden müssen, Die Prüfungszeit liegt bei 90 Minuten.

Die Themeninhalte gliedern sich in vier Bereiche:

- Terminologie, Optionstypen, Strategien und Steuern (20 Fragen)

- Optionskonten (14 Fragen)

- Trading und Settlement (10 Fragen)

- Regulatorische Angelegenheiten und Reporting (6 Fragen)

Series 51

Für den Vertrieb von Fonds benötigt man die Series 51. Der vollständige Name der Series 51 ist Municipal Fund Securities Limited Principal Qualification Examination. 60 Multiple-Choice-Fragen müssen in einer Prüfungszeit von 90 Minuten zu 70 % richtig beantwortet werden.

Die Themenbereiche sind wie folgt gegliedert:

- Regulatorische Strukturen: 5 %

- Produkt Know-How: 27 %

- Allgemeine Aufsicht: 17 %

- Faire Praktiken und Interessenkonflikte: 17 %

- Allgemeiner Vertrieb: 18 %

- Zeichnungs- und Offenlegungspflichten: 6 %

- Operations: 10 %

Die Prüfung kostet $225 und benötigt eine Vorbereitungszeit von 20 Stunden.

Series 55

Die Equity Trader Qualification Examination ist die bekannteste Lizenz unter den Series. Diese erlaubt dem Inhaber der Lizenz den aktiven Handel in Aktien. Die Inhalte sind der außerbörsliche (OTC) und börsliche Handel, die Handelsbestimmungen der NYSE (New York Stock Exchange), Regeln und Regularien, sowie elektronische Handelssysteme. Es gibt 110 Fragen, welche in einer Zeit von drei Stunden beantwortet werden müssen. 67 % der Fragen müssen richtig beantwortet werden.

Die Fragen werden aus drei Bereichen ausgewählt. Diese drei Bereiche sind:

- Trading (45 Fragen)

- Orderhandling (36 Fragen)

- Regulatorische Aspekte (19 Fragen)

Series 56

Series 56 ist auch bekannt unter Proprietary Trader Qualification Exam. Diese wird also benötigt, um im Eigenhandel (Proprietary Trading) zu arbeiten. Das Exam besteht aus 105 Fragen und die Prüfungszeit beträgt zwei Stunden. Mindestens 70,% der Fragen müssen richtig beantwortet werden, um zu bestehen. Die Prüfungskosten betragen $195.

Series 57

Um Aktien und Schuldverschreibungen auf Kommission handeln zu können, bedarf es der Series 57. Die Prüfung besteht aus 125 Fragen und es müssen über 70 % richtig beantwortet werden. Die Prüfungsdauer beträgt 3,75 Stunden, die Vorbereitungszeit liegt bei 50 Stunden und die Kosten bei $120.

Es gibt vier Prüfungsbereiche:

- Marktüberblick und Produkte: 17 %

Professionelles Verhalten und Einhalten regulatorischer Vorschriften: 10 %

Tradingaktivitäten: 63 %

Trade Reporting: 10 %

Weitere Zertifizierungen im Bereich der Series

Neben den oben aufgeführten Series gibt es noch viele weitere. Eine Übersicht finden Sie hier.

Fazit zu den Series Zertifizierungen

In Deutschland gibt es bereits einige Zertifizierungen. Doch in den USA ist die Anzahl um ein Vielfaches höher. Doch die Prüfungen sind auch wie die in Deutschland nicht schwierig und auch der Prüfungsaufwand ist überschaubar. Für das eigene Trading wird aber auch hier keine Zertifizierung helfen. Selbst die Series 55 oder 56 wird für das eigene Trading keine Verbesserung darstellen. Trotzdem sind die Series interessant und können dabei helfen, ein Grundverständnis für gewisse Märkte zu erhalten.

FAQ zu Analysten, Broker und Händlerprüfungen

Was ist der Zweck einer Börsenhändlerprüfung?

Eine Börsenhändlerprüfung soll das Wissen und die Fähigkeiten von Händlern bewerten und zertifizieren, in der Regel in einer bestimmten Region oder einem bestimmten Finanzmarkt. Diese Zertifizierungen können Kompetenz in Handelsstrategien, Marktanalyse, Risikomanagement und Einhaltung von Vorschriften demonstrieren.

Welche sind die beliebtesten Börsenhändlerzertifizierungen?

Einige der beliebtesten Börsenhändlerzertifizierungen sind die Series-7-Lizenz in den USA, die Chartered Financial Analyst (CFA)-Bezeichnung und die Financial Risk Manager (FRM)-Bezeichnung. Es gibt auch regionsspezifische Zertifizierungen wie das Securities Institute Certificate im Vereinigten Königreich. In Deutschland sind die Prüfungen für XETRA und Eurex Händler am beliebtesten.

Sind Börsenhändlerzertifizierungen notwendig für eine Karriere als Trader?

Obwohl eine Börsenhändlerzertifizierung nicht immer notwendig für eine Karriere als Trader ist, kann sie mehrere Vorteile bieten, einschließlich der Demonstration von Expertise gegenüber potenziellen Arbeitgebern, der Verbesserung der Glaubwürdigkeit bei Kunden und Kollegen und der Verbesserung der Karriereaussichten. Einige Handelsfirmen und Finanzinstitute können auch Kandidaten mit bestimmten Zertifizierungen bevorzugen oder erfordern.

Was ist der Zweck der Series-Zertifizierung und welche Vorteile bietet sie?

Durch das Bestehen der Series-Zertifizierungsprüfung demonstrieren Personen ihre Kompetenz und Kenntnisse in den Bereichen Wertpapierregulierung und -praktiken. Diese Zertifizierung kann ihre Karriereaussichten verbessern und Möglichkeiten für eine Karriereentwicklung in der Wertpapierbranche eröffnen.

Es ist wichtig zu beachten, dass es verschiedene Series-Prüfungen gibt, von denen jede ihren eigenen spezifischen Fokus hat. Zum Beispiel konzentriert sich die Series 7-Prüfung auf allgemeines Wertpapierwissen und die Series 63-Prüfung auf staatliche Wertpapierregulierungen. Personen sollten herausfinden, welche Series-Zertifizierungsprüfung für ihre Karriereziele relevant ist und entsprechende Vorbereitungen für die Prüfung treffen.”