Short Squeeze – das Wichtigste vorweg

- Ein Short Squeeze tritt auf, wenn Investoren, die auf einen Kursverfall einer Aktie spekulieren (sogenannte “Short-Verkäufer”), ihre Positionen glattstellen müssen, indem sie die Aktien zurückkaufen. Dies geschieht, wenn der Aktienkurs entgegen ihren Erwartungen stark steigt. Börsenaufsichtsbehörden beobachten Short Squeezes genau, um mögliche Marktmanipulationen zu erkennen und zu verhindern.

- Ein Short Squeeze kann durch positive Nachrichten, unerwartet gute Geschäftszahlen oder eine plötzliche steigende Nachfrage nach der Aktie ausgelöst werden. Dies führt dazu, dass immer mehr Short-Verkäufer ihre Positionen schließen müssen, um Verluste zu begrenzen.

- Da viele Short-Verkäufer gleichzeitig Aktien zurückkaufen, um ihre Positionen zu schließen, steigt die Nachfrage sprunghaft an. Dieser erhöhte Kaufdruck führt zu einem schnellen Anstieg des Aktienkurses. Der steigende Aktienkurs kann weitere Short-Verkäufer dazu zwingen, ihre Positionen ebenfalls zu schließen, um zusätzliche Verluste zu vermeiden. Dadurch verstärkt sich der Aufwärtstrend noch weiter.

- Ein Short Squeeze birgt erhebliche Risiken für die Investoren, die auf einen Kursverfall gesetzt haben. Wenn der Aktienkurs stark steigt, können ihre Verluste unbegrenzt sein, da es keinen Höchstwert für den Aktienkurs gibt. Auf der anderen Seite können Investoren, die bereits vor dem Short Squeeze in die Aktie investiert waren (sogenannte “Long-Investoren”), erhebliche Gewinne erzielen, wenn sie ihre Positionen halten und von dem steigenden Aktienkurs profitieren.

- Ein Short Squeeze kann relativ schnell geschehen, da die Schließung von Short-Positionen oft eine unmittelbare Reaktion auf den steigenden Aktienkurs ist. Während eines Short Squeeze kann die Aktie starken Preisschwankungen unterliegen, was zu einer erhöhten Volatilität führt.

Inhalt

Was ist ein Short Squeeze?

In den letzten Wochen geistert vermehrt das Wort Short Squeeze durch die Medien und alle sozialen Netzwerke. Der Begriff ist einigen Tradern schon vorher längst bekannt gewesen, andere werden zum ersten Mal damit in Berührung gekommen sein. Ein Short Squeeze ist sicherlich kein alltägliches Börsenphänomen und so kann man mit Unwissenheit schnell in die falsche Richtung laufen. Manchmal kann man aber auch Glück haben und zufällig Teil dieses Short Squeezes sein.

Ein Short Squeeze ist eine Situation an der Börse, in der die Bären (also diejenigen, die auf sinkende Kurse setzen) die Bullen (diejenigen, die auf steigende Kurse setzen) eher ungewollt unterstützen. Während die Bären vor einem Short Squeeze in der Regel massiv auf den Verfall eines Unternehmens setzen, sind andere bullish eingestellt. So können überraschende Effekte plötzlich für einen steigenden Kurs sorgen.

Die Leerverkäufer planen, mit fallenden Kursen Geld zu verdienen. Bei vielen betroffenen Unternehmen liegt eine Insolvenz näher als ein nächster Börsensprung. Deshalb sind solche Unternehmen natürlich stärker vom Leerverkauf betroffen. In der jüngsten Vergangenheit haben wir das bei Tesla gesehen, dort waren die Leerverkäufer aber meist schlechter dran. Bei Wirecard hat dies aber umso besser funktioniert. Die neuen Trends waren hier sicherlich die Gamestop Aktie und die Kinokette AMC. Aber auch der traditionelle und stereotypische Short Squeeze um VW oder die hohe Leerverkaufsquote beim Batteriehersteller Varta können als Beispiele am deutschen Markt fungieren.

Squeeze meint dabei ein Ausquetschen, ähnlich das einer Zitrone. Wenn die Shorter auf fallende Kurse setzen, es aber zu Kursanstiegen kommt, werden sie wie die Zitrone bis auf den letzten Tropfen ausgequetscht. Im Kursverlauf gibt es dann plötzlich einen unvorhergesehenen und rasanten Anstieg, welcher durch externe Ereignisse ausgelöst werden kann. So kommt es in der Folge zu einem Ausbruch und einem meist mehrere Tage andauernden, dynamischen Anstieg des Börsenkurses.

Die Shorter kommen deshalb schnell in massive Turbulenzen und müssen reagieren. Meist durch das Auflösen ihrer Shortpositionen, was den Squeeze noch deutlich stärker bullish ausschlagen lässt.

Wie kann es zum Short Squeeze kommen?

Der Short Squeeze an sich basiert auf einem Effekt, den die Shorter selbst auslösen. Wenn die Bären nämlich eine solche Position auflösen und Gewinne mitnehmen, dann steigen die Kurse. Es tritt im Prinzip der umgekehrte Effekt der Long-Positionen auf.

Wie funktionieren die Long-Positionen?

Viele Anleger meiden den Markt der Leerverkäufe und sind mit ihrer Strategie auf steigende Kurse aus. So investiert man long in eine Aktie, einen ETF oder eine Option. Umso mehr Personen nun das Wertpapier kaufen, desto stärker steigt der Kurs. Denn dies verläuft wie auf einem Markt mit Angebot und Nachfrage. Bleibt die Anzahl der ausgegebenen Aktien gleich, so ändert sich das Angebot nur, wenn Anleger ihre Wertpapiere veräußern wollen. Behalten viele zum Beispiel ihre Aktien, aber immer mehr wollen welche, dann steigt der Kurs. Für gewöhnlich kommen starke Kursanstiege aufgrund von guten Nachrichten, erteilten Lizenzen oder dem Überwinden von charttechnischen Hürden zustande. Umso höhere eine Aktie steigt, desto weniger werden die Anleger verkaufen wollen, weil sie künftig mit noch höheren Kursen und damit mehr Gewinn rechnen. Kurz gesagt: Mehr Käufer treffen auf weniger Verkäufer.

Dies kann sich aber natürlich sehr schnell umdrehen. Wenn es schlechte Nachrichten gibt, die Charttechnik Böses verspricht oder gerade erhoffte Lizenzen ausbleiben, kann es schnell zu einem Überangebot eines Wertpapiers kommen. Viele wollen verkaufen und deshalb fallen die Kurse. Kurz gesagt: Mehr Verkäufer treffen auf weniger Käufer.

Bei den Short-Händlern funktioniert dies dann entsprechend umgekehrt.

Leerverkäufe und Short-Positionen handeln

Das Shorten meint, dass Aktien leerverkauft werden. So leiht sich ein Marktteilnehmer Aktien, die er am Markt verkauft. Da man aber in dem Moment gar nicht der Besitzer der Aktie ist, handelt es sich um einen Leerverkauf.

Diese Leerverkaufspositionen müssen irgendwann geschlossen werden. Dazu muss der Shorter die Aktien am Markt kaufen und dem Verleiher entsprechend zurückgeben. Also kann ein Leerverkauf nur mit einem Kauf beendet werden. Genau hier kommt wieder das Angebot- und Nachfragespiel auf den Plan. Dem Markt ist kurstechnisch egal, ob jemand ein Wertpapier kauft, um damit kurz-, mittel- oder gar langfristig auf steigende Kurse zu setzen oder ob jemand kaufen muss, um Leerverkaufspositionen zu schließen. So oder so entsteht ein Kaufdruck.

Besonderheiten im Handel mit Futures

Beim Handel mit Futures ist das Prinzip das gleiche, allerdings ist der Ausgleich ein anderer. Steigen diejenigen mit Long-Positionen aus, fällt der Kurs. Hier muss man eine Gegenposition aufbauen, um die Position vor dem Laufzeitende des Futures neutralisieren zu können. Also muss man in der Anzahl der Kontrakte, die man long hält, short gehen. Umgekehrt dann natürlich Long-Positionen aufbauen. Damit steigt auch in diesem Fall der Kurs, wenn die Bären aussteigen. Vollkommen egal, ob sie Gewinne realisieren oder sie den Schaden von schlechten Short-Trades begrenzen müssen.

Falls die Short-Trades den Händlern um die Ohren fliegen, dann kann dies leicht zu einem Short Squeeze führen.

Der Short Squeeze als Bärencrash

Um Leerverkäufe zu tätigen, benötigt man neben des Kapitaleinsatzes für den Leerverkauf meist eine Sicherheitsleistung beim Broker. Dieser will schließlich auch mitverdienen und auf der sicheren Seite sein. Diese Sicherheitsleistung ist aber meistens recht moderat. Wenn nun aber einige Verluste beim Leerverkauf auflaufen, kann es schnell unangenehm werden. Denn dann wird es teuer. In der Regel empfiehlt sich deshalb ein Stop-Loss (mehr über Orderarten lesen).

Eine kleine Raffinesse und Wortklauberei am Rande. Dabei handelt es sich um Stop-Loss-Kauforders. Denn man muss die leer verkauften Aktien ja kaufen, wenn man die Position schließen will. Und genau in dieser Raffinesse liegt die Tücke.

So stellt sich die Frage, was passiert, wenn sich die Positionen anders entwickeln als von den Shortern gewollt. Plötzlich werden charttechnische Hürden überwunden oder es gibt einige positive Meldungen. Dann läuft der Kurs in die andere Richtung. Stop-Loss-Kauforders werden ausgelöst und es kommt zum Nachfrageüberhang. Erinnern wir uns an oben: Nachfrageüberhang führt zu steigenden Kursen.

Neben den Shortern sehen jetzt die normalen Anleger, dass ein Kurs steigt und wollen nun daran teilhaben und davon profitieren. Also gibt es noch mehr Nachfrager und der Kurs steigt weiter.

Das ganze geht dann immer weiter. So dreht ein Wertpapier eventuell so auf, dass bullische Signale ausgelöst werden. Dann neutralisieren die Shorter nicht nur ihre Positionen, sondern einige gehen Long. Um diesen Wechsel zu vollziehen, deckt man sich bei 500 leerverkauften Aktien nicht nur mit den 500 ein, um zu neutralisieren, sondern kauft weitere 500 Stück für eine Long-Position.

Schnell führt das gerade bei Wertpapieren von kleineren Unternehmen mit weniger Umsätzen zu einem enormen Kaufdruck. Plötzlich gibt es die Nachfrage nach 50.000 Aktien, es gibt aber nur ein Angebot von 25.000 Aktien. Die Kurse explodieren dann förmlich, bis sich genügend Verkäufer gefunden haben. Für die Shorter wird es an der Stelle noch schlimmer.

Der Lawineneffekt als Teil eines Short Squeeze

Wie bei einem Crash am Markt kommt es auch beim Nachfrageüberhang zum Lawineneffekt. Man muss sich hierfür bewusstmachen, dass natürlich nicht alle Stop-Loss Kauforders (bei Crashes die Verkaufsorders) den gleichen Grenzwert haben. Je nach Risikobereitschaft können diese zu unterschiedlichen Kurszeitpunkten greifen.

In der Folge brechen nach und nach wichtige Widerstandslinien auf und die normalen Long-Trader kommen mit ins Spiel. Dann bricht schnell die nächste Widerstandslinie, neue Stop-Loss-Kauforders werden fällig, noch mehr Trader gehen long und noch eine Hürde wird genommen und so weiter. So kann es zu regelrechten Kursexplosionen kommen. Die Shorter verursachen dies dann zu einem großen Teil selbst, können aber nichts anderes tun, wenn sie Verluste begrenzen oder noch Restgewinne mitnehmen wollen. Deshalb werden sie ausgequetscht wie eine Zitrone.

Die Nachhaltigkeit von einem Short-Squeeze ist begrenzt

Wer schon länger im Börsenspiel dabei ist, weiß, wie schnell solche Situationen und Gefüge in beide Richtungen laufen können. Plötzlich bricht eine Aktie weit über ihren eigentlichen Wert aus oder aber der Markt crashed mit voller Wucht. Nun stellt sich die Frage, wie nachhaltig so ein Aufstieg ist. Denn war VW im Jahr 2008 wirklich plötzlich ein Vielfaches mehr wert? Oder ist Gamestop vollkommen falsch bewertet gewesen und es gibt eine viel höhere Marktkapitalisierung? Selbstverständlich nicht.

Eine solche Aufwärtsbewegung bei einem Short Squeeze ist nicht nachhaltig und führt selten zu einer wirklichen Wende für einen Börsenwert. Um den Wert nach dem Squeeze weiter hochzutreiben oder wenigstens zu halten, müssten sich ja auch danach mehr Käufer als Verkäufer bzw. gleich viele finden. Das ist eher selten der Fall und schnell wird klar, dass der Kursanstieg squeeze-getrieben und nicht nachhaltig war.

Zwei berühmte Beispiele eines Short Squeezes

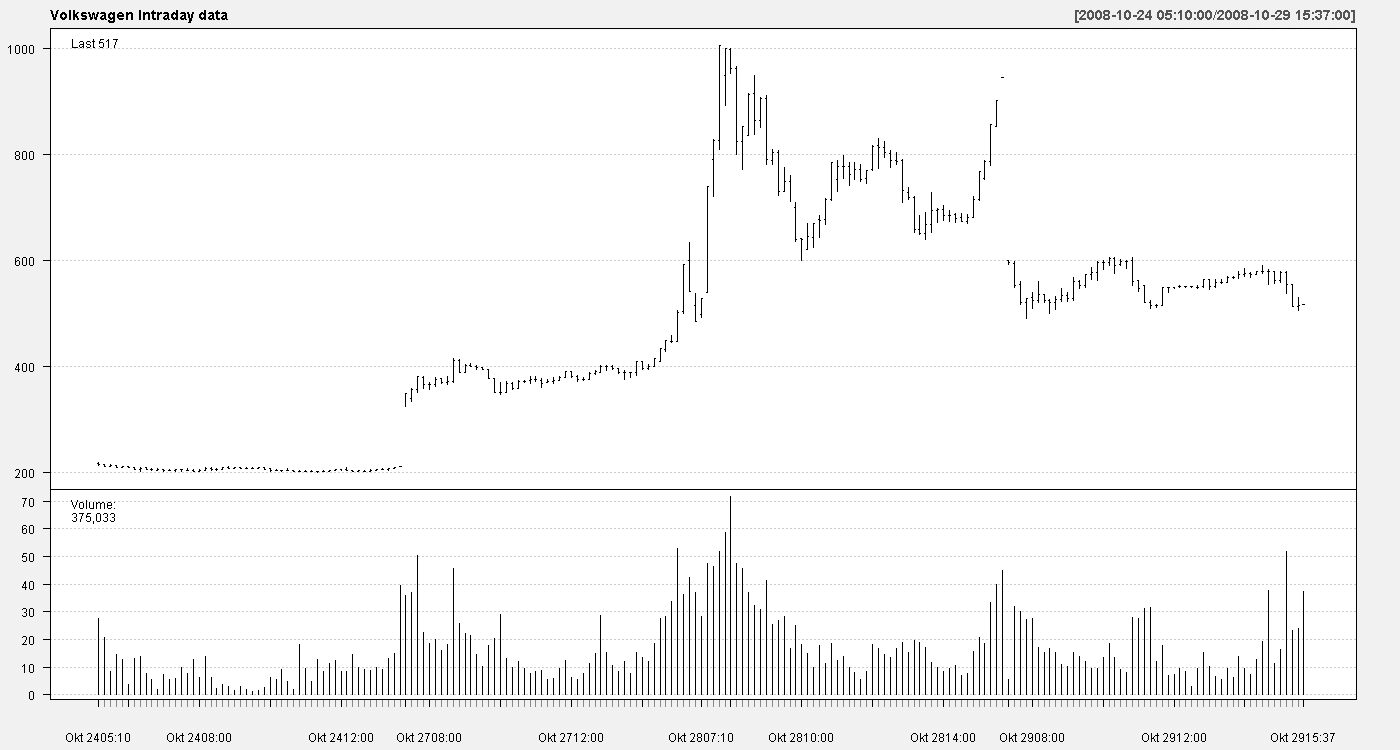

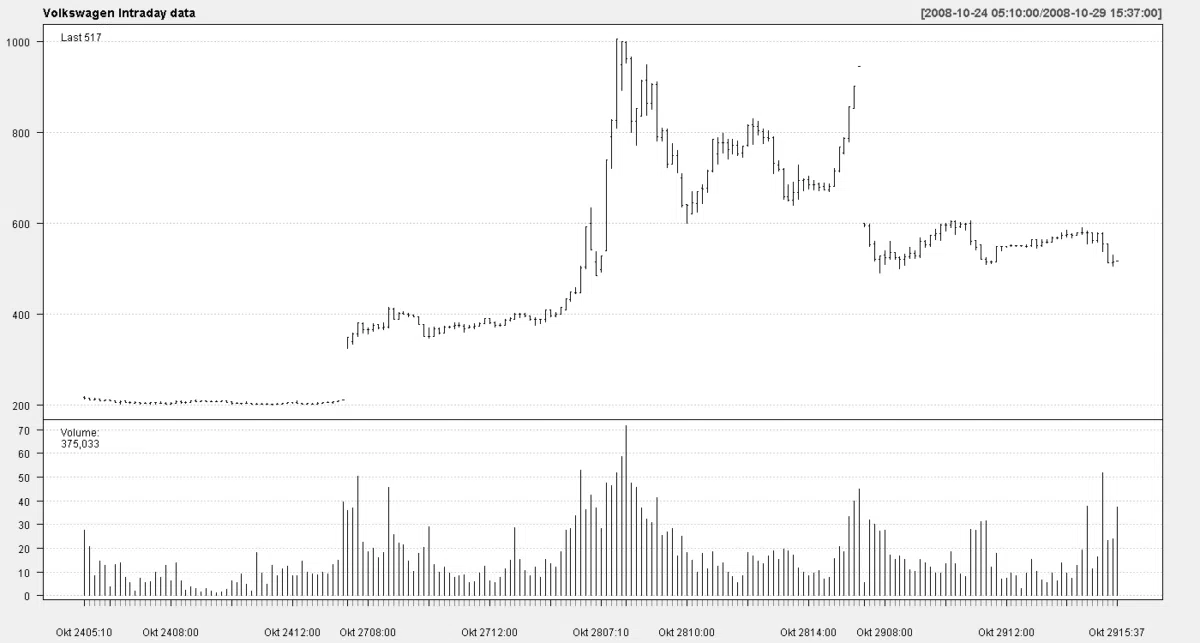

Der VW Squeeze 2008

Am 27. Oktober 2008 begann der Short Squeeze der VW Aktie. Am Tag zuvor hat der damalige Konkurrent Porsche offen erklärt, den Anteil an Volkswagen von 35 % auf 42,6 % erhöht zu haben. Zudem verfügten sie mit Optionen die Möglichkeit den Gesamtanteil um weitere 31,5 % auf 74,1 % zu erhöhen. Viele Shorter, speziell Hedgefonds haben aber auf sinkende VW-Kurse gesetzt und deshalb die VW-Aktien leerverkauft. In diesem speziellen Fall gehören dem Land Niedersachsen noch 20 % der VW Aktien, weswegen nur noch 6 Prozent der Aktien frei handelbar waren. Da sich die Leerverkäufer aber insgesamt 12 % der Aktien geliehen hatten, führte sie das in eine brenzlige Situation.

Sie mussten ihre Positionen neutralisieren, um Verluste zu begrenzen. Der mega Short-Squeeze begann. Durch die Glattstellung der vielen Short-Positionen stieg der Kurs von VW innerhalb von nur zwei Börsentagen von 200 Euro je Aktie auf knapp über 1.000 Euro je Aktie. VW war plötzlich das wertvollste Unternehmen der Welt. Dieser Effekt hielt aber nicht lange an.

Das lustige Ende vom Lied: Porsche scheiterte mit seinem Übernahmeversuch und gehört heutzutage zum Mutterkonzern Volkswagen und nicht umgekehrt.

Der VW Short Squeeze im Chart

US-Bankentitel spielen 2008 verrückt – der kleine Short-Squeeze

Zu einem flächendeckenden Branchen-Short-Squeeze kam es am 16. Juli 2008 für alle Bankentitel. So hatte die amerikanische Börsenaufsicht SEC (United States Securities and Exchange Commission) im Zuge des vorangegangenen Börsencrashs die Bedingungen und Richtlinien für Leerverkäufe radikal verschärft. Im Prinzip hatte sich an der Fakten- und Nachrichtenlage nichts verändert. Dennoch stiegen die Bankentitel flächendeckend um rund 20 bis 30 %.

Die großen Short-Squeezes und Stories dieser Tag

In den letzten Wochen haben wir weitere Short-Squeezes erlebt und Hoffnungen auf viele weitere gesehen. Ganz groß im Vordergrund steht dabei Gamestop, aber auch AMC, Blackberry und Nokia waren mit von der Partie. Gerade mit Gamestop werden wir uns noch in einem eigenen Artikel beschäftigen.

Häufige Fragen über Short Squeeze

Was ist ein Short Squeeze?

Ein Short Squeeze ist eine Situation an den Finanzmärkten, bei der der Aktienkurs einer bestimmten Aktie schnell und stark steigt. Dies geschieht, wenn viele Investoren, die auf einen Kursverfall der Aktie gesetzt haben (sogenannte “Short-Verkäufer”), gezwungen sind, ihre Positionen zu schließen, indem sie die Aktien zurückkaufen.

Warum kommt es zu einem Short Squeeze?

Ein Short Squeeze wird in der Regel durch positive Nachrichten, unerwartet gute Geschäftszahlen oder eine plötzlich steigende Nachfrage nach der Aktie ausgelöst. Wenn der Aktienkurs entgegen den Erwartungen der Short-Verkäufer stark steigt, müssen diese ihre Positionen schließen, um Verluste zu begrenzen.

Was sind die Auswirkungen eines Short Squeeze?

Während eines Short Squeeze steigt der Aktienkurs schnell an, da viele Short-Verkäufer gleichzeitig Aktien zurückkaufen. Dies kann zu erheblicher Volatilität führen und weitere Short-Verkäufer dazu zwingen, ihre Positionen ebenfalls zu schließen, was den Aufwärtstrend verstärkt.

Welche Risiken bestehen für Short-Verkäufer während eines Short Squeeze?

Short-Verkäufer tragen erhebliche Risiken während eines Short Squeeze. Da es keinen Höchstwert für den Aktienkurs gibt, können ihre Verluste theoretisch unbegrenzt sein. Wenn der Aktienkurs stark steigt, müssen sie möglicherweise zu viel höheren Preisen Aktien zurückkaufen als geplant, was hohe Verluste verursacht.

Welche Chancen bieten sich für Long-Investoren während eines Short Squeeze?

Long-Investoren, die bereits vor dem Short Squeeze in die Aktie investiert waren, können erhebliche Gewinne erzielen, wenn sie ihre Positionen halten und von dem steigenden Aktienkurs profitieren.

Wie lange dauert ein Short Squeeze in der Regel an?

Die Dauer eines Short Squeeze kann variieren. In einigen Fällen kann er relativ schnell geschehen, wenn viele Short-Verkäufer gleichzeitig ihre Positionen schließen. In anderen Fällen kann ein Short Squeeze jedoch länger anhalten, insbesondere wenn die Nachfrage nach der Aktie hoch bleibt.

Wie kann man einen Short Squeeze verhindern?

Ein Short Squeeze ist eine natürliche Marktbewegung, die durch Angebot und Nachfrage bestimmt wird. Es gibt keine direkte Möglichkeit, einen Short Squeeze zu verhindern. Börsenaufsichtsbehörden überwachen jedoch die Märkte, um mögliche Marktmanipulationen zu erkennen und zu verhindern.