Stop Loss Order – das Wichtigste vorweg

- Eine Stop-Loss-Order ist eine Anweisung an den Broker, eine Aktie automatisch zu verkaufen, wenn sie einen bestimmten Preis erreicht oder unterschreitet.

- Eine Stop-Loss-Order wird verwendet, um Verluste zu minimieren und das Risiko zu begrenzen, und kann als eine Absicherungsstrategie genutzt werden, um den Verkauf von Aktien zu automatisieren, wenn der Kurs fällt.

- Die Stop-Loss-Order kann auf verschiedene Arten platziert werden, z.B. als Market-Order oder als Limit-Order. Der Stop-Loss-Preis sollte sorgfältig ausgewählt werden, um sicherzustellen, dass er nicht zu eng oder zu weit entfernt ist.

- Eine Stop-Loss-Order bietet keinen 100%igen Schutz gegen Verluste, da der Preis schnell fallen und unter den Stop-Loss-Preis sinken kann.

- Es ist wichtig, die Handelsbedingungen des Brokers zu verstehen, einschließlich möglicher Gebühren und Einschränkungen bei der Verwendung von Stop-Loss-Orders.

Inhalt

- Was ist eine Stop-Loss-Order?

- Welche Stop Loss Orderarten gibt es?

- Wo können Stop Loss Orders eingesetzt werden?

- Vorteile und Nachteile von Stop Loss Orders

- Logische Anleitung zum Platzieren von Stop-Loss-Orders

- Volatilität als Stop-Loss

- Wie viel muss ich aufgrund des logischen Stop-Loss-Punktes riskieren?

- Warum brauchen Sie ein initiales Stop Loss?

- Fragen und Antworten

Was ist eine Stop-Loss-Order?

Eine Stop-Loss-Order begrenzt das Risiko eines Trades. Sie ist somit der beste Freund eines Traders, der im Markt überleben will und langfristig potenzielle Gewinne realisieren möchte.

Indem eine Stop-Loss-Order beim Broker hinterlegt wird, definiert der Anleger seinen maximalen Betrag, welchen er bereit ist, mit dieser Position zu riskieren.

Weiterhin kann im Gewinnfall mit einer Stop-Loss-Order ein vorhandener Gewinn abgesichert werden. Perspektivisch, falls sich das Wertpapier in die gewünschte Richtung bewegt, ist eine mehrmalige Anpassung des Stop-Loss-Limits (Trailing Stop Loss) denkbar. Somit können weitere Gewinne gesichert werden.

- Erstabsicherung

- Gewinnsicherung

Die meisten Trader schätzen es, Stop-Loss-Aufträge zu ihrem eigenen Schutz im Markt zu haben. Aber in den meisten Fällen denken sie über die Platzierung ihrer Stop-Loss-Aufträge nicht viel nach.

Um den Vorteil von Stop-Loss-Aufträgen wirklich zu erfassen, ist eine logische Denkweise erforderlich. Bevor wir uns genauer anschauen, wie man Stop-Loss-Orders bestimmt, wollen wir zuerst erörtern, wie man Stop-Loss-Aufträge nicht setzt.

Die falsche Art, Stop-Loss-Orders zu setzen

Die zwei folgenden Fragen fassen den falschen Denkprozess für das Setzen von Stop-Loss-Aufträgen zusammen:

Wie viel möchte ich verlieren?

Nehmen wir an, Sie wollen Ihr Risiko auf 200 $ beschränken.

Was ist der implizierte Stop-Loss-Kurs?

Ich kaufe beispielsweise eine Aktie ABC zu 50 $. Um mein Risiko auf 200 $ zu begrenzen, muss ich mein Stop-Loss bei 48 $ platzieren.

$ 50 – (200 $ / 100 Aktien) = 48 $ Stop-Loss-Kurs

Somit werde ich meine Stop-Loss-Verkaufsorder bei 48 $ platzieren.

Was stimmt bei diesem Denkprozess nicht?

Die Kursbewegung wird dabei überhaupt nicht berücksichtigt. Wir haben den Stop-Loss-Kurs ausschließlich im Hinblick auf unsere persönliche Risikopräferenz festgelegt. Für den Markt ist dieser Stop-Loss-Punkt willkürlich und bedeutungslos.

Lesetipp: Money Management im Trading

Welche Stop Loss Orderarten gibt es?

Die Limit-Stop-Loss-Order

Hierbei kann zusätzlich zum Stop Loss Level noch ein Maximalwert angegeben werden, unter welchen man nicht mehr bereit ist, die Position zu verkaufen. Es wird gewissermaßen ein Korridor definiert, in welchem das Stop Loss ausgeführt werden soll. Fällt die Aktie, das Zertifikat oder Ähnliches durch einen Kurssprung (Kurslücke) unter das Limit, bleibt die Position unberührt.

Die Best-Stop-Loss-Order

Die Best-Stop-Loss Order stellt die klassische Variante der Stop Loss Orders dar. Hierbei wird ein Stop Loss angegeben. Wird dieses Stop Loss verletzt, wird die Order bestens, also zum nächstmöglichen Kurs, ausgeführt.

Trailing-Stop-Loss-Order

Eine sehr komfortable Order stellt die Trailing-Stop-Loss-Order dar. Diese Order besitzt einen Automatismus. Sobald das Wertpapier, auf den sich die Order bezieht, ansteigt, bewegt sich ebenso das Stop Loss mit. Fällt der Kurs des Wertpapiers hingegen, bleibt das Stop Loss Level gleich. Dieser Automatismus besteht so lange, bis der Kurs des Wertpapiers das Stop Loss des Trailing Stop touchiert.

Die anfängliche Spanne zwischen Kaufkurs und Stop Loss, die Trailing-Spanne, kann in Punkten sowie in Prozent angegeben werden.

Je nach Angabe wird das Stop Loss in Punkten oder Prozent nachgezogen.

Wo können Stop Loss Orders eingesetzt werden?

Stop Loss Orders sind bei zahlreichen Underlyings einsetzbar. Zu nennen wären dabei unter anderem Zertifikate und Optionsscheine sowie Aktien.

Was muss ich bei Aktien Stop Loss Orders beachten?

Bei Stop Loss Orders auf Aktien ist auf die typische Schwankungsbreite der jeweiligen Aktie zu achten. Schwankt eine Aktie täglich um 10 %, ist die Frage nach der Sinnhaftigkeit einer Stop-Loss-Order innerhalb dieser 10 % Schwankungsbreite zu stellen.

Doch wohin mit dem Stop Loss, um nicht gleich aus dem Markt geworfen zu werden?

Einerseits könnte mithilfe der Kurs-Muster ein Stop Loss Punkt gefunden werden, andererseits können Indikatoren bemüht werden, um einen Stop Loss Punkt zu definieren.

Beispiele Markttechnik und GD bzw. Sto 5 3 für Stop Loss Findung

Was muss ich bei Zertifikate Stop Loss Orders beachten?

Die Stop Loss Orders auf Zertifikate sind ähnlich wie bei Aktien anzuwenden. Nur ist hierbei die Hebelwirkung des Zertifikates zu beachten. Diese muss noch strenger an das persönliche Risikoprofil angepasst sein. Da viele Zertifikate mit einem Knock Out ausgestattet sind, ist dieser Umstand in die Überlegungen einzubeziehen.

Zertifikate mit eingebautem Stop Loss (nix zum zurücklehnen, nur Basisschutz).

Vorteile und Nachteile von Stop Loss Orders

Vorteile

- Risikoreduzierung möglich

- recht einfach einsetzbar

Nachteile

- bei Kursgap ungünstige Ausführung möglich

- je nach Broker muss Limit nach gewisser Zeit erneuert werden

Die logische Anleitung zum Platzieren von Stop-Loss-Orders

Ein logisch vorgehender Trader durchdenkt nacheinander die folgenden Fragen:

Welcher Stop-Loss-Kurs ist folgerichtig?

Ein logischer Stop-Loss-Punkt ist keine Folge unserer persönlichen Risikobereitschaft. Er gründet vielmehr auf der Kursbewegung. Stop-Loss-Werte, die auf Grundlage der Price Action bestimmt werden, ermöglichen es uns, unser Risiko zu begrenzen und geben uns genügend Spielraum, damit sich unser jeweiliger Trade entfalten kann.

Es gibt zwei grundlegende Methoden, um Stop-Loss-Punkte mit Hilfe der Kursbewegung festzulegen:

Die Unterstützung oder der Widerstand als Stop-Loss

Wir wollen, dass der Markt im Idealfall unseren Stop-Loss-Punkt nicht erreicht. Daraus folgt logischerweise, dass bei Long-Positionen die Unterstützung-Niveaus des Marktes als Stop-Loss dienen. Das gleiche gilt für die Widerstands-Niveaus des Marktes, die somit als Stop-Loss-Punkte für Short-Positionen genutzt werden können.

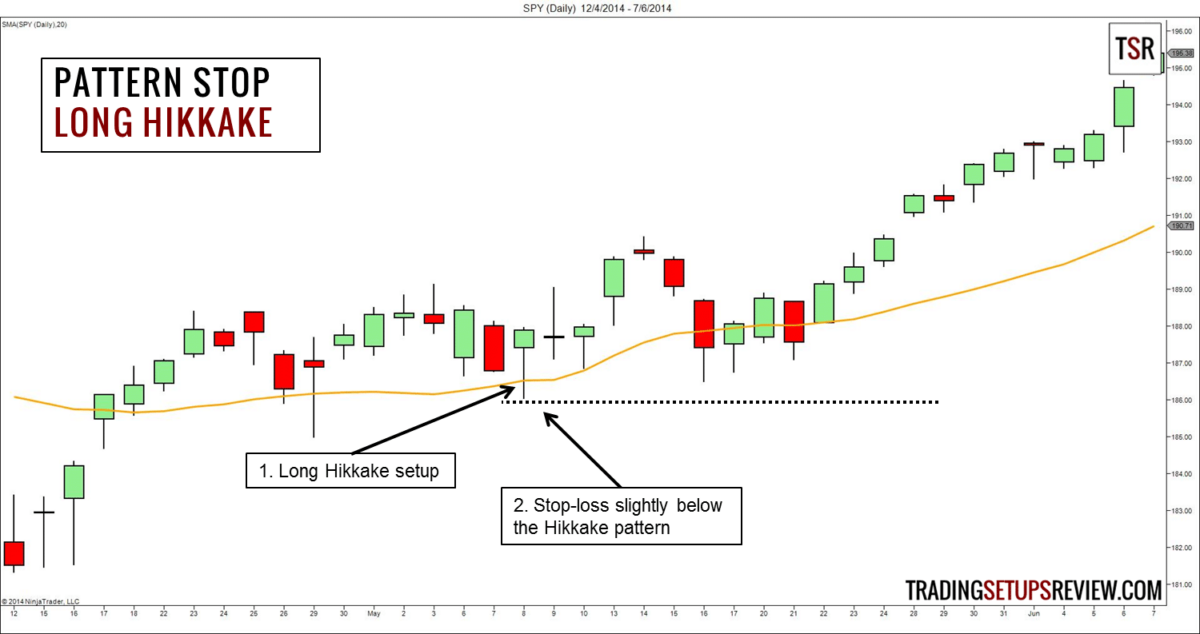

Bei Candlestick- und Balken-Chartmuster sind Unterstützung / Widerstand von geringer Bedeutung. Wenn Sie mit solchen Kursmustern arbeiten, platzieren Sie Ihr Stop-Loss unterhalb (oder oberhalb) von diesen.

Im obigen Beispiel haben wir einen Stop-Loss Verkaufsauftrag unter das Long-Hikkake-Chartmuster platziert.

- Dieses Long-Hikkake-Muster prallte vom Gleitenden Durchschnitt ab, so dass wir eine Longposition eröffneten.

- Der natürliche Stopp für dieses Chartmuster befand sich kurz unter dem Tief des Hikkake Musters.

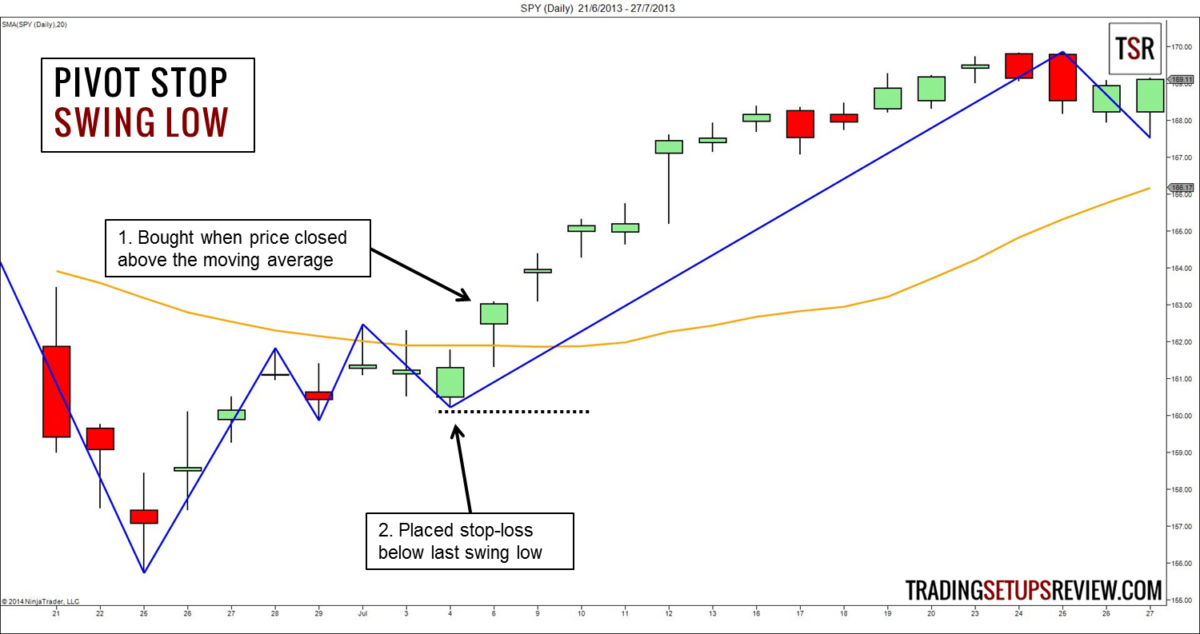

Swing-Pivotpunkte bilden ebenfalls natürliche Unterstützung (Support) und Widerstand (Resistance), die sich für die Platzierung von Stop-Loss-Aufträgen anbieten.

Im obigen Chart sind die Swings des Marktes mit blauen Linien gekennzeichnet.

- Hier eröffneten wir eine Long-Position ohne bestimmtes Kursmuster. Unser Trading-Signal stellte stattdessen der Schlusskurs über dem Gleitenden Durchschnitt (orange) dar.

- Wir platzierten unseren Stop-Loss etwas unterhalb des letzten Swing-Tiefs, das hier als Markt-Unterstützung diente.

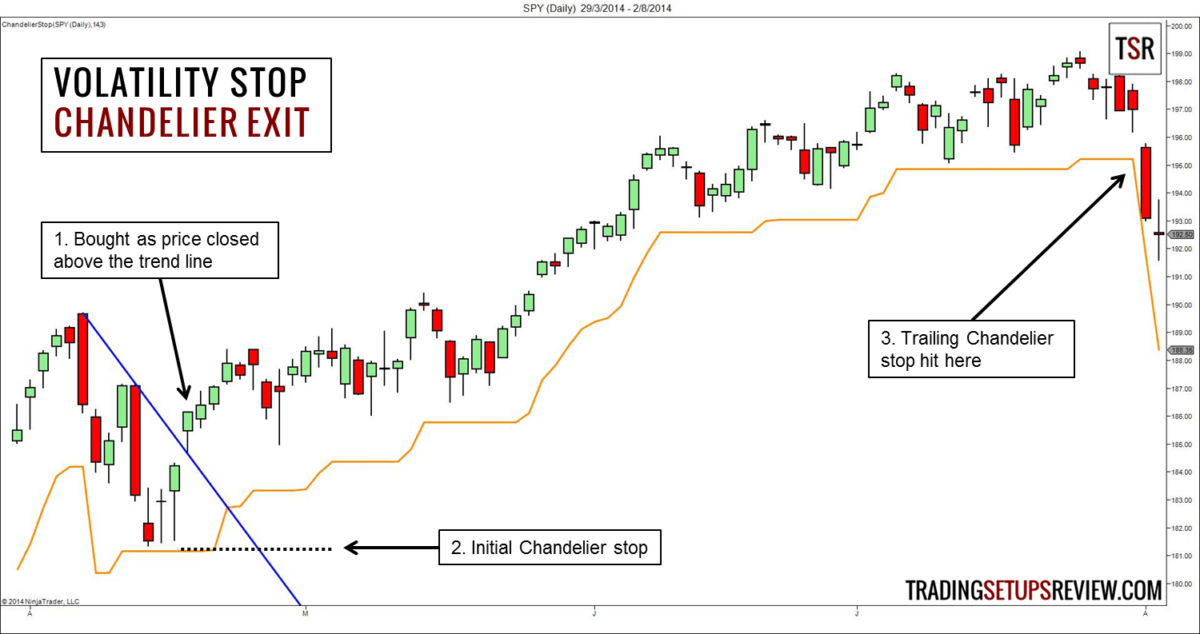

Volatilität als Stop-Loss

Ein ideales Stop-Loss bietet genug Raum, damit der Trade sich entwickeln kann. Aber wie viel Raum (Kursspanne) ist genug?

Die Antwort hängt von der Volatillität des Marktes ab. Daher ist die Berücksichtigung der Volatilität der Kursbewegung eine weitere logische Methode, um Stop-Loss-Aufträge zu platzieren.

Ein klassisches Beispiel für einen Volatilitätsstop stellt der sogenannte Candelier-Stop dar. Hierbei wird der ATR-Indikator genutzt, wobei ATR für Average True Range steht. Der ATR-Indikator misst die Schwankungsbreite bzw. die Volatilität der Kurse innerhalb eines bestimmten Zeitraums. Dann wird ein Stop Loss platziert, der ein Vielfaches des ATR ausmacht.

Im Beispiel unten haben wir den 14-Perioden ATR multipliziert mit drei für unseren Chandelier-Stop (in orange) benutzt.

- Wir kauften, nachdem der Markt über die kleine blaue Abwärtstrendlinie gestiegen und dort einen Schlusskurs hinterlassen hatte.

- Auf Grundlage des Chandelier-Stop platzierten wir hier (gepunktete Linie) ein initiales Stop-Loss.

- Der Chandelier-Stop wird häufig als Trailing-Stop-Loss (nachgezogenes Stop-Loss) eingesetzt. In diesem Fall hat er gut funktioniert. Wir konnten den Stop nach oben verschieben und von einer schönen bullischen Kursbewegung profitieren.

Wie viel muss ich aufgrund des logischen Stop-Loss-Punktes riskieren?

Zum Beispiel liegt ein durch ein Chartmuster begründetes Stop-loss-Niveau bei 40 $. Wir entscheiden uns bei einem Kurs von 50 $ mit 100 Aktien einzusteigen. Somit werden wir 1.000 $ riskieren müssen.

(50 $ – 40 $) x 100 Aktien = 1.000 $ Trade-Risiko

Kann ich es mir leisten, diesen Betrag zu riskieren?

Szenario 1:

Mein Tradingkonto enthält 2.000 $. Das ist alles, was ich für meine Trading-Aktivitäten einsetzen kann. Wenn ich das verliere, kann ich nicht mehr traden.

Wenn ich 1.000 $ verliere, wie es mein Chartmuster-Stop besagt, laufe ich Gefahr, eine Minuslage (Drawdown) von 50 Prozent verkraften zu müssen. Dieses Risiko einzugehen, kann ich mir nicht leisten.

In diesem Fall ist der Trade zu teuer für mich, unabhängig von der Qualität des Trading-Setups. Ich muss also auf diesen Trade verzichten oder meine Positionsgröße reduzieren, um das Risiko für den Trade auf ein akzeptables Niveau verringern.

Szenario 2:

Ich habe 50.000 $ auf meinem Tradingkonto. 1.000 $ machen somit lediglich 2 Prozent meines Risikokapitals aus. Ein Verlust von 2 Prozent würde mich nicht ruinieren, so dass ich danach nicht mehr traden könnte. Ich kann es also gut verkraften, dieses Risiko einzugehen. Daher werde ich mich für diesen Trade entscheiden.

Ein logischer Stop-Loss gibt der Price Action Priorität

Ein törichter Trader setzt zuerst seine persönliche Risikopräferenz fest und platziert daraufhin seinen Stop-loss im Markt. Er hat bereits seine Entscheidung getroffen, sich im jeweiligen Markt zu engagieren, bevor er überhaupt das entsprechende Risiko überprüft hat.

Der folgerichtig und rational vorgehende Trader zieht zuerst das Risiko in Erwägung, bevor er sich für ein Engagement in einem bestimmten Markt entscheidet. Er beginnt mit einer Analyse des Marktes, um seinen Stop-Loss festzulegen. Daraufhin zieht er seine persönliche Risikobereitschaft in Betracht. Letztlich engagiert er sich nur dann in einem Markt, wenn er in der Lage ist, das entsprechende Risiko zu tragen.

Stop-Loss Orders begrenzen das Risiko und sind von entscheidender Bedeutung für das Überleben eines Traders.

Wenn Sie jedoch bei der Festlegung Ihrer Stop Loss Order nicht durchdacht vorgehen, indem Sie den Markt an die erste Stelle setzen, sind diese nutzlos.

Denken Sie immer daran, dass der Markt zuerst kommt. Und traden Sie nicht, wenn Sie es sich nicht leisten können zu verlieren.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The Logical Trader’s Guide to Setting Stop-Losses

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Warum brauchen Sie ein initiales Stop Loss?

Eine Stop Loss Order ist ein Handelsauftrag zum Schließen Ihrer Position, wenn der Markt zu weit gegen Sie läuft.

Es gibt Trader, die meinen, dass sie keinen Stopp zur Verlustbegrenzung benötigen. Diese Trader haben erlebt, dass sie ausgestoppt wurden, bevor der Markt dann wieder in die von ihnen erwartete Richtung lief.

Diese schmerzhaften Erfahrungen bleiben ihnen dann im Gedächtnis haften. Daran erinnern sie sich nur zu gut.

Deshalb glauben sie, dass ihnen mit einem im Markt platzierten Stop Loss die “Stop-Jäger” gefährlich werden können.

Andere Trader wiederum meinen, kein Stop Loss zu brauchen, weil sie nicht verlieren wollen. Die meisten dieser Trader traden inzwischen nicht mehr.

Deshalb meine Empfehlung: Sie müssen eine aktive Stop Loss Order im Markt platzieren.

Die Gründe dafür sind folgende:

Es muss einen Kurswert geben, an dem das von ihnen vorgesehene Tradingziel hinfällig ist

Dies ist für technische Trader zutreffend.

Wenn Sie der Ansicht sind, dass Ihnen Stop-Jäger nachstellen, sollten Sie Ihr Verluststopp weiter entfernt platzieren.

Wenn Sie beispielsweise eine Aktie bei 45 $ kaufen und beabsichtigen, sie aufgrund eines bestimmten, perfekten Hikkake-Chartmusters bei 50 $ zu verkaufen, dann wäre die Frage, welcher Grund dafür spräche, die Aktie zu halten, wenn sie auf 20 $ gefallen ist.

Ist Ihr vorgegebenes Tradingziel aufgrund des bestimmten Chartmusters immer noch gültig?

(Fundamentaltrader werden möglicherweise besser mit einem mentalen Stopp bedient sein. Dies ist darauf zurückzuführen, dass deren festgelegtes Ziel nicht auf dem Kurs der Aktie gründet.)

Eine Stop Loss Order schützt Sie vor Ihrem schlimmsten Feind

Ihr schlimmster Feind sind Sie selbst. Und zwar deshalb, weil Sie nicht verlieren wollen.

Eine Stop Loss Order zwingt Sie jedoch dazu, Verluste hinzunehmen.

Wir mögen es nicht, Verluste zu erleiden, aber Verluste zu akzeptieren, ist Teil von erfolgreichem Trading. Es handelt sich dabei um das Spiel der Wahrscheinlichkeit und nicht der Gewissheit.

Eine aktive Stop Loss Order im Markt platziert zu haben, verbessert Ihre Disziplin, akzeptable Verluste hinzunehmen.

Wenn Sie zu viele schlimme Verluste erleiden, traden Sie möglicherweise zu exzessiv und machen Übertrading (Overtrading). Dies sollten Sie unbedingt vermeiden.

Sie können keine Stop Loss Order eingeben, wenn Sie Ihre Augen schließen

Das gilt insbesondere für Daytrader. Wenn der Markt volatil wird und Sie haben noch keine Stop Loss Order platziert, dann werden Sie nicht in der Lage sein, Ihrem Broker Ihren Auftrag zu übermitteln, indem Sie die Augen gegenüber fallenden Kursen verschließen.

Gedankliche Stops zur Verlustbegrenzung werden da nicht genügen.

Ausnahmen

Wenn Sie ein technischer Price Action Trader sind, brauchen Sie unbedingt eine Stop Loss Order, die aktiv im Markt platziert ist.

Aber wie immer im Trading, gibt es auch hier gibt es Ausnahmen:

- Die hartgesottenen Investoren vom Typ “kaufen und halten” benötigen wahrscheinlich keinen Stop Loss Auftrag. Technisch betrachtet, haben diese Trader sozusagen eine Stop Loss Order bei 0 Euro.

- Einige Optionsstrategien begrenzen das Risiko auf die anfängliche Investition. Daher dürften Trader von Optionen wahrscheinlich keine Stop Loss Order benötigen, um sich abzusichern.

- Trader, die sich zwar der grundlegenden Gegebenheiten bewusst sind, die ihren Tradingvorteil zunichtemachen können, aber nicht in der Lage sind, einen bestimmten Kurs festzulegen. Diese Trader könnten dann mit einer Market-Order aussteigen, sobald sie die Lage erkannt haben.

Fazit: Ein Stop Loss Auftrag erinnert uns daran, dass wir als Trader fehlbar sind.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Why you must have an initial Stop-Loss

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Häufige Fragen zur Stop-Loss-Order

Was ist eine Stop-Loss-Order?

Eine Stop-Loss-Order ist eine automatische Order, die platziert wird, um eine Position zu schließen, wenn der Kurs eines Wertpapiers ein vorab festgelegtes Niveau erreicht.

Wozu dient eine Stop-Loss-Order?

Eine Stop-Loss-Order wird verwendet, um Verluste zu minimieren und das Risiko im Trading zu begrenzen. Sie dient als Absicherungsstrategie, indem sie den Verkauf von Wertpapieren automatisch auslöst, sobald ein bestimmter Kurs erreicht wird.

Wie wird eine Stop-Loss-Order platziert?

Eine Stop-Loss-Order wird über die Handelsplattform des Brokers platziert. Der Trader gibt den gewünschten Stop-Loss-Preis ein und wählt die Art der Order (z.B. Stop-Limit-Order oder Stop-Market-Order).

Wie wird der Stop-Loss-Preis festgelegt?

Der Stop-Loss-Preis sollte sorgfältig festgelegt werden, um sicherzustellen, dass er nicht zu eng oder zu weit entfernt ist. Es ist wichtig, die Handelsstrategie und die Risikoneigung des Traders zu berücksichtigen.

Was ist der Unterschied zwischen einem Stop-Loss und einem Take-Profit?

Ein Stop-Loss wird verwendet, um Verluste zu minimieren, während ein Take-Profit verwendet wird, um Gewinne zu sichern. Ein Stop-Loss wird platziert, um eine Position zu schließen, wenn ein bestimmter Preis erreicht wird, während ein Take-Profit platziert wird, um eine Position zu schließen, wenn ein bestimmter Gewinn erzielt wurde.

Sind Stop-Loss-Orders garantiert?

Stop-Loss-Orders bieten keinen 100%igen Schutz gegen Verluste, da der Preis schnell fallen und unter den Stop-Loss-Preis sinken kann. In einigen Fällen kann es auch zu Slippage kommen, wenn der Preis bei der Ausführung der Order schlechter ist als der Stop-Loss-Preis.

Wie oft sollte man eine Stop-Loss-Order aktualisieren?

Eine Stop-Loss-Order sollte regelmäßig aktualisiert werden, um sicherzustellen, dass sie den aktuellen Marktbedingungen entspricht. Der Stop-Loss-Preis sollte auf der Grundlage von Kursbewegungen und Handelssignalen angepasst werden.