Trading Edge – das Wichtigste vorweg

- Ein Handelsvorteil (Trading Edge) ist eine statistische oder strategische Kante, die ein Händler über den Markt hat. Dieser Vorteil kann sich in verschiedenen Formen zeigen, einschließlich Wissensvorteilen, technologischen Vorteilen oder Fähigkeiten in bestimmten Handelstechniken.

- Ein Handelsvorteil ist entscheidend für den Erfolg eines Händlers auf den Märkten. Ohne einen solchen Vorteil wird der Handel zu einer Frage des Zufalls und des Glücks, was auf lange Sicht zu Verlusten führen kann.

- Ein Händler kann einen Handelsvorteil schaffen, indem er bestimmte Strategien verfolgt, einschließlich der Durchführung gründlicher Marktforschungen, der Entwicklung von fortgeschrittenen Handelssystemen und -algorithmen, oder durch die Nutzung von Informationsasymmetrien.

- Der Handelsvorteil kann durch verschiedene Maßnahmen bewertet werden, einschließlich der Sharpe-Ratio, der Sortino-Ratio, der Information Ratio und anderen statistischen Kennzahlen. Diese Kennzahlen helfen Händlern zu verstehen, wie effektiv ihre Handelsstrategien sind.

- Selbst mit einem starken Handelsvorteil ist es wichtig, dass Händler Disziplin bewahren und ihre Emotionen kontrollieren. Marktschwankungen können oft zu Panik oder Gier führen, und diese Emotionen können dazu führen, dass Händler von ihrer Strategie abweichen und ihren Handelsvorteil verlieren.

Der Trading Edge (Handelsvorteil) – Erklärung

In diesem Artikel wollen wir uns der Erarbeitung des Trading Edge (Vorteil im Trading) widmen und die Frage klären, wie aufwendig es eigentlich ist, einen tatsächlichen statistischen Vorteil am Markt zu generieren.

Wir versuchen so wenig mathematischen und statistischen Fachjargon zu verwenden, doch in einigen kleinen Fällen lässt es sich leider nicht vermeiden.

Die Idee zu diesem Beitrag bekamen wir, als wir uns in einem recht bekannten Facebook Forum herumgetrieben haben und dort folgende Frage aufkam: „Wie viel Stunden am Tag widmet ihr euch dem Trading?“ Auf diese Frage gab es viel Resonanz. Von „Ich brauche nur 5 Minuten am Tag, um xy Prozent zu erwirtschaften“ bis zu „Ich sitze sehr lange nur an meinen Analysen“ war alles dabei.

Allerdings konnten wir eine starke Tendenz erkennen, dass Börsianer gerne zeigen, wie wenig Zeit sie in das Trading investieren und doch eine tolle Rendite erwirtschaften.

Als wir uns bei Statistic-Trading über dieses Thema unterhielten, fiel uns doch auf, dass wir im Vergleich zu den Tradern im Forum überdurchschnittlich viel Zeit dem Thema Trading widmen. Diese Zeit investieren wir hauptsächlich in die Entwicklung und dem Research von Handelssystemen und weniger in das Trading an sich, also dem vor dem Monitor sitzen.

Wenn wir unsere Zeit rein auf das sitzen vor den Monitoren beschränken und das als „Trading-Zeitaufwand“ betiteln, dann passen wir sogar genau ins Muster.

Nehmen wir aber noch den Research Teil rein, also das Lesen von Papers, wissenschaftlichen Arbeiten, Büchern, Programmierung, statistischen Auswertungen und Ideen-Findung, so benötigen wir dafür doch schon einiges an Zeit und Fleißarbeit.

Es kann natürlich auch sein, dass der Weg des System-Tradings / Quantitaven Tradings aufwendiger ist als der des diskretionären Traders. Dennoch vertreten wir die Ansicht, dass niemand ohne viel Fleiß und Grips in der Lage ist, sehr erfolgreich in seiner Passion zu werden. Sei es nun ein Chirurg, Ingenieur oder Hedgefonds-Manager.

Es ist doch einfach, einen Edge im Trading zu haben, oder?

Wenn man sich so in der Trading-Szene umhört, dann fällt einem auf, dass dem System-Trading oder quantitativen Trading nun mehr Beachtung geschenkt wird. Dies ist an sich eine sehr gute Sache. Doch wie in allen anderen Bereichen auch, wird das System-Trading auch hier viel einfacher suggeriert als es dann tatsächlich der Fall ist.

Wenn wir uns Youtube-Content über Trading anschauen, dann fällt uns auf, dass die meisten Trader einen Trading Edge oder einen statistischen Vorteil mit einem erfolgreichen Backtest gleichsetzen. Ist mein Backtest profitabel und die Equity-Kurve schaut gut aus, so habe ich einen Vorteil.

Doch ist es so einfach? Ein erfolgreicher Backtest und gut ist? NEIN! Es ist definitiv nicht so einfach.

Natürlich ist das korrekte Testen von Handelssystemen oder Trading-Systemen keine Quantenphysik, aber dennoch ist es von Nöten, dass man Grundlagen der Mathematik, Statistik und der Ökonometrie beherrscht.

Niemand braucht einen Doktortitel zu besitzen, aber einem erzählen zu wollen, dass man System-Trading oder Quant-Trading betreiben kann, ohne Grundlagen in diesen Gebieten beherrschen zu können, ist einfach Quatsch. So einfach ist die Erarbeitung eines Trading Edge dann doch nicht.

Worin liegt der Vorteil, einen Trading Edge zu haben?

Wir hatten auch schon Mal die Frage bekommen, worin denn überhaupt der Sinn besteht, sich mühevoll einen Trading Edge zu erarbeiten. Solange das Handelssystem Geld verdient, ist doch alles gut. Aber kann man das so einfach sehen? Was machen Sie denn, wenn das Trading-System aufhört, Geld zu verdienen? Und was machen Sie, wenn das Handelssystem in der Tradingpraxis Entwicklungen zeigt, die Sie nicht aus den Backtest-Ergebnissen erhalten haben?

Damit wir Antworten auf diese Fragen erhalten, ist es unglaublich wichtig zu erkennen, ob wir einen statistischen Vorteil am Markt haben oder eben nicht.

Ein Zitat von Jack D. Schwager, dem Autor von Magier der Märkte, bringt es auf den Punkt: „Be very careful about deciding whether it’s your system or the market that’s really very good.“

Wir glauben, dass das wohl die Quintessenz von System-Trading oder quantitativen Trading darstellt. Es ist unglaublich wichtig, herausfinden zu können, ob es das Trading-System ist, was Geld verdient, oder ob der Markt derzeit einfach so unglaublich gut ist, dass generell fast jedes System Geld verdienen würde. Denn das Ergebnis eines positiven Trades hat nicht unbedingt damit zu tun, dass der Einstieg gut gewählt wurde. Aber zu dieser Thematik kommen wir noch später.

Bitte verinnerlichen Sie sich dieses Zitat. Schreiben Sie es auf ein Blatt und kleben es sich an Ihren Trading-Monitor. Denn die Aufgabe muss es sein, diese Frage zu beantworten: „Ist mein System so gut oder nur der Markt?“

Nehmen wir uns als Beispiel den verrücktesten Markt im Jahr 2017: Bitcoin.

Mittlerweile sprießen Bitcoin Profis aus der Erde wie sonst was. Und jeder dieser Profis hat wohl Systeme, die unglaublich gut funktionieren und die er gerne allen anderen „zeigen“ will. Nun stellen Sie sich bitte die oben erwähnte Frage. Wie würden Sie diese beantworten?

Der Bitcoin-Markt hatte eine so starke positive Verschiebung, dass generell jedes System, was Kaufaufträge enthält, Geld verdienen kann. Denn egal wo Sie in diese Markt einsteigen, Sie fangen an Geld zu verdienen.

Ist es nun möglich, dort von einem Trading Edge zu reden, nur weil Sie positive Ergebnisse in diesem Markt generieren? Natürlich nicht. So gut wie jedes System hat im Jahr 2017 in diesem Markt Geld verdient. Was auch an sich vollkommen in Ordnung ist, solange man sich dessen bewusst ist, dass man höchstwahrscheinlich keinen Trading Edge hat.

Denn erst, wenn man sich dessen bewusst wird, dass man eigentlich nicht genau weiß, woran es liegt, das man Geld verdient, fängt man an, komplett anders zu traden.

Aus welchen Quellen kann ich mir einen Trading Edge erarbeiten?

Unserer Meinung nach kann man sich aus verschiedenen Quellen einen Trading Edge erarbeiten, mit dem man sein eigenes Handelssystem voranbringt. Diese Möglichkeiten sind:

- Data-Mining

- Ideen von logischen Zusammenhängen

- Marktzyklen

- Risk- und Moneymanagement

Schauen wir uns nun diese vier Möglichkeiten kurz an.

Data-Mining

Im Data-Mining geht es darum, dass man historische Daten analysiert, und mit Hilfe eines Algorithmus so viele Kombinationen wie nur möglich austestet, um die Kombination herauszufinden, welche die besten Ergebnisse hervorgebracht hat.

In dieser Methodik verfällt man aber ganz schnell in das Curve-Fitting. Man analysiert die Historie zu genau und optimiert einfach nur die Parameter auf die gegebene Historie. Eine wirkliche Aussagekraft für die Zukunft hat das nicht.

Data-Mining ist an sich eine sehr interessante Methodik, doch man muss diese zu verwenden wissen.

Ideen von logischen Zusammenhängen

Ihnen ist aufgefallen, dass wenn eine Sache passiert, es irgendwie dazu kommt, dass auch eine andere Sache passiert. Vielleicht haben Sie auch wirtschaftliche Zusammenhänge entdeckt, oder Sie haben eine Idee von möglichen wirtschaftlichen Zusammenhängen und möchten diese testen.

In dieser Methodik geht es primär darum, dass Sie versuchen, Ihre Trading-Ideen, die Sie im Laufe der Zeit erarbeitet haben, in ein Handelssystem umzuwandeln, so dass dieses hoffentlich einen Trading Edge generiert. Dies ist wohl die Methodik, über die auch wir unsere System-Ideen generieren, die wir dann durchtesten und analysieren, bevor diese auf den Live-Markt gehen.

Achten Sie aber bitte darauf, dass Ihre Ideen und Ergebnisse auch zu 100 Prozent objektiv sind, so dass Sie diese auch einprogrammieren können. Denn nur wenn ein System 100 Prozent regelkonform ist, kann man dies auch als Trading-System bezeichnen und es kann getestet und optimiert werden.

Markt-Zyklen

Die dritte Methodik ähnelt der zweiten Methodik. Denn im Großen und Ganzen existieren nur diese zwei Methodiken. Entweder gibt es die Ideen-Findung anhand von „menschlichen“ Ideen und Zusammenhängen oder die Ideen-Findung auf Data-Mining Basis.

Denn auch die Methodik der Erarbeitung eines Trading Edge nach Markt-Zyklen ist auf diese beiden Methodiken zurückzuführen. Vielleicht ist Ihnen ist in der Vergangenheit aufgefallen, dass ein bestimmter Markt zu einer bestimmten Zeit in einen bestimmten Zyklus geht. Diesen Zyklus versuchen Sie nun in Regeln und Formeln zu packen, so dass Sie diesen auch wirklich testen und überprüfen können.

Bitte halten Sie Abstand von händischen Backtests oder nutzen Sie diese nur mit großer Sorgfalt. Auch wenn diese Art des „Backtests“ oft empfohlen wird, ist sie auch sehr gefährlich.

Menschen belügen sich am liebsten selber. Ganz besonders im Trading. Wenn Sie dann ein System testen, und sich innerhalb des Tests selbst beschummeln, weil Sie in einer möglichen Situation in einer Weise gehandelt hätten und in einer anderen Situation Ihren Stop-Loss etwas tiefer angesetzt haben, so ist das kein System mehr, und die ganze Arbeit, die Sie machen, ist für die Katz.

Somit sorgen Sie bitte dafür, dass auch ein Algorithmus Ihre Regeln aufnehmen und im Markt abspielen kann. Nur so haben Sie wirklich zu 100 Prozent Objektivität, die von besonderer Wichtigkeit ist.

Risk- und Moneymanagement

Auch wenn diese Art der Optimierung nicht unbedingt, per se, eine Möglichkeit der Trading Edge Erarbeitung ist, möchten wir sie dennoch hier aufzählen. Denn es ist möglich, ein unprofitables System nur mit Hilfe von Risk- und Moneymanagment in ein gewinnbringendes System zu verwandeln.

Das Thema des Risk- und Moneymanagements ist so facettenreich, dass wir das nicht hier im Detail erläutern wollen, denn dafür werden wir einen eigenen Beitrag schreiben. In diesem Artikel wird es dann um Portfolio-Allokation und die Errechnung von Jahres-Risiken einer Strategie gehen.

Wir hätten aber ein Beispiel für Sie, das wir schon in einem Artikel vorgestellt haben. Es geht um die Stop-Loss-Methodik mit 2-fachem Stop-Loss. Mit dieser Methodik kriegen Sie ein 50/50 System mit einem CRV von 1:1 in den Gewinn und das nur durch Optimierung des Risk- und Moneymanagement.

Den Artikel finden Sie hier: Wieso verwenden so viele Trader Teilverkäufe?

Generell vertreten wir die Meinung, dass das Thema des Risk- und Moneymanagement ein unglaublich wichtiges ist, was viel zu unterschätzt wird. Es wird sehr viel Wert auf Einstiegssignale oder irgendwelche Markt-Analysen gelegt, die zwar natürlich nicht unwichtig sind, aber auch nicht die wichtigsten Parameter im Trading.

Egal mit welchen erfolgreichen Tradern wir auch schon eine Diskussion geführt haben, wir alle waren uns in dem Bereich einig, dass das Thema des Risk- und Moneymanagements unglaublich wichtig ist. Denn solange man sein Kapital optimal schützt und anständige Systeme fährt, kann man im Spiel bleiben und Geld verdienen. Doch das Errechnen des optimalen Risk- und Moneymanagements ist mit viel Mühe und Arbeit verbunden, die sich natürlich kaum einer machen will, die aber von enormer Bedeutung ist und gemacht werden MUSS, wenn man ein sauberes und ausgeglichenes Trading-Portfolio haben will.

Eine Sache möchten wir noch erwähnen.

Es ist ein Unterschied, erstmal nur einen Trading Edge zu entdecken und dann auf diesen Trading-Vorteil noch ein Trading-System aufzubauen.

Den Edge zu erarbeiten und diesen auch zu beweisen, ist eine Sache. Das profitable Trading-System darauf zu entwickeln und durchzutesten und das dann in die laufenden Systeme mit zu integrieren, ist eine komplett andere Sache.

Welche Methodik kann ich verwenden, um meinen Trading-Vorteil zu bestätigen?

Wie können wir nun unseren Trading Edge bestmöglich beweisen, damit wir uns auch recht sicher sein können, dass wir einen statistischen Vorteil am Markt haben?

Es gibt einige Methoden die Sie verwenden können:

- White’s Reality Check

- Really-Out-Of-Sample-Test

- Monte-Carlo-Simulation

In diesem Artikel werden wir uns mit der dritten Methodik beschäftigen und diese erläutern. Sie können natürlich auch die anderen Systematiken verwenden, wenn Sie in der Lage sind, diese richtig umzusetzen.

Wir selbst arbeiten sehr viel mit der Monte-Carlo-Simulation. Aus unserer Sicht kann man mit dieser Systematik eine Strategie unglaublich genau bis auf die kleinsten Kennzahlen genau untersuchen und simulieren.

Doch man kann mit der Monte-Carlo-Simulation nicht nur ein vorhandenes Trading-System neu verteilen und schauen, welche Wahrscheinlichkeitsverteilungen zu welchen Ergebnissen führen, sondern es ist auch möglich, einen Trading Edge nachzuweisen.

Die Vorgehensweise benötigt eine entsprechende Software in Verbindung mit Excel oder eine eigene auf die Monte-Carlo-Simulation angepasste programmierte Softwarelösung.

Gehen wir zusammen ein Beispiels-Szenario durch, um die Systematik am besten erklären und verständlich machen zu können.

Gehen wir davon aus, dass wir ein Handelssystem haben, was einen Backtest und Out-Of-Sample-Test und diese ganzen Statistik Geschichten hinter sich hat. Es fehlt nur noch der Beweis, ob wir einen Trading Edge haben oder nicht. Es sind somit alle vorher benötigten Schritte sorgfältig analysiert und bestätigt worden, so dass alles seine Richtigkeit hat.

Gehen wir weiter davon aus, dass unser Handelssystem auf dem 15-Min-Chart handelt und wir nun testen wollen, ob unser Einstiegssignal auch wirklich einen Vorteil hat und nicht nur wegen anderer Parameter Gewinne generiert hat. Denn merken Sie sich bitte: Nur weil Ihr Einstiegssignal von Ihrem Handelssystem einen Gewinn generiert hat, hat das nicht unbedingt zur Folge, dass auch Ihr Signal dafür verantwortlich ist, dass es zu einem Gewinn kam. Der Gewinn kann auch zig andere Gründe haben.

Den Trading Edge mit der Monte-Carlo-Simulation finden

Nun ist es unsere Aufgabe irgendwie herauszufinden, ob wir einen Trading-Vorteil haben. Wir nehmen uns eine bestimmte Historie vor, sagen wir ein Jahr. Nehmen wir nun unseren Markt, den wir analysieren wollen, und nutzen den 15-Min Chart oder auch darunterliegende Zeiteinheiten und generieren uns mit Hilfe der Monte-Carlo-Simulation einen zufällig generierten Jahres-Chart.

Somit haben wir nun einen Jahres-Chart auf einer 15-minütigen Zeiteinheit (oder kleineren Zeiteinheit), der vollständig von Preis-Anomalien befreit worden ist, da dieser Chart komplett mit Hilfe der Monte-Carlo-Simulation generiert worden ist.

Nun implementieren wir den Monte-Carlo generierten Jahres-Chart in unsere Trading-Analyse-Software und lassen unser System auf diesem Jahres-Chart laufen. Diese Vorgehensweise machen Sie bitte mindestens 20 Mal. Je öfter, desto besser.

Welche Ergebnisse erwarten wir nun?

Unser generierter Jahres-Chart wurde von allen Preis-Anomalien bereinigt, da er ja nur auf Zufallsdaten basiert, die auf der Grundlage der Vergangenheit genommen worden sind. Als Folge darf auch unser Handelssystem nicht mehr so gut abschneiden.

Wenn wir nun unser Handelssystem auf unserem generierten Chart laufen lassen, so muss dieses Ergebnis signifikant schlechter sein als das Ergebnis unseres Back- und Out-Of-Sample-Tests.

Erhalten wir nun aber identische oder sogar bessere Ergebnisse als in unseren Backtests, so können wir, mit einer bestimmten Fehlerquote, davon ausgehen, dass unser System keinen wirklichen Trading Edge am Markt hat. Dieses System müsste nun „auf eigene Gefahr“ verwendet oder verworfen werfen.

Nehmen wir noch ein reales Beispiel worauf wir uns beziehen können: Unseren Markttechnischen Trenderkennungs-Algorithmus (MTA).

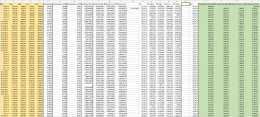

In der folgenden Tabelle sehen Sie, wie es aussieht, wenn unsere Daten verarbeitet werden.

In der oberen Abbildung sehen Sie die originale Datengrundlage in Gelb markiert und die Simulationsgrundlage für unsere Heikin-Ashi-Kerzen in Grün markiert. Anhand der originalen Datengrundlage können wir unsere Simulations-Daten entwickeln.

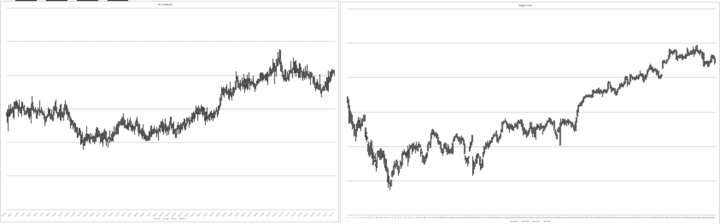

In der folgenden Abbildung können Sie den Unterschied zwischen originalen Dax-Chart und einem simulierten Chart erkennen.

Anhand dieser simulierten Daten haben wir nun überprüft, ob die Trading Edge Situation, die wir in unserem MTA markieren und auf der Basis wir traden, einen wirklichen Vorteil am Markt hat.

Die Trefferquote der Edge-Phase an dem echten Dax-Index lag nach allen Analysen bei ca. 63 Prozent.

Das Ergebnis, das wir nach 150 Monte-Carlo-Simulationen erhalten haben, war 41%.

41% ist signifikant schlechter als unsere erreichten 63% und somit können wir, natürlich unter der Berücksichtigung des Fehlers der 1. Art, davon ausgehen, dass wir einen Trading-Edge am Markt haben.

Fazit zur Erarbeitung des Trading Edge

Wir wissen, dass diese Vorgehensweise sehr viel Arbeit bedeutet. Aber solche Tests sind von ungeheurer Wichtigkeit, wenn man in Zukunft nur mit wirklich guten Systemen arbeiten und ein hervorragendes Portfolio aus guten Systemen halten will, welches auch wirklich das eigene Kapital schützt.

Wir hoffen, wir konnten mit diesem Artikel Ihnen wieder das Systematische-Trading / Quantitave-Trading ein wenig näher bringen und aufzeigen, dass halt nicht mit 5 Minuten Aufwand alles erledigt ist und eine hervorragende Performance erzielt werden kann.

Wir wünschen Ihnen viel Erfolg bei Ihren Börsengeschäften!

Mit freundlichen Grüßen aus Berlin,

Ihr Juri Ostaschov von Statistic-Trading

Häufige Fragen zum Trading Edge

Was ist ein Handelsvorteil?

Ein Handelsvorteil (Trading Edge) ist eine spezifische Strategie, Technik oder Informationsvorteil, den ein Händler besitzt, um einen statistischen Vorteil im Handelsmarkt zu erlangen.

Warum ist ein Handelsvorteil wichtig?

Ein Handelsvorteil ist wichtig, da er dazu beitragen kann, die Rentabilität eines Händlers über längere Zeiträume zu verbessern. Ohne einen solchen Vorteil kann der Handel auf Glück oder Zufall beruhen, was langfristig zu Verlusten führen kann.

Wie kann man einen Handelsvorteil erzielen?

Ein Handelsvorteil kann durch eine Vielzahl von Methoden erreicht werden, einschließlich der Nutzung von Marktforschung, der Entwicklung fortschrittlicher Handelssysteme und Algorithmen oder der Nutzung von Informationsasymmetrien.

Wie wird ein Handelsvorteil gemessen?

Ein Handelsvorteil kann durch verschiedene Kennzahlen gemessen werden, wie die Sharpe-Ratio, die Sortino-Ratio und die Information Ratio. Diese Kennzahlen helfen Händlern zu verstehen, wie effektiv ihre Handelsstrategien sind.

Was sind die Risiken, wenn man keinen Handelsvorteil hat?

Wenn ein Händler keinen Handelsvorteil hat, kann dies dazu führen, dass seine Handelsentscheidungen mehr auf Glück oder Zufall basieren. Dies kann zu unvorhersehbaren Ergebnissen führen und das Risiko von Verlusten erhöhen.

Können Emotionen einen Handelsvorteil beeinflussen?

Ja, Emotionen können einen großen Einfluss auf den Handelsvorteil eines Händlers haben. Emotionale Entscheidungen können oft dazu führen, dass Händler von ihrer ursprünglichen Strategie abweichen, was ihren Handelsvorteil mindern oder eliminieren kann.

Kann jeder Händler einen Handelsvorteil haben?

Theoretisch kann jeder Händler einen Handelsvorteil erarbeiten. Es erfordert jedoch viel Arbeit, Disziplin, Forschung und oft auch technisches Wissen, um einen konsistenten und effektiven Handelsvorteil zu erzielen.