Traden lernen erklärt in 30 Sekunden

Traden bedeutet den Kauf und Verkauf von Finanzinstrumenten wie Aktien, Devisen, Rohstoffen oder Kryptowährungen, um Gewinne duch Preisschwankungen zu erzielen. Dabei gibt es verschiedene Arten des Tradings:

Daytrading: Kauf und Verkauf von Finanzinstrumenten innerhalb eines Tages.

Swingtrading: Halten von Positionen über mehrere Tage oder Wochen.

Scalping: Sehr kurzfristiger Handel, oft innerhalb von Minuten oder Sekunden.

Position Trading: Langfristiger Handel, bei dem Positionen über Monate oder Jahre gehalten werden.

Zur Marktanalyse gehören:

Technische Analyse: Untersuchung von Preisdiagrammen und historischen Daten, um zukünftige Kursbewegungen vorherzusagen.

Fundamentalanalyse: Bewertung der wirtschaftlichen und finanziellen Faktoren eines Unternehmens oder einer Volkswirtschaft.

Psychologische Aspekte:

Geduld und Disziplin: Erfolgreiches Traden erfordert Geduld und diszipliniertes Handeln.

Stressbewältigung: Umgang mit den psychologischen Herausforderungen und Stress, die mit dem Handel verbunden sind.

Hallo, lieber Trader und herzlich willkommen bei unserem großen Ratgeber Trading für Anfänger. Wir werden Sie bei Ihren ersten Schritten in Richtung professionelles Trading begleiten. Sie möchten traden lernen, und um Ihnen den Einstieg so leicht wie möglich zu machen, sind unsere Inhalte sehr praktisch gehalten. In diesem Beitrag beantworten wir unter anderen auch folgende Fragen:

- Wie lernt man am besten traden?

- Wie gefährlich ist traden?

- Kann man wirklich vom Traden leben?

Definition und Erklärung von Trading

Trading bezeichnet in der Regel den Kauf und Verkauf von Finanzprodukten und Rohstoffen an Börsenplätzen. Oft wird in diesem Zusammenhang auch von “traden” gesprochen. Ein Trader ist ein Händler, der aktiv Trading betreibt. Ein Trade bezeichnet ein abgeschlossenes Geschäft: entweder hat ein Trader ein Asset (Vermögenswert) von einem anderen Händler gekauft, oder er hat ein börsennotiertes Produkt an einen anderen Trader verkauft.

Was ist Trading?

Stellen Sie sich Trading tatsächlich wie einen aktiven Handel mit einem Produkt vor. Sie kaufen zu einem gewissen Preis und verkaufen anschließend hoffentlich teurer. Dabei ist für Sie der Gewinn oder leider auch Verlust das einzig entscheidende Kriterium. Auch behalten Sie keines der gehandelten Produkte und finanzieren sich von dem ständigen Hin und Her.

Wenn Sie z. B. in eine Aktie investieren, dann kaufen Sie diese zu einem möglichst günstigen Preis und halten diese vergleichsweise lange. Sie versuchen sich ein Portfolio aus vielen verschiedenen Wertpapieren aufzubauen, welches auf lange Sicht immer mehr wert wird. Auf Ihrem Konto liegen also verschiedene Aktien mit den jeweiligen Kurswerten.

Als Trader ist uns prinzipiell erst mal egal, welches Produkt gehandelt wird. Aktien, Gold, Devisen, usw. ist alles möglich und dazu später mehr. Interessanter für den Trader ist die möglichst starke Bewegung in eine beliebige Richtung. Ja, richtig! Als Trader können Sie auf steigende, aber auch auf fallende Kurse setzen. Entscheidend ist nur die Bewegng. Auf dem Konto des Traders liegt am Ende immer Euro, Dollar o.ä., aber keine Wertpapiere.

Trading ist also der aktive und vergleichsweise kurzfristige Handel mit einem sogenannten Asset. Dabei können Sie auf steigende oder auch fallende Kurse setzen. Auf unserem Handelskonto bleibt am Ende eines jeden Trades nur der Euro-Wert übrig und wir behalten das gehandelte Produkt nicht.

Welche Arten von Trader gibt es?

Beim Trading unterscheidet man hauptsächlich zwischen zwei Arten von Tradern: institutionelle Trader und private Trader.

Bei den institutionellen Tradern handelt es sich um juristische Organisationen wie beispielsweise Banken, Versicherungen, Hedgefonds oder allgemein gesagt Unternehmen. Diese Art von Trader können auf ein hohes Handelsvolumen zurückgreifen, was ihnen oftmals Zugang zu besseren Preisen auf dem Markt gewährt. Hier traden also Analysten und Operatoren eines Unternehmens mit hohen Summen, um dabei einen Gewinn für eine Organisation zu erwirtschaften.

Zu den Privatanlegern zählen alle natürlichen Personen, die am Finanzmarkt investieren. Die Definition der Privatanleger setzt voraus, dass es sich außerdem um Investitionen handelt, die nur zu privaten Zwecken abgeschlossen werden. Das bedeutet, dass Sie Trades nur zu privaten Zwecken und für die Verwaltung Ihres eigenen Vermögens einsetzen dürfen.

Welche Trading-Stile gibt es?

Trading-Stile werden basierend auf der Zeit, in der eine Position (Transaktion) gehalten wird, kategorisiert. Dabei unterscheidet man allgemein zwischen:

- Hochfrequenzhandel – Trades dauern einen Bruchteil einer Sekunde.

- Scalping – Trades werden mehrere Sekunden und bis zu einigen Minuten gehalten.

- Day-Trading – offene Positionen werden nicht länger als einen Börsentag gehalten.

- Swing-Trading – der Trade wird im Rahmen von mehreren Tagen oder Wochen geschlossen.

- Mittelfristiger Handel – ist eine Methode für diejenigen Trader, die lange Swings “fangen” wollen. Positionen werden hierbei über mehrere Wochen bis Monaten gehalten.

- Langzeitinvestition – ist eine bekannte Form des “Buy and Hold”-Handels. Dabei werden Positionen mehrere Monate bis Jahre gehalten. Ein besonderer Vertreter für diesen Trading-Stil ist Warren Buffett.

Die vom Trader gehandelten Finanzprodukte

Zu den vom Trader gehandelten Finanzanlagen gehören Aktien, Anleihen, Währungen (Forex oder Kryptowährungen) oder auch Rohstoffe. Darüber hinaus gibt es sogenannte Derivate, dazu gehören Hebelprodukte wie Futures, Zertifikaten, Optionen, Optionsscheine und CFDs.

Was ist Forex-Trading?

Forex steht für Foreign Exchange, was auf Deutsch übersetzt so viel wie Devisenmarkt bedeutet. Gemeint ist damit im Prinzip nicht anderes als der Handel mit unterschiedlichen Währungen (wie dem Euro oder dem US-Dollar).

Der Wert einer Währung (Devise) ist im Vergleich zu anderen Währungen ständigen Schwankungen (Volatilität) unterworfen. Das Ziel von Forex Trading ist es, von diesen Schwankungen zu profitieren. Mit einem täglichen Handelsvolumen von mehr als 5 Billionen US-Dollar verkörpert das Forex Trading den größten Finanzmarkt der Welt.

Was ist CFD Trading?

CFDs (Contracts for Difference oder Differenzkontrakte) sind hochspekulative Derivate und eignen sich lediglich für erfahrene Anleger, denen bewusst ist, dass mit den erhöhten Chancen auch erhöhte Risiken verbunden sind.

Beim CFD Trading benötigen Sie nur einen Bruchteil des gehandelten Betrags. Dies wird gebräuchlich als Margin Trading oder Leveraged Trading bezeichnet. Diese Form des Tradings ermöglicht es den Händlern, mit ihrem Anfangskapital größere Positionen zu eröffnen.

Einer der Hauptvorteile des CFD Tradings besteht darin, dass Sie auf die Kursbewegungen eines Vermögenswertes in beide Richtungen spekulieren können. Sie kaufen oder verkaufen einen Kontrakt, je nachdem, ob Sie glauben, dass der Preis steigen oder fallen wird. Auf diese Weise eröffnen Sie eine Long-Position oder eine Short-Position.

Sie sollten jedoch immer bedenken, dass der Handel mit Hebelwirkung sowohl Ihre Verluste als auch Ihre Gewinne erhöhen kann.

Was ist Swingtrading?

Trends werden in der Regel mehrmals getestet und bestätigt, aber es gibt lediglich einen Ausbruch heraus. Daher ist es immer effektiver, auf die Fortsetzung eines Trends zu setzen als auf seine Unterbrechung.

Swing Trader handeln zumeist in Trendrichtung und nutzen die sogenannten “Swings” oder Wellen, die die Kurse normalerweise kennzeichnen. Die Preise bewegen sich unabhängig von der Art des Vermögenswertes nicht stur in eine Richtung. Es gibt immer eine Gegenbewegung zum aktuellen Trend. Dies ist die Grundlage des Swingtradings.

Was ist Daytrading?

Beim Daytrading wird eine Position nicht länger als einen Tag gehalten.

Bei vielen Märkten wie dem Aktienmarkt findet mehrmals in der Woche oder täglich eine Markteröffnung und -schließung statt. Daytrades werden bei solchen Märkten stets vor der nächsten Schließung geschlossen. Daytrader zielen darauf ab, kleinere Kursbewegungen bzw. Trendbewegungen auszunutzen. Ihre Handelsstrategien sind also äußerst kurzfristig ausgerichtet und wollen von hochliquiden Märkten profitieren.

Daytrading kann prinzipiell an jedem Markt vorgenommen werden, jedoch bieten sich einige Märkte wesentlich besser an als andere. Die Aktienindizes-Futures wie bspw. die DAX-Futures sind wichtige Märkte im Daytrading. Es wird auch häufig im Aktien-, Devisen- und Kryptomarkt praktiziert. Eine klassische Daytrading-Strategie ist bspw. die Opening Range Breakkout-Strategie.

Diese Art des Tradings (oft als Social Investing bezeichnet) vereint ein Netzwerk und eine Community klassischer sozialer Medien mit dem Börsenhandel.

Kurzum bieten Social Trading-Plattformen die Möglichkeit auf einen offenen Austausch über die aktuelle Entwicklung des Börsengeschehens. Social Trading-Follower folgen den angesagtesten Tradern einer Website (beispielsweise über Etoro oder Zulu Trade). Diese Trader werden auch Signalgeber genannt. Diese wiederum stellen ihr Wissen und ihre Trades der Plattform und somit ihren Followern zur Verfügung.

Bei Instagram werden Beiträge geliked, beim Social Trading kann man die Investitionsideen der Lieblingstrader einfach kopieren. Wie dies genau funktioniert, welche Arten und Plattformen für das Social Trading existieren und welche Chancen und Risiken das Investieren über Social Trading beinhalten, könnt ihr in diesem Beitrag über Copy Trading nachlesen.

Lesetipp: Trading Coaching – was steckt dahinter?

Strategien im Trading

Die Definition Ihrer Handelsstrategie ist einer der wichtigsten Schritte für einen erfolgreichen Handel. Es gibt verschiedene Arten des Handels, der Hauptunterschied zwischen ihnen ist der optimale Zeitrahmen und die optimale Gewinnspanne. Einige Händler wollen große Gewinne aus langfristigen Positionen, während andere mit kleinen Gewinnen aus kurzfristigen Positionen zufrieden sind.

Allerdings gibt es auch viele Gemeinsamkeiten zwischen den einzelnen Handelsstrategien. Beispielsweise ermöglicht Ihnen jede Handelsstrategie, Long- und Short-Positionen zu handeln, sodass Sie sowohl von fallenden als auch von steigenden Märkten profitieren können.

Daytrading-Strategien

Der effektivste Weg, um Daytrading zu erlernen, ist die tägliche Praxis. Auch hier ist es wichtig die Daytrading-Strategie zu identifizieren, die am besten für Sie geeignet ist und diese in Ihre tägliche Praxis zu integrieren. Die am häufigsten verwendeten Daytrading-Strategien sind Scalping und Breakouts.

Die Idee des Scalpings ist es, eine große Anzahl von Transaktionen in sehr kurzer Zeit durchzuführen und dabei das Verlustpotenzial gering zu halten.

Scalping Trading-Strategie

Scalping erfordert eine strenge Disziplin und ist zeitaufwändig. Trader sollten die Märkte niemals aus den Augen lassen, da mögliche Einstiegspunkte sehr schnell auftauchen und wieder verschwinden können. Scalping ist somit nicht immer die ideale Strategie für diejenigen mit Tagesjobs oder anderen Aktivitäten.

Eine erfolgreiche Scalping-Strategie ist schwierig auszuführen. Einer der Hauptgründe ist die Notwendigkeit vieler Trades in einem bestimmten Zeitrahmen. Untersuchungen zu diesem Thema zeigen, dass aktivere Trader schnell Geld verlieren und tendenziell negative Erfolgsbilanzen haben, da sie in kurzer Zeit großem emotionalen Stress ausgesetzt sind.

Hier finden Sie einen umfangreichen Blogartikel zum Thema Scalping und Strategien.

Breakout Trading-Strategie

Die Breakout-Strategie sucht wiederum nach starken Marktbewegungen, die durch Preisakkumulation entstehen. Diese Bewegungen treten oft unerwartet oder in Reaktion auf fundamentale Nachrichten ein. Händler zielen darauf ab, Positionen in Richtung großer Bewegungen zu eröffnen, um Gewinne bei Ausbrüchen aus Trading-Ranges zu erzielen.

In diesem Beitrag finden Sie 7 Breakout-Strategien für Ihr Trading.

Lesetipp:

11 Daytrading-Regeln, die wirklich funktionieren

Swingtrading-Strategien

Beim Swingtrading werden mittlere Zeitrahmen verwendet. Swingtrader halten Positionen mehrere Tage, ausnahmsweise 2 bis 3 Wochen. Beim Swingtrading zählt nur der Schlusskurs, was bedeutet, dass die eigenen Positionen einmal täglich kontrolliert werden sollten, um Parameter anzupassen oder zu ändern. Für viele angehende Trader fühlt sich das Swingtrading daher als passend an, da es einen akzeptablen Kompromiss zwischen der Häufigkeit von Trades und der dafür aufzuwendenden Zeit bietet.

Swingtrader lieben Retracements. Läuft ein Trend zurück (Retracement), so bietet sich die Möglichkeit eines Einstiegs in den Markt mit geringem Risiko und hohem Ertrag. Tradern, die nach Retracement-Gelegenheiten suchen, geht es nur um eine Frage: Wie weit muss ein Trend zurücklaufen? Die Antwort auf diese Frage finden Sie im Blogartikel “Swingtrading-Strategie mit 50 %-Retracement“.

Wie ist Trading entstanden?

Menschen traden miteinander, seitdem sie Waren tauschten. Sei es durch Tauschgeschäfte von Getreide im alten Mesopotamien 2260 v. Chr. oder durch Verträge über Tulpenzwiebeln im niederländischen Haarlem im 17. Jahrhundert n. Chr. Was wir als modernen Handel bezeichnen, hat eine viel längere Geschichte, als man zuerst glauben mag.

Der Handel begann um 2260 v. Chr. im antiken Mesopotamien und im Indus-Tal. Es wurden verschiedene Materialien wie Getreide, Gewürze, Metalle und Stoffe gehandelt. Städte mit mehr Waren zum Handeln wurden reicher. Als die Zivilisationen größer wurden, gab es mehr Menschen, die mehr Ressourcen benötigten. Das war einer der Gründe für die stetige Weiterentwicklung des Handels. Diese wirkte sich stark auf zukünftige Systeme des Geldes, des Transports und der Kultur aus.

Die Zeit verging und der Handel mit Rohstoffen schritt weiter voran. Es dauerte bis ins 15. Jahrhundert, bis erstmals Waren und verbriefte Kredite an einer Börse gehandelt wurden. Solche Börsen entstanden zuerst in den Niederlanden und Italien. Die damals noch Börsenplätze genannten Vertreter tauchten in Deutschland in der Mitte des 16. Jahrhunderts zuerst in Augsburg, dann in Köln, Nürnberg, Hamburg, Bremen und Frankfurt auf.

Also genau dort, wo viele Knotenpunkte von Infrastrukturen existierten und sich dementsprechend viele Händler mit ihren Waren und Geld bewegten. Die erste Börse für den Wertpapierhandel entstand Anfang des 17. Jahrhunderts (1611 oder 1612) in Amsterdam (Quelle: Wikipedia). Von diesem Zeitpunkt an entwickelte sich das Trading in der Art und Weise, wie wir es heute kennen.

Der Zugang zum Online Trading

In den letzten Jahren hat sich durch die digitale Errungenschaft enorm viel im Online Trading verändert. Es wurde schneller, einfacher und auch günstiger. Ein persönlicher Anruf bei Ihrem Broker ist nicht mehr nötig. Es gibt unzählige Plattformen und Apps für Ihr Handy und jeder Interessent kann mit ein paar wenigen Klicks, sofort mit dem Handel beginnen.

Vorteile im Vergleich zu früher …

- Wesentlich schnellere Ausführung Ihrer Trades

- Geringere Gebühren

- Große Auswahl an Instrumenten

- Keine Telefonate mehr nötig

- Ausführung in Echtzeit

- Sie können Prozesse automatisieren

Nachteile im Vergleich zu früher …

- Ein falscher Klick kann teuer sein!

- Einarbeitungszeit ist nötig

- Viele Anfänger zu Beginn überfordert

- Man verliert schneller den Bezug zu seinem Kapital

Wir sehen diese Entwicklung durchaus als positiv an. Der Start ist leichter und auch wesentlich angenehmer geworden. Allerdings ermöglicht es auch ein viel schnelleres Trading, was für Anfänger nicht unbedingt geeignet ist.

Jede Online Trading Plattform bietet ein sogenanntes Demo– oder auch Papertrading an. Das ist ein fiktives Konto mit einem fiktiven Kapital, das Sie zum Testen nutzen können. Machen Sie sich einen Eindruck von dem jeweiligen Anbieter und nutzen Sie Suchmaschinen für mehr Informationen zum Anbieter.

Wichtige Trading–Begriffe, die Sie kennen sollten

Damit Sie uns im weiteren Verlauf stets folgen können, geben wir Ihnen hier ein paar wichtige Trading Begriffe aber auch Besonderheiten mit auf Ihren Weg:

Long: Ein steigender Kursverlauf.

Short: Ein fallender Kursverlauf.

Range: Ein seitlicher Kursverlauf.

Asset: Dies bezeichnet das Produkt, das Sie handeln und bei Ihrem Broker in die Suchleiste eingeben. (EUR/USD, DE30, XAU/USD, DJ, usw.)

Order-Arten: Man unterscheidet zwischen einer sofortigen Ausführung (Market) und einer wartenden Ausführung bei einem bestimmten Preis (Limit, Stop).

Stop Loss: Das ist Ihr wichtigstes Werkzeug beim Trading. Sobald Sie Ihre Positionen eröffnet haben, legen Sie mit dem Stop Loss Ihr maximales Risiko fest. Läuft der Kurs entgegen Ihrer Erwartung, wird bei Ihrem Stop der Trade automatisch geschlossen. Sie verhindern somit weitere Verluste und Sie müssen auch nicht die ganze Zeit vor Ihrem Rechner sitzen.

Take Profit: Dies ist eine sogenannte Limit-Order, die Sie bei einer offenen Position nutzen können, um Gewinne zu realisieren. Wird der Take Profit erreicht, schließt dieser Ihren offenen Trade im Gewinn.

Lot: Die ist eine Größe im Trading. Vergleichen können Sie es durchaus mit z.B. Kilogramm, Meter oder Liter. Es beschreibt dabei eine festgesetzte Anzahl eines Produktes.

- 1 Lot = 100.000 Einheiten

- 0.1 Lot (Mini Lot) = 10.000 Einheiten

- 0.01 Lot (Micro Lot) = 1.000 Einheiten

Candlesticks Darstellung: Eine Variante, wie Sie sich einen Kursverlauf darstellen lassen können. Es ist auch unsere bevorzugte Darstellung für den weiteren Verlauf dieses Ratgebers

Timeframe: Diese gibt das Intervall für Ihre z. B. Candelstick-Darstellung vor. Stunde, Tag, Woche, …

Wie wird man Trader?

In Deutschland kann jede Person ab 18 Jahren Trader werden. Wie wir bereits behandelt haben, ist ein Trader eine Person, die an einer Börse Finanzprodukte kauft und verkauft. Für Börsengeschäfte gilt eine Altersbeschränkung von 18 Jahren.

Haben Sie Ihr 18. Lebensjahr erreicht, dann können Sie sich einen passenden Broker suchen. Nachdem Sie sich erfolgreich registriert haben, ist es wichtig sich einen ganzheitlichen Überblick über die angebotenen Finanzprodukte zu verschaffen und diese wirklich zu verstehen. Andernfalls investieren Sie in Dinge, die Sie nicht verstehen und so eventuell mehr Kosten verursachen als Geld einbringen.

Sobald Sie die Entscheidung für ein Finanzprodukt getroffen haben, folgt der nächste Schritt: das Entwickeln einer allgemeinen Strategie. Beim Trading gibt es keinen richtigen oder falschen Weg. Was wirklich zählt ist, dass man Trading-Strategien für verschiedene Situationen definiert und bereithält.

Hierzu empfehlen wir Ihnen, sich Gedanken über Ihren Trading-Plan und Ihre persönlichen Ziele zu machen. Die weitere Wissensaufnahme sollte erst danach im Vordergrund stehen. Denken Sie daran: 90 % der Trader verlieren ihr Kapital in den ersten 90 Tagen.

Welche Märkte können Sie traden?

Eines vorweg: So gut wie alles! Ob Sie nun Aktien, Gold, Devisen oder auch Kryptowährungen handeln wollen, die Auswahl ist gigantisch. Jeder Broker bietet Ihnen eine große Grundauswahl an handelbaren Instrumenten an.

Meist werden folgende Märkte angeboten:

- Forex (z. B. Euro / Dollar)

- Rohstoffe (z. B. Gold, Öl)

- Indizes (z. B. DAX, Dow Jones)

- Aktien (z. B. Tesla, Apple)

- ETFs (z. B. iShares Core DAX)

- Anleihen (z. B. Germany Bund Future)

- Kryptowährungen (z. B. Bitcoin / Dollar)

Fast jeder Markt kann auf die eine oder andere Weise gehandelt werden.

Wählen Sie die Instrumente nach Interesse und ggf. nach Vorwissen aus. Es bringt Ihnen nichts, Märkte zu handeln, zu denen Sie keinerlei Verbindung haben. Auch sollten Sie nicht mehr als 3 – 5 Assets aktiv handeln.

Technische Analyse im Trading

Bei der Technischen Analyse (TA) im Trading werden aus vergangenen Kursbewegungen künftige Preisveränderungen vorhergesagt. Trader deuten verschiedene Preismuster, entweder direkt im Chart oder über Indikatoren.

Technische Chartanalyse versucht die aktuelle Meinung der Marktteilnehmer zu einer Aktie, einem Währungspaar oder eines Rohstoffs abzubilden. Die Ermittlung des sogenannten „fairen Wertes“ für ein Wertpapier spielt keine Rolle. Hiermit befasst sich die fundamentale Analyse.

Zweck der Chartanalyse ist es, günstige Kauf- und Verkaufszeitpunkte abzuleiten. Beim Analyseprozess wird ausschließlich das Verhalten der Finanzmarktakteure untersucht. Kurshistorie und Handelsvolumen eines Wertpapiers stellen hierfür die Basis.

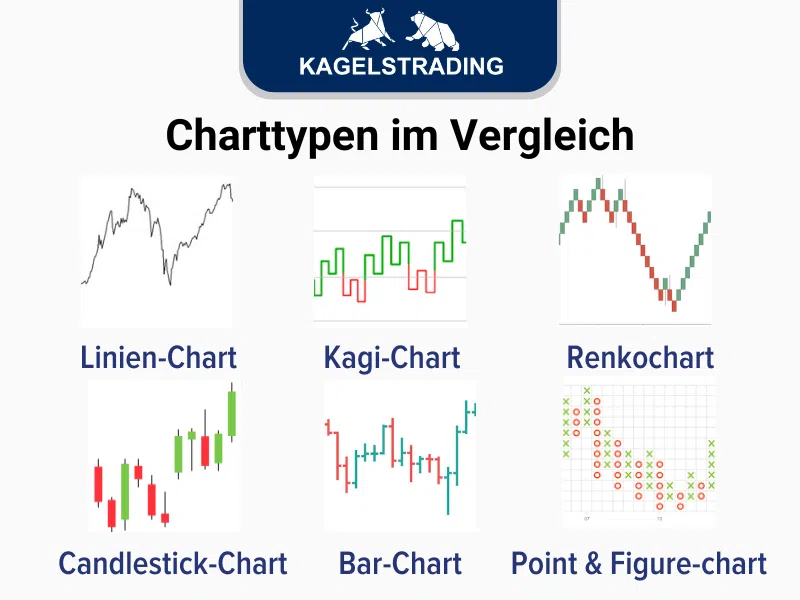

Der richtige Chart im Trading

Grundsätzlich gilt: Sie müssen die Chart-Art bzw. -Form, die am besten für Ihren Trading-Stil geeignet ist, selbst entdecken.

Die gebräuchlichsten Chartarten sind:

- Linienchart

- Point & Figure Chart

- Balken-Chart (bar chart)

- Kerzen-Chart (candlestick chart)

- Bollinger Bars

- Kagi-Chart

- Renko-Chart

- Heikin Ashi Chart

- Range Bars

Am beliebtesten sind jedoch die Kerzen-Charts (Candlestick Charts). Das Candlestick-Trading gehört zur technischen Analyse. Dabei handelt es sich um Kerzen-Charts, welche aufgrund ihrer vereinfachten Darstellung immer beliebter werden.

Lesetipp: Trading Webinare (2024): Einstieg in erfolgreiches Traden

Welche Trading Software und Handelsplattformen gibt es?

Es gibt etliche unterschiedliche Programme, die Ihnen das Trading mal komplex, mal einfach ermöglichen. Da sich dieser Ratgeber an Anfänger richtet, gehen wir für den weiteren Verlauf davon aus, dass Sie als CFD Trader beginnen.

Trading-Software Tradingview

Um Candlestick Charts mit den richtigen Indikatoren technisch zu analysieren, brauchen sie eine Chart-Software, wie zum Beispiel TradingView.

Das Trading Tool der Zukunft. Wir sind mittlerweile absolute Fans von dieser Seite und der zugehörigen Chart-Software. Bei TradingView finden Sie wirkliche absolut jeden Markt, den Sie jemals brauchen werden. Es ist keinerlei Installation auf Ihrem Rechner nötig und Sie können es mit Handy, Laptop, Tablet und PC von überall aus nutzen. Die Darstellung der Märkte ist sehr übersichtlich und lässt Ihnen alle zeichnerischen Freiheiten.

Wir empfehlen Ihnen TradingView! Eine tolle Plattform, auf der Sie nicht nur alle Märkte finden, sondern sich auch mit anderen Tradern austauschen können. Sie können Ihre Analysen teilen oder sich Ideen von Anderen holen.

TradingView wurde im September 2011 veröffentlicht und ist in einer kostenpflichtigen Abonnementversion und einer kostenlosen Version mit eingeschränkten Funktionen erhältlich.

TradingView verfügt über eine eigene Skriptsprache Pine Script und einen integrierten Skript-Editor. Mit dem Skript-Editor lassen sich Charts für technische Indikatoren und Handelsbildschirme individuell anpassen.

Die Chart-Software richtet sich in erster Linie an private Trader, Investoren und Anleger. Sie ist derzeit in 21 Sprachen verfügbar, in über 175 Ländern zugänglich und hat täglich über 2 Millionen Nutzer, hauptsächlich in den USA. Das gesamte(!) Kagels Trading-Team verwendet TradingView im individuellen Trading-Alltag!

Der Metatrader 4 und 5

Diese Software ist wohl die bekannteste und auch älteste am Markt. Aktuell bekommen Sie bei jedem CFD Broker eine Anbindung an den Metatrader 4 oder 5. Es ist eine solide Software, die Sie auch auf Ihrem Smartphone und Tablett nutzen können. Wir haben für Sie eine komplette Metatrader Anleitung erstellt: Hier erfahren Sie mehr.

Welche Broker kommen für das Trading infrage?

Es gibt zahlreiche Online-Broker, die sich auf das Online-Trading spezialisiert haben. An erster Stelle ist hier sicherlich Interactive Brokers zu nennen. Weitere bewährte Namen sind CapTrader, Nextmarkets, JFD Bank und WHselfinvest. In einigen Blogbeiträgen stellen wir speziell CFD-Broker und Forex-Broker vor. Auch viele Aktien-Broker dürfen an dieser Stellen nicht fehlen. Für den Optionshandel bietet sich Tastyworks an.

Trading mit Robinhood

Robinhood ist eine Trading-App, die noch sehr neu im Bereich Aktienhandel ist. Dabei handelt es sich im Prinzip um einen App-Anbieter, der den Handel mit verschiedenen Aktienprodukten durch die Zusammenarbeit mit einem Broker ermöglicht.

Die gesamte Anwendung funktioniert auf dem Smartphone als klassische App oder als browserbasiertes Web-Account. Damit hat Robinhood dem vergleichbaren deutschen Anbieter Trade Republic die Webanbindung voraus. Egal ob als App oder am PC, das gesamte System von Robinhood ist relativ simpel und schlicht gehalten.

Man merkt schon bei der Registrierung und den ersten Schritten mit der Software, dass hier vor allem unerfahrene Trader angesprochen werden sollen. Das Design und die generelle Handhabung kann nicht mit einem alteingesessenen Broker oder einer Trading-Software verglichen werden. Stattdessen ist alles eine Spur hipper und soll dem Handel mit Aktien einen gewissen Coolness-Faktor verleihen.

Was ist die beste Trading-App?

Wir stellen Ihnen in diesem Abschnitt eine Übersicht über die besten mobilen Trading-Apps zur Verfügung, damit Sie nicht zu viel Aufwand betreiben müssen. Sie können die einzelnen Trading-Apps anklicken, um zum umfangreichen Testbericht zu gelangen. Betrachten wir jedoch zuerst die Kriterien, nach denen wir die Trading-Apps bewertet haben.

- Bedienbarkeit und Übersichtlichkeit

- Schnelligkeit von Orderausführungen und Kursen

- Sicherheit und Datenschutz

- Push-Benachrichtigungen und sonstige Funktionen

- Zahlungsmethoden und Dauer

Sie wissen nun, was eine gute Trading-App mit sich bringen muss. Kommen wir also zu den unserer Meinung nach besten Trading-Apps:

- Broker Trading-App: Skilling

- Broker Trading-App: eToro

- Broker Trading-App: Interactive Brokers

- Broker Trading-App: Trade Republic

- Broker Trading-App: Robinhood

- Broker Trading-App: Libertex

- Broker Trading-App: Capital.com

- Broker Trading-App: Plus 500

Das Team von Kagels Trading hat Ihnen eine Vielzahl beliebter Trading-Apps ausführlich vorgestellt und die individuellen Vor- und Nachteile dieser Plattformen besprochen. Klicken Sie auf den jeweiligen Namen, um den vollständigen Bericht zu lesen.

Worauf sollten Sie beim Trading Broker achten?

Damit Sie an der Börse handeln können, benötigen Sie einen soliden und zuverlässigen Broker. Sie finden in unserem Blog viele Tests zu den unterschiedlichsten Anbietern. Auch möchten wir keine explizite Empfehlung aussprechen.

Vielmehr erhalten Sie von uns eine Broker Checkliste mit den wichtigsten Punkten und Begriffen:

Bid-Ask-Spread

Das ist die erste Gebühr, die Sie bei jedem Trade zu zahlen haben. Jedes Mal, wenn Sie einsteigen, wird Ihre Position erst mal kurz im Minus sein. Das ist völlig normal, allerdings sollten Sie wissen, dass der Bid-Ask-Spread unterschiedlich ist. Es gibt exotische Assets, die sehr viel Gebühren kosten. Ihr Broker muss Sie darüber informieren und Ihnen diese Spreads vorab bekannt geben. Schreiben Sie dazu am besten direkt an den jeweiligen Kundendienst.

Swap

Diese Kosten kommen auf Sie zu, wenn Sie eine Position über mehrere Tage halten möchten. Bei jedem neuen Handelstag wird Ihnen ein meist kleiner Betrag von Ihrer Position abgezogen. Wie hoch diese Swaps sind, hängt wiederum vom Broker und vom Asset ab.

Carry Trades

Es gibt im Forex Markt durchaus Währungspaare, bei denen erhalten Sie eine kleine positive Dividende. Wie hoch diese ist, hängt allerdings wiederum von Ihrem Broker ab. Lesen Sie hier mehr über Carry Trades.

Kommission

Ihr Broker zieht Ihnen anteilig etwas bei Gewinnen ab. Diese Gebühren zeigt Ihnen z. B. der Metatrader immer an. Sie sehen also, was Ihnen abgebucht wurde und auf welchen Betrag sich der aktuelle Trade berechnet.

Hebel

Er ist auch im Trading als tatsächlicher Hebel zu verstehen. Er ermöglicht Ihnen, ein hohes Volumen mit einem kleinen Einsatz zu handeln. Seit der letzten ESMA Regulierung erhalten alle europäischen Kunden einen maximalen Hebel von 30:1. Wie hoch der Hebel ist, hängt von Broker und dem jeweiligen Asset ab. Damit Sie ein besseres Gefühl für diese Thematik entwickeln, hier ein kurzes Beispiel:

Sie möchten im EUR/USD (EURO/DOLLAR) einen Trade mit 1 Lot also 100.000 Einheiten auf Long (steigender Kurs) setzen.

Ohne Hebel benötigen Sie für diesen Trade mindestens 100.000 € auf Ihrem Konto.

Mit Hebel (30:1) benötigen Sie nur 3333,33 € für diesen Trade!

Der Hebel ändert also nichts an Ihrer Positionsgröße, sondern setzt das nötige Kapital runter. Je höher der Hebel, desto weniger Grundkapital benötigen Sie für einen Trade.

Die Regulierung der Hebel erfolgte nicht ohne Grund! Viele Broker warben mit einer Hebelwirkung jenseits der 300:1! Was sich verlockend anhört, ist im Endeffekt nicht gut für den Trading-Anfänger. Das Geld war einfach viel schneller weg. Sie spielen mit dem Gedanken, einen Broker zu nutzen, der höhere Hebel anbietet? Dann sollten Sie wissen, dass dies gegen das Gesetz der ESMA ist und Sie dadurch nur Nachteile haben. Solche Broker haben meist betrügerische Absichten und es wird Ihnen nahezu unmöglich sein, Ihre Einlage zurückzuerhalten.

Nachschusspflicht

Stellen Sie sich vor, Sie haben einen Trade offen. Sie sind gut im Gewinn und haben den Stop Loss bereits in positive Richtung abgesichert. Es ist Freitag und Sie beschließen die Position auch weiterhin zu halten.

Nun ereignet sich etwas Politisches oder Wirtschaftliches, was sofort Einfluss auf Ihr Asset hat.

Die Folge: Der Kurs springt mit Eröffnung sofort und Ihr Stop Loss wird erst viel zu spät ausgeführt. Noch dazu waren Sie mit einer viel zu großen Einsatzgröße eingekauft. Sie werfen einen Blick auf Ihr Konto und sehen eine negative Zahl. Würde es die Nachschusspflicht noch geben, dann wäre Ihr Konto nicht nur auf null, nein Sie müssten sogar nachzahlen!

Diese Eigenschaft gibt es nicht mehr und Sie können maximal auf null fallen. Eine Nachzahlung durch den Broker ist nicht mehr rechtens.

Das CFD Trading ist bei Weitem geregelter als noch vor fünf Jahren. Lassen Sie sich nicht von hohen Hebeln und abstrusen Versprechen locken. Tolle Konditionen bringen Ihnen nichts, wenn Sie Ihr Kapital nicht wieder erhalten.

Traden lernen: Der praktische Teil (10 Videos mit Phil Greineder)

Traden lernen für Anfänger: Der richtige Start als Trader

Wie fangen Sie nun als Trading Einsteiger an?

Es ist wie mit allem im Leben, anfangen, hinfallen und aufstehen. Im Handel an der Börse ist es absolut dasselbe Prinzip, es schmerzt doppelt. Einerseits müssen Sie sich eingestehen, dass Sie etwas falsch gemacht haben, und dazu kostet Sie jeder Fehler bares Geld. Genau hier setzen wir mit unserem Ratgeber an!

Ziel: Wir wollen Sie vor dem totalen Untergang bewahren und Ihnen eine klare Struktur mitgeben!

Sie kennen nun unser Ziel, und um das Ganze noch effektiver zu gestalten, brauchen wir einen Plan. Lassen Sie uns also damit beginnen. Trading ist kein Hexenwerk und besteht prinzipiell aus fünf großen Bereichen:

Genau nach diesem Muster werden wir nun Schritt für Schritt vorgehen und alles Relevante besprechen.

Wussten Sie das circa 80 % der Trader scheitern?

Sehen Sie den Handel an der Börse als ganz normalen Ausbildungsberuf. Sie würden sich als Lehrling bewerben und anschließend zwei bis drei Jahre eine Ausbildung durchlaufen. In der Zeit müssen Sie einfach stupide Aufgaben erledigen. Sie verdienen wenig und leicht ist es definitiv nicht! Doch Sie wissen, Sie machen es für die Zeit und das Gehalt nach der Ausbildung.

Weshalb sollte es beim Handel an der Börse anders sein? Lösen Sie sich von dem Gedanken, dass sie auf ein paar Monate alles lernen können, was nötig ist. JA, Ausnahmen gibt es, allerdings bestätigen diese Ausnahmen die Regel!

Sehen Sie den Handel an der Börse als ganz normalen Ausbildungsberuf. Sie würden sich als Lehrling bewerben und anschließend zwei bis drei Jahre eine Ausbildung durchlaufen. In der Zeit müssen Sie einfach stupide Aufgaben erledigen. Sie verdienen wenig und leicht ist es definitiv nicht! Doch Sie wissen, Sie machen es für die Zeit und das Gehalt nach der Ausbildung.

Weshalb sollte es beim Handel an der Börse anders sein? Lösen Sie sich von dem Gedanken, dass sie auf ein paar Monate alles lernen können, was nötig ist. JA, Ausnahmen gibt es, allerdings bestätigen diese Ausnahmen die Regel!

Chart Technik & Strategie

Sie haben bereits etliche wichtige Grundlagen gelernt und sind nun bereit für den nächsten Schritt. Bei der Chart Technik sehen Sie sich den vergangenen Verlauf eines Kurses an und schließen daraus auf zukünftige Gelegenheiten.

Eine total logische Konsequenz aus dieser ersten Aussage ist, dass Sie niemals in extremen Zonen handeln. Damit die Chart-Technik funktioniert, brauchen Sie einen vergangenen Verlauf. Das impliziert allerdings auch, dass Sie nicht in Bereichen handeln, an der der Kurs noch nie war. Ist ein beliebiger Kursverlauf auf einem absoluten Höchst- oder Tiefstand, dann traden Sie hier nicht!

Viele Trading Einsteiger aber auch fortgeschrittene Trader, vergessen eine elementare Sache: Es geht um den Preis!

Jeder abgebildete Chart ist nichts anderes als das Antragen des Preises mit einem zeitlichen Verlauf. Genauso wie es jeder von uns aus der Schule kennt: das X-Y Koordinatensystem! Dabei wird auf der y-Achse der Preis angetragen und auf der x-Achse der immer gleiche zeitliche Schritt. Egal wie intensiv Sie sich mit der Chart-Technik auseinandersetzen, vergessen Sie niemals, dass es um den Preis geht!

Nachrichten aus der Wirtschaft

Ein sehr umstrittenes Thema im Trading! Wie geht man am besten mit wirtschaftlichen und politischen Nachrichten um? Das ist so pauschal erst mal nicht zu beantworten, da es sehr umfangreich ist. Als Anfänger, aber auch fortgeschrittener Trader, sollten Sie nicht auf Nachrichten handeln. Natürlich sollten Sie sich informieren, wann wichtige Entscheidungen sind, allerdings sollten Sie nicht einfach auf eine aufleuchtende Zahl einen Trade platzieren.

Nachrichten aus der Politik

Hier geht die Problematik auch schon los! In den seltensten Fällen können Sie solche News vorhersehen. Sei es ein Tweet von Trump oder eine plötzliche Eskalation im Nahen Osten. Solche Begebenheiten haben massiven Einfluss auf die unterschiedlichsten Märkte. Ihr einziges Mittel dagegen ist ein solides Risikomanagement.

Money- und Risiko-Management

Das ist der wichtigste Teil im Trading! Er entscheidet über die Höhe Ihrer Verluste, aber auch Ihrer Gewinne. Je länger Sie handeln, desto mehr werden Sie diesen Bereich des Tradings schätzen lernen. Dabei sollten Sie sich bei jeder Positionen folgendes überlegen:

- Wie viel will ich für diesen Trade riskieren?

- Wo liegen erreichbare Ziele?

- Was ist ein plausibles Risiko?

- Was mache ich, wenn sich der Trade positiv entwickelt?

Psychologie

Die Technik hinter dem Handel an der Börse ist nicht schwer. Es gibt keinen heiligen Gral und es gibt nicht die eine Strategie. Sie brauchen Disziplin, Ausdauer und Ehrgeiz! Wenn Sie heute mit dem Trading beginnen, dann werden Sie in ein paar Jahren feststellen, dass es eigentlich nicht so schwer ist. Allerdings werden Sie auch feststellen, dass Sie sich nicht an Ihre eigenen Regeln gehalten haben.

- Sie haben sich nicht an Ihre Setups gehalten.

- Sie haben sich nicht an Ihr Money-Management gehalten.

- Sie sind Trades aus dem Bauchgefühl heraus eingegangen.

- Sie sind ein viel zu hohes Risiko eingegangen.

Ja, das gehört alles dazu! Allerdings werden Sie merken, dass die eigentliche Hürde im Trading nicht die eine perfekte Strategie ist. Es ist die Psychologie! Arbeiten Sie an sich selbst und Ihren Setups. Die Märkte sind äußerst effektiv und verzeihen keinerlei Fehler. Nur dann, wenn Sie sich selbst im Griff haben, werden Sie Geld mit Trading verdienen.

Traden lernen: Der Trader Typus

Es spielt eine entscheidende Rolle, wie Sie die obigen Bereiche angehen. Aus Erfahrung können wir Ihnen sagen, dass es prinzipiell zwei unterschiedliche Trader Typen gibt. Dabei kommt es entscheidend darauf an, wie Sie mit Fehlern umgehen und ob Sie eine Erkenntnis aus diesen erreichen.

Der praktische Trader

Hier ist der Name Programm! Es wird einfach mal direkt gestartet, ein Konto eröffnet und Geld einbezahlt. Ohne großes Vorwissen geht es direkt los und die ersten Positionen werden gesetzt.

Es sind diese Trader, die direkt zu Beginn lernen, dass die Märkte äußerst effektiv sind und brutal sein können. Sie verlieren meist ein paar mal Ihre relativ kleinen Einlagen und geben anschließend entweder auf oder beginnen von vorne.

- Stärken

Praktische Trader sind meist autodidaktisch und lernen aus Ihren Fehlern. Sie können bereits auf Erfahrungen aufbauen und Ihre Erkenntnisse stützen. Praktiker halten sich nicht allzu lange mit Feinheiten auf und möchten stattdessen direkt starten. Einer seiner größten Stärken ist eine sehr steile Lernkurve und die Gabe sich auf das Wesentliche zu konzentrieren.

- Schwächen

Sprüche wie “… Das ist alles Betrug und funktioniert eh nicht!“ stammen meist von solchen Trader-Typen. Eine logische Konsequenz! Sie haben sofort begonnen, mit realem Kapital und ohne Vorwissen zu handeln. Ein Verlust war absolut vorprogrammiert. Viele geben nach den ersten Rückschlägen auf und stempeln den Handel an der Börse ab. Eine seiner großen Schwächen ist meist die fehlende Disziplin.

Der theoretische Trader

Eigentlich ist dieser Typus nun einfach erklärt, denn er ist quasi das glatte Gegenteil des Praktikers. Ein solcher Trader überlegt unzählige Male und plant alles bis ins Detail. Meist hält er sich über Jahre in Demokonten auf, aus Angst, Fehler zu begehen. Auch wird der theoretische Trader meist wesentlich weniger Trades machen als der praktische Trader.

- Stärken

Meist verlieren sie nur sehr wenig Kapital und planen äußerst penibel jedes Setup. Sie sind ein wandelndes Trader-Lexikon und können sich auf ein enormes Wissen verlassen. Die größte Stärke ist dabei ihre Disziplin und das strukturierte Denken.

- Schwächen

Oft sehen solche Trader vor lauter Bäumen den Wald nicht mehr. Die Masse an Wissen können sie nur schwer anwenden und denken jeden Trade hunderte mal “tot”. Sie werden oft von Ängsten und Unsicherheit begleitet.

Natürlich ist diese Einordnung eine Pauschalisierung. Allerdings trifft sie sehr oft zu und wir sind uns sicher, auch Sie können sich einem Typus zuordnen. Dabei gibt es natürlich Überschneidungen und das ist auch keinesfalls schlimm.

Mit dieser Aufzählung und Differenzierung wollen wir Ihnen Mut machen. Jeder Trading Einsteiger steht vor mehr oder weniger denselben Problemen. Es fällt kein Profi vom Himmel und man wird auch nicht nach zwei Monaten zum Profi. Allerdings sollten Sie anhand der obigen Beispiele sich selbst und Ihre Stärken, aber noch wichtiger, Ihre Schwächen erkennen. Seien Sie sich derer bewusst und arbeiten Sie unbedingt an diesen.

Neigen Sie zum Zocken? Dann schieben Sie dem einen Riegel vor!

Sie ärgern sich, weil Ihre Setups aufgehen, Sie aber nie eine Position eröffnen? Dann handeln Sie mit 0.01Lot und fangen an!

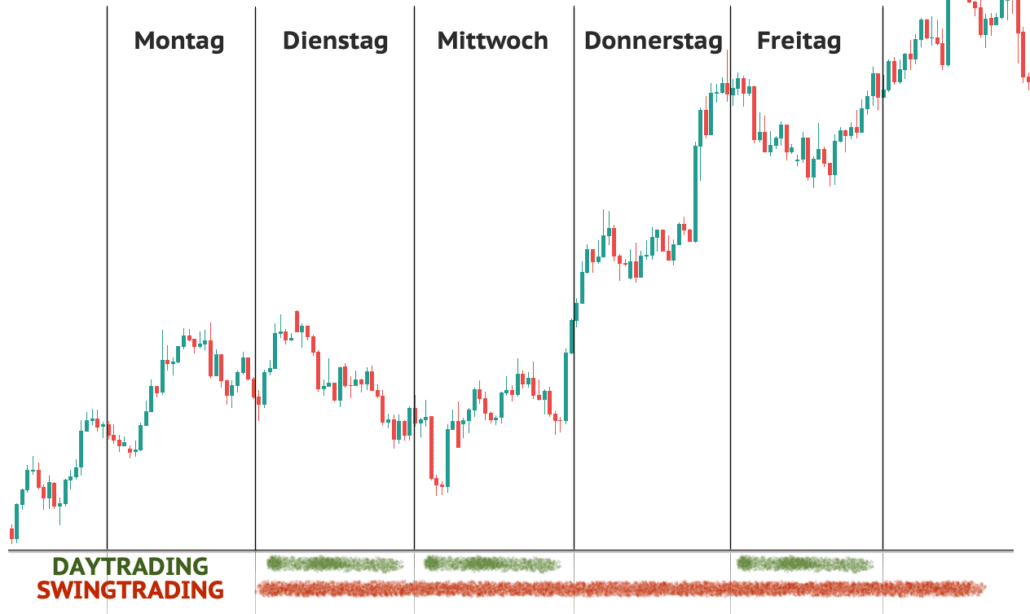

Traden lernen: Swing oder Daytrading?

Die kürzeste Trading-Methode nennt sich Scalping. Hier sind Sie nur wenige Sekunden oder Minuten eingekauft und nehmen kleinste Kursbewegungen mit hohen Einsätzen mit. Im absoluten Gegensatz dazu steht das Investment. Dabei kaufen Sie z. B. Aktien und halten diese über meist viele Jahre. Swing und Daytrading unterscheidet sich natürlich nicht nur in der Haltedauer. Auch die Timeframes sind grundlegend unterschiedliche.

Daytrading: M30 – H4

Swing Trading: H4 – W1

Dies beeinflusst wiederum Ihr Setup, Ihre Ziele und ganz wichtig, Ihr Risikomanagement! Merksatz: Je höher/größer der Timeframe, desto kleiner Ihre Einsatzgröße!

Welcher Trading-Stil eignet sich für Einsteiger?

Nutzen wir die Informationen, die wir bereits besprochen haben. Daytrading ist wesentlich schneller und auch quantitativer als das Swing-Trading. Sie müssten somit mehr Setups planen, mehr umsetzen und auch mehr überwachen. Von der psychologischen Belastung mal gänzlich abgesehen.

Somit ist unsere Empfehlung an alle Trading Anfänger ganz klar das Swing-Trading. Es lässt sich besser in Alltag und Ihr Berufsleben einbauen. Sie haben durch den hohen Timeframe zwar weniger Einstiegssignale, allerdings können Sie diese wesentlich genauer planen.

Der Lerneffekt aus jedem Trade sollte somit höher sein und die Gefahr, der Gier und dem “Over-Trading” sollte somit geringer sein.

Traden lernen: Indikatoren im Trading – Sinnvoll, oder nicht?

Früher oder später werden Ihnen die technischen Indikatoren über den Weg laufen. Es klingt verlockend bestimmte Prozesse automatisieren zu können oder sogar Einstiege ohne eigene Analyse zu erhalten. Doch die Realität sieht etwas anders aus: Technische Indikatoren sind vor allem für Trading Anfänger eher ungeeignet.

Stellen Sie sich einen Indikator im Trading wie ein Navigationsgerät für Ihr Auto vor. Eine absolut praktische Sache, die Ihnen den Alltag enorm erleichtert. Doch stellen Sie sich nun vor, Sie können nicht Auto fahren. Kuppeln, Schalten, Blinken, usw. muss erst erlernt und intensiv eingeübt werden. Nur mit einem Navi kommen Sie nicht von A nach B!

Auch ein Indikator wird Ihnen nicht das Fahren abnehmen, zumindest noch nicht.

Vorteile technischer Indikatoren

- Automatische Überwachung von Kursen

- Bestätigung Ihrer eigenen geplanten Setups

Nachteile technischer Indikatoren

- Sie funktionieren nur in den jeweiligen Bereichen, für die sie erstellt wurden

- Jeder Indikator hat seine eigenen Fehler

- Trading allein mit Indikatoren ist sehr ineffektiv

Beispiel: Einer der bekanntesten technischen Indikatoren ist der gleitende Durchschnitt. Dabei werden die festgelegten Perioden aufaddiert und daraus ein Mittelwert gebildet. Anschließend erfolgt die Visualisierung auf dem Chart. Je nachdem wie viel Perioden Sie in die Berechnung eingeben, desto mehr weicht die Linie vom aktuell Kursverlauf ab. Sie könnten den gleitenden Durchschnitt mit einer Periode von 100 im Tageschart als einen Art „Trend Indikator“ nutzen.

Allerdings ist die Berechnung des Moving Averages nachfolgend! Das heißt, die Abbildung wird erst dann visualisiert, wenn die aktuelle Kerze geschlossen wird. Sie laufen dem Kurs also immer hinterher und Einstiege werden Sie so nicht finden.

Traden lernen: Die Trendanalyse – So gehen Sie richtig vor

Beginnen wir nun mit dem ersten Teil der Chart-Technik und einem direkten praktischen Bereich. Wenn Sie traden lernen wollen, ist dies der erste große Schritt! Was ist eigentlich ein Trend im Trading? Prinzipiell können Kurse steigen und fallen. Die langfristige Bewegung eines Kursverlaufes in eine bestimmte Richtung wird nun als Trend definiert.

Welche Trends gibt es?

Der Long Trend: Die Kurse steigen! Sie sehen regelmäßig höhere Hochs und höhere Tiefs.

Der Short Trend: Die Kurse fallen! Sie sehen regelmäßig tiefere Tiefs und tiefere Hochs.

Der seitliche (Range) Trend: Hierbei bewegt sich der Kurs seitlich auf der X und Zeitachse entlang. Es gibt meist einen ständigen Wechsel der Kerzen zwischen steigend und fallend.

Sind Trends wichtig für Ihr Trading?

Ja, definitiv! Damit Sie Geld mit Trading verdienen können, ist eine möglichst starke Bewegung in Ihre gehandelte Richtung, elementar. Setzen Sie auf steigende Kurse, dann möchten Sie natürlich einen möglichst langen und starken Anstieg. Bei fallenden Kursen natürlich dasselbe, nur in andere Richtung. Was Sie nicht möchten, sind Range Trends. Hier verläuft der Kurs seitlich und hat keine eindeutige Richtung. Es ist also nicht genügend Bewegung vorhanden, um damit Gewinne erzielen zu können. Schlimmer noch, es fallen regelmäßig Swap-Gebühren an.

Eine weitere sehr wichtige Eigenschaften von Trends, die Sie sich merken sollten:

“Es ist wahrscheinlicher, dass ein Trend in seine angestrebte Richtung weiter läuft, anstatt komplett umzukehren.”

Für Sie und Ihr Trading bedeutet das, dass Sie immer versuchen sollten in Trendrichtung zu handeln. So einfach wie es sich anhört, ist es leider aber nicht!

Eine grundlegende Methode der Chart-Technik ist das “rückwärts testen”. Dabei sehen Sie sich die Vergangenheit an und schließen daraus auf zukünftige Reaktionen. Ein vergleichbares Vorgehen gibt es speziell für die Trendanalyse: Sollten Sie z.B. im Tageschart also D1 handeln, dann beginnen Sie mit der Trendanalyse im übergeordneten Timeframe in diesem Fall ist das der Wochenchart also W1. Sehen Sie sich nun den Kursverlauf an und analysieren Sie den ggf. vorliegenden Trend. Anschließend schalten Sie auf in Ihren eigentlich bevorzugten Timeframe, also D1, herunter. Durch dieses Vorgehen erreichen Sie, dass Sie nicht aus Versehen auf eine Korrektur und somit gegen den eigentlichen Trend handeln.

Traden lernen: Widerstand und Unterstützung

Dabei vergessen viele Trader eine entscheidende Grundlage: Es geht nur um den Preis!

Unterschiedliche Widerstände

Sie wissen nun prinzipiell, was Widerstände im Allgemeinen sind. Hier gibt es allerdings noch eine kleine aber feine Unterscheidung, die Sie im späteren Verlauf dieses Ratgebers brauchen werden. Denken Sie sich kurz in unser Beispiel mit der Aktie zurück: Wir gingen davon aus, dass diese steigt und an einer preislichen Zone abprallt. Diese Überlegung gibt es nun aber auch bei fallenden Kursen. Dabei passiert prinzipiell das gleiche, nur in anderer Betrachtungsweise.

Beispiel: Unsere Aktie, die Sie bei 83 € gekauft haben, beginnt nun aus unerklärlichen Gründen direkt zu fallen. Einen Stop Loss haben Sie nicht gesetzt und Sie hoffen nun, dass sich diese Short-Bewegung wieder korrigiert. Sie haben den Trade schon abgeschrieben, als Ihre Aktie die Zone rund um 59 € berührt. Es folgt nun endlich eine starke Long-Bewegung und Sie können Gott sei Dank, Ihren Trade mit minimalem Verlust schließen.

Was ist passiert?

Der Kurs hat auch hier eine wichtige Zone berührt, auf der viele Kauforder lagen. Diese wurden ausgeführt und der Preis sprang entsprechend long. Die Zone hat die Aktie also gebremst und unterstützt sie wieder weiter zu steigen.

Aus Basis unserer zwei Beispielen unterscheiden wir ab sofort zwei unterschiedliche Zonen:

- Hindern Sie den Kursverlauf = Widerstände (Resistance)

- Unterstützen Sie den Kursverlauf = Unterstützung (Support)

Sie müssen nun etwas aufpassen, damit Sie die Begrifflichkeiten nicht durcheinander bringen. Prinzipiell ist der allgemeine Begriff für relevante preislichen Zonen auch weiterhin “Widerstände”. Wenn es Ihnen also erst mal nur darum geht, gewisse Zonen zu erkennen und diese zu analysieren, dann bleiben Sie dabei. Wenn Sie diese Zonen allerdings in Bezug zum Trend des Kursverlaufes betrachten, dann benötigen Sie diese neue Differenzierung. Sehen Sie sich dazu unbedingt unser Webinar an, da es sehr wichtige Informationen beinhaltet.

Traden lernen: Das richtige Risiko pro Trade

Das Risikomanagement ist der wichtigste Bereich, wenn Sie traden lernen wollen.

Sämtliches Wissen, das Sie bisher erlangt haben, basiert auf der theoretischen Planung. Also ob Sie z.B. mit oder gegen Trend handeln wollen. Ob Ihr Setup qualitativ ist und ob der Widerstand hält?

Damit Sie Ihren Trade umsetzen können, benötigen Sie nun zwei Bereiche in Ihrem Money Management.

Risiko pro Trade?

Prinzipiell sollte das Risiko pro Trade niemals über 1-2 % Ihrem Trading Kapitals liegen.

Beispiel:

Kapital auf Ihrem Trading Konto: 10.000 €

Risiko bei 1 %: 100 € pro Trader

Sollte der StopLoss erreicht werden, verlieren Sie somit maximal 1 % oder eben 100 € bezogen auf unser Beispiel.

Ob Sie nun 0,5 % oder 2 % pro Trade eingehen, hängt entscheidend von der Qualität des Setups ab. Gehen Sie dabei folgende Liste durch:

- Planen Sie das Setup gegen oder mit dem Trend

- Ist der Kursverlauf als qualitativ einzuschätzen

- Wie „sicher“ ist der Einstieg

- Ist Ihre Gewinnzone erreichbar

Das Trade-Management

Dies ist nun der entscheidende Schritt hin zur Eröffnung Ihres Trades! Bisher haben Sie Ihr Setup geplant, die anstehenden Nachrichten abgeschätzt und entschieden, wie viel Risiko Sie nun eingehen wollen.

Im nächsten Schritt planen Sie nun die Lage Ihres StopLoss und Ihre erste Gewinnzone. Dabei ist Ihre Variable die Einsatzgröße. Je größer der StopLoss entfernt ist, desto kleiner wird die eingesetzte Einsatzgröße.

Beispiel:

StopLoss in 100 Pips Abstand: 0.10 Lot

StopLoss in 200 Pips Abstand: 0.05 Lot

Eine Verdopplung des StopLoss-Abstandes hat also eine Halbierung der Einsatzgröße zur Folge.

Traden lernen: Die Trading Strategie – So wird’s gemacht

Die Trading-Strategie lässt sich als vorher festgelegter Ablauf, bei bestimmten Voraussetzungen definieren. Dieser Ablauf gibt Ihnen vor, wie Sie sich in bestimmten Kurs-Situationen verhalten sollen und ob Sie eine Position eröffnen oder nicht. Legen Sie Folgendes am besten schriftlich fest:

Woraus besteht eine Trading Strategie?

Das Setup

- Liegt ein Trend vor oder bewegt sich der Kurs seitlich?

- Lassen sich qualitative Widerstände erkennen?

- Wann eröffnen Sie den Trade?

- Wie eröffnen Sie den Trade? Per Limit oder sofort?

Das Money Management

- Ist der Kursverlauf qualitativ, also hat er einen Trend?

- Handeln Sie mit oder gegen den Trend?

- Wie viel Risiko gehen Sie für diesen Trade ein?

- Wie lange wollen Sie die Position offen halten?

Das Trade Management

- Wo legen Sie den Stop Loss effektiv an?

- Wann ziehen Sie den Stop Loss nach?

- Wo nehmen Sie Gewinne?

- Wie verhalten Sie sich bei Nachrichten?

Die Trading Psychologie

- Wie verhalten Sie sich während der offenen Position?

- Halten Sie sich an Ihre Regeln?

- Vermeiden Sie „Verlust Framing“

- Vermeiden Sie „Over Trading“

Traden lernen: Wenn Trading zur Sucht wird – FOMO

Auch Trading kann durchaus süchtig machen. Die Angst etwas zu verpassen oder auch FOMO = fear of missing out genannt ist vor allem für Anfänger ein großes Problem. Man wird das Gefühl nicht los, dass die Bewegungen kommen, sobald man sich von seinem Rechner weg bewegt. Trading hat zu Beginn einen ähnlichen Einfluss auf uns wie Glücksspiel. Es macht durchaus süchtig!

Seien Sie sich dieser Eigenschaft bitte stets bewusst. Als Trader sind Sie kein Zocker am Spielautomaten und hoffen auch nicht, dass endlich das richtige Licht blickt.

Schieben Sie sich von Anfang an einen Riegel vor und legen Sie sich strikte Regeln auf. Weiterhin empfehlen wir Ihnen erneut auf einen Timeframe höher, als H4 zu starten. Es nimmt dem Trading die Geschwindigkeit und Sie werden weniger kritische Fehler begehen.

Traden lernen: Der Trading Plan – Mit Struktur zum Erfolg

Sie wissen nun alle wichtigen Grundlagen, die Sie benötigen und können nun effektiv das Traden lernen. Machen Sie sich einen Plan und halten Sie sich daran. Halten Sie folgende Bereiche für sich fest:

- Wann und wie passt Trading in meinen Alltag?

- Wie viel Kapital habe ich zur Verfügung? Bin ich davon abhängig?

- Wie beginne ich mit der Analyse?

- Welche Nachrichten sind wichtig?

- Wie qualitativ ist das Setup?

- Wie viel Risiko werde ich mit der Position eingehen?

- Wie verhalte ich mich, wenn der Trade offen ist?

- Was sind meine persönlichen Regeln?

Die richtigen Eigenschaften eines Traders

Es gibt bestimmte Fähigkeiten und Charaktereigenschaften, ohne die es schwer bis unmöglich ist, ein erfolgreicher Trader zu werden. Dazu gehören beispielsweise:

- Das Treffen rationaler Entscheidungen.

- Den Aufbau einer analytischen Denkweise bzw. das Analysieren neuer Informationen.

- Die Beherrschung der eigenen Emotionen.

- Das Analysieren und Interpretieren großer Informationsmengen, bspw. von Datensätzen oder Indikatoren.

Es wird im Trading nicht empfohlen, mit Menschen zu arbeiten, die Risiken lieben und riskante Entscheidungen treffen. Bei diesen handelt es sich eher um Zocker als um Spekulanten.

Es gibt natürlich auch weitere Schwierigkeiten, die den Beruf des Traders nicht einfach machen:

- Es ist ziemlich schwierig, ein stabiles Einkommen zu erzielen.

- Zwar kann jeder Trader werden, aber nicht jeder schafft es profitabel zu sein.

- Trading ist mit hohen finanziellen Risiken verbunden. Die Chancen investiertes Kapital zu verlieren sind hoch, insbesondere wenn Sie die Regeln des Geld- und Risikomanagements missachten.

Wie fange ich mit dem Trading an?

Nicht jeder hat das Profil eines Traders, aber auch nicht jeder Trader hat das gleiche Profil. Daher ist es äußerst schwierig ein “Phantombild” des idealen Traders zu zeichnen.

Zur Beurteilung der Qualität eines Traders muss man diesen an den Finanzmärkten testen.

Nun hat aber nicht jeder die Gelegenheit, von einer großen Bank eingestellt zu werden, um seine Fähigkeiten als Trader zu testen. Die Lösung: Man muss sich Zeit nehmen, um sich ernsthaft zu schulen und zu testen, am besten mit einem Demo-Trading-Konto.

Das Demokonto bietet Ihnen Zugang zu Echtzeit-Charts und Marktdaten. Die Orderfunktionen ermöglichen es Ihnen, mit fiktivem Kapital zu arbeiten, um Anfängerfehler ohne finanzielle Einbußen begehen zu können.

Das Demo-Trading-Konto ist ein hervorragendes Lehrmittel, mit dem Sie ohne Risiko üben und Ihre ersten Strategien ausprobieren können.

Wie viel Zeit muss ich für das Trading aufwenden?

Trading braucht nicht nur Zeit, sondern vor allem Disziplin.

Dank der heutigen Technologien begnügen sich manche Trader mit wenigen Minuten effektiven Handels pro Tag.

Viel wichtiger als die Zeitproblematik ist jedoch die Frage des richtigen Timings.

Wenn Sie berufstätig sind, sollten Sie wissen, dass Sie abends auf dem amerikanischen Markt Positionen eingehen können, da dieser mehrere Stunden nach Schließung des europäischen Marktes geöffnet bleibt. Sie können auch automatische Aufträge (Limit-Orders) nutzen, um für den nächsten Tag einzukaufen oder zu verkaufen.

Abgesehen von der Zeit, die Sie für das Trading aufwenden, sollten Sie bedenken, dass es wie bei jeder Tätigkeit (viel) Erfahrung braucht, um nachhaltig erfolgreich (in diesem Fall also profitabel) zu werden.

Wenn das Ihr Ziel ist, dann sollten Sie sich darüber im Klaren sein, dass es sich um eine äußerst wettbewerbsfähige Branche handelt und Ihre Ausbildung daher nie enden wird.

Warum sollte man Trading betreiben?

Mit dem Trading lassen sich zwei unterschiedliche Ziele verfolgen:

- das eigene Kapital absichern

- das eigene Kapital vermehren

In der Praxis sind Absicherungsstrategien eher für Unternehmen geeignet, weil sie eine vorherige Kapitalvermehrung voraussetzen.

Im Rahmen einer Anlagestrategie können zwei unterschiedliche Ansätze verfolgt werden:

- Der vermögensorientierte oder

- der spekulative Ansatz.

Der erste Ansatz besteht darin, Finanzprodukte aufgrund ihres fundamentalen Werts zu kaufen, um:

- Das eigene Kapital arbeiten zu lassen,

- das eigene Vermögen vor Inflation zu schützen und

- einen Teil des durch Finanzanlagen erzeugten Wohlstands an sich zu ziehen.

Der spekulative Ansatz hingegen besteht darin, Finanzprodukte zu kaufen und zu verkaufen, um Wetten auf steigende oder fallende Kurse (und möglicherweise auch auf andere Parameter wie die Kursvolatilität) abzuschließen.

Es ist für eine Privatperson nicht sinnvoll darauf zu hoffen durch Trading reich zu werden. Zudem ist es äußerst schwierig, vom Trading zu leben. Trading kann Ihnen dennoch die Möglichkeit bieten, ein zusätzliches Einkommen zu generieren.

Im Rahmen der Kagels Trading-Ausbildung betonen wir jedoch, wie schwierig es für einen unabhängigen Händler mit einem spekulativen Ansatz ist „den Markt zu schlagen“.

Von einem pragmatischen Standpunkt aus betrachtet, scheinen daher zwei Praktiken des Tradings sinnvoll zu sein:

- den Handel als Instrument zur Investition als „fürsorglicher Familienvater“ nutzen oder

- den Handel als reines Hobby wahrnehmen und mit kleinen Geldbeträgen an der Börse zocken.

Auch wenn diese beiden Praktiken des Tradings parallel genutzt werden können, so sollten sie auf keinen Fall miteinander vermischt werden. Sonst besteht die Gefahr, dass Ihr Vermögen durch einen einfachen Würfelwurf in Rauch aufgeht.

Für Studenten, die eine Karriere als professioneller Händler oder eine allgemeinere Finanzkarriere anstreben, kann das Trading während des Studiums eine gute Gelegenheit sein, Ihr theoretisches Wissen anzuwenden, Ihre Finanzkompetenz zu erweitern und erste praktische Erfahrungen auf den Finanzmärkten zu sammeln.

Wie kann ich mich zum Trader ausbilden lassen?

Die Vielzahl an Angeboten zur Trading-Ausbildung im Internet könnte zum Schmunzeln anregen, wenn sich dahinter nicht weitaus beunruhigendere Gefahren verbergen würden. Bei jeder Internetanfrage im Zusammenhang mit Finanzen finden Sie zahlreiche mehr oder weniger professionelle Anbieter von Trading-Schulungen. Diese wollen Sie reich machen, indem sie Ihnen ihre „gewinnbringende Trading-Strategie“ vermitteln.

Sie haben es hoffentlich schon am Anfang dieses Artikels verstanden: NEIN, kein Trading-Training wird Sie jemals reich machen.

Denn keine noch so gute Trading-Ausbildung kann Ihnen eine finanzielle Rendite garantieren.

Genauso wenig wie ein Fußballtrainer Ihnen jemals versprechen kann, Sie zu einem Profifußballer zu machen.

Im Gegensatz dazu wird ein guter Trainer (im Trading wie im Fußball) Wissen und Techniken vermitteln, die Ihnen auf Ihrem Lernweg Zeit sparen und Ihre Erfolgschancen erhöhen.

Bei der Auswahl Ihres ersten Trading-Coachings sollten Sie sich für einen ehrlichen Trainer entscheiden, der:

- Ihnen die Realität des Tradings und seine Risiken vor Augen führen kann,

- Ihnen seine Fähigkeiten methodisch vermittelt und

- bereit ist, seine Erfahrungen mit Ihnen zu teilen.

Sie müssen kein Vermögen für Ihr erstes Trading-Training ausgeben. Mit dem Absolvieren der ersten Sitzung erhalten Sie einen genaueren Einblick in die Welt des Tradings und werden in der Lage sein, Ihre Bedürfnisse einzuschätzen und umfassendere Kurse zu finden, die diese erfüllen können.

Erhalten Sie Unterstützung mit unserer Trader-Ausbildung. Wir bringen Ihr Trading innerhalb kürzester Zeit auf ein neues Level. Sie werden gewinnbringende Chancen erkennen und sicher umsetzen können.

- Intensive Trading Ausbildung für Anfänger und Fortgeschrittene

- Umfangreicher Videobereich

- 3 Monate Live Coaching

- Exklusive Telegram Chat-Gruppe für Mitglieder

- Persönlicher Ansprechpartner

Kostenloses Informationsgespräch

Vereinbaren Sie einen kostenlosen Gesprächstermin und stellen Sie mir gerne alle Ihre Fragen. Gemeinsam sprechen wir über Ihre Situation, was Sie erreichen möchten und wie ich Ihnen dabei helfen kann.

Ich bin Philipp Greineder und Trading-Ausbilder der Kagels Trading GmbH. Ich habe eine persönliche, risikoärmere, aber auch planbare Strategie entwickelt und gebe mein Wissen weiter an Trader und die, die es werden möchten weiter.

Bonus: Fünf Möglichkeiten, wie man beim Trading scheitern kann

In den letzten 12 Jahren habe ich viel darüber gelesen, warum Trader erfolgreich sind und wie sie scheitern. Ich habe auch viele Trader erlebt, die aufgegeben haben, nachdem sie viel Zeit und Mühen investiert hatten.

Aufgrund meiner Erfahrung habe ich im Laufe der Zeit einige Hauptgründe dafür gefunden, wie es sich normalerweise abspielt. Diese Gründe zu erkennen, ist allerdings nicht das Gleiche, wie sie zu beheben. Wie die meisten anderen Trader muss ich mir ständig in Erinnerung rufen, diese Fehler zu vermeiden.

Es folgen fünf einfache Gründe, weshalb Menschen beim Trading scheitern.

Unrealistische Erwartungen haben

Sowohl online als auch offline ist die Erwartung „schnell reich zu werden“ sehr weit verbreitet. Daher ist es nicht überraschend, dass sich einige Trader falsche Vorstellungen vom Trading machen.

Trading ist einer der härtesten Wege, um seinen Lebensunterhalt zu verdienen. Andererseits ist die Einstiegshürde beim Trading am geringsten. Dies erklärt, weshalb Trading von vielen Tradern als viel leichter eingeschätzt wird, als es in Wirklichkeit ist.

Erwarten Sie keine großen Gewinne in kurzer Zeit. Erwarten Sie nicht, dass Sie mit Ihren Trading-Gewinnen bereits im nächsten Jahr ein Haus kaufen können. Rechnen Sie nicht damit, dass Sie den Lernprozess spielend schaffen.

Obiges trifft zu, trotz irgendwelcher Anfangserfolge, die Ihnen zufallen mögen. Riesige Gewinne zu machen, ist das Schlimmste, was einem Anfänger passieren kann. Dies verstärkt lediglich die unrealistischen Erwartungen.

Verbannen Sie unrealistische Erwartungen. Wenn Ihnen das nicht gelingt, wird Ihnen die Realität früher oder später einen Schock verpassen.

Rechnen Sie mit harter Arbeit. Rechnen Sie damit, eine Menge Geld zu verlieren, bevor die Gewinne einsetzen. Rechnen Sie damit, dass Sie Ihrer dunkelsten Schattenseite begegnen werden.

Mit begründeten Erwartungen zu beginnen, wird Ihre Widerstandsfähigkeit und Belastbarkeit als Trader fördern.

Trading hat mir und anderen Tradern erstaunliche Erlebnisse beschert, aber das ist ein schwieriger und mühsamer Prozess. Beginnen Sie mit der richtigen Geisteshaltung und Denkweise.

In Extreme geraten

Wie gerät ein Trader in Extreme?

Es gibt zwei häufig vorkommende Extreme beim Trading: Overtrading und extreme Hebelwirkung (Overleveraging).

Overtrading bedeutet, zu häufig traden. Was ist Overtrading? Wie oft kann ich traden, ohne Overtrading zu betreiben?

Beim Overtrading geht es nicht darum, wie oft Sie traden können oder sollen. Das Problem ist Folgendes: Wenn Sie traden, werden Sie einen Punkt erreichen, ab dem sich Ihr Tradingvorteil beginnt zu reduzieren.

Dies ist darauf zurückzuführen, dass Ihre Aufmerksamkeit anfängt nachzulassen und Ihre Willensstärke sich verringert. Danach fangen Sie an, von Ihrem Trading Plan abzuweichen. Unter diesen Umständen ist es nicht angebracht, das Trading fortzusetzen.

Um also Ihren Tradingvorteil aufrechtzuerhalten, müssen Sie die Anzahl der Trades, die Sie eingehen, einschränken.

Overleveraging (eine zu große Hebelwirkung) stellt eine weitere Form extremen Verhaltens dar. Selbst für die besten Trader ist das Prinzip, alles zu riskieren, verheerend.

Im Markt gibt es keine Garantie. Das müssen Sie verstehen, um zu überleben. Mehr zu traden, als Sie es sich erlauben können zu verlieren, ist einfach nur dumm. Aus diesem Grund ist die Positionsgröße die wichtigste Regel beim Trading.

Betreiben Sie kein extremes Verhalten wie Overtrading und Overleveraging. Sich in schnelles und rabiates Trading hineinzustürzen, ist schrecklich und zerstörerisch.

Auf lange Sicht funktionieren Extreme nicht, und zwar bezieht sich dies auf alle Bereiche, insbesondere auf ein Spiel der Wahrscheinlichkeit, wie es das Trading ist.

Beginnen Sie langsam und gehen Sie kontinuierlich und konstant vor. So machen es Trader, um im Markt zu überdauern.

Vergessen, dass Trading nur ein Teil Ihres Lebens ist

Wir alle führen ein jeweils unterschiedliches Leben mit unterschiedlichen Bedürfnissen und Wünschen. Denken Sie daran, dass Trading nur einen Teil Ihres Lebens ausmacht.

Natürlich können Sie sich in einen Raum einschließen und 24 Stunden pro Tag traden. Aber sieht so das Leben aus, das Sie führen wollen?

Achten Sie darauf, was Sie auf Ihrem Weg zum Tradingerfolg opfern.

Denken Sie an Ihre Prioritäten, Ihre Hobbys, Ihre Familie usw. Die meisten Artikel handeln davon, wie man ein hauptberuflicher Trader wird, aber nur wenige reden über die Aufrechterhaltung des Gleichgewichts als Trader zwischen Arbeit und Leben.

Die besten Trader werden durch ihre Familie und ihre Freunde unterstützt. Sie haben Zeit, um darüber nachzudenken, was sie mit dem Geld anfangen, das sie verdienen. Sie nehmen sich Zeit dafür, Sport zu treiben und ihre Gesundheit zu erhalten.

Ohne Ihr Trading in Ihr Leben zu integrieren, wird es schwierig für Sie sein, eine berufliche Entwicklung zum Trader durchzuhalten.

Machen Sie das Trading zum Teil Ihres Lebens. Gliedern Sie es in andere Lebensbereiche ein. Lassen Sie zu, dass Trading Ihre täglichen Erfahrungen bereichert, anstatt es abzugrenzen.

Nur zu wissen, wie man tradet, ist sinnlos, wenn Sie nicht einschätzen können, warum Sie eigentlich traden wollen. Werden Sie sich nicht erst am Ende Ihrer Tradinglaufbahn darüber klar.

Den falschen Dingen hinterherjagen

Sechs Bildschirme und ein in der Höhe verstellbarer Markenstuhl von Herman Miller. Ausblick auf die Berge, Schalldämmung und eine Espressomaschine. Großformatige Poster mit Zitaten von bekannten Tradern.

67 Tradingbücher, 45 Tradingkurse, 19 Online Trading Communities.

Sie brauchen keine teuren Kurse oder eine sehr umfangreiche Handlungsanleitung, um mit dem Trading zu beginnen. Natürlich brauchen Sie auch keinen äußerst extravaganten Schreibtisch dazu.

Verzichten Sie auf das Unnötige und beschränken Sie sich auf das Wesentliche. Durch diese einfache Richtlinie werden Sie unzählige Vorteile haben. Sie werden Zeit und Geld sparen. Und als Bonus erhalten Sie noch geistige Klarheit und Unvoreingenommenheit dazu.

Die umwerfenden Tradingausrüstungen Ihrer Traderkollegen sind verlockend, aber sie sind absolut nicht erforderlich, um gut zu traden.

Ich meine damit keinesfalls, dass der Kauf von Trading Equipment und von Tradingbüchern und die Teilnahme an Tradingkursen absolut verboten sind.

Als Trader können Sie kaufen, was Sie brauchen. Ich möchte Sie lediglich daran erinnern, sich darüber Gedanken zu machen, was Sie wirklich zum Traden brauchen.

Ist es ein weiterer Bildschirm? Oder mehr Konzentration und Übung?

Anderen für Ihre Tradingschwierigkeiten die Schuld geben

Sie sind also rechtzeitig in den Markt eingestiegen. Sie sollten den Trade mit einem Gewinn geschlossen haben, falls dieser nicht durch erhebliche Slippage aufgezehrt wurde.

Sie haben das beste Setup des Tages verpasst. Der Grund dafür war ein Anruf Ihres Freundes zur falschen Zeit, was Sie abgelenkt hat.

Die oben geschilderten Situationen beziehen sich auf Fehler. Es ist okay für einen Trader, Fehler zu begehen, aber es ist nicht akzeptabel, dauernd andere für Ihre Fehler zu beschuldigen.

Kein Trader ist vollkommen, aber die besten Trader verfügen über einen inneren Kontrollmechanismus. Sie wenden sich nach innen und erkennen sowohl die Probleme als auch die Lösungen.

Trading findet in einem unsicheren Umfeld statt. Beim guten Traden geht es somit darum, das zu kontrollieren, was kontrollierbar ist.

Worüber haben Sie die absolute Kontrolle? Das sind Sie selbst.

Darum ist es am besten, zuerst sich selbst zu analysieren, bevor man die Fehler bei anderen sucht.

Schlussbemerkung: Wie man beim Trading nicht scheitert

Inzwischen haben Sie die fünf Fehler in Ihrem Trading erkannt. Vielleicht haben Sie diese überwunden oder kämpfen immer noch mit ihnen.

Jedenfalls sollten Sie bedenken, dass sich die besten Trader auf den Tradingprozess konzentrieren. Wenn Sie das umsetzen, werden Sie den besagten Fehler entgehen, so dass Gewinne folgen werden.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 5 Ways to fail at trading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Lesetipp: Was sind Telegram Trading Gruppen?

Bonus: Traden Sie wie ein Samurai?

In der heutigen Welt gibt es keinen Platz mehr für die Gelübde und die Loyalität der Samurai gegenüber den japanischen Feudalfürsten im feudalen Japan. Aber die Disziplin und Konzentration der Samurai kann uns immer noch dabei behilflich sein, besser zu traden.

Dieser Artikel wurde durch die Liste der Samurai-Zitate angeregt, auf die ich zufällig gestoßen war. Diese Liste besteht aus 21 Zitaten des legendären japanischen Schwertkämpfers Miyamoto Musashi. Es ist schon erstaunlich, wie aktuell diese Juwelen eines alten Kriegerkodex für das Trading in den Märkten sind.

Beherrschen Sie Ihre Emotionen beim Trading

Wenn dein Gegner leichtsinnig vorprescht, musst du entgegengesetzt handeln und ruhig bleiben. Du darfst dich nicht von deinem Gegner beeinflussen lassen.

Als Trader müssen wir uns fragen, wer ist unser Gegner?

Andere Trader. Oder genauer gesagt, deren gemeinschaftliche Handlungen und die daraus resultierenden Aktionen des Marktes.

Die Kurse stiegen rasch. Der unvorbereitete Trader jagte aus Angst, die nächste große Kursbewegung zu verpassen, dem Markt nach. Nachdem sich der Rauch verflüchtigt hatte, fand er sich in einer Long-Position am Hoch eines Marktes wieder, der gerade dabei war zu fallen.

Um solche unangenehmen und unrentablen Positionen zu vermeiden, dürfen Sie sich nicht vom Markt beeinflussen lassen. Wenn der Markt euphorisch ist, müssen Sie ruhig bleiben. Lassen Sie sich nicht dazu hinreißen, eine Position einzugehen. Den Markt können Sie mit Sicherheit nicht beherrschen, aber lassen Sie nie zu, dass Sie vom Markt beherrscht werden.

Entwickeln Sie Ihren Tradinginstinkt

Nehmen Sie wahr, was mit den Augen nicht gesehen werden kann.

Wenn wir unsere Augen auf einen Chart richten, sehen wir viele unterschiedliche Darstellungen des Marktes wie Candlesticks, Chartmuster, Muster von Kursstäben. Wenn Sie aber nicht mit starren Regeln traden, ist Ihr Tradingvorteil auf etwas jenseits des Visuellen zurückzuführen.

Das ist das Problem beim Trading nach eigenem Ermessen (Diskretionäres Trading). Alle Trader, die so vorgehen, stimmen darin überein, dass unser Verstand etwas wahrnimmt, das wir nicht genau quantitativ bestimmen können. Und dieses Etwas ist die Quelle unseres Tradingvorteils. (Wenn Sie dem nicht zustimmen, sollten Sie lernen, wie man mechanische Tradingsysteme programmiert.)

Somit ist es nur eine Frage der Zeit, bis Sie damit beginnen, den Markt zu spüren und Ihren Tradinginstinkt zu entwickeln. Aber verwenden Sie Ihren Instinkt nicht als Entschuldigung dafür, mit Ihren Emotionen zu traden. Sie brauchen zwar keine starren Tradingregeln, aber Sie sollten trifftige Gründe für jeden Trade haben.

Konzentrieren Sie sich auf Ihr Tradingziel

Der einzige Grund für einen Krieger zu leben, ist zu kämpfen, und der einzige Grund dafür, dass ein Krieger kämpft, ist, um zu siegen.

Der einzige Grund dafür, dass wir die Märkte analysieren, besteht darin, zu traden, und der einzige Grund, dass wir traden, besteht darin, zu gewinnen. Der letzte Satzteil ist von entscheidender Bedeutung für erfolgreiches Trading.

Der Grund zu traden, besteht darin, zu gewinnen. Häufig vergessen Trader diese klare Zielsetzung.

Manchmal wollen wir etwas anderes mehr, als zu gewinnen. Mitunter wollen wir eher traden, um frühere Verluste auszugleichen, anstatt zu gewinnen. Zeitweilig wollen wir traden, um unseren Kollegen und Altersgenossen zu beweisen, dass wir Geld machen können und nicht so sehr, um zu gewinnen. Immer dann, wenn wir vergessen, dass wir gewinnen wollen, lassen wir unsere Tradingregeln außer Acht und gehen riskante Trades ein.

Wir wissen, dass wir einen Tradingplan haben, der Gewinne abwerfen kann. Trotzdem halten wir uns nicht daran. Warum?

Die einzige Erklärung dafür ist, dass wir nicht gewinnen oder siegen wollen oder vielmehr, dass wir vergessen, dass wir gewinnen wollen. Um also gut zu traden, müssen wir uns daran erinnern, dass wir gewinnen wollen. (Diese Kunst, uns daran zu erinnern, dass wir gewinnen wollen, nennt man Trading-Psychologie.

Mit Verlusttrades umgehen können

Bereue nicht, was vorbei ist.

Wie oft haben Sie es schon bereut, einen Trade eingegangen zu sein? Wie oft waren Ihnen diese Gefühle der Reue dabei behilflich, besser zu traden?

In den Gedanken von Tradern ist kein Platz für Reue.

Wenn wir einen Trade eingegangen sind, der im Einklang mit unserem Tradingplan stand, und zwar unabhängig vom Ergebnis, dann sollten wir nicht nachträglich bereuen, dass wir ihn eingegangen sind. Wir erwarten, dass eine große Anzahl von guten Trades Gewinne einbringen. Aber wir sollten nicht erwarten, dass jeder gute Trade auch Gewinne einbringt. Wenn Sie also jeden Verlusttrade bereuen, haben Sie nicht verstanden, dass es beim Trading um Wahrscheinlichkeiten geht.

Wenn Sie einen Trade gemacht haben, der nicht mit Ihrem Tradingplan übereinstimmte, gibt es ebenfalls keine Notwendigkeit für Reue. Erkennen Sie den Fehler und schauen Sie vorwärts. Betrachten Sie die nächste Trading-Gelegenheit als Chance, den Fehler wiedergutzumachen. Wenn Sie Trades bereuen und sich mit Ihren Verlusten aufhalten, wird das dazu führen, dass Sie sich über das Trading rächen möchten, was Ihr Tradingkonto am Ende ruinieren wird.

Respektieren Sie den Markt

Wie ein Schwert kann ein Wort verletzen oder töten, aber solange man die Klinge nicht berührt, ist das Schwert nicht mehr als ein glattes Stück Metall. Derjenige, der die Eigenschaften eines Schwerts kennt, spielt nicht mit ihm, und derjenige, der das Wesen von Worten kennt, spielt nicht mit ihnen.

Und derjenige, der das Wesen des Marktes kennt, spielt nicht mit ihm. Wenn Sie die Natur des Marktes kennen, werden Sie lernen, ihn zu akzeptieren, mit seinen Risiken und Unwägbarkeiten, die er nach sich zieht.

Trading ist keine gewöhnliche und alltägliche Aufgabe. Es ist auch kein Spiel. Es ist eine herausfordernde, ernsthafte Angelegenheit. Wenn Sie also mit dem Markt spielen, haben Sie ihn nicht begriffen. Trading sollten Sie als Geschäft betrachten oder überhaupt nicht traden.

Drucken Sie sich diese Zitate aus und befestigen Sie diese an Ihrem Trading-Schreibtisch.

Beginnen Sie Ihre Reise als Samurai des Marktes noch heute!

Wollen Sie noch mehr von Miyamoto Musashi erfahren? Dann werfen Sie einen Blick in sein Buch: The Book of Five Rings (Deutsche Übersetzung)

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Trading the Markets like a Samurai

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Zusammenfassung zum Thema Trading

In diesem Blogbeitrag wurde Ihnen erklärt, was Trading ist und wie es funktioniert. In nur wenigen Abschnitten wurden Ihnen die Grundlagen für einen erfolgreichen Handel an den Finanzmärkten näher gebracht. Es liegt jetzt an Ihnen, weiterzulernen oder mit dem Handel zu beginnen.

Das wichtigste, was Sie verstehen sollten, ist:

Erfolgreiche Trader sind emotionslos und haben keine Erwartungen an den Markt. Sie wissen, dass sich der Markt jederzeit gegen sie wenden kann. Alles ist möglich! Aber Handelsstrategien geben ihnen Sicherheit und eine Struktur. Sie verwenden ebenso ein angemessenes Risikomanagement, sodass sie keine Gefühle bezüglich ihres Geldes haben, welches sie gewinnen oder verlieren. Geld verdienen an den Finanzmärkten ist somit für jeden möglich, der über eine gewisse Ausbildung und Risikobereitschaft verfügt.

Zusammenfassend können wir also sagen:

- Trading ist der Kauf und Verkauf von Vermögenswerten an der Börse

- Es gibt viele verschiedene Märkte, Stile und Strategien

- Märkte haben eine Vielzahl von Finanzinstrumenten

- Der Preis wird durch Angebot und Nachfrage bestimmt

- Die Wahl eines guten Brokers ist unerlässlich

- Sie sollten immer einen Trading-Stil finden, der zu Ihrem Lebensstil passt

- Trading-Strategien gibt es für jede Art von Trader

- Das Risikomanagement sichert Ihre Trades und Depot ab

Lesetipp:

Die Bafin über Trading Signale

Liste der Ersteller von Anlagestrategie und Anlage-Empfehlung

Häufige Fragen zu Traden lernen

Was ist der Unterschied zwischen Trading und Investieren?

Trading bezieht sich auf den kurzfristigen Kauf und Verkauf von Finanzinstrumenten mit dem Ziel, von kurzfristigen Preisbewegungen zu profitieren.

Investieren zielt auf den langfristigen Erwerb von Vermögenswerten, um über einen längeren Zeitraum von Wertsteigerungen und Dividenden zu profitieren.

Welche Finanzinstrumente werden gehandelt?

Zu den gängigsten Finanzinstrumenten gehören Aktien, Anleihen, ETFs, Währungen (Forex), Rohstoffe und Kryptowährungen.

Was sind die wichtigsten Plattformen für Trading und Investieren?

Bekannte Plattformen sind eToro, Interactive Brokers, MetaTrader, Robinhood, und Trade Republic.

Was sind einige grundlegende Trading-Strategien?

Zu den grundlegenden Strategien gehören die technische Analyse, Day Trading, Swing Trading und Scalping.

Was sind einige grundlegende Anlagestrategien?

Langfristige Anlagestrategien umfassen Buy-and-Hold, Value Investing und Growth Investing.

Was ist technische Analyse und wie wird sie verwendet?

Die technische Analyse untersucht historische Preisdaten und Handelsvolumen mithilfe von Charts und Indikatoren wie gleitenden Durchschnitten, RSI und MACD, um zukünftige Preisbewegungen vorherzusagen.

Was ist fundamentale Analyse und wie wird sie verwendet?

Fundamentale Analyse bewertet den inneren Wert eines Vermögenswertes durch die Analyse von Finanzberichten, Geschäftsmodellen, Marktbedingungen und anderen wirtschaftlichen Faktoren.

Welche Tools und Indikatoren sind nützlich für die technische Analyse?

Nützliche Tools sind Charting-Software, Indikatoren wie Bollinger Bänder, Fibonacci-Retracements und Plattformen wie TradingView.

Wie wählt man einen geeigneten Broker aus?

Achten Sie auf Aspekte wie Gebühren, Handelsplattform, angebotene Märkte, Kundenservice und die Regulierung des Brokers.

Was sind die häufigsten Fehler beim Trading und Investieren?

Zu den häufigsten Fehlern gehören emotionales Handeln, Mangel an Disziplin, Overtrading, und das Ignorieren von Risikomanagement-Praktiken.

Wie erstellt man einen Trading-Plan?

Ein Trading-Plan sollte Ziele, Risikomanagement-Strategien, Handelsstrategien, Zeitrahmen und Regeln für den Einstieg und Ausstieg aus Trades umfassen.