Trading Performance in 30 Sekunden erklärt

- Die Handelsleistung (Trading Performance) kann anhand verschiedener Kennzahlen gemessen werden, wie z. B. der Return on Investment (ROI), der Gewinnrate und dem Drawdown. Händler streben danach, konstant hohe ROI und Gewinnraten zu erzielen und dabei den Drawdown zu minimieren.

- Die besten Trader der Welt sind diszipliniert und haben ein solides Verständnis für Risikomanagement. Sie haben eine klare Strategie und halten sich daran, vermeiden impulsive Entscheidungen aufgrund von Emotionen. Sie verstehen die Bedeutung des Risikomanagements und nutzen Techniken wie Stop-Loss-Aufträge und Positionsgrößenmanagement, um Verluste zu begrenzen.

- Die Handelsleistung kann subjektiv sein und je nach verschiedenen Kriterien variieren, wie zum Beispiel der Art des gehandelten Instruments, der Dauer des Handels, dem Niveau des Risikomanagements und mehr. Außerdem ist die Handelsbranche sehr wettbewerbsfähig und es kommen ständig neue Händler auf den Markt, die potenziell einige der besten der Welt werden könnten.

In diesem Artikel möchte ich Ihnen einmal die erfolgreichsten Trader der Welt und ihre Performance vorstellen.

Die besten Trader der Welt – ein Überblick

Erst einmal möchte ich Ihnen einen Überblick über die erfolgreichen Trader und Ihre Performance geben, bevor ich dann näher auf die jeweiligen Trader und Ihre Handelsansätze eingehe.

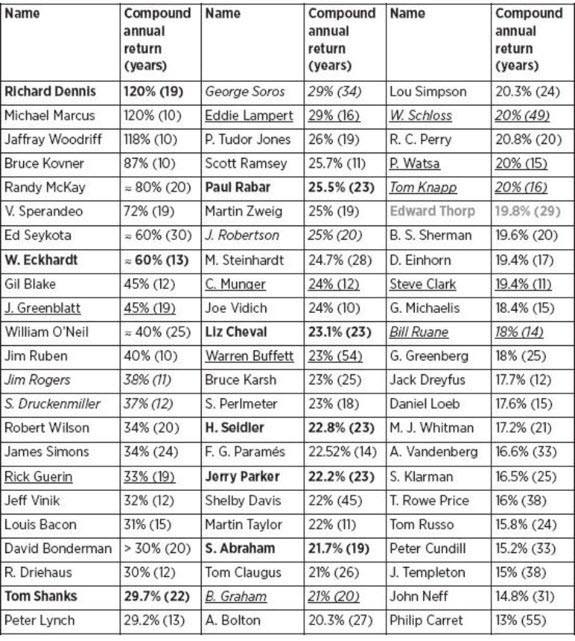

Sie sehen in der unten aufgeführten Tabelle eine Rangliste der besten Trader der Welt.

Erst der Name, dann die durchschnittliche Jahresperformance, und in Klammern die Anzahl der Jahre, in dem die Trading-Performance erreicht wurde.

Neben einigen bekannten Tradern wie William O´Neil, Jim Rogers, Stanley Druckenmiller, Peter Lynch, Warren Buffett und Benjamin Graham, gibt es auch viele unbekannte Trader.

Gerade die besten Trader werden viele Leser nicht kennen.

Zudem ist es auch sehr interessant, dass der Trader mit der besten Trading-Performance in der Geschichte des Tradings von 11.376 % in einem Jahr, Larry Williams, nicht in dieser Tabelle aufgeführt ist. Warum ist das so? Das ist deshalb der Fall, weil Larry Williams nie wieder auch nur annähernd eine solche extreme Performance erreicht hat, und man daher mehr von einem Glücksfall als von einem realen Trading-Erfolg ausgehen kann.

Eine einmalige Performance hat keinerlei Aussagekraft im Trading.

Wird dagegen die gleiche oder eine ähnliche Performance über viele Jahre hinweg erreicht, so ist diese aussagekräftig.

Die fünf besten Trader der Welt erreichten ihre Performance mindestens zehn Jahre hintereinander. Das ist eine aussagekräftige Zeitperiode.

Schauen wir uns nun die fünf besten Trader etwas genauer an.

Die Trading Performance von Richard Dennis, der Turtle-Trader

Richard Dennis erreichte eine Performance von unglaublichen 120 % jährlich und das 19 Jahre in Folge. Das ist echt unglaublich.

Doch wer ist Richard Dennis? Ich denke den Wenigsten wird er bekannt sein.

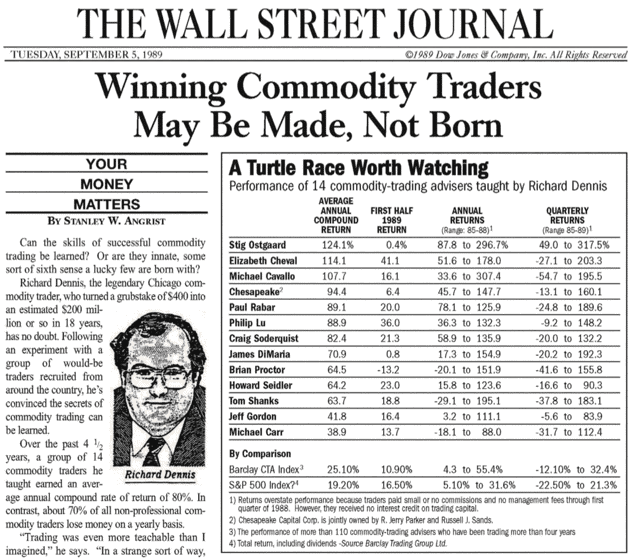

Die Turtle-Trader dürften wahrscheinlich schon mehr Leuten ein Begriff sein.

Und genau diese Gruppe legendärer Börsenhändler wurde von Richard Dennis und seinem Freund William Eckhardt gegründet.

Das Ganze begann damit, dass Dennis davon überzeugt war, dass man Traden wie jede andere Fähigkeit auch erlernen kann. Eckhardt dagegen war anderer Meinung. Daher starteten die beiden ein Experiment und bildeten 14 junge Leute ohne professionelle Trading-Erfahrung aus. Sie brachten ihnen ein Trendfolgesystem für den Futureshandel bei.

Die zehn besten Trader durften im Anschluss der Simulationsphase mit realem Geld handeln. Sie erreichten in den folgenden vier Jahren eine durchschnittliche Performance von 80 %. Viele von ihnen arbeiten noch heute als Trader. Das ist bis heute der beste Beweis dafür, dass Trading erlernbar ist, wenn man die richtigen Werkzeuge an die Hand bekommt.

Das Turtle Trader Handelssystem ist so heute nicht mehr am Markt erfolgreich. Das hängt natürlich zum einen damit zusammen, weil sich die Märkte geändert haben, aber auch zum anderen daran, weil zu viele das System kennen.

Zu der Strategie der Turtle-Trader wurde sogar ein Buch “Turtle Trading” veröffentlicht.

Die Strategie besteht aus zwei Szenarien:

Ausbruch aus dem 20 Tage Hoch

- Long, wenn der Markt ein neues 20 Tage Hoch erreicht.

- Trailing-Stop läuft solange mit, bis die Position ein zehn Tage Tief erreicht.

- Stop-Loss beträgt die zweifache Average True Range der letzten 20 Tage.

- Der Stop-Loss wurde erst deaktiviert, wenn der Trailing-Stop über dem Stop Loss lag.

- Beim Short ist das Ganze natürlich genau entgegengesetzt.

Ausbruch aus dem 55 Tage Hoch

- Long, wenn der Markt ein neues 55 Tage Hoch erreicht.

- Trailing-Stop läuft solange mit, bis die Position ein zwanzig Tage Tief erreicht.

- Stop-Loss beträgt die zweifache ATR der letzten 55 Tage.

- Der Stop-Loss wurde erst deaktiviert, wenn der Trailing-Stop über dem Stop Loss lag.

- Beim Short ist das Ganze natürlich genau entgegengesetzt.

Richard Dennis hat also ein zu 100 % regelbasiertes System entwickelt, bei dem auch der Ausstieg zu 100 % regelbasiert stattgefunden hat. Für die damalige Zeit war das natürlich ein enormer Vorteil und zudem zählen auch Trendfolge Strategien noch heute zu den besten Handelsstrategien der Welt.

Er ist damit der beste Trader und zugleich Tradingcoach der Geschichte. Mit der Bekanntheit seines Handelsansatzes verlor dieser dann mit den Jahren aber auch irgendwann seinen Edge.

Die Trading Performance von Michael Marcus, der Small Cap Trader

In weniger als 20 Jahren machte er aus einem Kapital von $30.000 unglaubliche $80 Million Dollar.

Michael Marcus sagt selber, das er seinen Erfolg seinem Mentor Ed Seykota verdankt.

Er begann 1972 mit dem Handel von Holz-Futures. Aufgrund von Maßnahmen zur Einfrierung der Rohstoffpreise der damaligen US-Regierung profitieren die Futures in dem Bereich stark und der damalige Einsatz von $700 wuchs auf ein Tradingkapital von $12.000 an.

Im Derivatehandel konnte er sein Kapital von $12.000 noch einmal deutlich vermehren. So hatte er 1973 bereits ein Kapital von $64.000.

Er war als Trader tätig für Commodities Corporation, wo er Chefhändler im Devisenhandel war.

Nebenbei gründete er seine eigene Firma Canmarc Trading, investierte in Small Caps und beteiligte sich an Private Placements in diesem Bereich.

Das erklärt auch seine Performance. Am Anfang hat er sein Kapital innerhalb kürzester Zeit fast verhundertfachen können. Danach hat er sich durch seine Firma und sein Netzwerk an Private Placements im Small Cap Bereich beteiligen können.

Das ist auch noch heute ein profitabler Ansatz, der aber wiederum nur für wenige zugänglich ist. Wer aber über das Netzwerk und den Zugang verfügt, kann damit eine außergewöhnlich hohe und nachhaltige Performance erreichen.

Also anders als Richard Dennis verfügte er hier über keinen Handelsansatz, den man als Privatperson übernehmen könnte.

Jaffray Woodriff – Der Quant

Jaffray Woodriff ist Mitgründer und CEO von Quantitative Investment Management (QIM), ein 3 Mrd. Hedgefonds.

Quantitative Investment Management (QIM) ist einer der größten Hedgefonds der Welt im Bereich Managed Futures.

Woodriff gehört zu den bestbezahlten Hedgefondsmanager der Welt.

Über seinen Handelsansatz ist leider nicht sehr viel bekannt.

Auch der letzte Artikel auf seinem Blog ist vom 26.02.2013.

Bei Twitter ist er zwar etwas aktiver, aber auch dort erfährt man leider nichts über seinen Handelsansatz.

Generell kann man aber sagen, dass sein Hedgefonds unter anderem einen Trendfolgeansatz in Futures und Aktien verfolgt und diese voll automatisiert umsetzt.

Von allen Tradern, die professionell in der Vermögensverwaltung tätig sind, ist Jaffray Woodriff der einzige, der es unter die Top drei Trader der Welt geschafft hat.

Zudem verfolgt er auch nicht, wie die meisten großen und bekannten Vermögensverwalter, wie z. B. Warren Buffet usw., einen reinen fundamentalen Ansatz. Er ist Trader und verfügt über ein extrem gutes Marktverständnis, das ihm auch ermöglicht, mit einem riesigen Kapital eine extrem gute Rendite zu erzielen.

Die Trading Performance von Bruce Kovner, der Makro-Trader

Bruce Kovner überzog seine MasterCard um $3.000 und wettete auf Futures auf Sojabohnen. Dieser Trade erreichte im Hoch einen Wert von $40.000, fiel aber dann wieder deutlich zurück. So schloss er diesen dann “erst” bei einem Gewinn von $23.000. Er erzielte also damit fast den 8-fachen Einsatz und lernte dabei zusätzlich eine wichtige Lektion:

“Die Wichtigkeit des Risikomanagements”.

Er fing als Trader unter Michael Marcus (siehe oben) an. Dort verdiente er seine erste Million und erlangte erste Bekanntheit. Dies ermöglichte ihm seinen eigenen Hedgefonds, Caxton Associates, zu gründen.

Caxton ist ein Makro-Fonds. Anders als Jaffray Woodriff verfolgt er keinen quantitativen Ansatz. Er investiert in sämtliche Anlageklassen wie Aktien, Anleihen und Rohstoffe. Die individuelle Entscheidung spielt damit eine große Rolle und ist somit das Gegenstück zum Quant. Ein weiterer bekannter Investor, der diesen Ansatz verfolgt ist George Soros.

Bei dem Ansatz geht es also darum, frühzeitig makroökonomische Entwicklungen am Markt zu erkennen und davon zu profitieren. Es werden dabei gesellschaftliche, politische und wirtschaftliche Entwicklungen beobachtet und auf das Eintreten bestimmter Szenarien gesetzt.

In der Regel ist der Ansatz zu 80 % fundamental und zu 20 % charttechnisch.

Ein höchst interessanter Ansatz, der auch noch heute von der Mehrheit der instituionellen Händler, besonders im Devisenhandel, genutzt wird.

Die Trading Performance von Randy McKay, Kriegsveteran und FX Trader

Randy McKay ging während seines Studiums der Psychologie als Marine in den Vietnamkrieg.

Als er zurück kam, half ihm sein Bruder Terry bei der Jobsuche. Sein Bruder war Broker an der Chicago Mercantile Exchange (CME). Dieser besorgte ihm einen Job als Runner. McKay arbeitete dann für zwei Jahre vormittags auf dem Parkett und ging nachmittags zur Uni. Bis dahin war es nur ein Job für ihn. Er hatte noch immer den Wunsch, später als Psychologe zu arbeiten. Doch das änderte sich dann 1972.

1972 wurde das Segment International Money Markets eröffnet. Hierbei handelt es sich also um den Geldmarkt. Doch das neu geschaffene Segment der CME konnte keine große Nachfrage erreichen. So wurden die Plätze in dem neuen Segment für $10.000 angeboten. Normalerweise beträgt der Preis für solch einen Platz über $100.000.

Wieder half ihm sein Bruder. Er überließ ihm seinen Platz und gab ihm zusätzlich noch ein Darlehen von $5.000. McKay nutzte $2.000 von dem Darlehen als Startkapital für das Trading. Nach knapp einem halben Jahr hatte er aus seinem Startkapital von $2.000 ein Tradingkapital von $70.000 geschaffen.

Seine erste Million machte er mit einem Trade im Britischen Pfund Future (GBP/USD). Mit der Bekanntgabe, dass die britische Regierung den Wechselkurs mit einer Obergrenze von $1,72 fixieren möchte, spekulierte McKay über einen Ausbruch der besagten $1,72. Er erhöhte deutlich sein Risiko und spekulierte auf einen Ausbruch. Als nach ein paar Wochen der Konsolidierung der Kurs dann auf $1,75 sprang, kaufte er noch mehr. Als sein Kursziel von $1,90 erreicht wurde, verkaufte er seine restlichen Kontrakte und erzielte damit einen Gewinn von $1,3 Millionen.

Sein Handelsansatz ist ein Swing-Ansatz mi einem Mix aus dem Price Action und Fundamentaldaten. Er versucht mittelfristige Trends zu handeln und handelt gerne Ausbrüche. Liegt er vorne, so erhöht er gerne sein Risiko pro Trade. In schlechten Phasen verringert er dagegen sein Risiko pro Trade.

Abschließende Worte über die besten Trader und ihre Trading-Performance

Die fünf besten Trader der Welt haben alle einen anderen Handelsansatz. Jeder hat auch ein anderes Risiko- und Moneymanagement und trotzdem ist jeder mit seiner Methode sehr erfolgreich. Daraus kann man ableiten, dass es nicht den “besten” Handelsansatz oder Handelsstrategie gibt. Jeder muss den für sich passenden Handelansatz finden. Und dies kann einem auch keiner abnehmen. Denn man muss sich auch mit dem jeweiligen Handelsstil wohlfühlen und identifizieren können.

FAQ zu den besten Tradern der Welt

Was ist die Trading Performance?

Die Trading Performance bezieht sich auf die Fähigkeit eines Traders, aus seinen Handelsaktivitäten Gewinne zu erzielen. Sie kann anhand verschiedener Faktoren gemessen werden, wie zum Beispiel der Rendite, der Häufigkeit profitabler Trades und der Konstanz der Performance im Laufe der Zeit.

Welche Faktoren beeinflussen die Trading-Performance?

Der Typ des gehandelten Instruments, das Niveau des Risikomanagements, die Handelsdauer und die Marktbedingungen sind einige Faktoren, welche die Trading-Performance beeinflussen können.

Wer sind die besten Trader der Welt?

Die Identität der besten Trader der Welt ist subjektiv und kann je nach verschiedenen Kriterien variieren. Einige der erfolgreichsten Trader der Geschichte sind jedoch George Soros, Paul Tudor Jones und Ray Dalio.

Welche gemeinsamen Eigenschaften haben die besten Trader der Welt?

Die besten Trader der Welt sind oft diszipliniert, haben ein tiefes Verständnis für die Märkte und die Instrumente, die sie handeln, und können mit dem Stress und Druck umgehen, der mit dem Trading einhergeht. Sie haben auch eine starke Mentalität und streben ständig danach, ihre Fähigkeiten und ihr Wissen zu verbessern.

Kann jeder ein erfolgreicher Trader werden?

Obwohl jeder die Fähigkeiten und das Wissen erlernen kann, die erforderlich sind, um ein erfolgreicher Trader zu werden, wird nicht jeder im hart umkämpften Trading-Bereich erfolgreich sein. Erfolg im Trading erfordert Disziplin, Risikomanagement-Fähigkeiten und die Fähigkeit, mit Stress und Druck umzugehen. Es erfordert auch die Bereitschaft, kontinuierlich zu lernen und seine Fähigkeiten zu verbessern.