Trading-Psychologie – das Wichtigste vorweg

- Trading-Psychologie ist ein entscheidender Faktor beim Trading und kann den Unterschied zwischen Erfolg und Misserfolg ausmachen.

- Emotionen beeinflussen Entscheidungen: Trader sind auch nur Menschen und können daher von Emotionen wie Angst, Gier oder Übermut beeinflusst werden. Diese Emotionen können die Fähigkeit beeinträchtigen, objektive Entscheidungen zu treffen.

- Disziplin ist entscheidend: Eine der größten Herausforderungen im Trading ist, sich an einen vorher festgelegten Plan zu halten und nicht impulsiv zu handeln.

- Verluste sind Teil des Spiels: Jeder Trader erlebt Verluste. Entscheidend ist, wie man mit diesen Verlusten umgeht. Es ist wichtig, aus Fehlern zu lernen und nicht den gleichen Fehler wieder zu machen.

- Überheblichkeit ist gefährlich: Einige Trader werden nach einer Reihe von erfolgreichen Trades übermütig, was zu riskanteren Entscheidungen führen kann.

- Ständiges Lernen ist notwendig: Die Märkte ändern sich ständig, und Trader müssen bereit sein, ihre Strategien und Taktiken anzupassen. Dies erfordert eine offene Geisteshaltung und die Bereitschaft, ständig dazuzulernen.

- Stressbewältigung ist wichtig: Trading kann sehr stressig sein, insbesondere in volatilen Marktbedingungen. Es ist wichtig, Techniken zur Stressbewältigung zu entwickeln, um klar denken und handeln zu können.

- Selbstbewusstsein ist der Schlüssel: Ein erfolgreicher Trader kennt seine Stärken und Schwächen und ist in der Lage, seine Emotionen in Schach zu halten und rational zu handeln.

- Risikomanagement: Es ist nicht nur wichtig, Gewinnchancen zu erkennen, sondern auch Risiken richtig einzuschätzen und zu managen. Ein guter Trader setzt nicht alles auf eine Karte.

Inhalt

- Trading-Psychologie Schnellkurs

- Trading-Psychologie: 10 kognitive Verzerrungen, die einen Trader plagen

- Trading-Psychologie Bücher – das Wichtigste vorweg

- Werden Sie aktiv mit diesen Büchern über Trading-Psychologie

- Erlernen Sie die Trading-Psychologie aufgrund der Erfahrungen echter Trader

- Verstehen Sie die Psychologie in Ihrem Leben, was das Trading einbezieht

- Empfehlungen von Lesern meiner Artikel

- Bonus: Mit Angst die Tradingleistung steigern

- Bonus: Befreien Sie sich ein für alle Mal vom Übertrading

- Fragen & Antworten

Die Kunst des Tradings zu beherrschen, erfordert Jahre an Erfahrung und eine geschulte Denkweise. In den heutigen volatilen Märkten ist mentale seelische Belastbarkeit von entscheidender Bedeutung, um Trading-Performance zu verbessern und aufrechtzuerhalten.

Für einen Trader sind Bücher über Trading-Psychologie entweder beachtenswert oder überflüssig.

Sie können beachtenswert sein, weil Sie vielleicht in einem davon ein Konzept finden könnten, das Sie zum erfolgreichen Trader macht. Das richtige Konzept, das Ihre Tradinglaufbahn verändert. Möglicherweise haben Sie nicht zum ersten Mal von diesem Konzept gelesen, aber es ist das erste Mal, dass es zu Ihnen durchgedrungen ist.

Sie können überflüssig sein, wenn Sie sich schon darüber im Klaren sind, als Trader richtig zu denken, und so erscheinen Ihnen Bücher über Trading-Psychologie wie eine Wiederholung allgemeinen Wissens.

Trading-Psychologie ist eine zutiefst persönliche Angelegenheit. Die Entscheidung, welches der Bücher Sie anspricht, bleibt Ihnen überlassen.

Sie können zwar Ihre Psyche nicht von heute auf morgen ändern, aber diese 18 Bücher zur Trading-Psychologie sind nützlich, um Sie einer richtigen Geisteshaltung beim Trading näherzubringen.

Trading-Psychologie richtig verstehen – Schnellkurs

Übersicht zur Trading-Psychologie

Die Kurse stürzen ab. Der Markt ist volatil und unsicher. Viele Trader sind nun damit beschäftigt, wie sie den Markt unter derart außergewöhnlichen Bedingungen optimal nutzen können. Ich empfehle jedoch, diese Gelegenheit zu ergreifen, um die Trading-Psychologie genau unter die Lupe zu nehmen.

Kursschwankungen führen zu heftigen Emotionen in den Märkten. Es gibt keinen besseren Zeitpunkt, um sich die zentrale Rolle der Psychologie an den Finanzmärkten zu vergegenwärtigen. Achten Sie darauf, nicht der Masse zu folgen oder blind auf die Volatilität zu reagieren. Nehmen Sie sich stattdessen Zeit, um über die Psychologie des Marktes und Ihre persönliche Einstellung zum Trading nachzudenken.

Ich bin zwar kein Fachmann, was die Trading-Psychologie anbelangt, aber ich habe von vielen Gesprächen über die Geisteshaltung profitiert, welche die Handelsergebnisse bestimmt.

Deshalb werde ich das Rad für diesen Schnellkurs nicht neu erfinden. Stattdessen werde ich Ihnen behilflich sein, die riesigen Informationsquellen, die von Experten geschaffen wurden, aus der Perspektive eines privaten Traders zu durchforsten. Neben meiner Erörterung gibt es natürlich auch andere Hinweise auf die besagten Quellen. So finden Sie einige der hier vorgestellten Verzerrungen ebenfalls in diesem Artikel auf thebalance.com.

Also los geht’s.

Die Psychologie des Traders versus die Psychologie des Marktes

In diesem Schnellkurs werden wir uns mit zwei Aspekten der für Trader relevanten Psychologie beschäftigen:

- Psychologie des Traders

- Psychologie des Marktes

Der erste Punkt bezieht sich auf die Trading-Psychologie. Dieser Aspekt bezieht sich auf die persönliche Verpflichtung, sich selbst zu kennen und zu verbessern. Dabei geht es um:

- den Umgang mit den eigenen Emotionen,

- diszipliniert zu sein,

- das Erkennen der eigenen Vorurteile und Ausrichtung und

- den Entwurf eines Trading-Plans, der die psychologische Belastbarkeit stärkt.

Diese Faktoren werden Ihnen helfen, ein besserer Trader zu werden und die Grundlage für das Verständnis der Marktpsychologie zu schaffen. Dafür werden wir die meiste Zeit verwenden.

Der zweite Aspekt bezieht sich auf die Marktpsychologie, die wir im letzten Abschnitt untersuchen werden. Dieser Bereich wird Ihnen bei der Analyse des Marktes behilflich sein.

Hierbei handelt es sich um den Fachbereich der Behavioral Finance, die sich mit der Psychologie der Trader und Anleger beschäftigt. Betrachten Sie die Marktpsychologie als Erweiterung der Psychologie eines Traders. Kennen Sie die typischen Gefahren eines einzelnen Marktteilnehmers, so werden Sie die Psychologie des Marktes besser verstehen.

In diesem Schnellkurs werden wir uns mit den folgenden Themen beschäftigen:

Abschnitt 1: Die Notwendigkeit einer Trading-Psychologie

Geht es beim Trading nicht um Einstiegsstrategien? Sicher, aber Risikomanagement ist ebenfalls sehr wichtig.

Aber Psychologie? Erfahrene Trader werden den Zusammenhang zwischen Psychologie und dem Handelsergebnis nicht infrage stellen. Einsteiger werden aber vielleicht nicht glauben, dass die eingehende Beschäftigung mit der Psychologie unbedingt lohnenswert ist. Es folgen einige Hinweise, um Sie umzustimmen:

- Lesen Sie diese kurze Einführung von Investopedia, um die Bedeutung der Handelspsychologie kennenzulernen.

- Arbeiten Sie diesen Kurs der CME-Gruppe durch, um ein fundiertes Verständnis der Trading-Psychologie zu erlangen.

- Sie sollten auch diesen Artikel durcharbeiten, falls Sie die obigen Anregungen vertiefen wollen. Er bietet Ihnen einen umfassenden Einblick in die Grundlagen der Handelspsychologie.

Abschnitt 2: Disziplin – Wie Sie Ihre Emotionen während des Tradings beherrschen können

Ohne die Disziplin, sich an Ihren Trading-Plan zu halten, ist alles zum Scheitern verurteilt.

Aber bevor Sie weitergehen: Sind Sie sich sicher, dass Sie ein psychologisches bzw. Disziplin-Problem haben?

- Sie benötigen zuerst einen Handelsvorteil, um gewinnbringend zu handeln. Aber das reicht nicht aus.

- Sie müssen auch Ihre Emotionen ausreichend beherrschen, um Ihren Handelsplan ausführen zu können.

Aber verbinden Sie den Mangel an Disziplin (Kontrolle über die Emotionen) nicht mit dem Fehlen eines Handelsvorteils.

- Dieser Artikel aus dem Blog von Optimus Futures nimmt einen zwar ungewöhnlichen, aber doch ehrlichen Standpunkt in Bezug auf die Trading-Disziplin ein. Er preist die Psychologie nicht als Allheilmittel an, sondern macht auf den Mangel an Kontrolle als Symptom für mangelndes Marktverständnis aufmerksam.

- In ähnlicher Weise weist Dr. Brett Steenbarger auch auf eine verborgene Ursache für Probleme der Handelspsychologie hin:

…sie schränken den Lernprozess ein und werden nie wirklich einen neuen Vorteil an den Märkten, an denen sie handeln, verinnerlichen.

– Dr. Brett Steenbarger

Der entscheidende Punkt dabei ist, dass Sie zuerst Ihren Handelsvorteil fest im Blick haben müssen. Das ist nämlich die unabdingbare Voraussetzung. Keine psychologische Empfehlung kann Ihnen helfen, wenn Sie sich Ihres Handelsvorteils nicht sicher sind.

Aber wie kann man das nötige Vertrauen aufbauen?

Vertrauen in Ihre technischen Fähigkeiten entwickeln

- Die beste Möglichkeit, um Vertrauen in Ihren Handelsplan zu gewinnen, besteht darin, ihn umzusetzen.

- Aber ohne begründetes Vertrauen sollten Sie nicht mit dem Handel beginnen.

Wie entkommen wir diesem Dilemma? Die Antwort lautet Paper Trading.

Einige Trader begegnen dem Paper Trading mit Geringschätzung, weil sie denken, dass es sich dabei um eine schlechte Kopie gegenüber der realen Erfahrung in Echtzeit handelt. Ja, tatsächlich gibt es durchaus Unterschiede zwischen dem Paper Trading und dem Trading in Echtzeit.

- Diese Diskrepanz können Sie jedoch verringern, indem Sie sich an die in diesem Artikel genannten Regeln halten.

- Nachdem Sie sich mit den Grundregeln des realitätsnahen Paper Tradings vertraut gemacht haben, wählen Sie hier eine Simulationsplattform aus und beginnen Sie, Ihre technischen Trading-Fähigkeiten zu optimieren.

- Wenn Sie nach wiederholten Versuchen keine Konstanz beim Paper Trading erreichen konnten, könnte Ihre Persönlichkeit mit Ihrem Handelsplan unvereinbar sein. Arbeiten Sie diese kurze Übung durch, um mehr über Ihre Handelspersönlichkeit zu erfahren. Überlegen Sie dann, ob andere Handelsansätze besser für Sie geeignet sein könnten.

Sobald Sie sich sicher sind, dass Sie über eine Gewinnstrategie verfügen und Sie nur noch durch psychologische Probleme blockiert werden, fahren Sie folgendermaßen fort:

Kontrollieren Sie Ihr Risiko

Wenn Sie das Risiko wirklich akzeptieren, werden Sie mit jedem Ergebnis Ihren Frieden finden.

Mark Douglas

Übermäßige Hebelwirkung zu nutzen und zu viel zu riskieren, ist der sicherste Weg, um Ihre Emotionen auf den Plan zu rufen. Es gibt keinen Grund dafür, das Risiko zu vernachlässigen. Indem Sie Ihr Risiko begrenzen, schützen Sie sowohl Ihr finanzielles als auch Ihr emotionales Potenzial.

- Verwenden Sie immer ein vernünftiges Modell zur Bestimmung der Positionsgröße. Wenn Sie bereits eines haben, halten Sie sich konsequent daran. Sollte dies nicht der Fall sein, so lesen Sie diesen Artikel, um drei grundlegende Modelle kennenzulernen, die Sie sofort anwenden können.

- Dieser Artikel beschäftigt sich sowohl mit finanziellen, als auch mit den psychologischen Risiken. Beide sind eng miteinander verbunden.

- Für den Erwerb eines möglichst umfassenden Grundwissens sollten Sie mit diesem Modul von Zerodha Varsity beginnen.

Üben Sie sich in Geduld

Ein geduldiger Trader ist ein disziplinierter Trader. Falls Sie Ihre Einstellung und Denkweise zum Trading verbessern wollen, dann besteht der entscheidende erste Schritt darin, dass Sie lernen, geduldig zu sein.

- Lesen Sie diesen Artikel durch, um zu verstehen, dass sich die Geduld auf die Handelsdisziplin auswirkt.

- Gehen Sie dieses Interview von Jack Schwager durch. Schwager hebt hervor, dass Nichtstun die Geduld eines Heiligen erfordert.

- Diese Anleitung führt Sie durch die Schritte, die Sie unternehmen sollten, um ein geduldigerer Trader zu werden.

Abschnitt 3: Der Umgang mit extremen Auswirkungen

Bei extremen Ereignissen ist Ihre Handelspsychologie von entscheidender Bedeutung. Im Folgenden werden wir uns die beiden extremen Bedingungen für Trader anschauen: nämlich Verlieren und Gewinnen.

Verlustphase

Jeder Trader erlebt irgendwann eine Serie von Verlusten. Manche Trader geraten in eine Abwärtsspirale, während sich andere aufgrund einer neuen Einstellung wieder erholen. Bereiten Sie sich auf solche Phasen vor, um Ihre Chancen zu erhöhen, zur zweiten Gruppe zu gehören.

- Diesen Artikel habe ich geschrieben, nachdem ich darüber nachgedacht hatte, wie ich mit aufeinanderfolgenden Verlusten umgegangen bin und mich von ihnen erholt habe.

- Schauen Sie sich die zweite Abbildung in diesem kurzen Artikel von Seeking Alpha an, in dem es darum geht, dem Teufelskreis einer Verlustphase zu entkommen. Diese Abbildung zeigt, wie Ihre Gedanken, Emotionen und Handlungen miteinander zusammenhängen.

- In diesem kurzen und anschaulichen Video spricht Mike Bellafiore (Mitbegründer von SMB Capital) über die Überwindung eines schmerzhaften Verlust-Trades, indem er die 1-Stunden-Regel anwendet. Dabei handelt es sich um eine einfache, aber wirkungsvolle Regel.

Gewinnphase

Gewinnphasen sind einfacher zu handhaben. Allerdings kommt es häufig vor, dass Trader es versäumen, Ihren Kopf auf den Erfolg vorzubereiten. Daher können sich Gewinnphasen ggf. als wesentlich gefährlicher erweisen, als aufeinanderfolgende Verluste.

- Im Lotto zu gewinnen, ist nicht gerade dasselbe wie gewinnbringend zu traden – vorausgesetzt, Sie haben einen guten Trading-Plan. Aber diese Geschichten von Lottogewinnern, die bankrott endeten, weisen deutlich auf die Notwendigkeit hin, den Erfolg zu planen und zwar sowohl in finanzieller als auch in emotionaler Hinsicht.

- Überheblichkeit und Selbstüberschätzung wurde schon vielen Trading-Legenden zum Verhängnis. Sie wurden überheblich und arrogant und stürzten ab. Lernen Sie den Unterschied zwischen Selbstbewusstsein und Hybris zu erkennen.

- Wenn Sie sich darüber im Klaren sind, dass Ihnen der Erfolg zu Kopf steigen kann, haben Sie bereits die Nase vorn. Dieser Artikel bietet Ihnen einige weitere Hinweise darauf, was Sie unternehmen sollten, nachdem Sie erfolgreich geworden sind.

Abschnitt 4: Häufige Stolpersteine

Es folgen einige grundlegende psychologische Stolpersteine, denen Sie begegnen werden. Je früher Sie diese Hindernisse erkennen können, desto rascher werden Sie diese überwinden. Gehen Sie also die folgende Liste durch und machen Sie sich mit diesen Hürden vertraut.

Mangelnde Anpassung der Betrachtungsweisen

Viele erfolgreiche Experten aus anderen Bereichen empfinden Trading als eine Herausforderung. Das liegt daran, dass erfolgreiches Handeln erhebliche Anpassungen in Ihrer Einstellung und Denkweise erfordert.

Trading ist eine Herausforderung, die sich vor allem dadurch unterscheidet, dass man sein Ego beiseite lassen muss und in Wahrscheinlichkeiten denkt. Das sind keinesfalls geringe Leistungen, zumal Ihr hart verdientes Geld dabei auf dem Spiel steht.

- Sehen Sie sich dieses Interview mit Mark Douglas zu „Mind over Market“ an. Er hat großartige Arbeit bei der Erforschung der wahrscheinlichkeitsbezogenen Natur von Märkten geleistet.

- Mit seinem Buch „Fooled by Randomness“ brachte Nassim Taleb die Diskussion über den Zufall von der akademischen Welt auf eine Bestsellerliste. James Clear bietet hierzu eine ausgezeichnete Zusammenfassung. Es sollte Ihnen nicht schwerfallen, die erörterten Punkte mit Ihrer Handelserfahrung in Beziehung zu bringen.

- Rücken Sie ab von Ihrem Bestreben, Ihr Selbstbild bewahren zu wollen. Lesen Sie diesen Artikel der Trading-Psychologin Rande Howell.

Auf der Jagd nach dem Heiligen Gral

Perfektion ist der Feind des Guten.

Voltaire

Jeder Trader geht irgendwann auf diese Jagd. Manche hören nie damit auf.

- Man muss bereit sein, das Gute mit dem Schlechten zu ertragen. Dieser kurze Artikel von Charlie Bilello erklärt dies mit einer Strategie des Einfachen Gleitenden Durchschnitts.

- Wie wäre es, wenn man die Begriffsbestimmung des Heiligen Gral verändert? In FXSTREET betont Simon Cotterill, dass Beständigkeit und Konsequenz der wahre Heilige Gral des Tradings sind.

- Hier finden Sie meine Ansicht zum perfekten Handelskonzept.

Das Unvermögen, kognitive Verzerrungen zu erkennen

Wir sind voreingenommen. Allerdings merken wir dies meistens nicht einmal. Gehen Sie diese Liste kognitiver Vorurteile durch und entdecken Sie diese in Ihrem Trading-Verhalten.

Die Herausforderung kleiner Konten

Mit kleinen Konten kann man kein großes Geld verdienen. Diese Tatsache wird von zu vielen privaten Tradern ignoriert und so ruinieren sie letztlich ihre Konten. In diesem Artikel finden Sie einige Tipps zum Umgang mit kleinen Konten.

Abschnitt 5: Konkrete Schritte zur Stärkung Ihres Geistes

In den vorherigen Abschnitten lag unser Schwerpunkt auf dem Verständnis der richtigen Trading-Einstellung. In diesem Abschnitt lernen Sie konkrete Schritte kennen, die Sie unternehmen können, um Ihre Trading-Psychologie zu optimieren.

Dokumentieren Sie Ihre Trades

Ein deutlicher Nachteil für Trader, die sich entwickeln wollen, besteht in der Rationalisierung. Diese ist ein erheblicher Nachteil für Trader, die sich weiterentwickeln wollen. Und deren heimtückische Natur macht sie umso gefährlicher.

- Um der Rationalisierung entgegenzuwirken, ist es unerlässlich, alle Handelsaktivitäten genau zu dokumentieren. Die entsprechende Anleitung für das Trading-Protokoll führt Sie durch den Prozess der Berichterstattung. Diese Anleitung erleichtert auch die Analyse nach dem Trade, um Ihre Trading-Einschätzungen zu begründen. Klicken Sie hier, um eine Zusammenstellung der besten Software-Produkte für Trading-Berichte zu erhalten.

- Für einen privaten Trader kann das Aufzeichnen von Trading-Protokollen eine Herausforderung sein. In dieser Anleitung finden Sie eine Übersicht über die besten Methoden.

Meditation

Der erste Schritt zur Verbesserung Ihrer Handelspsychologie besteht darin, sich der möglichen Gründe dafür bewusst zu werden, was in Ihren Gedanken schieflaufen könnte.

- Achtsamkeit ist ein wirksames Mittel für die Weiterentwicklung Ihres Bewusstseins. Lesen Sie hierfür diesen Artikel von Dr. Gary Dayton (Autor von „Trade Mindfully“).

- Probieren Sie zu Beginn Headspace, eine App für eine geführte Meditation. Sie müssen sich nicht für das kostenpflichtige Abonnement anmelden. Selbst die kostenlose Basis-Version bietet viele Übungen für Einsteiger.

Schlechte Gewohnheiten überwinden und die Konsequenz verbessern

Sich seiner Emotionen und Vorurteile bewusst zu werden, ist der erste Schritt zur Verbesserung der eigenen Handelsfähigkeit. Das bedeutet, dass Sie jetzt Ihre schlechten Gewohnheiten erkennen können. Das nächste Hindernis ist Ihre Frustration über Ihre Unfähigkeit, schlechte Gewohnheiten abzulegen.

- In diesem Artikel geht Dr. Brett Steenbarger auf schlechte Handelsgewohnheiten ein, indem er folgende Betrachtungen anstellt:

Der Kerngedanke ist, dass Problemmuster oft Mittel zur Befriedigung von Bedürfnissen darstellen, die leider ihre entsprechenden Konsequenzen haben.

- Wählen Sie eine destruktive Handelsgewohnheit aus, die Sie überwinden wollen. Lesen Sie dann diesen Leitfaden und arbeiten Sie ihn durch.

- Beschäftigen Sie sich mit dieser Liste, um an Ihrer langfristigen Konsequenz zu arbeiten.

Abschnitt 6: Empfohlene Hilfsmittel der Trading-Psychologie

Sie sollten sich einige Bücher über Handelspsychologie zu Gemüte führen, um tiefer in die Denkweise des Tradings einzutauchen. Es gibt zwei Arten von Büchern, die diesbezüglich relevant sind:

- Bücher, die sich, als praktischer Ratgeber, speziell mit Aspekten der Trading-Psychologie befassen und

- Bücher, die sich auf die wichtigsten Trader konzentrieren, um aus ihren Erfahrungen zu lernen.

Die Psychologie des Tradings

Klicken Sie hier für eine umfassende Auswahl von Büchern über die Handelspsychologie. Wenn Sie jedoch einige punktuelle Empfehlungen bevorzugen, dann sollten Sie die folgenden Bücher lesen:

- Trading in The Zone von Mark Douglas

- The Daily Trading Coach von Dr. Brett Steenbarger

- High Performance Trading: 35 Practical Strategies and Techniques to Enhance Your Trading Psychology and Performance von Steve Ward

Interviews mit Tradern

Erscheinen Ihnen die obigen Bücher für Ihr Weiterkommen zu trocken, dann könnten Ihnen die folgenden Bücher eventuell besser gefallen.

Diese Bücher enthalten interessante Interviews mit oder Biografien von privaten Tradern und institutionellen Händlern mit jeweils unterschiedlichen Handelsstilen.

- Aus der Reihe „Market Wizards“ von Jack Schwager (auch in deutscher Sprache erhältlich: „Magier der Märkte“)

- Reminiscences of a Stock Operator von Edwin Lefevre

- Trading Mentors von Philip Teo

Diese Bücher erläutern dieselben Kerngedanken aus unterschiedlichen Blickwinkeln. Sobald Sie die Lektionen verinnerlicht haben, werden Sie feststellen, dass es sich um Wiederholungen handelt. Aber jedem Menschen entspricht ein anderer Kommunikationsstil. Daher ist es von unschätzbarem Wert, die Perspektive zu finden, die einem liegt und den sogenannten Aha-Effekt auslöst.

Abgesehen von Bücher

- Und bevor Sie weiterlesen, sollten Sie unbedingt den Blog von Dr. Brett Steenbarger zu Ihrem RSS-Feed (RSS = Really Simple Syndication = wirklich einfache Verbreitung) hinzufügen. Er liefert Ihnen einen unschätzbaren Fundus an Ideen von einem renommierten Handelspsychologen. Der RSS-Feed ist eine Technologie, die es ermöglicht, eine bestimmte Website zu abonnieren.

Abschnitt 7: Marktpsychologie

Im letzten Abschnitt werden wir uns mit der kollektiven Psychologie des Marktes beschäftigen.

Nachdem Sie sich mit Ihren eigenen Emotionen und Vorurteilen auseinandergesetzt haben, erkennen Sie, dass Sie kein objektiver und emotionsloser Marktteilnehmer sind. Und natürlich sind Sie damit nicht alleine.

- Der Markt setzt sich aus verschiedenen Anlegern und Tradern zusammen, von denen jeder seine eigenen Vorurteile aufweist. Diese Tatsache steht im Widerspruch zur sogenannten Effizienzmarkthypothese, die davon ausgeht, dass die Fundamentaldaten die Kurse/Preise bestimmen. Im Gegensatz dazu postuliert die Behavioral Finance, dass dafür hauptsächlich die Psychologie der Marktteilnehmer verantwortlich ist.

- Der Versuch, den Markt mit seinen irrationalen Teilnehmern zu versöhnen, brachte den Bereich der Behavioral Finance hervor. Diese akademische Abhandlung ermöglicht einen Einblick in dieses spannende Wissenschaftsgebiet.

Über eine Einführung in die Marktpsychologie hinauszugehen, würde den Rahmen dieses Schnellkurses sprengen. Aber es ist einfach, vertiefende Informationen zu finden, wenn Sie daran interessiert sind. Ich empfehle Ihnen folgende Bücher:

- Extraordinary Popular Delusions and the Madness of Crowds von Charles MacKay

- Investment Psychology Explained von Martin J. Pring

- Adaptive Markets von Andrew W. Lo

Wenn Sie sich für dieses Wissensgebiet interessieren, sollten Sie diesen Kurs über Behavioral Finance in Betracht ziehen, der von der Duke University in Coursera angeboten wird.

Über diesen Schnellkurs hinaus

Ein ganzheitlicher Ansatz zur Beherrschung der Handelspychologie erfordert folgendes:

- Dass man sich seiner Emotionen und Vorurteile bewusst ist,

- Handelserfahrung und

- dass man seine Gefühle und Handlungen beim Eingehen finanzieller Risiken beobachtet und reflektiert.

Dieser Schnellkurs soll Ihnen bei Punkt 1 helfen. Da Sie diesen Kurs nun abgeschlossen haben, sind Sie dafür bereit, praktische Erfahrungen zu sammeln.

- Denken Sie beim Traden an die Anregungen, die Sie hier erhalten haben.

- Beschäftigen Sie sich erneut mit den oben genannten Informationen, wann auch immer Sie eine Wiederholung benötigen, oder um Ihren Blickwinkel zu erweitern.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Trading Psychology Crash Course

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Trading-Psychologie: 10 kognitive Verzerrungen, die einen Trader plagen

Trader sind Menschen und als Menschen unterliegen sie Wahrnehmungsverzerrungen. Kognitiv voreingenommen zu sein, ist nicht schlimm, aber es ist ein Hindernis für Ihr Ziel, erfolgreich zu traden.

Leider werden Sie Ihre kognitiven Verzerrungen nie ganz überwinden. Glücklicherweise gibt es einen Ausweg, denn sobald Sie sich Ihrer kognitiven Verzerrungen bewusst werden, können Sie deren Auswirkungen reduzieren und haben somit bessere Aussichten, ein erfolgreicher Trader zu werden.

Wenn Sie sich in Bezug auf das Thema der Wahrnehmungsverzerrungen kundig machen, dann werden Sie zahlreiche kognitive Voreingenommenheiten finden. Sie werden dann auch herausfinden, dass viele davon in Verbindung zueinander stehen oder nur geringfügige Abweichungen voneinander darstellen. Dies lässt erkennen, dass unser Gehirn keinesfalls einfach zu ergründen ist.

Wenn Sie mehr über kognitive Verzerrungen erfahren wollen, dann können Sie sich hier über die Liste kognitiver Verzerrungen informieren.

Es folgen zehn kognitive Verzerrungen, die jeden technischen Trader betreffen können.

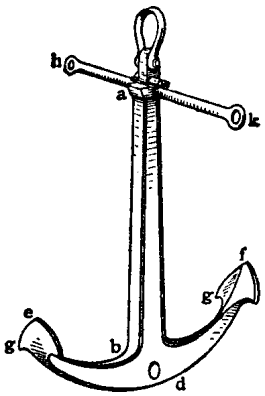

1. Der Ankereffekt (oder Ankerheuristik)

Definition

Eine vorgegebene Bezugsgröße, die man „Anker“ nennt, beeinflusst unbewusst unsere Einschätzungen. Die erste Information wirkt sich somit deutlich auf die folgenden Entscheidungen aus, da dieser „Anker“ übergewichtet wird, ohne dass dieser Einfluss bewusst wird.

Wer oder was bietet uns als technische Trader am meisten Information? Natürlich der Markt. Der Markt versorgt uns mit neuen Informationen. Jeder Tick, der sich entwickelt, enthält Information. Wir müssen die aktuellen Daten analysieren. Üben jedoch die ersten Informationswerte (= Anker) einen entscheidenden Einfluss auf uns aus?

Am Beispiel eines Traders

Eine Handelssitzung beginnt zum Beispiel mit einem starken Aufwärtsschub. Sie werden davon überzeugt, dass die Handelssitzung einem bullischen Trend-Tag entspricht. Im Grunde hat uns die erste Information vom „starken Aufwärtsschub“, die wir flüchtig wahrgenommen haben, massiv beeinflusst.

Obwohl der Markt klare Anzeichen für eine Erschöpfung aufweist, hielten Sie daran fest, dass er bullisch war. Als die Handelssitzung beendet war, wurde Ihnen bewusst, dass Sie den ganzen Tag (und Ihr Trading-Kapital) damit verbracht haben, gegen den Markt zu kämpfen. Tatsache ist, dass Sie durch den ersten Aufwärtsschub beeinflusst worden sind.

Lektion für die Praxis

Die Lektion besteht in der Warnung vor Sturheit. Erkennen Sie, was Ihnen der Markt jetzt sagt.

In der Praxis geht es darum, einen Mittelweg zu finden. Das liegt daran, dass die technische Analyse einen regelmäßigen zeitlichen Rückblick erfordert, um Unterstützung und Widerstand festzustellen, denn beide gestalten den aktuellen Markt. So betrachtet, ist es notwendig, dass wir uns sozusagen in der bisherigen Information verankern.

Trotzdem müssen wir die neuen Beobachtungen ständig im Auge behalten, um den Fluss des Marktes zu verfolgen. Um diese subtile Gratwanderung zu vollziehen, sind die historischen Daten zu beachten, ohne an den historischen Schlussfolgerungen festzuhalten.

2. Rezenzeffekt (Regency Bias)

Definition

Später aufgenommene Informationen haben einen größeren Einfluss, als früher aufgenommene Informationen. Der Rezenzeffekt bezieht sich vor allem auf das Kurzzeitgedächtnis und daher weisen die erst kürzlich aufgenommenen Informationen eine stärkere Gewichtung auf, als früher aufgenommene Informationen.

Am Beispiel eines Traders

Im Markt kann sich diese kognitive Verzerrung im größeren Lerneffekt aufgrund kürzlich erfolgter Verluste äußern. Kürzlich erfolgte Verluste üben einen größeren Einfluss auf uns aus. Wenn wir also versuchen, unsere Trading-Ergebnisse zu verbessern, vermeiden wir Trades, die uns an unsere kürzlich erlittenen Verluste erinnern.

Sie haben zum Beispiel aufgrund von drei vor kurzem getätigten Pullback-Trades Geld im Rahmen eines starken Trends verloren. Folglich haben Sie Ihr Trading danach auf Ausbrüche aus Konsolidierungen umgestellt. Aufgrund Ihrer letzten Erfahrung haben Sie jedoch übersehen, dass ein Großteil Ihrer Gewinne auf Pullback-Trades zurückzuführen waren. Durch den Wechsel zu Ausbrüchen aus Konsolidierungen haben Sie vielleicht einen wichtigen Vorteil Ihres Trading-Stils aufgegeben.

Lektion für die Praxis

Lernen Sie nicht aus vor kurzem erfolgten Erfahrungen. Lernen Sie über einen längeren Zeitraum aus Ihren Trading-Ergebnissen.

Ihre Trades nachzuprüfen und aus ihnen zu lernen, ist wichtig. In der Praxis sollten wir sie jedoch nicht allzu oft prüfen und Rückschlüsse ziehen. Wir sollten darauf achten, dass wir eine größere Stichprobe von Trades über einen längeren Zeitraum vorzuweisen haben, bevor wir sinnvolle Rückschlüsse ziehen.

3. Bestätigungsfehler (Confirmation Bias)

Definition

Wir mögen Leute oder Informationen nicht, die unseren Gedanken widersprechen. Wir lieben sie, wenn sie bestätigen, was wir denken. Deshalb neigen wir dazu, den Informationen ein größeres Gewicht zuzuordnen, die unsere Meinung bestätigen.

Dies ist eine tückische kognitive Verzerrung. Indem wir Dingen mehr Gewicht verleihen, die unsere Gedanken bestätigen, werden wir selbstsicherer. Demzufolge sind wir uns der Tatsache weniger bewusst, dass wir vom sogenannten Bestätigungsfehler beeinflusst werden. Dies führt in einen Teufelskreis, der in Selbsttäuschung mündet.

Am Beispiel eines Traders

Sie glauben, dass eine Long-Position günstig für den Markt ist und wollen kaufen.

Es entwickelt sich ein neuer bullischer Kursstab auf dem Chart. Ja, meine bullische Einschätzung ist richtig. Sie haben aber nicht bemerkt, dass der bullische Kursstab eine kleine Kursspanne aufweist.

Es entwickelt sich ein bärischer Kursstab. Ja, diesem Kursstab mangelt es an Momentum. Der Markt ist noch immer bullisch. Sie haben aber nicht bemerkt, dass dieser Kursstab zwar eine kleine Kursspanne aufweist. Die Kursspanne war jedoch größer als die des vorhergehenden bärischen Kursstabes.

Ein bärischerer Kursstab folgte und stieß gegen einen Unterstützungsbereich. Ja, der Unterstützungsbereich hält. Die bullische Tendenz wurde bestätigt. Kaufen! Sie haben aber nicht bemerkt, dass dieser Kursstab mit deutlichem Momentum unter dem Unterstützungsbereich geschlossen hat.

Weil wir nach Bestätigung suchen, verlieren wir den Blick für das, was der Markt uns zeigt.

Lektion für die Praxis

Wenn Sie glauben, dass alles Ihre Markteinschätzung bestätigt, dann denken Sie nochmal nach. In der Praxis sollten Sie nach Gründen suchen, die dagegen sprechen, dass Sie diesen Trade eingehen und nicht dafür.

Im Zweifelsfall sollten Sie sich selbst fragen, welche Art der Marktentwicklung oder Price Action gegen Ihre Sichtweise sprechen könnte. Wenn Sie diese Frage nicht beantworten können, sind Sie vom Bestätigungsfehler betroffen.

4. Nach-Kauf-Rationalisierung (Post-Purchase Rationalisation)

Definition

Nachdem wir etwas gekauft haben, neigen wir dazu, zu rationalisieren und nachzuweisen, dass unser Kauf richtig war.

Diese kognitive Verzerrung gilt insbesondere für teure Produkte. Das liegt vor allem daran, dass wir dazu neigen, viel Zeit und Mühe aufzuwenden, bevor wir uns für eine teure Anschaffung entscheiden. Darum wollen wir nicht zugeben, dass der Kauf aufgrund einer schlechten bzw. eingeschränkten Urteilsfähigkeit erfolgt ist.

Der häufigste Kauf eines Traders besteht darin, eine Position im Markt einzugehen.

Am Beispiel eines Traders

Sie haben geduldig gewartet und aufmerksam beobachtet. Sie haben es unterlassen, suboptimale Trades einzugehen, sondern haben auf den einen guten Trade gewartet, der Ihnen Freude machen würde. Der Trade kam und Sie haben ihn ohne zu zögern angenommen. Damit haben Sie die Kennzeichen eines großartigen Traders bewiesen: geduldig, abwartend, urteilsfähig und entschlossen.

Aber nachdem Sie die Position bezogen haben, schlich sich Nach-Kauf-Rationalisierung ein.

Wegen all der Mühe, die Sie aufgewendet hatten, um diesen guten Trade ausfindig zu machen, haben Sie sich geweigert zu akzeptieren, dass es ein Verlusttrade werden könnte. Dementsprechend haben Sie rationalisiert, dass die Position trotz mehrerer Warnhinweise gut sei. Dadurch hatten Sie die Chancen vertan, mit einem kleinen Gewinn auszusteigen.

Es kam zum Kurssturz, so dass aus einem kleinen Gewinn ein großer Verlust wurde.

Lektion für die Praxis

Versuchen Sie nicht, Ihren Trade zu rationalisieren, während Sie sich in der Position befinden. Sie sollten Ihren Trade bereits begründen können, bevor Sie einsteigen.

5. Mitläufereffekt (Bandwagon Effect)

Definition

Wir tun etwas, weil es alle anderen tun, selbst dann, wenn es keine gewichtigen Gründe für dieses Verhalten gibt.

Der Mitläufereffekt ist darüber hinaus von weitreichender Bedeutung. Beispielsweise ist ausreichend wissenschaftlich belegt, dass Wahlprognosen einen entscheidenden Einfluss auf das Wählerverhalten haben, und zwar deshalb, weil Wähler die Gewinnerseite bevorzugen. Das Wählerverhalten lässt sich also durch die Veröffentlichung von Wahlprognosen massiv beeinflussen. In der politischen Soziologie wird dieser Effekt als politischer Herdentrieb bezeichnet.

Am Beispiel eines Traders

Sie haben gehört, dass alle sagen, der Bullenmarkt würde bald zu Ende gehen. Die Nachrichten, die Gurus und Foren überschlagen sich geradezu in negativen Einschätzungen.

Sie betrachten Ihre Charts mithilfe Ihrer technischen Hilfsmittel und konnten keine bärischen Anzeichen erkennen. Sie schauten sich weitere Charts an und konnten einige bullische Hinweise feststellen.

Weil jedoch alle sagten, dass sich der Bullenmarkt dem Ende zuneige, verkauften Sie Ihre gesamten Long-Positionen.

Die weitere Entwickung des Marktes spielt jetzt keine Rolle, ob die Kurse nun weiterhin steigen oder fallen. Sie waren bereits der Versuchung des Mitläufereffekts erlegen, weil Sie der Herde gefolgt sind und nicht Ihrer eigenen Analyse.

Lektion für die Praxis

Die besten Trader sind oft allein, weil Sie auf Ihre eigene Analyse hören und die Meinungen der breiten Masse ignorieren. Vielleicht meinen Sie, dass Sie dem Mitläufereffekt entgehen könnten, wenn Sie die entgegengesetzte Denkweise annehmen und sich immer gegen die Herde auszurichten. Das ist aber nicht der Fall.

Die breite Masse mag recht oder unrecht haben. Aber Sie irren sich auf jeden Fall, wenn Sie glauben, das etwas einfach deshalb wahr ist, weil es jeder sagt.

Ich finde, dass man den „Festwagen“ oder (= eng. „Bandwagon“, deutsch auch „Musikantenwagen“) am besten umgehen kann, indem man sich so weit von ihm entfernt hält, dass man nicht auf ihn aufspringen kann. Aus diesem Grund lese ich nie Marktkommentare und höre mir auch nie Marktnachrichten an, wenn ich trade.

6. Verlustaversion (Loss-Aversion)

Definition

Hier geht es darum, dass Verluste höher gewichtet werden als Gewinne. Wir wollen nicht zu den Verlierern gehören. Wir wollen lieber weniger gewinnen, als zu verlieren.

Am Beispiel eines Traders

- Sie befinden sich in einer Long-Position.

- Die Kurse steigen.

- Sie verschieben Ihren Verluststopp rasch an die Gewinnschwelle.

Warten Sie eine Minute. Warum machen Sie das? Liegt es daran, dass die Price Action eine bärische Tendenz aufweist? Oder liegt es lediglich daran, dass Sie nicht verlieren wollen?

Trifft letzteres zu, so sind Sie der Verlustaversion anheimgefallen. Sie wollen den Trade lieber aufgeben, anstatt im Markt zu bleiben, um sich der voraussichtlichen Gewinne zu erfreuen.

Lektion für die Praxis

Verluste auf andere Weise zu betrachten, ist für einen Trader unerlässlich. Sie sind lediglich die Kosten, um das Geschäft zu betreiben. Das ist so wie die Bezahlung Ihrer Lieferanten für Waren, bevor Sie diese verkaufen. Ein Trader, der keine Verlust-Trades haben möchte, ist ebenso lächerlich, wie ein Einzelhändler, der keine Waren kaufen möchte. Ganz zu schweigen vom Direktversand durch den Großhändler. Wenn das Ihr Wunsch ist, dann sollten Sie ein Broker sein und kein Trader.

Hören Sie damit auf, Stopps an der Gewinnschwelle zu platzieren. Das tut Ihnen gut, tut es wirklich. Aber in Anbetracht der Rahmenbedingungen des Marktes ist es oft nicht das richtige Vorgehen.

7. Attributionsfehler

Definition

Unser Verhalten schreiben wir mehr äußeren Einflüssen zu, während wir das Verhalten anderer Personen eher deren Charaktereigenschaften zuschreiben. Wenn etwas gut läuft, schreibe ich es mir selbst zu. Wenn etwas nicht gut läuft, liegt es bestimmt nicht an mir.

Am Beispiel eines Traders

Nach einem tollen Trade mit einem schönen Gewinn fühlen Sie sich wie ein Genie, wobei Sie denken, dass es Ihre Fähigkeiten sind, die dies möglich gemacht haben. Nach einem Verlust-Trade schreiben Sie Ihrem Broker, Ihrem Computer und Ihrem Stuhl die Schuld zu.

Lektion für die Praxis

Rechnen Sie sich die richtigen Dinge als Verdienst an. Sie können es sich als Verdienst anrechnen, wenn Sie sich an Ihre Regeln halten, aber nicht Ihre lukrativen Trades. Sie können Ihre Lorbeeren dafür einheimsen, dass Sie über eine große Stichprobe hinweg beständige Gewinne erzielt haben, aber nicht für einen einzigen Gewinn-Trade.

Übernehmen Sie die Verantwortung für alles, auch für Ihre Verluste. Als unabhängiger Trader schieben Sie die Schuld nicht auf andere, weil dies nicht Ihrem Fortschritt förderlich ist. Übernehmen Sie die Verantwortung, um herauszufinden, was schiefgelaufen ist und unternehmen Sie, was nötig ist, um sich zu verbessern.

8. Kontrollillusion (Illusion of Control)

Definition

Bei der Kontrollillusion wird fälschlicherweise angenommen, dass zufällige Ereignisse durch eigenes Verhalten kontrollierbar sind. Diese kognitive Verzerrung lässt uns also glauben, dass wir Ereignisse kontrollieren können, obwohl es in Wirklichkeit nicht zutrifft.

Am Beispiel eines Traders

Sie nehmen an, dass Sie die Kontrolle darüber haben, ob Ihr nächster Trade ein Gewinn-Trade ist. Alles ist kontrollierbar. Sie werden mit dem nächsten Trade einen Gewinn erzielen, weil alles kontrollierbar ist.

Zu glauben, dass Sie das Ergebnis des nächsten Trades kontrollieren können, entspricht der gleichen Denkenweise, als würden Sie annehmen, dass Sie den Markt kontrollieren können. Das können Sie mit Sicherheit nicht.

Lektion für die Praxis

Die Kontrollillusion ist äußerst wichtig für Trader. Hierzu empfehle ich Ihnen den Artikel: Was Trader von einem Schweizer Philosophen lernen können.

Zu erkennen, dass wir keine Kontrolle über den Markt haben, stellt den ersten Schritt dar, um das Risiko handhaben zu können. Suchen Sie nicht nach Sicherheit und Kontrolle. Streben Sie an, sich in unsicheren Situationen jenseits unserer Kontrolle wohl zu fühlen. Konzentrieren Sie sich deshalb auf das, was wir kontrollieren können: unsere Handlungen und unsere Emotionen. Stellen Sie die Verbesserung Ihrer Disziplin in den Mittelpunkt.

9. Rückschaufehler (Hindsight Bias)

Definition

„Ja, ich wusste es die ganze Zeit.“ – Nein, das stimmt nicht! Bei dieser kognitiven Verzerrung geht es um die verfälschte Erinnerung an eigene Vorhersagen.

Am Beispiel eines Traders

Sie betrachteten einen historischen Chart und fingen an, die Chart-Formationen zu erklären, die zum Bullenmarkt führten. Es hörte sich vernünftig an. Sie überzeugten sich selbst, dass es vernünftig ist und dass Sie den nächsten Bullenmarkt erwischen würden. Als der nächste Bullenmarkt eintraf, hatten Sie es nicht einmal bemerkt.

Lektion für die Praxis

Der Rückschaufehler ist schwer zu überwinden. Am besten können wir ihm begegnen, wenn wir hervorragende Berichte über unsere Trading-Aktivitäten anfertigen. Ich empfehle Ihnen folgenden Artikel: Wie man Trading-Protokolle als Price Action Trader führt.

10. Verzerrung „Blinder Fleck“ (Bias Blind Spot)

Definition

Bei dieser kognitiven Verzerrung neigt man dazu, die eigene Verzerrung zu verleugnen. Sie sehen, dass andere Leute dem Einfluss der Verzerrung und Voreingenommenheit erliegen, realisieren aber nicht Ihre eigenen Verzerrungen.

Am Beispiel eines Traders

Nachdem Sie einen Artikel über kognitive Verzerrungen (wie diesen, den Sie gerade lesen) gelesen haben, beobachten Sie Ihren Freund beim Traden.

Sie denken sich, dass es falsch ist, wie er handelt. Das ist die Verlustaversion, denken Sie. Oh, er war wieder kognitiv verzerrt, indem er aus dem Trade ausgestiegen ist.

Aller Wahrscheinlichkeit nach werden Sie weniger verzerrte Entscheidungen finden, wenn Sie Ihre eigenen Trading-Entscheidungen nachprüfen. Das liegt daran, dass Sie von der Verzerrung des blinden Flecks betroffen waren.

Lektion für die Praxis

Um Ihre eigenen kognitiven Verzerrungen ausfindig zu machen, sollten Sie die Meinung von jemand anderem hinzuziehen. Wir haben alle blinde Flecken, wenn wir uns selbst betrachten.

Diese letzte kognitive Verzerrung soll Sie anregen, über diesen Artikel hinaus zu denken. Ich muss mir auch selbst vergegenwärtigen, dass ich mir vielleicht auch nicht meiner eigenen kognitiven Verzerrungen bewusst bin, obwohl ich diese bei anderen aufzeigen kann.

Trading-Psychologie: Die Wahrnehmung der kognitiven Verzerrungen ist hilfreich

Sobald wir diese kognitiven Verzerrungen bei uns selbst wahrnehmen, haben wir bessere Chancen, sie in unserem Trading zu überwinden.

Kognitive Verzerrungen äußern sich auf vielfältige Weise, und zwar in unserem Leben und im Verhalten beim Trading. Um wirksam damit umzugehen, müssen wir auch in unserem täglichen Leben auf diese Verzerrungen achten. Das beste Buch zu diesem Thema ist: „Schnelles Denken, langsames Denken“ von Daniel Kahneman.

Beachten Sie, dass diese Liste der kognitiven Verzerrungen nicht vollständig ist. Es gibt noch viele andere Verzerrungen. Fühlen Sie sich nicht dadurch überfordert. Es ist nicht die Aufgabe eines Traders, jede kognitive Verzerrung benennen zu können. Unsere Aufgabe ist es, unsere Entscheidungen durch eine solide, stimmige Analyse zu begründen und jeweils die Auswirkung einer kognitiven Verzerrung zu reduzieren.

Versuchen Sie nicht, sich vollständig von kognitiven Verzerrungen zu befreien. Erstens, weil das nicht möglich ist und zweitens, weil es nicht erforderlich ist. Unser Ziel ist es, die Auswirkungen der kognitiven Verzerrungen auf unsere Trading-Aktivitäten zu reduzieren, um im Markt erfolgreich zu werden bzw. zu bleiben.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 10 Cognitive Biases That Plague A Trader

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Trading-Psychologie Bücher – das Wichtigste vorweg

- Einige renommierte Autoren im Bereich Handelspsychologie sind Dr. Alexander Elder mit „Trading for a Living“, Mark Douglas mit „Trading in the Zone“, und Brett N. Steenbarger mit „The Psychology of Trading“. Diese Bücher bieten oft praktische Ratschläge und Strategien, die Händler direkt in ihrem Handel anwenden können.

- Handelspsychologie-Bücher sind nicht nur für Anfänger, sondern auch für erfahrene Trader relevant. Selbst erfahrene Trader können von einem besseren Verständnis ihrer eigenen Psychologie profitieren. Ein tiefes Verständnis der Handelspsychologie kann dazu beitragen, die Handelsleistung zu verbessern, indem es hilft, impulsives Verhalten zu vermeiden und eine klarere Analyse des Marktes zu ermöglichen.

- Im Bereich des Handels ist die Psychologie ein entscheidender Faktor. Handelspsychologie-Bücher zielen darauf ab, Tradern zu helfen, ihre Emotionen zu verstehen und zu kontrollieren, um bessere Handelsentscheidungen zu treffen. Einige der wichtigsten Themen in diesen Büchern sind Risikomanagement, Disziplin, Geduld, Entscheidungsfindung und das Überwinden von psychologischen Fallen wie Angst und Gier.

- Durch das Lesen von Handelspsychologie-Büchern können Händler mehr über sich selbst und ihre Handelsgewohnheiten erfahren, was zu einer persönlichen Entwicklung und besseren Handelsstrategien führen kann. Viele Handelspsychologie-Bücher enthalten Fallstudien und Beispiele aus der realen Welt, um bestimmte Konzepte und Strategien zu veranschaulichen.

- Bücher über Handelspsychologie beleuchten oft auch die kollektive Psychologie der Marktteilnehmer und wie diese die Marktdynamik beeinflussen kann. Durch das Verständnis der psychologischen Aspekte des Handels können Händler ihre kritischen Denkfähigkeiten schärfen und lernen, emotionale Reaktionen durch rationale Analyse zu ersetzen.

Werden Sie aktiv mit diesen Büchern über Trading-Psychologie

In diesen Büchern werden Sie umsetzbare Techniken finden, mit denen Sie sofort loslegen können. Sie werden auch Ideen von entscheidender Bedeutung entdecken, die eine Wende in Ihrem Werdegang als Trader einleiten können.

Beobachten Sie, wie sich Ihre Trading Ergebnisse verbessern, wenn Sie eine bewusstere Denkweise als Trader entwickeln.

„Trading in the zone“ von Mark Douglas

Die Macht des korrekten Denkprozesses begegnet Ihnen auf jeder Seite des Buches von Mark Douglas. Er zeigt entscheidende Konzepte, wie man die Angst zu verlieren, in Erfolg beim Trading umwandeln kann.

Mark Douglas verfasste hiermit einen Klassiker der Trading-Psychologie, und zwar ohne eine formale Psychologie-Ausbildung. Ein derartiges Werk ist nur möglich, weil er es aufgrund seiner eigenen Trading-Erfahrung geschrieben hat.

Ein solches Buch wird sich auf Ihr Denken auswirken. Es besitzt das Potenzial, Sie aufgrund der Veränderung Ihrer Denkweise erfolgreich zu machen.

Das ist ein Buch, das Sie gelesen haben müssen, bevor Sie Ihren nächsten Trade platzieren.

„The Disziplined Trader“

Link zur Deutschen Ausgabe auf Amazon

Mögen Sie die Ideen von Mark Douglas?

„Der disziplinierte Trader“ von Mark Douglas ist ein weiteres stichhaltiges Buch über Trading-Psychologie. Er zeigt die richtigen geistigen Rahmenbedingungen für das auf Wahrscheinlichkeit bezogene Denken auf.

Wenn Sie nichts gegen seinen Schreibstil haben, der darin besteht, dass er sich mitunter wiederholt, ist „Der disziplinierte Trader“ das richtige Buch für Sie. Fairerweise muss ich sagen, dass die darin enthaltenen Ideen der Wiederholung wert sind.

„The Daily Trading Coach“ von Brett N. Steenbarger

Link zur Deutschen Ausgabe auf Amazon

Dieses Buch über Trading-Psychologie von Dr. Steenbarger unterstreicht die Wirksamkeit der täglichen Verstärkung.

Um den optimalen Nutzen aus Ihrer Tradingerfahrung zu ziehen, sollten Sie eine tägliche Überprüfung vornehmen. Der Autor gibt klare Anweisungen in Bezug auf Übung und Hausaufgabe, um die Konzepte einzuüben. Das Buch Der tägliche Trading-Coach bietet Ihnen genau das, was Sie brauchen, wenn Sie Ihre Trading-Psychologie wirklich verbessern wollen, und zwar Schritt für Schritt.

Solange wir uns keinen persönlichen Psychologen beim Trading leisten können, kommt dieses Buch sehr nahe an diesen heran.

„The Psychology of Trading. Tools and Techniques for Minding the Markets“ von Brett N. Steenbarger

Link zur Deutschen Ausgabe auf Amazon

Dieses Buch ist ein weiterer Treffer von Dr. Brett Steenbarger. „The Psychology of Trading“ ist eine kompakte Arbeit zum psychologischen Aspekt des Tradings.

Dieses Buch über Tradingpsychologie ist an ernsthafte Trader gerichtet. Dr. Steenbarger beschreibt wahre Fälle und beleuchtet in diesem Zusammenhang Trader und deren Emotionen.

Wenn Sie nach einer tiefgehenden (und etwas wissenschaftlichen) Betrachtung der Psychologie für Trader suchen, sollten Sie dieses Buch nicht verpassen.

Vielleicht interessiert Sie auch das neueste Buch von Dr. Brett Steenbarger: „Trading Psychology 2.0: From Best Practices to Best Processes“.

„12 Habitudes of Highly Successful Traders“ von Ruth Barrons Roosevelt

„Wir sind das, was wir wiederholt tun. Vorzüglichkeit ist daher keine Handlung, sondern eine Gewohnheit.“

Aristoteles

Welche Gewohnheiten sollten Sie haben, um diese Vorzüglichkeit beim Trading zu erlangen?

Dieses Buch präsentiert Ihnen 12 Gewohnheiten von erfolgreichen Tradern. Es ist kurz, prägnant und bietet Ihnen wichtige Orientierungshilfen zur Entwicklung von Trading-Gewohnheiten.

Wenn Sie sich nicht durch dicke Tradingpsychologie-Bücher durchbeißen wollen, um deren Inhalt in eigenen Notizen zusammenzufassen, dann ist dies das richtige Buch für Sie.

„Investment Psychology Explained: Classic Strategies to beat the Market“ von Martin J. Pring

Mir haben die Schriften von Martin Prings immer gefallen. Er schreibt klar und übersichtlich und kommt direkt zur Sache.

In diesem Buch bietet er eine fundierte Anleitung für alle Trader und Investoren. Pring beschäftigt sich eingehend mit der Psychologie des Traders sowie mit der Psychologie des Marktrudels.

Er hebt besonders hervor, dass es keinen Heiligen Gral gibt, was den Trader dazu veranlasst, einen realistischen Weg einzuschlagen. Anschließend zeigt er Ihnen den richtigen Weg zu einer anderen Denkweise und führt Ihnen klassische Regeln vor, die für alle Trader gelten.

Eine großartige Lektüre.

„High Performance Trading: 35 Practical Strategies and Techniques to enhance your Trading Psychology and Performance“ von Steve Ward

Während einige Trader Ihre Psychologie vielleicht in einer ausholenden Bewegung stabilisieren, konzentrieren sich andere auf kleine Schritte. Das Buch von Steve Ward richtet sich an die zweite Gruppe.

Das Buch „High Performance Trading“ ist deshalb so hilfreich, weil Steve Ward die umfassende Trading-Psychologie auf 35 prägnante Einzelteile komprimiert hat. Dieses Buch ist in drei Abschnitte gegliedert: Vorbereitung, Ausführung und Auswertung.

Es behandelt die Psyche des Traders Schritt für Schritt, wobei jeweils ein Problem behandelt wird. Dieser Herangehensweise macht das Buch äußerst praktisch.

„The Way of the Warrior-Trader: The Financial Risk-Taker`s Guide to Samurai Courage, Confidence and Discipline“ von Richard McCall

Der umfangreiche Titel mag zwar das Gegenteil suggerieren, aber das Buch ist einfach zu lesen und stellt eine praktische Anleitung dar, wie man die Psyche darauf vorbereitet, Risiko zu übernehmen.

Richard McCall unterstützt Trader psychologisch mit einem aus sechs Stufen bestehenden Plan, der auf dem Samurai-Code gründet.

Erfahrene Trader stellen häufig fest, dass das Leben und das Trading vieles gemeinsam haben. Dieses Buch zur Trading-Psychologie bestätigt, dass diese Idee nicht nur für das Trading, sondern die Risikoübernahme generell gilt.

„The 21 irrefutable Truths of Trading. A Trader`s Guide to developing a Mind to win“ von John H. Hayden

John Haiden präsentiert eine Reihe von Trading-Wahrheiten, und einige davon sind unbequeme Wahrheiten. Eine davon ist, dass Sie und nicht der Markt für Ihre Ergebnisse verantwortlich sind.

Was den Umgang mit Ihrer Psyche angeht, die so schwer zu fassen ist, gibt es in diesem Buch eine hilfreiche Aufstellung von Faktoren. Das Buch „The 21 irrefutable Truths of Trading“ ist ein fundiertes Buch über Trading-Psychologie, das die wesentlichen Prinzipien für erfolgreiches Trading in allen Märkten beleuchtet.

„Trading in the Zone: Maximizing Performance with Focus and Discipline“ von Ari Kiev

In diesem Buch präsentiert Dr. Kiev bewährte Methoden, um in die “Zone” hineinzukommen und dort zu bleiben. Er verwendet psychiatrische Hilfsmittel, um Ihr alltägliches Trading zu verbessern, und zwar unabhängig von Ihrem Tradingstil.

Dieses Buch ist fesselnd für jeden, der versucht, seine Emotionen während des Tradings zu beherrschen. Es gibt genügend Studien von realen Tradern, die mit dem Markt und dessen Emotionen zu tun haben.

Als Trader sind Sie es sich schuldig, sich mit Ihren eigenen Fehlern auseinanderzusetzen. Dieses Buch zur Trading-Psychologie wird Ihnen bestimmt bei dieser schwierigen Aufgabe behilflich sein.

Erlernen Sie die Trading-Psychologie aufgrund der Erfahrungen echter Trader

In den folgenden Büchern werden Sie die Beschreibungen realer Trader aus erster Hand finden und von den mentalen Dämonen erfahren, mit denen sie konfrontiert waren.

Sie enthalten weniger Lehrbuchtheorien und mehr faszinierende Geschichten, was gleichermaßen lehrreich ist.

„Hedge Fund Market Wizards: How Winning Traders Win“ von Jack D. Schwager

Link zu den Deutschen Ausgaben auf Amazon

In „Hedge Fund Market Wizards“ von Jack Schwagers Reihe „Market Wizards“ („Magier der Märkte“) sind die besten Ideen von erfolgreichen Tradern wie Joel Greenblatt und Ray Dalio enthalten.

Mit wohl überlegten Fragestellungen enthüllt dieses Buch die Psychologie der besten Trader. Das Buch enthält 15 Interviews mit den erfolgreichsten Fondsmanagern und 40 davon abgeleiteten Lektionen.

Es handelt sich um ein nützliches Buch, das jedem Trader als Inspiration dienen kann.

„The New Market Wizard: Conversations with America`s Top Traders“ von Jack D. Schwager

Link zu den Deutschen Ausgaben auf Amazon

Das ist ein weiteres Buch aus der Reihe „Market Wizards“ (Magier der Märkte) von Jack D. Schwager.

Offenherzige Zwiegespräche mit erstklassigen Tradern sind interessant und zugleich auch lehrreich. Den normalerweise vorsichtigen und verschwiegenen Tradern persönliche Antworten zu entlocken, ist schwierig. Aber Schwager hat es im Rahmen seiner Reihe „Market Wizards“ geschafft.

Die Auswahl der interviewten Trader vollzog sich unterschiedlich. Zu Ihnen gehören Devisentrader, Futurestrader, Manager von Makro-Fonds und Arbitrageure (Spreader, die von Kurs-, Zins- und Preisunterschieden, also vom Spread, profitieren). Einige bekannte Namen wie Linda Bradford-Raschke, Stanley Drukenmiller und William Eckhardt sind auch dabei.

Um optimal von den Büchern zu profitieren, sollten Sie nicht versuchen, die vorgestellten Tradingstrategien zu kopieren, sondern sich stattdessen die Einstellung dieser Trader gegenüber dem Markt und dem Risiko zu eigen machen.

Da Trading-Psychologie ein ständiges Thema darstellt, handelt Kapitel 7 davon.

„Reminiscences of a Stock Operator“ von Dewin Lefèvre

Link zur Deutschen Ausgabe auf Amazon

Finden Sie es langweilig, über psychologische Theorien zu lesen? Wie wäre es mit einer faszinierenden und lehrreichen Beschreibung über einen Börsenspekulanten?

Das Buch „Reminiscences of a Stock Operator“ ist eine fesselnde Beschreibung der Tradinglaufbahn von Jesse Livermore, die vor über einem Jahrhundert begann.

Dieses Buch ist auch heute noch aktuell. Es zeigt, dass sich die Märkte und die Psychologie, der sich Trader stellen mussten, tatsächlich nicht wirklich verändert haben.

Brillant geschrieben von Edwin Lefèvre ist dieses Buch von Alan Greenspan als „Quelle der Weisheit für Investoren“ bezeichnet worden. In diesem Buch werden Sie überall verstreut Juwelen der Trading-Weisheit finden.

Die Lektionen dieses Buches sind nicht einmalig, aber aufgrund der Art, wie sie im Rahmen der Lebensgeschichte eines großartigen Traders vermittelt werden, sind sie einfacher zugänglich.

„What I learned losing a Million Dollars“ von Jim Paul und Brendan Moynihan

Ein packender Titel („Was ich daraus gelernt habe, eine Million Dollar zu verlieren“)

Gewaltige Tradingverluste hinterlassen emotionale Narben. Aber sie sind am lehrreichsten, wenn Sie zurückschauen und aus dem lernen, was geschehen ist.

Jim Paul war vor seinem gigantischen Verlust Präsident der Chicago Mercantile Exchange (CME). Das Buch „Was ich daraus gelernt habe, eine Million Dollar zu verlieren“ schildert seine persönlichen Erfahrungen und lässt Sie daran teilhaben.

Das Buch zeigt, was passiert, wenn Ihr Ego beim Trading die Führung übernimmt, indem Sie denken, dass Sie jedes Mal gewinnen werden. Das ist mehr als nur eine Geschichte, weil Sie dadurch daran erinnert werden, was Sie nach einer Glückssträhne im Markt (nicht) tun sollten.

Verstehen Sie die Psychologie in Ihrem Leben, was das Trading einbezieht

Wir reden so, als sei Psychologie ein getrenntes Thema.

Aber tatsächlich ist Trading-Psychologie einfach Psychologie. Trading ist nur der spezielle Zusammenhang, der uns hier interessiert.

„Zen and the Art of Poker: Timeless Secrets to Transform your Game“ von Larry Phillips

Die Psyche eines Traders und die eines Pokerspielers sind bestechend ähnlich.

Sie glauben mir nicht? Schauen Sie sich einmal einige der Kapitelüberschriften in diesem Buch über Poker an:

- „Bereiten Sie sich auf das Katastrophenszenario vor“

- „Pech und Verlust“

- „Über übermäßiges Selbstvertrauen, Überheblichkeit und Arroganz“

Wenn Sie sowohl Pokerspieler als auch Trader sind, dann ist dieses Buch etwas für Sie.

Selbst wenn Sie nicht Poker spielen, hilft Ihnen dieses Buch, Ihr Trading mit den Zen-Prinzipien zu verbessern.

„Thinking, Fast and Slow“ von Daniel Kahneman

Link zur Deutschen Ausgabe auf Amazon

Daniel Kahneman ist ein Meister auf dem Gebiet der Entscheidungen in Situationen der Ungewissheit. Das bedeutet, dass er ein Experte ist im Erkennen emotionaler und kognitiver Urteilsverzerrungen.

Beim Trading geht es um das Treffen von Entscheidungen unter Bedingungen der Ungewissheit.

Nachdem Sie dieses Buch gelesen haben, werden Sie erkennen, wie vermessen bzw. übertrieben selbstbewusst wir sind, wie voreingenommen und verzerrt unsere Wahrnehmungen sind, und dass Experten nicht wirkliche Experten sind. Beunruhigend ist vor allem letzteres.

Was am meisten beunruhigend dabei ist: Wir werden das meiste, was wir in dem Buch lesen, übergehen und unsere verzerrte Wahrnehmung fortsetzen. Das Buch erklärt auch, warum das so ist.

„Letters from a Stoic“ von Lucius Annaeus Seneca

Link zur Deutschen Ausgabe auf Amazon

Ich war immer der Ansicht, dass Stoiker gute Trader sind.

Bei der Tradingpsychologie geht es um die richtige Handhabung Ihrer Emotionen. Und deshalb können Sie mit dem stoischen Denken, von dem dieses Buch handelt, nicht falsch liegen.

Ob Sie Ihre Tradingpsychologie verbessern wollen oder ob Sie sich eine neue Lebenseinstellung aneignen wollen, in jedem Fall ist dieses Buch das richtige für Sie.

Aber natürlich ist das kein Buch über Trading. Sie benötigen Zeit, um darüber nachzudenken, wie Sie das stoische Denken in Ihr Trading integrieren können. Dieses klassische Werk ist ein philosophisches Buch und kein Buch der praktischen Schritte, die man übernehmen kann.

„How we know what isn`t so: The Fallibility of human Reason in everyday Life“ von Thomas Gilovich

Um Fehler beim Trading zu reduzieren, ist das Erkennen von Täuschungen in unserem Alltag hilfreich.

Thomas Gilovich zeigt, warum Urteilsverzerrungen aufgrund kognitiver, sozialer und motivationaler Prozesse auftreten. Sich dessen bewusst zu werden, wie diese Verzerrungen entstehen, ist der erste Schritt, diese zu beseitigen.

Für alle Trader kann dieses Buch hilfreich sein, jetzt damit zu beginnen, über den nächsten Trade und über die Wahrnehmungsverzerrungen nachzudenken, die sich in Ihren Tradingprozess eingeschlichen haben.

Empfehlungen von Lesern meiner Artikel

Einige Bücher zur Trading-Psychologie wurden von Lesern meiner Artikel empfohlen, weil sie dazu beitragen wollten, meine Liste zu ergänzen. Es sind hervorragende Bücher, die meiner Aufmerksamkeit entgangen sind:

- „The Essence of Trading Psychology In One Skill“ von Yvan Byeajee

- „Trade Mindfully: Achieve Your Optimum Trading Performance With Mindfulness and Cutting Edge Psychology“ (Wiley Trading) von Gary Dayton

- „Market Mind Games: A Radical Psychology of Investing, Trading and Risk“ (Professional Finance & Investment) von Denise Shull

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: 18 Trading Psychology Books to help you trade better

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Bonus: Mit Angst die Tradingleistung steigern

Sind Sie ängstlich, wenn Sie traden? Oder sind Sie beim Traden furchtlos? Was ist der Zusammenhang zwischen Ihrer Angst und Ihrer Tradingleistung?

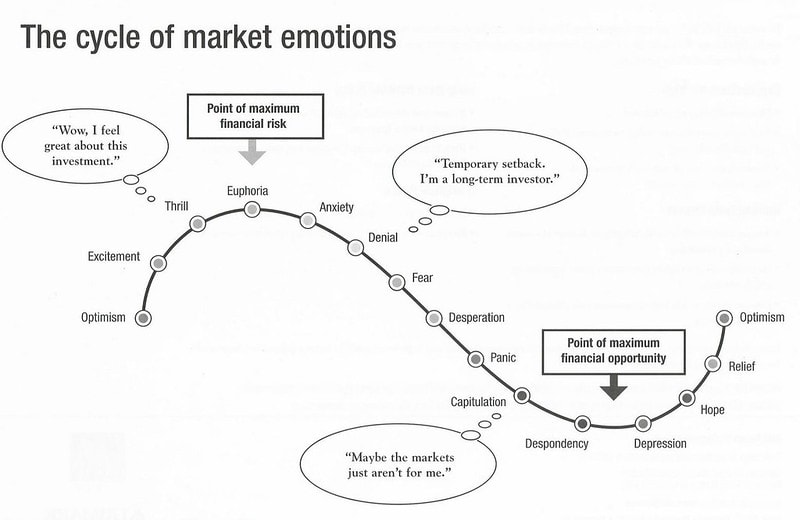

„Angst“ wird häufig als eine von zwei Emotionen bezeichnet, die den Trader quälen, wobei die zweite Emotion die „Gier“ ist. Tatsache ist, dass sich das Marktverhalten niemals ändern wird, solange diese psychologischen Geschwister bestimmend sind. Der Markt wird sich immer im Kreislauf von Aufschwung und Abschwung bzw. zwischen Hausse und Baisse bewegen.

In diesem Zusammenhang sind Emotionen schlecht für die Tradingergebnisse, richtig?

Nicht wirklich.

Die Angst im Markt liefert die Energie für Gewinne

Angst und Gier, die Chaos und Verwüstung unter Tradern und Investoren anrichten, sind die Quelle gewinnbringender Trading-Setups. Wäre der Markt nicht durch Emotionen und die damit verbundenen kognitiven Verzerrungen beeinflusst, so wäre der Markt viel effizienter. Dann wäre es aber viel schwerer, Geld zu verdienen.

In diesem Zusammenhang ist die Markteffizienzhypothese (auch Theorie effizienter Märkte) zu erwähnen, die von Wirtschaftswissenschaftler Eugene Fama stammt. Er geht davon aus, dass es in einem effizienten bzw. entwickelten Markt, in dem die Marktteilnehmer über sämtliche Informationen verfügen, kaum möglich ist, dauerhafte Gewinne zu erzielen. Er unterscheidet Märkte mit schwacher, mittlerer und starker Effizienz. Allerdings ist die Markteffizienzhypothese etwa seit Ende der 1970er Jahre zunehmend in Zweifel gezogen worden.

Da wir beabsichtigen, Geld im Markt zu verdienen, sollten wir uns freuen, dass die Märkte emotional sind.

Gut, ich verstehe, dass ich mehr Trading-Gelegenheiten bekomme, wenn die Märkte emotional sind. Aber um von diesen Gelegenheiten ausgiebig Gebrauch zu machen, sollte ich emotionslos sein, oder?

Auch das ist nicht wahr.

Eine gesunde Portion Angst, um besser zu traden

Angst ist ein natürlicher Schutzmechanismus. Diesen können und sollten wir nicht ausschalten.

Menschen empfinden immer Angst. Manche Trader glauben, dass sie ohne Angst traden können, wenn sie automatische Tradingsysteme verwenden. Das stimmt nicht. Diese Trader können ihre Tradingsysteme aufgeben oder wechseln, wenn sie es wollen. Deshalb muss ein Trader, der ein automatisches Tradingsystem einsetzt, trotzdem darauf achten, dass seine Entscheidung, die durch das Tradingsystem bestimmt ist, nicht durch Angst gesteuert wird.

Selbst wenn wir unsere Angstgefühle ausschalten könnten, sollten wir es nicht tun.

Furchtlosigkeit ist nicht die Antwort

Nur ein Trader, der den Markt nicht versteht, kann in diesem angstfrei sein. Es gibt einen guten Grund, die Märkte zu fürchten. Der Markt kann nicht beherrscht oder kontrolliert werden und ist weitgehend unberechenbar. Er besitzt das Potenzial, ganze Volkswirtschaften zu zerstören, von ihrem finanziellen Polster für den Ruhestand ganz zu schweigen.

Wenn man in den Märkten tradet, lohnt es sich, eine gesunde Portion von Angst zu haben.

Die Reaktion auf die Angst ist entscheidend

Es gibt einen weiteren Grund, warum Angstfreiheit nicht unser Anliegen ist. Angst ist nicht die Wurzel unserer Tradingprobleme wie Mangel an Disziplin und exzessives Trading (Over-Trading). Es ist unsere Reaktion auf die Angst, die uns dazu veranlasst, Mist zu bauen.

Es ist gut, wenn Sie Angst davor haben, dass Ihr nächster Trade ein Verlusttrade wird. Aber wenn Sie destruktiv darauf reagieren, haben Sie ein Problem. Sie reagieren auf die Angst vor einem Verlusttrade und fangen an, Ihre Tradingregeln zu missachten. Sie halten Ihre Gewinne gering oder ziehen Ihren Verluststopp vorzeitig näher heran. Solche Reaktionen werden Ihre Gewinne auf die Dauer reduzieren.

Anstatt destruktiv zu reagieren, wenn Sie Angst bekommen, sollten Sie versuchen, konstruktiv zu reagieren. Überlegen Sie, warum Sie Angst haben. Vielleicht ist Ihre Positionsgröße Ihrer Kontogröße nicht angemessen bzw. zu groß für Ihr Tradingkonto.

Die richtige Reaktion wäre dann, eine geringere Positionsgröße zu wählen. In diesem Fall machte uns die Angst auf die Gefahr aufmerksam, dass die Position zu groß ist, und unsere Reaktion darauf bestand darin, dieses Risiko zu reduzieren.

Die Angst nutzen

Die besten Trader gehen über die Angst hinaus. Sie erkennen die Angst im Markt und profitieren davon, indem sie daraus Geld machen. Sie nehmen zum Beispiel Kurs- oder Preispunkte wahr, an denen eine Massenflucht von in die Falle gegangenen Tradern, die in Panik geraten sind, stattfindet. Sie nutzen die Gelegenheit des Orderflusses, den diese in Panik flüchtenden Trader hervorgerufen haben und profitieren von diesen Tradern, indem sie Price Action Trading-Setups benutzen.

Um das zu bewerkstelligen, können sie selbst nicht emotionslos sein. Auch sie müssen Angst erfahren, bevor sie lernen, diese in anderen zu erkennen. Der Unterschied besteht darin, dass sie eben nicht destruktiv auf ihre Angst reagieren, sondern diese zu ihrem Vorteil anwenden.

Nehmen Sie die Angst an, um Ihre Tradingergebnisse zu erhöhen

Erkennen Sie, dass Angst:

- gewinnbringende Marktunvollkommenheiten schafft

- Gefahren in unseren Tradingaktivitäten aufzeigt und

- Trading-Setups präzise anzeigt.

Es wird Zeit, dass Sie Ihre Meinung über Angst ändern und deren Vorteile nutzen.

Wenn Sie erfahren wollen, wie Sie Ihre Trading-Psychologie weiterentwickeln können, empfehle ich Ihnen folgendes Buch:

The Daily Trading Coach: 101 Lessons for Becoming Your Own Trading Psychologist von Brett N. Steenbarger

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Using fear to boost your trading performance

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Bonus: Befreien Sie sich ein für alle Mal vom Übertrading

Exzessives Traden (Übertrading) bedeutet, dass Trades in einem Ausmaß eingegangen werden, wodurch der gesamte Tradingvorteil des Traders ausgehöhlt wird. Dies wirkt sich für alle Trader katastrophal aus, selbst für Anleger und Investoren. Aber insbesondere für Daytrader stellt dies geradezu eine Todsünde dar.

Ich kenne einen Daytrader namens Hybris. Er war immer ein erfolgreicher Trader – so jedenfalls hatte er es behauptet. Als ich hörte, dass er ein so wunderbarer Trader ist, ergriff ich die Chance, ihn während einer Trading-Sitzung zu beobachten.

Was dann kam, hörte sich etwa so an:

Ja, zwei Punkte habe ich in der Tasche. Das ist einfach.

Lass uns sehen… oh, da kommt ein neuer Trade.

Ich werde jetzt sofort eine Short-Position eröffnen, gerade rechtzeitig.

Ah, einen Punkt verloren. Es kann nur besser werden. Schau! Genau dort gibt es eine Möglichkeit, meine Verluste wieder wettzumachen.

Oh, zwei Verluste hintereinander, das heißt, dass der nächste Trade ein Gewinn werden wird. Ich muss weitermachen.

Am Ende der Trading-Sitzung wunderte sich Hybris, wie er es fertig gebracht hatte, 30 Prozent seines Trading-Kontos innerhalb einer einzigen Trading-Sitzung zu vernichten.

Hört sich die Erfahrung von Hybris bekannt an? Ist es Ihnen auch schon mal so ergangen?

Wenn Sie mit ja antworten, könnten Sie Ihr Trading-Ergebnis massiv verbessern, nachdem Sie diesen Artikel gelesen haben.

Die Ursache des exzessiven Trading

Unrealistische Erwartungen bezüglich der Volatilität des Marktes

Daytrader benötigen Volatilität, um ihren Lebensunterhalt zu verdienen. Wenn der Markt richtungslos ist, sollte man nicht traden.

Aber aus Mangel an Marktverständnis und der gegenwärtigen Bedingungen reden sich Trader ein bzw. suggerieren sich, dass der Markt in Bewegung geraten wird.

Dr. Brett Steenbarger, Autor des Buches The Daily Trading Coach: 101 Lessons for Becoming Your Own Trading Psychologist (Deutsche Übersetzung), erklärte diese unrealistischen Erwartungen wirklich gut in seinem Blog.

Die Selbstüberschätzung der eigenen Trading-Kompetenz

Hybris ist ein gutes Beispiel dafür. Er glaubt, dass er nicht verlieren könne und im Markt nicht sichtbar sei. Möglicherweise versteht er zwar den Markt gut, aber sich selbst kennt er nicht.

Er überschätzt seine Trading-Fähigkeiten und ist sich sicher, dass er unter jeder Marktbedingung traden kann.

Die allgemeine Arbeitsethik

Die angeborene Arbeitsethik besagt, dass wir uns unseren Lebensunterhalt erarbeiten müssen. Das ist vollkommen in Ordnung.

Falsch ist der Bedeutungsinhalt von “Arbeit” für einen Trader. Die meisten Trader denken, dass arbeiten bedeutet, Trades einzugehen. Das ist falsch, und genau das führt zum exzessiven Traden.

In diesem Sinne arbeiten wir, wenn wir auf den besten Trade warten.

Wir arbeiten, wenn wir uns an unsere Trading-Regeln halten und die Trades umsetzen.

Wir arbeiten selbst dann, wenn wir keine Trades durchführen. Und wenn wir unsere Arbeit korrekt durchführen, werden wir dafür bezahlt.

Dem exzessiven Trading die Grundlage entziehen

Die wichtigste Regel, um dem exzessiven Trading entgegen zu wirken

Der sogenannte Aktionsplan „nur eine Kugel“ enthält lediglich eine einfache Regel:

Gehen Sie pro Tag nur einen Trade ein.

Da gibt es keine Ausnahmen und keine Rechtfertigungen.

Beschränken Sie sich auf nur einen Trade. Wenn es ein Gewinntrade war, schalten Sie Ihren Computer aus.

Nachdem Sie Ihren Computer ausgeschalter haben, unternehmen Sie etwas, das Ihnen Freude bereitet. Spielen Sie mit Ihren Kindern. Lesen Sie ein Buch. Machen Sie etwas, was Sie auf andere Gedanken bringt, so dass Sie Abstand vom Trading gewinnen.

Warum funktioniert diese Maßnahme gegen Übertrading?

Wie oben erörtert, sind die Ursachen von exzessivem Trading psychologischer Natur und somit vielfältig. Zumeist beinhalten diese Ursachen unsere Gedanken, die uns einen Streich spielen.

Daher ist die Lösung mit körperlicher Betätigung verbunden. (Schalten Sie Ihren Computer aus, und gehen Sie zum Sport.) Anstatt Ihren Verstand zu überzeugen, bewegen Sie sich körperlich.

Es gibt nur eine einfach, aber absolute Regel. Je mehr Regeln aufgestellt werden, desto mehr Raum geben Sie Ihren Gedanken, um Sie dazu zu veranlassen, einen weiteren Trade zu eröffnen. Wenn es nur eine einzige und absolute Regel gibt, entziehen Sie Ihrem Verstand den Boden für Rechtfertigungen.

Finden Sie es wirklich gut, pro Tag nur einen Trade durchzuführen?

Ihr Verstand wird immer versuchen, diese entscheidende Regel durch Rationalisierungen aufzuweichen. Das müssen wir verhindern.

Wenn Sie wissen, dass Sie nur eine Kugel zu verschießen haben, werden Sie sich zwingen, nur die besten Trades auszuwählen. Dadurch werden Sie bewusster werden und selektiver vorgehen bezüglich Ihrer Trades. Höchstwahrscheinlich werden sich Ihre Trading-Ergebnisse aufgrund dessen verbessern.

Einen guten Trade pro Tag auszuwählen, ist genug, um Ihr Tradingziel (falls Sie überhaupt eines haben) zu erreichen. Angenommen, Sie haben ein Tradingziel, so hängt die Höhe Ihres Gewinnes von der Höhe Ihres Risikokapitals ab.

Es gibt aber auch noch das gegenteilige Problem des Untertrading (d.h. zu wenig traden), was bedeutet, dass wir nicht das gesamte Potential unserer Trading-Strategie ausschöpfen.

Machen Sie sich keine Gedanken darüber, denn die meisten Trader ruinieren ihre Konten dadurch, dass sie zu viel und nicht zu wenig traden. Jedenfalls hat noch keiner sein Tradingkonto platt gemacht, indem kein einziger Trade eingegangen wurde.

Fazit: Sie müssen aufhören mit dem Übertrading

Sie müssen mit dem exzessiven Traden aufhören, weil es ein riesiges Hindernis für Ihren Tradingerfolg darstellt.

Sie müssen mit dem exzessiven Traden aufhören, weil nur Sie das bewerkstelligen können. Der hier vorgestellte Plan funktioniert, Sie müssen sich nur daran halten.

Verhalten Sie sich nicht wie Hybris. Mein anderer Freund Sophrosyne ist ein besserer Trader.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Get Rid of Overtrading

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zur Trading-Psychologie Büchern

Was ist Tradingpsychologie?

Handelspsychologie bezieht sich auf die Emotionen und mentalen Zustände, die Trader beeinflussen, wenn sie Kauf- und Verkaufsentscheidungen treffen. Sie spielt eine entscheidende Rolle dabei, wie Trader auf Marktdaten, Nachrichten und ihre eigenen Handelsergebnisse reagieren.

Warum ist Handelspsychologie wichtig?

Handelspsychologie ist wichtig, weil Emotionen und psychologische Faktoren oft eine entscheidende Rolle bei Handelsentscheidungen spielen. Ein Verständnis der Handelspsychologie kann helfen, impulsives und emotionales Handeln zu vermeiden und stattdessen rationalere und durchdachtere Entscheidungen zu treffen.

Was sind Bücher zur Handelspsychologie?

Bücher zur Handelspsychologie sind Publikationen, die sich mit den psychologischen Aspekten des Handels mit Finanzinstrumenten befassen. Sie behandeln Themen wie Emotionskontrolle, Entscheidungsfindung, Risikomanagement und die psychologischen Fallen, denen Händler oft begegnen.

Welche Emotionen beeinflussen das Trading am meisten?

Die häufigsten Emotionen im Trading sind Gier, Angst, Übermut und Hoffnung. Diese können, wenn sie nicht kontrolliert werden, zu unüberlegten Handelsentscheidungen führen.

Welche Bücher zur Handelspsychologie sind besonders empfehlenswert?

Einige der bekanntesten Bücher zur Handelspsychologie sind „Trading in the Zone“ von Mark Douglas, „Trading for a Living“ von Dr. Alexander Elder und „The Psychology of Trading“ von Brett N. Steenbarger.

Sind Bücher über Handelspsychologie nur für professionelle Händler geeignet?

Nein, Bücher zur Handelspsychologie können für Händler auf allen Niveaus nützlich sein, von Anfängern bis zu erfahrenen Profis. Sie helfen dabei, ein grundlegendes Verständnis der psychologischen Aspekte des Handels zu entwickeln, das für jeden Händler wertvoll ist.

Wie können Bücher über Tradingpsychologie meine Handelsleistung verbessern?

Diese Bücher können Ihnen helfen, Ihre Emotionen besser zu kontrollieren, disziplinierter zu handeln, realistische Ziele zu setzen und effektive Risikomanagement-Strategien zu entwickeln. All dies kann zu einer Verbesserung Ihrer Handelsleistung beitragen.

Gibt es auch Bücher zur Handelspsychologie, die auf spezifische Märkte wie Forex, Aktien oder Kryptowährungen ausgerichtet sind?

Ja, es gibt Bücher, die sich auf die Psychologie des Handels in bestimmten Märkten spezialisieren. Beispiele sind „Forex Trading: The Basics Explained in Simple Terms“ von Jim Brown für den Forex-Markt oder „The Bitcoin Standard“ von Saifedean Ammous für Kryptowährungen.

Kann ich durch das Lesen von Büchern zur Handelspsychologie meine Ängste und Unsicherheiten im Handel überwinden?

Bücher zur Tradingpsychologie können Ihnen helfen, Ihre Ängste und Unsicherheiten besser zu verstehen und Strategien zur Bewältigung dieser Emotionen zu entwickeln. Es ist jedoch wichtig zu beachten, dass das Überwinden von Ängsten und Unsicherheiten oft ein fortlaufender Prozess ist und dass es auch hilfreich sein kann, zusätzliche Unterstützung wie Coaching oder Mentoring in Betracht zu ziehen.

Soll ich mich ausschließlich auf Tradingpsychologie-Bücher verlassen, um zu lernen, wie man handelt?

Nein, obwohl Bücher zur Handelspsychologie wichtig sind, sollten sie als Teil eines umfassenden Lernprozesses betrachtet werden. Es ist ebenso wichtig, sich mit Marktanalyse, Handelsstrategien und der Funktionsweise verschiedener Finanzmärkte vertraut zu machen.