Trading-Zeitrahmen: Das Wichtigste vorweg

- Die Handelszeitrahmen beziehen sich auf die verschiedenen Zeiteinheiten, in denen ein Trader den Markt analysiert und handelt. Typische Zeitrahmen umfassen Minuten, Stunden, Tage, Wochen oder sogar Monate.

- Die gewählte Zeiteinheit bestimmt den Zeithorizont, über den ein Trader seine Handelsentscheidungen trifft. Kurzfristige Trader bevorzugen kleinere Zeitrahmen wie Minuten oder Stunden, während langfristige Trader größere Zeitrahmen wie Tage oder Wochen bevorzugen.

- Verschiedene Zeitrahmen zeigen unterschiedliche Grade der Marktvolatilität. Kürzere Zeitrahmen können zu schnelleren und volatileren Preisbewegungen führen, während längere Zeitrahmen zu weniger volatilen und glatteren Trends führen können.

- Die Wahl der richtigen Zeiteinheit hängt von den Handelszielen ab. Ein Day-Trader, der schnelle Gewinne erzielen möchte, wird wahrscheinlich kürzere Zeitrahmen verwenden, während ein Swing-Trader, der längerfristige Trends ausnutzen möchte, längere Zeiteinheiten bevorzugt. Jeder Trader hat unterschiedliche Präferenzen und einen individuellen Handelsstil. Es ist wichtig, den Zeitrahmen zu wählen, der am besten zur eigenen Persönlichkeit und zum gewünschten Handelsansatz passt.

- Unterschiedliche Analysetechniken werden für verschiedene Zeitrahmen verwendet. Kürzere Zeiteinheiten erfordern oft eine technische Analyse mit Hilfe von Indikatoren und Chart-Mustern, während längere Zeitrahmen eher fundamentale Analysen und langfristige Trendbeobachtungen erfordern. Die Wahl des richtigen Zeitrahmens ist auch wichtig für das Risikomanagement. Kürzere Zeitrahmen können zu schnellen Verlusten führen, wenn der Markt volatil ist, während längere Zeitrahmen möglicherweise größere Stop-Loss-Levels erfordern.

Inhalt

- Was sind die besten Trading-Zeitrahmen und Zeiteinheiten?

- Wie viel können Sie riskieren? Wie viel wollen Sie riskieren?

- Wie viel Zeit können Sie für das Trading aufwenden?

- Wie schnell können Sie die Price Action analysieren?

- Wie ist die Volatilität und Liquidität Ihres gehandelten Marktes?

- Wie sieht es mit Ihren Setups aus?

- Finden Sie einen Trading-Zeitrahmen, der für Sie funktioniert

- Fragen & Antworten

Was sind die besten Trading-Zeitrahmen und Zeiteinheiten?

Jeden Tag bekomme ich Fragen von Leuten, die danach streben, besser zu traden. Eine allgemeine Frage bezieht sich auf den besten Zeitrahmen (Time Frame) für Price Action Trading.

Einige suchen nach einem magischen Zeitrahmen, der ihnen Gewinne bescheren wird. Andere wiederum wollen einen neuen Ansatzpunkt ausfindig machen.

Es ist kein Wunder, dass so häufig der Zeitrahmen genannt wird, denn dieser ist von entscheidender Bedeutung, wenn Sie einen Chart öffnen. Bei den endlosen Möglichkeiten von Zeiteinheiten kann die Wahl eines Zeitrahmens schwierig sein.

Zuerst gilt es zu verstehen, dass es keinen magischen Zeitrahmen gibt. Es gibt keinen Zeitrahmen, der durchgehend funktioniert.

Wenn Sie nach dieser magischen Zahl für Ihren Trading-Zeitrahmen suchen, können Sie bereits an dieser Stelle aufhören.

Wenn Sie aber folgendes erfahren wollen:

- Einen Trading-Zeitrahmen zu finden, der jetzt für Sie funktioniert

- Zu wissen, wann Sie Ihren Zeitrahmen verändern müssen.

Dann sind Sie hier richtig.

Wenn Sie den besten Zeitrahmen für Price Action Trading finden wollen, sollten Sie mit der Beantwortung der folgenden Fragen beginnen. (Machen Sie sich darauf gefasst, dass dies mit etwas Arbeit verbunden ist.)

Wie viel können Sie riskieren? Wie viel wollen Sie riskieren?

Normalerweise steigt ein Trader der Price Action auf der Grundlage eines Chartmusters in den Markt ein. Dabei wird der Verluststopp (stop-loss) auf der gegenüberliegenden Seite des Chartmusters oder des Setup-Kursstabes platziert.

Einige Trader der Price Action steigen mit Limitorders am Unterstützungs- bzw. Widerstandsbereich ein. Diese Trader platzieren ihre Stop Loss Orders üblicherweise an Swing-Pivots. Sie könnten auch ein Volatilitätsinstrument wie den Chandlier-Stop verwenden.

Von entscheidender Bedeutung ist, dass in beiden Fällen folgendes gilt: Je größer die durchschnittliche Kursspanne ist, desto größer ist das Risiko des Trades.

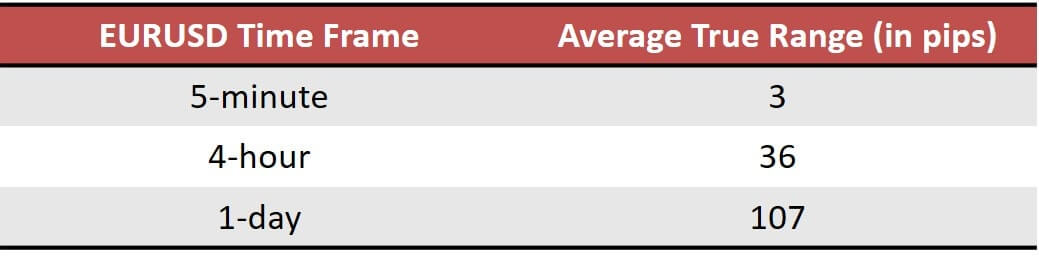

Die folgende Tabelle zeigt eine zufällige Stichprobenauswahl des 233-Perioden Average True Range (ATR) für verschiedene Zeitrahmen des Währungspaares EUR/USD.

Das Fazit ist, dass größere Zeitrahmen den Trader der Price Action dazu veranlassen, ein größeres Risiko pro Trade einzugehen. Wenn Sie die langsameren (also größeren) Zeiteinheiten wählen, müssen Sie gut kapitalisiert sein.

Genau aus diesem Grund werden die mit weniger Kapital ausgestatteten Trader von den schnellen (also kleineren) Zeitrahmen angezogen. Das ist akzeptabel, wenn Sie die Probleme meistern können, die mit den schnellen bzw. kleinen Zeiteinheiten verbunden sind, was wir später erörtern werden.

Eine andere übliche Notlösung besteht darin, größere Zeitrahmen mit engen Verluststopps (stop-losses) zu traden. Leider ist dies nicht tragfähig. Diese Stopps sind unlogisch, so dass Ihr Trading Setup keinen Sinn ergibt. (Es sei denn, Sie verwenden einen schnelleren bzw. kleineren Zeitrahmen, um Ihren Einstieg zu verfeinern.)

Machen Sie es so:

- Finden Sie heraus, wie viel Sie pro Trade riskieren können.

- Beobachten Sie den Markt, um zu erfahren, wie viel Sie aufgrund Ihrer Tradingstrategie für die unterschiedlichen Zeitrahmen riskieren müssen.

- Bleiben Sie bei dem Zeitrahmen, der einen Risikobetrag pro Trade benötigt, der für Sie akzeptabel ist. Wenn das nicht der Fall ist, vergrößern Sie Ihr Tradingkapital, so dass Sie die langsameren bzw. größeren Zeitrahmen traden können.

Wie viel Zeit können Sie für das Trading aufwenden?

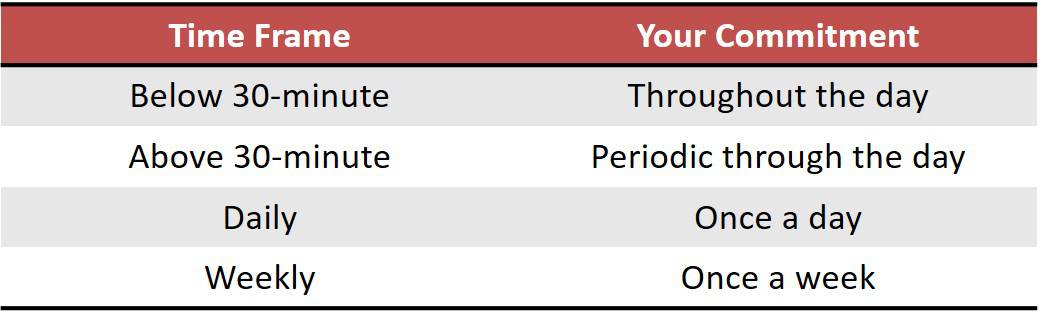

Bei Trading-Gelegenheiten in Zeitrahmen unter 30 Minuten müssen Sie rasch reagieren. Um effizient zu traden, müssen Sie die Price Action dauernd beobachten.

Bei Intraday-Zeiteinheiten über 30 Minuten müssen Sie in der Lage sein, die Price Action regelmäßig während des Handelstages zu überprüfen.

Wenn Sie nur wenig Zeit während des Tages für das Trading haben, sollten Sie unbedingt in Betracht ziehen, auf der Basis von Tagescharts zu handeln.

Wenn Sie nur an den Wochenenden Zeit zum Analysieren der Märkte aufbringen können, ist der Wochenchart als Zeitrahmen für Sie ideal.

Kurz gesagt, hängt der Zeitrahmen, den Sie traden können, davon ab, wie viel Zeit Sie für das Trading aufbringen können.

Machen Sie es so:

- Überdenken Sie Ihre tägliche Berufsarbeit und Ihre Alltagsverpflichtungen.

- Legen Sie fest, wie viel Zeit Sie für das Trading aufbringen können.

- Nutzen Sie die obigen Richtlinien, um Ihre Wahlmöglichkeiten bezüglich des Zeitrahmens auszuarbeiten.

Wie schnell können Sie die Price Action analysieren?

Selbst wenn Sie die Zeit aufbringen können, um die Märkte täglich intensiv zu beobachten, bedeutet das nicht, dass Sie dies auch tun sollten.

Vielleicht sind Sie in der Lage, den Tageschart der letzten sechs Monate zu eingehend zu untersuchen, und es gelingt Ihnen eine ausgezeichnete Analyse. Dies könnte eine halbe Stunde in Anspruch nehmen, aber das ist in Ordnung, weil Sie genug Zeit für die Analyse haben.

Aber können Sie auch dann eine effiziente Analyse der Price Action vornehmen, wenn sich die Kursstäbe im Zeitraum von einer Minute entwickeln?

Je schneller bzw. kürzer der Zeitrahmen ist, desto weniger Zeit steht Ihnen zur Verfügung, um die Analyse der Price Action zu bewerkstelligen. Sie müssen in der Lage sein, die Price Action mit Selbstvertrauen zu interpretieren, um mit schnellen bzw. kleinen Zeitrahmen gut abzuschneiden.

Berücksichtigen Sie sowohl Ihre Fähigkeit, Charts der Price Action zu lesen, als auch Ihre Trader-Persönlichkeit.

Vielleicht verfügen Sie über die Fähigkeit, den Markt rasch zu analysieren. Aber Sie fühlen sich nicht wohl, innerhalb von Sekundenbruchteilen zu reagieren, so dass ein schneller Trading-Zeitrahmen keine gute Idee ist.

Ebenso gilt: Vielleicht gefällt Ihnen die Schnelligkeit von kleinen Zeiteinheiten. Sie können diesen schnellen Zeitrahmen jedoch nicht traden, wenn Sie die Price Action nicht rasch genug analysieren können.

Wollen Sie einen Trading-Zeitrahmen finden, der sich mit Ihrer Trading-Fähigkeit und Ihrer Persönlichkeit vereinbaren läßt?

Machen Sie es so:

Eigentlich sollten Sie testweise in jeder Zeiteinheit traden und sich selbst beobachten.

- Wenn Sie Fehler machen bei Ihrer Analyse, dann ist der Zeitrahmen zu schnell / klein für Sie.

- Wenn Sie Trade Setups aufgrund von Unentschlossenheit verpassen, sollten Sie zu einem langsameren / größeren Zeitrahmen übergehen.

- Wenn Sie einnicken, weil die Price Action zu langsam verläuft, trinken Sie etwas Kaffee. Oder wenn Sie zuversichtlich bezüglich Ihrer Fähigkeit sind, die Price Action zu lesen, sollten Sie auf einen schnelleren Zeitrahmen umschalten.

Probieren Sie verschiedene Zeitrahmen aus und beobachten Sie Ihre Ergebnisse. Dies ist wichtig für die Feinabstimmung Ihrer gewählten Trading-Zeiteinheit.

Wie ist die Volatilität und Liquidität Ihres gehandelten Marktes?

Die Volatilität des von Ihnen gehandelten Marktes spielt eine wichtige Rolle.

Ein volatiler Markt bietet ein gutes Gewinnpotential bei schnellen bzw. kleinen Zeitrahmen.

Aber ein lustloser Markt bewegt sich wahrscheinlich nicht genug, um annehmbare Gewinne in schnellen bzw. kleinen Zeitrahmen zu erzeugen. In diesem Fall sollten Sie Ihren Time Frame erhöhen.

Als allgemeiner Maßstab für das Gewinnpotential achten Sie auf den ATR (Average True Range) und die durchschnittliche Länge eines Preis- bzw. Kursswings des jeweiligen Zeitrahmens.

Die Liquidität des von Ihnen gehandelten Marktes ist ebenfalls wichtig.

Sie wollen zum Beispiel Aktienoptionen handeln. Allerdings sind die meisten Aktienoptionen nicht liquide genug. Daher ist es günstiger, den Tageschart als Zeitrahmen zu traden.

Machen Sie es so:

- Wenn Sie Intraday einen schnelleren bzw. kleineren Zeitrahmen handeln wollen, müssen Sie sicherstellen, dass der Markt volatil und liquide ist. Wenn das nicht der Fall ist, halten Sie sich an den Tageschart.

Wie sieht es mit Ihren Setups aus?

Manche Trader behaupten, dass Setups auf einem langsameren bzw. größeren Zeitrahmen zuverlässiger sind und dass es mehr „Lärm“ in schnellen bzw. kleineren Zeitrahmen gibt.

Das trifft aber nicht immer zu.

Wichtiger ist jedoch, dass Ihre Tradingstrategie zu Ihrem Zeitrahmen passt.

Einige Methoden funktionieren auf Tagescharts besser, während andere wiederum in ganz kleinen Zeitrahmen wie dem 1-Minuten-Chart und darunter gut funktionieren.

Akzeptable Zeitrahmen hängen auch von der Art der Setups und Chartmuster ab, die Sie handeln. Zweifellos sehen die Chartmuster auf dem 30-Sekunden-Chart anders aus als auf dem Tageschart.

Machen Sie es so:

Letztendlich müssen Sie Ihren Zeitrahmen vor dem Hintergrund Ihrer Tradingstrategie beurteilen. Achten Sie darauf, dass beide zusammenpassen.

Da Sie der Experte darin sind, wie Sie traden, sind Sie auch in der besten Position, um die Verträglichkeit einzuschätzen.

In meinem Tradingkurs habe ich einige Konzepte erläutert, die ich verwende, um meinen Trading-Zeitrahmen auszuwählen und zu überwachen, wie beispielsweise folgende:

- Der Price Action Trading-Index: ein Maßstab für den Normalzustand eines Kursstabes

- Der Minimum-Trading-Zeitrahmen: der kleinste Zeitrahmen, der einer Price Action Analyse unterzogen werden kann

- Der optimale Trading-Environment-Index: Maßstab, der die Volatilität mit dem Risiko des Trades vergleicht.

Ich werde diese Konzepte nicht im Detail erklären, da ich diese im Rahmen meines Trading entwickelt habe. Wenn Sie diesen Rahmen nicht verwenden, sind diese Konzepte für Sie nutzlos. Sie sollten Ihr eigenes System formulieren, um in diesem Zusammenhang Ihren Trading-Zeitrahmen festzulegen.

Finden Sie einen Price Action Trading-Zeitrahmen, der für Sie funktioniert

Es ist klar, dass die optimale Trading-Zeiteinheit vom einzelnen Trader abhängt.

Hören Sie auf, nach dem optimalen Zeitrahmen für das Trading der Price Action zu fragen. Lernen Sie stattdessen, wie Sie den besten Trading-Zeitrahmen finden.

Mit dem Verständnis des „Wie“, werden Sie wissen, wann Sie Ihren Zeitrahmen verändern müssen.

Haben Sie erst einmal einen funktionsfähigen Zeitrahmen gefunden, ist es unwahrscheinlich, dass Sie noch regelmäßige und einschneidende Veränderungen vornehmen müssen. Sie müssen den festgelegten Zeitrahmen beibehalten, um andere Aspekte Ihres Tradingprozesses zu entwickeln.

Wechseln Sie Ihren Trading-Zeitrahmen nicht. Dies würde Ihre Tradingperspektive beeinträchtigen.

Führen Sie nun eine sorgfältige Selbstüberprüfung mithilfe der oben genannten Fragen durch. Daraufhin analysieren Sie den Markt, den Sie traden wollen. Diese Komponenten fügen Sie schließlich zusammen, so dass Sie den Trading-Zeitrahmen ausfindig machen, der für Sie am besten funktioniert.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: What is the best Price Action Trading Time Frame?

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zu Trading-Zeiteinheiten

Was sind Handelszeitrahmen?

Handelszeitrahmen beziehen sich auf die verschiedenen Zeiteinheiten, in denen ein Trader den Markt analysiert und handelt. Sie reichen von Minuten bis hin zu Monaten.

Warum sind Handelszeitrahmen wichtig?

Handelszeitrahmen sind wichtig, weil sie den Zeithorizont und die Analysemethoden eines Traders bestimmen. Sie helfen dabei, Handelsentscheidungen zu treffen und den Markt zu verstehen.

Welche Arten von Handelszeitrahmen gibt es?

Es gibt verschiedene Arten von Handelszeitrahmen, wie z.B. Minuten-Charts, Stunden-Charts, Tages-Charts, Wochen-Charts und Monats-Charts.

Welche Zeiteinheiten eignen sich für kurzfristige Trader?

Kurzfristige Trader bevorzugen in der Regel kleinere Zeitrahmen wie Minuten- oder Stunden-Charts, da sie schnellere Preisbewegungen ausnutzen möchten.

Welche Zeitrahmen eignen sich für langfristige Trader?

Langfristige Trader bevorzugen normalerweise größere Zeitrahmen wie Tages-, Wochen- oder Monats-Charts, um langfristige Trends und fundamentale Entwicklungen zu analysieren.

Welchen Einfluss hat die Marktvolatilität auf den Zeitrahmen.

Kürzere Zeitrahmen neigen dazu, volatilere Preisbewegungen aufzuweisen, während längere Zeitrahmen zu glatteren und weniger volatilen Trends führen können.

Welche Analysetechniken werden für verschiedene Zeitrahmen verwendet?

Kürzere Zeitrahmen erfordern oft technische Analysemethoden wie Indikatoren und Chart-Muster. Längere Zeitrahmen erfordern hingegen oft fundamentale Analysen und Trendbeobachtungen.

Wie wähle ich den richtigen Zeitrahmen für meinen Handelsstil aus?

Die Wahl des richtigen Zeitrahmens hängt von Ihren Handelszielen, Ihrer Risikotoleranz und Ihrem persönlichen Handelsstil ab. Experimentieren Sie mit verschiedenen Zeitrahmen und analysieren Sie deren Auswirkungen auf Ihre Handelsstrategie.

Wie beeinflusst der Zeitrahmen das Risikomanagement?

Kürzere Zeitrahmen können zu schnellen Verlusten führen, wenn der Markt volatil ist. Längere Zeitrahmen erfordern möglicherweise größere Stop-Loss-Levels. Das Risikomanagement muss an den gewählten Zeitrahmen angepasst werden.

Kann ich mehrere Zeitrahmen gleichzeitig verwenden?

Ja, viele Trader nutzen mehrere Zeitrahmen, um verschiedene Aspekte des Marktes zu analysieren. Ein längerfristiger Zeitrahmen kann zur Bestimmung des übergeordneten Trends verwendet werden, während ein kürzerer Zeitrahmen für den Einstieg und das Timing genutzt wird.

Kann sich mein bevorzugter Zeitrahmen im Laufe der Zeit ändern?

Ja, Ihre Präferenzen können sich im Laufe der Zeit ändern, da Sie neue Handelsstrategien ausprobieren oder Ihren Handelsstil anpassen. Es ist wichtig, offen für Anpassungen und Veränderungen zu sein, um Ihre Handelsleistung zu verbessern.