Momentum Trading – das Wichtigste vorweg

- Momentum-Trading ist eine Handelsstrategie, die auf der Annahme basiert, dass Aktien, die sich in der Vergangenheit gut entwickelt haben, auch in Zukunft gute Renditen erzielen werden. Momentum-Trading verwendet technische Analysen, um Aktien auszuwählen, die in der Vergangenheit gut abgeschnitten haben. Anleger können beispielsweise die Kursentwicklung über bestimmte Zeiträume hinweg beobachten, um die Aktien zu identifizieren, die sich am besten entwickelt haben.

- Momentum-Trading kann kurz- oder langfristig sein. Kurzfristige Momentum-Trades zielen darauf ab, schnell von kurzfristigen Kursbewegungen zu profitieren, während langfristige Trades auf eine kontinuierliche Outperformance der ausgewählten Aktien abzielen.

- Einige Studien deuten darauf hin, dass Momentum-Trading langfristig eine höhere Rendite als der Markt erzielen kann.

- Momentum-Trading erfordert Disziplin und Geduld. Anleger müssen in der Lage sein, ihre Emotionen zu kontrollieren und ihre Trades basierend auf einem systematischen Ansatz auszuführen.

- Es gibt verschiedene Möglichkeiten, um Momentum-Trading umzusetzen, einschließlich der Verwendung von Exchange Traded Funds (ETFs) oder der Erstellung eines eigenen Portfolios aus Einzelaktien. Es ist wichtig, eine Strategie zu wählen, die den individuellen Anlagezielen und -bedürfnissen entspricht.

Inhalt

Was ist Momentum Trading?

Ich möchte Ihnen in diesem Artikel eines der wichtigsten Konzepte im Trading vorstellen. Es handelt sich hierbei um das Momentum Trading. Viele der besten Trader der Welt nutzen es und erreichen damit jährlich hervorragende Ergebnisse.

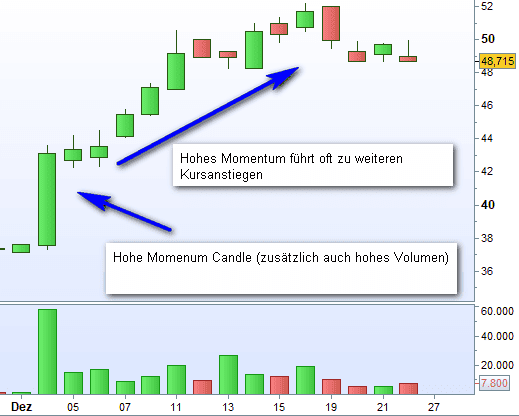

Bei Momentum kann es sich um eine einzige oder mehrere Candles (Kurskerzen) handeln. Wir sehen im Chart dann große bzw. größer werdende Candles oder mehrere bullische/bärische Candles, die nach einander auftreten. Oft werden große Candles ohne Docht bzw. mit kleinem Docht als hohe Momentum-Kurskerzen bezeichnet.

Momentum bezeichnet somit die Zunahme der “Schwungkraft” einer Kursbewegung. Erhöht sich die Geschwindigkeit oder die Kraft einer Kursbewegung deutlich, wird dies als zunehmendes Momentum bezeichnet.

In der oben abgebildeten Grafik sieht man anhand des Aktienkurses der Dr. Hoehnle AG eine schöne bullische Momentum Candle.

Diese lange Kurskerze zeichnet sich dadurch aus, dass sie eine deutlich größere Schwankungsbreite hat als die Kursstäbe davor. Zusätzlich weist diese Candle auch ein deutlich höheres Volumen als das durchschnittliche Volumen auf.

Großes Momentum gepaart mit hohem Volumen, welches den Preis bewegt, sind gute Indikationen für ein weiteres Momentum. Wie man hier in dem Beispiel sieht, geht das Momentum auch weiter. Solange bullische Candles auftreten, gibt es auch bei dem Momentum Trading an sich keinen Grund, die Position zu schließen. So sind Momentum Candles oft die Einleitung von großen Trends.

Besonders nach wichtigen Nachrichten kann man oft beobachten, wie sich mit den Nachrichten und der Entstehung der Momentum Candle unter hohem Volumen dann auch das Momentum fortsetzt und sich ein Trend etabliert (auch als Pivotal News Point bezeichnet).

Denn durch die Entstehung eines Pivotal News Point ändern sich oft die zukünftigen Wachstumsperspektiven für das Unternehmen. So wird das Interesse von immer mehr Investoren geweckt und Aktienanalysten passen Ihre Ratings und Kursziele an. So sind einschlägige fundamentale Nachrichten oft der Beginn eines Trends (oder das Ende).

Jesse Livermore war Momentum Trader

Jesse Livemore, einer der bekanntesten Börsenspekulanten, war auch ein Momentum Trader.

Er nutzte vor allem gerne folgenden Ansatz:

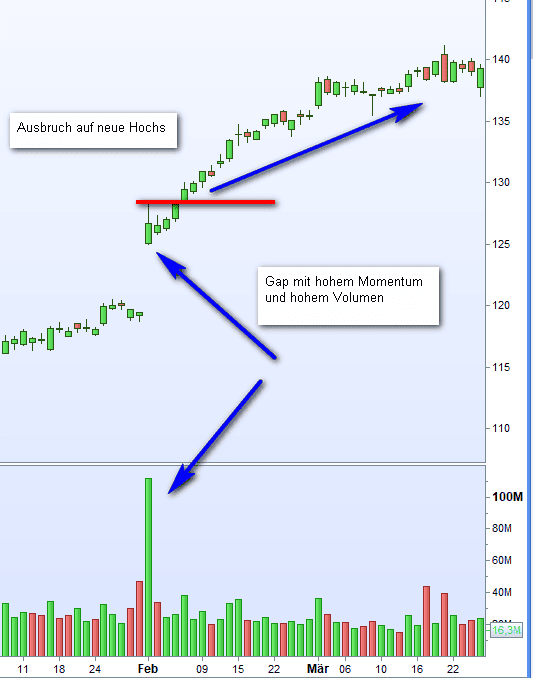

Aktien, die aufgrund von Nachrichten mit einem Gap eröffnen, worauf eine große Momentum Candle mit hohem Volumen folgt. Der Punkt der Gaperöffnung wird als Pivotal News Point bezeichnet. Hält sich der Kurs über dem Punkt und bricht auf ein neues Hoch aus, hat Jesse Livermore gerne zugeschlagen. Diese Strategie funktioniert auch heute noch.

Hier ein Beispiel anhand der Apple-Aktie:

Auch kann die Aktie erst einige Zeit konsolidieren und dann nach oben ausbrechen.

Am besten ist es aber sogar, wenn die Aktie noch einmal das Tief des Pivotal Point rausnimmt (Stops werden geholt und der Markt bereinigt sich) und dann auf neue Hochs ausbricht. Ein einfacher, aber wirkungsvoller Ansatz für Momentum Trader.

Doch neben Jesse Livermore gibt es auch aktuell einige bekannte Momentum Trader.

Die besten Momentum Trader unserer Zeit

Die aktuell vier bekanntesten Momentum Trader sind folgende:

- Mark Minervini – Erreichte eine Performance von 36.000%

- David Ryan – Erreichte eine Performance von 1.379%

- Dan Zanger – Machte in weniger als einem Jahr aus $11.000 $18 Mio.

- Mark Ritchie II – Erzielte seit 2010 über 1.000%

Die SEPA-Strategie von Mark Minervini

Mark Minervini´s Strategie bezeichnet er selbst als SEPA-Strategie (Specific Entry Point Analysis). Dabei handelt es sich um einen selbst entwickelten Ansatz. Diese Methode beinhaltet quantitatives Screening, fundamentales Research und qualitative Analyse zur Identifizierung von Aktien mit dem Potential einer erheblichen Wertsteigerung.

Eine Vorgehensweise, um Aktien zu filtern, die diesen Kriterien entsprechen, ist folgende: Nach einem fundamentalem Screening, welches nach Kriterien wie Gewinn, Umsatz und Marginwachstum filtert, werden gleitende Durchschnitte (GD) hinzugenommen. Hierbei ist es wichtig, dass eine Aktie auf allen wichtigen Zeitebenen einen Aufwärtstrend aufweißt. Dies kann erreicht werden, in dem man mit den drei wichtigsten und bekanntesten Gleitenden Durchschnitte arbeitet, nämlich den 50, 100 und 200er GD`s.

Aktienkurs > GD 100 und GD 200; GD 100 > GD 200; GD 50 > GD 100 und GD 200.

Je länger sich der GD 200 aufwärts bewegt, desto besser (mind. 1 Monat). Auch sollte die Aktie weit genug vom 52-Wochentief entfernt sein (mindestens 30%), und auf der anderen Seite nicht zu weit von seinem 52-Wochenhoch entfernt sein (höchstens 25%).

Die CANSLIM Strategie von David Ryan

David Ryan bezeichnet seine Strategie als CANSLIM.

Diese Vorgehensweise stammt ursprünglich von William O´Neil.

C steht für current earning (aktueller Gewinn pro Aktie). Dieser sollte 25% oder mehr betragen und zunehmend sein.

A steht für annual earnings (jährlichen Gewinne). Diese sollten 25% oder mehr in jedes der letzten drei Jahre betragen.

N steht für new product or service (ein neues Produkt oder einen neuen Service).

Hierbei sind zwei Faktoren zu beachten:

- Die Firma sollte ein neues Produkt oder einen neuen Service anbieten, der maßgeblich die Gewinne beeinflusst.

- Die Aktie sollte von einer Seitwärtsphase oder Konsolidierung auf ein neues Hoch ausbrechen.

S steht für supply and demand (Angebot und Nachfrage). Das Tradingvolumen sollte hoch sein oder zunehmen, wenn die Aktie auf ein neues Hoch ausbricht.

L steht für leader or lagged (Leader oder Nachzügler). Man soll sich auf die führenden Aktien der Top Branchen konzentrieren und Nachzügler vermeiden.

I steht für institutional sponsorship (instutionelle Positionierung). Die Positionierung der Institutionellen Investoren sollte zunehmen.

M steht für market indices (Marktindizes). Dow, Nasdaq und S&P 500 sollten einen Aufwärtstrend aufweisen, wenn man Aktien kauft.

Dan Zanger ist auch ein reiner Momentumtrader

Der bekannte US-Trader Dan Zanger handelt Ausbrüche aus verschiedenen Chartformationen, wie z. B. Flat Channel, Bullish Flag, sowie Cup and Handle.

Auch er bedient sich zusätzlich dem Volumen, und dies sollte nach dem Ausbruch überdurchschnittlich hoch sein.

Sollte das Volumen nach dem Ausbruch nicht ansteigen, so schließt er seine Position in der Regel wieder, denn es ist ein Indiz dafür, dass der Ausbruch nicht weiter fortgeführt will, weil niemand die Aktie haben will.

Zusätzlich konzentiert er sich auf führende Aktien mit hohem Beta-Faktor. Seinen Handelsstil kann man neben dem Momentum-Trading zusätzlich als Swing-Trading bezeichnen, da auch er seine Aktien längere Zeit hält (zwischen zwei und zehn Wochen). Zusätzlich zu Aktien handelt er auch tief im Geld liegende Kaufoptionen auf die stärksten Aktien der Welt.

Zudem handelt er auch nicht in Bärenmärkten und agiert dafür in Bullenmärkten umso spekulativer. So kann es durchaus vorkommen, dass er bei sehr liquiden Aktien auch mal 30% seines Risikokapitals auf eine einzelne Aktie setzt.

Die Momentum-Strategie von Mark Ritchie II

Mark Ritchie II nutzt den gleichen Ansatz wie Mark Minervini. Er ist der Sohn von Mark Andrew Ritchie (bekannt aus Trade like a Market Wizard und God in the Pits).

Durch den Ansatz von Minvervini erzielte Ritchie II über 100% innerhalb von 6 Monaten und gewann damit Mark Minervini´s 2010 Triple-Digit Challenge. Auch seitdem ist er mit dem Ansatz weiterhin erfolgreich und seine Perforamce beträgt seit 2010 über 1000%.

Die vier erfolgreichen Momentum-Trader, sowie über 130 Fragen und Antworten, werden auch in dem sehr empfehlenswerten Buch Momentum Masters: A Roundtable Interview with Super Traders vorgestellt.

Momentum vs. Trend

Viele Marktteilnehmer bezeichnen Momentum auch als Trend. Dies ist aber nicht zwangsläufig richtig. Denn man muss zwischen einem Momentum und einem Trend unterscheiden. Häufig ist aufkommendes Momentum der Anfang eines Trends oder ein Zeichen dafür, dass dieser erst einmal zu Ende ist. Doch hat Momentum allein nichts mit einem Trend zu tun.

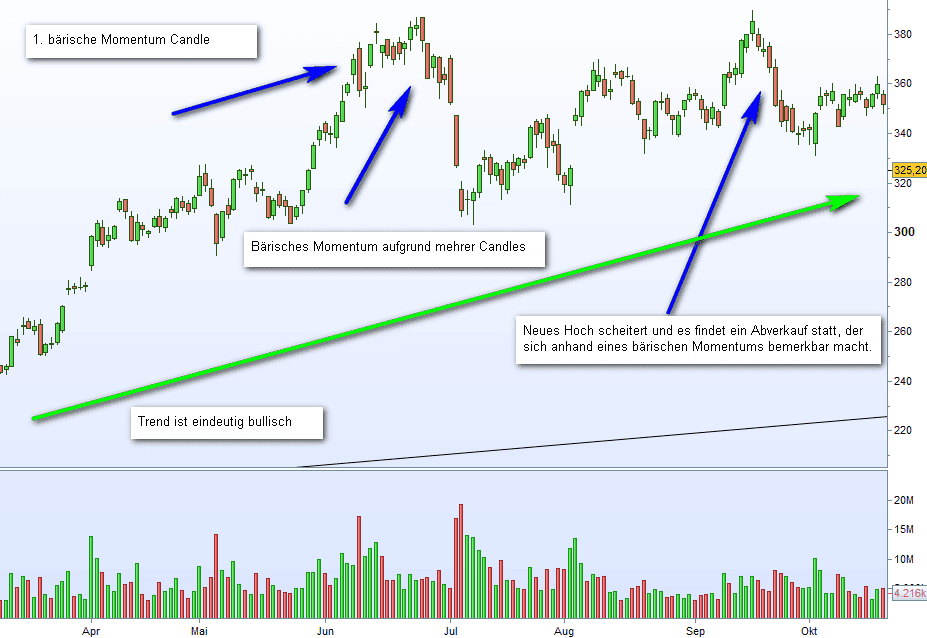

So kann beispielsweise ein starkes bärisches Momentum in einem Aufwärtstrend auftreten, der Aufwärtstrend aber weiterhin bestehen bleiben. Das bärische Momentum ist somit kein Trend. Es handelt sich hierbei lediglich um eine Korrektur. Trendfolge-Trader würden diese Korrektur nach unten nicht mitspielen. Momentum-Trader dagegen schon. Sie folgen dem Momentum. Natürlich erhöhen sich die Chancen deutlich, wenn man auch mit dem Trend handelt. Wer aber reines Momentum tradet, kann auch an Korrekturen partizipieren.

Auch sollte man beachten, dass die größten Gewinne immer in Aufwärtstrend entstehen. Denn eine Aktie kann maximal 100 % fallen, aber theoretisch unendlich steigen.

Tesla-Aktie mit Momentum Trading

Ein schönes Beispiel für eine Korrektur mit hohem Momentum kommt von der Tesla-Aktie.

Zuerst trat eine hohe bärische Momentum Candle mit hohem Volumen auf. Der Aufwärtstrend war aber weiterhin aktiv und wurde auch fortgesetzt. Die Aktie markierte kurz darauf sogar noch einmal neue Hochs.

Doch diese große rote Kerze hatte bereits für Angst bei den meisten Teilnehmern gesorgt.

Die Aktie macht ein neues Hoch im Aufwärtstrend und es folgt ein starkes bärisches Momentum. Dieses Momentum entstand nicht durch eine einzelne Kurskerze, sondern es folgten weitere bärische Candles mit hohem Momentum und unter hohem Volumen. Die zuvor geweckte Angst der Investoren wurde bestätigt, was dieses starke bärische Momentum zur Folge hatte.

Das Momentum war somit zwar bärisch, der Trend aber weiterhin bullisch.

Im Anschluss wurde dann noch einmal das alte Hoch angelaufen. Da aber kein neues Hoch erreicht werden konnte und sich ein Double-Top bildete, wurde die Aktie wieder abverkauft und es entstand erneut ein bärisches Momentum (im Aufwärtstrend).

Momemtum Trader und Trendfolge Trader

Wir sehen hier also, dass man Momentum nicht mit Trend verwechseln sollte.

Bei einem Momentum kann es sich zwar um einen “Trend” auf kleineren Zeitebenen handeln, aber in den großen Zeitebenen ist es eben nur ein Momentum. Zudem können Momentum und Trend auch in derselben Richtung auftreten. Dies ist oft die bessere Variante und wird von vielen Momentum-Tradern bevorzugt. Doch sollte man sich des Unterschieds bewusst sein.

Nicht jeder Momentum-Trader ist auch ein Trendfolge-Trader. Doch die größten Gewinne erzielt ein Momentum Trader, wenn sich durch die Entstehung des Momentums ein starker Trend etabliert. Mit dem Momentumansatz hat man so den Vorteil, früh in einer Bewegung dabei zu sein und dadurch die Möglichkeit, eine gute Performance zu erreichen.

Auch der Ausstieg ist beim Momentum Trading in der Regel klar definiert. Man erwartet eine zeitnahe Fortsetzung des Momentums. Bleibt dieses aus, so steigt man wieder aus. So begrenzt man seine Verluste gut und es reicht eine geringere Trefferquote aus, um trotzdem eine gute Performance erreichen zu können. Mark Minvervini sagt selber, dass die Anzahl seiner Verlusttrades deutlich höher ist.

Trading-Strategie des „Moving Momentum“ mit Beispielen

Die Handelsstrategie „Moving Momentum“ stammt von der ChartSchool der Website StockCharts.com, wo Sie umfassende Informationen über die meisten technischen Indikatoren finden. Die Strategie durchläuft einen dreistufigen Prozess, um Korrekturen in Trends ausfindig zu machen.

Trading-Regeln zur Strategie des „Moving Momentum“

Trading-Strategie für eine Long Position

- Der 20-Perioden Einfache Durchschnitt (Simple Moving Average = SMA) notiert über dem 150-Perioden SMA.

- Die langsame Stochastik (14,3) fällt unter 20.

- Das MACD-Histogramm (12, 26, 9) bewegt sich über Null.

Trading-Strategie für eine Short Position

- Der 20-Perioden SMA notiert unter dem 150-Perioden SMA.

- Die langsame Stochastik (14, 3) steigt über 80.

- Das MACD-Histogramm (12, 26, 9) bewegt sich unter Null.

Trading-Beispiele zum Moving Momentum

Gewinntrade: Trading-Signal für eine Long Position

Das ist ein Tageschart des S&P 500 ETF (SPY). Der Chart zeigt, wie nach einem tiefen Rücksetzer (Pullback) im Index mit der Handelsstrategie des Moving Momentums ein gewinnbringender Einstieg gefunden werden konnte.

- Der 20-Perioden SMA stieg über den 150-Perioden SMA und zeigt damit eine bullische Aufwärtstendenz an.

- Der langsame Stochastik-Indikator fiel unter 20. Er verharrte im Bereich der niedrigen Werte, da die Kurse deutlich zurückgingen.

- Schließlich überschritt das MACD-Histogramm die Nulllinie und vermittelte uns ein Signal für eine Long Position. Dieses Long-Signal wurde nach einem Abprall der Kurse am 61,8 % Retracement des vorherigen Aufschwungs ausgelöst.

Verlusttrade: Trading-Signal für eine Short Position

Dieser Tageschart von Sears Holdings zeigt einen gescheiterten Short Trade des Moving Momentums. Hätten Sie den Kursen an sich mehr Aufmerksamkeit gewidmet, wäre Ihnen dies dabei behilflich gewesen, diesen Verlusttrade zu vermeiden.

- Die bärische Überkreuzung des Einfachen Gleitenden Durchschnitts markierte einen Abwärtstrend entsprechend der Trading-Strategie. Aber unmittelbar nach dieser bärischen Überschneidung begann ein Kursanstieg. Außerdem entwickelte sich eine Schiebezone bzw. Trading Range (gestrichelte Linien).

- Die Stochastik stieg auf über 80 und markierte den Pullback. Dieser Rücksetzer ist tief und überstieg den 150-Perioden Einfachen Durchschnitt. Das Beispiel für den Gewinntrade wies einen ebenso tiefen Pullback auf. Aber im Fall dieses Gewinntrades war der Trend eindeutig etabliert. In diesem Beispiel befand sich der Trend in einem frühen Stadium, in dem Pullbacks ungewöhnlich sind. Daher war die bärische Tendenz fraglich.

- Wir bezogen eine Short Position, als das MACD-Histogramm unter Null fiel. Die Kurse schnellten empor und erzielten kurz danach ein höheres Hoch.

Abschließende Betrachtung zur Trading-Strategie des Moving Momentums

Der Vorteil dieser Handelsstrategie besteht in ihrem systematischen Ansatz, Trading-Möglichkeiten ausfindig zu machen. Das Verfahren und die Funktionsweise dieser Trading-Strategie sind fundiert.

Sie verwendet Gleitende Durchschnitte, um den langfristigen Trend zu ermitteln, bevor die Stochastik zum Einsatz kommt, um Pullbacks zu finden. Anschließend kommt der MACD als Auslöser von Trades zur Anwendung.

Der MACD ist ein zuverlässiger Auslöser von Trades bei komplexen Pullbacks. Für die einfachen und nicht so tiefen Pullbacks ergibt die verzögerte Natur des MACD jedoch verspätete Signale mit einem schlechten Chance-Risiko-Verhältnis.

Zur Lektüre: Das grundlegende Trading-Konzept des MACD-Indikator (mit 6 ausführlichen Beispielen von Gerald Appel)

Bei der Trading-Strategie des Moving Momentums handelt es sich nicht um eine schlichte Handelsstrategie, da sie vier Indikatoren verwendet. Der Originalartikel bei ChartSchool hat vollkommen treffend darauf hingewiesen, dass man die Einstellungen der Indikatoren entsprechend der Volatilität des jeweiligen Trading-Instruments anpassen muss. Die Anpassung von vier verschiedenen Indikatoren ist keine leichte Aufgabe.

Anstatt die Parameter zu optimieren und so das Risiko der Überoptimierung zu erhöhen, können Sie mit dieser Trading-Strategie potenzielle Handelsmöglichkeiten finden. Schauen Sie sich anschließend die Price Action an, um zu erfahren, ob es sich wirklich lohnt, diesen Trade einzugehen.

Beachten Sie, dass diese Handelsstrategie darauf abzielt, Korrekturbewegungen innerhalb eines Trends zu erkennen. Schauen Sie sich jeden Chart an und beurteilen Sie, ob es eine Korrekturbewegung innerhalb eines Trends gibt. Vergleichen Sie dazu die Gewinn- und Verlustbeispiele.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: Moving Momentum Trading Strategy

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Ausstieg aus Momentum-Trades mit Trendkanälen

Wie oft haben Sie schon eine starke Marktdynamik (Momentum) in Ihren Trades erlebt? Haben Sie da gezögert, Ihre Gewinne zu realisieren?

Wie häufig haben Sie letzten Endes einen großen Teil Ihrer Buchgewinne wieder an den Markt zurückgegeben?

Gewinnmitnahmen sind für Momentum-Trader von entscheidender Bedeutung. Das Momentum hält nicht lange an. Wenn Sie Ihre Gewinne nicht rechtzeitig mitnehmen, besteht die Gefahr, dass aus einem starken Momentum Setup ein Trade ohne Gewinn wird.

Um diese schmerzhafte Situation zu vermeiden, müssen Sie einen klaren Ausstiegsplan für Ihre Momentum-Trades haben. Sie müssen ein geeignetes Handelsinstrument wählen und es verwenden, um die Ausstiege aus Ihren Trades zu planen.

Es gibt viele Möglichkeiten, Ihre Trades zu beenden. Aber wenn Sie nach einer einfachen Methode suchen, die in der Price Action begründet ist, bietet sich idealerweise ein Trendkanal an.

Wie schließen Sie Ihren Trade mit einem Trendkanal?

Lassen Sie uns einen Blick auf drei Beispiele werfen. In den folgenden Charts werden wir auch die Gelegenheit nutzen, eine Reihe von Momentum-Handelsstrategien vorzustellen.

Chartbeispiele für Trendkanal Ausstiege bei Momentum-Trades

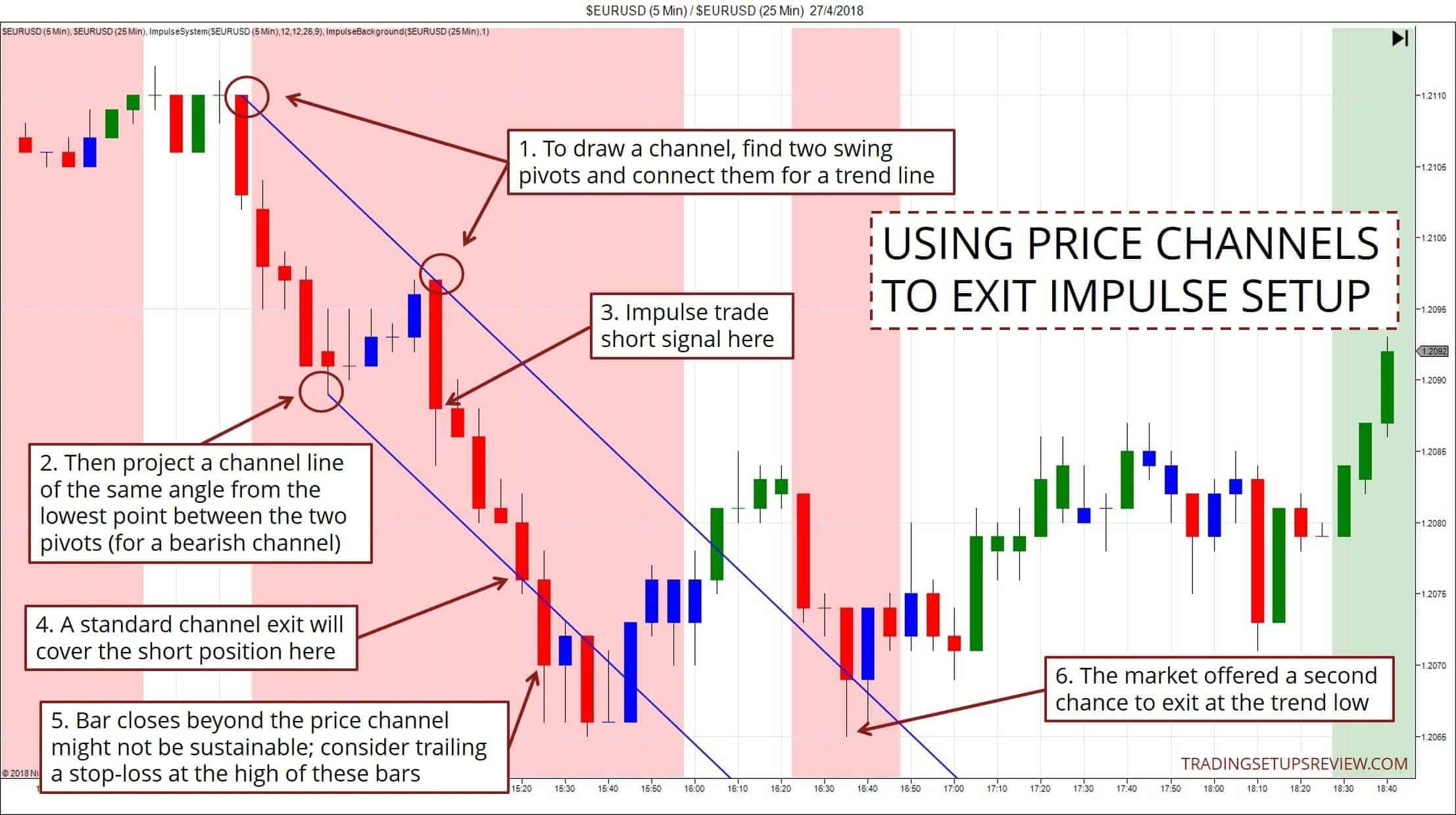

Impuls-System im EUR/USD (Forex) 5-Minuten-Chart

Sie werden dieses Beispiel leichter verstehen, wenn Sie mit dem Impulse-System vertraut sind. Mehr über dieses Setup von Dr. Alexander Elder zu erfahren.

Oder Sie können das folgende Einstiegssignal als gegeben betrachten und fortfahren.

Da es sich hier um das erste Beispiel handelt, werden wir uns eingehender damit beschäftigen, wie man das Channel (den Kanal) zeichnet.

- Um einen Trendkanal (Channel) zu zeichnen, benötigen Sie zwei Swing-Pivots. Verbinden Sie diese, um eine Trendlinie zu erstellen. Hier haben wir zwei Swing Hochs miteinander verbunden, um eine abwärts gerichtete Trendlinie zu erhalten.

- Dann erstellen Sie eine Linie (im gleichen Winkel wie die Trendlinie), die vom tiefsten Punkt zwischen den beiden Pivotpunkten ausgeht. Der Kanal muss die gesamte Price Action enthalten, bevor die Kurse unter diesen Punkt fallen.

- Das Impuls Sstem hat hier ein Shortsignal gegeben. Der rote Hintergrund entspricht dem bärischen Momentum im höheren Zeitrahmen (25 Minuten).

- Mit einem normalen Trendkanal-Ausstieg würden Sie hier die Shortposition abschließen.

- Sie könnten versucht sein, den Trade weiter laufen zu lassen. Aber seien Sie vorsichtig, denn ein Pullback ist wahrscheinlicher, sobald der Markt den Kanal überschreitet. Erwägen Sie, Ihren Verluststopp an diesem Punkt enger heranzuziehen.

- In diesem Trade bildete sich ein „Double Bottom“ und bot uns eine zweite Chance, das Tief des Trends für einen Ausstieg zu erwischen. Viele Momentum-Trades sind nicht so versöhnlich. Außerdem hätten einige Trader ihre Position früher eingedeckt, als der Markt an die Gewinnschwelle kam.

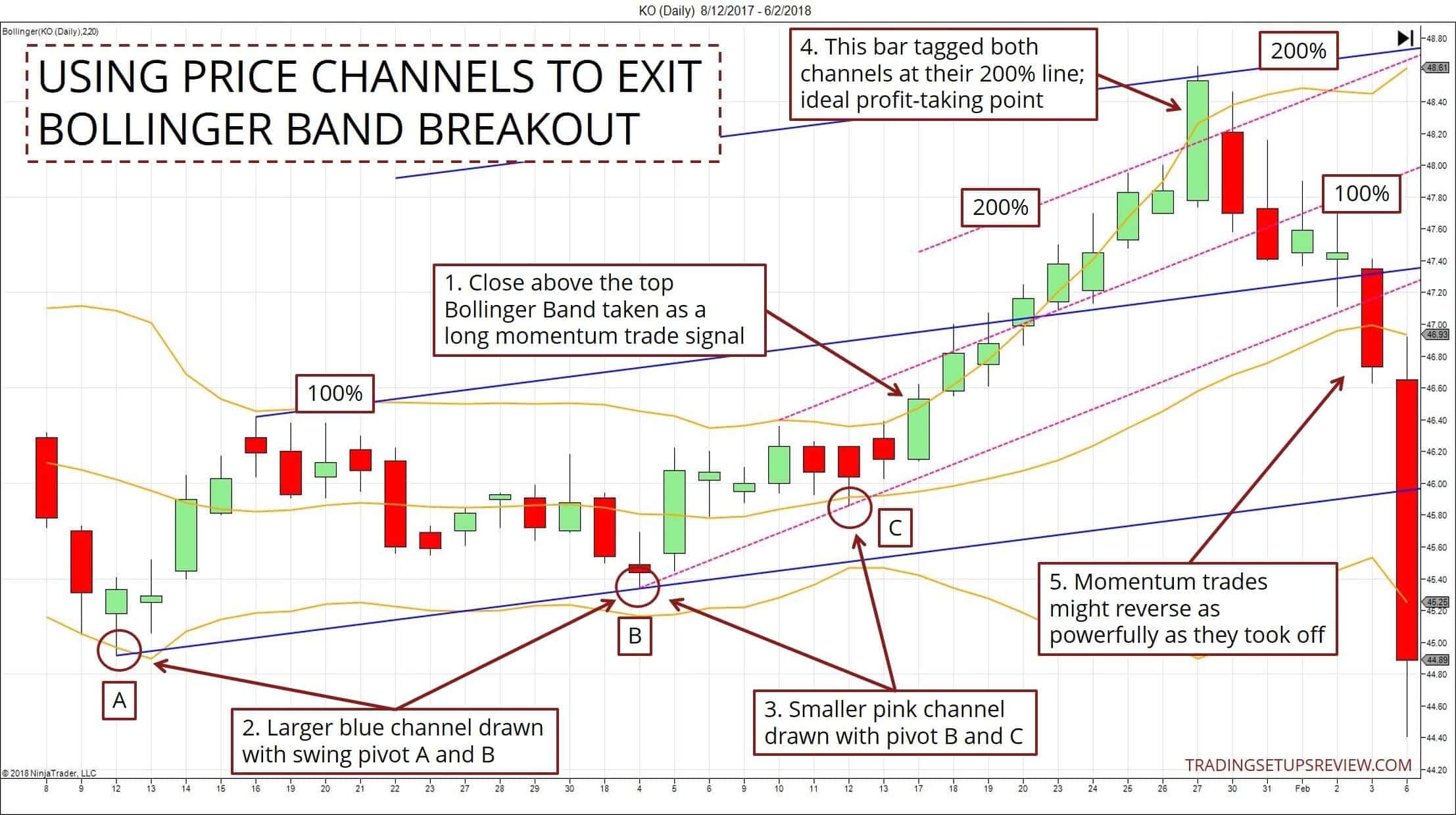

Ausbruch aus Bollinger Bändern im Tageschart der Aktie KO

Lassen Sie uns weitermachen und ein weiterführendes Beispiel anschauen.

Die schwierigen Teile dieses Beispiels sind die verschiedenen Trendkanäle und die Einführung der 200 %-Linie.

Arbeiten Sie das Beispiel sorgfältig durch, so dass Sie mehr Einblick in die Nutzungsmöglichkeiten von Trendkanälen erhalten, um Ihren Gewinn zu maximieren.

Dieses Beispiel konzentriert sich auf einen einfachen Ausbruch aus dem Bollinger Band.

- Ein Schlusskurs über dem oberen Bollinger Band löste eine Momentum-Longposition aus.

- Dieser größere untere Kanal (blau) wurde mit Pivotpunkt A und B gezeichnet.

- Dieser kleinere rosafarbene Kanal wurde mit Pivotpunkt B und C gezeichnet.

- Dieser Kursstab kennzeichnet die 200 % Kanallinien beider Kanäle. Das war ein klares Signal für den Momentum-Trader auszusteigen. Es kommt äußerst selten vor, dass Trades ohne Korrektur deutlich über die 200%-Linie hinausgehen. (Zu den Ausnahmen gehören die sehr schmalen Trendkanäle, etwa hier der rosafarbene Kanal.)

- Dieses Beispiel zeigt auch die Bedeutung des Trade Managements für den schnellen Momentumhandel. Wenige Kursbalken können den Unterschied zwischen großen Gewinnen und einem bedauerlichen Verlust ausmachen.

Dieses Beispiel wirft einige naheliegende Fragen auf:

- Warum haben wir in diesen Beispiel die 200 % Kanallinie als potentielles Kursziel betrachtet?

- Warum haben wir dann im ersten Beispiel die 100 % Kanallinie verwendet?

Nehmen wir an, Sie haben hier die typischen Kanallinien (100 %) als potentielle Ziele betrachtet. In diesem Fall hätten Sie diesen Trade wegen seines schlechten Chance-Risiko-Verhältnisses nicht getätigt.

Die 200 % Kanal-Linie ist ein ehrgeizigeres Kursziel. Daher können wir dieses nur rechtfertigen, wenn wir einen starken Breakout-Trade erwarten. Das ist genau das, auf was wir in diesem Beispiel abgezielt haben, nämlich auf einen Ausbruch in einer Phase einer seitwärts gerichteter Price Action.

Vergleichen Sie dies mit Beispiel 1.

In diesem Beispiel fand der Momentum-Trade im Rahmen einer Trendfortsetzung statt. Die Kurse sind rückläufig, und das potenzielle Momentum ist geringer als das von Beispiel #2. Daher sind wir in diesem Beispiel konservativ geblieben und haben die 100 % Linie verwendet.

Anmerkung für die Teilnehmer meines Kurses: B war ein stichhaltiger Pivotpunkt. C war ein elementarer Pivotpunkt. Verwenden Sie zur Trendermittlung immer stichhaltige Pivots. Aber Sie können elementare Pivots zum Zeichnen von Kurskanälen nutzen, die für die Zielsetzung verwendet wurden.

Dreieck Ausbruch Trade im Tageschart der Aktie MSFT

Ein Trendkanal ist nicht immer die beste Wahl, um einen Momentum-Trade zu beenden. Überprüfen Sie immer das Setup als Ganzes, um die am besten geeignete Zielsetzungsoption zu wählen.

Im folgenden Beispiel haben Sie die Wahl zwischen der Verwendung eines Kanals oder einer Chartformation zur Gewinnmitnahme.

- In diesem Beispiel wollen das Dreieck-Chartmuster in den Vordergrund stellen.

- Die Aufwärts Kurslücke ging mit erhöhtem Volumen einher. Auch die Price Action am nächsten Tag setzte den Aufwärtsschub mit steigendem Volumen fort. Dies sind Signale für bevorstehendes bullisches Momentum.

- Wenn wir einen Kanalausstieg verwendet hätten, wären wir hier ausgestiegen. Im Zusammenhang mit dem extremen Volumen war die Einschätzung vernünftig, dass es sich um einen erschöpften Markt handelte. (Wir hätten auch andere Channels zeichnen können, aber dieser Kurskanal, der mit dem Kursbalken der Kurslücke verbunden war, ist der aktuellste gewesen.)

- Diese rosafarbige Linie zeigt das aufgrund der Dreieckformation entstandene Kursziel. Dies ergab einen gewinnbringenden Ausstieg für diesen Trade.

Im Nachhinein lässt sich leicht sagen, dass das durch das Dreieck entstandene Kursziel besser funktioniert hat.

Aber gab es einen trifftigen Grund für diese Annahme, während sich dieser Trade entwickelte?

Auf diese Frage gibt es keine einfache Antwort. Sie müssen diese im Rahmen Ihres gesamten Tradingplans betrachten.

Einige Denkanstöße:

- Da das Dreieck die Grundlage für diesen Trade ist, hat das angestrebte Kursziel Vorrang. Auch hat sich dieses Chartmuster über einen längeren Zeitraum gebildet. Dessen Ausbruch dürfte daher zu einer stärkeren Marktbewegung führen.

- Die Hälfte dieser Position beim Kanalausstieg glattzustellen und die andere Hälfte bis zum geplanten Dreiecksausstieg laufen zu lassen, wäre eine Möglichkeit.

- Aufgrund der Tatsache, dass Sie eine ausgedehnte Kursbewegung erwarten, stellt sich die Frage, warum Sie nicht die 200 % Linie als Kursziel in Betracht ziehen sollten.

Schlussbemerkung zum Kurskanal als Ausstiegsinstrument

Ein Trendkanal ist ein nützliches Instrument zur Gewinnmitnahme, aber es ist nicht perfekt.

Beachten Sie, dass der Ausstieg mithilfe eines Trendkanals bedeutet, dass Sie ein dynamisches Kursziel verwenden. Es ist keine Fertiglösung. Sie müssen die Trendlinie aufgrund der aktuellen Price Action anpassen. Sie müssen auch Ihre Limit-Order für das Kursziel entsprechend der neuen Kursbalken anpassen.

Um das Beste aus den Kurskanälen herauszuholen, sollten Sie die Wechselwirkung zwischen dem Markt und den unterschiedlichen Kanälen beobachten. (z.B. 100 %, 200 %)

Wenn Ihnen dieser Artikel gefällt und Sie mehr über Trading mit Trendkanälen erfahren möchten, schauen Sie sich folgendes an:

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: How to exit your momentum trades with trend line channels

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

Fazit Momentum Trading

Momentum-Trading gehört heute noch zu den erfolgreichsten Tradingansätzen der Welt.

Es gibt zahlreiche erfolgreiche Trader, die mit Hilfe des Momentum-Tradings herausragende Ergebnisse erzielt haben bzw. erzielen.

Der Vorteil liegt ganz klar in der Einfachheit der Anwendbarkeit und der Duplizierbarkeit von Momentum Trading Strategien. Diese funktionieren in allen Märkten, wie auch im Forexmarkt, usw. Beim Momentum Trading im Devisenmarkt gibt es nur keine zusätzliche Indikation durch das Volumen, aber das Prinzip ist das Gleiche.

Häufige Fragen zum Momentum Trading

Was ist Momentum-Trading?

Momentum-Trading ist eine Handelsstrategie, bei der Anleger Aktien auswählen, die in der Vergangenheit gut abgeschnitten haben, in der Hoffnung, dass sich diese gute Performance in der Zukunft fortsetzen wird.

Wie funktioniert Momentum-Trading?

Momentum-Trading basiert auf der Annahme, dass Aktien, die in der Vergangenheit gut abgeschnitten haben, wahrscheinlich auch in Zukunft gute Renditen erzielen werden. Anleger können technische Analysen durchführen, um die besten Aktien auszuwählen.

Was sind die Risiken beim Momentum-Trading?

Momentum-Trading ist eine risikoreiche Strategie, da es keine Garantie gibt, dass die vergangene Performance auch in Zukunft fortgesetzt wird. Es besteht auch das Risiko, dass Anleger zu spät in den Markt einsteigen und die Aktie bereits überbewertet ist.

Wie unterscheidet sich Momentum-Trading von anderen Handelsstrategien?

Momentum-Trading konzentriert sich auf die Kursentwicklung von Aktien, während andere Handelsstrategien auf Fundamentalanalysen oder anderen Faktoren basieren.

Kann jeder Anleger Momentum-Trading betreiben?

Ja, jeder Anleger kann Momentum-Trading betreiben. Allerdings erfordert es Erfahrung und Kenntnisse im Bereich technischer Analysen und Marktverständnis.

Wie kann man Momentum-Trading erfolgreich umsetzen?

Eine erfolgreiche Umsetzung von Momentum-Trading erfordert Disziplin und Geduld. Anleger müssen in der Lage sein, ihre Emotionen zu kontrollieren und Trades basierend auf einem systematischen Ansatz auszuführen. Es ist auch wichtig, eine Strategie zu wählen, die den individuellen Anlagezielen und -bedürfnissen entspricht.

Welche Werkzeuge stehen Anlegern zur Verfügung, um Momentum-Trading umzusetzen?

Anleger können verschiedene Werkzeuge nutzen, um Momentum-Trading umzusetzen, einschließlich technischer Indikatoren, Chartanalysen und spezialisierter Software. Es gibt auch Exchange Traded Funds (ETFs) und Investmentfonds, die sich auf Momentum-Trading konzentrieren.

Gibt es eine Empfehlung für die Dauer einer Momentum-Trading-Position?

Es gibt keine einheitliche Empfehlung für die Dauer einer Momentum-Trading-Position. Einige Anleger bevorzugen kurzfristige Trades, während andere langfristige Positionen halten. Die Entscheidung hängt von der individuellen Risikobereitschaft und den Anlagezielen ab.