Volatilitäts Stop Loss – das Wichtigste vorweg

- Ein Volatilitäts-Stop-Loss ist eine Order, die darauf abzielt, Positionen zu schließen, wenn die Volatilität eines Vermögenswertes einen bestimmten Schwellenwert überschreitet. Indem man eine Position automatisch schließt, wenn der Markt volatil wird, kann man große Verluste vermeiden, die durch plötzliche Preisbewegungen entstehen können.

- Volatilitäts-Stop-Losses passen sich oft an die Marktbedingungen an. Das bedeutet, dass sie sich lockern, wenn der Markt ruhig ist, und enger werden, wenn der Markt volatil ist. Sie werden oft mithilfe von Indikatoren wie dem Average True Range (ATR) berechnet, die die durchschnittliche Preisschwankung über einen bestimmten Zeitraum messen.

- Im Gegensatz zu festen Stop-Loss-Orders berücksichtigen Volatilitäts-Stop-Losses die Marktbedingungen und können daher helfen, das Risiko von falschen Ausstiegen zu minimieren, wenn der Preis kurzzeitig schwankt. Indem man automatische Regeln wie Volatilitäts-Stop-Loss-Orders verwendet, kann man emotionale Entscheidungen im Trading reduzieren, die oft zu schlechten Ergebnissen führen.

- Es ist wichtig, die Positionen und die Volatilitäts-Stop-Loss-Orders regelmäßig zu überprüfen und anzupassen, um sicherzustellen, dass sie immer den aktuellen Marktbedingungen entsprechen. Wie bei allen Stop-Loss-Orders, gibt es keine Garantie, dass die Order zu dem gewünschten Preis ausgeführt wird, besonders in sehr volatilen Märkten.

Inhalt

- Volatilität als Stop Loss im Trading nutzen

- Der typische Aufbau eines Stop Loss aufgrund der Volatilität

- Welche Arten des Volatilitäts Stop Loss gibt es?

- Vorteile und Nachteile des Volatilitäts Stop Loss

- Die vernünfte Vorgehensweise für den Gebrauch des Volatilität Stop Loss

- Schlussbemerkungen

- Fragen & Antworten

Volatilität als Stop Loss im Trading nutzen

Einen Stop Loss (Verluststopp) zu platzieren, erfordert feinfühliges Ausbalancieren. Wir wollen, dass der Verluststopp so eng wie möglich ist, während auch genügend Raum für Kursbewegungen in die Gegenrichtung bleiben soll.

Entscheidend für die Ausgeglichenheit zwischen diesen beiden Erfordernissen ist die Volatilität des Marktes.

Wikipedia definiert Volatilität als:

das Maß der Schwankungen bzw. Veränderungen einer Kursreihe im Zeitablauf…

Der Verluststopp muss eng sein, um das Risiko zu begrenzen. Aber er muss auch weit genug sein, um dem Markt Spielraum zu lassen, so dass man nicht vorzeitig ausgestoppt wird.

Daher bietet die Analyse der Volatilität eine logische Methode zur Platzierung eines Stop Loss. Zudem ist dies statistisch belegt. Auch aus diesem Grund sind Volatilitätsstopps weitverbreitet unter professionellen Tradern.

Im Folgenden werden Sie alles erfahren, was Sie brauchen, um diese leistungsstarke Stop Loss Technik anzuwenden.

Der typische Aufbau eines Stop Loss aufgrund der Volatilität

Es gibt drei Bestandteile für ein Volatilitäts Stop Loss:

- Volatilitätsmaß

- Sicherheitsmultiplikator

- Kursanker (Bezugskurswert)

Zuerst wählen Sie eine Möglichkeit, um die Volatilität zu messen. (Die Standardabweichung beträgt zum Beispiel 7)

Dann legen Sie den Sicherheitsmultiplikator fest. Dieser bezweckt, einen Puffer für das Marktrauschen zu schaffen. Dies Entscheidung hängt auch davon ab, wie offensiv Sie Ihren Verluststopp platzieren wollen. (Zum Beispiel ein Multiplikator von 3)

Berechnen Sie nun das Produkt des Volatilitätsmaßes und des Sicherheitsmultiplikators. Als Ergebnis erhalten Sie die Entfernung des Stop Loss in Kurswerten ausgedrückt. (zum Beispiel: 7 x 3 = 21)

Der nächste Schritt besteht darin, einen Kursanker (Bezugskurswert) auszuwählen. (Zum Beispiel beträgt der letzte Schlusskurs 215)

Schließlich ermitteln Sie aufgrund des Kursankers und der Entfernung des Verluststopps den Kurswert zur Platzierung des Verluststopps.

Die Richtung des Stop Loss hängt von der Richtung Ihrer Position ab. (Für eine Longposition wird der Verluststopp zum Beispiel bei 215 – 21 = 194 platziert)

Erster Bestandteil: Volatilitätsmaß

Es gibt zwei Volatilitätsmaße, die am häufigsten von Tradern verwendet werden:

- Standardabweichung

- Average True Range (wahre durchschnittliche Schwankungsbreite)

Standardabweichung

Die Standardabweichung ist das gängige Volatilitätsmaß der Finanzindustrie.

Nach Stockcharts.com wird die Standardabweichung folgendermaßen definiert:

Die Standardabweichung ist ein statistischer Begriff, der das Ausmaß der Veränderung oder Schwankungsbreite eines Parameters (z.B. Aktienkurse) rund um dessen Mittelwert erfasst.

Stellen Sie sich eine Kursreihe vor, bei der jeder einzelne Kurswert dem Durchschnitt entspricht. (Zum Beispiel null Streubreite oder Schwankungsbreite rund um den Mittelwert)

Wie könnte so eine Kursreihe aussehen? Konstant. Flach verlaufend. Ganz ohne Volatilität.

Folglich erfasst die Streubreite rund um den Mittelwert einer Reihe (darüber oder darunter) die Volatilität.

Beispiele für Verluststopp-Methoden, die die Standardabweichung verwenden:

- Bollinger Bänder

- DevStop (Abweichungsstopp)

Average True Range (ATR)

Welles Wilder hat die Average True Range (ATR) in seinem Buch New Concepts in Technical Trading Systems eingeführt.

Die zuvor verwendeten Methoden, wie beispielsweise die Ermittlung der täglichen Handelsspanne über den einfachen arithmetischen Mittelwert, haben sich als unzulänglich erwiesen. Die Neuerung, die Wilders 1978 zum ersten Mal vorstellte, bestand darin, dass er Kurslücken berücksichtigte, was vorher nicht der Fall war. Daher führte Wilders drei Bedingungen ein, um festzustellen, ob während einer bestimmten Zeitspanne Kurslücken zwischen dem Schlusskurs des Vortages und dem Eröffnungskurs des folgenden Tages aufgetreten sind. Diese Bedingungen sind folgende:

- Aktuelles Hoch minus aktuellem Tief.

- Absoluter Wert des aktuellen Hochs minus vorheriger Schlusskurs.

- Absoluter Wert des aktuellen Tiefs minus vorheriger Schlusskurs.

Nach Investopedia ist die True Range (wahre oder echte Kursspanne) der größte Wert aus diesen drei Bedingungen.

Der ATR ist ein gleitender Durchschnitt der wahren oder echten Schwankungsbreite. Der typische Beobachtungszeitraum beträgt 14.

Wilder hatte die wahre Schwankungsbreite (true range) entwickelt, um die Kurslücken zwischen Schlusskurs und folgendem Eröffnungskurs einzubeziehen.

Die True Range erfasst Kurslücken, die oben unter Punkt 2 und Punkt 3 aufgeführt werden.

In einem Markt ohne Kurslücken ist der ATR einfach die durchschnittliche Schwankungsbreite (average range). Dies ist darauf zurückzuführen, dass die unter Punkt 1 erörterte Kursspanne dieses Kursstabes immer die größte sein wird.

Beispiele für Verluststopp-Methoden, die den ATR verwenden:

- Chandelier Stop

- Keltner Bänder

Zweiter Bestandteil: Sicherheitsmultiplikators

Der Sicherheitsmultiplikator ist das Hauptmerkmal des Volatilitätsstopps.

Der Volatilitätsmaßstab ist eine objektive Berechnung für die Tendenzen der Kursbewegungen in einem Markt. Andererseits ist der Sicherheitsmultiplikator ein subjektiver Input des Traders.

Ein niedriger Multiplikator bedeutet einen engen Stop Loss, bei dem die Risikokontrolle höher bewertet wird als das Gewinnpotential. Ein hoher Multiplikator entspricht einem Verluststopp, bei dem mehr riskiert wird, aber er bietet dem Markt auch mehr Raum zum Atmen.

Das bedeutet, dass der Multiplikator die Erwartungen des Traders in Bezug auf die Price Action wiedergibt.

2 und 3 werden häufig als Sicherheitsmultiplikatoren für Volatilitätsstopps eingesetzt. Sie können diese als Ausgangspunkt verwenden, um damit zu experimentieren.

Am besten ist, wenn Sie die Einstellung des Multiplikators aufgrund von Backtests in Ihren Märkten ableiten. Diese können Sie dann aufgrund der Gegebenheiten jedes Trading Setups weiterentwickeln.

So ist zum Beispiel für einen langfristigen Trendfolgetrade ein höherer Multiplikator vernünftig. Für einen Ausbruchtrade, bei dem Sie erwarten, dass das Gewinnziel rasch erreicht wird, ist ein niedriger Multiplikator passend.

Dritter Bestandteil: Kursanker

Sobald Sie die Entfernung des Stop Loss ermittelt haben, können Sie diese von einem Bezugskurswert (Anker) ausgehend festlegen.

Gebräuchliche Bezugswerte als Anker sind Hoch, Tief und Schlusskurs des Candlesticks. Einige Trader benutzen auch einen gleitenden Durchschnitt des Kurses als Anker.

Bei einer Longposition das Hoch eines Kursstabes als Kursanker zu verwenden, erzeugt einen engeren Verluststopp. Bei einer Shortposition das Tief eines Kursbalkens zu nutzen, hat die gleiche Wirkung.

Den Schlusskurs heranzuziehen, ist ein guter Kompromiss. Bei einem Stop Loss, der bei Vollendung jedes Kursstabes aktualisiert wird, verwendet man den Schlusskurs als Anker.

Trader, die eine geglättetere Folge von Bezugskurswerten als Anker nutzen möchten, bevorzugen den Einsatz eines gleitenden Durchschnitts.

Welche Arten des Volatilitäts Stop Loss gibt es?

In diesem Abschnitt werfen wir einen Blick auf acht unterschiedliche Methoden von Verluststopps auf der Grundlage von Volatilität.

In diesem Rahmen kann dieses Thema natürlich nicht erschöpfend behandelt werden.

Es geht vielmehr darum zu zeigen, wie Sie die drei oben erläuterten Bestandteile kombinieren können, um verschiedene auf Volatilität basierende Stop Loss Strategien zu schaffen.

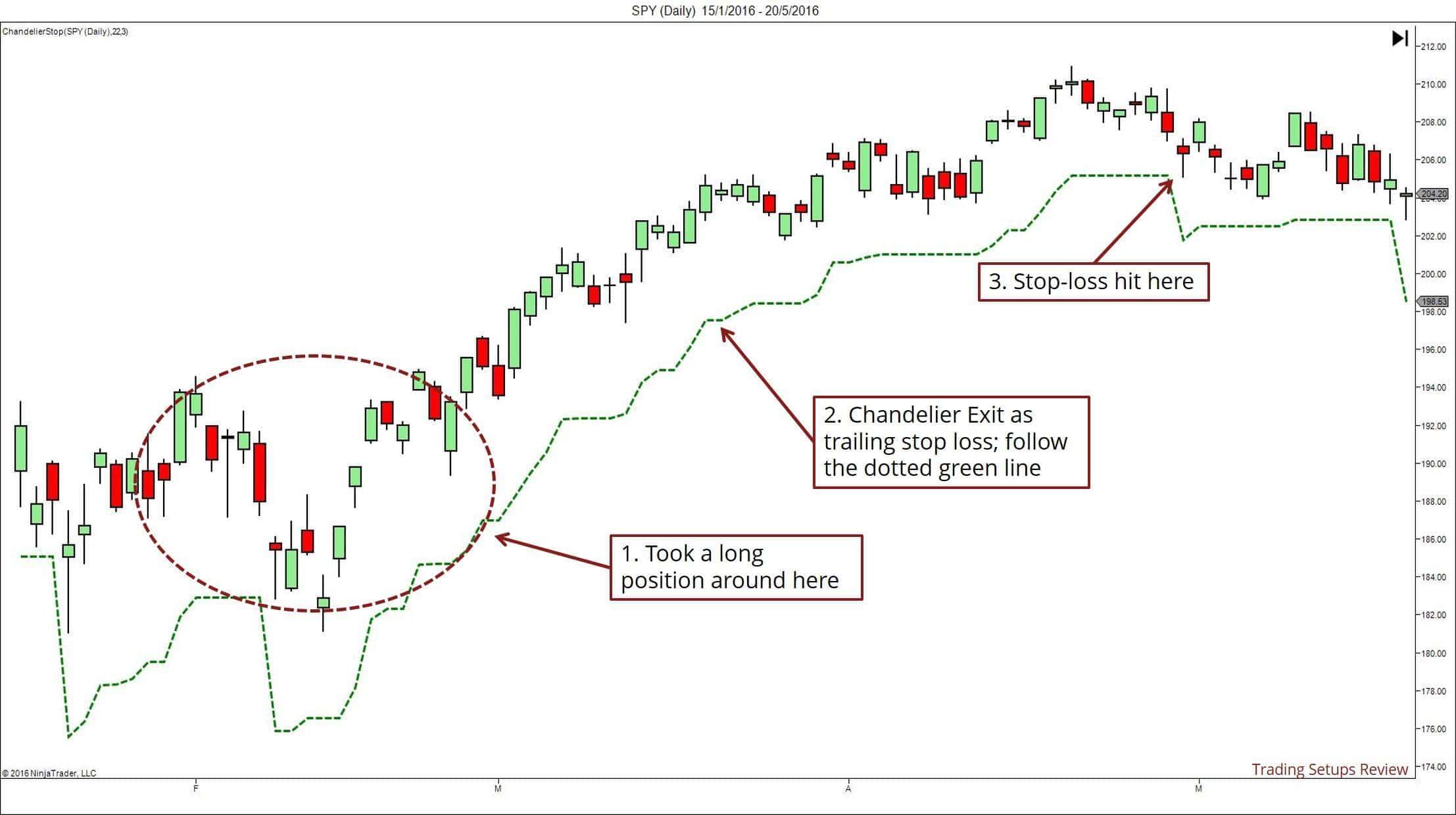

Chandelier Ausstiege

Dieses wuchtige Bild hat Chuck Lebeau benutzt, um seinen Ansatz des Volatilitätsstopps zu beschreiben. (Alexander Elder hat die Chandelier Ausstiege in seinem Buch Come Into My Trading Room (Deutsche Übersetzung) erläutert.)

Er verwendet einen Multiplikator des ATR und „hängt“ diesen sozusagen am höchsten Punkt des Beobachtungszeitraums „auf“. Normalerweise wird ein Zeitraum für den Rückblick von 3 x ATR genutzt. (Hier die exakte Formel).

Es lohnt sich, dafür zu sorgen, dass man versteht, wie Chandelier-Ausstiege funktionieren. Einige der folgenden Stop Loss Methoden sind verbesserte Versionen des Chandelier-Ausstieges.

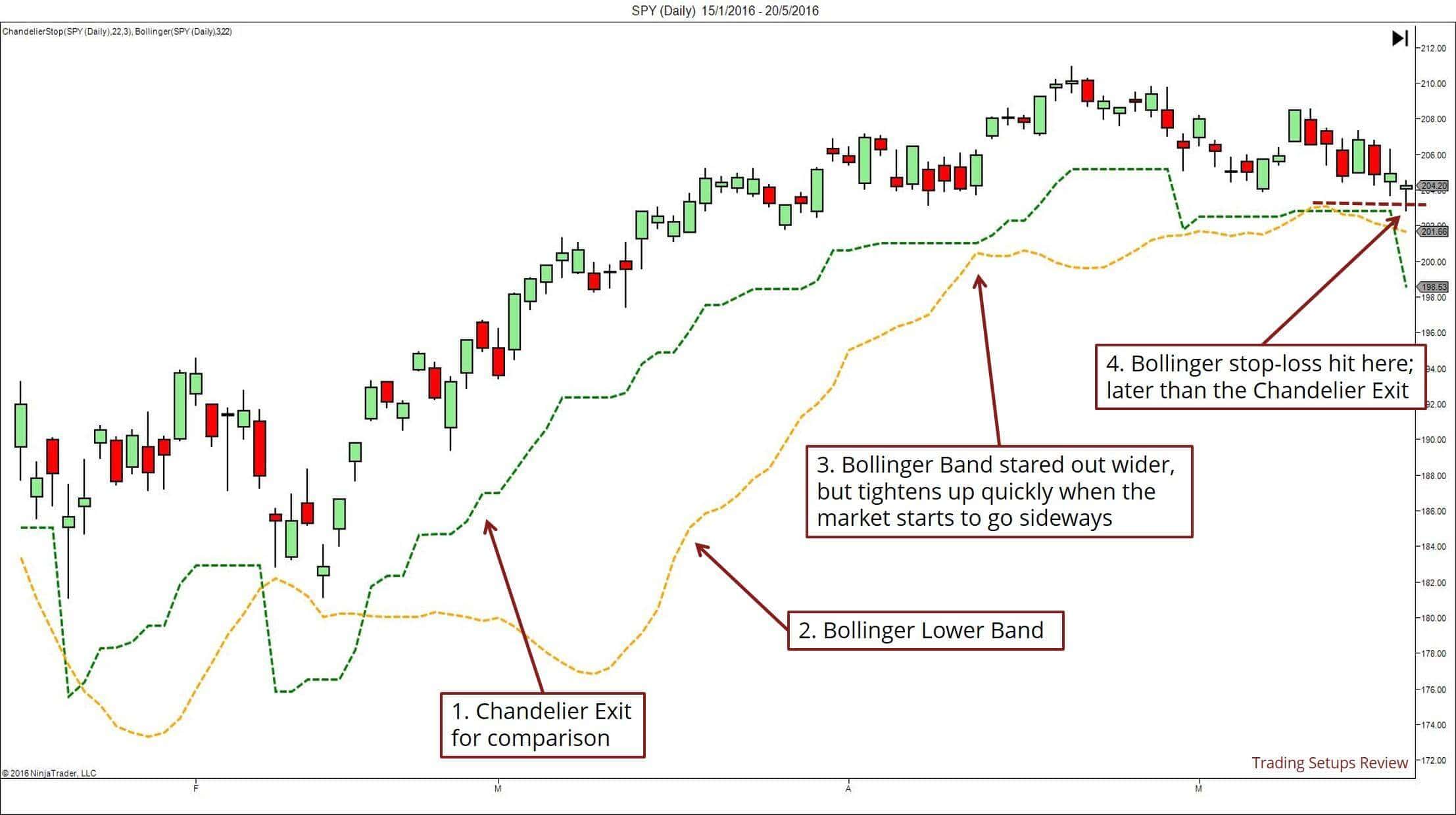

Bollinger Bänder

Bollinger Bänder werden selten als Instrument für die Stop Loss Bestimmung genutzt. Aber deren Gebrauch der Standardabweichung macht sie zu einem natürlichen Anwärter dafür.

Beispielsweise eignet sich das untere Bollinger Band gut als Verluststopp für Longpositionen. Im folgenden Beispiel habe ich den Chandelier-Ausstieg zum Vergleich beibehalten.

Obwohl Bollinger Bänder nicht als Stop Loss Technik konzipiert sind, weiten sie sich bei hoher Volatilität aus. Wenn Sie die Bänder also als Instrument für die Bestimmung der Stop Loss verwenden, müssen Sie die Bestandteile außer Acht lassen, bei denen sich die Bänder von den Kursen wegbewegen. Legen Sie den Verluststopp nur in die Richtung Ihrer Position fest.

Die üblichen für die Standardabweichung benutzten Multiplikatoren sind zwei und drei. Warum?

Etwa 95% der Kursschwankungen bleiben innerhalb zwei Standardabweichungen um den Mittelwert. Etwa 99.7 % der Kursveränderungen bleiben innerhalb von drei Standardabweichungen über und unter dem Mittelwert.

Da diese Einstellung für Normalverteilungen gilt, eignet sie sich gut für den Einstieg in die Materie.

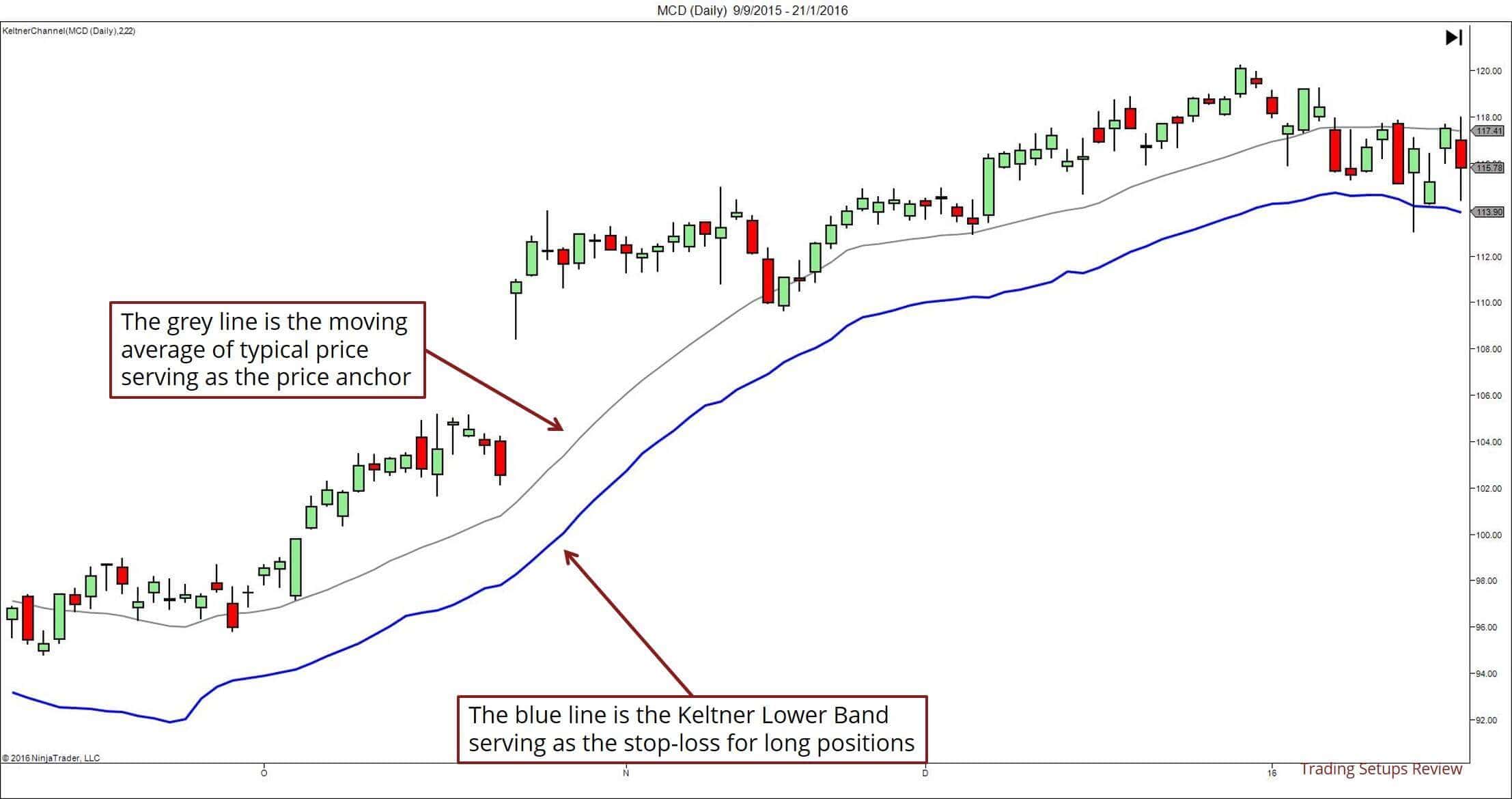

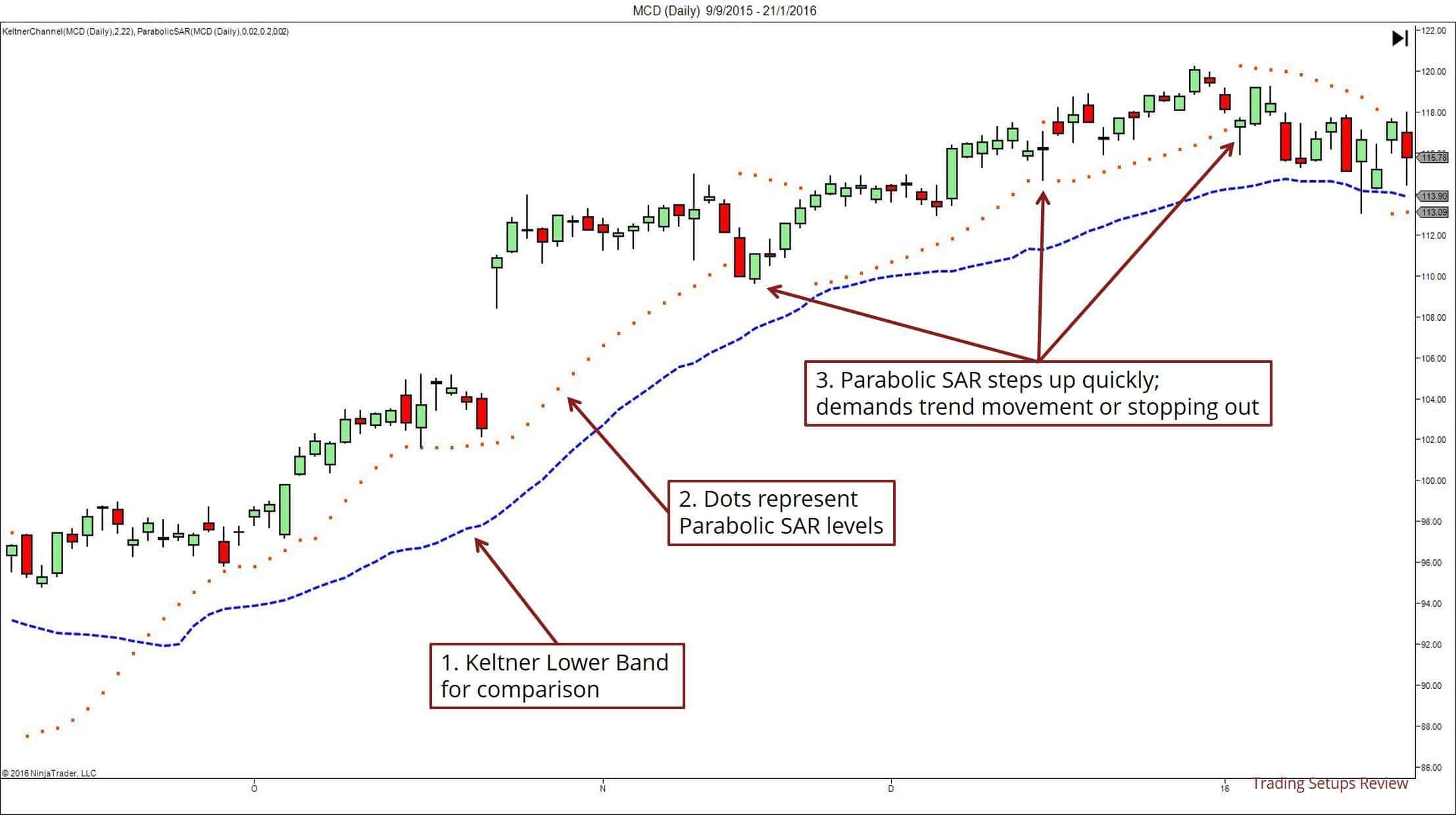

Keltner Bänder

Keltner Bänder sind wie Bollinger Bänder, aber bei ersteren wird der ATR (Average True Range) anstelle der Standardabweichung eingesetzt.

Damit gleichen die Keltner Bänder dem Chandelier-Ausstieg. Aber in diesem Fall ist der Bezugskurswert bzw. Kursanker ein gleitender Durchschnitt anstelle von Hoch/Tief der Kursstäbe.

Der DevStop (Deviation Stop) von Cynthia Kase

Der Deviation Stop (Abweichungsstopp) von Cynthia Kase stellt einen Verbesserungsversuch des Chandelier Stop dar.

Der Grundgedanke dabei ist, dass der ATR nicht als der einzige wichtige Faktor betrachtet werden kann, was die Festlegung des Verluststopps anbelangt. Die Schwankung des ATR ist ebenfalls von entscheidender Bedeutung.

Um den Deviation Stop zu verstehen, werden wir uns zuerst die drei Bestandteile eines Volatilität Stop Loss vornehmen:

- Volatilitätsmaßstab

- Multiplikatoren

- Kursanker (Bezugskurswert)

Der DevStop ersetzt den ATR durch die wahre Schwankungsbreite von 2 Kursstäben (TRD = True Range of 2 Bars) und nutzt diese als grundlegenden Baustein.

Für den Volatilitätsmaßstab nutzt der Deviation Stop die Standardabweichung der TRD, anstatt einfach nur die TRD (True Range Deviation) zu verwenden.

Der Sicherheitsmultiplikator erstreckt sich von 1 bis 3,6. Die ungerade Zahl mit einer Dezimalzahl (Kommazahl) ist im Grunde der Versuch, die Schiefe der Verteilung zu erfassen. (Die TRD berücksichtigt nicht die Normalverteilung.)

Der Kursanker ist ein gleitender Durchschnitt der TRD.

Wie das DevStop in der Praxis genutzt wird, können Sie hier in einem Artikel von Cynthia Kase lesen.

Um mehr über den Deviation Stop zu erfahren, schauen Sie in das Buch von Cynthia Kase Trading with the Odds.

Volatilitätsstopp von Perry Kaufman

Perry Kaufman erörtert diese Stop Loss Methode in seinem Buch A Short Course in Technical Trading.

Auch dies ist ein Versuch zur Optimierung des Candelier-Ausstiegs.

Anstelle des ATR verwendet Kaufman einen Mittelwert der einfachen Schwankungsbreite als Volatilitätsmaßstab. (Zum Beispiel Hoch – Tief)

Was den Kursanker anbelangt, wird zumeist das aktuelle Tief eines Kursstabes für eine Longposition genutzt. Für eine Shortposition wird zumeist das neue Kurshoch verwendet.

Thomas Bulkowski hat diese Methode hier auf seiner Website erörtert. Dort gibt es auch einen guten Rechner für diese Stop Loss Strategie.

Sicherheitszone-Stopps von Alexander Elder

In seinem Buch Come into my Trading Room (Deutsche Übersetzung) hat Alexander Elder die Sicherheitszone-Stopps (SafeZone Stops) beschrieben.

Bei den Chandelier-Ausstiegen ist der ATR ein in der Richtung neutraler Volatilitätsmaßstab. Er läßt die Tatsache unberücksichtigt, dass die Price Action mit dem Trend und gegen den Trend jeweils unterschiedliche Volatilität aufweist.

Um dieser Tatsache Rechnung zu tragen, verwendet Alexander Elder das DM (Directional Movement System) anstelle des ATR als Volatilitätsmaß. DM ist ein System der Bewegungsrichtung, das von Wilder entwickelt wurde.

Das DM ist ein intuitives Konzept. Das DM hat den Unterschied zwischen dem aktuellen Hoch und dem letzten Hoch des jeweiligen Kursstabes als Grundlage. Grundsätzlich handelt es sich dabei um den Kursbereich, den die Bullen in einem Kursstab erobern konnten. Das gleiche Prinzip gilt auch für die bärische Version des DM.

Lesen Sie hier mehr über Directional Movement.

Elders Optimierung des klassischen Verluststopps über Volatilität ist sinnvoll. Aber die Formel ist komplizierter und ist wahrscheinlich nicht als Indikator auf Ihrer Plattform enthalten.

Wenn Sie die Sicherheitszone-Stopps austesten wollen, probieren Sie es mit Incredible Charts, Motive Wave oder MT4.

Auf Beta eingestellter Trailing Stop Loss von Bulkowski

Diese Trailing Stop Loss Methode wurde erstmals in einem Artikel von 1997 vorgestellt.

Das hier verwendete Volatilitätsmaß ist Beta. Beta ist zwar im Portfolio-Management gebräuchlich, aber im technischen Trading wird es eher selten genutzt.

β

Nach Investopedia wird Beta folgendermaßen erklärt:

Beta ist ein Maß für die Volatilität von Aktien in Bezug auf den Markt.

Das Beta des gesamten Marktes beträgt immer 1.

Aktien, die volatiler sind als der Markt haben ein Beta, das größer als 1 ist. Aktien, die weniger volatil sind als der Markt haben ein Beta, das kleiner ist als 1.

Beachten Sie, dass Beta ein relativer Volatilitätsmaßstab ist. Dieser unterscheidet sich von anderen Maßen, die weiter oben erläutert wurden.

Aufgrund dieser Differenz unterscheidet sich diese Stop Loss Strategie vom üblichen Kontext.

Dabei wird kein Sicherheitsmultiplikator verwendet, um die Entfernung des Stop Loss zu bestimmen. Stattdessen wird diese aufgrund der Verknüpfung vom Beta der Aktie zum Aktienkurs festgesetzt. Die vorgegebene Entfernung beruht auf Bulkowskis intensivem Backtesting anhand historischer Daten.

Die Tabelle der vorgegebenen Entfernungen des Stop Loss dient als nützlicher Hinweis. Aber es ist schwierig, ohne solide Kenntnisse beim Backtesting zu eigenen Werten zu gelangen.

Parabolic SAR von Welles Wilder

Der Parabolic SAR ist ein beeindruckender Indikator, der sowohl den Kurs als auch die Zeit für die Platzierung des Verluststopps berücksichtigt.

Somit ist es nicht verwunderlich, dass die Formel für den Parabolic SAR zu denen gehört, die am schwersten zu verstehen sind. Wenn Sie diese Formel vollständig erfassen wollen, können Sie sich diesbezüglich mit dem Buch von Welles Wilder New Concepts in Technical Trading Systems beschäftigen oder diese Website besuchen.

Der entscheidende Parameter des Parabolic SAR ist der Acceleration Factor (AF). Der Standardwert dieses Beschleunigungsfaktors beträgt 0,02. Jedes Mal, wenn sich der Trend weiterentwickelt, steigt der AF um 0,02. Dies erklärt auch seine charakteristische parabolische Form.

„SAR“ bedeutet „Stop-And-Reverse“. Es geht dabei um einen Tradingansatz, der so konzipiert ist, dass man ununterbrochen im Markt bleibt. Sobald eine Longposition ausgestoppt wird, eröffnet man eine Shortposition und dreht damit die vorherige um. Nachdem man in einer Shortposition ausgestoppt wurde, eröffnet man eine Longposition und dreht damit ebenfalls die ursprüngliche Position um.

Dieser Ansatz ist nicht immer angemessen. Aber er setzt einen kreativen Umgang mit der Nutzung der Volatilitätsverluststopps voraus und zwar als Einstieg in einen Trade.

Im passenden Kontext kann der Auslöser eines Verluststopps ein Einstiegssignal für einen Trade in die Gegenrichtung sein.

Vorteile und Nachteile des Volatilitäts Stop Loss

Vorteile:

Verluststopps gründen häufig auf Kursformationen und auf Unterstützung und Widerstand. Sie können auch auf einem Umkehrsignal basieren, sei es aufgrund der Price Action oder eines Indikators.

Allerdings können Sie nicht immer geeignete Price Action Formationen für die Platzierung eines Stop Loss ausfindig machen.

An dieser Stelle kommen Verluststopps aufgrund von Volatilität ins Spiel. Ungeachtet der Price Action können Sie immer einen Verluststopp platzieren, der auf der Volatilität beruht. Diese Stop Loss Methode ist immer realisierbar.

Aus diesem Grund ist diese Methode auch als nachgezogener Verluststopp (trailing stop-loss) wirkungsvoll. Ein Trailing-Verluststopp sollte auch dann nachgezogen werden, wenn sich keine Kursformation entwickelt.

Außerdem stützt sich ein Verluststopp aufgrund der Volatilität auf eine objektive Methode und ist leicht zu programmieren. Dies macht ihn insbesondere für Trader nützlich, die mit Algorithmen arbeiten.

Nachteile:

Der Hauptnachteil des Verluststopps über Volatilität besteht darin, dass man Parameter eingeben muss. Und diese Parameter haben einen großen Einfluss auf die Wirksamkeit der Volatilitätsstopps.

Es gibt einen großen Unterschied zwischen einem Sicherheitsmultiplikator von 1 und 4.

Die meisten Trader beginnen mit der Standardeinstellung. Viele werden diese Einstellungen weiter optimieren aufgrund ihrer Testergebnisse. Aber das garantiert nicht, dass diese auch in Zukunft funktionieren werden.

Ein weiterer Nachteil des Volatilität-Verluststopps stammt von deren Hauptannahme. Das verwendete Volatilitätsmaß gründet auf historischer Volatilität. Deshalb vermuten wir, dass die zukünftige Volatilität so ähnlich ausfällt wie die historische Volatilität.

Diese Annahme erweist sich aber nicht immer als richtig.

Ein Beispiel dafür ist, wenn es neue Veröffentlichungen mit sehr großen Auswirkungen auf den Markt gibt. Wenn wichtige Nachrichten eintreffen steigt die Volatilität und Verluststopps, die auf historischer Volatilität gründen, werden wirkungslos. Ein Beispiel dafür ist das Referendum für den Brexit.

Die vernünfte Vorgehensweise für den Gebrauch des Volatilität Stop Loss

Denken Sie an die Price Action

Volatilitätsstopps lassen den Statistiker im Trader zum Vorschein kommen. Es ist sicherlich hilfreich, verschiedene Volatilitätsmaße, Multiplikatoren und Kursanker auszuprobieren. Aber vergessen Sie nie die Price Action.

Angenommen Sie befinden sich in einer Long-Position. Ihr Volatilitätsstopp befindet sich genau über einem wichtigen Unterstützungsbereich, den der Markt wahrscheinlich testen wird.

In diesem Fall sollten Sie nicht Ihrer Strategie des Volatilität Stop Loss blind folgen.

Passen Sie Ihren Verluststopp an eine sichere Entfernung unter der Unterstützungsebene an. Das können Sie bewerkstelligen, indem Sie den Unterstützungsbereich als Kursanker für Ihren Volatilitätsstopp nutzen. Sie können auch den Sicherheitsmultiplikator erhöhen.

Integrieren Sie andere Verluststopp-Methoden

Die beiden üblichen Stop Loss Methoden sind Chartmuster-Stopps und Zeitstopps.

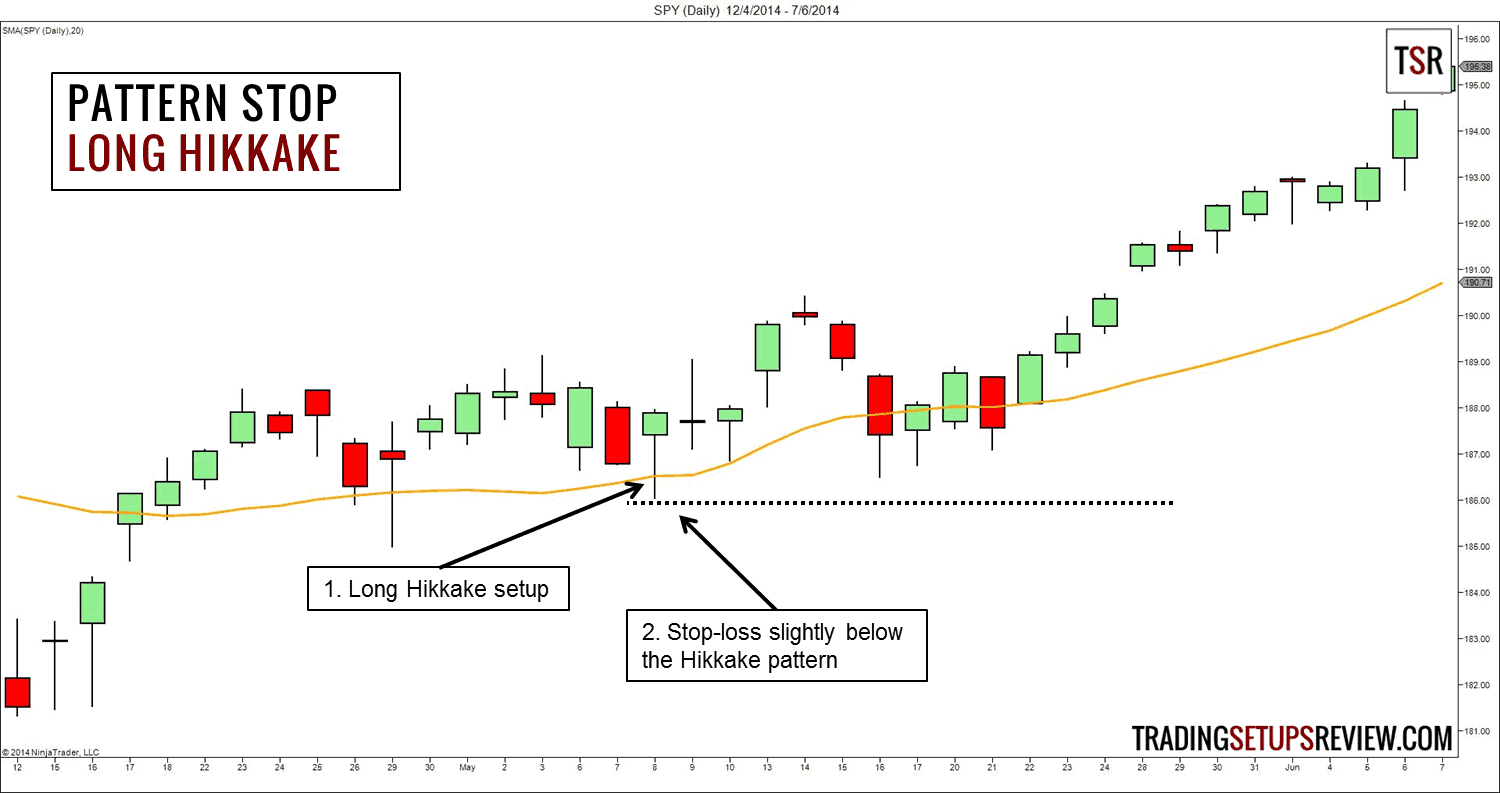

Wenn Sie aufgrund eines Chartmusters in den Markt eingestiegen sind (z.B. Kopf-und-Schultern-Formation), sollten Sie unbedingt bei der Platzierung Ihres Verluststopps von diesem Gebrauch machen. Dieser Ansatz ist ein Chartmuster-Stopp und äußerst wichtig für Price Action Trader.

Das Gleiche gilt auch für Kursmuster wie das Hikkake, das unten zu sehen ist. Um die Volatilität zu berücksichtigen, können Sie den Kursmuster-Stopp eine ATR weiter platzieren, um sehr wechselhaften Kursbewegungen Spielraum zu bieten.

Zeitstopps sind auch für Optionstrader von großer Bedeutung. Selbst wenn Sie keine Optionen handeln, kann der Einsatz eines Zeitstopps die Effizienz Ihres Tradingkapitals erhöhen.

(Der Parabolic SAR beschleunigt sich im Zeitverlauf und ist eine Stop Loss Methode, die die Zeit einbezieht.)

Gehen Sie besonnen vor bei Ihren Gewinnzielen

Es mag verlockend sein, Trailing-Verluststopps zu verwenden, die durch Volatilität gelenkt werden. Aber bei einigen Trades könnte es besser für Sie sein, wenn Sie Ihre Gewinne realisieren, bevor Ihr Trailing-Stopp ausgelöst wird.

Ihre Entscheidung für ein Gewinnziel hängt mit der Art des Trades zusammen, den Sie eingehen. Nachgezogene Verluststopps mögen ideal sein, um den langfristigen Trend zu erfassen. Aber eine gut platzierte Order für die Gewinnmitnahme ist bei einem schnellen Intraday-Scalp überlegen.

Achten Sie auf den Stop Loss Auslöser

Das ist ein kleines Detail, welches sich massiv auf Ihre erwarteten Trading-Ergebnisse auswirken kann. Welchen Kurswert haben Sie für die Auslösung Ihres Verluststopp gewählt?

Die meisten Trader verwenden den fortlaufenden aktuellen Kurs. Das bedeutet, dass Ihre Stop Loss Order jederzeit ausgeführt werden kann, sobald der Markt auf Ihren Verluststopp trifft.

Allerdings gibt es eine alternative Taktik, die bei Swingtradern üblich ist. Sie verwenden den Schlusskurs am Ende des Handelstages, um Ihren Verluststopp auszulösen. Das bedeutet, dass Stop Orders, auch wenn deren Stop Loss Niveau während des Handelstages erreicht wird, nicht ausgelöst werden. Nur auf den Schlusskurs kommt es an.

Der Vorteil dieses Ansatzes besteht darin, dass wilde Kursausschläge während des Handelstages umgangen werden.

Der Nachteil dabei ist, dass Sie die Kontrolle verlieren, was Ihre potentiellen Verluste anbelangt. Das liegt daran, dass der Schlusskurs weit von Ihrem Stop Loss entfernt sein kann und unerwartete riesige Verluste verursacht.

Auf jeden Fall müssen Sie die Auswirkungen des genauen Stop Loss Auslösers verstehen.

Geben Sie der Risikokontrolle den Vorrang

Ein Volatilität-Verluststopp ist nur ein Teil des des Gesamtproblems der Risikokontrolle.

Vergessen Sie nicht, sich strikt an Ihr Modell der Positionsgröße zu halten. Wenn Sie das nicht tun, könnten Sie zu viel riskieren, ohne das beabsichtigt zu haben.

Lesen Sie dazu auch hier weiter: logische Anleitung für die Stop Loss Platzierung

Schlussbemerkungen

Vergessen Sie das nie: Ihre Verluststopps sind da, um ausgelöst zu werden (wenn der Markt nicht die von Ihnen gewünschte Richtung einschlägt).

Wenn ein gut platzierter Stop Loss getroffen wird, freuen Sie sich, denn das Verluststopp hat seine Pflicht erfüllt. Es hat nämlich Ihr Risiko begrenzt.

Der Vorbehalt ist, dass der Verluststopp gut platziert sein muss. Er sollte nicht wahllos bzw. zufällig platziert werden. Wenn ein zufälliger Stopp getroffen wird, ist es eben einfach ein Zufall.

Volatilität ist ein bemerkenswertes Instrument, das Ihnen behilflich ist, großartige Stop Loss Orders zu setzen. Mit diesem können Sie das ausgewogene Gleichgewicht zwischen Rentabilität und Risikokontrolle zu erreichen.

(Es gibt nicht viele Quellen, die sich der Platzierung von Stop Loss Punkten widmen. Was mit Verlusten zu tun hat, ist kein attraktives Thema für die meisten Trader. Wenn Sie sich ernsthaft mit dem Stop Loss Platzierung beschäftigen wollen, könnte dieses Buch ein guter Anfang für Sie sein.

Dieser Artikel wurde im Original von Galen Woods auf seiner Webseite veröffentlicht: The ultimate Guide to Volatility Stop-Losses

Deutsche Übersetzung von Karsten Kagels und Gaby Boutaud

FAQ zum Volatilitäts Stop Loss

Was ist ein Volatilitäts-Stop-Loss?

Ein Volatilitäts-Stop-Loss ist eine Order, die dazu dient, eine Handelsposition automatisch zu schließen, wenn die Volatilität eines Vermögenswertes einen bestimmten Schwellenwert überschreitet. Dies soll dazu beitragen, das Risiko großer Verluste aufgrund plötzlicher Preisbewegungen zu begrenzen.

Wie wird ein Volatilitäts-Stop-Loss berechnet?

Ein Volatilitäts-Stop-Loss wird oft mit Indikatoren wie dem Average True Range (ATR) berechnet, der die durchschnittlichen Preisschwankungen über einen bestimmten Zeitraum misst. Der ATR wird dann verwendet, um den Abstand des Stop-Loss von dem aktuellen Preis zu setzen.

Was ist der Unterschied zwischen einem Volatilitäts-Stop-Loss und einem regulären Stop-Loss?

Ein regulärer Stop-Loss wird bei einem festgelegten Preis gesetzt, während ein Volatilitäts-Stop-Loss sich anpasst, basierend auf der Volatilität des Marktes. Das bedeutet, dass ein Volatilitäts-Stop-Loss in ruhigen Marktbedingungen weiter vom aktuellen Preis entfernt sein kann und näher rücken kann, wenn der Markt volatil ist.

Warum sollte ich einen Volatilitäts-Stop-Loss verwenden?

Ein Volatilitäts-Stop-Loss kann dazu beitragen, Verluste zu begrenzen, ohne den Handel zu früh zu beenden. Durch Anpassung an Marktbedingungen, hilft es dabei, in einem volatilen Markt besser zu performen und schützt vor großen Verlusten.

Gibt es Nachteile bei der Verwendung eines Volatilitäts-Stop-Loss?

Ja, einer der Nachteile ist, dass es keine Garantie gibt, dass die Order zu dem gewünschten Preis ausgeführt wird, besonders in sehr volatilen Märkten. Außerdem kann es zu einem Abrutschen (Slippage) kommen, was bedeutet, dass die Order zu einem weniger vorteilhaften Preis ausgeführt wird als ursprünglich beabsichtigt.

Wie setze ich einen Volatilitäts-Stop-Loss richtig ein?

Es ist wichtig, die Volatilitäts-Stop-Loss-Order als Teil einer umfassenden Handelsstrategie zu nutzen. Beachten Sie Ihre Risikotoleranz und überprüfen Sie regelmäßig die Positionen und Orders, um sicherzustellen, dass sie den aktuellen Marktbedingungen entsprechen.

Kann ich einen Volatilitäts-Stop-Loss für alle Vermögenswerte verwenden?

Ja, theoretisch kann ein Volatilitäts-Stop-Loss für verschiedene Arten von Vermögenswerten wie Aktien, Devisen, Rohstoffe und Kryptowährungen verwendet werden. Es ist jedoch wichtig, die spezifischen Eigenschaften und die Volatilität jedes Vermögenswertes zu berücksichtigen.

Wie wirkt sich die Wahl des Zeitrahmens auf einen Volatilitäts-Stop-Loss aus?

Die Wahl des Zeitrahmens für die Berechnung des Volatilitäts-Stop-Loss kann einen erheblichen Einfluss auf dessen Wirksamkeit haben. Ein kürzerer Zeitrahmen kann zu empfindlicheren Stop-Losses führen, die sich schnell an Marktveränderungen anpassen, während ein längerer Zeitrahmen möglicherweise weniger empfindlich ist, aber mehr Raum für normale Marktschwankungen lässt.

Sollte ich zusätzlich zu einem Volatilitäts-Stop-Loss noch andere Stop-Loss-Arten verwenden?

Die Verwendung von verschiedenen Arten von Stop-Loss-Orders kann Teil einer umfassenden Handelsstrategie sein. Einige Händler kombinieren Volatilitäts-Stop-Loss mit anderen Arten, wie z.B. festen Stop-Loss-Orders, um ihre Positionen aus verschiedenen Gründen zu schließen.

Kann ein Volatilitäts-Stop-Loss mich vor plötzlichen Marktabschwüngen schützen?

Ein Volatilitäts-Stop-Loss kann helfen, das Risiko bei plötzlichen Preisbewegungen zu minimieren, aber es gibt keine Garantie. In extrem volatilen Marktbedingungen kann es zu Slippage kommen, und die Order wird möglicherweise zu einem ungünstigeren Preis ausgeführt als beabsichtigt.